Hiện nay lĩnh vực thương mại dịch vụ chiếm tỷ trọng cho vay cao nhất với 27,3% năm 2006 tương ứng với 26.928 tỷ đồng, tăng 99% so với năm 2005 chỉ với

13.499 tỷ đồng và chỉ chiếm 15,8% tổng dư nợ.

Còn năm 2004 thì tỷ trọng này chiếm 14,1% và năm 2003 chỉ là 10,4%. Trong khi đó, lĩnh vực xây lắp đến trước năm 2005 luôn chiếm tỷ lệ cao nhất trong tổng dư nợ với 45,4% năm 2004, 36,5% năm 2005 thì đến năm 2006 đã giảm đáng kể, chỉ còn 24,9% - đứng thứ hai sau lĩnh vực thương mại, dịch vụ. Những con số này đã nói lên quyết tâm của BIDV trong việc giảm thiểu rủi ro, đa dạng hóa ngành nghề cho vay, chuyển dịch cơ cấu tín dụng theo hướng tích cực.

II. Thực trạng rủi ro tín dụng tại BIDV

1. Thực trạng rủi ro tín dụng tại BIDV

1.1. Tình hình nợ quá hạn tại BIDV

Trong những năm qua, BIDV có tốc độ tăng trưởng tín dụng khá cao và cơ cấu tín dụng được điều chỉnh hợp lý hơn. Tuy nhiên, để đánh giá tình hình tăng trưởng tín dụng và chất lượng tín dụng có hợp lý hay không thì cần phải xem xét mức độ rủi ro trong hoạt động tín dụng của ngân hàng, đặc biệt là chỉ tiêu nợ quá hạn (NQH). Theo quyết định số 493/2005/QĐ-NHNN ngày 22/4/2005 của Thống đốc Ngân hàng nhà nước: “Nợ quá hạn là khoản nợ mà một phần hoặc toàn bộ nợ gốc và/hoặc lãi đã quá hạn”. Thực trạng NQH của BIDV thể hiện qua các số liệu sau:

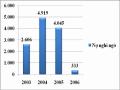

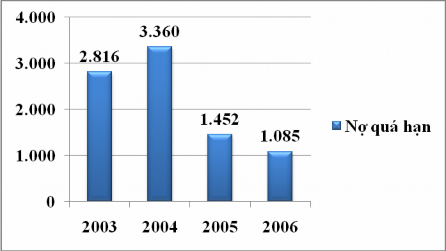

Bảng 2.4: Nợ quá hạn của BIDV từ năm 2003 đến 2006:

Đơn vị: Tỷ đồng

2003 | 2004 | 2005 | 2006 | ||||

Số tiền | Số tiền | 04/03 (%) | Số tiền | 05/04 (%) | Số tiền | 06/05 (%) | |

Nợ quá hạn | 2.816 | 3.360 | 19,3 | 1.452 | (56,8) | 1.085 | (25,3) |

NQH/Tổng dư nợ (%) | 4,59 | 4,64 | 1,7 | 1,1 | |||

Có thể bạn quan tâm!

-

Chỉ Tiêu Tỷ Lệ Nợ Có Khả Năng Mất Vốn (Khó Đòi).

Chỉ Tiêu Tỷ Lệ Nợ Có Khả Năng Mất Vốn (Khó Đòi). -

Thực Trạng Hoạt Động Tín Dụng Tại Bidv

Thực Trạng Hoạt Động Tín Dụng Tại Bidv -

Thực Trạng Hoạt Động Tín Dụng Của Bidv

Thực Trạng Hoạt Động Tín Dụng Của Bidv -

Tỷ Lệ Nợ Xấu Của Bidv Theo Tiêu Chuẩn Quốc Tế Ifrs

Tỷ Lệ Nợ Xấu Của Bidv Theo Tiêu Chuẩn Quốc Tế Ifrs -

Những Kết Quả Mà Bidv Đã Đạt Được

Những Kết Quả Mà Bidv Đã Đạt Được -

Định Hướng Phát Triển Bidv Trong Xu Thế Hội Nhập

Định Hướng Phát Triển Bidv Trong Xu Thế Hội Nhập

Xem toàn bộ 117 trang tài liệu này.

Nguồn: Báo cáo tổng kết 2003, 2004, 2005, 2006 của BIDV

Biểu đồ 2.8: Nợ quá hạn của BIDV từ năm 2003 đến 2006

Đơn vị: Tỷ đồng

Qua bảng số liệu trên ta thấy tổng dư NQH tại ngân hàng giảm mạnh vào năm 2005 và 2006. Năm 2003 NQH của BIDV là 2.816 với tỷ lệ NHQ trên tổng dư nợ là 4,59% thì sang năm 2004 con số này đã tăng lên 3.360 tỷ đồng, tức tăng 19,3% với tỷ lệ NQH là 4,64%. Điều này cho thấy ngân hàng đã không thành công trong việc quản lý rủi ro và không đạt được mục tiêu đề ra là giảm tỷ lệ nợ quá hạn xuống dưới 3% vào năm 2004. Nguyên nhân của sự gia tăng NQH và tỷ lệ NQH của ngân hàng trong năm 2004 do công tác thu hồi nợ chưa tốt, NQH của năm trước chưa được xử lý, thu hồi được cơ cấu lại và chuyển sang năm sau. Sở dĩ NQH và tỷ lệ NQH của BIDV tại thời điểm 2003 thấp và thấp hơn so với nhiều ngân hàng khác

vì các ngân hàng khác chủ yếu cho vay ngắn hạn nên khi quyết định số 149/2001/QĐ-TTg của Thủ tướng Chính phủ về xử lý nợ tồn đọng có hiệu lực ngay lập tức các khoản nợ tồn đọng đều được thể hiện trên sổ sách, trong khi BIDV không xử lý được do các khoản vay của BIDV chủ yếu là trung dài hạn cho các công trình và theo quy định khoản vay chỉ được thanh toán khi công trình hoàn thành, nghiệm thu. Vì vậy, khi áp dụng quyết định 149/2001/QĐ-TTg của Thủ tướng Chính phủ thì các khoản nợ đó chưa được gọi là NQH. Đến năm 2004 khi các công trình lớn đã hoàn thành và đến hạn trả nợ thì rất nhiều DNNN (được cho vay theo chỉ định và kế hoạch) không có khả năng thanh toán nên bị chuyển thành NQH. Do đó, năm 2004 NQH và tỷ lệ NQH của BIDV không giảm mà lại tăng.

Đến năm 2005 tổng dư NQH và tỷ lệ NQH của BIDV đã giảm đáng kể. NQH năm 2005 là 1.452 tỷ đồng, giảm 56,8% so với năm 2004 và tỷ lệ NQH giảm còn 1,7%; năm 2006 là 1085 tỷ đồng, giảm 25,3% so với năm 2005 và tỷ lệ NQH giảm còn 1,1%. Có được kết quả như vậy là do bộ phận tín dụng-thẩm định đã thực hiện nghiêm túc qui trình cho vay, bảo lãnh theo quy chế và quy trình quan lý chất lượng ISO, chú trọng phân tích tình hình tài chính DN, chủ động tìm kiếm khách hàng là doanh nghiệp ngoài quốc doanh, giảm việc cho vay theo kế hoạch, theo chỉ định của chính phủ.

1.1.1. NQH theo thời hạn cho vay.

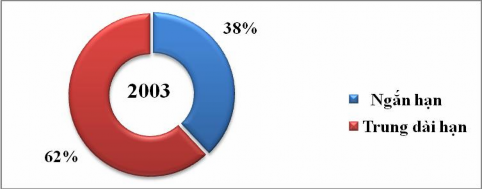

Bảng 2.5: Cơ cấu NQH theo thời hạn vay

Đơn vị: Tỷ đồng

2003 | 2004 | 2005 | 2006 | |||||

Số tiền | (%) | Số tiền | (%) | Số tiền | (%) | Số tiền | (%) | |

NQH | 2.816 | 100 | 3.360 | 100 | 1.452 | 100 | 1.085 | 100 |

Ngắn hạn | 1.070 | 38 | 1.546 | 46 | 799 | 55 | 662 | 61 |

Trung dài hạn | 1.746 | 62 | 1.814 | 54 | 653 | 45 | 423 | 39 |

Nguồn: Báo cáo thường niên 2003, 2004, 2005, 2006 của BIDV

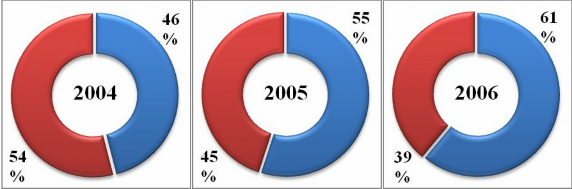

Cơ cấu NQH theo thời hạn vay của BIDV biến động đáng kể qua các năm. Tỷ lệ NQH ngắn hạn có xu hướng tăng mạnh và tỷ lệ NQH dài hạn giảm dần.

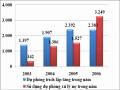

Biểu đồ 2.9: Cơ cấu NQH theo thời hạn vay

Tỷ lệ NQH ngắn hạn năm 2003 chỉ là 38% tổng NQH thì năm 2004 tăng lên 46%. Đến năm 2005, 2006 NQH ngắn hạn chiếm quá nửa tổng dư NQH với 55% năm 2005 và 61% năm 2006. Biến động ngược lại xu hướng của NQH ngắn hạn là NQH dài hạn, với tỷ lệ 62% năm 2003 và giảm xuống còn 54% năm 2006. Giai đoạn 2003, 2004 và trước đó NQH của BIDV chủ yếu là NQH trung dài hạn. Nguyên nhân là do công tác đánh giá, thẩm định các dự án vay vốn trung dài hạn chưa tốt và cũng là do giai đoạn đó dư nợ cho vay theo kế hoạch Nhà nước, cho vay theo chỉ định của chính phủ, cho vay đối với các DN quốc doanh cao, với các công trình dài hạn chủ yếu thuộc lĩnh vực xây dựng, giao thông, điện lực. Khi đến hạn trả nợ, các DN này thường không trả được nợ theo đúng hạn, phải gia hạn thêm hoặc

xử lý theo hướng dẫn của chính phủ như đưa vào danh mục nợ khoanh, hay được Nhà nước bù lỗ. Chính vì lý do đó mà NQH trung dài hạn giai đoạn 2003, 2004 chiếm tỷ lệ lớn trong tổng dư NQH.

Tuy nhiên sang năm 2005, 2006 dư nợ đối với DNNN, cho vay theo kế hoạch nhà nước, theo chỉ định của chính phủ giảm mạnh và BIDV tích cực mở rộng tín dụng cho các DN ngoài quốc doanh, mở rộng tín dụng ngắn hạn, đa dạng hóa sản phẩm tín dụng để thu hút khách hàng. Kết quả là tỷ lệ NQH trung dài hạn giảm từ 54% năm 2004 xuống còn 45% năm 2005 và 39% năm 2006. Số tuyệt đối NQH trung dài hạn của BIDV cũng giảm liên tục qua các năm, từ 1746 tỷ đồng năm 2003 xuống còn 423 tỷ đồng năm 2006, tương đương với giảm 76%. Trong khi đó dư nợ tín dụng trung dài hạn năm 2006 tăng 37% so với năm 2003. Điều này chứng tỏ chất lượng tín dụng trung dài hạn được cải thiện đáng kể. Đối với các khoản cho vay xấu, đã phát sinh NQH thậm chí trở thành nợ khó đòi thì ngân hãng đã tích cực thực hiện các biện pháp thu nợ, giản nợ, khoanh nợ nhằm giảm số NQH cũng như tỷ lệ NQH trong tổng dư nợ.

1.1.2. NQH thành phần kinh tế

Bảng 2.6: NQH theo thành phần kinh tế của BIDV.

Đơn vị: Tỷ đồng

2003 | 2004 | 2005 | 2006 | |||||

Số tiền | (%) | Số tiền | (%) | Số tiền | (%) | Số tiền | (%) | |

NQH | 2.816 | 100 | 3.360 | 100 | 1.452 | 100 | 1.085 | 100 |

DNQD | 2.337 | 83 | 2.957 | 88 | 1.234 | 85 | 803 | 74 |

DNNQD | 479 | 17 | 403 | 12 | 218 | 15 | 282 | 26 |

Nguồn: Báo cáo tổng kết 2003, 2004, 2005, 2006 của BIDV

Biểu đồ 2.10: Cơ cấu NQH theo thành phần kinh tế của BIDV

NQH theo thành phần kinh tế của BIDV chủ yếu thuộc thành phần kinh tế Nhà nước, các DNQD. Việc phân tích NQH theo thành phần kinh tế giúp cho ngân hàng có được cái nhìn tổng quát hơn về tình hình cho vay đối với khu vực kinh tế quốc doanh cũng như ngoài quốc doanh. Qua đó ngân hàng có thể nhận thấy tính rủi ro khi cho vay đối với từng khu vực, đồng thời có biện pháp nhằm hạn chế rủi ro. NQH của các doanh nghiệp quốc doanh luôn chiếm tỷ trọng lớn trong tổng dư NQH và có sự biến động qua các năm. Năm 2003 tỷ lệ NQH của DN quốc doanh chiếm đến 83% tổng NQH và năm 2004 tăng lên thành 88%, về số tuyệt đối năm 2004 cũng tăng so với năm 2003. NQH của DN quốc doanh năm 2004 là 29.567 tỷ đồng, tăng 11,7% so với năm 2003.

Năm 2005 và 2006 tỷ trọng này có xu hướng giảm đi, năm 2005 là 85% và năm 2006 giảm mạnh còn 74%. Tỷ lệ NQH của doanh nghiệp quốc doanh chiếm tỷ trọng cao như vậy một phần là do dư nợ tín dụng đối với khu vực này là khá cao. Trên thực tế, cho vay đối với khối kinh tế quốc doanh được quan tâm đặc biệt bởi thành phần kinh tế này vay nợ ngân hàng chủ yếu dựa trên uy tín, có thể được

quyền vay vốn không có TSĐB hoặc nếu có thì giá trị TSĐB không quá giá trị TSĐB không quá số vốn cần vay. Thêm vào đó, có những DNNN đã phát sinh NQH nhưng để phục hồi sản xuất thì ngân hàng lại tiếp tục cho vay thêm hoặc được gia hạn nợ. Trong khi đó, ngân hàng lại đưa ra các quy định chặt chẽ hơn về TSĐB và thường giới hạn về số vốn vay đối với DN ngoài quốc doanh. Sự hạn chế này cũng là do một số DN ngoài quốc doanh thường thiếu uy tín, không được sự bảo lãnh của bên thứ ba, quy mô nhỏ, vốn ít hoặc sử dụng vốn sai mục đích và trên thực tế không ít DN phá sản. Do vậy, nhiều ngân hàng trong khối Nhà nước có những quy định chặt chẽ hơn khi cho vay đối tượng này. Năm 2006 tỷ lệ NQH của DN quốc doanh giảm đáng kể, còn 74%. Điều này cũng là do ngân hàng đã tích cực mở rộng tín dụng hơn đối với các DNNQD và hạn chế cho vay đối với các dự án, công trình có tính khả thi không cao, giảm việc cho vay theo kế hoạch Nhà nước, cho vay theo chỉ định của chính phủ.

1.2. Tình hình nợ dưới tiêu chuẩn tại BIDV

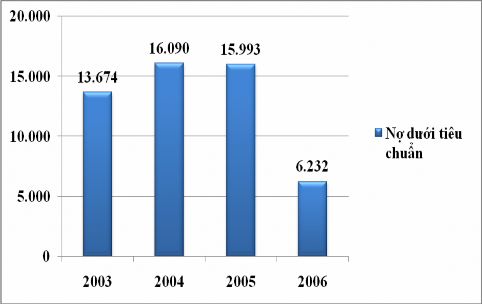

Bảng 2.7: Tình hình nợ dưới tiêu chuẩn tại BIDV.

Đơn vị: Tỷ đồng

2003 | 2004 | 2005 | 2006 | ||||

Số tiền | Số tiền | 04/03 (%) | Số tiền | 05/04 (%) | Số tiền | 06/05 (%) | |

Nợ dưới tiêu chuẩn | 13.674 | 16.090 | 17,67 | 15.993 | -0,60 | 6.232 | -61,03 |

Tỷ lệ nợ dưới tiêu chuẩn (%) | 22 | 23,5 | 19,6 | 6,7 | |||

Nguồn: Báo cáo tổng kết 2003, 2004, 2005, 2006 của BIDV.

Biểu đồ 2.11: Tình hình nợ dưới tiêu chuẩn tại BIDV.

Đơn vị: Tỷ đồng

Bảng số liệu về tình hình nợ dưới tiêu chuẩn của BIDV cho thấy tổng nợ dưới tiêu chuẩn giai đoạn 2003-2006 biến động không ổn định. Năm 2003, nợ dưới tiêu chuẩn là 13.674 tỷ đồng, chiếm 22% trong tổng dư nợ. Năm 2004 là 16.090 tỷ đồng, tăng 17,67% so với năm 2003. Cùng với sự gia tăng của tổng nợ dưới tiêu chuẩn, tỷ lệ nợ dưới tiêu chuẩn cũng cao hơn so với nảm 2003, chiếm 23,5% trong tổng dư nợ. Vậy năm 2004 chất lượng tín dụng của BIDV thể hiện qua nợ dưới tiêu chuẩn không những không được cải thiện mà còn tăng, cho thấy công tác quản lý RRTD của BIDV còn nhiều hạn chế.

Năm 2005 nợ dưới tiêu chuẩn có giảm chút ít so với năm 2004, chỉ giảm 0,6% và tỷ lệ nợ dưới tiêu chuẩn cũng giảm từ 23.5% xuống còn 19,6%. Tuy có giảm nhưng so với toàn ngành thì các con số trên vẫn còn khá cao. Nợ dưới tiêu chuẩn của BIDV cao một phần do các khoản nợ quá hạn cần chú ý từ các năm trước chưa được xử lý, được xếp vào nợ dưới tiêu chuẩn của năm sau. Một nguyên nhân khác là do từ năm 2005 trở về trước tỷ trọng cho vay đối với doanh nghiệp quốc doanh cao, mà các đối tượng này được phép vay với TSĐB có giá trị thấp.

Năm 2006, chất lượng tín dụng của BIDV được cải thiện rõ rệt, thể hiện qua nợ dưới tiêu chuẩn và tỷ lệ nợ dưới tiêu chuẩn giảm mạnh. Nợ dưới tiêu chuẩn giảm