Trong các tiêu chí này, quy trình đánh giá an toàn vốn nội bộ (ICAAP) được chuẩn hóa và đ i hỏi các ngân hàng có công bố đối với các cơ quan quản lý và qui trình phân ổ vốn là đặc biệt quan trọng và được mô tả dưới đây.

a. Quy trình đánh giá an toàn vốn nội bộ (ICAAP)

Theo triển khai asel II, các ngân hàng đồng thời cũng xây dựng và hoàn thiện các quy định nội bộ của mình, vừa đảm bảo tuân thủ theo yêu cầu, vừa thúc đầy năng lực quản trị nội bộ. Có thể nói quy trình đánh giá an toàn vốn nội bộ ICAAP (Internal Aapital Adequacy Assessment Process) là một trong những cấu phần vô cùng quan trọng của Basel II, kể cả từ phía các cơ quan quản lý Nhà nước và từ phía các nhà quản trị ngân hàng, do vậy những yêu cầu cần thiết cũng như tác dụng của IC P được các NHTM xem xét cân nhắc nhằm tối ưu hóa vốn ngân hàng đồng thời có những tiếp cận khoa học hơn về quản trị ngân hàng hiện đại. Bên cạnh đó, thông qua việc triển khai Basel II nói chung và thực hiện đầy đủ các yêu cầu của ICAAP nói riêng sẽ nâng cao tính minh bạch trong quản trị ngân hàng, tiếp cận các thông lệ tốt nhất về quản trị ngân hàng và tối ưu hiệu quả sử dụng vốn chủ sở hữu của ngân hàng.

Mục đích của IC P là để cung cấp thông tin cho ban quản trị ngân hàng về việc đánh giá liên tục các rủi ro của ngân hàng để có những dự định, giải pháp để giảm thiểu những rủi ro và xác định mức vốn hiện tại và tương lai cần thiết sau khi đã cân nhắc những yếu tố giảm thiểu rủi ro khác.

Cũng theo quy định, IC P đảm bảo việc ngân hàng có thể giải trình với các cơ quan quản lý về quy trình đánh giá của mình. Trụ cột 2 nhìn nhận tính cần thiết của việc thực hiện rà soát giám sát hiệu quả của những đánh giá nội bộ về những rủi ro tổng thể, đảm bảo rằng các nhà quản lý ngân hàng thực hiện đầy đủ các đánh giá hợp lý và có được vốn dự phòng cho những rủi ro dựa trên đánh giá này. Nói cách khác, việc triển khai ICAAP là một nguyên tắc chính yếu trong tuân thủ Basel II, trong thực tế là các ngân hàng cần sử dụng ICAAP trong triển khai asel II để nâng cao năng lực quản trị điều hành của mình, cả về phương diện quản lý rủi ro và hoạch định vốn theo khẩu vị và chiến lược của mình.

Về hoạt động ngân hàng, ICAAP phải là một thành tố không tách rời trong hoạt động ngân hàng và phản ánh mức độ quản trị, tổ chức của một ngân hàng trong thực tế.

Những tác dụng hay những giá trị gia tăng khi một ngân hàng sử dụng ICAAP bao gồm:

- ICAAP là một hoạt động bao trùm lên tất cả nội dung về quản trị, quản lý và kiểm soát mọi rủi ro và các chức năng quản lý vốn và các mối liên kết trong đó;

- Tăng cường tính quản lý và tính hiệu quả tổ chức xung quanh rủi ro và quản lý vốn đầu tư;

- Đảm bảo tính minh bạch trong quá trình đánh giá vốn bằng sự hiểu biết các tác động mấu chốt và quan trọng trong yêu cầu về vốn bao gồm cả các giám sát để xem xét và phê chuẩn các yêu cầu về vốn;

- Hỗ trợ nhận diện các cơ hội để xác định cách sử dụng tối ưu vốn trong NHTM;

- Tạo ra nền tảng và các cơ sở để có một cái nhìn đầy đủ thông tin về các yêu cầu vốn để khẳng định vị thế vốn đầy đủ của ngân hàng so với yêu cầu vốn của cơ quan quản lý hay tổ chức xếp hạng tín nhiệm.

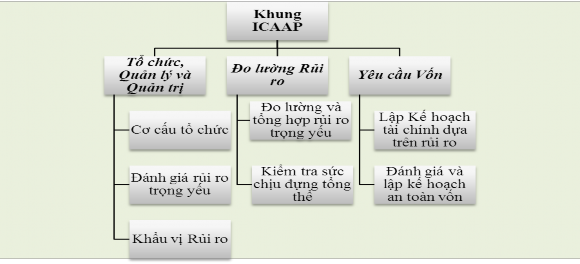

Đối với khung quản trị ICAAP, các cấu phần chủ yếu sau đây được xác định, việc hoàn thiện các cấu phần này thực hiện đầy đủ các chức năng thì về căn ản một ngân hàng đã tiến được một ước khá xa trên con đường hiện đại hóa quản trị ngân hàng và quản trị kinh doanh của mình.

Biểu đồ 1.2: Khung ICAAP

Nguồn: [33]

Các yếu tố liên quan tác động đến ICAAP trong Basel II/III

Bảng cân đối tài sản

Môi trường bên ngoài

Cổ đông Nhà phân tích

Sự phát triển các quy định pháp luật

Thị trường Tài chính/ Khách hàng

Cơ quan xếp hạng tín nhiệm

Cơ quan quản lý nhà nước

Chiến lược Kinh doanh

Khẩu vị rủi ro

Vốntheo ICAAP

Vốn sẵn có

Vốn Kinh tế

Vốn yêu cầu pháp luật

Rủi ro xác định, các chính sách, giới hạn và phân tích

Kiểm tra sức chịu đựng tổng thể

Biểu đồ 1.3: Các yếu tố liên quan tác động tới ICAAP

Nguồn: [33]

Trong tiến trình triển khai của các NHTM tại VN, tất cả các cấu phần và quy định liên quan đến ICAAP sẽ được xây dựng và hoàn thiện. Việc các ngân hàng áp dụng những chương trình triển khai IC P cũng chính là triển khai những chương trình phát triển chiến lược của mình dựa trên rủi ro. Những điểm chính yếu liên quan đến xây dựng hoàn thiện và đưa vào áp dụng khung ICAAP được nêu trong phần dưới đây.

Khi một ngân hàng đã hoàn thành việc triển khai khung ICAAP, theo [89], việc trả lời “có” với 7 câu hỏi sau đây chứng tỏ mức độ hoàn thiện và làm chủ ICAAP, còn có 1 câu trả lời “không” với bất kỳ câu hỏi nào thì ngân hàng cần phải tìm kiếm các cơ hội để hoàn thiện đầy đủ quy trình của mình.

1. Ngân hàng đã thành công trong việc tích hợp IC P trong cơ cấu quản trị và tổ chức của ngân hàng, ví dụ như thành lập một ủy ban chuyên dụng và được tổ chức họp thường xuyên chưa?

2. Các cán bộ quản lý cao cấp trong ngân hàng có đang quản lý, thiết lập và giám sát khẩu vị rủi ro và chiến lược không? HĐQT ngân hàng có được bức tranh toàn diện về toàn bộ các rủi ro hay không?

3. Ngân hàng đã có cơ chế cho việc xác định định nghĩa khẩu vị rủi ro liên quan mật thiết đến chiến lược kinh doanh của ngân hàng chưa?

4. Ngân hàng có thường xuyên tiến hành đối soát giữa kế hoạch vốn và kế hoạch chiến lược và đảm bảo tính nhất quán giữa chiến lược kinh doanh và chiến lược rủi ro hay không?

5. Ngân hàng có thành công trong việc chuyển tải khẩu vị rủi ro thành một hệ thống giới hạn toàn diện và khả thi không?

6. hi xác định năng lực chịu đựng rủi ro vốn, Ngân hàng có tính đến cả hai kịch bản về “kinh doanh tiếp diễn” (going-concerns) và “khả năng tái cấu trúc kinh doanh” (gone-concerns) hay không? Ngân hàng tự tin như thế nào đối với việc hoàn thành các mục tiêu cụ thể trong “kinh doanh tiếp diễn”, ví dụ như mức độ lợi nhuận và thanh toán/ chi trả cổ tức?

7. Các mô phòng về kinh tế vĩ mô và kiểm tra sức chịu đựng tổng thể có đóng một vai tr đủ nổi bật trong quy trình ICAAP của ngân hàng không?

b. Qui tr nh phân bổ vốn

Về căn ản, phân bổ vốn là một bộ phận không thể tách rời trong quá trình lập kế hoạch định kỳ. Việc phân bổ vốn có thể đưa vào 4 ước công việc chính sau:

Bước 1: X c đ nh bảng cân đối tài sản mục tiêu của ngân hàng

1.1. Xây dựng kế hoạch chương trình đối với vốn cấp 1 nhằm đưa ra dự kiến đầu tiên liên quan đến vốn theo yêu cầu pháp luật và vốn kinh tế, các kiểm tra thử nghiệm khả năng ứng phó và các kịch bản dựa trên các nhân tố như rủi ro trên bảng cân đối hiện tại, mức giảm sút dự kiến, yêu cầu pháp định, đưa ra được bản kế hoạch:

- Phát triển mô hình vốn kinh tế pháp định phản chiếu mức vốn hiện tại.

- Sử dụng dự kiến tổng thể về tăng trưởng doanh thu của ngân hàng, dự kiến sơ ộ về vốn yêu cầu qua trục thời gian lập kế hoạch (3 - 5 năm).

- Chạy kiểm tra các thử nghiệm khả năng ứng phó (stress tests, c n được gọi là kiểm tra sức chịu đựng tổng thể) và kịch bản tình huống xấu nhất tốt nhất trên mức vốn yêu cầu.

1.2. Đặt ra các giới hạn liên quan đến tài sản có và tài sản nợ, các chỉ tiêu này thường được đưa ra trong chính sách tài chính của các ngân hàng, việc này các NHTM sẽ có kết quả là các chỉ tiêu và chỉ số trên bảng cân đối tài sản xác định chỉ số theo chính sách tài chính cho năm tới/ thời kỳ tới.

- Xác định quy mô mục tiêu của bảng cân đối tài sản về phương diện tổng tài sản và tổng nợ, tài sản phân theo cấp độ rủi ro cho trục thời gian lập kế hoạch.

- Quy mô mục tiêu của sổ ngân hàng và sổ kinh doanh, tỷ lệ cho vay và tiền gửi khách hàng, bảo lãnh và các mục ngoại bảng, tỷ lệ cho vay tiền gửi (LDR).

1.3. Chuyển những giới hạn này thành các chỉ số đo lường khác cho tập đoàn.

- Dựa trên những chỉ đạo từ ALCO, phát triển các chỉ số đo khác cho cả tập đoàn về tăng trưởng, lợi nhuận, tỷ lệ chi phí/thu nhập (CIR).

- Dựa trên các dự kiến sơ ộ về vốn yêu cầu, phát triển một bản dự kiến chi tiết yêu cầu vốn cho năm sau.

- Phát triển kế hoạch vốn bao gồm cả việc huy động như thế nào và bao nhiêu

1.4. Tính toán và đưa ra ảng cân đối tài sản mục tiêu

- Tính toán bảng cân đối tài sản mục tiêu của NHTM dựa trên 3 ước trên

Bước 2: X c đ nh kế hoạch vốn, tăng vốn cho ngân hàng

2.1. Xác định các nguyên tắc cấp vốn.

- Xem xét và xây dựng các chỉ tiêu và hạn mức về đặc trưng cấp vốn và đặc trưng thanh khoản bao gồm các chỉ số đo lường thanh khoản ngắn hạn và dài hạn và mức độ lệ thuộc vào các nguồn cấp vốn khác nhau.

2.2. Hiểu về cơ cấu bảng cân đối tài sản toàn ngân hàng, đặc trưng đáo hạn và các chênh lệch vốn.

- Đưa ra tổng quan tổng hợp về cơ cấu vốn hiện tại của ngân hàng và trạng thái thanh khoản;

- Đưa ra tổng quan về đặc trưng cấp vốn hiện tại và trạng thái thanh khoản theo khối kinh doanh;

2.3. Phát triển một kế hoạch tối ưu để đáp ứng chênh lệch cấp vốn và chênh lệch thanh khoản.

- Sử dụng bảng cân đối tài sản đích để dự kiến số lượng vốn cần cần cấp cho từng khối để tăng trưởng theo tỷ lệ đã định;

- Đưa ra tổng quan về nguồn cấp vốn tương lai qua trục thời gian kế hoạch và đặc trưng vốn, thanh khoản theo khối kinh doanh;

- Đưa ra đặc trưng cấp vốn tổng hợp cho cả tập đoàn;

- Phân bổ chi phí cho các khối KD/mảng KD;

- Tính toán và phân bổ chi phí cấp vốn và chi phí thanh khoản (qua FTP) đến các khối KD;

- Phân bổ lợi ích từ việc sử dụng vốn chủ sở hữu đến các khối KD.

Bước 3: Xây dựng các chỉ tiêu từ trên xuống cho các mảng/khối kinh doanh.

3.1. Thống nhất các chỉ số đo lường sử dụng để xây dựng chỉ tiêu.

- Xác định và thống nhất bộ chỉ số đo định lượng và định tính như chiến lược trong kinh doanh, tiềm năng tham vọng tăng trưởng, giá trị thị trường, ROE, hiệu quả hoạt động đã điều chỉnh theo rủi ro.

3.2. Xác định mốc xuất phát.

- Xác định ma trận mốc xuất phát về phương diện khối lượng, doanh thu, lợi nhuận và phân chia ROE theo khối kinh doanh, theo sản phẩm, khu vực,.. ở mức độ cụ thể nhất;

- Xác định các thông số hoạt động (số lượng khách hàng nhân viên, …) trong ma trận mốc xuất phát.

3.3. Đặt chỉ tiêu an đầu từ trên xuống.

- Đặt các chỉ tiêu tài sản/nợ theo khối D được đưa xuống từ chỉ tiêu bảng cân đối tài sản của cả tập đoàn

- Tính toán các chỉ số lỗ, lãi theo khối KD;

- Hợp nhất bức tranh cân đối tài sản/lỗ, lãi và tính toán về đặc trưng vốn của ngân hàng;

3.4. Kiểm tra về tính hợp lý của tổng hòa các chỉ tiêu.

- Kiểm tra tổng hòa các mục tiêu trên qua đối thoại với an lãnh đạo;

- Đánh giá về ảnh hưởng của các chỉ tiêu toàn ngân hang;

- So sánh với các chỉ tiêu trước đó và đánh giá về sự chênh lệch.

Bước 4: Đối thoại chiến lược xung quanh kế hoạch của các mảng/khối KD

4.1. Xây dựng một kế hoạch chiến lược mới có điều chỉnh đáp ứng các chỉ tiêu từ trên xuống.

- Nhận và hiểu về kế hoạch chiến lược cũng như các chỉ số từ các khối KD;

- Nhập vào mô hình ngân hàng để xem có đáp ứng các giới hạn không;

- Thảo luận lại và thống nhất các kế hoạch của các khối KD;

- Phát triển kế hoạch chiến lược và tài chính tập đoàn ao gồm cả phân bổ vốn.

4.2. Xây dựng quy trình quản lý hiệu quả hoạt động

- Phát triển những cam kết về kết quả hoạt động với các đơn vị kinh doanh và gắn các biện pháp khen thưởng với việc hoàn thành kế hoạch của khối KD.

- Giám sát hàng quý và tiến hành những thay đổi có thể trong công tác phân bổ vốn trong trường hợp yêu cầu những thay đổi lớn.

Việc phân bổ vốn được gắn liền với đánh giá hiệu quả của vốn đã phân ổ, theo lý thuyết chung việc đánh giá hiệu quả vốn sẽ bao gồm:

nh gi hiệu quả tu ệt đối;

Đánh giá hiệu quả tuyệt đối được thực hiện dựa trên chỉ tiêu lợi nhuận sau chi phí vốn đơn vị kinh doanh.

Lợi nhuận sau chi phí vốn đơn vị kinh doanh được xác định theo công thức ở bảng sau:

Bảng 1.2: Tính toán lợi nhuận sau phân bổ vốn

Doanh thu sau rủi ro Đơn vị KD (đã ao gồm chi phí vốn nội bộ) | |

Trừ (-) | Chi phí hoạt động trực tiếp Đơn vị KD |

Trừ (-) | Chi phí hoạt động gián tiếp được phân bổ Đơn vị KD |

Trừ (-) | Thuế nhận phân bổ Đơn vị KD |

ằng (=) | Lợi nhuận sau thuế Đơn vị KD |

Trừ (-) | Chi phí vốn nhận phân bổ Đơn vị KD |

ằng (=) | Lợi nhuận sau thuế và sau chi phí vốn Đơn vị KD |

Có thể bạn quan tâm!

-

Quản Trị Vốn Chủ Sở Hữu Của Các Ngân Hàng Thương Mại

Quản Trị Vốn Chủ Sở Hữu Của Các Ngân Hàng Thương Mại -

Tỷ Lệ Vốn Chủ Sở Hữu Trên Tài Sản Có Rủi Ro Theo Basel

Tỷ Lệ Vốn Chủ Sở Hữu Trên Tài Sản Có Rủi Ro Theo Basel -

Mô Hình Kinh Doanh Vốn Hiệu Quả Các Mô Hình Ít Tốn Kém Về Vốn

Mô Hình Kinh Doanh Vốn Hiệu Quả Các Mô Hình Ít Tốn Kém Về Vốn -

Ví Dụ Điều Chỉnh Mô Hình Kinh Doanh Theo Đánh Giá Hiệu Quả Vốn

Ví Dụ Điều Chỉnh Mô Hình Kinh Doanh Theo Đánh Giá Hiệu Quả Vốn -

Thực Trạng Quản Trị Vốn Chủ Sở Hữu Tại Ngân Hàng Thương Mại Cổ Phần Quân Đội

Thực Trạng Quản Trị Vốn Chủ Sở Hữu Tại Ngân Hàng Thương Mại Cổ Phần Quân Đội -

Cơ Cấu Tổ Chức Của Ngân Hàng Thương Mại Cổ Phần Quân Đội

Cơ Cấu Tổ Chức Của Ngân Hàng Thương Mại Cổ Phần Quân Đội

Xem toàn bộ 176 trang tài liệu này.

Nguồn: Nghiên cứu của tác giả