1.3.1.2. Tình huống tại Northern Rock Bank (năm 2007)

Northern Rock là NHTM trung bình, riêng trong lĩnh vực thế chấp nhà đất là ngân hàng lớn thứ 5 của Anh và có lịch sử hoạt động hơn 100 năm.

Vào năm 2006, ngân hàng này mở rộng hoạt động sang lĩnh vực cho vay thế chấp bằng bất động sản với đối tác là Lehman Brothers. Khi cho vay thế chấp bằng nhà đất, ngân hàng Northern Rock đã cho vay nhiều gấp 125% giá trị nhà đất của người vay đưa đi cầm cố, bất chấp những lời cảnh báo về sự không ổn định của nền kinh tế cũng như các dự báo về giá bất động sản tụt dốc, việc cho vay thế chấp sai lầm nói trên đã khiến cho tài sản bong bóng xà phòng của ngân hàng Northern Rock tồn tại trong một thời gian dài và liên tục được thổi căng phồng lên. Năm 2007, cuộc khủng hoảng cho vay cầm cố dưới tiêu chuẩn trên thị trường Mỹ đã ảnh hưởng đến cung thanh khoản của ngân hàng, sau đó các nhà đầu tư và khách hàng của ngân hàng nườm nượp kéo đến các chi nhánh của Northern Rock rút tiền và cuối cùng ngân hàng đã gặp RRTK dẫn đến sụp đổ.

Northern Rock đã xử lý RRTK theo trình tự như sau:

Northern Rock đã tìm cách huy động vốn trên thị trường liên ngân hàng nhưng không được. Sau đó, ngân hàng đã đề nghị NHTW Anh cho vay 3 tỉ bảng Anh vốn ngắn hạn để chi trả các nghĩa vụ tài chính đến hạn của mình và kêu gọi sự trợ giúp từ các ngân hàng lớn tại Anh và Châu Âu, trong đó có cả HSBC, Barclays, Lloyds TSB, RBS, Santander và Credit Agricole. Cuối cùng là những phát biểu mang tính trấn an dư luận của NHTW Anh, Bộ tài chính khẳng định Northern Rock là ngân hàng an toàn, làm ăn có lãi.

Tất cả những biện pháp xử lý trên của Northern Rock đã không mang lại kết quả như mong đợi và Northern Rock đã bị phá sản.

Nguyên nhân Northern Rock gặp RRTK dẫn đến bị phá sản là:

Thứ nhất, ngân hàng đã sử dụng một mô hình kinh doanh với tốc độ phát triển quá nóng trong một thị trường đang thay đổi và đảo chiều.

Northern Rock đã thực hiện mô hình kinh doanh là cho vay thế chấp lớn hơn rất nhiều số tiền gửi tiết kiệm mà nó thu hút được. Sau đó, ngân hàng thực hiện chứng khoán hóa các khoản cho vay này. Cuộc khủng hoảng cho vay cầm cố dưới

tiêu chuẩn ở Mỹ năm 2007 đã khiến ngân hàng gặp RRTD dẫn đến RRTK.

Có thể bạn quan tâm!

-

Mô Hình Quản Trị Thanh Khoản Hiện Đại Của Nhtm

Mô Hình Quản Trị Thanh Khoản Hiện Đại Của Nhtm -

Trạng Thái Thanh Khoản Ròng Trong Một Ngày Cho Các Kịch Bản Kinh Tế Khác Nhau

Trạng Thái Thanh Khoản Ròng Trong Một Ngày Cho Các Kịch Bản Kinh Tế Khác Nhau -

Các Nhân Tố Ảnh Hưởng Đến Quản Trị Thanh Khoản Của Ngân Hàng Thương Mại

Các Nhân Tố Ảnh Hưởng Đến Quản Trị Thanh Khoản Của Ngân Hàng Thương Mại -

Tổ Chức Bộ Máy Của Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam

Tổ Chức Bộ Máy Của Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam -

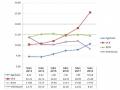

Tỷ Lệ Nợ Xấu Của Agribank Và Một Số Nhtm Khác Giai Đoạn 2013 - 2018

Tỷ Lệ Nợ Xấu Của Agribank Và Một Số Nhtm Khác Giai Đoạn 2013 - 2018 -

Tỷ Lệ Vốn Ngắn Hạn Cho Vay Trung Dài Hạn Của Một Số Nhtm Giai Đoạn 2013 - 2018

Tỷ Lệ Vốn Ngắn Hạn Cho Vay Trung Dài Hạn Của Một Số Nhtm Giai Đoạn 2013 - 2018

Xem toàn bộ 206 trang tài liệu này.

Thứ hai, niềm tin của dân chúng vào ngân hàng biến mất.

Những thông tin bí mật về cuộc trao đổi giữa Northern Rock và NHTW Anh cũng như các tổ chức tài chính khác bị rò rỉ. Lúc này xuất hiện những thông tin cho rằng Northern Rock cho vay thế chấp tràn lan và đang khan hiếm tiền mặt. Hậu quả là hàng ngàn người gửi tiền tiết kiệm tại ngân hàng Northern Rock đã xếp hàng từ sáng đến tối tại toàn bộ 76 chi nhánh của ngân hàng này để rút tiềnl. Trong 3 ngày 14,15 và17/9/2007 khoảng 3 tỷ Bảng Anh đã được rút ra. Ngay lập tức trên thị trường chứng khoán giá cổ phiếu của ngân hàng này đã giảm 31,46% và kéo theo đồng Bảng Anh bị sụt giảm nghiêm trọng. Mặc dù, NHTW Anh đã tuyên bố đảm bảo tất cả các khoản tiền gửi tại Northern Rock nhưng luồng tiền vẫn tiếp tục bị rút ra khỏi ngân hàng.

Thứ ba, phản ứng chậm chạp của các cơ quan Chính phủ dẫn đến việc ngân hàng không được trợ giúp kịp thời từ NHTW Anh cũng như các thể chế tài chính lớn khi ngân hàng này gặp khó khăn.

Trước tình hình khó khăn của Northern Rock, NHTW Anh phải bơm tiền để ngân hàng này chi trả cho người gửi tiền. Sự hỗ trợ của NHTW Anh đã giúp Northern Rock thoát khỏi tình trạng thiếu tiền mặt nhưng số khách hàng đến rút tiền vẫn tăng mạnh. Trong khi đó, các ngân hàng lớn đều từ chối trợ giúp Northern Rock.

1.3.1.3. Tình huống tại Washington Mutual (năm 2008)

Washington Mutual (WaMu) là một ngân hàng tiết kiệm và cho vay. Thời điểm cuối năm 2007, WaMu có hơn 43.000 nhân viên, 2.200 văn phòng chi nhánh tại 15 bang và 188.3 tỷ USD tiền ký quỹ. Khách hàng phần lớn là cá nhân và doanh nghiệp nhỏ. Do đó, gần 60% việc kinh doanh tập trung vào việc cho vay cá nhân và doanh nghiệp nhỏ, 20% đến từ thẻ tín dụng, chỉ có 14% là các khoản vay mua nhà.

Do tin đồn WaMu sắp bị vỡ nợ, chỉ trong 10 ngày vào tháng 9/2008 hàng loạt khách hàng đã ồ ạt rút 16,7 tỷ USD tiền gửi tiết kiệm tương đương 9% tiền gửi của ngân hàng, đẩy ngân hàng này rơi vào thảm cảnh. Khối lượng và tốc độ của dòng tiền gửi rút ra từ WaMu đã khiến ngân hàng không kịp trở tay trong việc tìm kiếm nguồn vốn mới, cải thiện tính thanh khoản cũng như tìm đối tác góp vốn cổ

phần. Chính phủ Mỹ phải đóng cửa WaMu và quyết định bán nó cho JPMorgan Chase với giá 1,9 tỷ USD. Một ngày sau quyết định của Chính phủ, Wa Mu nộp đơn xin bảo hộ phá sản, đánh dấu vụ sụp đổ của ngân hàng lớn thứ 6 nước Mỹ.

Washington Mutual gặp RRTK và dẫn đến phá sản do:

Thứ nhất, ngân hàng tập trung cho vay thị trường nhà ở California.

Năm 2006, giá trị nhà đất trên cả nước Mỹ bắt đầu giảm. Tính đến tháng 12/2007, giá trị nhà đất trung bình của cả nước đã giảm 9,8%. Tại California, số lượng nhà tồn kho WaMu chưa bán hết là vào khoảng hàng ngàn ngôi nhà, dự tính cần 15 tháng mới bán hết được.

Thứ hai, WaMu đã mở chi nhánh quá nhanh, quá nhiều tại các địa điểm nghèo nàn ở nhiều thị trường. Kết quả là họ đã tạo ra nhiều khoản vay thế chấp dưới chuẩn đối với người mua không đủ tiêu chuẩn.

Thứ ba, sự sụp đổ vào tháng 8/2007 của thị trường thứ cấp đối với chứng khoán thế chấp. Giống như nhiều ngân hàng khác, WaMu không thể bán lại các khoản thế chấp này. Trong quý 4/ 2007, ngân hàng đã xác nhận nợ xấu đang có là 1,6 tỷ USD. Lỗ ròng trong năm là 67 tỷ USD.

Thứ tư, người gửi tiền mất niềm tin vào hệ thống ngân hàng Mỹ

Ngày 15/9/2008, Lehman Brothers phá sản. Cùng với tin đồn WaMu sắp bị vỡ nợ. Hiện tượng đồng loạt rút tiền đã xảy ra và ngân hàng đã không đảm bảo khả năng thanh khoản.

Thứ năm, WaMu đã không nhận được sự bảo lãnh của Kho bạc Hoa Kỳ lẫn Cục Dự trữ Liên bang.

1.3.1.4. Tình huống tại ngân hàng thương mại cổ phần Á Châu (năm 2003)

Năm 2003, ACB được đánh giá là một trong những NHTMCP tốt nhất tại Việt Nam, và kết quả kinh doanh trong 9 tháng đầu năm của ngân hàng hết sức khả quan (lãi hơn 170 tỷ đồng).

Tháng 10/ 2003, trong giới ngân hàng xuất hiện một tin đồn là ông Phạm Văn Thiệt, tổng giám đốc ACB đã bỏ trốn. Trong những ngày đầu, thông tin này lan truyền giới hạn, nhưng vào đầu tuần sau, nó đã bùng phát và lây lan với tốc độ chóng mặt tại thành phố Hồ Chí Minh, và được “nâng cấp” lên với tin ông Phạm

Văn Thiệt đã bị bắt. Người dân hoảng hốt đổ xô tới rút tiền tại các phòng giao dịch của ACB, càng khiến cho tin đồn lan mạnh. Đỉnh điểm là ngày 14/10/2003, khi người dân xếp hàng tới tận nửa đêm để đòi lại các khoản tiền mình đã gửi tại ngân hàng. Chỉ trong một thời gian ngắn, hơn 900 tỷ đồng (tương đương 57,7 triệu USD) đã bị rút ra. ACB đứng trước khả năng không còn đủ tiền mặt để chi trả cho khách hàng trong khi khó có thể dùng công cụ thị trường để điều tiết và có hiệu quả thanh khoản, và nếu không có sự can thiệp kịp thời và mạnh mẽ của NHNN, nguy cơ về sự sụp đổ của ACB là có thể xảy ra. Tuy nhiên, sau một tuần, ACB khôi phục lại mọi hoạt động, thậm chí khách hàng đến gửi tiền còn đông hơn trước lúc xảy ra sự cố.

Nguyên nhân: Sự cố tại ACB năm 2003 xuất phát từ niềm tin của khách hàng vào ngân hàng, vào hệ thống NHTM Việt Nam chưa đủ nhiều. Do đó, trước tin đồn thất thiệt, khách hàng đã rút tiền hàng loạt tại ngân hàng.

ACB đã xử lý tình huống khó khăn thanh khoản như sau:

Thứ nhất, ngân hàng đã thực hiện hành động ứng phó cụ thể, có hệ thống, quản lý mọi hoạt động trong thời gian xảy ra sự cố. Cụ thể:

- Tiếp cận với công chúng để nắm bắt được nội dung tin đồn.

- Dựng trung tâm thông tin và thành lập nhóm xử lý sự cố, chỉ định một phát ngôn viên chính thức.

- Dùng rất nhiều phương pháp để trấn an công chúng:

+ Giám đốc Phạm Văn Thiệt luôn luôn ngồi trong văn phòng ở hội sở chính, sử dụng điện thoại cố định chứ không phải điện thoại di động, chủ động xuất hiện ở một loạt các sự kiện để đưa hình ảnh cá nhân trên các phương tiện thông tin đại chúng.

+ Cung cấp thông tin nhanh chóng và đều đặn cho các phương tiện truyền thông và công chúng về hoạt động của ngân hàng.

+ Huy động lực lượng nhân viên làm việc tới quá nửa đêm để phục vụ nhu cầu rút tiền của khách hàng.

Thứ hai, ngân hàng đã điều chỉnh kế hoạch (chi trả lãi tiền gửi, khôi phục đầy đủ quyền lợi cho khách hàng) cho phù hợp với tình hình.

Thứ ba, sử dụng nguồn lực bên trong và bên ngoài để ngăn chặn và đối phó với sự cố thanh khoản.

ACB là NHTMCP hoạt động có hiệu quả. Bên cạnh đó, ngân hàng đã nhận được sự hỗ trợ lớn từ NHNN và các NHTM khác trong xử lý sự cố. Cụ thể: Thống đốc NHNN đã có mặt kịp thời tại thành phố Hồ Chí Minh, tiếp xúc với khách hàng và khẳng định đó là tin đồn thất thiệt và cam kết hỗ trợ đầy đủ mọi yêu cầu về VND, ngoại tệ và vàng cho ACB để chi trả cho khách hàng. Đồng thời, NHNN cũng chỉ đạo các NHTM, trong đó có VCB kịp thời hỗ trợ ACB.

1.3.2. Bài học kinh nghiệm cho Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam

Qua việc nghiên cứu kinh nghiệm xử lý một số tình huống trong QTTK của các ngân hàng trong và ngoài nước, chúng ta có thể rút ra một số bài học cho Agribank trong QTTK như sau:

Thứ nhất, việc QTTK tại Agribank đòi hỏi ngân hàng phải thiết lập một hệ thống QTTK đủ mạnh, trong đó phải đảm bảo tính nhất quán trong chiến lược QTTK và lập ra một kế hoạch dự phòng thanh khoản.

Thứ hai, bản chất và quy mô của RRTK có thể thay đổi một cách đáng kể do kết quả kinh doanh của ngân hàng và những thay đổi trong môi trường bao quanh ngân hàng. Do đó, Agribank cần phải nâng cao công tác dự báo kinh tế vĩ mô nhằm chuẩn bị tinh thần cho những biến động thị trường tài chính tiền tệ, những biến động xảy ra một cách bất ngờ có thể ảnh hưởng nặng nề đến hoạt động kinh doanh của ngân hàng, từ đó ảnh hưởng đến khả năng thanh khoản của ngân hàng.

Thứ ba, Agribank phải có kế hoạch hành động trong trường hợp khẩn cấp: môi trường tài trợ của một ngân hàng (những người gửi tiền) nhạy cảm với những biến động lớn và ảnh hưởng đến tính lành mạnh của ngân hàng. Agribank cần nỗ lực phát hiện sớm bất cứ khó khăn nào có thể gặp phải, đánh giá được mức độ nghiệm trọng của tình hình và quyết đoán trong xử lý.

Thứ tư, một chiến lược kinh doanh thận trọng luôn có tác dụng giảm thiểu tác động của các điều kiện bất lợi của thị trường và tăng cường khả năng chống đỡ. Trong hoàn cảnh của Agribank chưa có hệ thống QTTK tốt thì chiến lược kinh doanh thận trọng càng có ý nghĩa hơn nhiều.

Thứ năm, trường hợp của ngân hàng Continental Illinois National Bank and Trust Company (năm 1984) đã chứng minh thực tế việc các ngân hàng (đặc biệt là các ngân hàng lớn) cho rằng có thể đi vay một lượng vốn lớn tại bất cứ thời điểm nào để đáp ứng cầu thanh khoản khi cần thiết và coi nhẹ việc duy trì một lượng tài sản thanh khoản - đệm thanh khoản nhằm đáp ứng cầu thanh khoản thường xuyên của ngân hàng có thể khiến họ trở tay không kịp và rơi vào trạng thái mất khả năng thanh toán. Do đó, nhà quản lý cấp cao tại Agribank cần nhận thức rõ, ngân hàng có thể bị đóng cửa nếu như không tăng đủ và kịp thời nguồn thanh khoản cho dù khả năng thanh toán cuối cùng của ngân hàng là tốt.

Thứ sáu, một ngân hàng dù mạnh thế nào nhưng nếu mất niềm tin từ những người gửi tiền thì đều có thể gặp RRTK, dẫn đến sụp đổ. Do đó, Agribank cần xây dựng lòng tin từ khách hàng và nhà đầu từ bằng cách:

- Công bố những thông tin tài chính của ngân hàng một cách rõ ràng, minh bạch.

- Tăng cường mối quan hệ giữa khách hàng với ngân hàng.

Thứ bảy, Agribank cần nhận thức rõ rủi ro nào cũng có thể ảnh hưởng đến an toàn thanh khoản của ngân hàng, đặc biệt là RRTD. RRTD và RRTK có mối quan hệ chặt chẽ với nhau. Do đó, với tốc độ tăng trưởng tín dụng như những năm gần đây, Agribank càng phải quan tâm đến QTTK.

Thứ tám, các nhà quản trị Agribank cần nhận thức rõ vai trò điều tiết của NHNN và sự hỗ trợ của các NHTM khác trong xử lý sự cố thanh khoản và RRTK là đặc biệt quan trọng.

KẾT LUẬN CHƯƠNG 1

Trong chương 1, luận án tập trung hệ thống hoá và làm sâu sắc hơn những vấn đề lý luận cơ bản về thanh khoản và QTTK của NHTM. Cụ thể:

Thứ nhất, làm rõ các vấn đề thanh khoản của NHTM: khái niệm thanh khoản, RRTK và cơ chế điều hòa thanh khoản của NHTM.

Thứ hai, làm rõ nội hàm “QTTK của NHTM” và nội dung QTTK hiện đại của NHTM: chiến lược QTTK, chính sách QTTK, mô hình tổ chức và quy trình QTTK.

Thứ ba, trên cơ sở nghiên cứu kinh nghiệm xử lý một số tình huống trong QTTK của một số ngân hàng, luận án chỉ ra các bài học có ý nghĩa cho Agribank.

Các vấn đề được đề cập trong chương 1 là cơ sở lý luận để nghiên cứu, đánh giá thực trạng QTTK tại Agribank giai đoạn 2013 – 2018 ở chương 2.

CHƯƠNG 2: THỰC TRẠNG QUẢN TRỊ THANH KHOẢN TẠI NGÂN HÀNG NÔNG NGHIỆP VÀ PHÁT TRIỂN NÔNG THÔN VIỆT NAM

2.1. Khái quát hoạt động kinh doanh của Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam giai đoạn 2013 - 2018

2.1.1. Quá trình hình thành và phát triển của Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam

Thành lập theo Nghị định số 53/HĐBT ngày 26/3/1988 của Hội Đồng Bộ trưởng với tên gọi là Ngân hàng Phát triển Nông nghiệp Việt Nam, hoạt động theo Luật các TCTD Việt Nam, đến nay Agribank có tên gọi chính thức là Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam.

Quá trình phát triển từ năm 1988 đến nay của Agribank có một số dấu ấn nổi bật như sau:

Năm 2003, Agribank đã triển khai hiện đại hóa hệ thống thanh toán và kế toán khách hàng (IPCAS) tại các chi nhánh và đã trở thành ngân hàng đầu tiên hoàn thành Dự án này. Với hệ thống IPCAS II đã được hoàn thiện vào năm 2009, Agribank có thể kết nối trực tuyến toàn bộ chi nhánh và phòng giao dịch trên toàn hệ thống, đủ năng lực cung ứng các sản phẩm, dịch vụ ngân hàng hiện đại, với độ an toàn và chính xác cao đến mọi đối tượng khách hàng trong và ngoài nước.

Năm 2011, Agribank thực hiện tái cơ cấu toàn diện với các nội dung cơ bản: Cơ cấu lại nợ, xử lý nợ tồn đọng, tăng vốn điều lệ, hoàn thiện mô hình tổ chức hoạt động và chính thức hoạt động theo mô hình Công ty Trách nhiệm hữu hạn 1 thành viên do Nhà nước làm chủ sở hữu 100% vốn điều lệ. Do đó, năm 2012 trở thành NHTM có quy mô tổng tài sản lớn nhất Việt Nam.

Giai đoạn 2013 - 2015, Agribank quyết liệt triển khai Đề án tái cơ cấu theo Quyết định số 53/ QĐ-NHNN đã được Thống đốc NHNN Việt Nam phê duyệt, bổ sung, hoàn thiện cơ chế, qui trình nghiệp vụ, sắp xếp lại mô hình tổ chức, mạng lưới hoạt động. Năm 2015, triển khai thành công Đề án tái cơ cấu.

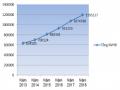

Năm 2016 bắt đầu thực hiện Đề án chiến lược kinh doanh giai đoạn 2016 - 2020 và tầm nhìn đến năm 2030 với tổng tài sản trên 1 triệu tỷ đồng. Đến nay, trải