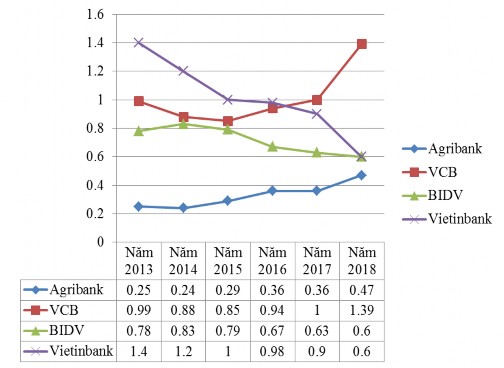

CAR của Agribank còn thấp so với VCB và hệ thống NHTM Việt Nam; đặc biệt, trong giai đoạn 2016 - 2018, hệ số CAR của Agribank có xu hướng giảm nhiều, do việc tăng trưởng quy mô tổng tài sản nhanh trong khi vốn điều lệ được bổ sung vào rất ít (Biểu đồ 2.4).

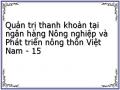

Thứ hai, ngoài hệ số CAR, khả năng an toàn hoạt động của Agribank giai đoạn 2013 - 2018 còn được thể hiện qua tỷ lệ nợ xấu. Cụ thể:

Đơn vị: %

5.00

4.50

4.00

3.50

3.00

2.50

2.00

1.50

1.00

0.50

Agribank VCB BIDV

Vietibank

Năm 2013 | Năm 2014 | Năm 2015 | Năm 2016 | Năm 2017 | Năm 2018 | |

Agribank | 4.68 | 4.46 | 2.01 | 1.89 | 1.54 | 1.51 |

VCB | 2.73 | 2.31 | 1.79 | 1.45 | 1.11 | 0.97 |

BIDV | 2.37 | 2.03 | 1.68 | 1.99 | 1.62 | 1.90 |

Vietibank | 0.82 | 0.90 | 0.81 | 0.93 | 1.13 | 1.60 |

Có thể bạn quan tâm!

-

Các Nhân Tố Ảnh Hưởng Đến Quản Trị Thanh Khoản Của Ngân Hàng Thương Mại

Các Nhân Tố Ảnh Hưởng Đến Quản Trị Thanh Khoản Của Ngân Hàng Thương Mại -

Tình Huống Tại Ngân Hàng Thương Mại Cổ Phần Á Châu (Năm 2003)

Tình Huống Tại Ngân Hàng Thương Mại Cổ Phần Á Châu (Năm 2003) -

Tổ Chức Bộ Máy Của Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam

Tổ Chức Bộ Máy Của Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam -

Tỷ Lệ Vốn Ngắn Hạn Cho Vay Trung Dài Hạn Của Một Số Nhtm Giai Đoạn 2013 - 2018

Tỷ Lệ Vốn Ngắn Hạn Cho Vay Trung Dài Hạn Của Một Số Nhtm Giai Đoạn 2013 - 2018 -

Cơ Chế Điều Hòa Thanh Khoản Theo Cơ Chế Phân Tán Của Agribank

Cơ Chế Điều Hòa Thanh Khoản Theo Cơ Chế Phân Tán Của Agribank -

Các Giới Hạn Thanh Khoản Của Agribank Giai Đoạn 2013 - 2018

Các Giới Hạn Thanh Khoản Của Agribank Giai Đoạn 2013 - 2018

Xem toàn bộ 206 trang tài liệu này.

Biểu đồ 2.5. Tỷ lệ nợ xấu của Agribank và một số NHTM khác giai đoạn 2013 - 2018

(Nguồn [2, 12, 54, 56])

Từ năm 2012 thực hiện chủ trương của NHNN là quyết liệt xử lý nợ xấu nhưng nợ xấu của Agribank giai đoạn 2012 - 2014 giảm không đáng kể và luôn vượt ngưỡng 3%: năm 2013 là 4,68% và năm 2014 là 4,46%. Nguyên nhân là do giai đoạn này Agribank gặp nhiều khó khăn trong xử lý nợ xấu. Đặc biệt là năm 2013 Agribank phải đối mặt với nhiều rủi ro trong quản trị điều hành, rủi ro hoạt động... đã làm nợ xấu tăng nhanh. Với những biện pháp mạnh tay từ phía NHNN để xử lý nợ xấu toàn hệ thống trong năm 2015 cùng với việc Agribank tập trung xử lý

nợ xấu theo Đề án của Chính phủ: cơ cấu lại nợ, xử lý bằng dự phòng rủi ro, bán nợ cho công ty VAMC, kiện toàn Ban thường trực giúp việc Ban chỉ đạo xử lý nợ, thành lập Trung tâm xử lý nợ khu vực phía Bắc, phía Nam và một số Ban, Tổ trực tiếp xử lý nợ xấu lớn ,… nợ xấu Agribank giai đoạn 2015 - 2018 đã giảm một cách ngoạn mục xuống còn 2,01% vào 31/12/2015 (giảm 54,93% so với cùng thời điểm năm 2014). Biểu đồ 2.5 cho thấy tại thời điểm 31/12/2018 tỷ lệ nợ xấu của Agribank chỉ còn 1,51%, mặc dù thấp hơn BIDV, Vietinbank nhưng vẫn cao hơn rất nhiều so với VCB. Bên cạnh việc tập trung xử lý nợ xấu, Agribank còn tập trung tối đa mọi nguồn lực để xử lý thu hồi nợ sau xử lý nhằm tăng năng lực tài chính trước khi cổ phần hóa. Kết quả đến ngày 31/12/2018: Thu hồi sau xử lý đạt 11.936 tỷ đồng, đạt 103,8% mục tiêu của HĐTV (mục tiêu là 11.500 tỷ đồng), tăng 21,86% so với năm 2017; Thu hồi nợ đã bán cho VAMC là 4.513 tỷ đồng, đạt 64,5% kế hoạch. Tuy nhiên, tính đến 31/12/ 2018, số nợ đã bán cho VAMC còn tồn đọng chưa được xử lý còn cao (35,5% kế hoạch). Điều này có nghĩa nợ xấu đã bán cho VAMC chưa được xử lý triệt để.

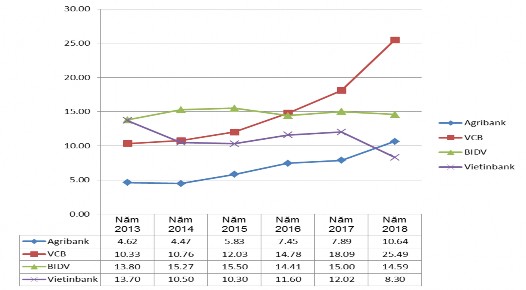

*Về khả năng sinh lời

Khả năng sinh lời của Agribank giai đoạn 2013 - 2018 được thể hiện qua hệ số ROE và ROA. Cụ thể:

Biểu đồ 2.6. Hệ số ROE của Agribank và một số NHTM khác giai đoạn 2013 - 2018

(Nguồn: [2, 12, 54, 56] và báo cáo của SSI)

Biều đồ 2.7. Hệ số ROA của Agribank và một số NHTM khác giai đoạn 2013 - 2018

(Nguồn: [2, 12, 54, 56] và báo cáo của SSI)

Biểu đồ 2.6 và biểu đồ 2.7 cho thấy ROE và ROA trong giai đoạn 2013 - 2018 của Agribank có xu hướng tăng nhưng vẫn rất thấp so với các ngân hàng VCB, BIDV, Vietinbank. Nghĩa là hiệu quả kinh doanh giai đoạn 2013 – 2018 có cải thiện nhưng vẫn chưa cao. Điều này xuất phát từ các nguyên nhân: (i) Tình hình quản trị rủi ro ở Agribank không tốt, ảnh hưởng hiệu quả kinh doanh của ngân hàng; (ii) Tăng trưởng tín dụng của Agribank luôn thấp hơn mức tăng trưởng tín dụng của toàn hệ thống nhưng tỷ lệ nợ xấu lại cao hơn. Chẳng hạn, năm 2015, mặc dù tỷ lệ nợ xấu tại Agribank đã về mức dưới 3% song so với toàn hệ thống vẫn cao hơn tỷ lệ nợ xấu toàn hệ thống 0,17%; (iii) Ngân hàng chịu tổn thất khi lãi suất liên ngân hàng, lãi suất tái cấp vốn tăng lên do nguồn cung thanh khoản chủ yếu mà Agribank dựa vào là vay nợ NHNN và vay nợ trên thị trường liên ngân hàng; (iv) Agribank là NHTM 100% vốn Nhà nước nên áp lực cạnh tranh hầu như không có.

Nhìn chung, giai đoạn 2013 – 2018: Quy mô hoạt động của Agribank có xu hướng tăng, trong đó tín dụng và vốn huy động trên thị trường 1 chiếm tỷ trọng cao

nhất và tăng trưởng ổn định; Khả năng an toàn hoạt động còn hạn chế, bởi vì hệ số CAR còn thấp so với một số NHTM khác, tỷ lệ nợ xấu giảm dần nhưng nợ xấu đã bán cho VAMC chưa được xử lý triệt để; Khả năng sinh lời được cải thiện nhưng vẫn còn thấp so với các NHTM khác, đặc biệt là VCB. Do đó, Agribank cần tiếp tục thực hiện nhiều giải pháp để cải thiện hoạt động kinh doanh và giữ vững vị trí là ngân hàng chủ chốt trong hệ thống TCTD Việt Nam trực tiếp đảm trách và thực hiện chính sách của Đảng, Nhà nước về hỗ trợ phát triển và cung cấp các dịch vụ tài chính, tín dụng cho khu vực nông nghiệp, nông thôn và nông dân.

2.2. Thực trạng thanh khoản tại Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam giai đoạn 2013 - 2018

Là một trong những ngân hàng ra đời sớm nhất và có qui mô hoạt động lớn nhất tại Việt Nam. Song khả năng thanh khoản của Agribank giai đoạn 2013-2018 có nhiều biến động. Cụ thể:

(1) Chỉ số trạng thái tiền mặt

Đơn vị: %

20.00

18.00

16.00

14.00

12.00

10.00

8.00

6.00

4.00

2.00

Agribank VCB BIDV

0.00 | Năm 2013 | Năm 2014 | Năm 2015 | Năm 2016 | Năm 2017 | Năm 2018 |

Agribank | 3.54 | 3.44 | 3.47 | 3.06 | 2.89 | 4.23 |

VCB | 19.15 | 16.83 | 14.97 | 14.28 | 16.30 | 18.49 |

BIDV | 6.77 | 6.29 | 6.28 | 5.14 | 7.95 | 7.55 |

Viet inbank | 10.77 | 10.86 | 9.07 | 10.15 | 9.93 | 11.54 |

Viet inbank

Biểu đồ 2.8. Chỉ số trạng thái tiền mặt của một số NHTM giai đoạn 2013 - 2018

(Nguồn: [1, 11, 53, 55] và tính toán của NCS)

Biểu đồ 2.8 cho thấy: giai đoạn 2013 - 2018, chỉ số trạng thái tiền mặt của Agribank rất thấp (dưới 5%) so với các NHTM trên, đặc biệt là VCB. Điều này làm tăng khả năng sinh lời cho ngân hàng nhưng ảnh hưởng lớn đến khả năng thanh khoản của ngân hàng. Khi có nhu cầu thanh khoản lớn, đột xuất, chắc chắn Agribank phải vay trên thị trường tiền tệ với lãi suất cao, dẫn đến gia tăng chi phí và giảm lợi nhuận của ngân hàng.

(2) Tỷ lệ khả năng chi trả

Giai đoạn 2013 - 2018, quy định của NHNN về tỷ lệ khả năng chi trả đối với NHTM có sự thay đổi như sau:

Thông tư 13/2010/TT- NHNN ngày 20/5/2010 về tỷ lệ bảo đảm an toàn trong hoạt động của TCTD quy định: Tỷ lệ khả năng chi trả gồm 2 nhóm: (i) Tỷ lệ tài sản có thanh toán ngay/ tổng nợ phải trả ≥ 15%; (ii) Tỷ lệ tài sản có đến hạn thanh toán trong 7 ngày tiếp theo/ tài sản nợ đến hạn thanh toán trong 7 ngày tiếp theo ≥ 1.

Tiếp đến là Thông tư 36/2014/TT-NHNN quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của TCTD, chi nhánh ngân hàng nước ngoài và sau đó được sửa đổi, bổ sung bởi Thông tư số 06/2016/TT-NHNN ngày 27/5/2016 quy định: Tỷ lệ khả năng chi trả bao gồm: (i) Tỷ lệ dự trữ thanh khoản tối thiểu (tài sản có tính thanh khoản cao/ tổng nợ phải trả) ≥ 10%; (ii) Tỷ lệ khả năng chi trả trong 30 ngày (tài sản có tính thanh khoản cao/ dòng tiền ra ròng trong 30 ngày tiếp theo): đối với đồng Việt Nam ≥ 50%, đối với ngoại tệ ≥ 10%.

Mặc dù, quy định của NHNN như vậy nhưng chỉ có một số NHTM như BIDV, VCB công bố đầy đủ các tỷ lệ đó trên báo cáo thường niên giai đoạn 2013 - 2018. Riêng Agribank, chỉ công bố tỷ lệ dự trữ thanh khoản tối thiểu giai đoạn 2015

– 2018. Điều này có thể cho thấy Agribank chưa thực sự minh bạch thông tin về các tỷ lệ khả năng chi trả.

Bảng 2.4. Tỷ lệ khả năng chi trả của một số NHTM giai đoạn 2013 - 2018

Đơn vị: %

Năm 2013 | Năm 2014 | Năm 2015 | Năm 2016 | Năm 2017 | Năm 2018 | |

Agribank | 8,16 | 5,67 | 18,33 | 13,24 | 13,1 | 14 |

VCB | 32,97 | 32,20 | 27,10 | 30,5 | 35,9 | 24,1 |

BIDV | 16,72 | 18,88 | 11,10 | 15,78 | 15,49 | 15,42 |

Vietinbank | 15,22 | 15,70 | 11,90 | 14,34 | 14,23 | 13,39 |

(Nguồn: [1, 11, 53, 55] và tính toán của NCS)

Trong bảng số liệu trên: giai đoạn 2013 - 2014 là tỷ lệ tài sản có thanh toán ngay/ nợ phải trả, và giai đoạn 2015 - 2018 là tỷ lệ dự trữ thanh khoản tối thiểu của các NHTM. Ta thấy: trong 4 NHTM trên, chỉ có VCB duy trì tỷ lệ khả năng chi trả cao hơn quy định rất nhiều. Tại Agribank thì: giai đoạn 2013 - 2014, tỷ lệ này thấp hơn nhiều so với quy định (15%); giai đoạn 2015 - 2018, tỷ lệ này ở mức gần tối thiểu theo quy định (10%). Điều này phản ánh việc ngân hàng vẫn tập trung đầu tư cho các tài sản sinh lời, dẫn đến có thể làm ngân hàng gặp khó khăn khi có những biến động bất thường.

(3) Chỉ số đầu tư chứng khoán và chỉ số chứng khoán thanh khoản

Đơn vị: Tỷ đồng

18

16

14

12

10

8

6

4

2

Năm 2013 | Năm 2014 | Năm 2015 | Năm 2016 | Năm 2017 | Năm 2018 | |

Agribank | 11.39 | 17.01 | 13.92 | 16.96 | 14.92 | 11.31 |

VCB | 13.66 | 13.33 | 17.41 | 17.21 | 13.5 | 14.15 |

BIDV | 12.66 | 15.55 | 15.5 | 15.97 | 13.94 | 10.89 |

Viet inbank | 14.36 | 14.58 | 15.92 | 14.64 | 12.18 | 9.13 |

Biểu đồ 2.9. Chỉ số đầu tư chứng khoán của một số NHTM giai đoạn 2013 - 2018

(Nguồn: [1, 11, 53, 55] và tính toán của NCS)

Agribank VCB BIDV

Vietinbank

Biểu đồ 2.9 cho thấy chỉ số đầu tư chứng khoán của Agribank giai đoạn 2013

- 2018 luôn biến động, đặc biệt rất cao vào năm 2014 (17,01%) nhưng đến năm 2018 lại chỉ còn 11,31%. Điều này phản ánh năng lực thanh khoản của ngân hàng thiếu ổn định. Thực trạng này cũng diến ra tương tự ở VCB, BIDV, Vietibank. Điều này có thể do sự tác động từ thực trạng còn nhiều bất ổn của thị trường chứng khoán trong nước trong giai đoạn này.

Đơn vị: %

16.00

14.00

12.00

10.00

8.00

6.00

4.00

2.00

Agribank VCB BIDV

0.00 | Năm 2013 | Năm 2014 | Năm 2015 | Năm 2016 | Năm 2017 | Năm 2018 |

Agribank | 9.68 | 13.15 | 8.21 | 12.00 | 11.04 | 10.41 |

VCB | 9.95 | 11.89 | 7.66 | 7.02 | 4.19 | 3.46 |

BIDV | 10.51 | 12.54 | 11.16 | 12.32 | 10.73 | 8.70 |

Viet inbank | 13.88 | 13.56 | 14.26 | 13.33 | 11.67 | 7.72 |

Vietinbank

Biểu đồ 2.10. Chỉ số chứng khoán thanh khoản của một số NHTM giai đoạn 2013 - 2018 (Nguồn: [1, 11, 53, 55] và tính toán của NCS)

Giai đoạn 2013 - 2018, chỉ số chứng khoán thanh khoản và chỉ số đầu tư chứng khoán của Agribank vận động cũng chiều với nhau. Bên cạnh đó, cả bốn ngân hàng trên đều có xu hướng giảm dần đầu tư chứng khoán thanh khoản. Điều này chứng tỏ thanh khoản của các ngân hàng này không phụ thuộc nhiều vào dự trữ thứ cấp.

(4) Chỉ số năng lực cho vay

Bảng 2.5. Chỉ số năng lực cho vay của một số NHTM giai đoạn 2013 - 2018

Đơn vị: %

Năm 2013 | Năm 2014 | Năm 2015 | Năm 2016 | Năm 2017 | Năm 2018 | |

Agribank | 79,15 | 76,15 | 77,08 | 79,05 | 76,09 | 78,4 |

VCB | 59,13 | 56,51 | 59,05 | 60,4 | 53,87 | 58,8 |

BIDV | 71,44 | 71,28 | 73,18 | 74,67 | 71,75 | 77 |

Vietibank | 79,82 | 82,07 | 78,21 | 75,13 | 76,72 | 76,28 |

(Nguồn: [1, 11, 53, 55] và tính toán của NCS)

Giai đoạn 2013 - 2018, tỷ lệ này được VCB duy trì thấp hơn đáng kể (dưới 60%), tiếp đến là BIDV còn Agribank, Vietibank đạt tỷ lệ cao hơn. Với việc duy trì chỉ số năng lực cho vay cao cho thấy tín dụng vẫn là tài sản chủ yếu của Agribank. Bên cạnh đó, như đã phân tích ở trên thì tỷ lệ nợ xấu của Agribank so với một số NHTM khác còn cao. Thực tế này sẽ gây áp lực thanh khoản lớn và sẽ là nguy cơ tiềm ẩn RRTK tại Agribank.

(5) Tỷ lệ LDR

Ở Việt Nam, giai đoạn 2013 - 2018, cách tính và giới hạn tỷ lệ LDR được NHNN quy định khác nhau như sau:

Thông tư 13/2010/TT - NHNN ngày 20/5/2010 về các tỷ lệ bảo đảm an toàn trong hoạt động của TCTD quy định:

= | Dư nợ tín dụng | x 100% | >= 80% |

Vốn huy động |

Sau đó, Thông tư 36/2014/TT - NHNN ngày 20/11/2014 về các tỷ lệ bảo đảm an toàn trong hoạt động của TCTD quy định; và Thông tư số 06/2016/TT- NHNN ngày 27/5/2016 sửa đổi, bổ sung Thông tư 36/2014/TT-NHNN có hiệu lực kể từ ngày 01/7/2016 quy định : NHTM phải duy trì Tỷ lệ dư nợ cho vay so với tổng tiền gửi: NHTMNN 90%; NHTMCP: 80%.