1.1.2.5. Nhóm nguyên tắc về vai trò của các nhà giám sát

Nguyên tắc số 17: Các cơ quan giám sát nên yêu cầu các ngân hàng phải có một hệ thống hiệu quả tại chỗ để nhận diện, đo lường, quản lý và kiểm soát rủi ro tín dụng như một phần trong quy trình quản lý rủi ro nói chung. Các nhà giám sát nên đưa ra các đánh giá độc lập về chiến lược, chính sách, thủ tục và quy trình của ngân hàng liên quan tới việc cấp tín dụng và quản lý rủi ro danh mục tín dụng. Các nhà quản lý nên cân nhắc thiết lập các giới hạn đáng tin cậy để hạn chế các ngân hàng gặp phải rủi ro tín dụng từ một hay một nhóm các khách hàng có liên quan.

Mặc dù ban điều hành và các nhà quản lý cấp cao chịu phần lớn trách nhiệm về một hệ thống quản lý rủi ro tín dụng hiệu quả, thì các cơ quan giám sát lại thực hiện chức năng đánh giá hệ thống này để nhận diện, đo lường, giám sát và quản lý rủi ro tín dụng; đánh giá ban điều hành đã thực hiện hiệu quả quy trình quản lý rủi ro và tuân thủ các chính sách hay không.

Về nội dung giám sát, ở cấp độ hẹp, cơ quan giám sát sẽ đánh giá chất lượng của từng khoản tín dụng riêng lẻ trong một mẫu nhất định, phân tích việc ra quyết định cấp tín dụng của NHTM, sau đó đánh giá rộng hơn về chất lượng danh mục, hệ thống xếp hạng tín dụng, sự phù hợp của các khoản dự trữ, dự phòng, việc kiểm tra đánh giá lại của bộ phận kiểm toán nội bộ... Ngoài ra, cơ quan giám sát sẽ đưa ra các cảnh báo sớm nếu họ nhận ra các vấn đề về tín dụng của NHTM, đưa ra nhận xét về xu hướng thay đổi trong danh mục tín dụng và sẽ chú ý với nhà quản trị nếu có xu hướng không tốt. Thêm vào đó, họ cũng đánh giá về mức vốn, các khoản dự phòng và dự trữ có tương xứng với mức độ rủi ro của ngân hàng hay không.

Phụ lục 2: Mô hình “Ba tuyến phòng vệ” trong quản lý rủi ro tín dụng tại NHTM

Kể từ sau cuộc khủng hoảng tài chính 2007-2008, rất nhiều nghiên cứu tập trung vào đánh giá tính hiệu quả của công tác quản lý rủi ro tại các NHTM, và các nghiên cứu này đã chỉ ra phần lớn các NHTM có năng lực yếu kém về cách đối mặt với các rủi ro và thiếu vắng một môi trưởng kiểm soát rủi ro chặt chẽ (PwC, 2017). Trước thực trạng này, các cơ quan quản lý NHTM trên thế giới đã xây dựng mô hình “Ba tuyến phòng vệ” (Three lines of defense) và lần đầu tiên được đưa ra tại hiệp ước Basel II. Ưu điểm của mô hình này là tính đơn giản và hiệu quả trong việc quản lý rủi ro bởi giúp ban lãnh đạo ngân hàng phân định rất rõ ràng vai trò và nhiệm vụ của từng bộ phận trong quy trình này. Ngoài ra, mô hình này còn có ưu điểm là phù hợp cho mọi tổ chức tín dụng không kể tới quy mô và tính chất phức tạp của hoạt động kinh doanh. Ngay cả tại các tổ chức tín dụng mà các mô hình hay hệ thống quản lý rủi ro chưa tồn tại thì mô hình “Ba tuyến phòng vệ” vẫn có tác dụng nhận diện các rủi ro mà tổ chức phải đối mặt và giúp cải thiện hiệu quả của công tác quản lý rủi ro (The Institute of Internal Auditors, 2013).

Uỷ ban giám sát/Ban điều hành/Ban kiểm soát nội bộ

Quản lý cấp cao

Tuyến phòng vệ số 2:

Quản lỷ rủi ro

Cơ quan quản lý

Tuyến phòng vệ số 1:

Quản lý kinh doanh

Quản lý tài chính Bộ phận đảm bảo chất lượng Thanh tra

Bộ phận tuân thủ

Tuyến phòng vệ số 3:

Kiểm toán nội bộ

Kiểm soát nội bộ

Sơ đồ: Mô hình “Ba tuyến phòng vệ”

Nguồn: Basel (2015)

Trong mô hình “Ba tuyến phòng vệ”, chức năng quản lý rủi ro (own risk, manage risk) là lớp phòng thủ đầu tiên trong quy trình quản lý rủi ro, chức năng giám sát tuân thủ trong quản lý rủi ro được thiết kế là lớp phòng vệ thứ hai (oversee risk), và chức năng đảm bảo tính độc lập trong quản lý rủi ro là lớp thứ ba (independent assurance). Mỗi một lớp phòng vệ đóng vai trò khác nhau trong mô hình tổ chức quản lý rủi ro tại NHTM và được gắn kết trách nhiệm cho các bộ phận chuyên trách trong NHTM như sau:

- Lớp phòng vệ số 1: giám đốc và những người chịu trách nhiệm kinh doanh sẽ tiếp nhận và quản lý rủi ro, họ cũng là những người chịu trách nhiệm về việc đưa ra các hành động thích hợp về quy trình và giám sát để ứng phó với rủi ro hàng ngày. Bộ phận quản lý kinh doanh này nhận diện, đánh giá, kiểm soát và giảm thiểu rủi ro, định hướng phát triển và thực hiện các chính sách và quy trình nội bộ và đảm bảo các hoạt động kinh doanh hang ngày tuân thủ chặt chẽ các mục tiêu và chiến lược quản lý rủi ro của NHTM.

Bộ phận kinh doanh về bản chất sẽ thực hiện chức năng của lớp phòng vệ đầu tiên bởi chức năng giám sát được thiết kế và thực hiện trong hoạt động của NHTM dưới sự hướng dẫn của các giám đốc quản lý kinh doanh. Do vậy về mặt quản lý và giám sát thì bộ phận kinh doanh là phù hợp để nhận diện những trường hợp vi phạm các giới hạn kinh doanh, thực hiện sai quy trình hay những tình huống ngoài dự tính.

- Lớp phòng vệ số 2: trong tình huống lý tưởng, chỉ cần lớp phòng vệ số 1 là đủ để đảm bảo chức năng quản lý rủi ro hiệu quả. Tuy nhiên trên thực tế, một lớp phòng vệ như trên là chưa đủ. Do vậy xuất hiện thêm lớp phòng vệ thứ hai là bộ phận chuyên trách về quản lý rủi ro và tuân thủ. Bộ phận này quản lý tất cả các loại rủi ro, trong đó có rủi ro tín dụng và giám sát lớp phòng vệ số 1. Chức năng cụ thể của bộ phận này là đa dạng tuỳ thuộc từng ngân hang nhưng các chức năng tiêu biểu của lớp phòng vệ số 2 này như sau:

Chức năng quản lý rủi ro: để trợ giúp và giám sát việc thực hiện quản lý rủi ro hiệu quả cho bộ phận kinh doanh và giúp họ trong việc nhận diện các loại rủi ro trọng yếu, cũng như thông báo các thông tin về rủi ro tới toàn NHTM

Chức năng tuân thủ: để giám sát việc quản lý tất cả các loại rủi ro trong NHTM có theo các nguyên tắc và luật lệ hay không. Trong phạm vi quyền lực và chức năng độc lập của mình, họ sẽ báo cáo trực tiếp lên các cấp quản lý cao nhất (trong một số cơ cấu tổ chức NHTM thì có thể lên th ng tới hội đồng quản trị).

Chức năng kiểm soát: cho phép bộ phận này được giám sát các vấn đề về rủi ro và có thể can thiệp để xử lý.

Mục đích của việc thiết lập lớp phòng vệ số 2 để đảm bảo lớp phòng vệ số 1 thực hiện đúng như chức năng được thiết kế, dù họ có tính độc lập nhất định với nhau. Với bản chất là chức năng quản lý, giám sát, bộ phận quản lý rủi roc ó thể can thiệp trực tiếp vào việc thay đổi và phát triển hệ thống kiểm soát rủi ro hiện tại của NHTM. Do vậy, dù quyền lực được trao rất lớn nhưng thực sự họ vẫn chưa hoàn toàn độc lập trong việc đưa ra các phân tích, đánh giá về rủi ro để báo cáo lên hội đồng quản trị.

- Lớp phòng vệ số 3: bộ phận kiểm toán và kiểm soát nội bộ là những người thực hiện chức năng này. Họ sẽ đưa ra các đánh giá mang tính độc lập cao nhất trong NHTM về tính hiệu quả của các chức năng quản trị công ty, quản lý rủi ro, kiểm soát nội bộ, bao gồm cả hoạt động của lớp phòng vệ số 1 và số 2. Những báo cáo lên Hội đồng quản trị của bộ phận kiểm toán và kiểm soát nội bộ bao gồm:

Tính hiệu quả và hiệu lực của các mảng hoạt động, tính an toàn của tài sản, độ tin cậy và hợp lý của quy trình báo cáo, tính tuân thủ về luật pháp và các quy định, thủ tục, cam kết

Tất cả các yếu tố của quản lý rủi ro và khung kiểm soát nội bộ, luồng thông tin và báo cáo trong NHTM

Các chức năng hoạt động của các chi nhánh, đơn vị thành viên như kinh doanh, marketing, dịch vụ khách hàng và các chức năng hỗ trợ khác

Việc thiết lập bộ phận kiểm toán và kiểm soát nội bộ chuyên nghiệp là cần thiết với bất kì NHTM nào, không chỉ với các NHTM quy mô trung bình và lớn mà còn cả các NHTM nhỏ, bởi NHTM luôn đối mặt với các hoạt động và môi trường kinh doanh phức tạp, nhiều rủi ro trong khi đó cơ cấu tổ chức lại không đủ an toàn, chức chắn để đảm bảo chức năng quản trị và quản lỷ rủi ro hiệu quả.

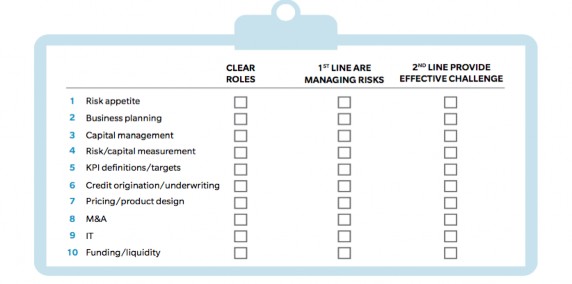

Hình: Các yếu tố cần kiểm tra về tính hiệu lực của ba tuyến phòng vệ

Nguồn: Oliver Wyman (2015)

Phụ lục 3: PHIẾU KHẢO SÁT CHUYÊN GIA

Về việc triển khai quản lý rủi ro danh mục cho vay của các Ngân hàng thương mại I/ Phần giới thiệu

Tôi là Nguyễn Bích Ngân, giảng viên hiện đang công tác tại Học viện Ngân hàng. Hiện nay tôi đang thực hiện luận án nghiên cứu bậc tiến sỹ của mình với chủ đề: “Quản lý rủi ro danh mục cho vay tại các Ngân hàng thương mại Việt Nam”. Để có cơ sở đánh giá thực trạng quản lý rủi ro danh mục cho vay nhằm phục vụ cho việc đưa ra các giải pháp để xây dựng, hoàn thiện quản lý rủi ro danh mục cho vay nói riêng và quản lý rủi ro tín dụng nói chung tại các ngân hàng thương mại Việt Nam trong thời gian tới, kính mong Anh/Chị phối hợp cung cấp thông tin thông qua việc trả lời các câu hỏi khảo sát dưới đây.

Câu trả lời của Anh/Chị sẽ được lưu giữ bảo mật, phục vụ duy nhất cho mục tiêu nghiên cứu và sẽ không được chia sẻ cho bên thứ ba. Rất mong sự hợp tác của Anh/Chị./.

Ngày thực hiện: |

Có thể bạn quan tâm!

-

Quản lý rủi ro danh mục cho vay tại các ngân hàng thương mại Việt Nam - 26

Quản lý rủi ro danh mục cho vay tại các ngân hàng thương mại Việt Nam - 26 -

Các Nguyên Tắc Quản Lý Rủi Ro Tín Dụng Theo Basel Ii

Các Nguyên Tắc Quản Lý Rủi Ro Tín Dụng Theo Basel Ii -

Nhóm Nguyên Tắc Về Duy Trì Hệ Thống Quản Lý Tín Dụng, Đo Lường Và Quy Trình Giám Sát Thích Hợp

Nhóm Nguyên Tắc Về Duy Trì Hệ Thống Quản Lý Tín Dụng, Đo Lường Và Quy Trình Giám Sát Thích Hợp -

Quản lý rủi ro danh mục cho vay tại các ngân hàng thương mại Việt Nam - 30

Quản lý rủi ro danh mục cho vay tại các ngân hàng thương mại Việt Nam - 30 -

Quản lý rủi ro danh mục cho vay tại các ngân hàng thương mại Việt Nam - 31

Quản lý rủi ro danh mục cho vay tại các ngân hàng thương mại Việt Nam - 31

Xem toàn bộ 252 trang tài liệu này.

II/ Phần câu hỏi

Câu 1: Bộ phận anh/chị đang làm việc tại ngân hàng hiện nay là gì?

a. Quản lý cấp cao (Hội đồng quản trị/Ban điều hành/Ban kiểm soát)

b. Uỷ ban /Khối quản lý rủi ro

c. Bộ phận tín dụng

d. Bộ phận kế toán

e. Bộ phận kiểm soát/kiểm toán nội bộ

f. Khác (Cụ thể: ......)

Câu 2: Chức danh nghề nghiệp anh/chị đang đảm nhận tại bộ phận làm việc hiện tại là gì?

................................................................................................................................................

.......................................................................................................................................................

........................................................................................................................................

Câu 3: Thời gian anh/chị đã công tác tại vị trí hiện tại là bao lâu (năm)?

................................................................................................................................................

.......................................................................................................................................................

.........................................................................................................................................

Câu 4: Ngân hàng anh/chị đã áp dụng chuẩn mực Basel (hoặc các chuẩn mực quốc tế khác) trong quản lý rủi ro danh mục cho vay chưa?

a. Đã áp dụng (Cụ thể tên chuẩn mực: ...........................)

b. Chưa áp dụng chuẩn mực quốc tế nào

Câu 5: Mức độ áp dụng các chuẩn mực Basel (hoặc các chuẩn mực quốc tế khác) trong quản lý rủi ro danh mục cho vay như thế nào? (Lựa chọn theo đánh giá chủ quan của anh/chị)

a. Rất cao

b. Cao

c. Bình thường

d. Chưa cao

e. Rất thấp

Câu 6: Hiện nay ngân hàng anh/chị đang quản lý rủi ro danh mục cho vay theo cơ cấu tổ chức nào?

a. Mô hình quản lý rủi ro tập trung

b. Mô hình quản lý rủi ro phân tán c. Khác (Cụ thể: .........)

Câu 7: Quy trình quản lý rủi ro danh mục cho vay tại ngân hàng anh/chị hiện nay được thực hiện theo các bước như thế nào? (Anh/chị làm rõ về nội dung từng bước)

- Bước 1: ...............................................................................................................................

- Bước 2: ...............................................................................................................................

- Bước 3: ...............................................................................................................................

................................................................................................................................................

Câu 8: Hiện nay ngân hàng anh/chị đang sử dụng (các) phương pháp nào để nhận biết rủi ro danh mục cho vay? (Anh/chị làm rõ về nội dung thực hiện của phương pháp)

................................................................................................................................................

.......................................................................................................................................................

.........................................................................................................................................

Câu 9: Các nhóm thông tin nào được ngân hàng anh/chị sử dụng để nhận biết rủi ro danh mục cho vay?

................................................................................................................................................

.......................................................................................................................................................

.........................................................................................................................................

Câu 10: Đánh giá của anh/chị về tính hiệu quả của các phương pháp được sử dụng để nhận biết rủi ro danh mục cho vay tại ngân hàng của anh/chị?

................................................................................................................................................

.......................................................................................................................................................

.........................................................................................................................................

Câu 11: Những hạn chế trong sử dụng các phương pháp nhận biết rủi ro danh mục cho vay tại ngân hàng của anh/chị là gì?

................................................................................................................................................

.......................................................................................................................................................

.........................................................................................................................................

Câu 12: Hiện nay ngân hàng anh/chị đang sử dụng (các) phương pháp nào để đo lường rủi ro danh mục cho vay?

a.Phương pháp chỉ số rủi ro

b. Phương pháp tiêu chuẩn theo Basel II c.Phương pháp FIRB theo Basel II d.Phương pháp AIRB theo Basel II

e.Phương pháp dự báo chất lượng danh mục cho vay trong tương lai (Cụ thể: ......)

f. Phương pháp khác (Cụ thể: .......)

Câu 13: Anh/chị làm rõ nội dung thực hiện phương pháp đo lường rủi ro danh mục cho vay đã sử dụng (Câu 12)?

................................................................................................................................................

.......................................................................................................................................................

.........................................................................................................................................

Câu 14: Kết quả đo lường rủi ro theo phương pháp trên (Câu 12) được ngân hàng anh/chị áp dụng trên thực tiễn quản lý rủi ro danh mục cho vay ở mức độ nào? (Lựa chọn theo đánh giá chủ quan của anh/chị)

a. Mức điểm 1: Chưa áp dụng hoặc mới áp dụng từ 10% trở xuống

b. Mức điểm 2: Áp dụng trên 10% đến 50%