quản trị, nghiêm túc thực hiện đề án.

2.1.2. Tình hình hoạt động kinh doanh của hệ thống ngân hàng thương mại Việt Nam

2.1.2.1. Huy động vốn

Hoạt động huy động nguồn vốn của các NHTM tăng trưởng mạnh góp phần mở rộng hoạt động đầu tư và cho vay. Hệ thống ngân hàng đã huy động và cung cấp một lượng vốn khá lớn cho nền kinh tế, ước tính hàng năm chiếm khoảng 16-18% GDP, gần 50% vốn đầu tư toàn xã hội.

Hình 2.2: Tình hình huy động vốn qua các năm

Đơn vị: tỷ đồng, %

Nguồn: Ngân hàng Nhà nước

Từ năm 2007, tốc độ tăng trưởng huy động vốn của các NHTM giảm sút rõ rệt từ 47,64% năm 2007 xuống còn 13,59% năm 2015. Nguyên nhân là do trong năm 2008, lạm phát cao bùng phát và năm 2009 Việt Nam đã có những dấu hiệu rõ rệt về suy giảm kinh tế do tác động của suy giảm kinh tế toàn cầu. Bên cạnh đó, diễn biến lãi suất huy động trên thị trường trong những năm qua rất phức tạp mà đặc biệt là trong hai năm 2008 và 2011, lãi suất huy động tăng nhanh đến chóng mặt do sự mất thanh khoản của một số ngân hàng TMCP nhỏ, kéo theo lãi suất trên thị trường liên ngân hàng tăng nhanh. Để giải quyết thanh khoản, các ngân hàng TMCP nhỏ do tăng nhanh lãi suất huy động trên thị trường cấp 1, dẫn đến kéo các ngân hàng khác đua tăng lãi suất huy động để giữ khách hàng; Trong thực tế, năm 2008 Thống đốc đã ban hành văn bản số 6076/NHNN-TTr gửi các TCTD và NHNN chi

nhánh tỉnh, thành phố về việc kiểm tra lãi suất nhằm ổn định mặt bằng lãi suất huy động bằng đồng Việt Nam của các TCTD; yêu cầu xem xét điều chỉnh ở mức thích hợp về chênh lệch giữa lãi suất cho vay và lãi suất huy động vốn. Tương tự, năm 2011, diễn biến lãi suất phức tạp hơn và chính sách của NHNN cũng quyết liệt hơn. Ngày 03/03/2011, NHNN có Thông tư số 02/2011/TT-NHNN quy định mức lãi suất huy động tối đa bằng VNĐ. Theo đó, lãi suất huy động tối đa bằng VNĐ của các TCTD trên thị trường cấp 1 là 14%/năm. Đến năm 2014 mặt bằng lãi suất trên thị trường đã giảm 2%/năm so với cuối năm 2013. Cuối năm 2015, mặt bằng lãi suất huy động VND đang phổ biến ở mức 0.8-1%/năm đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng; 4.5-5.4%/năm đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng; 5.4-6.5%/năm đối với tiền gửi có kỳ hạn từ 6 tháng đến dưới 12 tháng; kỳ hạn trên 12 tháng ở mức 6.4-7.2%/năm. So với cuối năm 2014, lãi suất huy động giảm 0,2-0,5%/năm, chủ yếu ở các kỳ hạn dài hơn 6 tháng, tạo điều kiện hỗ trợ cho việc giảm lãi suất cho vay trung và dài hạn. Tuy lãi suất có sự giảm nhẹ nhưng tiền gửi vào hệ thống ngân hàng vẫn tăng vì đây vẫn là kênh đầu tư an toàn và hiệu quả trong bối cảnh lạm phát thấp và trường chứng khoán vẫn tiềm ẩn nhiều rủi ro, thị trường bất động sản chưa hồi phục mạnh.

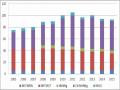

2.1.2.2. Hoạt động tín dụng

Giai đoạn 2011 trở về trước, tín dụng toàn hệ thống tăng trưởng mạnh trung bình khoảng 35,3%/năm, cao nhất vào năm 2007 đạt 53,89% so với năm 2006. Cùng với sự tăng trưởng mạnh của nguồn vốn huy động, hoạt động tín dụng mở rộng về quy mô, số lượng khách hàng và các khoản vay. Tuy tín dụng tăng trưởng mạnh song GDP cũng chỉ xoay quanh mức 6%. Trong khi đó, từ năm 2012 tới nay, tín dụng tăng trưởng thấp hơn hẳn giai đoạn trước và GDP cũng giảm thấp nhưng vẫn ở mức trên 5%, điều này cho thấy nguồn vốn tín dụng đã được đầu tư đúng hướng hơn. Tỷ lệ dư nợ/GDP luôn ở mức cao (>95%) trong thời gian qua cho thấy tín dụng đã, đang và sẽ luôn là kênh chủ đạo cung ứng vốn cho nền kinh tế, góp phần quan trọng vào tăng trưởng GDP của cả nước [45].

Hình 2.3: Tổng tín dụng toàn ngành ngân hàng qua các năm

Đơn vị: tỷ đồng, %

Nguồn: Ngân hàng Nhà nước

Sau giai đoạn tăng trưởng nóng, tín dụng ngân hàng từ năm 2011 đã chững lại, năm 2012 mức tăng trưởng tín dụng chỉ đạt 8,75%, không hoàn thành mục tiêu đề ra từ đầu năm (15 – 17%). Đến tháng 12/2014, dư nợ tín dụng đối với nền kinh tế là 3,97 triệu tỷ đồng, tăng 14,16% so với tháng 12/2013. Tín dụng tăng trưởng thấp trong giai đoạn này do sức cầu yếu, khả năng hấp thụ vốn nền kinh tế giảm, thị trường bất động sản trầm lắng và độ chễ của các chính sách tín dụng. Tăng trưởng tín dụng năm 2015 đạt 17,17% cao hơn so với cùng kỳ các năm 2012 – 2014. Trong đó, nông nghiệp nông thôn là lĩnh vực ưu tiên được ngành Ngân hàng tích cực đầu tư, dư nợ đến tháng 11/2015 tăng 17,36% so với 31/12/2014. Do kinh tế vĩ mô ổn định và năng lực tài chính của hệ thống ngân hàng đã tăng lên đáng kể. Trong đó, lạm phát được kiềm chế và có xu hướng ngày càng giảm xuống mức lạm phát bền vững trong dài hạn là cơ sở để các ngân hàng giảm dần mặt bằng lãi suất huy động và cho vay. Lãi suất đầu vào giảm là cơ sở để các tổ chức tín dụng cân nhắc giảm dần mặt bằng lãi suất cho vay, mặc dù với mức độ thận trọng hơn. Từ tháng 6/2015, đối với lãi suất cho vay, điều chỉnh giảm hợp lý cho một số chương trình tín dụng khoảng 0,5-0,6%/năm, xuống mức khoảng 6,5-6,6%/năm để hỗ trợ tốt hơn một số ngành lĩnh vực đặc thù và các đối tượng chính sách; thông qua các công cụ CSTT

điều tiết thanh khoản của các TCTD hợp lý, tạo điều kiện giảm lãi suất. Đến cuối năm 2015, lãi suất cho vay giảm khoảng 0,2-0,3%/năm so với năm 2014, hiện phổ biến khoảng 6-9%/năm đối với ngắn hạn, 9-11%/năm đối với trung và dài hạn, một số ngân hàng áp dụng lãi suất cho vay đối với phân khúc khách hàng có xếp hạng tín nhiệm cao, khả năng tài chính tốt… khoảng 5-6%/năm.

2.1.2.3. Nợ xấu

Tình trạng nợ xấu vẫn là vấn đề lớn của hệ thống ngân hàng thương mại Việt Nam:

Hình 2.4: Tỷ lệ nợ xấu toàn hệ thống qua các năm

Nguồn: Ngân hàng Nhà nước

Từ năm 2008 đến cuối năm 2015, tỷ lệ nợ xấu toàn hệ thống ngân hàng tăng từ 2,17% (năm 2008) đến 2,72% (năm 2015), trong đó năm 2012 tỷ lệ này cao nhất 4,08% (trên thực tế, tỷ lệ nợ xấu năm 2012 khoảng 17%). Tuy các ngân hàng đã tích cực phân loại, xử lý nợ xấu, trích lập dự phòng rủi ro cùng với tình hình mua bán nợ xấu của VAMC đạt nhiều khả quan nhưng nợ xấu vẫn là một thách thức lớn với toàn ngành. Nguyên nhân của tình trạng này do tình hình kinh doanh của các doanh nghiệp gặp nhiều khó khăn dẫn đến mất khả năng trả nợ và nợ xấu tăng. Ngoài ra, số lượng các NHTM tăng nhanh. Để đảm bảo đủ vốn cho hoạt động, một số ngân hàng nhỏ, năng lực quản trị tín dụng yếu kém đã tìm mọi cách tăng vốn huy động, thúc đẩy tín dụng thông qua nới lỏng tiêu chuẩn cho vay, thiếu các điều kiện bảo đảm cần thiết… cũng làm cho nợ xấu gia tăng [45].

![]()

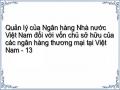

2.1.2.4. Kết quả hoạt động kinh doanh Tỷ lệ sinh lời

Trong bối cảnh kinh tế thế giới đang diễn biến phức tạp, nền kinh tế trong nước tiếp tục đối mặt với những khó khăn: sức mua trên thị trường thấp, khả năng

hấp thụ vốn thấp, sức ép nợ xấu còn nặng nề…, những nhân tố đó đã ảnh hưởng lớn đến sự tăng trưởng của hệ thống ngân hàng thương mại Việt Nam. Giai đoạn 2007- 2011 cũng là thời kỳ khó khăn trong hoạt động kinh doanh ngân hàng, tuy nhiên các ngân hàng TMCP Việt Nam đã không ngừng nỗ lực, từng bước ổn định phát triển với kết quả kinh doanh khá ổn định, lợi nhuận trước thuế của các ngân hàng gia tăng qua các năm từ 15.310 tỷ đồng (năm 2007) lên 28.600 tỷ đồng (năm 2012), trung bình tăng 38,85%/năm. Năm 2012, lợi nhuận trước thuế của hệ thống ngân hàng giảm mạnh khoảng 49,5% so với năm 2011. Nguyên nhân của việc này là do tín dụng tăng thấp khoảng 8,75% so với năm 2011 và lãi suất cho vay giảm đã khiến lợi nhuận từ hoạt động cho vay giảm kéo theo giảm thu nhập của ngân hàng.

Hình 2.5: Tỷ suất sinh lời của hệ thống ngân hàng Việt Nam

Đơn vị: %

Nguồn: Báo cáo tổng kết của NHNN

Từ hình vẽ ta thấy, ROE toàn hệ thống có xu hướng giảm từ 6,31% (năm 2012) xuống còn 4,95% (quý III/2015) do ROE của các ngân hàng thương mại nhà nước giảm mạnh từ 10,34% (năm 2012) xuống 7,27% (quý III/2015), ROE của các NHTM cổ phần giảm từ 5,1% (năm 2012) xuống 3,74% (quý III/2015). Mặt khác, ROA toàn hệ thống giảm từ 0,62% (năm 2012) xuống 0,44% (quý III/2015) trong đó ROA của các NHTM nhà nước giảm mạnh từ 0,79% (năm 2012) xuống 0,46% (quý III/2015). Do sự tăng trưởng tín dụng nóng trong giai đoạn trước đã khiến nợ xấu của các ngân hàng thương mại tăng cao, đẩy chi phí dự phòng rủi ro tăng so với các năm trước kéo theo ROE và ROA giảm.

Bảng 2.1: Lợi nhuận trước thuế và ROE của một số ngân hàng giai đoạn 2010-2014

Đơn vị: tỷ đồng

Chỉ tiêu | 2010 | 2011 | 2012 | 2013 | 2014 | |

Eximbank | Lợi nhuận trước thuế | 2.378 | 4.056 | 2.851 | 828 | 69 |

ROE (%) | 13,51 | 20,39 | 13,30 | 4,30 | 0,39 | |

Sacombank | Lợi nhuận trước thuế | 2.426 | 2.740 | 1.367,8 | 2.960,6 | 2.826,3 |

ROE (%) | 15,04 | 14,6 | 7,15 | 14,3 | 13,21 | |

MB | Lợi nhuận trước thuế | 2.288 | 2.625 | 3.090 | 3.022 | 3.174 |

ROE (%) | 22,1 | 20,7 | 20,6 | 16,3 | 15,8 | |

ACB | Lợi nhuận trước thuế | 3.102 | 4.203 | 1.043 | 1.035 | 1.215 |

ROE (%) | 28,9 | 36 | 8,5 | 8,2 | 9,8 | |

Techcombank | Lợi nhuận trước thuế | 2.744 | 4.221 | 1.018 | 878 | 1.417 |

ROE (%) | 24,8 | 28,87 | 5,58 | 4,77 | 7,4 | |

VPBank | Lợi nhuận trước thuế | 663,1 | 1.064,2 | 852,7 | 1.355 | 1.609 |

ROE (%) | 22,65 | 16,36 | 10,19 | 14 | 15 |

Có thể bạn quan tâm!

-

Công Cụ Và Phương Pháp Quản Lý Của Ngân Hàng Trung Ương Đối Với Vốn Chủ Sở Hữu Của Các Ngân Hàng Thương Mại

Công Cụ Và Phương Pháp Quản Lý Của Ngân Hàng Trung Ương Đối Với Vốn Chủ Sở Hữu Của Các Ngân Hàng Thương Mại -

Kinh Nghiệm Quản Lý Của Một Số Ngân Hàng Trung Ương Các Nước Khu Vực Và Thế Giới Đối Với Vốn Chủ Sở Hữu Của Các Ngân Hàng Thương Mại

Kinh Nghiệm Quản Lý Của Một Số Ngân Hàng Trung Ương Các Nước Khu Vực Và Thế Giới Đối Với Vốn Chủ Sở Hữu Của Các Ngân Hàng Thương Mại -

Kinh Nghiệm Của Cơ Quan Quản Lý Tiền Tệ Singapore

Kinh Nghiệm Của Cơ Quan Quản Lý Tiền Tệ Singapore -

Nội Dung Quản Lý Của Ngân Hàng Nhà Nước Đối Với Vốn Chủ Sở Hữu Của Các Ngân Hàng Thương Mại Tại Việt Nam

Nội Dung Quản Lý Của Ngân Hàng Nhà Nước Đối Với Vốn Chủ Sở Hữu Của Các Ngân Hàng Thương Mại Tại Việt Nam -

Hệ Số Rủi Ro Của Các Cam Kết Ngoại Bảng

Hệ Số Rủi Ro Của Các Cam Kết Ngoại Bảng -

Quy Định Thanh Tra, Giám Sát Vốn Chủ Sở Hữu Các Ngân Hàng Thương Mại

Quy Định Thanh Tra, Giám Sát Vốn Chủ Sở Hữu Các Ngân Hàng Thương Mại

Xem toàn bộ 199 trang tài liệu này.

Nguồn: Báo cáo thường niên của các ngân hàng và tổng hợp của tác giả

Từ bảng ta thấy, trừ Sacombank, MB và Vpbank có lợi nhuận trước thuế tăng, các ngân hàng còn lại đều cho thấy sự suy giảm mạnh về lợi nhuận trước thuế. Nhưng xét về ROE, tất cả các ngân hàng đều có xu hướng giảm trong đó Eximbank giảm mạnh nhất từ 13,51% năm 2010 xuống 0,39% năm 2014.

Chi phí dự phòng tổn thất tín dụng

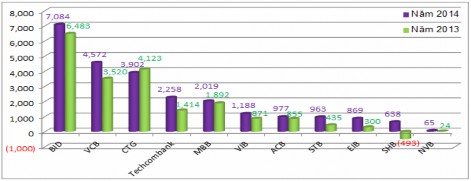

Hình 2.6: Chi phí dự phòng tổn thất tín dụng năm 2014 của các ngân hàng

Đơn vị: Tỷ đồng

Nguồn: Vietstock

Xét về số tuyệt đối, dự phòng rủi ro tín dụng của các NHTM nhà nước đều ở

mức rất lớn như BIDV 7.084 tỷ, hay Vietcombank 4.572 tỷ đồng. Trong đó, trích

lập dự phòng của Vietcombank tăng mạnh 30% so với năm trước. Còn tại BIDV, trích dự phòng cũng tăng trưởng 9%, chiếm 53% lợi nhuận thuần từ hoạt động kinh doanh của nhà băng này. Dự phòng rủi ro trong năm 2014 của Vietcombank và ACB chiếm đến 45% lãi thuần từ hoạt động kinh doanh khiến lợi nhuận của hai ngân hàng này giảm theo. Riêng tại VietinBank, trích lập dự phòng rủi ro tín dụng giảm 5% so với năm 2013, ở mức hơn 3.900 tỷ đồng. Các ngân hàng TMCP trích lập dự phòng rủi ro năm 2014 tăng, trong đó Eximbank có trích lập dự phòng rủi ro là 869 tỷ đồng, cao gần gấp 3 lần so với năm 2013 và tương đương 93% lợi nhuận thuần từ hoạt động kinh doanh của ngân hàng.

2.2. Thực trạng quản lý của Ngân hàng Nhà nước đối với vốn chủ sở hữu của các ngân hàng thương mại tại Việt Nam

2.2.1. Cơ sở pháp lý của Ngân hàng Nhà nước về quản lý vốn chủ sở hữu của các ngân hàng thương mại tại Việt Nam

Quản lý vốn chủ sở hữu của NHTM là một trong những mục tiêu quan trọng của NHNN nhằm đánh giá mức độ an toàn trong hoạt động kinh doanh của ngân hàng. Với chức năng và nhiệm vụ của mình, NHNN luôn đưa ra nhiều cơ chế, chính sách đánh giá năng lực tài chính của ngân hàng, trong đó nhấn mạnh việc tăng vốn tự có để đảm bảo an toàn hệ thống tài chính. Những quy định về đảm bảo an toàn trong hoạt động của các ngân hàng đầu tiên được thể hiện trong các pháp lệnh về ngân hàng năm 1990 nhưng còn thô sơ, không được chế tài một cách nghiêm minh cộng với những yếu tố khác đã làm cho Việt Nam gặp rắc rối với hệ thống ngân hàng cùng thời điểm với cuộc khủng hoảng kinh tế tài chính năm 1997-1998 trong khu vực. Vì vậy, sau khi Luật Ngân hàng nhà nước và Luật Các tổ chức tín dụng được ban hành vào năm 1997, những chuẩn mực quốc tế về đảm bảo an toàn vốn được cụ thể hóa bằng Quyết định về các tỷ lệ đảm bảo an toàn trong hoạt động của các tổ chức tín dụng (Quyết định 297/1999/QĐ-NHNN5), Quy định về giới hạn cho vay đối với một khách hàng (Quyết định 296/1999/QĐ-NHNN5) cũng như một số văn bản khác. Từ năm 1999, việc quản lý của NHNN đối với vốn tự có của các NHTM đã luôn hướng theo chuẩn mực quốc tế. Tuy nhiên, đến năm 2005, khi NHNN ban hành Quyết định 457/2005/QÐ-NHNN với tỷ lệ an toàn vốn tối thiểu là 8% thì phương pháp tính toán đã tiếp cận tương đối toàn diện Basel 1 và tỷ lệ này đã được các NHTM quan tâm và thực hiện tính toán theo từng năm.

Khi Việt Nam gia nhập WTO, áp lực cải cách hệ thống tài chính nói chung và NHTM nói riêng rất lớn. Tiến trình mở cửa thị trường tài chính, cho phép các chi nhánh ngân hàng nước ngoài hoạt động trên lãnh thổ Việt Nam, số lượng các ngân hàng, khách hàng cũng như dịch vụ ngân hàng gia tăng. Vì vậy, nhiều qui định pháp lý mới được ban hành, hướng tới chuẩn mực Basel 1 và sau đó là Basel 2. Những chỉ tiêu về đảm bảo an toàn theo Basel đã trở thành những chỉ tiêu quan trọng về đảm bảo an toàn trong hoạt động của các ngân hàng Việt Nam.

Trước năm 2010, với 3 văn bản: Quyết định 67/QĐ-NH5 ngày 27/4/1996, Nghị định 82/1998/NĐ-CP ngày 3/10/1008, Nghị định 141/2006/NĐ-CP ngày 22/11/2006 đề cập việc thay đổi quy định về vốn điều lệ của NHTM Việt Nam, thì văn bản có tác động lớn nhất đến lộ trình phải tăng vốn của các NHTM chính là Nghị định 141/2006/NĐ-CP.

Nghị định 141/2006/NĐ-CP

Ngày 22/11/2006, Thủ tướng chính phủ đã ban hành Nghị định 141/2006/NĐ-CP (gọi tắt là Nghị định 141) về danh mục vốn pháp định của các TCTD và xác định lộ trình tăng vốn của các TCTD [10]. Theo đó, để được cấp giấy phép thành lập và hoạt động các TCTD phải có biện pháp bảo đảm số vốn điều lệ thực góp hoặc được cấp tối thiểu tương đương mức vốn pháp định quy định tại Danh mục ban hành kèm theo, chậm nhất vào ngày 31/12/2008 và ngày 31/12/2010.

Bảng 2.2: Mức vốn pháp định cho các tổ chức tín dụng ở Việt Nam

Năm 2008 | Năm 2010 | |

NHTMNN | 3.000 tỷ VND | 3.000 tỷ VND |

NHTMCP | 1.000 tỷ VND | 3.000 tỷ VND |

NH liên doanh | 1.000 tỷ VND | 3.000 tỷ VND |

NH nước ngoài | 1.000 tỷ VND | 3.000 tỷ VND |

Chi nhánh NH nước ngoài | 15 triệu USD | 15 triệu USD |

Nguồn: NHNN

Với việc xác định lộ trình tăng vốn, các TCTD có thời gian chủ động kế hoạch tăng vốn điều lệ và điều chỉnh tăng vốn phù hợp với quy mô hoạt động và