Phát triển mạng lưới kinh doanh cả về số lượng lẫn chất lượng, đặc biệt chú trọng và ưu tiên trong việc nâng cao chất lượng hoạt động của kênh phân phối bán lẻ. Hạn chế phát triển mạng lưới chi nhánh và đẩy mạnh phát triển mạng lưới PGD phục vụ hoạt động KDNH và thí điểm PGD thuần tuý bán lẻ.

Kênh phân phối hiện đại (ATM): tiếp tục phát triển mạnh kênh phân phối hiện đại trên cơ sở nền công nghệ hiện đại, phù hợp và theo hướng trở thành kênh phân phối chính đối với một số DV (thấu chi, tiêu dùng tín chấp, thanh toán...).

Theo kết quả báo cáo nghiên cứu nhu cầu khách hàng của Booz Allen (công ty chuyên nghiên cứu thị trường ngân hàng bán lẻ) mặc dù các kênh DV phi truyền thống phát triển cũng rất cao, nhưng phần lớn khách hàng vẫn thích thực hiện các giao dịch của họ tại quầy các chi nhánh ngân hàng.

Các nhóm sản phẩm hưu trí/đầu tư/nhân thọ

43

28 11 11 7

Các sản phẩm bảo hiểm

43

28

16 10 2

Chi nhánh

Mobile Sale force

Sản phẩm liên quan BĐS

54

22 10 10 4

Các sản phẩm Tín dụng

46

11 16 21 15

Telephone

Online ATM

Nguồn khác

Các tài khoàn CA/SA

63

15 7 12 12

0% 20% 40% 60% 80% 100%

Hình 1.3. Thói quen sử dụng các dịch vụ ngân hàng qua các kênh phân phối

(Nguồn: Báo cáo tài chính BIDV)

Bảng 1.2. Những giá trị quan trọng nhất với khách hàng trong việc thực hiện giao dịch với các kênh phân phối

Những giá trị quan trọng nhất với khách hàng (xếp theo thứ tự giảm dần) | |

Chi nhánh | Sự riêng tư Kiến thức sản phẩm Khả năng giải quyết các câu trả lời của khách hàng Địa điểm trung tâm Thời gian chờ đợi ngắn Nhân viên có khả năng nhận biết khách hàng |

Trực tuyến | Có hệ thống đo lường an ninh Có khả năng truy cập nhanh và đơn giản Có khả năng tìm đựợc những thông tin cần thiết trên website Tất cả các dịch vụ đều ở trên cùng một website Giao diện thân thiện và rõ ràng Có các thông tin bổ trợ |

Trung tâm điện thoại (call centre) | Có lựa chọn nói chuyện trực tiếp với cán bộ Các bước kiểm tra an ninh nhanh gọn Vấn đề có thể giải quyết ngay trong Call centre Có thể giải quyết nhiều vấn đề trong một lần gọi Thời gian chờ ngắn Chuyển số và chuyển máy ít |

Lực lượng tư vấn bán hàng qua điện thoại (mobile sales force) | Được gặp lại đúng chuyên viên tư vấn Quyền hỏi giải pháp Chuyên gia tư vấn giải quyết được yêu cầu Tự động cập nhập các hệ thống Kiến thức sản phẩm Thời gian linh hoạt |

Có thể bạn quan tâm!

-

Kinh Nghiệm Phát Triển Dịch Vụ Của Một Số Ngân Hàng Trong Nước, Nước Ngoài Và Bài Học Đối Với Nhtmcp Đầu Tư Và Phát Triển Việt Nam

Kinh Nghiệm Phát Triển Dịch Vụ Của Một Số Ngân Hàng Trong Nước, Nước Ngoài Và Bài Học Đối Với Nhtmcp Đầu Tư Và Phát Triển Việt Nam -

Kinh Nghiệm Phát Triển Dịch Vụ Của Một Số Ngân Hàng Nước Ngoài

Kinh Nghiệm Phát Triển Dịch Vụ Của Một Số Ngân Hàng Nước Ngoài -

Bài Học Đối Với Ngân Hàng Tmcp Đầu Tư Và Phát Triển Việt Nam

Bài Học Đối Với Ngân Hàng Tmcp Đầu Tư Và Phát Triển Việt Nam -

Đội Ngũ Cán Bộ Trẻ, Năng Động, Có Khả Năng Tiếp Cận Nhanh Chóng Với Những Nghiệp Vụ Ngân Hàng Mới, Hiện Đại

Đội Ngũ Cán Bộ Trẻ, Năng Động, Có Khả Năng Tiếp Cận Nhanh Chóng Với Những Nghiệp Vụ Ngân Hàng Mới, Hiện Đại -

Thu Nhập Lãi Thuần Và Tỷ Trọng Của Nó Trong Tổng Thu Nhập Hoạt Động Tại Bidv Trước Chi Phí Dự Phòng Rủi Ro Tín Dụng

Thu Nhập Lãi Thuần Và Tỷ Trọng Của Nó Trong Tổng Thu Nhập Hoạt Động Tại Bidv Trước Chi Phí Dự Phòng Rủi Ro Tín Dụng -

Phân Tích Khảo Sát Nhân Viên Ngân Hàng Đánh Giá Mức Độ Phát Triển Dịch Vụ Ngân Hàng

Phân Tích Khảo Sát Nhân Viên Ngân Hàng Đánh Giá Mức Độ Phát Triển Dịch Vụ Ngân Hàng

Xem toàn bộ 224 trang tài liệu này.

(Nguồn: Báo cáo tài chính BIDV)

Đổi mới “tư duy” trong công tác phát triển mạng lưới, mục tiêu “hiệu quả” phải được đặt lên hàng đầu, kiên quyết thực hiện không mở tiếp mạng lưới ở những địa bàn, khu vực khó khăn thiếu tiềm năng - thế mạnh hoặc những chi nhánh hoạt động không hiệu quả và công tác quản lý mạng lưới kém.

Nghiêm túc tuân thủ quy trình và các tiêu chí trong công tác phát triển mạng lưới, đảm bảo chấp hành nghiêm chỉnh quy định nhà nước về mạng lưới NHTM.

Mô hình hoạt động của mạng lưới KDNHBL gồm chi nhánh, PGD, ATM. Hạn chế và đi đến xoá bỏ mô hình quỹ tiết kiệm tại các khu vực, thay vào đó là mô hình phòng giao dịch 2 cấp độ. Mô hình chi nhánh phát triển theo mô hình chi nhánh hỗn hợp, thành lập P.QHKH CN độc lập/chuyên trách. Mô hình PGD 2 cấp tập trung phát triển và mục tiêu, định hướng hoạt động là kinh doanh bán lẻ (PGD bán lẻ “thuần tuý” và PGD hỗn hợp)

Tập trung phát triển mạng lưới phòng giao dịch bán lẻ chủ yếu tại các khu vực trọng điểm phía Bắc, phía Nam và các thành phố lớn tiềm năng KDNHBL như Tp Hà Nội, Tp Hồ Chí Minh; Hạn chế mở mới mạng lưới trên các khu vực còn lại để tập trung nâng cao hiệu quả hoạt động trên mạng lưới sẵn có.

Sáu là, tăng cường hoạt động tiếp thị và chăm sóc khách hàng. Phần lớn đối tượng phục vụ của DVNH là cá nhân, việc quảng bá, tiếp thị các DV đóng vai trò cực kỳ quan trọng, có lợi cho ngân hàng và khách hàng. Tăng cường chuyển tải thông tin tới công chúng nhằm giúp khách hàng có thông tin cập nhật về năng lực và uy tín của ngân hàng, hiểu biết cơ bản về dịch vụ ngân hàng bán lẻ, nắm được cách thức sử dụng và lợi ích của các DV.

Bảy là, chú trọng phát triển công nghệ thông tin bởi CNTT liên quan chặt chẽ tới chất lượng DVNH. Vietinbank coi Dự án thay thế CoreBanking là dự án trọng điểm số một trong chiến lược phát triển công nghệ thông tin, là một trong những đột phá mà Vietinbank đã lựa chọn nhằm đảm bảo thực hiện tốt mục tiêu chiến lược đến năm 2020. Hay như chiến lược an toàn thông tin được triển khai bằng các giải pháp đồng bộ: thiết bị, công nghệ, con người, quy trình; Chuẩn hóa hạ tầng, phân vùng kiểm soát... ngăn chặn và đẩy lùi các nguy cơ truyền thống. Ngay cả chính sách bảo mật cho người dùng cuối được hỗ trợ một cách hiệu quả bằng hệ

thống công nghệ. BIDV nên học tập kinh nghiệm đầu tư có trọng điểm, ưu tiên các hệ thống có tính nhạy cảm cao, kết hợp các giải pháp xác thực mạnh với cập nhật kiến thức, bổ sung quy trình kiểm soát, giúp cho việc triển khai nhiều dịch vụ ngân hàng điện tử.

Những DV dựa trên nền tảng CNTT đã trở thành xu hướng tất yếu, như Mobile Banking, Internet Banking, Phone Banking..., đồng thời cũng yêu cầu tính bảo mật cao, có đủ nhân lực am hiểu công nghệ để tránh các rủi ro. Cần biến an toàn thông tin thành lợi thế cạnh tranh. Phải xác định an toàn là một yếu tố trong chất lượng dịch vụ, khi khách hàng hài lòng sẽ kích thích sử dụng dịch vụ nhiều hơn, tạo thành kênh tuyên truyền tự nguyện cho ngân hàng.

CNTT là tiền đề quan trọng để lưu giữ và xử lý cơ sở dữ liệu tập trung, cho phép các giao dịch trực tuyến được thực hiện. CNTT hỗ trợ triển khai các sản phẩm dịch vụ NHBL tiên tiến như chuyển tiền tự động, huy động vốn và cho vay dân cư dưới nhiều hình thức khác nhau. Nhờ khả năng trao đổi thông tin tức thời, CNTT góp phần nâng cao hiệu quả của việc quản trị ngân hàng, tạo điều kiện thực hiện mô hình xử lý tập trung các giao dịch có tính chất phân tán như chuyển tiền, giao dịch thẻ, tiết giảm đáng kể chi phí giao dịch. CNTT có tác dụng tăng cường khả năng quản trị trong ngân hàng, hệ thống quản trị tập trung sẽ cho phép khai thác dữ liệu một cách nhất quán, nhanh chóng, chính xác.

KẾT LUẬN CHƯƠNG 1

Chương 1 tác giả đi sâu vào tìm hiểu thế nào là dịch vụ và phát triển dịch vụ NHTM, nội dung phát triển DV NHTM, các tiêu chí đánh giá phát triển dịch vụ NHTM. Đo lường các yếu tố ảnh hưởng đến chất lượng DVNH. Bên cạnh đó luận án cũng nêu một số kinh nghiệm của các ngân hàng trong nước và trên thế giới đã phát triển thành công các DVNH và từ đó rút ra bài học kinh nghiệm cho BIDV. Và đó là cơ sở lí luận để luận án vận dụng phân tích thực trạng phát triển DVNH tại BIDV trong chương 2.

theo kế hoạch Nhà nước.

Chương 2

THỰC TRẠNG PHÁT TRIỂN DỊCH VỤ TẠI NGÂN HÀNG THƯƠNG MẠI CỔ PHẦN ĐẦU TƯ VÀ PHÁT TRIỂN VIỆT NAM

2.1. Khái quát về Ngân hàng TMCP Đầu tư và Phát triển Việt Nam

2.1.1. Quá trình hình thành và phát triển

Ngân hàng TMCP Đầu tư và Phát triển Việt Nam tiền thân là Ngân hàng Kiến thiết Việt Nam. Tên đầy đủ hiện nay bằng tiếng Anh: Joint Stock Commercial Bank for Investment and Development of Vietnam.

Tên giao dịch: BIDV.

Trụ sở chính của BIDV: Tháp BIDV, 35 Hàng Vôi, Quận Hoàn Kiếm, Thành phố Hà Nội, Việt Nam.

Ngân hàng TMCP Đầu tư và Phát triển Việt Nam là Ngân hàng kinh doanh đa năng, đa lĩnh vực về tài chính, tiền tệ, tín dụng, DVNH và phi ngân hàng phù hợp với quy định của pháp luật, bao gồm: DVNH (cung cấp đầy đủ, trọn gói các DVNH truyền thống và hiện đại); DV bảo hiểm (bảo hiểm, tái bảo hiểm tất cả các loại hình nghiệp vụ bảo hiểm phi nhân thọ); chứng khoán (môi giới chứng khoán; lưu ký chứng khoán; tư vấn đầu tư doanh nghiệp, cá nhân, bảo lãnh phát hành; quản lý danh mục đầu tư); đầu tư tài chính (đầu tư chứng khoán; trái phiếu, cổ phiếu...); góp vốn thành lập doanh nghiệp để đầu tư các dự án.

56 năm hình thành và phát triển, BIDV đã góp phần đáng kể trong công cuộc xây dựng và bảo vệ Tổ quốc, phát triển kinh tế đất nước qua từng thời kỳ lịch sử.

Ngân hàng Kiến thiết Việt Nam trực thuộc Bộ Tài chính (tiền thân của BIDV) được thành lập ngày 26/4/1957 theo Nghị định số 177 - QĐ/TTg của Thủ tướng Chính phủ. Đây là Ngân hàng được thành lập từ rất sớm (chỉ sau Ngân hàng Quốc gia Việt Nam 5 năm) với nhiệm vụ chủ yếu là thanh toán khối lượng xây dựng cơ bản hoàn thành trong phạm vi hẹp

![]()

Ngày 24/6/1981, Hội đồng Chính phủ đổi tên Ngân hàng Kiến thiết Việt Nam thành Ngân hàng Đầu tư và Xây dựng Việt Nam theo Nghị định số 259 -CP, và chuyển BIDV từ trực thuộc Bộ Tài chính sang trực thuộc NHNN Việt Nam.

Vào ngày 14/11/1990, Ngân hàng Đầu tư và Xây dựng Việt Nam được đổi tên thành Ngân hàng Đầu tư và Phát triển Việt Nam theo QĐ số 401/CT của Chủ tịch Hội đồng Bộ trưởng, sau đó để thực hiện chủ trương cơ cấu lại các DNNN theo QĐ số 90/TTg ngày 7 tháng 3 năm 1994 của Thủ tướng Chính phủ, Ngân hàng được chuyển sang hoạt động theo mô hình Tổng công ty Nhà nước với thời hạn hoạt động là 99 năm tính từ ngày 21 tháng 9 năm 1996 theo QĐ số 287/QĐ - NH5 của Thống đốc NHNN Việt Nam.

Ngày 08 tháng 3 năm 2012, BIDV đã tổ chức thành công Đại hội đồng cổ đông lần thứ nhất và chính thức hoạt động theo mô hình Ngân hàng TMCP từ ngày 01 tháng 5 năm 2012, đánh dấu bước ngoặt mang tính lịch sử đúng vào thời điểm kỷ niệm 55 năm Ngày truyền thống.

Cùng với việc chuyển đổi hoạt động theo mô hình Ngân hàng TMCP, BIDV đã xây dựng và thực hiện Phương án Tái cơ cấu BIDV giai đoạn 2012 - 2013 và định hướng đến năm 2015 gắn với mục tiêu, yêu cầu tái cơ cấu của các tổ chức tín dụng của Chính phủ. Song song với đó, BIDV cũng đã ban hành Nghị quyết về Chiến lược phát triển của BIDV đến năm 2020, đây được coi là những chỉ tiêu định hướng có tính chất bước đệm quan trọng cho việc thực hiện chiến lược phát triển của BIDV đến năm 2020.

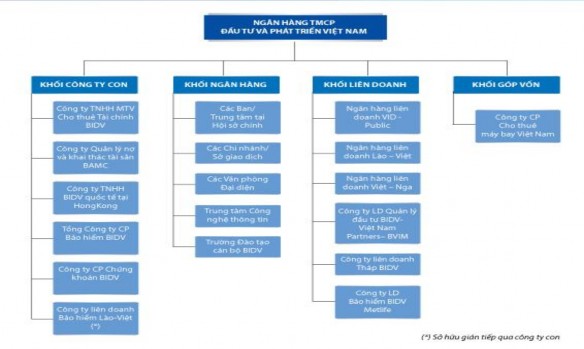

2.1.2. Mô hình tổ chức

Đến nay, BIDV là một trong 4 NHTMNN lớn nhất Việt Nam. BIDV là một trong 3 NHTM có mạng lưới rộng nhất Việt Nam. Đến ngày 31/12/2014, BIDV có năm (06) công ty con, như: Công ty TNHH MTV Cho thuê tài chính BIDV; Công ty Quản lý nợ và Khai thác tài sản BAMC; Công ty TNHH BIDV Quốc tế tại Hongkong; Tổng công ty Cổ phần Bảo hiểm BIC; Công ty Cổ phần Chứng khoán BIDV và Công ty liên doanh Bảo hiểm Lào - Việt qua Biểu đồ 2.1.

![]()

Sơ đồ 2.1. Mô hình tổ chức hệ thống Ngân hàng thương mại cổ phần Đầu tư và Phát triển Việt Nam

Nguồn: Báo cáo thường niên BIDV năm 2014

2.1.3. Tình hình hoạt động kinh doanh

2.1.3.1. Tiềm lực tài chính vững mạnh

Bảng 2.1. Các chỉ tiêu tài chính chủ yếu

ĐVT: tỷ đồng, %

NĂM 2010 | NĂM 2011 | NĂM 2012 | NĂM 2013 | NĂM 2014 | |

Tổng TS | 366.267 | 405.755 | 484.785 | 548.386 | 650.340 |

VCSH | 24.220 | 24.390 | 26.194 | 32.040 | 32.271 |

Vốn điều lệ | 14.600 | 12.947 | 23.011 | 28.112 | 28.112 |

Tỷ suất lợi nhuận/VCSH (ROE) | 17,95 | 13,20 | 12,90 | 13,80 | 15,27 |

Tỷ suất lợi nhuận/Tổng TS (ROA) | 1,13 | 0,83 | 0,74 | 0,78 | 0,83 |

Hệ số an toàn vốn (CAR) | 9,32 | 11,07 | 9,65 | 10,23 | > 9,00 |

Nguồn: Báo cáo tài chính hợp nhất kiểm toán (VAS) 2010 - 2014

Tốc độ tăng trưởng bình quân tổng tài sản giai đoạn 2010 -1014 đạt 15,4 %. Tốc độ tăng trưởng bình quân vốn chủ sở hữu đạt 8,3%. Các NHTM phải chuyển hóa dần khoản mục vốn chủ sở hữu trong phần Nợ sang phần Tài sản của bảng cân đối kế toán. Tăng trưởng vốn điều lệ cho phép ngân hàng gia tăng lượng tài sản. Điều này có nghĩa họ sẽ có khả năng đẩy tăng trưởng tín dụng cao hơn và có cơ hội mở rộng đầu tư.

Tính đến 31/12/2014, tổng tài sản BIDV đạt 650.340 tỷ đồng (~ 31 tỷ USD) với tốc độ tăng trưởng 18,6%, cao nhất trong 03 năm trở lại đây. Lợi nhuận trước thuế đạt 6.297 tỷ đồng, tăng trưởng 19%, ROA 0,83% và ROE 15,27%.

Xây dựng thương hiệu BIDV

Nhận thức được tầm quan trọng của phát triển thương hiệu đối với phát triển DVNH, trong đó có hoạt động tín dụng bán lẻ. Thương hiệu BIDV là sự lựa chọn của nhiều tổ chức kinh tế, doanh nghiệp và cá nhân, được cộng đồng trong nước và quốc tế biết đến và ghi nhận như là một trong những thương hiệu ngân hàng lớn nhất Việt Nam.

BIDV

#3 Vốn

điều lệ

#3 Tổng tài sản

#2 Dư nợ tín dụng

Vị thế của thương hiệu BIDV trong ngành ngân hàng Việt Nam

#2 Huy động

#1 Tài trợ dự

#3 Mạng lưới

Hình 2.1. Vị thế BIDV trong ngành ngân hàng

Nguồn: BIDV Việt Nam