Vị thế của BIDV theo xếp hạng của các tổ chức xếp hạng tín dụng quốc tế

* Moody‟s: Kết quả định hạng tín nhiệm của BIDV năm 2014 với nhiều kết quả định hạng đạt trần định hạng quốc gia và triển vọng chung là ổn định.

* Standard & Poors (S&P): Năm 2014 S&P đánh giá cao BIDV với vị thế doanh nghiệp được đánh giá ở mức “mạnh”, phản ánh thương hiệu mạnh tại Việt Nam và mạng lưới nội địa trải rộng của ngân hàng.

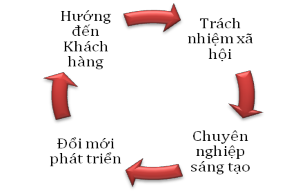

Giá trị cốt lõi: BIDV đã xây dựng một hệ giá trị cốt lõi với những tư tưởng sáng tạo, tích cực, chủ động vừa mang triết lý kinh doanh vừa mang những giá trị nhân văn sâu sắc. Chính hệ giá trị cốt lõi này là kim chỉ nam cho hoạt động của mỗi cá nhân cán bộ công nhân viên BIDV, định hướng mọi hoạt động cho BIDV.

Hình 2.2. Giá trị cốt lõi của BIDV

Nguồn: BIDV Việt Nam

Các thương hiệu cạnh tranh

Hoạt động của BIDV gặp phải sự cạnh tranh gay gắt của các NHTM như: Vietinbank, Vietcombank, Agribank được doanh nghiệp và người dân trên địa bàn coi như là những ngân hàng thân quen và gần gũi với thời gian hoạt động lâu năm.

Định vị thương hiệu

Mục tiêu của BIDV là: Từng bước thay đổi nhận thức của khách hàng, công chúng đối với hình ảnh và nhận diện thương hiệu BIDV, lấy chất lượng phục vụ, phong cách giao dịch, giá phí hợp lí và sự đa dạng phong phú của sản

phẩm dịch vụ để thu hút và giữ chân khách hàng.

2.1.3.2. Đội ngũ cán bộ trẻ, năng động, có khả năng tiếp cận nhanh chóng với những nghiệp vụ ngân hàng mới, hiện đại

Hiện nay, tổng số cán bộ, công nhân viên của hệ thống đạt tới trên

15.000 người được đào tạo bài bản, với phong cách làm việc chuyên nghiệp, nghiêm túc và hiệu quả luôn đem đến cho khách hàng lợi ích và sự tin cậy. BIDV luôn coi con người là nhân tố quyết định mọi thành công theo phương châm “mỗi cán bộ BIDV phải là một lợi thế trong cạnh tranh” cả về năng lực chuyên môn và phẩm chất đạo đức.

2.1.3.3. Mạng lưới phân phối rộng khắp cả nước

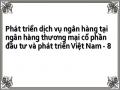

Đến hết 31/12/2014, BIDV có 126 chi nhánh và 01 Sở giao dịch, 584 phòng giao dịch và 16 Quỹ tiết kiệm. Đến nay, tổng số điểm mạng lưới hoạt động của BIDV là 747 điểm, trong đó có: 136 chi nhánh (bao gồm 01 Sở giao dịch), 595 phòng giao dịch và 16 Quỹ tiết kiệm cùng hàng nghìn máy ATM/POS đặt tại 63 tỉnh/ thành phố trên toàn quốc. Không những thế, BIDV còn kí kết các hợp đồng liên doanh với nước ngoài. Hệ thống phân phối rộng khắp đang được triển khai của BIDV chính là tiền đề quan trọng để cung cấp dịch vụ NHBL với quy mô lớn trên cả nước [21].

595

503

349

432

376

112

118

117

126

136

700

600

500

400

300

200

100

0

2010 2011 2012 2013 2014

Chi nhánh Phòng giao dịch Quỹ tiết kiệm

Biểu đồ 2.1. Số lượng các điểm mạng lưới truyền thống tại BIDV

2.2.2.4. Trình độ khoa học công nghệ tiên tiến, hiện đại

Cho đến nay BIDV đã thực hiện xong chương trình hiện đại hoá, liên tục đổi mới và ứng dụng công nghệ hiện đại nhằm phục vụ đắc lực cho công tác quản trị điều hành và phát triển DVNH tiên tiến. Liên tục từ năm 2007 đến nay, BIDV luôn giữ vị trí hàng đầu Vietnam ICT Index (chỉ số sẵn sàng cho phát triển và ứng dụng cộng nghệ thông tin) và nằm trong TOP 10 CIO (lãnh đạo Công nghệ Thông tin) tiêu biểu của Khu vực Đông Dương năm 2009 và Khu vực Đông Nam Á năm 2010 [3].

2.2. Thực trạng phát triển dịch vụ của Ngân hàng Thương mại Cổ phần Đầu tư và Phát triển Việt Nam

2.2.1. Về số lượng

2.2.1.1. Dịch vụ huy động vốn

Trong mỗi nhóm DV, ngoài các DV truyền thống, BIDV không ngừng đưa ra các DV mới để có thể đáp ứng ngày một tốt hơn nhu cầu của khách hàng:

Sản phẩm tiết kiệm: BIDV cung cấp nhiều DV tiết kiệm với mức lãi suất và điều kiện đa dạng nhắm đến các đối tượng có nhu cầu khác nhau về thời hạn gửi, thời hạn rút gốc, lãi như: Tiết kiệm không kỳ hạn thông thường; Tiết kiệm không kỳ hạn lãi suất bậc thang theo số dư; Tiết kiệm có kỳ hạn thông thường; Tiết kiệm có kỳ hạn lãi suất bậc thang theo số dư; Tiết kiệm có kỳ hạn lãi suất bậc thang theo thời gian; Tiết kiệm có kỳ hạn rút gốc linh hoạt; Tiết kiệm có kỳ hạn lãi suất thả nổi, tiết kiệm dự thưởng.

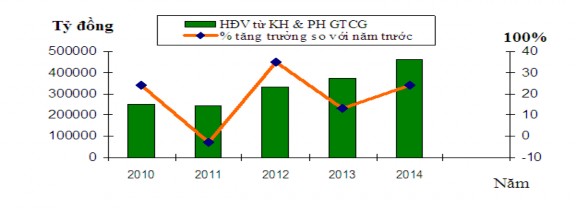

Có thể thấy, huy động vốn từ KH và PH GTCG tại BIDV liên tục tăng nhanh qua các năm trong đó tăng nhanh nhất là năm 2014.

Bảng 2.2. Huy động vốn từ KH và phát hành giấy tờ có giá tại BIDV

Đơn vị: Tỷ đồng, %

Năm 2010 | Năm 2011 | Năm 2012 | Năm 2013 | Năm 2014 | ||||||

Số tuyệt đối | Cơ cấu | Số tuyệt đối | Cơ cấu | Số tuyệt đối | Cơ cấu | Số tuyệt đối | Cơ cấu | Số tuyệt đối | Cơ cấu | |

Huy động vốn từ KH và PH GTCG | 251.924 | 100 | 244.838 | 100 | 331.116 | 100 | 372.156 | 100 | 460.548 | 100 |

Trong đó: | ||||||||||

TG của KH | 244.700 | 97,12 | 240.507 | 98,23 | 303.060 | 91,53 | 338.902 | 91,06 | 440.471 | 95,64 |

PH GTCG | 7.224 | 2,88 | 4.331 | 1,77 | 28.056 | 8,47 | 33.254 | 8,94 | 20.077 | 4,36 |

Có thể bạn quan tâm!

-

Kinh Nghiệm Phát Triển Dịch Vụ Của Một Số Ngân Hàng Nước Ngoài

Kinh Nghiệm Phát Triển Dịch Vụ Của Một Số Ngân Hàng Nước Ngoài -

Bài Học Đối Với Ngân Hàng Tmcp Đầu Tư Và Phát Triển Việt Nam

Bài Học Đối Với Ngân Hàng Tmcp Đầu Tư Và Phát Triển Việt Nam -

Thói Quen Sử Dụng Các Dịch Vụ Ngân Hàng Qua Các Kênh Phân Phối

Thói Quen Sử Dụng Các Dịch Vụ Ngân Hàng Qua Các Kênh Phân Phối -

Thu Nhập Lãi Thuần Và Tỷ Trọng Của Nó Trong Tổng Thu Nhập Hoạt Động Tại Bidv Trước Chi Phí Dự Phòng Rủi Ro Tín Dụng

Thu Nhập Lãi Thuần Và Tỷ Trọng Của Nó Trong Tổng Thu Nhập Hoạt Động Tại Bidv Trước Chi Phí Dự Phòng Rủi Ro Tín Dụng -

Phân Tích Khảo Sát Nhân Viên Ngân Hàng Đánh Giá Mức Độ Phát Triển Dịch Vụ Ngân Hàng

Phân Tích Khảo Sát Nhân Viên Ngân Hàng Đánh Giá Mức Độ Phát Triển Dịch Vụ Ngân Hàng -

Phân Tích Khảo Sát Khách Hàng Đo Lường Chất Lượng Dịch Vụ Ngân Hàng Thang Đo Đánh Giá Mức Độ Hài Lòng Của Khách Hàng Về Dịch Vụ Ngân Hàng Để

Phân Tích Khảo Sát Khách Hàng Đo Lường Chất Lượng Dịch Vụ Ngân Hàng Thang Đo Đánh Giá Mức Độ Hài Lòng Của Khách Hàng Về Dịch Vụ Ngân Hàng Để

Xem toàn bộ 224 trang tài liệu này.

2012, tỷ trọng HĐV dân cư/tổng HĐV đạt 50,69%. Tỷ trọng HĐV trung dài

Từ số liệu ở bảng 2.2 và biểu đồ 2.2, cho thấy:

Trong năm 2010, mặc dù phải đối mặt với áp lực cạnh tranh gay gắt với các NHTM trong cuộc chạy đua lãi suất. Huy động vốn từ tiền gửi của khách hàng và phát hành GTCG của BIDV năm 2010 đạt 251.924 tỷ đồng, tăng 14,72% so với năm 2009. Năm 2011, chỉ tiêu này chỉ đạt 244.838 tỷ đồng, giảm 2,82% so với năm 2010. Nguồn vốn có tính ổn định là tiền gửi từ dân cư và tiền gửi có kỳ hạn giữ tỷ lệ cao trong tổng nguồn vốn huy động. Tiền gửi dân cư năm 2010 chiếm tỷ lệ 49% và năm 2011 là 43%.

Tiền gửi có kỳ hạn năm 2010 chiếm tỷ lệ 80% và năm 2011 là 87%. Trong đó cả tiền gửi khách hàng DN và cá nhân đều tăng trưởng ổn định. Tính đến ngày 31/12/2010 có xấp xỉ 96,6 % tài khoản tiền gửi của BIDV là của khách hàng cá nhân và 3,1% từ khách hàng DN.

Năm 2012, giai đoạn sau cổ phần hóa từ tháng 5 năm 2012, HĐV từ tiền gửi của khách hàng và phát hành GTCG của BIDV có sự tăng trưởng mạnh mẽ đạt 331.116 tỷ đồng, tăng 35,24% so với năm 2011, cao hơn so với tăng trưởng bình quân của toàn hệ thống ngân hàng. Trong đó, tiền gửi khách hàng đạt

303.060 tỷ đồng, tăng 26% so với năm 2011; phát hành GTCG đạt 28.056 tỷ đồng, tăng 548% so với năm 2011. Tiền gửi cá nhân có mức tăng trưởng lớn nhất 36% góp phần chuyển dịch cơ cấu huy động vốn, tăng tính ổn định của nền vốn tiền gửi dân cư chiếm 58%/tổng tiền gửi của khách hàng. Cơ cấu HĐV theo kỳ hạn cũng chuyển biến theo hướng tích cực hơn tăng tỷ trọng tiền gửi trung dài hạn và giảm tỷ trọng của tiền gửi ngắn hạn.

Năm 2013, HĐV (tiền gửi của khách hàng và GTCG) đạt 372.156 tỷ đồng, tăng trưởng 13% so với năm 2012, thị phần HĐV tăng 0,3%. Trong đó tiền gửi khách hàng đạt 338.902 tỷ đồng tăng 11,80% so với năm 2012; phát hành GTCG là 33.254 tỷ đồng tăng 18,50 % so với năm 2012. Cơ cấu HĐV chuyển dịch theo hướng gia tăng dần tỷ trọng HĐV dân cư góp phần tăng tính ổn định của nền vốn BIDV. HĐV từ tiền gửi dân cư đạt 211.232 tỷ đồng, tăng 18% so với cuối năm

hạn/tổng HĐV đạt 41,00% (cùng kỳ năm 2012 đạt 20,00%) là mức cao nhất trong vòng 5 năm trở lại, góp phần gia tăng tính ổn định của nền vốn.

Đến 31/12/2014 HĐV đạt 501.909 tỷ đồng (bao gồm Tiền gửi khách hàng và phát hành GTCG, Huy động từ Bảo hiểm xã hội, Kho bạc Nhà nước, Bộ Tài chính) tăng 20,4% so với 2013, vượt kế hoạch năm 2014. Trong đó: (i) Tiền gửi khách hàng đạt 440.471 tỷ đồng, tăng 30% so với 2013; (ii) phát hành GTCG là 20.077 tỷ đồng, giảm 39,6% so với 2013. Tiền gửi dân cư đạt 248.962 tỷ đồng, tăng 22,3% so với cuối năm 2013, chiếm tỷ trọng 56,5% Tổng tiền gửi của khách hàng, khẳng định vị thế đứng đầu thị trường về quy mô và tỷ trọng tiền gửi dân cư.

Biểu đồ 2.2. Diễn biến huy động vốn tại BIDV

Nguồn: Báo cáo kiểm toán độc lập của BIDV năm 2010 - 2014

* Huy động vốn theo kỳ hạn

Bảng 2.3. Huy động tiền gửi khách hàng theo kỳ hạn tại BIDV

Đơn vị: tỷ đồng

Năm 2010 | Năm 2011 | Năm 2012 | Năm 2013 | Năm 2014 | |

Tiền gửi Không kỳ hạn | 49.986 | 39.862 | 53.245 | 62.332 | 78.415 |

Tiền gửi Có kỳ hạn | 192.160 | 196.775 | 246.957 | 274.523 | 360.225 |

Tiền gửi vốn chuyên dụng | 2.54 | 3.870 | 2.858 | 2.047 | 1.831 |

Tiền gửi của khách hàng | 244.700 | 240.507 | 303.060 | 338.902 | 440.471 |

Xét cơ cấu tiền gửi khách hàng theo kỳ hạn thì bộ phận tiền gửi có kỳ hạn luôn chiếm ưu thế hơn bộ phận tiền gửi không có kỳ hạn và liên tục tăng trong giai đoạn này. HĐV trong giai đoạn 2010 - 2014 tăng trưởng bình quân 18,80%. Bộ phận tiền gửi có kỳ hạn luôn chiếm từ 70% trở lên. Tiền gửi không kỳ hạn cũng tăng liên tục, năm 2014 tăng 25,80% so với năm 2013; 17,07% so với năm 2012; 33,57% so với năm 2011 và giảm 20,25% so với năm 2010. Đây là nguồn vốn có chi phí rẻ, vì vậy BIDV đang tích cực đẩy mạnh phát triển nguồn vốn này để tăng hiệu quả kinh doanh [17]. Tiền gửi vốn chuyên dụng tuy có xu hướng giảm dần qua các năm nhưng chỉ chiếm tỷ trọng nhỏ, không đáng kể trong tổng nguồn vốn huy động.

* Huy động vốn theo loại tiền

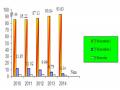

Tỷ trọng tiền gửi nội tệ gia tăng qua các năm (năm 2010 chiếm 83,67% đến năm 2014 chiếm 91,59% tổng giá trị Tiền gửi của khách hàng). Trong khi tiền gửi ngoại tệ giảm cả về quy mô lẫn tỷ trọng do thực hiện chính sách chống đô la hóa của NHNN như duy trì lãi suất tiền gửi USD thấp, chính sách kết hối… và chênh lệch lãi suất VND/USD ở mức cao, tăng tính hấp dẫn nếu nắm giữ đồng nội tệ [35].

Đơn vị: Nghìn tỷ đồng

403

276

307

205

207

40

33

27

32

37

Năm

450

400

350

VNĐ Ngoại tệ

300

250

200

150

100

50

0

2010 2011 2012 2013 2014

Biểu đồ 2.3. Huy động tiền gửi khách hàng theo loại tiền tại BIDV

![]()

2.2.1.2. Dịch vụ tín dụng

Đối với cá nhân: ngoài các DV tín dụng truyền thống BIDV còn liên tiếp đưa ra các DV mới như: Cho vay chi phí du học; Cho vay chứng minh tài chính; Cho vay đối với người lao động Việt Nam đi làm việc ở nước ngoài; Cho vay kinh doanh tại chợ; Cho vay tiêu dùng đối với cán bộ công nhân viên; Cho vay tiêu dùng có bảo đảm bằng số dư tài khoản sổ thẻ tiết kiệm, GTCG; Cho vay ứng trước tiền bán chứng khoán. Đối với doanh nghiệp: BIDV cho vay đối với nhu cầu vốn cho sản xuất, kinh doanh, dịch vụ, đầu tư phát triển.

* Dư nợ tín dụng theo thời hạn cho vay

Bảng 2.4. Dư nợ tín dụng theo thời hạn cho vay tại BIDV

Đơn vị: Tỷ đồng,%

Năm 2010 | Năm 2011 | Năm 2012 | Năm 2013 | Năm2014 | ||||||

Số tuyệt đối | Cơ cấu | Số tuyệt đối | Cơ cấu | Số tuyệt đối | Cơ cấu | Số tuyệt đối | Cơ cấu | Số tuyệt đối | Cơ cấu | |

Tổng dư nợ | 254.189 | 100 | 293.945 | 100 | 339.924 | 100 | 391.035 | 100 | 445.693 | 100 |

Trong đó | ||||||||||

Dư nợ ngắn hạn | 133.582 | 52,55 | 161.969 | 55,10 | 230.808 | 67,90 | 220.543 | 56,40 | 256.607 | 57,57 |

Dư nợ trung DH | 120.607 | 47,45 | 131.976 | 45,90 | 109.116 | 32,10 | 170.492 | 43,60 | 189.086 | 42,43 |

Nguồn: Báo cáo thường niên năm 2010 - 2014 Báo cáo kiểm toán độc lập năm 2010

Tốc độ tăng trưởng tín dụng bình quân giai đoạn 2010 - 2014 là 15,1% trong bối cảnh toàn ngành ngân hàng tăng trưởng 12,51%. Qua số liệu ở bảng

2.4 và biểu đồ 2.4 cho thấy:

![]()

Xét cơ cấu các khoản vay theo kỳ hạn có thể thấy cho vay ngắn hạn luôn chiếm từ 52% trở lên trong tổng dư nợ, trong đấy đáng kể nhất là năm 2012 (cho vay ngắn hạn chiếm 67,90% tổng dư nợ tín dụng của BIDV). Còn cho vay trung và dài hạn luôn chiếm khoảng 40% trong tổng dư nợ trong đó đáng kể nhất là năm 2010: chiếm 47,45%.

500000

450000

400000

350000

300000

250000

200000

150000

100000

50000

0

30

28

445693

391035

339924

293945

254189

16

16

15

13.9

Năm

25

TD

%tt so năm trước

20

15

10

5

0

2010 2011 2012 2013 2014

Biểu đồ 2.4. Diễn biến dư nợ tín dụng tại BIDV

Nguồn: Báo cáo thường niên năm 2010 - 2014 của BIDV