hàng rào ngăn cản sự gia nhập ngành có thể là một yếu tố then chốt quyết định lợi nhuận của ngành.

Cạnh tranh giữa các hãng đang tồn tại

Khi có một vài đối thủ cạnh tranh trong ngành, nói chung sẽ có sự cạnh tranh về giá và biên lợi nhuận thấp hơn khi các đối thủ tìm cách mở rộng thị phần. Sự tăng trưởng chậm của ngành góp phần vào sự cạnh tranh này vì sự mở rộng của công ty phải đạt được bằng sự tổn thất thị phần của một đối thủ cạnh tranh khác. Định phí cao cũng tạo ra áp lực làm giảm giá vì định phí gây sức ép mạnh hơn buộc các công ty phải hoạt động ở mức gần hết công suất. Những ngành sản xuất ra những sản phẩm tương đối đồng nhất cũng chịu sức ép về giá nhiều hơn vì các công ty không thể cạnh tranh trên cơ sở khác biệt sản phẩm.

Sức ép từ những sản phẩm thay thế

Các sản phẩm thay thế có nghĩa là ngành đứng trước sự cạnh tranh từ những công ty trong các ngành có liên quan. Sự sẵn có các sản phẩm thay thế làm hạn chế mức giá có thể thu được từ người tiêu dùng.

Thế mặc cả của người mua

Nếu khách hàng mua một tỷ phần lớn sản lượng của ngành, khách hàng đó sẽ có thế lực đàm phán mạnh và có thể đòi hỏi sự nhượng bộ giá.

Thế mặc cả của nhà cung cấp

Nếu nhà cung ứng một yếu tố đầu vào then chốt có sự kiểm soát độc quyền đối với sản phẩm, nhà cung ứng có thể đòi hỏi mức giá cao hơn cho yếu tố đầu vào đó và o ép lợi nhuận của ngành. Yếu tố then chốt xác định thế lực đàm phán của các nhà cung ứng là tính sẵn có các sản phẩm thay thế. Nếu thị trường có sẵn các sản phẩm thay thế, nhà cung ứng không còn quyền lực và không thể đòi hỏi mức giá cao.

Có thể bạn quan tâm!

-

Phân tích và định giá cổ phiếu HPG của Công ty cổ phần tập đoàn Hòa Phát - 1

Phân tích và định giá cổ phiếu HPG của Công ty cổ phần tập đoàn Hòa Phát - 1 -

Phân tích và định giá cổ phiếu HPG của Công ty cổ phần tập đoàn Hòa Phát - 2

Phân tích và định giá cổ phiếu HPG của Công ty cổ phần tập đoàn Hòa Phát - 2 -

Khái Quát Về Phân Tích Và Định Giá Cổ Phiếu

Khái Quát Về Phân Tích Và Định Giá Cổ Phiếu -

Phương Pháp Sử Dụng Kỹ Thuật Định Giá Tương Đối

Phương Pháp Sử Dụng Kỹ Thuật Định Giá Tương Đối -

Phân Tích Và Định Giá Cổ Phiếu Hpg Của Ctcp Tập Đoàn Hòa Phát

Phân Tích Và Định Giá Cổ Phiếu Hpg Của Ctcp Tập Đoàn Hòa Phát -

Sơ Đồ Mô Hình Hoạt Động Của Tập Đoàn Hoà Phát

Sơ Đồ Mô Hình Hoạt Động Của Tập Đoàn Hoà Phát

Xem toàn bộ 120 trang tài liệu này.

1.2.1.3. Phân tích công ty

a) Chiến lược cạnh tranh

Phân tích cổ phiếu đòi hỏi nhà phân tích phải làm rõ được tình hình hoạt động, khả năng tài chính cũng như các chiến lược của công ty. Việc xem xét chiến lược cạnh tranh của công ty đóng một vai trò quan trọng vì nó phản ánh những cơ hội và thách thức đối với công ty và khả năng tạo dòng tiền trong tương lai.

Theo Micheal Porter có ba chiến lược giúp doanh nghiệp có khả năng cạnh tranh mạnh mẽ mà doanh nghiệp có thể sử dụng riêng biệt hay phối hợp nhằm tạo vị thế phòng thủ trong dài hạn và đạt kết quả kinh doanh vượt trội so với các công ty khác trong ngành. Đó là:

Chiến lược tổng chi phí thấp

Chiến lược này nhằm đạt tổng chi phí thấp so với các đối thủ khác trong ngành thông qua tập hợp các chính sách. Chiến lược chi phí thấp giúp doanh nghiệp có mức lợi nhuận cao, bảo vệ doanh nghiệp trước các khách hàng, nhà cung cấp mạnh, tạo ra một hàng rào chống gia nhập cao, giảm sự đe doạ của các sản phẩm thay thế. Để đạt được tổng chi phí thấp, doanh nghiệp có thị phần cao, và có những lợi thế khác như tiếp cận thuận lợi với nguồn nguyên liệu, thiết kế sản phẩm để chế tạo, dòng sản phẩm rộng để chia nhỏ chi phí, bán được sản phẩm cho các khách hàng lớn.

Chiến lược đặc trưng hoá khác biệt

Chiến lược này nhằm đạt được sự khác biệt so với các sản phẩm của các đối thủ trong ngành. Sự khác biệt này được xây dựng trên thương hiệu, sức mạnh dịch vụ, hệ thống phân phối... hoặc những điểm mạnh đặc trưng của công ty. Chiến lược khác biệt hoá - nếu thực hiện thành công - là một chiến lược bền vững giúp công ty đối phó được với năm yếu tố cạnh tranh một cách hiệu quả, và thu được lợi nhuận trên mức trung bình trong ngành.

Chiến lược tập trung

Chiến lược này tập trung vào phục vụ thật tốt một mục tiêu cụ thể, chẳng hạn như một nhóm khách hàng, một phân khúc sản phẩm, phân khúc thị trường, một vị trí địa lý cụ thể...Chiến lược tập trung khi thành công cũng sẽ giúp công ty đạt được chi phí thấp, hoặc sự khác biệt hoá trong thị trường mục tiêu hẹp mà doanh nghiệp đã chọn.

b) Phân tích tài chính

Báo cáo kết quả hoạt động kinh doanh

Báo cáo kết quả kinh doanh cung cấp cho nhà phân tích thông tin về doanh thu, chi phí và lợi nhuận trong một kỳ hoạt động của công ty. Căn cứ vào đó, nhà phân tích có thể đánh giá về kết quả và hiệu quả hoạt động sau mỗi thời kỳ, trên cơ sở đó dự báo về lợi nhuận cũng như các dòng tiền trong tương lai của công ty.

Bảng cân đối kế toán

Bảng cân đối kế toán cung cấp thông tin về tình trạng tài chính của công ty vào một thời điểm cụ thể. Căn cứ vào đó, nhà phân tích có thể biết được tình trạng tài sản, nợ phải trả và VCSH của công ty. Phần tài sản là căn cứ giúp nhà phân tích có thể nhận biết được đặc điểm lĩnh vực kinh doanh và chiến lược kinh doanh của công ty. Còn phần nguồn vốn giúp nhà phân tích đánh giá được khả năng huy động vốn cũng những rủi ro hoặc an toàn tài chính của doanh nghiệp. Điều này khá quan trọng trong công tác dự báo về công ty, sau đó là phân tích, định giá cổ phiếu.

Báo cáo lưu chuyển tiền tệ

Báo cáo lưu chuyển tiền tệ phản ánh các dòng thu, chi trong một kỳ hoạt động của công ty. Nhà phân tích nhìn vào đó để biết được công ty đã tạo ra tiền từ những nguồn nào và chi tiêu tiền cho những mục đích gì. Trên cơ sở đó, đánh giá về khả năng trang trải công nợ, chi trả cổ tức trong tương lai của

công ty. Báo cáo còn cung cấp những thông tin bổ sung để dự báo triển vọng của công ty trong tương lai, điều này là rất hữu ích cho công tác phân tích và định giá cổ phiếu.

Phân tích các hệ số tài chính

Các chỉ số tài chính giúp nhà phân tích chỉ cần nhìn lướt qua các báo cáo tài chính cũng có thể tìm ra được xu hướng phát triển của công ty cũng như giúp các nhà đầu tư kiểm tra được tình hình sức khoẻ của công ty. Các chỉ số tài chính cho phép ta so sánh các mặt khác nhau của các báo cáo tài chính của công ty so với báo cáo tài chình toàn ngành để xem xét khả năng chi trả cổ tức cũng như khả năng chi trả nợ vay. Điều này rất quan trọng đối với công tác định giá.

Khả năng thanh toán:

- Hệ số khả năng thanh toán hiện hành = TSNH/Nợ ngắn hạn

- Hệ số khả năng thanh toán nhanh = (TSNH – Tồn kho)/Nợ ngắn hạn

Đánh giá thực tế tình hình sản xuất kinh doanh

- Các hệ số hiệu quả hoạt động:

+ Vòng quay hàng tồn kho

Hệ số vòng quay hàng tồn khi = Giá vốn hàng bán/ Tồn kho

+ Vòng quay tổng tài sản

Hệ số vòng quay tổng tài sản = Doanh thu/ Tổng tài sản

- Hệ số đòn bầy tài chính:

+ Hệ số nợ/Tổng tài sản

+ Hệ số nợ/VCSH

- Các hệ số khả năng sinh lợi:

+ Hệ số lợi nhuận trên doanh thu:

ROS = Lợi nhuận sau thuế/ Doanh thu thuần

+ Hệ số lợi nhuận trên VCSH:

ROE = Lợi nhuận sau thuế/ VCSH

+ Hệ số lợi nhuận trên tài sản

ROA = Lợi nhuận sau thuế/ Tổng tài sản

+ Hệ số sức sinh lợi căn bản:

Hệ số sức sinh lợi căn bản = EBIT/ Tổng tài sản

- Hệ số giá trị thị trường:

+ Hệ số EPS

EPS = (Lợi nhuận sau thuế - Cổ tức CPƯĐ)/ Số CP thường đang lưu hành

1.2.2. Định giá cổ phiếu

Định giá cổ phiếu là ước tính giá trị nội tại của cổ phiếu. Có hai cách tiếp cận định giá cổ phiếu:

- Dòng tiền chiết khấu gồm các mô hình: DDM; FCFE; FCFF

- Kỹ thuật định giá tương đối: P/E

1.2.2.1. Phương pháp sử dụng dòng tiền chiết khấu

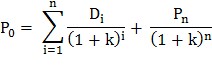

a) Phương pháp chiết khấu dòng cổ tức (DDM)

Dòng tiền rõ ràng và dễ hiểu nhất chính là dòng cổ tức, vì những dòng tiền này chạy thẳng vào túi của nhà đầu tư. Đây là một phương pháp đơn giản và được sử dụng rộng rãi trong lĩnh vực phân tích chứng khoán hiện nay. Phương pháp này được thực hiện trên nguyên lý: giá trị hiện tại của một cổ phiếu chính là giá trị quy về hiện tại của toàn bộ luồng thu nhập trong tương lai của cổ phiếu đó.

Công thức tổng quát:

P0: Giá trị hiện tại của cổ phiếu Pn: Giá trị cổ phiếu năm thứ n

Di: Cổ tức của cổ phiếu ở năm thứ i k: mức lợi suất đòi hỏi

n: số năm nhận được cổ tức

Các mô hình tăng trưởng DDM

Mô hình 1 giai đoạn (Mô hình Gordon):Cổ tức tăng trưởng ổn định với

tốc độ g:

D D .(1 g)

P 10

0 k g k g

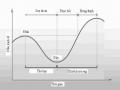

Mô hình 2 giai đoạn:Cổ tức dự kiến tăng trưởng nhanh với gs trong giai đoạn đầu, và đạt mức tăng trưởng ổn định gc ở giai đoạn sau.

n D (1g )t D (1g )n (1g )

P 0 s0 s c

0

t 1

(1k)t

(k gc)(1k)n

Mô hình 3 giai đoạn: Cổ tức dự kiến tăng trưởng nhanh với gs trong giai đoạn đầu, giảm dần với (gm< k) ở giai đoạn hai và đạt mức tăng trưởng ổn định (gc) ở giai đoạn cuối cùng.

Giá trị hiện tại của cổ phiếu bằng tổng giá trị hiện tại của dòng cổ tức của ba giai đoạn.

Một vài tham số cần lưu ý trong mô hình DDM

- Cổ tức: D = Tỷ lệ chia cổ tức × EPS

- Tốc độ tăng trưởng cổ tức (g)

Tính tốc độ tăng trưởng g bằng cách lấy trung bình cộng của:

- g bình quân trong quá khứ:

- g tăng trưởng bền vững: g = RR x ROE

- Mức lợi suất đòi hỏi (k)

Áp dụng theo mô hình định giá tài sản vốn (CAPM)

![]()

Trong đó :

rf : Lãi suất phi rủi ro

rm : Lãi suất danh mục thị trường β : Mức độ rủi ro của công ty

(rm – rf) : Mức bù rủi ro khi đầu tư vào cổ phiếu

Đánh giá chung về phương pháp chiết khấu dòng tiền cổ tức (DDM)

- Ưu điểm

+ Không cần quá nhiều giả thiết, dễ sử dụng

+ Dễ dàng xác định được cổ tức và tốc độ tăng trưởng cổ tức

+ Kỹ thuật định giá này rất hữu ích khi tiến hành định giá cổ phiếu của một công ty đã phát triển ổn định, bền vững và chi trả cổ tức đều đặn.

- Nhược điểm

+ Mô hình khó áp dụng được với những công ty chưa thực hiện chi trả cổ tức trong quá khứ và sẽ đánh giá thấp giá trị cổ phiếu của các công ty có xu hướng chi trả cổ tức thấp, sử dụng lợi nhuận giữ lại để tái đầu tư.

+ Mô hình rất nhạy cảm với hệ số đầu vào, tốc độ tăng trưởng cổ tức phụ thuộc vào chính sách chi trả cổ tức trong tương lai.

+ Giả định mà mô hình đưa ra không phải lúc nào cũng đúng vì trong thực tế ít có công ty nào cổ tức tăng trưởng với một tỷ lệ nhất định và mãi mãi.

- Đối tượng áp dụng

Phương pháp này thích hợp với:

+ Các công ty chi trả cổ tức cao.

+ Các công ty khó khăn trong việc xác định giá trị tài sản thuần.

+ Các công ty có tài sản hữu hình không đáng kể những được đánh giá cao ở những giá trị vô hình, chẳng hạn như các công ty hoạt động trong lĩnh vực tư vấn, dịch vụ tài chính, ngân hàng, bảo hiểm...

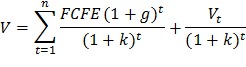

b) Phương pháp chiết khấu dòng tiền VCSH (FCFE)

FCFE là dòng tiền tự do sẵn có cho cổ đông, sau khi trừ các khoản thanh toán cho những người cung cấp vốn khác, và sau khi đảm bảo tăng trưởng thường xuyên của công ty.

FCFE = Thu nhập ròng + Khấu hao - Chi đầu tư TSCĐ - ∆Vốn lưu động - Hoàn trả nợ gốc + Phát hành nợ mới

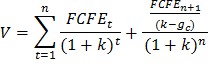

Công thức xác định giá trị VCSH hiện tại:

Trong đó:

V: Giá trị VCSH hiện tại

Vt: Giá trị VCSH ở năm thứ t

k: chi phí sử dụng VCSH của công ty

g: Tỷ lệ tăng trưởng dự tính của FCFE của công ty

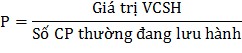

Công thức xác định giá trị một cổ phần của công ty:

P: giá trị hiện tại của một cổ phần

Các mô hình chiết khấu dòng tiền VCSH (FCFE):

- Mô hình 1 giai đoạn:Tăng trưởng ổn định với tốc độ g:

- Mô hình 2 giai đoạn:Mô hình FCFE dự kiến tăng trưởng nhanh trong giai đoạn đầu và đạt mức tăng trưởng ổn định (gc) ở giai đoạn kế tiếp.