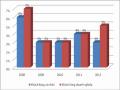

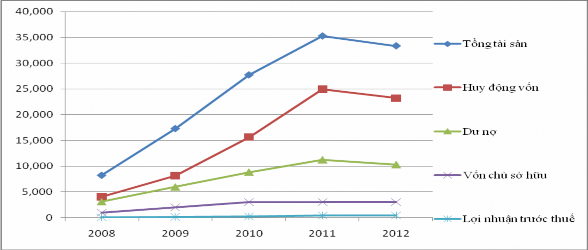

Thứ tư, Tổng tài sản của GP. Bank từ năm 2008 – 2011 liên tục gia tăng với mức tăng trưởng cao như năm 2009 so với năm 2008 là 110%, năm 2010 so với năm 2009 là 60%, năm 2011 so với năm 2010 là 27%, có được kết quả này một phần là do gia tăng dư nợ tín dụng cao. Đến năm 2012 tổng tài sản giảm so với năm 2011 là 5%.

Thứ năm, lợi nhuận trước thuế đạt giá trị cao nhất vào năm 2011 với tổng số tiền lên đến 450 tỷ. Lợi nhuận đạt tăng trưởng cao nhất là năm 2009 so với năm 2008 đạt 126%, năm 2012 là năm tăng trưởng giảm 7% so với năm 2011.

Như vậy, từ năm 2008 đến năm 2011 hoạt động kinh doanh của GP. Bank tăng trưởng cao, mạnh nhất là năm 2008. Nhưng 2012 do tác động từ kinh tế thế giới và kinh tế Việt Nam đang ở giai đọan suy thoái nên đã làm cho kết quả kinh doanh năm 2012 giảm so với năm 2011.

Bảng 2.1: Kết quả kinh doanh của GP. Bank giai đoạn 2008 - 2012

Đơn vị tính: Tỷ đồng,%

Kết quả theo các năm | Tốc độ tăng trưởng | ||||||||

2008 | 2009 | 2010 | 2011 | 2012 | 09/08 | 10/09 | 11/10 | 12/11 | |

1. Tổng tài sản | 8,259 | 17,319 | 27,731 | 35,278 | 33,362 | 110 | 60 | 27 | (5) |

2. Huy động vốn | 4,084 | 8,215 | 15,681 | 24,953 | 23,231 | 101 | 91 | 59 | (7) |

3. Dư nợ | 3,110 | 5,963 | 8,844 | 11,232 | 10,287 | 92 | 48 | 27 | (8) |

4. Vốn chủ sở hữu | 992 | 1,990 | 3,018 | 3,018 | 3,018 | 101 | 52 | - | - |

5. Lợi nhuận trước thuế | 74 | 168 | 275 | 450 | 420 | 126 | 64 | 64 | (7) |

Có thể bạn quan tâm!

-

Vai Trò Của Sự Hài Lòng Của Khách Hàng Đối Với Hoạt Động Của Doanh Nghiệp

Vai Trò Của Sự Hài Lòng Của Khách Hàng Đối Với Hoạt Động Của Doanh Nghiệp -

Mô Hình Chất Lượng Dịch Vụ Của Parasuraman (1985, 1998)

Mô Hình Chất Lượng Dịch Vụ Của Parasuraman (1985, 1998) -

Giới Thiệu Về Ngân Hàng Gp. Bank Chi Nhánh Vũng Tàu

Giới Thiệu Về Ngân Hàng Gp. Bank Chi Nhánh Vũng Tàu -

Tỷ Lệ Nợ Xấu Theo Loại Hình Khách Hàng Của Gp. Bank Chi Nhánh Vũng Tàu Giai Đoạn 2008 -2012.

Tỷ Lệ Nợ Xấu Theo Loại Hình Khách Hàng Của Gp. Bank Chi Nhánh Vũng Tàu Giai Đoạn 2008 -2012. -

Tỷ Trọng Mẫu Theo Thời Gian Sử Dụng Dịch Vụ

Tỷ Trọng Mẫu Theo Thời Gian Sử Dụng Dịch Vụ -

Tỷ Trọng Sự Hài Lòng Của Khách Hàng Đối Với Sự Hữu Hình

Tỷ Trọng Sự Hài Lòng Của Khách Hàng Đối Với Sự Hữu Hình

Xem toàn bộ 145 trang tài liệu này.

Nguồn: Tổng hợp từ báo cáo thường niên năm 2008 – 2012 của GP. Bank.

Biểu đồ 2.1: Kết quả hoạt động kinh doanh của GP. Bank giai đoạn 2008 -2012

Đơn vị tính: Tỷ đồng

Nguồn: Tổng hợp từ báo cáo thường niên năm 2008 – 2012 của GP. Bank.

2.3.2. Hoạt động kinh doanh của GP. Bank chi nhánh Vũng Tàu giai đoạn 2008

- 2012

- Kết quả kinh doanh GP. Bank chi nhánh Vũng Tàu giai đoạn 2008 – 2012

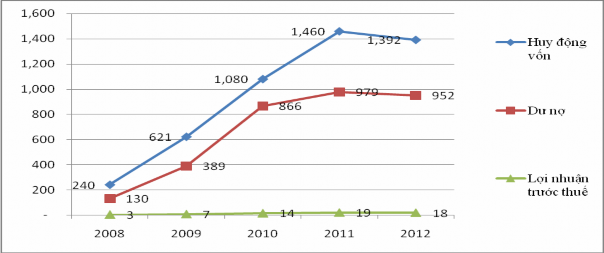

Năm 2012 trước tình khó khăn chung của ngành ngân hàng nói chung và ngân hàng GP. Bank nói riêng. GP. Bank chi nhánh Vũng Tàu đang đứng trước những khó khăn thách thức lớn để tìm ra hướng đi mới và đảm bảo an toàn cho khách. GP. Bank chi nhánh Vũng Tàu là một chi nhánh trong hệ thống GP. Bank trong những năm qua đã phấn đấu hoàn thành những mục tiêu được giao và đạt mức lợi nhuận cao trong hệ thống đặc biệt là năm 2011 đã được chủ tịch hội đồng quản trị khen tặng chi nhánh hoàn thành xuất sắc mục tiêu lợi nhuận. Kết quả này được thể hiện chi tiết trong một số hoạt động chính theo bảng 2.2 và biểu đồ 2.2 như sau :

Từ năm 2008 – 2011 hoạt động huy động vốn, hoạt động cho vay liên tục tăng qua các năm, tăng mạnh nhất là năm 2009 so với năm 2008. Điều này góp phần làm cho lợi nhuận tăng tương ứng qua các năm. Đến năm 2012 ngân hàng vẫn đạt mức lợi nhuận dương nhưng tăng trưởng chậm hơn so với năm 2011 đã làm cho lợi nhuận trước thuế giảm 5% so với năm 2011.

Bảng 2.2: Kết quả hoạt động kinh doanh của GP. Bank chi nhánh Vũng Tàu giai đoạn 2008 -2012

Đơn vị tính: Tỷ đồng,%

Kết quả theo các năm | Tốc độ tăng trưởng | ||||||||

2008 | 2009 | 2010 | 2011 | 2012 | 09/08 | 10/09 | 11/10 | 12/11 | |

1. Huy động vốn | 240 | 621 | 1,080 | 1,460 | 1,392 | 159 | 74 | 35 | (5) |

2. Dư nợ cho vay | 130 | 389 | 866 | 979 | 952 | 199 | 123 | 13 | (3) |

3. Lợi nhuận trước thuế | 3 | 7 | 14 | 19 | 18 | 133 | 100 | 36 | (5) |

Nguồn: Tổng hợp từ báo cáo hoạt động kinh doanh năm 2008 – 2012 của GP. Bank chi nhánh Vũng Tàu.

Biểu đồ 2.2: Kết quả hoạt động kinh doanh của GP. Bank chi nhánh Vũng Tàu giai đoạn 2008 -2012

Đơn vị tính: Tỷ đồng

Nguồn: Tổng hợp từ báo cáo hoạt động kinh doanh năm 2008 – 2012 của GP. Bank chi nhánh Vũng Tàu.

- Lợi nhuận theo loại hình hoạt động GP. Bank chi nhánh Vũng Tàu giai đoạn 2008 – 2012

Bảng 2.3 phản ánh cơ cấu hoạt động của GP. Bank. Trong giai đoạn 2008 – 2012 lợi nhuận hoạt động kinh doanh của chi nhánh chủ yếu là hoạt động cho vay chiến tỷ trọng cao trên 80% so với các dịch vụ khác. Cao nhất là năm 2008 chiếm 89% và giảm dần qua các năm 2009, 2010, 2012 nhưng hiện nay vẫn là hoạt động chủ yếu của ngân

hàng. Do trong những năm 2009, 2010, 2012 nguồn thu từ hoạt động gửi vốn hội sở, và các dịch vụ tiện ích như Internet Banking, dịch vụ thanh toán…được mở rộng. Như vậy với việc đóng góp trên 80% lợi nhuận trong hoạt động của chi nhánh dịch vụ cho vay đóng vai trò quyết định đến kết quả hoạt động kinh doanh của GP. Bank chi nhánh Vũng Tàu.

Bảng 2.3: Lợi nhuận phân theo loại hình hoạt động của GP. Bank chi nhánh Vũng Tàu giai đoạn 2008 -2012

Đơn vị tính: Tỷ đồng, %

Kết quả theo các năm | ||||||||||

2008 | 2009 | 2010 | 2011 | 2012 | ||||||

Số dư | % | Số dư | % | Số dư | % | Số dư | % | Số dư | % | |

Hoạt động cho vay | 2.7 | 89 | 6.2 | 88 | 11.6 | 83 | 16.0 | 84 | 14.4 | 80 |

Hoạt động khác | 0.3 | 11 | 0.8 | 12 | 2.4 | 17 | 3.0 | 16 | 3.6 | 20 |

Lợi nhuận trước thuế | 3.0 | 100 | 7.0 | 100 | 14.0 | 100 | 19.0 | 100 | 18.0 | 100 |

Nguồn: Tổng hợp từ báo cáo hoạt động kinh doanh năm 2008 – 2012 của GP. Bank chi nhánh Vũng Tàu.

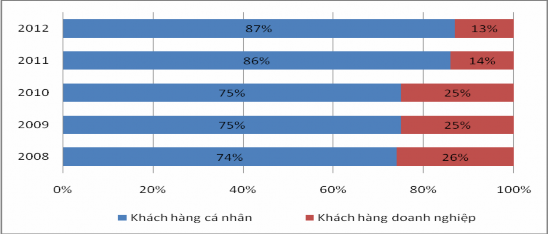

- Tình hình huy động vốn theo loại hình khách hàng của GP. Bank chi nhánh Vũng Tàu giai đoạn 2008 – 2012

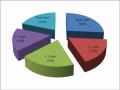

Huy động vốn là một trong những thế mạnh của GP. Bank chi nhánh Vũng Tàu trong những năm qua. Cơ cấu huy động vốn của GP. Bank chi nhánh Vũng Tàu tập trung chủ yếu vào khách hàng cá nhân có lượng tiền dư thừa và có nhu cầu gửi ngân hàng để đầu tư cho tương lai. Theo bảng 2.4 và biểu đồ 2.3 từ năm 2008 đến năm 2012 tỷ trọng khách hàng cá nhân gửi tiền tại ngân hàng chiếm từ 74% - 87% đây là con số khá cao trong khi đó lượng vốn huy động từ khách hàng doanh nghiệp chỉ chiếm từ 13% -

26%. Như vậy cơ cấu huy động vốn của GP. Bank chi nhánh Vũng Tàu tập trung chủ yếu vào khách hàng cá nhân.

Bảng 2.4: Huy động vốn theo loại hình khách hàng của GP. Bank chi nhánh Vũng Tàu giai đoạn 2008 -2012

Đơn vị tính: Tỷ đồng, %

Kết quả theo các năm | ||||||||||

2008 | 2009 | 2010 | 2011 | 2012 | ||||||

Số dư | % | Số dư | % | Số dư | % | Số dư | % | Số dư | % | |

Khách hàng cá nhân | 179 | 74 | 464 | 75 | 812 | 75 | 1,251 | 86 | 1,207 | 87 |

Khách hàng doanh nghiệp | 61 | 26 | 157 | 25 | 268 | 25 | 209 | 14 | 185 | 13 |

Tổng vốn huy động | 240 | 100 | 621 | 100 | 1,080 | 100 | 1,460 | 100 | 1,392 | 100 |

Nguồn: Tổng hợp từ báo cáo hoạt động kinh doanh năm 2008 – 2012 của GP. Bank chi nhánh Vũng Tàu.

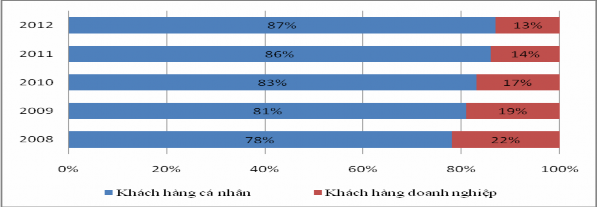

Biểu đồ 2.3: Tỷ trọng huy động vốn theo loại hình khách hàng của GP. Bank chi nhánh Vũng Tàu giai đoạn 2008 -2012

Đơn vị tính: %

Nguồn: Tổng hợp từ báo cáo hoạt động kinh doanh năm 2008 – 2012 của GP. Bank chi nhánh Vũng Tàu.

- Tình hình cho vay theo loại hình khách hàng của GP. Bank chi nhánh Vũng Tàu giai đoạn 2008 – 2012

Dịch vụ cho vay khách hàng cá nhân là dịch vụ truyền thống của GP. Bank chi nhánh Vũng Tàu thu hút được lượng khách hàng lớn giao dịch, chiếm tỷ trọng dư nợ tín dụng cao và liên tục gia tăng qua các năm. Theo bảng 2.5 và biểu đồ 2.4 năm 2008

là 78%, năm 2009 là 81%, năm 2010 là 83%, năm 2011 là 86%, năm 2012 là 87%. Trong khi đó dư nợ cho vay khách hàng doanh nghiệp chiếm tỷ trọng nhỏ trong tổng dư nợ tín dụng, năm 2008 là 22%, năm 2009 là 19%, năm 2010 là 17%, năm 2011 là 14%, năm 2012 la 13%. Như vậy cho vay khách hàng cá nhân là dịch vụ cho vay chủ yếu của GP. Bank chi nhánh Vũng Tàu điều này được đánh giá là phù hợp với mục tiêu phát triển của ngân hàng là tập trung vào đối tượng khách hàng cá nhân.

Bảng 2.5 : Tình hình cho vay vốn theo loại hình khách hàng của GP. Bank chi nhánh Vũng Tàu giai đoạn 2008 -2012

Đơn vị tính: Tỷ đồng, %

Kết quả theo các năm | ||||||||||

2008 | 2009 | 2010 | 2011 | 2012 | ||||||

Số dư | % | Số dư | % | Số dư | % | Số dư | % | Số dư | % | |

Khách hàng cá nhân | 101 | 78 | 315 | 81 | 719 | 83 | 842 | 86 | 828 | 87 |

Khách hàng doanh nghiệp | 29 | 22 | 74 | 19 | 147 | 17 | 137 | 14 | 124 | 13 |

Tổng dư nợ | 130 | 100 | 389 | 100 | 866 | 100 | 979 | 100 | 952 | 100 |

Nguồn:Tổng hợp từ báo cáo hoạt động kinh doanh năm 2008 – 2012 của GP. Bank chi nhánh Vũng Tàu

Biểu đồ 2.4: Tỷ trọng dư nợ theo loại hình khách hàng của GP. Bank chi nhánh Vũng Tàu giai đoạn 2008 - 2012

Đơn vị tính: %

Nguồn: Tổng hợp từ báo cáo hoạt động kinh doanh năm 2008 – 2012 của GP. Bank chi nhánh Vũng Tàu.

- Chất lượng tín dụng theo loại hình khách hàng của GP. Bank chi nhánh Vũng Tàu giai đoạn 2008 – 2012

Để đánh giá chất lượng tín dụng đối với khách hàng cá nhân và doanh nghiệp ta xem xét chất lượng tín dụng của NH và chất lượng tín dụng theo loại hình khách hàng.

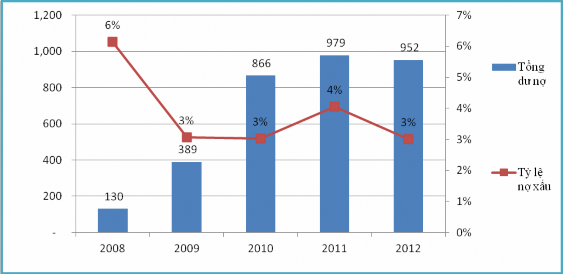

+ Chất lượng tín dụng của NH

Tỷ lệ nợ xấu phản ánh sức khỏe của ngân hàng, theo bảng 2.6 và biểu đồ 2.5 trong giai đoạn từ 2009 – 2012 tỷ lệ nợ xấu của GP. Bank được kiểm soát ở mức 3% - 4%, nhất là giai đoạn 2009 – 2010 mặc giù dư nợ liên tục tăng nhưng tỷ lệ nợ xấu ở mức ổn định 3%. Nợ xấu năm 2008 tăng cao ở mức 6% là do năm 2008 là năm tốc độ tăng trưởng của GP. Bank chi nhánh Vũng Tàu cao làm ảnh hưởng tới chất lượng tín dụng. Tuy nhiên từ năm 2009 đến 2012 tỷ lệ nợ xấu giảm đáng kể năm 2012 còn 3% do những nỗ lực trong công tác thu hồi và xử lý nợ xấu cùng với việc liên tục đánh giá nợ xấu và xếp hạng tín dụng khách hàng theo quyết định số 493/2005/QĐ – NHNN (Đây là phương pháp phân loại nợ định tính kết hợp với định lượng tiệm cận với thông lệ quốc tế). Tỷ lệ nợ xấu của GP. Bank chi nhánh Vũng Tàu từ năm 2009 – 2012 được đánh giá là kiểm soát được so với trung bình nghành năm 2009 là 3%; Năm 2010 là 4,2%; 2011 là 4,5% và năm 2012 là 8,6% (Theo Vneconomy.vn).

Bảng 2.6: Chất lượng tín dụng của GP. Bank chi nhánh Vũng Tàu giai đoạn 2008 -2012

Đơn vị tính: Tỷ đồng, %

Kết quả theo các năm | |||||

2008 | 2009 | 2010 | 2011 | 2012 | |

- Dư nợ xấu | 8 | 12 | 26 | 40 | 37 |

- Tỷ lệ % | 6 | 3 | 3 | 4 | 3 |

Nguồn:Tổng hợp từ báo cáo hoạt động kinh doanh năm 2008 – 2012 của GP. Bank chi nhánh Vũng Tàu.

Biểu đồ 2.5: Dư nợ cho vay và tỷ lệ nợ xấu của GP. Bank chi nhánh Vũng Tàu giai đoạn 2008 -2012.

Nguồn: Tổng hợp từ báo cáo hoạt động kinh doanh năm 2008 – 2012 của GP. Bank chi nhánh Vũng Tàu.

+ Chất lượng tín dụng theo loại hình khách hàng.

Tỷ lệ nợ xấu của khách hàng cá nhân trên tổng dư nợ cho vay khách hàng cá nhân tại GP. Bank chi nhánh Vũng Tàu (theo bảng 2.7 và biểu đồ 2.6) liên tục được kiểm soát từ năm 2009 – 2012 đã hạn chế được rủi ro tín dụng của chi nhánh. Nhưng đối với khách hàng doanh nghiệp dư nợ xấu tăng khá cao vào các năm 2008 và 2012. Năm 2012 nợ xấu khối khách hàng doanh nghiệp tăng cao 5% là do các doanh nghiệp gặp khó khăn trong sản xuất kinh doanh, thiếu vốn, hoạt động kinh doanh đình trệ. Hiện nay GP. Bank đang nỗ lực phối hợp với khách hàng doanh nghiệp để giải quyết nợ xấu đồng thời hỗ trợ doanh nghiệp vay với lãi suất thấp góp phần giải quyết khó khăn cho doanh nghiệp.

Bảng 2.7: Tỷ lệ nợ xấu theo loại hình khách hàng của GP. Bank chi nhánh Vũng Tàu giai đoạn 2008 -2012.

Kết quả theo các năm | |||||

2008 | 2009 | 2010 | 2011 | 2012 | |

Khách hàng cá nhân (%) | 6 | 3 | 3 | 4 | 3 |

Khách hàng doanh nghiệp (%) | 7 | 3 | 3 | 4 | 5 |

Nguồn: Tổng hợp từ báo cáo hoạt động kinh doanh năm 2008 – 2012 của GP. Bank chi nhánh Vũng Tàu.