2.2.2.1 Phân tích doanh thu của ngân hàng

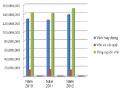

Cũng như các NHTM khác thì hoạt động tín dụng luôn chiếm tỷ lệ cao trong tổng doanh thu của ngân hàng và Sacombank cũng vậy thu nhập từ hoạt động tín dụng cũng luôn chiếm tỷ trọng cao trong tổng doanh thu. Năm 2010 thu nhập từ hoạt động tín dụng chiếm 85.95% tổng doanh thu, năm 2011 chiếm 91.21% tổng doanh thu, năm 2012 chiếm 93.41%. Do tỷ trọng đầu tư vào tín dụng chiếm ưu thế cho nên doanh thu chủ yếu của ngân hàng là doanh thu từ lãi, còn doanh thu ngoài lãi chiếm tỷ lệ rất thấp trong tổng doanh thu của ngân hàng. Cụ thể trong năm 2010 thu ngoài lãi chỉ chiếm 14.05% tổng doanh thu, năm 2011 chiếm 8.79%, năm 2012 chiếm 6.59%. Trong điều kiện cạnh tranh như hiện nay ngân hàng nào có thu nhập từ dịch vụ cao thì có lợi thế cạnh tranh cao hơn và an toàn hơn. Theo xếp loại ngân hàng thế giới thì ngân hàng nào có thu nhập từ lãi và thu nhập ngoài lãi chiếm tỷ lệ chiếm tỷ lệ 5:5 thì ngân hàng đó được gọi là kinh doanh an toàn. Ở đây, thu nhập từ lãi của Sacombank còn chiếm tỷ lệ cao hơn nhiều so với thu nhập ngoài lãi. Cụ thể thu nhập từ lãi và thu nhập ngoài lãi của Sacombank là 15:1 (năm 2012), tức là trong tổng thu nhập của Sacombank thì thu nhập từ lãi chiếm 15 phần và thu nhập ngoài lãi chiếm 1 phần. Điều này cho thấy việc kinh doanh của ngân hàng còn tiềm ẩn nhiều rủi ro trong thời đại kinh tế hiện nay. Bởi vì doanh thu từ hoạt động tín dụng chiếm đến 15 phần, nếu xảy ra rủi ro tín dụng thì ngân hàng sẽ gặp phải rủi ro ngay. Và vấn đề này rất dễ dàng dẫn đến tình trạng phá sản. Đây cũng là mối lo của Sacombank trong thời gian này cũng như của toàn hệ thống ngân hàng thương mại Việt Nam nói chung.

Hình 2.3: TÌNH HÌNH THU NHẬP CỦA NGÂN HÀNG QUA 3 NĂM

- Trong năm 2010 thu nhập từ lãi là 10,741,751 triệu đồng, đến năm 2011 thu nhập từ lãi là 17,105,151 triệu động tăng 59.24% so với năm 2010, năm 2012 là 16,631,311 triệu đồng giảm 473,840 triệu đồng hay giảm 2,77% so với năm 2011. Tỷ trọng thu nhập từ hoạt động tín dụng có xu hướng tăng trong năm 2011 là do trong năm 2011 lãi suất cho vay tăng, nguồn vốn khách hàng đi vay tăng đồng thời nguyên nhân là do dư nợ tăng nhanh vào năm 2011 để đáp ứng kịp thời nguồn vốn cho các hộ sản xuất kinh doanh, nông dân, tiểu thương chợ…Khoản thu này lớn chứng tỏ hoạt động của ngân hàng phụ thuộc nhiều vào hoạt động tín dụng. Nếu các khoản cho vay mang lại hiệu quả thì hoạt động của ngân hàng sẽ mang lại hiệu quả và ngược lại.

Ngược lại trong năm 2012 lại có xu hướng giảm, mặc dù khoản thu nhập giảm không đáng kể tuy nhiên đây cũng là một dấu hiệu xấu đi trong việc kinh doanh của bất kể ngân hàng nào, nguyên nhân trong thời gian này xảy ra do 2 yếu

tố: yếu tố bên trong là do việc thay đổi cơ cấu nhân sự trong nội bộ, yếu tố bên ngoài thì đây là năm nền kinh tế suy giảm nghiêm trọng, lạm phát tăng, không chỉ có Sacombank mà các ngân hàng khác hay bất kỳ doanh nghiệp nào cũng bị ảnh hưởng trong quá trình tạo ra doanh thu.

Thu nhập khác: Đây là khoản thu không nhiều trong tổng thu nhập của ngân hàng, chủ yếu từ kinh doanh ngoại hối, thu từ tham gia thị trường tiền tệ, thu khác từ hoạt động tín dụng…nhưng đây cũng là khoản thu thể hiện được qui mô và sự đa dạng của hoạt động tiền tệ tại ngân hàng

2.2.2.2 Phân tích chi phí của ngân hàng

Tín dụng là một nghiệp vụ chính của ngân hàng cho nên để có nguồn vốn hoạt động kinh doanh thì nghiệp vụ huy động vốn là nghiệp vụ quan trọng song song với nghiệp vụ tín dụng, do đó chi phí dành cho tín dụng là một khoản chi phí chiếm tỷ trọng lớn trong tổng chi phí hoạt động của ngân hàng. Chi phí tín dụng còn gọi là chi phí trả lãi , chi phí trả lãi bao gồm chi phí trả lãi tiền gửi và chi phí trả lãi giấy tờ có giá. Ngoài ra để ngân hàng hoạt động tốt và có hiệu quả ngân hàng còn phải chi thêm các khoản phí như chi phí từ hoạt động dịch vụ, chi phí từ hoạt động khác, chi phí hoạt động và chi phí dự phòng rủi ro tín dụng. Tất cả các khoản phí này được tín vào chi phí ngoài lãi.

Phân tích tình hình tài chính ngân hàng TMCP Sài Gòn Thương Tín ( Sacombank)

Bảng 2.5: Bảng phân tích chi phí của ngân hàng qua 3 năm (2010-2012)

Năm 2010 | Năm 2011 | Năm 2012 | Chênh lệch 2011/2010 | Chênh lệch 2012/2011 | ||||||

Chỉ tiêu | Số tiền | Tỷ lệ | Số tiền | Tỷ lệ | Số tiền | Tỷ lệ | Số tiền | Tỷ lệ | Số tiền | Tỷ lệ |

Chi từ lãi | 7,531,961 | 74.79 | 11,609,503 | 72.50 | 10,387,039 | 62.99 | 4,077,542 | 54.14 | (1,222,464) | (10.53) |

Chi ngoài lãi | 2,539,229 | 25.21 | 4,404,393 | 27.50 | 6,103,123 | 37.01 | 1,865,164 | 73.45 | 1,698,730 | 38.57 |

Tổng chi phí | 10,071,190 | 100 | 16,013,896 | 100 | 16,490,162 | 100 | 5,942,706 | 59.01 | 476,266 | 2.97 |

Có thể bạn quan tâm!

-

Sơ Đồ Cơ Cấu Tổ Chức Sacombank

Sơ Đồ Cơ Cấu Tổ Chức Sacombank -

Thực Trạng Về Tình Hình Tài Chính Tài Chính Tại Ngân Hàng Tmcp Sài Gòn Thương Tín (Sacombank)

Thực Trạng Về Tình Hình Tài Chính Tài Chính Tại Ngân Hàng Tmcp Sài Gòn Thương Tín (Sacombank) -

Bảng Phân Tích Quy Mô, Cơ Cấu Nguồn Vốn Huy Động Qua 3 Năm (2010-2012)

Bảng Phân Tích Quy Mô, Cơ Cấu Nguồn Vốn Huy Động Qua 3 Năm (2010-2012) -

Bảng Thể Hiện Chỉ Tiêu Khả Năng Sinh Lời Qua 3 Năm (2010-2012)

Bảng Thể Hiện Chỉ Tiêu Khả Năng Sinh Lời Qua 3 Năm (2010-2012) -

Bảng Thể Hiện Chỉ Tiêu Hiệu Quả Sử Dụng Tài Sản Qua 3 Năm (2010-2012)

Bảng Thể Hiện Chỉ Tiêu Hiệu Quả Sử Dụng Tài Sản Qua 3 Năm (2010-2012) -

Phân tích tình hình tài chính Ngân hàng TMCP Sài Gòn Thương Tín - 11

Phân tích tình hình tài chính Ngân hàng TMCP Sài Gòn Thương Tín - 11

Xem toàn bộ 120 trang tài liệu này.

(Nguồn: Phòng dịch vụ khách hàng)

GVHD: TS. Phan Đình Nguyên 51 SVTH: Thượng Thu Ba

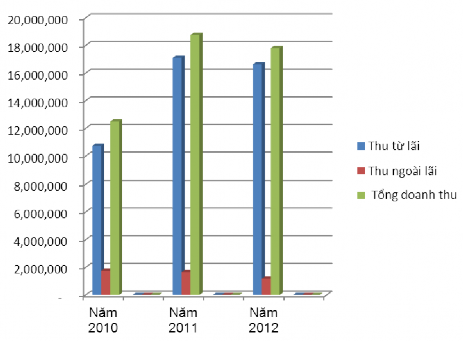

Hình 2.4: BIỂU ĐỒ THỂ HIỆN TÌNH HÌNH CHI PHÍ

- Nhìn qua bảng trên ta thấy tổng chi phí có sự gia tăng trong năm 2010 tổng chi phí là 10,071,190 triệu đồng, đến năm 2011 tổng chi phí là 16,013,896 triệu động tăng 59.01% so với năm 2010, năm 2012 là 16,490,162 triệu đồng tăng 476,266 triệu đồng hay tăng 2.97% so với năm 2011. Nguyên nhân khoảng chi phí trong năm 2011,2012 tăng mạnh là do chi phí trả lãi và chi phí trong 2 năm độ này tăng với tốc độ cao.

- Chi phí dành cho trả lãi tín dụng là một khoản chi phí chiếm tỷ trọng lớn trong tổng chi phí hoạt động của ngân hàng, cụ thể trong năm 2010 chi phí lãi là 7,531,961 triệu đồng, đến năm 2011 chi phí ngoài lãi là 11,609,503 triệu động tăng 54.14% so với năm 2010, năm 2012 là 10,387,039 triệu đồng giảm 1,222,464 triệu đồng hay giảm 10.53% so với năm 2011. Chi phí trả lãi năm 2011, 2012 tăng mạnh là do trong năm 2010, 2011 công tác huy động vốn của ngân hàng đạt mức rất cao. Trong cơ cấu vốn huy động thì tiền gửi của các tổ chức kinh tế, dân cư chiếm tỷ lệ rất lớn đó cũng là nguyên nhân dẫn đến chi phí lãi tăng. Một nguyên nhân khác nữa là trong 2 năm này lãi suất tiền gửi luôn được điều chỉnh ở mức cao. Lãi suất tăng cao là do tính cạnh tranh giữa các ngân hàng, ngoài ra nguyên nhân

còn là chi phí trả lãi tăng nhiều như vậy là do ngân hàng tăng lãi suất huy động để giữ chân khách hàng cũ, thu hút khách hàng mới cùng với việc phát hành giấy tờ có giá ngày càng nhiều trong thời buổi kinh tế thị trường khó khăn như hiện nay, vì vậy chi phí để trả cho việc gửi tiền và phát hành giấy tờ có giá ngày càng tăng.

- Ngoài ra chi phí ngoài lãi (chủ yếu bao gồm trả lương cho nhân viên, chi phí hoạt động quản lý, chi dự phòng, bảo đảm tiền gửi khách hàng) lại có sự tăng mạnh qua năm. Cụ thể, năm 2011 chi phí ngoài lãi là 4,404,393 triệu đồng tăng 1,865,164 triệu đồng so với năm 2010, cũng giống như năm 2011, năm 2012 chi phi ngoài lãi cũng tiếp tục tăng 38.57% tức 1,698,730 triệu đồng so với năm 2011. Nguyên nhân chi phí tăng nhiều như vậy bởi vì thời gian này là năm ngân hàng thực hiện việc tái cấu trúc toàn bộ hệ thống, nâng cao hệ thống công nghệ tại ngân hàng bằng việc mua sắm máy móc thiết bị phục vụ cho điều kiện làm việc, mặt khác hội đồng xét lương đưa ra những tiêu chí hệ số khuyến khích trong lương để tạo động lực thúc đẩy nhân viên hoàn thành vượt mức công việc được giao. Tuy nhiên, ban quản trị cũng cần nhìn nhận và xem xét lại vấn đề này vì nó là tác nhân chính làm giảm các khoản lợi nhuận của chính ngân hàng.

2.2.2.3 Phân tích lợi nhuận của ngân hàng

Mục tiêu sau cùng của công việc kinh doanh là đạt được lợi nhuận. Đây cũng là chỉ tiêu đánh giá chất lượng kinh doanh của ngân hàng. Yếu tố có ảnh hưởng quyết định đến lợi nhuận của ngân hàng là tổng thu nhập và tổng chi phí. Tuy nhiên tổng thu nhập và tổng chi phí hàng năm luôn có sự thay đổi, do đó nó cũng làm cho lợi nhuận của ngân hàng luôn có sự biến động giữa các năm. Để thấy rõ sự biến động này và sự tác động của tổng thu nhập và tổng chi phí đến lợi nhuận, ta tiến hành phân tích lợi nhuận của ngân hàng qua 3 năm để thấy rõ điều này.

Phân tích tình hình tài chính ngân hàng TMCP Sài Gòn Thương Tín ( Sacombank)

Bảng 2.6 Bảng phân tích lợi nhuận của ngân hàng qua 3 năm (2010-2012)

Năm 2010 | Năm 2011 | Năm 2012 | Chênh lệch 2011/2010 | Chênh lệch 2012/2011 | ||||||

Chỉ tiêu | Số tiền | Tỷ lệ | Số tiền | Tỷ lệ | Số tiền | Tỷ lệ | Số tiền | Tỷ lệ | Số tiền | Tỷ lệ |

1. Tổng doanh thu | 12,497,049 | 515.16 | 18,754,126 | 684.40 | 17,804,718 | 1,354.43 | 6,257,077 | 50.07 | (949,408) | (5.06) |

2. Tổng chi phí | 10,071,190 | 415.16 | 16,013,896 | 584.40 | 16,490,162 | 1,254.43 | 5,942,706 | 59.01 | 476,266 | 2.97 |

3. Thu nhập trước thuế | 2,425,859 | 100 | 2,740,230 | 100 | 1,314,556 | 100 | 314,371 | 12.96 | (1,425,674) | (52.03) |

(Nguồn: Phòng dịch vụ khách hàng)

GVHD: TS. Phan Đình Nguyên 54 SVTH: Thượng Thu Ba

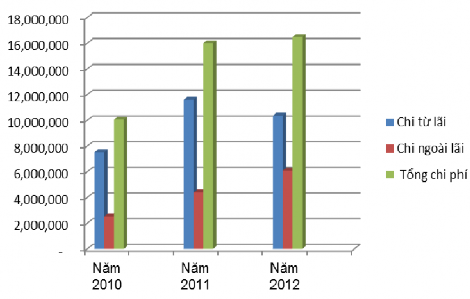

Hình 2.5: TÌNH HÌNH LỢI NHUẬN TRƯỚC THUẾ CỦA NGÂN HÀNG QUA 3 NĂM

Qua bảng số liệu cho ta thấy lợi nhuận trước thuế của ngân hàng có xu hướng tăng mạnh qua năm 2011 nhưng sang năm 2012 thì có xu hướng giảm dần, cụ thể năm 2011, lợi nhuận trước thuế là 2,740,230 triệu đồng tăng 12.96% tức 314,371 triệu đồng, trong khi đó năm 2012 thì giảm đến 52.03% so với năm 2011 chỉ còn 1,314,556 triệu đồng (chỉ đạt 39% kế hoạch năm 2012).

Nguyên nhân năm 2011 tăng nhanh là do nhờ ngân hàng luôn mở rộng và nâng cao chất lượng tín dụng, sự phấn đấu nổ lực của cán bộ công nhân viên đã cố gắng nắm bắt thời cơ nhằm mở rộng phạm vi kinh doanh trong môi trường cạnh tranh cũng như khó khăn cả nền kinh tế như hiện nay. Tuy nhiên đến năm 2012 lợi nhuận có sự giảm sút đáng kể là do sự khó khăn của nền kinh tế đã thẩm thấu vào hầu hết các lĩnh vực với tình hình sản xuất kinh doanh bị đình trệ, hàng tồn kho và nợ quá hạn tăng cao, hàng loạt các doanh nghiệp bị phá sản, do đó trong năm qua Sacombank đồng hành chia sẽ khó khăn với các doanh nghiệp trên cả nước qua việc duy trì lãi suất hợp lý, triễn khai nhiều gói tín dụng với gói lại suất ưu đãi để ổn định, kích thích sản xuất và tạo công ăn việc làm cho xã hội, triển khai nhiều