CHƯƠNG I: TỔNG QUAN VỀ NGHIỆP VỤ PHÁI SINH VÀ VẤN ĐỀ PHÒNG NGỪA RỦI RO TỶ GIÁ Ở CÁC DOANH NGHIỆP XUẤT NHẬP KHẨU

I. Rủi ro tỷ giá và phòng ngừa rủi ro tỷ giá ở các DN Xuất nhập khẩu

1. Rủi ro tỷ giá

1.1. Khái niệm

Rủi ro, xét về mặt kinh tế – tài chính là một sự kiện khách quan, không lường trước được, và mang lại hậu quả về tài chính cho người gặp phải. Khi tham gia vào nền kinh tế với vai trò là một chủ thể hoạt động trên thị trường, bất cứ cá nhân, doanh nghiệp nào cũng phải đối mặt với rủi ro. Rủi ro và lợi nhuận luôn luôn là hai mặt song hành của mọi hoạt động kinh tế – tài chính.

Khi tham gia vào một hoạt động xuất nhập khẩu, doanh nghiệp luôn phải đối mặt với nguy cơ rủi ro tỷ giá. Rủi ro tỷ giá (exchange rate risk) là rủi ro phát sinh do việc biến động tỷ giá làm ảnh hưởng đến giá trị kì vọng trong tương lai. Rủi ro tỷ giá có thể phát sinh trong nhiều hoạt động khác nhau của doanh nghiệp. Nhưng nhìn chung bất cứ một hoạt động nào mà đầu vào (inflows) phát sinh bằng một đồng tiền của một quốc gia, trong khi đầu ra (outflows) lại phát sinh một đồng tiền của quốc gia khác đều chứa đựng nguy cơ rủi ro tỷ giá. Ở đây chúng ta chỉ đi sâu tìm hiểu về rủi ro tỷ giá trong hoạt động xuất nhập khẩu của doanh nghiệp. Có thể nói rủi ro tỷ giá là loại rủi ro

thường gặp và đáng lo ngại nhất đối với một doanh nghiệp có hoạt động kinh doanh xuất nhập khẩu mạnh. Sự thay đổi tỷ giá của ngoại tệ so với nội tệ làm thay đổi giá trị kì vọng của các khoản thu hoặc chi ngoại tệ trong tương lai khiến cho hiệu quả của hoạt động xuất nhập khẩu bị ảnh hưởng đáng kể và nghiêm trọng.

Có thể bạn quan tâm!

-

Nghiên cứu việc sử dụng nghiệp vụ phái sinh để phòng ngừa rủi ro. Tỷ giá đối với các doanh nghiệp xuất nhập khẩu Việt Nam - 1

Nghiên cứu việc sử dụng nghiệp vụ phái sinh để phòng ngừa rủi ro. Tỷ giá đối với các doanh nghiệp xuất nhập khẩu Việt Nam - 1 -

Lợi Ích Và Vai Trò Của Các Công Cụ Tài Chính Phái Sinh

Lợi Ích Và Vai Trò Của Các Công Cụ Tài Chính Phái Sinh -

Đồ Thị Thu Lợi Trong Hợp Đồng Mua Quyền Chọn Mua (Long Call)

Đồ Thị Thu Lợi Trong Hợp Đồng Mua Quyền Chọn Mua (Long Call) -

Cơ Sở Pháp Lý Cho Thị Trường Phái Sinh Của Việt Nam

Cơ Sở Pháp Lý Cho Thị Trường Phái Sinh Của Việt Nam

Xem toàn bộ 123 trang tài liệu này.

1.2. Các loại rủi ro

1.2.1. Rủi ro tỷ giá đối với hoạt động xuất khẩu

Chúng ta tìm hiểu vấn đề này qua một ví dụ. Giả sử ngày 20/10/2009 một công ty XNK của Pháp thương lượng kí kết một hợp đồng xuất khẩu trị giá 300.000 USD. Hợp đồng sẽ đến hạn thanh toán vào ngày 20/4/2010 tức là sáu tháng sau ngày kí kết hợp đồng. Ở thời điểm thương lượng kí kết hợp đồng, tỷ giá USD/EURO là 0,6720 trong khi tỷ giá ở thời điểm thanh toán chưa biết. Sự không chắc chắn về tỷ giá ở thời điểm thanh toán khiến cho hợp đồng xuất khẩu này chứa đựng rủi ro tỷ giá. Nếu như đến hạn thanh toán USD lên giá so với EURO thì công ty sẽ kiếm được lợi nhuận do lúc này có thể thu về nhiều EURO hơn so với thời điểm kí kết. Tuy nhiên, do mức tỷ giá này vào thời điểm đó cũng là tương đối cao nên sẽ dễ có nguy cơ xảy ra trường hợp USD sẽ mất giá. Khi đó doanh thu kì vọng bằng đồng EURO của hợp đồng xuất khẩu này sẽ giảm đi thậm chí có thể phát sinh lỗ nếu sự sụt giảm lớn. Giả sử tỷ giá giảm xuống là 0,6620 thì cứ mỗi USD xuất khẩu công ty mất đi 0,01 EURO. Khi đó tổng thiệt hại của công ty là 300.000 x 0,01 = 3000 EURO. Nếu tưởng tượng hợp đồng xuất khẩu này có giá trị lớn hơn hay số lượng hợp đồng mà công ty kí kết trong giai đoạn này nhiều hơn thì thiệt hại sẽ vô cùng nghiêm trọng.

1.2.2. Rủi ro tỷ giá với hoạt động nhập khẩu

Chúng ta xem xét trường hợp này tương tự như ví dụ trên nhưng với giả sử đây là hợp đồng nhập khẩu. Khi đó tác động của tỷ giá sẽ ngược chiều lại với hợp đồng xuất khẩu. Nghĩa là khi USD giảm giá thì công ty sẽ thu được lợi nhuận do phải trả ít EURO hơn để có được từng ấy sản phẩm. Tuy nhiên rủi ro xảy ra là khi USD tăng giá. Khi đó công ty sẽ phải bỏ ra một số lượng đồng EURO lớn hơn để có đủ USD nhập khẩu cùng một số lượng hàng như thế.

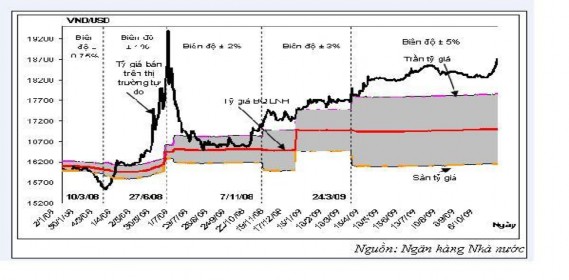

Bảng 1. Biến động tỷ giá USD/VND trong năm 2008-2009

Nhìn vào biểu đồ trên chúng ta có thể thấy rằng, những năm trở lại đây tỷ giá USD so với đồng Việt Nam có xu hướng phát triển rất phức tạp, khó đoán trước. Cùng với việc NHNN thực hiện chính sách nới lỏng hơn sự kiểm soát tỷ giá thì sự biến động này càng có nhiều diễn biến khó lường. Tỷ giá có khi xuống thấp, có khi lại tăng cao khiến cho các nhà kinh doanh cần dùng đến ngoại tệ (mà chủ yếu là tiền USD) gặp phải nhiều tình huống khó khăn.

Đó chính là sự ảnh hưởng của rủi ro tỷ giá lên thương mại quốc tế nói chung và kinh doanh xuất nhập khẩu nói riêng.

2. Các biện pháp thường dùng để phòng ngừa rủi ro tỷ giá đối với doanh nghiệp Xuất nhập khẩu

Để hạn chế rủi ro tỷ giá khi thực hiện các nghiệp vụ kinh doanh xuất nhập khẩu, các doanh nghiệp cần có các biện pháp để phòng ngừa. Như các loại rủi ro khác, khi đối mặt với nó, doanh nghiệp sẽ có ba sự lựa chọn. Thứ nhất, với những doanh nghiệp e ngại rủi ro, cách thức tiếp cận của họ chính là tránh rủi ro, tức là không tham gia vào những hợp đồng có khả năng xảy ra rủi ro tỷ giá. Thứ hai, doanh nghiệp có thể sắp xếp để tự bảo hiểm cho mình. Cuối cùng, với những người kinh doanh tham gia vào các hợp đồng xuất nhập khẩu lớn, họ cần có biện pháp tốt nhất để phòng tránh rủi ro tỷ giá, đó chính là mua bảo hiểm cho rủi ro của mình thông qua công cụ tài chính phái sinh. Chúng ta sẽ tiếp cận với ba cách phòng ngừa rủi ro mà doanh nghiệp có thể lựa chọn.

2.1. Tránh rủi ro

Với những người kinh doanh ngại rủi ro, cách thức họ lựa chọn để chắc chắn không gây phương hại đến lợi ích của mình chính là tránh rủi ro. Điều này có nghĩa là bất kì hợp đồng, hoạt động nào có khả năng phát sinh rủi ro họ đều không thực hiện. Như vậy, khả năng xảy ra rủi ro bằng không. Tuy nhiên, trên thực tế, phương pháp này gần như không thể thực hiện được. Như chúng ta đã biết, rủi ro và lợi nhuận luôn là hai mặt song hành của hoạt động kinh tế – tài chính. Nếu như không có rủi ro thì lợi nhuận chắc chắn cũng sẽ khó lòng đạt được, mức độ rủi ro càng cao luôn đồng nghĩa với việc hiệu suất

thu lợi của hoạt động kinh doanh đó càng lớn. Nếu như không chấp nhận rủi ro doanh nghiệp khó lòng kinh doanh thu lợi. Mặt khác, trên thực tế, hầu như không có những hoạt động kinh doanh mà khả năng xảy ra rủi ro bằng không. Như vậy, nếu như doanh nghiệp chọn lựa tránh rủi ro, thì khả năng họ không thể tiến hành kinh doanh cũng là rất lớn. Vì vậy, thực tiến, đây là cách thức mà các doanh nghiệp không lựa chọn.

2.2. Tự bảo hiểm

Cách thứ hai để đối mặt với rủi ro cho doanh nghiệp, chính là tự bảo hiểm cho mình. Trong trường hợp này, các doanh nghiệp sẽ tự xây dựng cho mình những quỹ dự trữ, dự phòng giảm giá, tăng giá cho các hoạt động của mình. Khi trích lập những quỹ dự phòng như vậy, khi xảy ra rủi ro, doanh nghiệp sẽ không gặp phải cú sốc lớn, vẫn có khả năng để bù đắp thiệt hại tài chính xảy ra, không làm ảnh hưởng đến khả năng tiếp tục kinh doanh của mình. Xem xét đến đây, có thể thấy, đây là một phương pháp rất hiệu quả để doanh nghiệp đối mặt với rủi ro tỷ giá. Tuy nhiên chúng ta cần xét đến mặt trái của vấn đề. Với những doanh nghiệp tham gia vào các hợp đồng xuất nhập khẩu có giá trị lớn, việc trích lập quỹ dự trữ, dự phòng cần đến một số tiền rất lớn. Khi đó, để một số tiền lớn nằm một chỗ, đối với doanh nghiệp, vô hình dung đã trở thành một thiệt hại lớn. Trong nền kinh tế thị trường như hiện nay, việc để vốn đọng lại, không luân chuyển được vốn là một việc rất nghiêm trọng đối với doanh nghiệp. Điều này sẽ gây ra khó khăn cho doanh nghiệp khi muốn quay vòng vốn đầu tư vào các hoạt động khác. Như vậy, cách tiếp cận rủi ro này, cũng rất khó khăn cho doanh nghiệp.

2.3. Bảo hiểm rủi ro bằng công cụ phái sinh

Như đã phân tích ở trên, có thể thấy, phương pháp tốt nhất cho doanh nghiệp chính là phải mua bảo hiểm cho rủi ro tỷ giá. Có như vậy thì doanh nghiệp mới giảm thiểu được rủi ro cho mình, mặt khác lại không phải mất một chi phí khá lớn mà còn có thể thu được lợi nhuận từ chính sự bảo hiểm của mình. Ở đây chúng ta cũng có một số cách bảo hiểm, như tham gia hợp đồng xuất nhập khẩu song hành, hay tham gia thị trường tiền tệ, tuy nhiên, trong phạm vi nghiên cứu của khóa luận, chúng ta sẽ đi sâu tìm hiểu về việc bảo hiểm rủi ro bằng công cụ phái sinh. Khi đó, song song với việc thực hiện một hợp đồng xuất nhập khẩu, doanh nghiệp sẽ đánh giá mức độ rủi ro của hợp đồng ấy, từ đó quyết định lựa chọn công cụ phái sinh nào, với số lượng, thời gian, đơn giá như thế nào để cân đối với hợp đồng gốc. Khi đó, nhờ có các công cụ phái sinh, khi xảy ra rủi ro, nó sẽ bù trừ khiến cho rủi ro được giảm thiểu, doanh nghiệp sẽ không bị thiệt hại nhiều về mặt tài chính. Ngoài ra, nếu diễn biến theo chiều hướng tốt, thì doanh nghiệp còn có thể kiếm lời bằng cách tham gia vào thị trường tài chính phái sinh. Chẳng phải vì thế mà ngày càng có nhiều doanh nghiệp còn tham gia vào thị trường tài chính phái sinh không đơn thuần để mua bảo hiểm cho mình mà còn để đầu cơ kiếm lời.

Sau đây, chúng ta sẽ đi sâu tìm hiểu về công cụ tài chính phái sinh, về khái niệm, đặc điểm, phân loại cũng như lợi ích của chúng.

II. Nghiệp vụ phái sinh là gì?

1. Khái niệm

Công cụ phái sinh (derivative securities) là một loại tài sản tài chính có dòng tiền trong tương lai phụ thuộc vào giá trị của một hay một số tài sản tài

chính khác (gọi là tài sản cơ sở _underlying asset). Tài sản cơ sở có thể là hàng hóa, ngoại tệ, chứng khoán và thậm chí là chỉ số chứng khoán. Trong các thị trường tài sản, việc mua bán hàng hóa đòi hỏi việc giao nhận phải được thực hiện ngay hoặc ít lâu sau đó. Việc thanh toán cũng thường được thực hiện tức thời hoặc qua một số thỏa thuận tín dụng. Do đó thị trường này thường được gọi là thị trường tiền mặt hay thị trường giao ngay (spot market). Doanh số được thực hiện, khoản thanh toán được hoàn trả và hàng hóa được giao nhận. Trong một trường hợp khác, hàng hóa hoặc chứng khoán vẫn được giao nhận vào một vài ngày sau đó, nhưng có các thỏa thuận nhằm giúp người bán và người mua có được sự lựa chọn khác, điều này được thực hiện trong thị trường phái sinh.

Thị trường phái sinh là thị trường dành cho các công cụ tài chính phái sinh, những công cụ mang tính hợp đồng, mà thành quả của chúng được xác định trên một hoặc một số công cụ tài sản khác. Chúng ta xem các công cụ phái sinh như là các hợp đồng, và giống như các loại hợp đồng khác, chúng được thỏa thuận giữa hai bên, và mỗi bên sẽ thực hiện một nghĩa vụ cho bên kia.

2. Nguồn gốc và lịch sử hình thành

Thị trường phái sinh có thể nói đã ra đời khoảng 150 năm trước đây ở Bắc Mỹ. Trước đó, những người nông dân thường rất vất vả với vấn đề tiêu thụ lương thực và hoa màu mà họ sản xuất ra. Khi vào vụ mùa, hàng hóa thừa thãi, cung lớn hơn cầu thì việc tiêu thụ không hết sẽ khiến cho hàng hóa mất giá thậm chí bị hỏng. Ngược lại, khi trái vụ, hàng hóa lại vô cùng khan hiếm và giá cả rất đắt đỏ. Vì vậy, vào khoảng giữa thế kỉ 19, người ta thành lập ra chợ ngũ cốc và một mô hình chợ khác để người nông dân tới đó mua bán

hàng hóa giao ngay (spot trading) hoặc giao sau (forward delivery). Đó là tiền thân của hợp đồng tương lai và hợp đồng kì hạn ngày nay. Trên thực tế, các hợp đồng đó đã giúp những người nông dân tránh được thua lỗ do mất mùa và không có lợi nhuận đồng thời cũng giúp bình ổn cung cầu hàng hóa và giá cả ngoài mùa vụ.

Thị trường hợp đồng kì hạn và tương lai đã phát triển mạnh mẽ. và không còn giới hạn trong mặt hàng ngũ cốc và lương thực mà còn ở ngoại tệ, chứng khoán và các tài sản tài chính khác. Hơn nữa còn ra đời thêm các loại hình công cụ phái sinh mới đa dạng, phức tạp hơn. Thị trường phái sinh trở thành nơi gặp gỡ của các nông dân, các nhà nhập khẩu, xuất khẩu, các nhà sản xuất và cả các nhà đầu cơ. Nhờ có công nghệ hiện đại mà giá cả hàng hóa lúc nào cũng được công khai rộng rãi, vì vậy, một bác nông dân vùng Kansas vẫn có thể khớp lệnh bán với một khách mua ở tận EU.

Xét về điều kiện để tạo lập nên thị trường phái sinh, đó chính là có sự biến động trên thị trường ngoại hối. Tỷ giá biến động theo một biên độ lớn và ngẫu nhiên, phản ánh quan hệ về cung cầu trên thị trường là điều kiện tiên quyết cho việc sử dụng các công cụ phòng chống rủi ro. Trên thị trường ngoại hối, bên cạnh việc phản ánh cung cầu về ngoại tệ, thị trường còn ẩn chứa các yếu tố đầu cơ về chênh lệch giá ngoại tệ. Đây cũng là một yếu tố quan trọng trong việc làm cho tỷ giá hối đoái trên thị trường ngoại hối biến động một cách khó dự đoán. Chính vì sự không dự đoán được sự biến động của tỷ giá trên thị trường ngoại hối mà các doanh nghiệp luôn có mong muốn bảo hiểm rủi ro để chống lại các tổn thất có thể xảy ra cho các dòng tiền ngoại tệ của mình.