lợi sẽ được đánh giá là nặng nhất và thường gây rủi ro lớn nhất cho ngân hàng. Nếu có đủ bằng chứng về các hành vi sai phạm, ngân hàng có thể yêu cầu các cá nhân viên quan chủ động bồi hoàn thiệt hại cho ngân hàng hoặc yêu cầu tòa án hay cơ quan công an điều tra để xử lý hình sự các cá nhân sai phạm.... Ngoài ý nghĩa về mặt vật chất, giải pháp này còn có ý nghĩa về mặt tình thần, tức là có tính dăn đen và phòng ngừa đối với các rủi ro chủ quan do lỗi cố ý và tư lợi.

1.2.6.4. Nhóm giải pháp liên quan đến con người

Đã nói đến quản trị là nói đến hoạt động hướng đích của con người. Do đó, bất kỳ hoạt động quản trị trong lĩnh vực nào cũng không thể không để cập đến con người. Yếu tố con người ảnh hưởng tới toàn bộ quá trình quản trị rủi ro tín dụng và quyết định đến việc thực hiện các giải pháp quản trị rủi ro tín dụng, bảo đảm rủi ro tín dụng được nhận diện đúng, đo lường đánh giá đúng, được kiểm soát hiệu quả và xử lý ngay. Tức là yếu tố con người quyết định tới sự hiệu quả và thành công của hệ thống quản trị rủi ro đối với ngân hàng. Rủi ro tín dụng sẽ tăng cao, mất mát sẽ nhiều hơn đối với ngân hàng nếu những người có liên quan đến quá trình tín dụng từ nhân viên bán hàng, nhân viên thẩm định khách hàng, thẩm định tài sản, nhân viên hỗ trợ tín dụng, kiểm soát viên tín dụng, các cán bộ có quyền quyết định tín dụng, xây dựng chính sách, cán bộ nhân viên quản lý tín dụng.... không có năng lực chuyên môn, đạo đức và kinh nghiệm thực tế. Con người chính là yếu tố quyết định đến sự thành công của quản trị rủi ro tín dụng. Nhóm giải pháp này có thể thực hiện chung đối với hoạt động quản trị nguồn nhân lực của ngân hàng như hoạt động tuyển dụng, đào tạo, đánh giá kết quả làm việc, chế động lương thưởng, phúc lợi cho cán bộ công nhân viên, thăng tiến ...

Tóm lại, Giải pháp quản trị rủi ro tín dụng có rất nhiều và được chia theo nhiều nhóm khác nhau: nhóm giải pháp ngăn ngừa rủi ro, nhóm giải pháp hạn chế và xử lý rủi ro. Mỗi giải pháp đều có nhược điểm và ưu điểm và áp dụng khi có những điều kiện phù hợp tuỳ thời gian, tuỳ tình huống, tuỳ vào từng khoản tín dụng, khách hàng và điền kiện khác ... và có những giải pháp vừa có tính chất ngăn ngừa rủi ro vừa có tính chất xử lý rủi ro, có những giải pháp có ảnh hưởng tới toàn bộ các

giải pháp còn lại như giải pháp về chất lượng nguồn nhân lực. Trên thực tế để bảo đảm được các mục tiêu của quản trị rủi ro tín dụng có thể sử dụng thể kết hợp đồng bộ nhiều giải pháp khác nhau, bao gồm cả giải pháp phòng ngừa, ngăn chặn, khắc phục, xử lý và tài trợ rủi ro tín dụng để hoạt động quản trị rủi ro tín dụng đạt được hiệu quả mong đợi.

TÓM TẮT CHƯƠNG 1

Trong Chương 1, tác giả trình bày một số vấn đề lý thuyết cơ bản liên quan đến hoạt động tín dụng, hoạt động tín dụng ngân hàng, phân loại hoạt động tín dụng ngân hàng, rủi ro tín dụng, các nguyên nhân gây ra rủi ro tín dụng, hoạt quản trị rủi ro tín dụng và các giải pháp quản trị rủi ro tín dụng. Nội dung trong Chương này có khá nhiều vấn đề lý thuyết được đúc kết từ những hoạt động thực tiễn của ngành ngân hàng Việt Nam trong các năm qua và cả các vấn để lý thuyết được Basel II tổng kết từ hoạt động của nhiều ngân hàng trên thế giới; và những nghiên cứu của các tác giải trong giới ngân hàng. Tác giả hệ thống hoá và khát quát một số nội dung lý thuyết cho đầy đủ hơn nhưng cũng đồng thời giới hạn một số nội dung lý thuyết cho phù hợp với khả năng nghiên cứu và mục đích nghiên cứu của Luận văn này.

CHƯƠNG 2

PHÂN TÍCH THỰCTRẠNG HOẠT ĐỘNG TÍN DỤNG VÀ HOẠT ĐỘNG QUẢN TRỊ RỦI RO TÍN DỤNG TẠI ACB QUẢNG NINH

Nội dung chính của chương 2

Giới thiệu về ACB và ACB Quảng Ninh

Thực trạng hoạt động tín dụng của ACB và ACB Quảng Ninh

Công tác quản trị rủi ro tín dụng tại ACB Quảng Ninh

2.1. Giới thiệu về ACB

- Tên giao dịch tiếng tiếng Việt: NGÂN HÀNG THƯƠNG MẠI CỔ PHẦN Á CHÂU

- Tên giao dịch tiếng Anh: ASIA COMMERCIAL BANK

- Tên viết tắt: ACB

- Giấy phép thành lập: số 0032/NH-GP do Ngân hàng Nhà nước (NHNN) cấp ngày 24/04/1993 và Giấy đăng ký kinh doanh lần đầu: số 533/GP-UB do Uỷ ban Nhân dân TP.Hồ Chí Minh cấp ngày 13/05/1993

- Trụ sở của hội sở chính: 442, Nguyễn Thị Minh Khai, Quận 3, Tp Hồ Chí Minh

- Website: www.acb.com.vn, Điện thoại: 083.9290999, Fax 083. 8399885

- Mã chứng khoán: ACB, niêm yết tại SGD Chứng khoán Hà Nội (11/2006)

- Các công ty con: Công ty Chứng Khoán ACB (ACBS), Công ty Quản lý nợ và khai thác tài sản ACB (ACBA), Công ty Quản lý quỹ ACB (ACBC), Công ty thuê mua tài chính ACB (ACBL)

- Cơ cấu cổ đông lớn và cơ cấu tổ chức quản lý theo phụ lục 1 và 2

2.1.1. Quá trình phát triển14

- Giai đoạn hình thành ACB ( 1993 -1995): ACB được thành lập bởi những cổ đông cùng chia sẻ một nguyên tắc kinh doanh là “quản lý sự phát triển của doanh nghiệp an toàn, hiệu quả” với số vốn điều lệ ban đầu là 20 tỷ đ.

- Giai đoạn 1996 - 2000:Năm 1997, ACB tiếp cận nghiệp vụ ngân hàng hiện

đại, vận hành theo các chuẩn mực và thông lệ quốc tế trong quản lý rủi ro và trong

14 Nguồn báo cáo thường niên năm 2011 của ACB

lĩnh vực ngân hàng bán lẻ. Năm 2001, ACB vận hành hệ thống công nghệ ngân hàng lõi là TCBS (Giải pháp ngân hàng toàn diện) cho phép KPP giao dịch trực tuyến trên cơ sở dữ liệu tập trung. Năm 2000, ACB đã thực hiện tái cấu trúc cơ cấu tổ chức theo hướng kinh doanh và hỗ trợ.

- Giai đoạn 2001 – 2005:Năm 2003, ACB xây dựng hệ thống quản lý chất lượng theo tiêu chuẩn ISO 9001:2000. Năm2005, ACB và Ngân hàng Standard Charterd kết thỏa thuận hỗ trợ kỹ thuật toàn diện; và SCB trở thành cổ đông chiến lược của ACB.

- Giai đoạn 2006 - 2010:Năm 2006, ACB niêm yết tại HASTC và đẩy nhanh việc mở rộng mạng lưới hoạt động. Năm 2007, ACB thành lập Công ty Cho thuê tài chính ACB. Năm 2008, ACB thành lập và cho ra đời sàn vàng. Năm 2009, ACB áp dụng hệ thống chấm điểm tín dụng đối với khách hàng cá nhân và doanh nghiệp. Năm 2010, ACB xây dựng chiến lược mới.

- Giai đoạn 2011 -2012:Năm 2011, ACB ban hành định hướng Chiến lược phát triển của ACB giai đoạn 2011- 2015 và tầm nhìn 2020 được ban hành. Năm 2012, ACB thay đổi toàn bộ đội ngũ lãnh đạo mới (sau khi phần lớn lãnh đạo từ nhiềm) và củng cố các hoạt động chính và thực hiện các chính sách và chiến lược phát triển dài hạn đã đề ra.

2.1.2. Kết quả hoạt động kinh doanh của ACB trong các năm 15

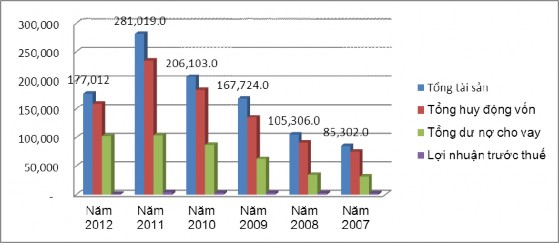

Kết quả hoạt động kinh doanh của ACB trong các năm quan được thể hiện thông qua một số chỉ tiêu đạt được theo bảng 2.2.1 và biểu đồ số 2.2.1

Bảng 2.1.2. Các chỉ tiêu hoạt động của ACB qua các năm

Chỉ tiêu | Đơn vị | Năm 2012 | Năm 2011 | Năm 2010 | Năm 2009 | Năm 2008 | |

1 | Tổng tài sản | Tỷ đồng | 177,012 | 281,0190 | 206,103.0 | 167,724.0 | 105,306.0 |

2 | Tổng vốn huy động | Tỷ đồng | 159,183 | 234,503.0 | 183,132.0 | 134,988.0 | 91,174.0 |

3 | Tổng dư nợ cho vay | Tỷ đồng | 102,802 | 104,094.0 | 87,271.0 | 62,358.0 | 34,833.0 |

4 | Tổng lợi nhuận trước thuế | Tỷ đồng | 1,202 | 4,203.0 | 3,102.0 | 2,838.0 | 2,561.0 |

5 | Vốn điều lệ | Tỷ đồng | 9,377 | 9,377.0 | 9,370.0 | 7,814.0 | 6,356.0 |

6 | ROE | % | 9.90 | 36.0 | 28.9 | 31.8 | 36.7 |

7 | ROA | % | 0.52 | 1.7 | 1.7 | 2.1 | 2.6 |

8 | Tỷ lệ nợ xấu/tổng dư nợ | % | 2,5 | 0,89 | 0,34 | 0,41 | 0,9 |

Có thể bạn quan tâm!

-

Nghiên cứu một số giải pháp quản trị rủi ro tín dụng tại Ngân hàng Á Châu – Chi nhánh Quảng Ninh - 2

Nghiên cứu một số giải pháp quản trị rủi ro tín dụng tại Ngân hàng Á Châu – Chi nhánh Quảng Ninh - 2 -

Các Mô Hình Đo Lường Rủi Ro Tín Dụng

Các Mô Hình Đo Lường Rủi Ro Tín Dụng -

Các Giải Pháp Quản Trị Rủi Ro Tín Dụng

Các Giải Pháp Quản Trị Rủi Ro Tín Dụng -

Đánh Giá Hoạt Động Quản Trị Rủi Ro Tín Dụng Tại Acb

Đánh Giá Hoạt Động Quản Trị Rủi Ro Tín Dụng Tại Acb -

Tình Hình Hoạt Động Các Ngân Hàng Tại Quảng Ninh19

Tình Hình Hoạt Động Các Ngân Hàng Tại Quảng Ninh19 -

Phân Tích Hoạt Động Quản Trị Rủi Ro Tín Dụng Tại Acb Quảng Ninh

Phân Tích Hoạt Động Quản Trị Rủi Ro Tín Dụng Tại Acb Quảng Ninh

Xem toàn bộ 110 trang tài liệu này.

15 Toàn bộ số liệu được tác giả tổng kết trên báo các tài chính đã được kiểm toán các Ngân hàng trên được công bố công khai trên những trang web của chính ngân hàng này.

Biểu đồ 2.1.2 Các chỉ tiêu hoạt động của ACB qua các năm

Nhận xét: Trong giai đoạn trước 2012, ACB là ngân hàng lớn tại Việt Nam với quy mô lớn (đứng thứ 3 trong nhóm so sánh và đứng thứ 5 tại Việt Nam) và hiệu quả khá hiệu quả trong thời gian dài. Năm 2012, ACB gặp quá nhiều khó khăn, tổng tài sản huy động và lợi nhuận đều giảm so với năm 2011. Mặc dù, tổng dư nợ không gảm nhiều nhưng nợ xấu và nợ quá hạn tăng nhanh. Chi tiết so sánh quy mô và hiệu quả hoạt động của ACB với 06 ngân hàng lớn tại Việt Nam đã được niêm yết trên HASTC xin xem Phụ lục 3

2.2. Phân tích hoạt động tín dụng và hoạt động quản trị rủi ro tín dụng của ACB

2.2.1. Phân tích hoạt động tín dụng của ACB

2.2.1.1. Tổng dư nợ và cam kết

ACB là một trong những ngân hàng có hệ thống sản phẩm tín dụng khá đa dạng đáp ứng được nhu cầu phong phú của các nhóm khách hàng khách nhau. Trong một thời gian dài đang dạng hoá các sản phẩm là chiến lược phát triển của ACB. ACB là ngân hàng tiên phong phát triển các sản phẩm và tạo ra sự khác biệt so với các ngân hàng khác và đây cũng là thế mạnh của ACB so với các đối thủ, đặc biệt trong lĩnh vực bán lẻ. . ACB luôn phát triển tín dụng trên nguyên tắc thận trọng và bảo thủ để thực hiện mục tiêu tín dụng an toàn. Hoạt động tín dụng qua các năm được thể hiện như sau:

Biểu đồ 2.2.1.1 Tổng dư nợ cho vay, cam kết và nợ tiềm tàng

Biểu số 2.2.1.1 Thể hiện tổng của dư nợ cho vay và số dư của các hoạt động tín dụng khác có rủi ro (các khoản nợ tiềm tàng, các khoản cam kết bảo lãnh trong và ngoài nước) qua các năm và là chỉ tiêu phản ánh tổng hợp quy mô của hoạt động tín dụng cũng nhưng quy mô của rủi ro tín dụng.

2.2.1.2. Tổng dư nợ cho vay

- Trong giai đoạn trước năm 2010, tín dụng tăng trưởng khá tốt nếu so với mức tăng trưởng của ngành nhờ vào hệ thống sản phẩm, KPP cũng như các loại tiền tệ cho vay khá đa dạng, tuy nhiên, bắt đầu sang đến năm 2011, tốc độ tăng trưởng tín dụng của ACB chậm hẳn lại do ACB gặp nhiều khó khăn như đã trình bày trên và sang 2012 thì dư nợ cho vay đã giảm tuyệt đối so với 2011. Tổng dư nợ cho vay trong năm 2012 giảm – 0,95% so với năm 2011, tương tương 1.292 tỷ đ. Trong khi đó, năm 2011 và 2010 tốc động tăng trưởng dư nợ lần lượt là 18% và 40% Chi tiết xin xem biểu số 2.2.1.2

T ng d n cho vay

120,000

102,809

100,000

101,832

87,011

80,000

62,358

60,000

40,000

20,000

0

NĂM 2012

NĂM 2011

NĂM 2010

NĂM 2009

T đ ng

Biểu đồ 2.2.1.2 Tổng dư nợ cho vay qua các năm

2.2.1.3. Tổng cam kết và nợ tiềm tàng

Cam kết về nghĩa vụ tài chính cho khách hàng của ngân hàng đối với bên thứ 3 như các khoản bảo lãnh trong và ngoài nước, các cam kết mua lại chứng khoán ... cũng tạo ra những rủi ro, vì nó có thể phát sinh trong tương lại khi ACB phải thực hiện nghĩa vụ trả thay thông qua việc cho vay bắt buộc đối với khách hàng, và do vậy, ACB đã nghi nhận lại như những khoản vay. Ở ACB các cam kết và nợ tiềm tàng cũng khá lớn với quy mô tăng đều hàng năm và tăng lớn hơn so với tốc độ tăng của dư nợ vay, đặc biệt trong năm 2001 và 2012.

Chi tiết về cam kết tín dụng và các khoản nợ tiềm tàng xin xem bảng số 2.2.1.3

Bảng 2.2.1.3 Chi tiết cam kết và nợ tiềm tàng

Đơn vị: triệu đồng

Năm 2012 | Năm 2011 | Năm 2010 | Năm 2009 | |

Thư tín dụng trả ngay | 1.461.200 | 1.767.452 | 2.028.589 | 1.465.543 |

Thư tín dụng trả chậm | 1.451.686 | 1.264.843 | 357,060 | 164.314 |

Bảo lãnh thanh toán | 2.238.359 | 1.296.615 | 482,698 | 316.941 |

Bảo lãnh thực hiện hợp đồng | 596.113 | 659,167 | 453,791 | 279.437 |

Bảo lãnh dự thầu | 165.701 | 158,613 | 101,783 | 84.478 |

Các bảo lãnh khác | 1.358.129 | 814,904 | 638,966 | 699.818 |

Tổng cộng | 7.271.188 | 5.961.594 | 4.062.887 | 3.010.531 |

2.2.1.4. Trích lập dự phòng rủi ro tín dụng

Chi tiết về quỹ dự phòng rủi ro tín dụng xin xem bảng số 2.2.1.4

Bảng 2.2.1.4 QUỸ DỰ PHÒNG RỦI RO TÍN DỤNG

Đơn vị: triệu đồng

Năm 2012 | Năm 2011 | Năm 2010 | Năm 2009 | |

Dự phòng | 1.478.896 | 986.436 | 716.697 | 500.698 |

Dự phòng cụ thể | 733.342 | 237.407 | 73.662 | 63.853 |

Dự phòng chung | 745.554 | 749.029 | 643.035 | 436.845 |

Tỷ lệ Dự phòng rủi ro/(Dư nợ và cam kết) | 1,45% | 0,96% | 0,82% | 0,80% |

Dự phòng/nợ xấu | 58,54% | 107,46% | 244,77% | 196,60% |

ACB thực hiện việc phân loại nợ, trích lập dự phòng theo QĐ 493. Tính đến 31/12/2012, tổng quỹ dự phòng rủi ro tín dụng của ACB là 1.479 tỷ đồng, tăng gần 50% so với 2011 do dự phòng cụ thể tăng mạnh cho các khoản vay chuyển sang các nhóm nợ cao ngày càng nhiều và tỷ lệ nợ xấu trong năm 2012 tăng mạnh. Do đó tỷ lệ dự phòng/nợ xấu trong năm 2012 đã giảm mạnh và chỉ có 58,54%, thay vì 107,46% năm 2011; 244,77% năm 2010 và 196,60% năm 2009. Khả năng xử lý rủi ro tín dụng của ACB ngày càng giảm và không còn ở mức an toàn như các năm trước, khi mà tỷ lệ dự phòng/nợ xấu luôn lớn hơn 100%.

2.2.2. Phân tích hoạt động quản trị rủi ro của ACB

Hiện nay, ACB đang áp dụng mô hình quản trị rủi ro tín dụng tập trung, trong đó ACB tách biệt một cách khá độc lập 3 chức năng: kinh doanh, vận hành và quản trị rủi ro ở cả cấp Hội sở và cấp KPP. Quản trị rủi ro tín dụng cũng được tách biệt rõ ràng ở các bước từ thẩm định tín dụng (thẩm định khách hàng và thẩm định tài sản bảo đảm), quyết định tín dụng, hậu cần tín dụng (pháp lý chứng từ, theo dõi , đôn đốc, thúc nợ và thu nợ), xử lý nợ xấu (khởi kiện, quản lý nợ và khai thác tài sản ...). Việc tách biện các chức năng cho phép giảm thiểu rủi ro; phát huy được tối đa các nguồn lực của ngân hàng; phù hợp với thông lệ quốc tế; phù hợp với khung pháp lý, con người, thị trường tại Việt Nam; và phù hợp với được mô hình được uỷ ban Basel khuyến cáo áp dụng. Theo mô hình này, Hoạt động quản trị rủi ro tín dụng của ACB như sau: