Đa dạng hóa nghề nghiệp có tác động cùng chiều lên khả năng vỡ nợ của KHCN tại ngân hàng. Kết quả này chỉ ra, chỉ có 1 ngành nghề sẽ có rủi ro thấp hơn so với hoạt động nhiều ngành nghề. Với việc đa dạng hóa nghề nghiệp không mang lại hiệu quả cho thu nhập. Việc tập trung cho công việc giúp giá trị thu nhập tạo ra tốt hơn dẫn tới khả năng trả nợ cao hơn. Đa dạng hóa công việc đang làm cho cá nhân không mang lại thu nhập tốt cho việc trả nợ. Các chi phí về công việc dường như cao hơn mức thu nhập kỳ vọng làm cho khả năng trả nợ thấp hơn.

Tài sản đảm bảo có tác động ngược chiều lên khả năng vỡ nợ của KHCN tại ngân hàng. Kết quả cho thấy, các khách hàng có tài sản đảm bảo là bất động sản sẽ có xu hướng gặp vỡ vợ thấp hơn so với các khách hàng có tài sản đảm bảo là động sản. Các tài sản đảm bảo là bất động sản được định giá ở mức phù hợp trong trường hợp xảy ra nợ xấu. Do đó, tài khoản vay và bất động sản đảm bảo có mức chênh lệch lớn đối với khách hàng. Vì thế, khách hàng dường như chủ động được trả nợ trong trường hợp thế chấp tài sản đảm bảo là bất động sản.

Yếu tố về tham gia bảo hiểm nhân thọ có ảnh hưởng ngược chiều lên khả năng vỡ nợ của KHCN tại ngân hàng. Kết quả này chỉ ra, các khách hàng tham gia bảo hiểm nhân thọ có xu hướng vỡ nợ thấp hơn so với các khách hàng chưa tham gia bảo hiểm. Có thể thấy, trong thời gian gần đây việc cho vay tín dụng nhất là các hoạt động liên quan tới mở thẻ tín dụng đã đưa ra các hình thức cho vay dựa trên hợp đồng bảo hiểm nhân thọ (thông thường các hợp đồng bảo hiểm nhân thọ tham gia trên 1 năm sẽ được đánh giá cao và khả năng cho vay cao hơn).

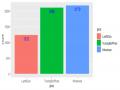

3.3.7. So sánh mức độ dự báo chính xác của các mô hình ước lượng

Với kết quả ước lượng từ 4 mô hình (mô hình hồi quy Logistic, mô hình Probit, mô hình ANN và mô hình Random Forest), NCS tiến hành so sánh khả năng dự báo cũng như xếp hạng khả năng dự báo của các mô hình. Kết quả chỉ ra, mô hình Logistic, Probit và ANN có khả năng dự báo thấp nhất trong 4 mô hình ước lượng với khả năng dự báo chính xác ở mức 84%, mô hình Random Forest gần như dự báo chính xác 97,2%. Có thể thấy, với các kỹ thuật phân tích dự báo mang tính chất phân loại như Random Forest có khả năng dự báo tốt hơn so với các mô hình ước lượng truyền thống khác như Logistic hay Probit.

Khả năng dự báo chính xác

100.00%

97.20%

95.00%

90.00%

85.00%

83.46%

84.60%

83.86%

80.00%

75.00%

Logit

Probit

Mạng Neuron Random forest Nhân tạo

Hình 3.14. So sánh mức độ dự báo của các mô hình

Từ kết quả các mô hình ước lượng, tác giả cũng đề xuất các ngân hàng nên tham khảo cả 4 mô hình dự báo có khả năng dự báo trên 83% là mô hình Logit, mô hình Probit, mạng trí tuệ nhân tạo ANN và Random Forest. Trong đó, mô hình mạng trí tuệ nhân tạo ANN và Random Forest sẽ giúp dự báo nhanh về khả năng trả nợ. Hai mô hình hồi quy Logistic và Probit sẽ giúp các ngân hàng xây dựng các chỉ số để xếp hạng tín dụng cũng như thu thập các dữ liệu quan trọng liên quan tới khách hàng.

3.4. Phỏng vấn chuyên gia về nguyên nhân rủi ro tín dụng

Nhằm nâng cao hoạt động tín dụng cá nhân trong các ngân hàng, NCS tiến hành phỏng vấn chuyên gia về các vấn đề liên quan tới hạn chế rủi ro tín dụng trong ngân hàng nhằm giảm khả năng vỡ nợ của khách hàng. Kết quả phỏng vấn, đưa ra một số nguyên nhân chính dẫn tới rủi ro tín dụng hay vỡ nợ của khách hàng:

Nguyên nhân từ khách hàng: (i) Sử dụng vốn không đúng mục đích; (ii) Hoạt động đầu tư có hiệu quả thấp; (iii) Do khách hàng gian lận trong quá trình nộp hồ sơ vay vốn; (iv) Tương tác với phía ngân hàng hạn chế; (v) Đa dạng hóa danh mục đầu tư từ khoản vay không hiệu quả.

Nguyên nhân từ phía ngân hàng: (i) Do thiếu thông tin của khách hàng; (ii) Do ý muốn chủ quan của của người xét duyệt/người cấp tín dụng; (iii) Do áp lực phải hoàn thành chỉ tiêu kế hoạch hàng năm được giao, chưa thật sự quan tâm đến chất lượng tín dụng; (iv) Thiếu giám sát và quản lý sau khi cho vay, hệ thống cảnh báo sớm về các khoản vay có vấn đề không hiệu quả nên không thể can thiệp kịp thời; (v) Hệ thống chấm điểm tín dụng chưa phù hợp; (vi) Hệ thống kiểm soát rủi ro khi cho vay không chặt chẽ.

Các kết quả phỏng vấn chuyên gia được tác giả trình bày trong bảng 3.15 và bảng 3.16

Bảng 3.15. Kết quả phỏng vấn chuyên gia về các nguyên nhân của rủi ro tín dụng KHCN

Nguyên nhân dẫn tới rủi ro tín CB1 | CB2 | CB3 | CB4 | CB5 | CB6 | CB7 | CB8 | CB9 | CB10 | |

dụng KHCN | trung bình | |||||||||

Rủi ro tín dụng do thiếu thông tin 4 | 3 | 4 | 3 | 4 | 5 | 4 | 5 | 4 | 5 | 4,1 |

Do ý muốn chủ quan của của người 3 | 4 | 4 | 4 | 4 | 4 | 4 | 5 | 4 | 5 | 4,1 |

Do áp lực phải hoàn thành chỉ tiêu 4 | 3 | 5 | 4 | 4 | 5 | 4 | 4 | 4 | 5 | 4,2 |

Thiếu giám sát và quản lý sau khi 4 | 4 | 4 | 4 | 4 | 4 | 4 | 5 | 5 | 5 | 4,3 |

Hệ thống chấm điểm tín dụng chưa 5 | 5 | 5 | 4 | 4 | 5 | 5 | 3 | 4 | 4 | 4,4 |

Hệ thống kiểm soát rủi ro khi cho 5 | 4 | 3 | 4 | 5 | 5 | 4 | 4 | 5 | 4 | 4.3 |

Có thể bạn quan tâm!

-

Hoạt Động Sử Dụng Vốn Của Ngân Hàng Hợp Tác Xã Việt Nam

Hoạt Động Sử Dụng Vốn Của Ngân Hàng Hợp Tác Xã Việt Nam -

Kết Quả Phân Tích Các Yếu Tố Ảnh Hưởng Lên Khả Năng Vỡ Nợ Của Khcn

Kết Quả Phân Tích Các Yếu Tố Ảnh Hưởng Lên Khả Năng Vỡ Nợ Của Khcn -

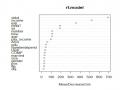

Kết Quả Trọng Số Mô Hình Phân Loại Rừng Ngẫu Nhiên (Random Forest)

Kết Quả Trọng Số Mô Hình Phân Loại Rừng Ngẫu Nhiên (Random Forest) -

Giải Pháp Liên Quan Tới Cải Thiện Hệ Thống Chấm Điểm Tín Dụng Định Kỳ

Giải Pháp Liên Quan Tới Cải Thiện Hệ Thống Chấm Điểm Tín Dụng Định Kỳ -

Kithinji, A. M. (2010),credit Risk Management And Profitability Of Commercial Banks In Kenya.

Kithinji, A. M. (2010),credit Risk Management And Profitability Of Commercial Banks In Kenya. -

Nghiên cứu các yếu tố ảnh hưởng đến khả năng vỡ nợ của khách hàng cá nhân tại ngân hàng Hợp tác xã Việt Nam - 16

Nghiên cứu các yếu tố ảnh hưởng đến khả năng vỡ nợ của khách hàng cá nhân tại ngân hàng Hợp tác xã Việt Nam - 16

Xem toàn bộ 136 trang tài liệu này.

Đánh giá

của khách hàng

![]()

xét duyệt/người cấp tín dụng

![]()

kế hoạch hàng năm được giao

![]()

cho vay

![]()

phù hợp

![]()

vay không chặt chẽ.

1- Rất không quan trọng; 2- Không quan trọng; 3- Bình thường; 4- Quan trọng; 5- Rất quan trọng

![]()

![]()

![]()

Bảng 3.16. Phỏng vấn chuyên gia về các giải pháp hạn chế rủi ro tín dụng KHCN

Đánh giá | ||||||||||||||||||||

dụng KHCN CB1 | CB2 | CB3 | CB4 | CB5 | CB6 | CB7 | CB8 | CB9 | CB10 | trung bình | ||||||||||

Sử dụng vốn không đúng mục đích | 4 | 3 | 3 | 3 | 4 | 5 | 3 | 5 | 3 | 3 | 3,6 | |||||||||

Hoạt động đầu tư có hiệu quả thấp | 3 | 4 | 3 | 4 | 4 | 4 | 4 | 5 | 3 | 5 | 3,9 | |||||||||

Do khách hàng gian lận trong quá trình nộp hồ sơ vay vốn | 3 | 3 | 4 | 4 | 2 | 3 | 4 | 4 | 3 | 2 | 3,2 | |||||||||

Tương tác với phía ngân hàng còn | ||||||||||||||||||||

hạn chế | 4 | 3 | 4 | 4 | 4 | 3 | 4 | 5 | 3 | 4 | 3,8 | |||||||||

Đa dạng hóa danh mục đầu tư từ khoản vay không hiệu quả. | 4 | 5 | 4 | 4 | 4 | 5 | 4 | 3 | 4 | 4 | 4.1 |

![]()

![]()

![]()

1- Rất không quan trọng; 2- Không quan trọng; 3- Bình thường; 4- Quan trọng; 5- Rất quan trọng

Từ kết kết quả phỏng vấn chuyên gia trong lĩnh vực tín dụng KHCN, tác giả cũng tiến hành tiếp tục phỏng vấn về các giải pháp

để hạn chế rủi ro tín dụng KHCN. Các giải pháp được tác giả thống kê qua bảng kết quả phỏng vấn và trình bày trong chương 4.

Giải pháp hạn chế rủi ro tín dụng KHCN CB1 | CB2 | CB3 | CB4 | CB5 | CB6 | CB7 | CB8 | CB9 | CB10 | Trung bình |

Ngân hàng phải có các phương pháp cho phép định lượng 5 các rủi ro liên quan đến khách hàng vay vốn | 3 | 4 | 3 | 4 | 5 | 4 | 5 | 5 | 5 | 4,3 |

Việc phân tích các rủi ro tín dụng nên được thực hiện ở tần 5 | 4 | 4 | 4 | 4 | 4 | 4 | 5 | 4 | 5 | 4,3 |

Định kỳ đánh giá tính hiệu quả của chính sách rủi ro tín dụng và đánh giá thực tế chất lượng khoản cho vay4 | 3 | 5 | 5 | 4 | 5 | 4 | 4 | 4 | 5 | 4,3 |

Cho phép sớm thực hiện các biện pháp xử lý như tài sản 4 | 4 | 4 | 4 | 4 | 4 | 4 | 5 | 5 | 5 | 4,3 |

Giảm khả năng khách hàng không trả được nợ vay thông qua | ||||||||||

các biện pháp xử lý như đàm phán sửa đổi lịch trả nợ và các 5 điều khoản khác hoặc tăng tài sản đảm bảo | 5 | 5 | 5 | 4 | 5 | 5 | 3 | 4 | 5 | 4,6 |

Ngân hàng phải thiết lập một quy trình rõ ràng về việc cấp một 5 | 5 | 5 | 4 | 5 | 5 | 4 | 4 | 5 | 5 | 4,7 |

Bảng 3.17. Kết quả phỏng vấn về giải pháp hạn chế rủi ro tín dụng KHCN

![]()

![]()

suất thích hợp với kết quả kiểm tra các hạn mức liên quan.

![]()

![]()

đảm bảo

![]()

![]()

khoản tín dụng mới cũng như mở rộng các tín dụng hiện tại

![]()

Để đảm bảo có danh mục tín dụng đúng đắn, ngân hàng phải thiết lập quy trình chính thức cho việc đánh giá và phê duyệt cấp tín dụng. Việc phê duyệt phải làm đúng theo quy định đã được văn bản hóa và được cấp quản lý theo qui định phê duyệt.

5 5 5 5 4 4 5 4 5 5 4.7

![]()

![]()

![]()

Trung | ||||||||||

Giải pháp hạn chế rủi ro tín dụng KHCN CB1 | CB2 | CB3 | CB4 | CB5 | CB6 | CB7 | CB8 | CB9 | CB10 | bình |

Mở rộng phạm vi chịu trách nhiệm của các bộ phận chức năng quản trị tín dụng phụ thuộc vào qui mô và độ phức 4 | 4 | 3 | 4 | 5 | 4 | 5 | 4 | 4 | 4 | 4,1 |

tạp của từng ngân hàng. Các nhân viên chức năng có trách nhiệm giám sát chất lượng | ||||||||||

tín dụng, bao gồm việc đảm bảo rằng các thông tin liên quan 5 | 4 | 4 | 4 | 4 | 4 | 4 | 4 | 4 | 4 | 4.1 |

đã được chuyển đến những người có trách nhiệm đánh giá rủi ro tín dụng bên trong.

![]()

1- Rất không quan trọng; 2- Không quan trọng; 3- Bình thường; 4- Quan trọng; 5- Rất quan trọng

KẾT LUẬN CHƯƠNG 3

Sử dụng các phương pháp nghiên cứu ở Chương 2, trong Chương 4 này tác giả tiến hành phân tích mô hình Logistic, Probit, mạng ANN và Random Forest. Với mô hình Logistic và Probit thông qua phương pháp hàm hợp lý cực đại sẽ chỉ ra các hệ số beta có ý nghĩa hay không trong việc phản ánh khả năng vỡ nợ của KHCN. Và qua mô hình sẽ phân tích các yếu tố ảnh hưởng tới khả năng vỡ nợ. Còn hai mô hình phân tích ANN và Random Forest, chỉ nhằm mục tiêu dự báo mà sẽ không tập trung và phân tích do thuật toán hai mô hình này không chỉ ra các tham số có ý nghĩa thống kê và rất khó giải thích cho các trọng số với ý nghĩa thực tế. Do vậy, hai mô hình dự báo này chỉ giúp chỉ ra mô hình dự báo có tốt không và áp dụng vào trong dự báo được hay không.

Kết quả phân tích cho hai mô hình Logsitc và Probit theo phương pháp hàm hợp lý cực đại đã chỉ ra, các yếu tố ảnh hưởng thực sự lên khả năng vỡ nợ của KHCN tại ngân hàng HTX Việt Nam. Kết quả chỉ ra các yếu tố về đặc điểm khách hàng như: Giới tính, thu nhập, độ tuổi, thời gian làm việc, kỳ hạn trả nợ, lịch sử trả chậm, sử dụng đúng mục đích, đa dạng hóa nghề nghiệp, tài sản đảm bảo và bảo hiểm nhân thọ có tác động lên khả năng vỡ nợ của khách hàng. Các yếu tố khác không có ý nghĩa thống kê trong dữ liệu nghiên cứu của tác giả. Kết quả phân tích của hai mô hình Logit và Probit có kết quả phân tích khá tương đồng nhưng lợi thế của mô hình Probit đã cho ra kết quả dự báo tốt hơn. Do vậy, các phân tích biến ảnh hưởng lên khả năng vỡ nợ sẽ dùng mô hình Probit.

Đồng thời qua các mô hình dự báo chỉ ra, mô hình Logit, Probit và mô hình ANN có khả năng dự báo dưới 90%, mô hình Random Forest có khả năng dự báo đạt 97,2%. Do đó, mô hình Logit và Probit sẽ được phân tích cho các yếu tố ảnh hưởng lên khả năng vỡ nợ và dự báo cho các đối tượng vay vốn tiếp theo. Mô hình Random Forest sẽ gợi ý so sánh khi thực hiện dự báo mà không đưa ra để phân tích do hai phương pháp này không đưa ra các hệ số cho từng biến mà chỉ đưa ra các trọng số phù hợp để có khả năng dự báo tốt nhất. Do đó, các nhà nghiên cứu rất khó giải thích cho các trọng số này.

Từ những kết quả nghiên cứu cũng như kết quả phỏng vấn chuyên gia ngân hàng trong lĩnh vực tín dụng KHCN, tác giả tiến hành đưa ra các giải pháp giúp giảm khả năng vỡ nợ của KHCN tại ngân hàng HTX Việt Nam cũng như nâng cao hiệu quả cho vay KHCN của ngân hàng HTX Việt Nam.

CHƯƠNG 4

GIẢI PHÁP VÀ KHUYẾN NGHỊ

4.1. Giải pháp nâng cao hiệu quả hoạt động tín dụng KHCN tại Ngân hàng HTX Việt Nam

4.1.1. Giải pháp giúp hạn chế rủi ro tín dụng khách hàng cá nhân trong quá trình chuẩn bị hồ sơ

Để quản trị rủi ro tín dụng KHCN, dựa trên kết quả nghiên cứu này, tác giả đưa ra một số giải pháp giúp hạn chế các trường hợp không trả được nợ. Cụ thể:

Các Chi nhánh cần tiến hành xây dựng phương pháp xếp hạng tín dụng với KHCN theo mô hình dự báo từ kết quả hồi quy Probit/ANN/Random Forest nhằm phân loại các khách hàng khi nộp hồ sơ vay vốn. Các mức đánh giá trả được nợ từ 50% đến 100% là mức theo thứ bậc để xem xét. Tùy vào tình hình cụ thể, với từng Chi nhánh từng thời điểm khác nhau có thể sử dụng xác suất trả nợ ở mức bao nhiêu để tiến hành cho vay.

Đối với các yếu tố về thông tin cá nhân, trong lúc thẩm định hồ sơ vay vốn, nhân viên tín dụng cần tìm hiểu và xem xét thật kỹ những thông tin liên quan tới các yếu tố ảnh hưởng lên khả năng vỡ nợ của khách hàng trong mô hình Probit. Việc ngân hàng áp dụng Basel II, thu nhập của khách hàng, tình trạng hôn nhân, trình độ học vấn và các yếu tố khác ảnh hưởng tới khả năng vỡ nợ của khách hàng trong mô hình Logistic cũng như mô hình Probit. Các thông tin trên là thông tin quyết định tới việc khách hàng có thể trả được nợ hay không. Do vậy, nhân viên tín dụng cần kiểm tra xác minh các thông tin này để đảm bảo tính chính xác của người đi vay. Với những đối tượng có trình độ học vấn thấp, thu nhập thấp, chưa kết hôn, lý lịch tư pháp không tốt,...là những dấu hiệu chỉ ra khả năng trả nợ của đối tượng này là thấp.

Tài sản thế chấp là yếu tố cần được đưa vào áp dụng chặt chẽ để hướng người vay luôn luôn hướng tới việc trả lại các khoản vay (Mensah, 2013). Nâng cao yêu cầu của các ngân hàng đối với tài sản đảm bảo khi thực hiện các khoản vay làm giảm vấn đề lựa chọn bất lợi, từ đó dẫn đến tỷ lệ vỡ nợ thấp hơn (Stiglitz & Weiss, 1981)

. Aghion & Bolton cũng đề xuất rằng tài sản đảm bảo là công cụ hữu hiệu để đảm bảo hành vi tốt của người vay (Aghion & Bolton, 1992).