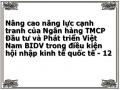

Biểu đồ 5: Tỷ lệ nợ xấu của BIDV so với các ngân hàng

5.0%

4.5%

4.0%

3.5%

3.0%

2.5%

2.0%

1.5%

1.0%

0.5%

0.0%

BIDV

VCB

CTG EIB TCB ACB

2007

2008

2009

2010

2011

2012

(Nguồn báo cáo kiểm toán hợp nhất từ các ngân hàng 2007 - 2012)

- Trong năm 2012, chất lựợng tín dụng của tất cả các ngân hàng trong nhóm so sánh đều có xu huớng tăng, chủ yếu gia tăng ở nhóm nợ có nguy cơ mất vốn (nợ nhóm 5) trừ BIDV với tỷ lệ nợ xấu giảm từ 2,96% năm 2011 xuống 2,90%). Trong đó, nợ xấu của CTG và VCB gia tăng mạnh (nợ xấu của CTG tăng từ 0,75% năm 2011 lên 1,46% năm 2012, trong đó nợ nhóm 5 của CTG tăng 1.342 tỷ tương ứng 247% so với năm 2011; nợ xấu của VCB tăng từ 2,03% năm 2011 lên 2,40% năm 2012 nợ nhóm 5 của VCB tăng 1.621 tỷ tương ứng 170% so với năm 2011).

Bảng 2.11 : Các chỉ tiêu chất lượng tín dụng các ngân hàng năm 2011

Đơn vị tính: %

BIDV | CTG | VCB | ACB | TCB | EIB | |

Tỷ lệ nợ xấu | 2.96% | 0,8% | 2% | 0,9% | 2,8% | 1,6% |

Tỷ lệ nợ nhóm 2 | 11,8% | 2,1% | 14,7% | 0,3% | 7,2% | 1,4% |

Dư quỹ DPRR | 72,1% | 137,8% | 125,1% | 107,5% | 49,6% | 51,4% |

Có thể bạn quan tâm!

-

Quá Trình Hình Thành Và Phát Triển Và Cơ Cấu Tổ Chức

Quá Trình Hình Thành Và Phát Triển Và Cơ Cấu Tổ Chức -

Thực Trạng Năng Lực Cạnh Tranh Của Bidv

Thực Trạng Năng Lực Cạnh Tranh Của Bidv -

Các Hoạt Động Kinh Doanh Chính Của Bidv

Các Hoạt Động Kinh Doanh Chính Của Bidv -

Bảng So Sánh Tỷ Trọng Dư Nợ Bán Lẻ/tdn Ở Một Số Ngân Hàng

Bảng So Sánh Tỷ Trọng Dư Nợ Bán Lẻ/tdn Ở Một Số Ngân Hàng -

Các Chỉ Tiêu Bình Quân / Đầu Người Của Các Ngân Hàng

Các Chỉ Tiêu Bình Quân / Đầu Người Của Các Ngân Hàng -

Uy Tín, Thương Hiệu, Chất Lượng Sản Phẩm Dịch Vụ

Uy Tín, Thương Hiệu, Chất Lượng Sản Phẩm Dịch Vụ -

Vận Dụng Mô Hình Swot Đánh Giá Năng Lực Cạnh Tranh Của Bidv

Vận Dụng Mô Hình Swot Đánh Giá Năng Lực Cạnh Tranh Của Bidv

Xem toàn bộ 139 trang tài liệu này.

(Nguồn báo cáo kiểm toán hợp nhất từ các ngân hàng 2011)

- Nợ xấu của các ngân hàng tăng lên so với năm 2011 phát sinh từ các khoản nợ trước đây, đồng thời, trong năm 2012 do điều kiện thị trường không thuận lợi, hàng tồn kho tăng cao, tình hình tài chính của bên vay ngày càng suy giảm. Mặt khác, một số ngân hàng (CTG) đã tăng trưởng tín dụng quá nóng trong giai đoạn 2009 -2011 trong điều kiện thị trường tiềm ẩn rủi ro dẫn đến tác động tiêu cực lên chất luợng tín dụng của ngân hàng trong năm 2012.

Bảng 2.12: Nợ xấu và xợ đã xử lý bằng nguồn DPRR các ngân hàng

Ðơn vị: Tỷ đồng

BIDV | CTG | VCB | ACB | TCB | EIB | |||||||

2011 | 2010 | 2011 | 2010 | 2011 | 2010 | 2011 | 2010 | 2011 | 2010 | 2011 | 2010 | |

Dư nợ xấu | 8.122 | 6.425 | 2.204 | 1.539 | 4.257 | 5.148 | 918 | 293 | 1.793 | 1.212 | 1.203 | 885 |

Nợ xấu đã xử lý rủi ro | 3.819 | 1.615 | 4.776 | 1.434 | 3.840 | 306 | 831 | 290 | 27 | 294 | 266 | 136 |

Tổng | 11.941 | 8.040 | 6.980 | 2.973 | 8.097 | 5.454 | 1.749 | 583 | 1.820 | 1.506 | 1.469 | 1.021 |

(Nguồn báo cáo kiểm toán hợp nhất từ các ngân hàng 2010 – 2011)

- Nếu tính tổng dư nợ xấu nội bảng và dư nợ đã được xử lý trong kỳ thì nợ xấu BIDV là cao nhất trong các ngân hàng so sánh (trong cả 2 năm 2010- 2011). Ðối với công tác xử lý nợ xấu, 3 ngân hàng BIDV, CTG và VCB đã sử dụng quỹ dự phòng để xử lý nợ xấu với mức xử lý cao, trong đó, CTG có mức xử lý cao nhất (trong 2 năm 2010-2011 CTG đã xử lý 6.210 tỷ đồng nợ xấu bằng nguồn dự phòng, qua đó đã giảm đáng kể tỷ lệ nợ xấu).

- Ðối với công tác xử lý nợ xấu, 3 ngân hàng BIDV, CTG và VCB thường sử dụng quỹ dự phòng để xử lý nợ xấu với mức xử lý cao, trong đó, CTG có mức xử lý cao nhất (trong 2 năm 2010-2011 CTG đã xử lý 6.210 tỷ đồng nợ xấu bằng nguồn dự phòng, giảm đáng kể tỷ lệ nợ xấu theo báo cáo

của ngân hàng). Tuy nhiên, nếu tính tổng dư nợ xấu nội bảng và dư nợ đã được xử lý trong kỳ thì nợ xấu BIDV vẫn lớn nhất trong các ngân hàng so sánh giai đoạn 2010-2012.

- Bên cạnh các chỉ tiêu chất lượng tín dụng, chỉ tiêu dư nợ TDH/TDN của BIDV so với các ngân hàng trong nhóm so sánh là khá cao. BIDV luôn duy trì tỷ trọng Dư nợ TDH/TDN ở mức cao (trên 40%) và có xu hướng gia tăng trong giai đoạn 2008-2011 trong khi đó ACB, VCB, CTG có xu hướng điều chỉnh giảm chỉ tiêu này trong cùng giai đoạn. So với các ngân hàng thương mại, chỉ tiêu này của BIDV hiện chỉ thấp hơn so với ACB.

Bảng 2.13 : Các chỉ tiêu khả năng sinh lời của các ngân hàng

Ðơn vị: Tỷ đồng

BIDV | CTG | VCB | ACB | TCB | EIB | |

LNTT | 4.220 | 8.392 | 5.697 | 4.203 | 4.221 | 4.056 |

TT LNTT | (8,8%) | 80,9% | 2,3% | 35,5% | 53,9% | 70,6% |

LNTT/người | 246 | 467 | 475 | 530 | 534 | 410 |

ROA | 0,8% | 1,5% | 1,3% | 1,3% | 1,9% | 1,9% |

ROE | 13,2% | 26,8% | 17,1% | 27,5% | 28,8% | 20,4% |

NIM | 3,6% | 6,1% | 5,5% | 3,5% | 3,7% | 4,3% |

Chênh lệch LS | 4,1% | 7% | 6,4% | 6,6% | 8,8% | 8,19% |

(Nguồn báo cáo kiểm toán hợp nhất từ các ngân hàng năm 2012)

Ngoài ra, ROE và ROA của BIDV thấp nhất trong nhóm ngân hàng so sánh và là ngân hàng duy nhất có 2 chỉ tiêu này thấp hơn thông lệ quốc tế (ROA >1% và ROE >15%).

- Trong nhóm các ngân hàng so sánh, TCB, ACB, EIB và CTG dẫn đầu về hiệu quả sinh lời với ROA > 1.3% và ROE > 20%.

- Tuy nhiên, năm 2012, do khó khăn chung của nền kinh tế và riêng đối với ngành ngân hàng, đặc biệt đối với nhóm ngân hàng ACB, TCB, EIB bị áp

lực lớn về hoạt động kinh doanh (thu hẹp tăng trưởng tín dụng dẫn đến thu lãi

– nguồn thu lớn nhất – bị ảnh hưởng đáng kể, phần khác vì chất lượng tín dụng suy giảm dẫn đến chi phí DPRR tăng cao và hiệu quả thu lãi từ các khoản vay giảm mạnh) dẫn đến hiệu quả hoạt động không cao. LNTT của các ngân hàng này bị sụt giảm rất mạnh (ngoại trừ BIDV và VCB, LNTT của CTG giảm 200 tỷ đồng, ngân hàng ACB, TCB, đều giảm trên 3.000 tỷ đồng).

- Đảm bảo các chỉ tiêu an toàn hệ thống, kiểm toán và định hạng tín nhiệm quốc tế: Các chỉ tiêu về cơ cấu, tỷ lệ an toàn hoạt động về cơ bản đều đáp ứng mục tiêu kế hoạch: ROA, ROE lần lượt đạt 0,74% và 12,9%, cao hơn mức bình quân ngành ngân hàng, hệ số CAR luôn được duy trì > 9% theo yêu cầu của NHNN, chỉ tiêu an toàn thanh khoản và các tỷ lệ cân đối vốn - sử dụng vốn đều được đảm bảo và tuân thủ đúng quy định.

Như vậy, mặc dù gặp nhiều khó khăn trong môi trường kinh doanh song BIDV vẫn đảm bảo tăng trưởng về quy mô trên các chỉ tiêu chính, tăng trưởng thu nhập từ các hoạt động, đồng thời chú trọng đảm bảo an toàn trong hoạt động thông qua việc trích lập DPRR đầy đủ, lành mạnh hóa năng lực tài chính, kiểm soát nợ xấu và chi phí hoạt động cũng như tuân thủ các quy định về an toàn trong hoạt động của NHNN. BIDV luôn duy trì mức đánh giá của tổ chức định hạng tín nhiệm về năng lực tài chính độc lập .

2.2.2. Năng lực công nghệ

Hệ thống Công nghệ thông tin đã có đóng góp nhất định góp phần khẳng định thương hiệu, nâng cao vị thế của BIDV trong hệ thống các ngân hàng tại Việt Nam. BIDV đã đặt ra các mục tiêu cho hệ thống công nghệ thông tin đó là:

Phát triển Công nghệ thông tin phù hợp với mục tiêu, chiến lược phát triển hoạt động kinh doanh của BIDV, nâng cao hiệu quả sử dụng nguồn lực, giá trị thương hiệu, tiết kiệm chi phí, xác định mục tiêu ưu tiên trong phát

triển công nghệ thông tin, đáp ứng yêu cầu công nghệ của một ngân hàng với các sản phẩm, dịch vụ hiện đại.

Xây dựng hệ thống Công nhệ thông tin trở thành công cụ then chốt, tạo ra sự phát triển đổi mới và đột phá trong hoạt động, tiến tới ngang tầm các ngân hàng có trình độ khá trong khu vực Đông Nam Á, tạo ra thế và lực giúp BIDV chủ động và sẵn sàng hội nhập.

Trong những năm vừa qua, BIDV đã tập trung đẩy mạnh triển khai các dự án Công nghệ thông tin gắn với hoạt động ngân hàng. BIDV luôn ưu tiên, tập trung đủ nhân lực triển khai dự án World Bank 2 (WB2), trong đó đã hoàn thành một số gói thầu quan trọng như: nâng cao tính bảo mật, an toàn hệ thống; tăng tính dự phòng của hệ thống Công nghệ thông tin, đào tạo nâng cao trình độ quản lý, khai thác các ứng dụng của ngân hàng hiện đại. Đối với các gói thầu còn lại như: Phát triển sản phẩm dịch vụ và các kênh phân phối hiện đại như Internet Banking và Mobile Banking; đầu tư hệ thống in ấn tập trung và đóng gói tự động về cơ bản đã hoàn thành việc triển khai và sẽ thực hiện việc cung cấp sản phẩm dịch vụ tới khách hàng trong năm 2011.

Các dự án Công nghệ thông tin của BIDV hướng đến các cấu phần chủ yếu như: Phát triển sản phẩm dịch vụ, đa dạng hóa kênh phân phối; hỗ trợ hoạt động kinh doanh; tăng cường quản trị điều hành và hoạt động của BIDV; chú trọng quản lý rủi ro, tăng cường an ninh bảo mật. Cụ thể như sau: BIDV đã triển khai các dự án tư vấn làm cơ sở để xây dựng các hệ thống thông tin quản lý (MIS), hệ thống phân bổ thu nhập chi phí (ABC) phục vụ công tác quản trị điều hành, xây dựng Trung tâm liên lạc khách hàng (Contact Center) và hệ thống quản lý quan hệ khách hàng (CRM) để tăng cường việc quản lý phục vụ khách hàng một cách chuyên nghiệp. Thêm vào đó, BIDV còn chú trọng xây dựng và củng cố các hệ thông Công nghệ thông tin phục vụ quản lý rủi ro như các chương trình phòng chống rửa tiền, quản lý rủi ro tác nghiệp,

thông tin tín dụng. Tích cực phát triển và mở rộng các hệ thống thanh toán cũng như tham gia kết nối thu Ngân sách Nhà nước giữa BIDV và Kho bạc Nhà nước, Tổng cục thuế, Tổng cục Hải quan. Tăng cường an ninh bảo mật với các dự án xây dựng PKI, xác thực 2 yếu tố, tăng cường an ninh mạng… theo thông lệ khu vực và chuẩn mực quốc tế.

Từ Năm 2009, BIDV đã xây dựng chiến lược Công nghệ thông tin (CNTT) giai đoạn 2009 - 2015 và tầm nhìn 2020 theo nguyên tắc chiến lược CNTT phù hợp, bao gồm kế hoạch đề xuất, triển khai, vận hành, khai thác, duy trì các hệ thống CNTT nhằm phục vụ cho việc đạt được các mục tiêu của chiến lược phát triển hoạt động kinh doanh của BIDV và phục vụ trực tiếp cho quá trình cổ phần hóa. Kế hoạch CNTT tiếp tục được xây dựng trên cơ sở cụ thể hoá chiến lược CNTT, căn cứ phân tích tổng hợp nhu cầu cũng như khả năng đáp ứng cụ thể của từng thời kỳ và tổ chức triển khai thực hiện ngày càng bài bản, khoa học.

BIDV đã gia tăng hơn 40 sản phẩm, dịch vụ có hàm lượng công nghệ cao, thoả mãn được các nhu cầu của khách hàng. Các dự án công nghệ thông tin của BIDV hướng đến các cấu phần chủ yếu như: phát triển sản phẩm dịch vụ, đa dạng hoá các kênh phân phối; hỗ trợ hoạt động kinh doanh; tăng cường quản trị điều hành và hoạt động của BIDV; chú trọng quản lý rủi ro, tăng cường an ninh bảo mật.

Bên cạnh đó, hiện đại hoá cũng mở ra những cơ hội mới cho công tác quản trị điều hành hoạt động kinh doanh của ngân hàng theo hướng tập trung, minh bạch, hiệu quả và kịp thời. Đồng thời, BIDV đã phát triển các hệ thống công nghệ ATM, POS, Internet Banking, Mobile Banking, Contact Center, Core Banking, …Uy tín, vị thế về Công nghệ thông tin của BIDV ngày càng được công nhận, đánh giá cao trong quan hệ với khách hàng, đối tác. BIDV là NHTM duy nhất trong hệ thống ngân hàng Việt Nam 4 năm liên tục (2008- 2012) giữ vị trí hàng đầu ICT Index (chỉ số sẵn sàng cho ứng dụng công nghệ

thông tin).

- BIDV sử dụng cùng 1 giải pháp Ngân hàng cốt lõi do SiverLake cung cấp và cũng đang thực hiện quá trình đánh giá và chuyển đổi hệ thống Core banking. Tuy nhiên BIDV mới đang bắt đầu nghiên cứu thuê tư vấn trong khi VCB và CTG đã thực hiện xong quá trình thuê tư vấn đánh giá và đang trong quá trình đấu thầu lựa chọn giải pháp Corebanking mới.

- BIDV đã đầu tư tương đối lớn vào cơ sở hạ tầng CNTT và là ngân hàng có hệ thống cơ sở hạ tầng tương đối đầy đủ, hiện đại, xếp hàng đầu trong các ngân hàng tại Việt Nam. Là ngân hàng đầu tiên tại Việt Nam đầu tư xây dựng Trung tâm dự phòng thảm họa đáp ứng đầy đủ theo các tiêu chuẩn quốc tế.

- Hệ thống thanh toán của BIDV được đánh giá là tương đối đầy đủ, hiện đại so với các ngân hàng khác. Hệ thống IBMB của BIDV hiện đại và cung cấp nhiều dịch vụ so với CTG và các ngân hàng trong nhóm so sánh;

- Ðối với hệ thống thông tin quản lý (MIS), Contact Centervà CRM, tiến độ triển khai của BIDV còn chậm hơn so với CTG, VCB và ACB.

- Tiến độ thực hiện các dự án trong danh mục dự án thực hiện giai doạn 2012-2015 còn chậm so với CTG. Thời gian xây dựng báo cáo đầu tư, tư vấn xây dựng dự án và phê duyệt dự án ở BIDVcòn khá chậm so với đối thủ cạnh tranh.

Kết quả trên đã phản ánh thực trạng hệ thống Công nghệ thông tin của BIDV đang phát triển và hoàn thiện một cách mạnh mẽ và bền vững, những nỗ lực và quyết tâm của BIDV trong việc đầu tư phát triển ứng dụng Công nghệ thông tin vào hoạt động kinh doanh của Ngân hàng đã và đang phát huy hiệu quả.

Tuy vậy, một số dự án của BIDV đang triển khai rất hiện đại nhưng sự ra đời là “sau” đối với thị trường Việt Nam. Ví dụ như việc triển khai Internet Banking và Mobile Banking đã được triển khai tại ACB, Techcombank, MB… từ năm 2007, 2008. BIDV là ngân hàng đi sau trong việc triển khai

công nghệ mới này nên cũng gặp một số khó khăn nhất định trong việc xâm nhập thị trường. Không chỉ như vậy, việc triển khai quá nhiều dự án, phần mềm hỗ trợ bên ngoài hệ thống chính chứng tỏ hệ thống cốt lõi của BIDV chưa đáp ứng được nhiều yêu cầu trong việc quản trị điều hành, cũng như việc chiết xuất các báo cáo hỗ trợ cho quá trình bán sản phẩm và chăm sóc khách hàng. Đó còn là thử thách và khó khăn lớn cho BIDV trong thời gian tới.

Mức độ đầu tư trung bình hàng năm của BIDV cho công nghệ chiếm từ 5 đến 7% chi phí của BIDV, là một trong 03 Ngân hàng có mức chi phí đầu tư cho CNTT lớn nhất hệ thống là : BIDV, VCB và CTG

2.2.3. Nguồn nhân lực

Luôn coi con người là nhân tố quyết định mọi thành công, BIDV thực hiện phương châm “mỗi cán bộ BIDV phải là một lợi thế trong cạnh tranh” về cả năng lực chuyên môn và phẩm chất đạo đức.

- Đến 31/12/2012, tổng số lao động của toàn hệ thống là 18.546 người, trong đó lao động của trụ sở chính và khối chi nhánh là 17.361 người, lao động của khối công ty, đơn vị sự nghiệp và văn phòng đại diện là 1.185 người.

Bảng 2.14: Phân loại lao động theo trình độ tại thời điểm 31/12/2012

Chỉ tiêu | Số lượng (người) | Tỷ lệ (%) | |

1 | Đại học và trên đại học | 16.172 | 87,20 |

2 | Cao đẳng và trung sơ cấp | 891 | 4,80 |

3 | Khác (cả lao động phục vụ và hợp đồng ngắn hạn) | 1.483 | 8,00 |

Tổng số | 18.546 | 100 |

(Nguồn: Báo cáo thường niên của BIDV năm 2012) Cán bộ nữ chiếm tỷ lệ 57% tổng số cán bộ và ổn định trong 03 năm từ 2010-2012. Tỷ lệ nữ cao hơn nam là đặc điểm chung của ngành ngân hàng,