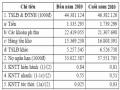

Bảng trên cho thấy, cả 3 năm vừa qua, VLĐ thường xuyên của Công ty đều

âm. Nghĩa là:

Nguồn vốn dài hạn (Nợ Dài hạn + Vốn chủ sở hữu) < TSCĐ Hay TSLĐ < Nguồn vốn ngắn hạn (Nợ ngắn hạn)

Điều này chứng tỏ hai điều sau: Nguồn vốn dài hạn của Công ty không đủ đầu tư cho TSCĐ. Công ty phải đầu tư vào TSCĐ một phần vốn ngắn hạn. TSLĐ của Công ty không đáp ứng đủ nhu cầu thanh toán nợ ngắn hạn. Cán cân thanh toán của Công ty mất thăng bằng, Công ty phải dùng một phần TSCĐ để thanh toán nợ ngắn hạn đến hạn trả. Trong trường hợp này giải pháp cho Công ty là tăng cường huy động nguồn vốn dài hạn hợp pháp hoặc giảm quy mô đầu tư dài hạn hoặc thực hiện đồng thời cả hai giải pháp đó.

- Về nhu cầu vốn lưu động thường xuyên (theo phục lục 2): Bảng 2.4: Bảng tính nhu cầu vốn lưu động thường xuyên

Bảng trên cho thấy, nhu cầu vốn lưu động thường xuyên 3 năm qua của Công ty đều âm, tức là: Nợ ngắn hạn > Tồn kho & Các khoản phải thu. Chứng tỏ Nợ ngắn hạn mà Công ty đã huy động từ bên ngoài thừa trang trải các sử dụng ngắn hạn. Giải pháp lúc này là hạn chế vay ngắn hạn từ bên ngoài.

Tóm lại, qua việc phân tích trên ta thấy tình hình đảm bảo nguồn vốn cho hoạt động sản xuất kinh doanh của Công ty còn chưa tốt, cơ cấu nợ phải trả còn bất hợp lý. Công ty đang xảy ra tình trạng nguồn vốn ngắn hạn thì thừa, nợ ngắn hạn lớn trong khi nguồn vốn dài hạn lại thiếu không đủ đầu tư cho các sử dụng dài hạn. Vì vậy Công ty cần đưa ra các giải pháp để điều chỉnh lại cơ cấu nợ phải trả cũng

Có thể bạn quan tâm!

-

Các Chỉ Tiêu Đánh Giá Hiệu Quả Sử Dụng Vốn Lưu Động Trong Doanh

Các Chỉ Tiêu Đánh Giá Hiệu Quả Sử Dụng Vốn Lưu Động Trong Doanh -

Lý Do Phải Giữ Tiền Mặt Và Lợi Thế Của Việc Giữ Đủ Tiền Mặt.

Lý Do Phải Giữ Tiền Mặt Và Lợi Thế Của Việc Giữ Đủ Tiền Mặt. -

Tình Hình Quản Lý Và Sử Dụng Vốn Lưu Động Tại Công Ty Tnhh Đt

Tình Hình Quản Lý Và Sử Dụng Vốn Lưu Động Tại Công Ty Tnhh Đt -

Phân Tích Tình Hình Quản Trị Vốn Bằng Tiền Và Một Số Tslđ Khác.

Phân Tích Tình Hình Quản Trị Vốn Bằng Tiền Và Một Số Tslđ Khác. -

Đánh Giá Tình Hình Quản Lý Và Sủ Dụng Vốn Lưu Động Tai Công Ty Tnhh Đt Th Phúc Quang Trong Thời Gian Qua.

Đánh Giá Tình Hình Quản Lý Và Sủ Dụng Vốn Lưu Động Tai Công Ty Tnhh Đt Th Phúc Quang Trong Thời Gian Qua. -

Nâng cao hiệu quả sử dụng nguồn vốn lưu động tại công ty TNHH điện tử tin học Phúc Quang - 9

Nâng cao hiệu quả sử dụng nguồn vốn lưu động tại công ty TNHH điện tử tin học Phúc Quang - 9

Xem toàn bộ 89 trang tài liệu này.

như cơ cấu nguồn tài trợ để làm lành mạnh hoá tình hình tài chính và nâng cao hiệu quả sử dụng vốn lưu động trong Công ty.

2.2.2. Phân tích tình hình quản lý và sử dụng vốn lưu động ở Công ty.

2.2.2.1. Phân tích khái quát về kết cấu vốn lưu động.

Kết cấu vốn lưu động của Công ty ở các thời điểm khác nhau là không giống nhau. Do vậy mục đích của việc phân tích này là thông qua sự biến động đó để đánh giá tình hình sử dụng vốn lưu động trong Công ty. Đồng thời thông qua việc so sánh tỉ trọng của các khoản mục tài sản lưu động trong tổng số tài sản lưu động để thấy được đâu là nhân tố có ảnh hưởng trọng yếu đến hiệu quả sử dụng vốn lưu động. Theo phụ lục 2 ta có bảng cơ cấu vốn lưu động như sau:

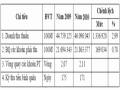

Bảng 2.5: Bảng cơ cấu vốn lưu động

Bảng phân tích trên cho biết:

Quy mô vốn lưu động năm 2010 so với năm 2009 tăng 2.001.001 nghìn đồng, tỉ lệ tăng 4,51%. Cụ thể sự biến động từng khoản mục như sau:

- Vốn bằng tiền chiếm tỷ lệ nhỏ (chỉ hơn 3% tổng số vốn lưu động), gây ảnh hưởng ít nhiều đến khả năng thanh toán nhanh của Công ty. Năm 2010 tăng

404.004 nghìn đồng, tỷ lệ tăng 30,265.

- Công ty không có các khoản đầu tư tài chính ngắn hạn.

- Các khoản phải thu chiếm tỷ trọng lớn nhất: năm 2009 chiếm 50,51%, năm 2010 giảm xuống còn 45,94% tổng số vốn lưu động. Lượng giảm là 1.111.357 ngàn đồng, tỉ lệ giảm là 4,96%.

- Hàng tồn kho năm 2009 chiếm tỷ trọng 34,63% và tăng lên 36,24% năm

2010. Lượng tăng là 1.439.160 nghìn đồng, tỷ lệ tăng 9,36%.

- Tài sản lưu động khác năm 2009 chiếm tỷ trọng 11,85% và tăng lên 14,07% năm 2010.Lượng tăng là 1.269.193 nghìn đồng, tỷ lệ tăng là 24,14%.

Như vậy ta thấy 2 khoản mục chiếm tỷ trọng cao nhất là các khoản phải thu và hàng tồn kho. Tuy nhiên sự biến động lớn lại tập trung vào khoản mục vốn bằng tiền và một số TSLĐ khác. Như vậy, trọng tâm trong công tác quản lý và sử dụng vốn lưu động là tập trung vào hàng tồn kho và các khoản phải thu, đồng thời cần chú ý đến sự biến động của vốn bằng tiền và TSLĐ khác.

2.2.2.2. Quản trị các khoản phải thu.

Trong nền kinh tế thị trường, các doanh nghiệp thường chiếm dụng vốn lẫn nhau. Để đẩy mạnh việc tiêu thụ sản phẩm thì bán chịu cũng là một biện pháp khá hiệu quả. Tuy nhiên, nếu bán chịu quá nhiều thì Công ty sẽ lâm vào tình trạng thiếu vốn giả tạo. Hơn nữa, nếu không quản trị tốt các khoản phải thu thì đây còn là nguyên nhân gây thất thoát vốn do không đòi nợ được.

Năm 2009, các khoản phải thu chiếm tới 50,51% tổng số vốn lưu động. Tuy con số này đã giảm xuống còn 45,94% vào năm 2010 nhưng khoản mục này vẫn chiếm tỷ trọng lớn nhất trong cơ cấu vốn lưu động. Cụ thể ta hãy xem xét tình hình quản trị các khoản phải thu của Công ty Phúc Quang thông qua sự biến động các khoản phải thu ở bảng sau (từ số liệu theo phụ lục 2):

Bảng 2.6: Sự biến động các khoản phải thu

Tổng số khoản phải thu của Công ty tại thời điểm 31/12/2010 là: 21.307.698 nghìn đồng. So với năm 2009 giảm một lượng là: 1.111.358 nghìn đồng, tỷ lệ giảm là 4,96%. Các khoản phải thu giảm là do:

- Phải thu của khách hàng giảm 1.465.253 ngàn đồng, tỷ lệ giảm 6,99%. Đây là nguyên nhân chính làm các khoản phải thu của Công ty giảm vì khoản phải thu của khách hàng chiếm tỉ trọng lớn nhất (93,44%) trong tổng các khoản phải thu.

- Thuế GTGT trong năm không được khấu trừ vì đã khấu trừ hết trong kỳ. Vì vậy làm giảm một lượng tiền đúng bằng năm 2009 là 354.290 nghìn đồng, tỷ lệ giảm 100%.

Các khoản phải thu giảm là dấu hiệu tốt, góp phần nâng cao hiệu quả sử dụng vốn lưu động trong Công ty, chứng tỏ Công ty đã áp dụng chính sách chiết khấu thanh toán trong công tác thu hồi nợ.

Để đánh giá rỏ hơn công tác quản trị các khoản phải thu ta cần đi vào nghiên cứu hai chỉ tiêu sau đây:

![]()

Năm 2009:

Năm 2010:

Năm 2009:

Năm 2010:

![]()

Bảng 2.7: Tình hình quản trị và sử dụng các khoản phải thu

Như vậy, vòng quay các khoản phải thu năm 2010 so với năm 2009 quay nhanh hơn (cao hơn) 2,11 - 2,07 = 0,05 vòng, tuy không đáng kể nhưng cũng chứng tỏ được Công ty đã cố gắng hơn trong việc nâng cao tốc độ thu hồi các khoản phải thu. Điều này là do ảnh hưởng của các nhân tố:

- Ảnh hưởng của nhân tố doanh thu thuần:

![]()

- Ảnh hưởng của nhân tố bình quân các khoản phải thu:

![]()

Tổng hợp kết quả phân tích: +0,06 – 0,01 = +0,05

Kết quả phân tích trên cho thấy: Trong điều kiện số dư bình quân các khoản phải thu không đổi như năm 2009, những nỗ lực gia tăng doanh số trong năm 2010 đã làm tăng số vòng quay các khoản phải thu lên 0,06 vòng. Tuy nhiên trong điều kiện doanh thu thuần không đổi như năm 2010, việc quản lý không tốt công tác công nợ khách hàng đã làm chậm mất 0,01 vòng quay trong một năm. Nguyên nhân chính ở đây cũng dễ nhận thấy qua bảng phân tích trên. Đó là do tốc độ tăng doanh thu thuần nhanh hơn tốc độ tăng số dư bình quân các khoản phải thu (2,98% so với 0,78%) nên số vòng quay tăng nhanh hơn là điều dễ hiểu. Điều này cho thấy những nổ lực tăng doanh thu của Công ty trong thời gian gần đây rất đáng được khích lệ.

Số ngày để thu hồi giảm 171 - 175 = -4 ngày. Các khoản phải thu được thu hồi nhanh sẽ giúp Công ty có thêm một số vốn lưu động để bổ sung vào quá trình sản xuất kinh doanh . Đây là nhân tố tích cực góp phần nâng cao hiệu quả sử dụng vốn lưu động tại Công ty .

Tuy nhiên chúng ta thấy rằng đối với một doanh nghiệp bán hàng và kinh doanh dịch vụ thì kỳ thu tiền bình quân như vậy là quá cao. Lý do là trong những năm gần đây Công ty muốn chiếm lĩnh một thị phần lớn hơn nên thông qua chính sách bán hàng trả chậm dẫn tới kỳ thu tiền bình quân cao. Điều này sẽ làm tăng gánh nặng lãi vay ngân hàng, tăng các chi phí đòi nợ ... ảnh hưởng đến lợi nhuận của Công ty. Vì vậy, trong thời gian tới Công ty cần chú ý tới vấn đề này trong hoạt động kinh doanh của mình. Một là, có thể áp dụng các chính sách cổ động bán hàng hợp lý hơn nữa để tăng doanh thu. Hai là, phải thu hồi các khoản phải thu khách hàng càng nhanh càng tốt. Có như thế mới tăng được tốc độ chuyển đổi các khoản phải thu thành tiền, từ đó tăng tốc độ luân chuyển vốn lưu động, góp phần tích cực trong vấn đề nâng cao lợi nhuận của Công ty.

Cân đối công nợ của công ty:

Để quản lý tốt các khoản phải thu và cũng như quản lý tốt vốn lưu động của Công ty thì ta phải nắm bắt được các khoản nợ của Công ty qua các năm thông qua hệ số sau:

![]()

Bảng 2.8: Hệ số công nợ của Công ty

Nhận xét: Trong các năm qua khoản phải thu của Công ty không đủ để

thanh toán cho các khoản nợ phải trả (hệ số công nợ > 1). Do đó Công ty phải dùng

đến các khoản tiền mặt tại quỹ, tiền gửi ngân hàng và giá trị hàng tồn kho để thanh toán. Vì vậy, Công ty cần phải quản lý chặt chẽ các khoản phải thu, đặc biệt là các khoản nợ khó đòi.

Từ kết quả phân tích trên đã đặt ra vấn đề cho Công ty là phải quản lý hiệu quả hơn nữa công tác công nợ phải thu khách hàng. Thường xuyên kiểm tra các sổ chi tiết và tổng hợp phải thu khách hàng, cần có biện pháp tích cực đôn đốc thu hồi nợ kịp thời và đưa nhanh vào hoạt động kinh doanh của đơn vị những khoản vốn trong thanh toán, vốn bị chiếm dụng nhằm tăng tốc độ chuyển đổi các khoản phải thu thành tiền hay tăng tốc độ luân chuyển vốn lưu động.

2.2.2.3. Quản trị hàng tồn kho:

Trong quá trình luân chuyển của vốn lưu động phục vụ cho sản xuất kinh doanh thì việc tồn tại vật tư hàng hoá dự trữ là bước đệm cần thiết cho quá trình sản xuất liên tục của Công ty. Trong nền kinh tế thị trường thì Công ty không thể tiến hành hoạt động kinh doanh đến đâu mua nguyên vật liệu đến đó mà luôn phải có nguyên vật liệu dự trữ.

Bảng 2.9: Sự biến động hàng tồn kho

Tỷ trọng hàng tồn kho tính đến 31/12/20010 chiếm 36,24% tổng số vốn lưu động (chỉ sau các khoản phải thu). Do vậy, công tác quản trị hàng tồn kho cũng cần

được quan tâm hàng đầu. Tình hình tăng giảm hàng tồn kho của Công ty 2 năm vừa qua được phân tích ở bảng 2.9 (số liệu được trích theo phụ lục 2):

Nhìn vào bảng trên ta thấy: Hàng tồn kho của Công ty tại thời điểm

31/12/20010 là 16.808.391 nghìn đồng. So với năm 2009 tăng một lượng là

1.439.161 nghìn đồng, tỉ lệ tăng 9,36%. Cụ thể hàng tồn kho tăng do:

- Thành phẩm tồn kho tăng 3.666.680 nghìn đồng, tỷ lệ tăng 63,34%. Đây cũng là khoản mục luôn chiểm tỷ trọng lớn nhất trong cơ cấu hàng tồn kho (năm 2009 chiếm 37,66% và tăng lên 56,25 %). Dự báo được nhu cầu Công ty đã mạnh dạn đầu tư sản xuất thêm một lượng lớn thành phẩm tồn kho. Chính điều này đã ảnh hưởng đến hàng tồn kho nói riêng cũng như TSLĐ nói chung của Công ty.

- Hàng gửi đi bán tăng 31.168 nghìn đồng, tỷ lệ tăng 0,97%. Lý do ở đây là Công ty đã kết hợp cùng với 2 Buôn Mê Thuật để mở rộng thị trường vào năm 2010. Vì hai công ty trên mới thành lập nên hàng hóa bị ứ đọng hoặc Công ty đã cấp tín dụng cho khách hàng để thu hút khách hàng.

Như vậy, hàng tồn kho trong năm qua tăng chủ yếu là do thành phẩm tồn kho tăng. Việc lượng thành phẩm tồn kho tăng đột biến và chiếm tỷ trọng quá lớn trong cơ cấu vốn lưu động phần nào phản ánh công tác tiêu thụ sản phẩm còn nhiều yếu kém của Công ty. Tuy nhu cầu thị trường về thiết bị tin học trong những năm gần đây tăng cao nhưng Công ty vẫn còn gặp nhiều khó khăn về sự cạnh tranh của các công ty lớn nên chưa chiếm lĩnh được một thị phần đáng kể.

Do vậy Công ty cần xem xét lại xem có cần thiết phải đầu tư mua linh kiện hàng hoá quá nhiều thành phẩm tồn kho như vậy hay không?

Để quản lý và sử dụng tốt hàng tồn kho ta cần quan tâm đến hai chỉ tiêu: Số vòng quay hàng tồn kho và số ngày một vòng quay hàng tồn kho.

Công thức:

Năm 2009: