![]()

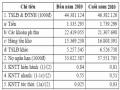

Năm 2010:

![]()

Năm 2009:

Có thể bạn quan tâm!

-

Lý Do Phải Giữ Tiền Mặt Và Lợi Thế Của Việc Giữ Đủ Tiền Mặt.

Lý Do Phải Giữ Tiền Mặt Và Lợi Thế Của Việc Giữ Đủ Tiền Mặt. -

Tình Hình Quản Lý Và Sử Dụng Vốn Lưu Động Tại Công Ty Tnhh Đt

Tình Hình Quản Lý Và Sử Dụng Vốn Lưu Động Tại Công Ty Tnhh Đt -

Phân Tích Tình Hình Quản Lý Và Sử Dụng Vốn Lưu Động Ở Công Ty.

Phân Tích Tình Hình Quản Lý Và Sử Dụng Vốn Lưu Động Ở Công Ty. -

Đánh Giá Tình Hình Quản Lý Và Sủ Dụng Vốn Lưu Động Tai Công Ty Tnhh Đt Th Phúc Quang Trong Thời Gian Qua.

Đánh Giá Tình Hình Quản Lý Và Sủ Dụng Vốn Lưu Động Tai Công Ty Tnhh Đt Th Phúc Quang Trong Thời Gian Qua. -

Nâng cao hiệu quả sử dụng nguồn vốn lưu động tại công ty TNHH điện tử tin học Phúc Quang - 9

Nâng cao hiệu quả sử dụng nguồn vốn lưu động tại công ty TNHH điện tử tin học Phúc Quang - 9 -

Nâng cao hiệu quả sử dụng nguồn vốn lưu động tại công ty TNHH điện tử tin học Phúc Quang - 10

Nâng cao hiệu quả sử dụng nguồn vốn lưu động tại công ty TNHH điện tử tin học Phúc Quang - 10

Xem toàn bộ 89 trang tài liệu này.

![]()

Năm 2010:

![]()

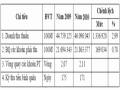

Bảng 2.10: Bảng phân tích tình hình quản lý và sử dụng hàng tồn kho

Nhìn vào bảng phân tích trên ta thấy số vòng quay hàng tồn kho giảm:

2,1 - 2,2 = -0,1 vòng. Điều này là do ảnh hưởng của các nhân tố:

+ Ảnh hưởng của nhân tố giá vốn hàng bán:

![]()

+ Ảnh hưởng của nhân tố hàng tồn kho bình quân:

![]()

Tổng hợp các kết quả phân tích: +0,1 – 0,2 = -0,1

Kết quả phân tích trên cho thấy: Trong điều kiện hàng tồn kho bình quân không đổi như năm 2009, với việc tăng giá vốn hàng bán do giá cả nguyên vật liệu đầu vào tăng và số lượng sản phẩm bán ra tăng đã làm tăng nhanh vòng quay hàng tồn kho lên 0,1 vòng. Tuy nhiên, trong điều kiện giá vốn hàng bán không đổi như năm 2010, với việc tăng lượng hàng tồn kho đã làm hàng tồn kho quay chậm mất 0,2 vòng. Nguyên nhân chính ở đây là do tốc độ tăng hàng tồn kho nhanh hơn tốc độ tăng giá vốn hàng bán (7,63% so với 2,62%) (hay nói cách khác lượng sản phẩm không được bán ra như ý muốn). Việc làm chậm vòng quay hàng tồn kho mất 0,1 vòng đã làm số ngày một vòng quay tăng: 171 - 164 = 7 ngày. Điều này được đánh giá là kém hiệu quả. Công ty đã không rút ngắn được số ngày một vòng quay hàng tồn kho có nghĩa là không rút ngắn được việc chuyển đổi hàng hóa thành tiền và có nguy cơ bị ứ đọng vốn. Tóm lại, hàng tồn kho năm 2010 tăng cả về quy mô lẫn tỷ trọng đã ảnh hưởng xấu đến hiệu quả sử dụng vốn lưu động trong Công ty. Công ty cần xem xét lại mức dự trữ hàng tồn kho để làm giảm lượng vốn bị ứ đọng, hạn chế chi phí lưu kho ...

2.2.2.4. Phân tích tình hình quản trị vốn bằng tiền và một số TSLĐ khác.

Theo số liệu phụ lục 2 ta có bảng tình hình về vốn bằng tiền và một số TSLĐ khác như sau:

Bảng 2.11: Tình hình tăng giảm vốn bằng tiền và một số TSLĐ khác

Qua bảng phân tích trên cho biết : Vốn bằng tiền của Công ty tại thời điểm 31/12/2010 là 1.739.299 nghìn đồng, tăng 404.004 nghìn đồng, tỷ lệ tăng 30,26%. Năm 2009 vốn bằng tiền chiếm tỷ trọng: 3,01% trong TSLĐ và 1,23% trong tổng tài sản . Năm 2010, vốn bằng tiền chiếm tỷ trọng: 3,75% trong TSLĐ và 1,59% trong tổng tài sản. Mặc dù vốn bằng tiền có xu hướng tăng lên nhưng nó vẫn chiếm tỷ trọng nhỏ trong tài sản lưu động cũng như tổng tài sản. Lý do ở đây là vì lượng tiền nằm trong các khoản phải thu khách hàng và thành phẩm tồn kho quá lớn. Điều này gây ra sự lãng phí về vốn lưu động đồng thời ảnh hưởng đến khả năng thanh toán của Công ty.

Để quản lý và sử dụng tốt vốn bằng tiền Công ty cần quan tâm đến Chu kỳ vận động tiền mặt. Chu kỳ vận động tiền mặt là độ dài thời gian từ khi thanh toán các khoản mục hàng hóa đến khi thu được tiền từ các khoản phải thu do việc bán hàng hóa.

Bảng 2.12: Chu kỳ vận động tiền mặt

Mục tiêu của Công ty là rút ngắn chu kỳ vận động của tiền mặt càng nhiều càng tốt mà không có hại đến sản xuất kinh doanh của Công ty, lúc đó lợi nhuận sẽ tăng lên. Còn nếu chu kỳ càng dài thì nhu cầu tài trợ từ bên ngoài càng lớn và mỗi nguồn tài trợ đều mang một chi phí nên lợi nhuận sẽ giảm.

Một vấn đề khác rất đáng quan tâm của Công ty đó là khoản mục tài sản thiếu chờ xử lý. Tuy nó chiếm tỷ trọng không đáng kể nhưng lại tăng đột biến (tăng đến 494,35%) trong năm vừa qua cho ta thấy công tác quản lý vật tư, tài sản của Công ty không tốt, ý thức bảo vệ tài sản của CBCNV còn kém dẫn đến tình trạng mất mát vật tư, tài sản làm thất thoát vốn, ảnh hưởng nghiêm trọng đến hoạt động sản xuất kinh doanh của Công ty trong thời gian tới.

2.2.2.5. Phân tích các chỉ tiêu đánh giá hiệu quả sử dụng vốn lưu động tại Công

ty.

a. Tốc độ luân chuyển vốn lưu động: Tốc độ luân chuyển vốn lưu động được đo bằng 2 chỉ tiêu là số lần luân chuyển của vốn lưu động trong năm (L) và kỳ luân chuyển vốn (K):

*Số vòng quay vốn lưu động:

![]()

Năm 2009: ![]()

Năm 2010: ![]()

Số vòng quay vốn lưu động giảm: 1,02 - 1,04 = -0,02 vòng. Điều này là do

ảnh hưởng của các nhân tố:

+ Ảnh hưởng của nhân tố doanh thu thuần:

![]()

+ Ảnh hưởng của nhân tố vốn lưu động bình quân:

![]()

Tổng hợp kết quả phân tích: +0,03 - 0,05 = -0,02

Kết quả phân tích trên cho thấy: Trong điều kiện vốn lưu động không đổi như năm 2009, những nổ lực gia tăng doanh số bán trong năm 2009 đã làm vốn lưu động quay nhanh 0,03 vòng. Tuy nhiên, trong điều kiện doanh thu không thay đổi như năm 2010, việc quản lý vốn kém hiệu quả làm vốn lưu động quay chậm mất 0,05 vòng.

*Kỳ luân chuyển vốn lưu động:

Công thức: ![]()

Năm 2009: ![]()

![]()

Năm 2010:

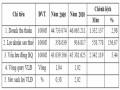

Bảng 2.13: Tốc độ luân chuyển vốn lưu động

Việc tính toán trên cho biết: Năm 2009, Công ty cứ đầu tư 1 đồng vào vốn lưu động sẽ tạo ra 1,04 đồng doanh thu thuần. Năm 2010, Công ty đầu tư 1 đồng vào vốn lưu động tạo ra được 1,02 đồng doanh thu thuần. Chỉ tiêu này còn quá thấp, lại giảm 0,02 vòng cho thấy hiệu quả sử dụng vốn lưu động của Công ty còn nhiều yếu kém. Nguyên nhân ở đây là do tốc độ tăng doanh thu thuần chậm hơn tốc độ tăng vốn lưu động bình quân (2,98% so với 5,44%). Vấn đề được đặt ra là: Công ty đã không tăng được doanh số bán qua các năm hay đã để lãng phí một lượng vốn lưu động không cần thiết?

Năm 2010, kỳ luân chuyển vốn lưu động tăng 353 - 346 = 7 ngày so với năm

2009. Do vậy, năm 2010 Công ty đã để lãng phí một số vốn lưu động là:

Mức vốn lưu động lãng phí sẽ làm tăng chi phí sử dụng vốn, giảm sút hiệu quả sử dụng vốn lưu động của Công ty.

b. Hàm lượng vốn lưu động:

![]()

Năm 2009:

![]()

Năm 2010:

![]()

Bảng 2.14: Hàm lượng vốn lưu động

Chỉ tiêu này là chỉ tiêu nghịch đảo của chỉ tiêu trên (mục a.). Chỉ tiêu này cho biết: Để đạt được 1 đồng doanh thu năm 2009 Công ty phải cần đến 0,96 đồng vốn lưu động và năm 2010 cần tới 1,06 đồng vốn lưu động. Như vậy so với năm 2009 thì việc sử dụng vốn lưu động trong năm 2010có phần hạn chế hơn. Hơn nữa, Công ty cần có biện pháp hạ thấp chỉ tiêu này xuống hơn nữa bởi vì mức đảm nhận vốn lưu động > 1 chứng tỏ công tác quản lý và sử dụng vốn lưu động còn nhiều bất cập.

c. Mức doanh lợi vốn lưu động:

![]()

Năm 2009: ![]()

Năm 2010: ![]()

Bảng 2.15: Mức doanh lợi vốn lưu động

Chỉ tiêu này cho biết: Một trăm đồng vốn lưu động của Công ty năm 2009 tạo ra được 0,83 đồng lợi nhuận sau thuế, còn năm 2010 tạo ra được 2,02 đồng lợi nhuận sau thuế, tăng lên tới 2,02 - 0,83 = 1,19 đồng. Điều này là do ảnh hưởng của các nhân tố:

+ Ảnh hưởng của nhân tố lợi nhuận sau thuế:

![]()

+ Ảnh hưởng của nhân tố vốn lưu động bình quân:

Tổng hợp các yếu tố phân tích: +1,3 - 0,11 = +1,19

Kết quả phân tích trên cho thấy: Trong điều kiện vốn lưu động bình quân không đổi như năm 2009, việc tăng đột biến lợi nhuận sau thuế (tăng 156,07%) đã làm tăng mức doanh lợi vốn lưu động lên tới 1,3 đồng. Tuy nhiên, với việc tăng vốn lưu động bình quân trong kỳ đã làm giảm 0,11 đồng.

Nguyên nhân rất dễ nhận thấy là do tốc độ tăng của lợi nhuận sau thuế rất cao so với tốc độ tăng của vốn lưu động (156,07% so với 5,44%). Điều này đã tạo ra thêm 1,19 đồng lợi nhuận sau thuế khi sử dụng 100 đồng vốn lưu động trong kinh doanh vào năm 2010. Chỉ tiêu này còn thấp nhưng đã có sự tiến bộ rõ rệt trong việc nâng cao hiệu quả sử dụng vốn lưu động. Lợi nhuận là vấn đề sống còn của mỗi doanh nghiệp, vì vậy Công ty cần phải nâng cao hơn nữa hiệu quả sử dụng vốn lưu động để tăng lợi nhuận cho Công ty.

d. Các chỉ tiêu đánh giá khả năng thanh toán:

Thực trạng chung của các doanh nghiệp hiện nay là thiếu vốn kinh doanh trầm trọng, thậm chí ngay cả khi họ sử dụng toàn bộ vốn lưu động tự có, kết hợp khai thác triệt để các nguồn vốn khác như nguồn vốn vay, nguồn vốn quỹ hay thu nhập chưa phân phối … vẫn chưa đảm bảo cân đối nhu cầu vốn cho kinh doanh và Công ty TNHH ĐT TH Phúc Quang cũng không nằm ngoài thực trạng đó.

Để đáp ứng cho nhu cầu vốn kinh doanh, hầu hết các doanh nghiệp phải huy động từ nguồn tài trợ khác, chủ yếu là vay ngắn hạn và tận dụng các khoản nợ phải trả, Tuy nhiên, việc sử dụng các nguồn tài trợ này buộc các doanh nghiệp phải liên tục đối đầu với các khoản nợ đến hạn. Để thấy được Công ty có khả năng hoàn trả các khoản nợ đến hạn hay không ta hãy đi phân tích các chỉ tiêu liên quan đến khả năng thanh toán của Công ty. Đồng thời thông qua các chỉ tiêu này ta cũng biết được hiệu quả quản lý và sử dụng vốn lưu động tại Công ty như thế nào?

Từ số liệu trong bảng CĐKT của Công ty trong 2 năm 2009 và 2010 ta tính

được các chỉ tiêu ở bảng 2.16:

Nhìn chung 3 chỉ tiêu trên cho thấy khả năng thanh toán của Công ty là rất kém. Đặc biệt là khả năng thanh toán hiện hành và khả năng thanh toán nhanh.