lượng vốn khá lớn làm tăng các khoản chi phí về quản lý, đòi nợ ... Chính vì vậy việc áp dụng các chính sách chiết khấu để rút ngắn kỳ thu tiền bình quân là cần thiết để Công ty tận dụng nguồn vốn một cách hiệu quả hơn.

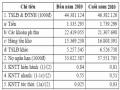

Bảng 3.1: Tốc độ luân chuyển các khoản phải thu

3.1.2. Nội dung thực hiện biện pháp:

Khái niệm chiết khấu thanh toán: Chiết khấu thanh toán là số tiền mà Công ty cho bên mua khi bên mua thanh toán tiền hàng tháng trước thời hạn quy định trong hợp đồng.

Ích lợi từ chiết khấu thanh toán: Đối với khách hàng sẽ được hưởng lợi khi thanh toán sớm. Đối với Công ty sẽ đẩy nhanh được vòng quay các khoản phải thu, rút ngắn thời gian thu tiền bình quân.

Tuy nhiên, Công ty cũng phải chịu một khoản chi phí chiết khấu. Vậy, áp dụng chính sách chiết khấu như thế nào để hai bên cùng có lợi? Chúng ta cùng đi sâu vào phân tích nội dung của biện pháp để tìm ra khoảng tỷ lệ chiết khấu thích hợp có lợi cho cả Công ty lẫn khách hàng.

Có thể bạn quan tâm!

-

Phân Tích Tình Hình Quản Lý Và Sử Dụng Vốn Lưu Động Ở Công Ty.

Phân Tích Tình Hình Quản Lý Và Sử Dụng Vốn Lưu Động Ở Công Ty. -

Phân Tích Tình Hình Quản Trị Vốn Bằng Tiền Và Một Số Tslđ Khác.

Phân Tích Tình Hình Quản Trị Vốn Bằng Tiền Và Một Số Tslđ Khác. -

Đánh Giá Tình Hình Quản Lý Và Sủ Dụng Vốn Lưu Động Tai Công Ty Tnhh Đt Th Phúc Quang Trong Thời Gian Qua.

Đánh Giá Tình Hình Quản Lý Và Sủ Dụng Vốn Lưu Động Tai Công Ty Tnhh Đt Th Phúc Quang Trong Thời Gian Qua. -

Nâng cao hiệu quả sử dụng nguồn vốn lưu động tại công ty TNHH điện tử tin học Phúc Quang - 10

Nâng cao hiệu quả sử dụng nguồn vốn lưu động tại công ty TNHH điện tử tin học Phúc Quang - 10

Xem toàn bộ 89 trang tài liệu này.

* Đối với Công ty:

Chiết khấu thanh toán được xây dựng trên cơ sở lãi vay ngắn hạn ngân hàng và tỷ suất sinh lợi trên vốn lưu động. Nghĩa là với số tiền vay ngân hàng, thay vì đầu tư vào khoản phải thu khách hàng, Công ty đầu tư vào mục đích kinh doanh để sau khi bù đắp chi phí lãi vay vẫn còn một khoản lợi nhuận.

+ Chi phí lãi vay: Năm 2010 Công ty vay ngắn hạn ngân hàng với lãi suất

rth = 1,14%/tháng. Quy ra năm là:

![]()

Giả sử trong năm 2011 mức lãi suất này sẽ không thay đổi khi Công ty có tiến hành vay nợ thêm.

+ Tỷ suất sinh lợi trên vốn lưu động: (rVLĐ)

Như vậy, chi phí sử dụng vốn (CV) để đầu tư vào khách hàng là:

CV = rn + rVLĐ = 14,57% + 2,02% = 16,59%

Khi áp dụng chính sách chiết khấu thì Công ty phải chịu một khoản chi phí là: rCK x DTT. Để đem lại hiệu quả thì khoản chi phí này phải nhỏ hơn tiền lãi do khách hàng thanh toán trước thời hạn. Vấn đề đặt ra là xác định rCK? Vì vậy, trước hết, Công ty cần dự báo doanh thu thuần năm 2011.

Dự báo doanh thu thuần năm 2011 của Công ty:

Phương pháp dự báo: Dựa vào phương pháp dự báo thống kê ngắn hạn theo mô hình hàm xu thế tuyến tính đơn. Hàm dự báo doanh thu thuần cuả Công ty có dạng: y = a + bt

y: Mức dự báo doanh thu thuần

a, b: tham số

Áp dụng phương pháp bình phương cực tiểu ta có:

sau:

Dựa vào bảng báo cáo kết quả kinh doanh những năm qua ta lập được bảng

Bảng 3.2: Tính toán và dự báo doanh thu thuần

![]()

a = 44.277.827 - 2.015.007 x 4 = 40.247.813 Hàm dự báo: y = 40.247.813 - 2.015.007t

Dự báo năm 2011 (t = 4), mức doanh thu thuần dự báo là: y2011 = 40.247.813 + 2.015.007 x 4 = 48.307.841 (nghìn đồng)

Giả sử nếu Công ty muốn giảm số ngày thu tiền bình quân từ 171 ngày

xuống còn 120 ngày bằng cách áp dụng chiết khấu, ta lập bảng phân tích sau:

Bảng 3.3: Bảng dự trù các khoản phải thu năm 2011

Qua bảng phân tích trên ta thấy mức chênh lệch giữa áp dụng chính sách và không áp dụng chính sách chiết khấu là: 6.972.097 nghìn đồng. Có nghĩa là khi đó các khoản phải thu bình quân của Công ty có thể giảm 6.972.097 nghìn đồng. Như vậy, khi áp dụng chiết khấu thì chi phí cơ hội mà Công ty được hưởng là: 6.792.097

x 16,59% = 1.126.809 nghìn đồng Tỷ lệ chiết khấu sẽ là: ∆X% x 48.307.841 nghìn

đồng < 1.126.809 nghìn đồng ∆ X% < 2,33%

Như vậy, để mang lại hiệu quả khi áp dụng biện pháp, Công ty sẽ áp dụng tỷ lệ chiết khấu nhỏ hơn 2,33% được tính theo doanh thu.

* Đối với khách hàng:

Khách hàng sẽ lựa chọn phương án nào có lãi. Nếu Công ty không áp dụng chính sách chiết khấu, khách hàng sẽ thanh toán tiền sau 171 ngày kể từ ngày nhận hàng. Khi áp dụng chính sách chiết khấu Công ty cần phải xem xét mức chiết khấu của mình có được khách hàng chấp nhận hay không? Mức chiết khấu này phải đem lại lợi ích cho khách hàng nhưng không đem đến sự thiệt hại cho Công ty.

Biện pháp được đưa ra sẽ giảm số ngày thu tiền bình quân từ 171 ngày xuống 120 ngày. Như vậy sẽ giảm được 51 ngày kể từ ngày viết hóa đơn xuất hàng. Nếu khách hàng thanh toán cho Công ty trong vòng 120 ngày trở lại thì khách hàng sẽ vay ngắn hạn ngân hàng để thanh toán cho Công ty.

Giả sử lãi suất mà Công ty vay bằng với mức lãi suất mà Công ty đã vay ngắn hạn năm 2010 là 1,14%/tháng, và giả sử mức lãi này không thay đổi thì trong vòng 120 ngày khách hàng sẽ vay ngắn hạn ngân hàng và phải chịu một mức lãi suất là:

Vậy, nếu được hưởng tỷ lệ chiết khấu lớn hơn mức lãi suất 1,94% thì khách hàng sẽ chấp nhận thanh toán trước thời hạn.

Tóm lại, qua tính toán cho thấy mức lãi suất chiết khấu mà Công ty có thể áp dụng là: 1,94% <= X <= 2,33%. Trong điều kiện doanh thu kế hoạch không thay đổi, lãi suất vay ngắn hạn ngân hàng là 1,14%/tháng, nếu Công ty muốn rút ngắn kỳ thu tiền bình quân xuống còn 120 ngày thì Công ty sẽ áp dụng tỷ lệ chiết khấu nằm trong khoảng từ 1,94% đến 2,33%. Nếu tỷ lệ này nhỏ hơn 1,94% thì khách hàng không chấp nhận thanh toán trước 120 ngày còn lớn hơn 2,33% thì Công ty sẽ

bị lỗ.

3.1.3. Dự trù kinh phí:

Vì tỷ lệ chiết khấu mà Công ty lựa chọn phải nằm trong khoảng 1,94% <= X

<= 2,33% nên tổng kinh phí được dự trù là rất khó. Do đó Công ty cần phân tích khách hàng và căn cứ vào các khoản phải thu khách hàng mà áp dụng tỷ lệ chiết khấu cho hợp lý đồng thời có lợi cho cả hai phía. Để Công ty có lợi thì tỷ lệ chiết khấu càng gần 1,94% càng tốt. Còn để khách hàng có lợi thì tỷ lệ này càng gần 2,33% càng tốt. Thông thường để khách hàng chấp nhận thanh toán sớm hơn cho Công ty thì tỷ lệ chiết khấu đưa ra phải cao mới đủ sức hấp dẫn và thuyết phục khách hàng.

Giả sử Công ty đưa ra mức chiết khấu là 2,0% mà được khách hàng chấp nhận thì chi phí chiết khấu được dự trù là: 48.307.841 x 2,0% = 966.156 (nghìn đồng)

3.1.4. Kết quả khi thực hiện biện pháp:

Dự kiến trong năm 2011 nếu Công ty áp dụng chính sách chiết khấu thì có thể rút ngắn kỳ thu tiền bình quân xuống còn 120 ngày. Nếu không áp dụng biện pháp thì chi phí cơ hội là 840.862 nghìn đồng. Như vậy khi áp dụng tỷ lệ chiết khấu là 2,0% thì công ty sẽ thu được khoản lợi nhuận tăng thêm là:

∆ LN = 1.125.572 - 966.156 = 159.416 (nghìn đồng)

Sau đây là bảng dự đoán tổng kết sau khi thực hiện biện pháp:

Bảng 3.4: Tổng kết sau khi thực hiện biện pháp

Như vậy nếu biện pháp được áp dụng thành công thì Công ty không bị chiếm dụng vốn quá lâu như hiện tại, hiệu quả sử dụng vốn lưu động sẽ được nâng cao hơn, đồng thời còn tạo điều kiện cho Công ty đứng trước các cơ hội kinh doanh mới. Tuy nhiên, biện pháp này còn phụ thuộc rất nhiều vào phía khách hàng. Vì vậy, Công ty cần có đội ngũ nhân viên Marketing trực tiếp thương lượng với phía khách hàng có khả năng giao tiếp tốt và chịu khó đi lại.

Bên cạnh đó, Công ty nên xem xét và đòi nợ theo hình thức phân nhỏ, tức là thu một món nợ theo nhiều lần. Chẳng hạn có một khách hàng nợ 100 triệu đồng Công ty có thể tiến hành chia làm 3 phần và gia hạn cho khách hàng phải trả nợ trong khoảng thời gian 3 tháng. Nếu việc áp dụng trên vẫn chưa đòi được nợ thì kế toán tiến hành thu thập chứng từ, thông tin và khởi kiện khách hàng thông qua tòa án kế toán. Chính sách chiết khấu này có một ý nghĩa to lớn đối với việc sử dụng vốn lưu động, tiết kiệm chi phí lãi vay, nâng cao khả năng thanh toán hiện hành.

3.2. Giải pháp thứ hai.

Dự đoán nhu cầu vốn lưu động của Công ty và tổ chức nguồn vốn lưu động đảm bảo cho quá trình sản xuất kinh doanh liên tục và tránh lãng phí vốn.

3.2.1. Căn cứ và mục đích của biện pháp: Căn cứ:

Dự đoán đúng đắn nhu cầu vốn lưu động thường xuyên, cần thiết để đảm bảo hoạt động sản xuất kinh doanh của doanh nghiệp được tiến hành liên tục, tiết kiệm và có hiệu quả kinh tế cao là nội dung quan trọng của hoạt động tài chính doanh nghiệp. Trong điều kiện các doanh nghiệp chuyển sang thực hiện hạch toán kinh doanh theo cơ chế thị trường, mọi nhu cầu về vốn lưu động cho sản xuất - kinh doanh của doanh nghiệp đều phải tự trang trải thì điều này càng có ý nghĩa quan trọng và thiết thực.

Theo phân tích ở phần 2 trong năm 2010 vừa qua Công ty đã để lãng phí một số vốn lưu động là 895.712 nghìn đồng làm giảm hiệu quả sử dụng vốn lưu động. Vì vậy, trong năm tới việc dự đoán nhu cầu vốn lưu động đảm bảo cho quá trình sản

xuất kinh doanh được diễn ra liên tục và tránh lãng phí vốn là việc làm cần thiết và tất yếu.

Mục đích của việc dự đoán nhu cầu vốn lưu động:

- Đảm bảo cho quá trình sản xuất và lưu thông của doanh nghiệp được tiến hành liên tục, đồng thời tránh ứ đọng và lãng phí vốn.

- Là cơ sở để tổ chức các nguồn vốn hợp lý, hợp pháp đáp ứng kịp thời nhu

cầu vốn lưu động của các doanh nghiệp.

- Để sử dụng tiết kiệm, hợp lý và có hiệu quả vốn lưu động đồng thời là căn

cứ để đánh giá công tác quản lý vốn lưu động trong nội bộ doanh nghiệp.

Nếu doanh nghiệp xác định nhu cầu vốn lưu động quá cao sẽ không khuyến khích doanh nghiệp khai thác hết các khả năng tiềm tàng, tìm mọi biện pháp cải tiến hoạt động sản xuất kinh doanh để nâng cao hiệu quả sử dụng vốn lưu động; gây nên tình trạng ứ đọng vật tư hàng hóa; vốn chậm luân chuyển và phát sinh các chi phí không cần thiết làm tăng giá thành sản phẩm.

Ngược lại, nếu doanh nghiệp xác định nhu cầu vốn lưu động quá thấp sẽ gây nhiều khó khăn cho hoạt động sản xuất kinh doanh của doanh nghiệp. Doanh nghiệp thiếu vốn sẽ không đảm bảo sản xuất liên tục, gây nên những thiệt hại do ngừng sản xuất, không có khả năng thanh toán và thực hiện các hợp đồng đã ký kết với khách hàng. Cũng cần lưu ý rằng nhu cầu vốn lưu động của doanh nghiệp là một đại lượng không cố định và chịu ảnh hưởng của nhiều nhân tố như:

- Quy mô sản xuất - kinh doanh của doanh nghiệp trong từng thời kỳ.

- Sự biến động của giá cả các loại vật tư, hàng hóa mà doanh nghiệp sử dụng

trong sản xuất.

- Chính sách, chế độ về Lao động - Tiền lương đối với người lao động trong doanh nghiệp.

- Trình độ tổ chức, quản lý và sử dụng vốn lưu động của doanh nghiệp trong

quá trình dự trữ sản xuất, sản xuất và tiêu thụ sản phẩm.

Vì vậy, để nâng cao hiệu quả sử dụng vốn lưu động, giảm thấp tương đối nhu cầu vốn lưu động không cần thiết, doanh nghiệp cần tìm các biện pháp phù hợp tác động đến các nhân tố ảnh hưởng trên sao cho có hiệu quả nhất.

Sau đây em xin trình bày phương pháp dự đoán nhu cầu vốn lưu động tương đối đơn giản và dễ làm, đó là phương pháp tỷ lệ phần trăm trên doanh thu:

3.2.2. Nội dung của biện pháp:

Phương pháp này được tiến hành qua 4 bước sau đây:

- Bước 1: Tính số dư bình quân của các khoản phải thu trên bảng cân đối kế

toán của doanh nghiệp trong năm trước (năm báo cáo).

- Bước 2: Chọn các khoản mục vốn lưu động chịu sự tác động trực tiếp và có quan hệ chặt chẽ với doanh thu rồi tính tỷ lệ phần trăm của các khoản mục đó so với doanh thu thực hiện được trong năm báo cáo.

- Bước 3: Dùng tỷ lệ phần trăm đó để ước tính nhu cầu vốn sản xuất kinh

doanh cho năm sau (năm kế hoạch) trên cơ sở doanh thu dự kiến năm kế hoạch.

- Bước 4: Dự định huy động nguồn trang trải nhu cầu vốn sản xuất kinh

doanh trên cơ sở kết quả kinh doanh năm kế hoạch.

Tình hình thực tế tại Công ty TNHH ĐT TH Phúc Quang:

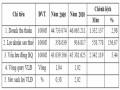

Tình hình sử dụng vốn lưu động của Công ty được thể hiện ở bảng 3.5:

Qua quá trình phân tích ở phần 2 ta thấy: Vốn lưu động của Công ty chiếm tỷ trọng tương đối lớn trong cơ cấu tài sản: 40,86% năm 2009 và 42,40% năm 2010. Dựa vào bảng trên ta thấy, tốc độ tăng vốn lưu động bình quân lớn hơn tốc độ tăng tăng của doanh thu thuần (5,44% > 2,98%) dẫn đến vòng quay vốn lưu động bị chậm lại 0,02 vòng. Số liệu này cũng cho thấy khả năng quay vòng của vốn lưu động thấp (chỉ 1,02vòng/năm), đồng thời cũng cho thấy hiệu quả sử dụng vốn lưu động ở Công ty chưa cao, vốn lưu động còn bị lãng phí. Do đó trong năm tới ta cần dự đoán nhu cầu vốn lưu động để tổ chức quản lý và sử dụng nguồn vốn này một cách hợp lý và tiết kiệm. Cụ thể ta tiến hành như sau:

Bảng 3.5: Tình hình sử dụng vốn lưu động