càng lớn và phí quản lý thu được càng cao. Đó là nguyên tắc cốt yếu đối với hoạt động của Công ty Quản lý quỹ.

Ngoài ra, công ty quản lý quỹ còn có lợi nhuận từ hoạt động đầu tư tài chính từ nguồn vốn chủ sở hữu, là lợi nhuận từ việc đầu tư vào các tài sản tài chính như: trái phiếu, cổ phiếu, cổ phần, chứng chỉ tiền gửi.

Như vậy, lợi nhuận thuần từ hoạt động kinh doanh của công ty quản lý quỹ bao gồm lợi nhuận từ hoạt động kinh doanh và lợi nhuận từ hoạt động đầu tư tài chính.

d. Tỷ suất lợi nhuận:

Tỷ suất lợi nhuận của công ty bao gồm tỷ suất lợi nhuận trên tổng tài sản và tỷ suất lợi nhuận trên vốn chủ sở hữu.

Lợi nhuận gộp/Lợi nhuận sau thuế

Tỷ suất lợi nhuận trên tổng tài sản=

Tổng tài sản

Tỷ suất lợi nhuận trên tổng tài sản (ROA) được tính bằng cách chia lợi nhuận gộp từ hoạt động kinh doanh hoặc lợi nhuận sau thuế cho tổng tài sản. ROA càng cao thì công ty làm ăn càng hiệu quả. Còn nếu tỷ số ROA nhỏ hơn 0, thì công ty đang đầu tư thua lỗ. Mức lãi hay lỗ được đo bằng phần trăm của giá trị bình quân tổng tài sản của công ty. Tỷ số ROA cho biết hiệu quả quản lý và sử dụng tài sản để tạo ra thu nhập của doanh nghiệp. Chỉ số này có thể so sánh giữa các năm hoặc với các đối thủ cạnh tranh và bình quân ngành.

Có thể bạn quan tâm!

-

Quản Trị Rủi Ro Trong Hoạt Động Đầu Tư Của Công Ty Quản Lý Quỹ

Quản Trị Rủi Ro Trong Hoạt Động Đầu Tư Của Công Ty Quản Lý Quỹ -

Hoạt Động Quản Lý Danh Mục Đầu Tư:

Hoạt Động Quản Lý Danh Mục Đầu Tư: -

Vai Trò Đối Với Người Cần Vốn Là Các Doanh Nghiệp Hoạt Động Trong Nền Kinh Tế

Vai Trò Đối Với Người Cần Vốn Là Các Doanh Nghiệp Hoạt Động Trong Nền Kinh Tế -

Kinh Nghiệm Quốc Tế Về Nâng Cao Hiệu Quả Hoạt Động Của Công Ty Quản Lý Quỹ Đầu Tư

Kinh Nghiệm Quốc Tế Về Nâng Cao Hiệu Quả Hoạt Động Của Công Ty Quản Lý Quỹ Đầu Tư -

Khái Quát Về Công Ty Quản Lý Quỹ Ngân Hàng Tmcp Công Thương Việt Nam

Khái Quát Về Công Ty Quản Lý Quỹ Ngân Hàng Tmcp Công Thương Việt Nam -

Doanh Thu Từ Hoạt Động Quản Lý Danh Mục Đầu Tư Chứng Khoán

Doanh Thu Từ Hoạt Động Quản Lý Danh Mục Đầu Tư Chứng Khoán

Xem toàn bộ 189 trang tài liệu này.

Đối với công ty quản lý quỹ, do hoạt động đầu tư tài chính cũng là một hoạt động quan trọng, đóng góp nhiều vào doanh thu lợi nhuận, nên tỷ số ROA thường được tính bằng lợi nhuận sau thuế chia cho tổng tài sản.

Lợi nhuận gộp/lợi nhuận sau thuế

Tỷ suất lợi nhuận trên vốn chủ sở hữu=

Vốn chủ sở hữu

Tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) được tính bằng cách lấy lợi nhuận gộp từ hoạt động kinh doanh hoặc lợi nhuận sau thuế chia cho vốn chủ sở hữu. Đối với công ty quản lý quỹ, do hoạt động đầu tư tài chính cũng là một hoạt động quan trọng, đóng góp nhiều vào doanh thu lợi nhuận, nên tỷ số ROE thường được tính bằng lợi nhuận sau thuế chia cho vốn chủ sở hữu. ROE

cho biết một đồng vốn chủ sở hữu của công ty cổ phần này tạo ra bao nhiêu đồng lợi nhuận.

Nếu tỷ số này mang giá trị dương, là công ty đầu tư có lãi; nếu mang giá trị âm là công ty đầu tư thua lỗ. Để so sánh chính xác, cần so sánh tỷ số này với tỷ số bình quân của toàn ngành, hoặc với tỷ số của đối thủ cạnh tranh trong cùng ngành.

Tỷ số lợi nhuận trên vốn chủ sở hữu ROE hay được đem so sánh với tỷ số lợi nhuận trên tài sản ROA. Nếu tỷ số lợi nhuận trên vốn chủ sở hữu lớn hơn ROA thì có nghĩa là đòn bẩy tài chính của công ty đã có tác dụng tích cực, nghĩa là công ty đã thành công trong việc huy động vốn của cổ đông để kiếm lợi nhuận với tỷ suất cao hơn tỷ lệ tiền lãi mà công ty phải trả cho các cổ đông.

Các chỉ tiêu tỷ suất lợi nhuận đầu tư thấp là dấu hiệu cho thấy danh mục đầu tư sinh lời kém. Tuy nhiên, theo quan điểm hiện đại, lợi nhuận đầu tư thực hiện mới chỉ là một phần của hiệu quả, còn một phần lớn lợi nhuận chưa thực hiện sẽ ẩn dưới giá trị thị trường của danh mục đầu tư.

f. Tính ổn định trong các dòng thu nhập:

Trong một môi trường kinh doanh với các sản phẩm đa dạng, nhiều rủi ro và nhiều biến động như công ty quản lý quỹ thì tính ổn định của các dòng thu nhập theo thời gian là một tiêu chí quan trọng để đánh giá hiệu quả hoạt động của công ty. Tính ổn định của các dòng thu nhập có thể được phân tích riêng rẽ hoặc tổng hợp toàn bộ thu nhập của công ty. Để đánh giá tính ổn định của các dòng thu nhập, các chỉ số thông dụng bao gồm độ lệch chuẩn và hệ số biến thiên cho các quý báo cáo.

Độ lệch chuẩn

Hệ số biến thiên = Trung bình số học

Hệ số biến thiên là một đại lượng thống kê mô tả dùng để đo mức độ biến động của tương đối của những tập hợp dữ liệu chưa phân tổ có giá trị bình quân khác nhau. Hệ số này được tính bằng cách lấy độ lệch chuẩn chia cho giá trị trung bình số học. Độ lệch chuẩn là một đại lượng thống kê mô tả dùng để đo mức độ phân tán của một tập dữ liệu đã được lập thành bảng tần số. Có thể tính ra độ lệch chuẩn bằng cách lấy căn bậc hai của phương sai. Trung bình số học là trung bình cộng của tập hợp dữ liệu được chọn.

Hệ số biến thiên giúp so sánh một cách tương đối tính ổn định thu nhập

của các công ty quản lý quỹ khác nhau và giữa các kỳ phân tích khác nhau. Hệ số biến thiên càng thấp thể hiện mức độ ổn định càng cao.

Đối với công ty quản lý quỹ, hệ số biến thiên dùng để đo mức độ biến động của lợi nhuận sau thuế các quý báo cáo, lợi nhuận trước thuế các quý báo cáo, doanh thu đầu tư tài chính các quý báo cáo và doanh thu hoạt động kinh doanh các quý báo cáo trong giai đoạn từ năm 2011 đến năm 2016.

g. Tỷ suất lợi nhuận biên:

Tỷ suất lợi nhuận biên được xác định bằng lợi nhuận trước thuế chia cho doanh thu ròng.

Tỷ suất lợi nhuận biên =

Lợi nhuận trước thuế Doanh thu thuần

Chỉ số này thể hiện một đồng doanh thu ròng tạo ra bao nhiêu đồng lợi nhuận trước thuế. Phần chênh lệch giữa doanh thu ròng và lợi nhuận trước thuế chính là chi phí hoạt động (chi phí nhân sự và phi nhân sự).

Đối với công ty quản lý quỹ, doanh thu thuần là doanh thu hoạt động kinh doanh đến từ hoạt động quản lý quỹ, quản lý danh mục đầu tư và hoạt động tư vấn. Ngoài ra, doanh thu từ hoạt động đầu tư tài chính cũng là một doanh thu quan trọng đến từ hoạt động đầu tư vốn chủ sở hữu. Vì vậy, để thực sự đánh giá được hiệu quả hoạt động của công ty quản lý quỹ, tỷ suất lợi nhuận biên của công ty quản lý quỹ có thể được tính bằng lợi nhuận trước thuế chia cho tổng doanh thu, trong đó bao gồm cả doanh thu hoạt động kinh doanh và doanh thu đầu tư tài chính. Thông thường, tỷ suất lợi nhuận biên đối với một công ty quản lý quỹ quốc tế khoảng 30-40%.

h. Chi phí nhân sự: Chi phí hoạt động lớn nhất của công ty quản lý quỹ là chi phí nhân sự, bao gồm lương, thưởng và chi phí đào tạo. Nguồn nhân lực được coi là tài sản quan trọng nhất của công ty quản lý quỹ và do đó mức lương thưởng cao phản ánh một hình thức phân phối các khoản lợi nhuận của công ty. Thông thường, đơn giá chi phí nhân sự của công ty quản lý quỹ phải cao hơn của ngân hàng thương mại và chiếm 40-50% doanh thu ròng. Các chỉ số thông dụng quản lý chi phí nhân sự bao gồm:

- Tỷ trọng chi phí nhân sự trên tổng chi phí;

- Tỷ lệ chi phí nhân sự trên tổng thu nhập ròng;

- Chi phí nhân sự bình quân trên đầu một nhân viên.

1.2.2.2. Các chỉ tiêu đánh giá hiệu quả hoạt động đầu tư của quỹ và danh mục đầu tư:

Trong nền kinh tế biến động chưa ổn định, các mảng kinh doanh từ vốn chủ sở hữu của công ty quản lý quỹ như đầu tư trái phiếu, cổ phiếu càng trở nên rủi ro hơn và có thể bị thua lỗ nặng nề. Tuy nhiên, hoạt động quản lý quỹ, quản lý danh mục đầu tư, và hoạt động tư vấn chứng khoán mang tính chất dịch vụ và không sử dụng vốn chủ sở hữu của công ty. Do đó, một công ty có tỷ trọng thu nhập từ mảng dịch vụ và quản lý cao sẽ mang lại tính ổn định và tăng trưởng bền vững. Các chỉ tiêu đánh giá hiệu quả hoạt động đầu tư của quỹ và danh mục đầu tư như sau:

a. Giá trị tài sản ròng của các Quỹ

Do hoạt động đặc thù của mình, một trong những chỉ tiêu quan trọng nhất để đánh giá hiệu quả đầu tư của Công ty Quản lý quỹ đó sự tăng giảm tài sản ròng (NAV) của các Quỹ do Công ty Quản lý quỹ quản lý.

Giá trị tài sản ròng của chứng chỉ quỹ vào ngày giao dịch cuối cùng được tính bằng thương số của tổng tài sản trừ đi tổng nợ và tổng số chứng chỉ quỹ.

Thị giá của các khoản đầu tư, tài sản của Quỹ-Nghĩa vụ nợ

NAV=

Tổng số chứng chỉ Quỹ

Mỗi nhà đầu tư khi đầu tư vào quỹ đều có mục tiêu đầu tư khác nhau, nhưng lý tưởng đối với tất cả các nhà đầu tư là họ có thể nhận được lợi nhuận càng cao càng tốt bằng việc nhận cổ tức, hay giá trị tài sản đầu tư gia tăng hay cả hai.

b. Tỷ lệ tăng giảm của giá trị tài sản ròng

Kết quả hoạt động của một quỹ đầu tư dạng đóng hay dạng mở sẽ được phản ánh qua tỷ lệ tăng giảm của giá trị tài sản ròng của chứng chỉ quỹ đầu tư hay nói cách khác là sự thay đổi giá của chứng chỉ quỹ đầu tư. Tỷ lệ này sẽ phản ánh tình hình hoạt động kinh doanh của quỹ đó trong một khoảng thời gian (tuy nhiên đối với quỹ đóng, phần trăm tăng giảm của giá chứng chỉ quỹ được xem là sự tăng giảm giá trị tài sản ròng của quỹ). Tỷ lệ phần trăm tăng giảm của giá trị tài sản ròng của một quỹ qua một khoảng thời gian được thể hiện như sau:

Trong đó:

𝑃 =

𝐵 − 𝐴

𝐴 ∗ 100

- P: Kết quả hoạt động (tính theo %).

- B: Thị giá chứng chỉ quỹ tại phiên giao dịch cuối cùng vào thời điểm định giá.

- A: Thị giá chứng chỉ quỹ vào ngày giao dịch đầu tiên.

Tỷ lệ phần trăm tăng giảm của giá trị tài sản ròng của Quỹ trong một khoảng thời gian càng cao chứng tỏ hoạt động quản lý của Công ty Quản lý quỹ có hiệu quả. Trên cơ sở đánh giá kết quả hoạt động của từng Quỹ có thể đánh giá hiệu quả đầu tư của Công ty quản lý Quỹ là cao hay thấp.

Kết quả hoạt động kinh doanh của quỹ còn được phản ánh bằng tổng thu của quỹ, tổng thu này phản ánh việc tăng giảm giá trị tài sản ròng của quỹ hay sự tăng giảm giá trị chứng chỉ quỹ cùng như việc phân chia lợi nhuận của quỹ (lợi nhuận chia cho nhà đầu tư). Nó có thể được thể hiện bằng các con số trong một bảng thống kê hoặc được biểu diễn trên đồ thị, và nhà đầu tư có thể tra cứu giá trị này bằng nhiều nguồn khác nhau [39].

c. Tỷ số thông tin (Information ratio):

Tỷ số này được nghiên cứu bởi Goodwin năm 1998. Tỷ số thông tin của một quỹ được tính bằng phần trăm của lợi nhuận vượt trội bình quân chia cho độ lệch chuẩn của lợi nhuận vượt trội trong một khoảng thời gian.

𝐸𝑅𝑓

Trong đó:

- IRf: Tỷ số thông tin của quỹ f.

𝐼𝑅𝑓 =

𝜎𝐸𝑅

- ERf: lợi nhuận vượt trội bình quân của quỹ f trong một khoảng thời gian nhất định, được tính bằng lợi nhuận vượt trội bình quân của quỹ f trong một khoảng thời gian trừ đi lợi nhuận bình quân của VNIndex trong suốt thời gian đó (giá đóng cửa cuối kỳ này trừ giá đóng cửa cuối kỳ trước đó).

- σER: độ lệch chuẩn của lợi nhuận vượt trội trong thời gian đó.

Tỷ số thông tin có thể được hiểu là lợi nhuận vượt trội trung bình trên mỗi một đơn vị rủi ro phi hệ thống. Tỷ số thông tin hợp lý là từ 0.5 đến 1, tương ứng mức tốt đến mức rất tốt của hiệu quả đầu tư của quỹ.

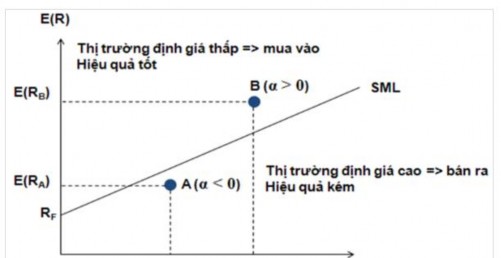

d. Hệ số Jensen (α):

Hệ số Jensen’s alpha (α) của quỹ đầu tư f trong một khoảng thời gian t là sự chênh lệch giữa tỷ suất lợi nhuận thực tế và tỷ suất lợi nhuận kỳ vọng.

Alpha (α) khác 0 chứng tỏ cổ phiếu danh mục đầu tư đó không nằm trên đường CAPM

α = R𝑖 – R𝐹 − βi(RM − RF)

Trong đó:

- Ri: lợi nhuận của của danh mục đầu tư i

- RF: lãi suất phi rủi ro

- βi: độ nhạy cảm của danh mục đầu tư i

- RM: lợi nhuận của thị trường

Biểu đồ 1.7: Biểu đồ đánh giá danh mục đầu tư theo Jensen

- Nếu α > 0 tài sản mà danh mục đầu tư nắm giữ đang bị định giá thấp trên thị trường, nhà đầu tư nên mua vào. Ngược lại nếu α < 0 tài sản danh mục đầu tư nắm giữ đang bị định giá cao trên thị trường, nhà đầu tư nên bán ra.

Hệ số α là biểu hiện của thu nhập bất thường của danh mục đầu tư hay hệ số rủi ro được điều chỉnh.

Hệ số α khác 0 là biểu hiện của việc nhận diện sai đường SML hoặc do thị trường không hiệu quả.

e. Hệ số Sharpe :

Đây là một chỉ số được phát triển bởi người được giải thưởng Nobel, William F.Sharpe nhằm mục đích đo lường tỷ suất sinh lợi đã điều chỉnh rủi ro

của một khoản đầu tư. Nó được tính bằng cách lấy tổng tỷ suất sinh lợi của khoản đầu tư trừ đi tỷ suất sinh lợi phi rủi ro, sau đó đem chia cho độ lệch chuẩn của tỷ suất sinh lợi của danh mục.

Tỷ số Sharpe đánh giá danh mục đầu tư có xem xét đến toàn bộ rủi ro của danh mục đầu tư.

Trong đó:

𝑅𝑝−𝑅𝑓

𝑆ℎ𝑎𝑟𝑝𝑒 𝑟𝑎𝑡𝑖𝑜 =

σ𝑝

- Rp: Lợi nhuận của danh mục đầu tư p

- Rf: lãi suất phi rủi ro.

- σp: độ lệch chuẩn của danh mục đầu tư p.

Tỷ số Sharpe cho chúng ta biết tỷ suất sinh lợi của danh mục đầu tư từ các quyết định đầu tư thông minh, nói cách khác là nó cho biết kết quả của phần rủi ro tăng thêm. Tỷ số đo lường này rất hữu ích bởi vì mặc dù một danh mục đầu tư hay một quỹ có thể đạt được mức tỷ suất sinh lợi cao hơn các quỹ khác, nhưng điều đó chỉ có thể được gọi là một đầu tư tốt trong trường hợp tương ứng với tỷ suất sinh lợi cao hơn đó thì mức rủi ro tăng thêm cũng không được quá nhiều. Một tỷ số Sharpe cao hơn thì cho thấy mức tỷ suất sinh lợi đã điều chỉnh rủi ro tốt hơn [46].

f. Treynor

Tỷ số Treynor được giới thiệu bởi Jack L. Treynor. Tỷ số này cũng tính toán lợi suất gia tăng của danh mục đầu tư so với lãi suất phi rủi ro. Tuy nhiên, hệ số beta được sử dụng như một thước đo rủi ro để chuẩn hóa hiệu suất thay vì độ lệch chuẩn. Vì thế, kết quả của tỷ số Treynor phản ánh phần lợi suất vượt mức đạt được bằng một chiến lược trên mỗi đơn vị rủi ro hệ thống.

Vì tỷ số Treynor dựa trên hiệu số giữa tỷ suất lợi nhuận của danh mục và rủi ro thị trường, chứ không phải rủi ro đặc thù của danh mục đầu tư cho nên nó thường được kết hợp với tỷ số khác để đưa ra cái nhìn toàn diện hơn về hiệu quả của danh mục

Chỉ số này giúp xếp hạng những danh mục đầu tư theo tỷ suất lợi nhuận vượt trội so với hệ số beta. Danh mục đầu tư nào có tỷ số Treynor lớn hơn thì tốt hơn.

Tỷ số treynor = 𝑅𝑝−𝑅𝑓

β𝑝

Những tỷ số ở trên về cơ bản thực hiện nhiệm vụ tương tự nhau: Chúng giúp các nhà đầu tư tính toán tỷ suất lợi nhuận vượt mức trên một đơn vị rủi ro. Sự khác biệt phát sinh khi các công thức được điều chỉnh để bao hàm các loại rủi ro và tỷ suất lợi nhuận khác nhau. Chuẩn hóa lợi suất trên cơ sở đã điều chỉnh rủi ro sẽ giúp các nhà đầu tư đánh giá hiệu quả quản lý danh mục đầu tư và hiểu rằng những người chạy theo chiến lược mạo hiểm chưa chắc đã hiệu quả hơn so với nhà quản lý có độ rủi ro thấp, mà đơn giản chỉ là họ đi theo các chiến lược khác nhau.

Hiệu quả hoạt động đầu tư của Công ty Quản lý Quỹ nêu trên là một khái niệm tổng hợp, vừa mang tính cụ thể, vừa mang tính trừu tượng. Việc vận dụng các chỉ tiêu trên phải căn cứ vào từng trường hợp cụ thể để có sự ưu tiên cho chỉ tiêu này hay chỉ tiêu khác, cho đối tượng này hay đối tượng khác. Ngoài ra, bên cạnh sử dụng bộ chỉ tiêu trên, để đánh giá tổng thể hoạt động của Công ty Quản lý quỹ đòi hỏi phải sử dụng cả các chỉ tiêu định tính.

1.2.3. Các nhân tố ảnh hưởng đến hiệu quả đầu tư của công ty quản lý quỹ đầu tư

Các hoạt động kinh tế - xã hội được diễn ra trong những điều kiện nhất định và chịu sự tác động của những yếu tố bên trong và bên ngoài theo mức độ khác nhau. Tương tự như vậy, hoạt động đầu tư của Công ty Quản lý quỹ cũng chịu sự tác động của hai nhân tố chính: Các nhân tố bên ngoài và các nhân tố bên trong.

1.2.3.1. Các nhân tố khách quan

Các nhân tố bên ngoài ảnh hưởng đến hiệu quả đầu tư của Công ty Quản lý quỹ có thể xếp thành các nhóm sau: môi trường kinh tế và quản lý vĩ mô, môi trường pháp lý, môi trường xã hội.

Môi trường kinh tế và quản lý vĩ mô: về lý thuyết, nền kinh tế vĩ mô ổn định sẽ tạo điều kiện thuận lợi cho hoạt động đầu tư của Công ty Quản lý quỹ. Kinh tế ổn định sẽ giúp quá trình sản xuất kinh doanh của các doanh nghiệp tiến hành bình thường, không bị ảnh hưởng bởi các yếu tố lạm phát, khủng khoảng, tạo điều kiện cho môi trường đầu tư có sự ổn định tương đối. Do vậy, Công ty