thủ cạnh tranh của họ. Lợi thế cạnh tranh là một khái niệm vừa có tính vi mô (cho doanh nghiệp), vừa có tính vĩ mô (ở cấp quốc gia).

Theo quan điểm của Michael Porter, doanh nghiệp chỉ tập trung vào hai mục tiêu tăng trưởng và đa dạng hóa sản phẩm, chiến lược đó không đảm bảo sự thành công lâu dài cho doanh nghiệp. Điều quan trọng đối với bất kỳ một tổ chức kinh doanh nào là xây dựng cho mình một lợi thế cạnh tranh bền vững. Theo Michael Porter lợi thế cạnh tranh bền vững có nghĩa là doanh nghiệp phải liên tục cung cấp cho thị trường một giá trị đặc biệt mà không có đối thủ cạnh tranh nào có thể cung cấp được.

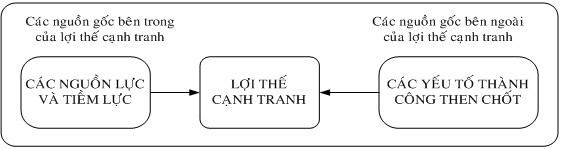

Để tạo ra lợi thế cạnh tranh theo James Craig và Rober Grant có thể dựa vào mô hình sau:

Sơ đồ 2.2 : Mô hình các yếu tố quyết định của lợi thế cạnh tranh

Nguồn: James Craig và Rober Grant, “Strategy Management”, 1993.

Mô hình này là sự kết hợp cả quan điểm của tổ chức công nghiệp (IO) và quan điểm dựa trên nguồn lực (RBV). Để xác định các yếu tố thành công then chốt, là nguồn gốc bên ngoài của lợi thế cạnh tranh, trước hết phải phân tích môi trường vĩ mô và cạnh tranh ngành. Tiếp theo, phân tích nguồn lực và kiểm toán nội bộ công ty sẽ xác định các nguồn gốc bên trong của lợi thế cạnh tranh, đó là những nguồn lực có giá trị, các tiềm lực tiêu biểu, những năng lực cốt lõi và khác biệt của công ty, từ đó nhận dạng được các lợi thế cạnh tranh trong phối thức và nguồn lực. Để tạo ra lợi thế cạnh tranh bền vững thì nguồn lực phải có giá trị, nó bao hàm những đặc điểm như hiếm có, có thể tạo ra giá trị khách hàng, có thể bắt chước và thay thế nhưng không hoàn toàn (Barney, 1991, trang 105). Trong một ngành phụ thuộc lớn

Có thể bạn quan tâm!

-

Tổng Quan Các Nghiên Cứu Tại Việt Nam

Tổng Quan Các Nghiên Cứu Tại Việt Nam -

Cơ Sở Lý Luận Về Cấu Trúc Cạnh Tranh Ngành Và Năng Lực Cạnh Tranh

Cơ Sở Lý Luận Về Cấu Trúc Cạnh Tranh Ngành Và Năng Lực Cạnh Tranh -

Cơ Sở Lý Luận Về Năng Lực Cạnh Tranh

Cơ Sở Lý Luận Về Năng Lực Cạnh Tranh -

Lý thuyết cấu trúc cạnh tranh ngành với việc nâng cao năng lực cạnh tranh của các ngân hàng thương mại Việt Nam hiện nay - 7

Lý thuyết cấu trúc cạnh tranh ngành với việc nâng cao năng lực cạnh tranh của các ngân hàng thương mại Việt Nam hiện nay - 7 -

Mô Hình Phân Tích Tác Động Của Cơ Cấu Cạnh Tranh Đến Hiệu Quả Hoạt Động Của Các Ngân Hàng Thương Mại Việt Nam

Mô Hình Phân Tích Tác Động Của Cơ Cấu Cạnh Tranh Đến Hiệu Quả Hoạt Động Của Các Ngân Hàng Thương Mại Việt Nam -

Đặc Điểm Của Hệ Thống Ngân Hàng Sau Năm 2007 - 2008

Đặc Điểm Của Hệ Thống Ngân Hàng Sau Năm 2007 - 2008

Xem toàn bộ 180 trang tài liệu này.

vào xu thế công nghệ như ngành chế tạo máy biến thế, thì các nguồn lực không thể bắt chước hoàn toàn lại thường bị các công nghệ mới thay thế và có thể sẽ bị mất toàn bộ giá trị. Do vậy, lợi thế cạnh tranh bền vững là những lợi thế đủ lớn để tạo sự khác biệt, đủ lâu dài trước những biến đổi của môi trường kinh doanh và phản ứng của đối thủ, trội hơn đối thủ trong những thuộc tính kinh doanh hữu hình có ảnh hưởng đến khách hàng.

2.3.3. Các chỉ số đo lường năng lực cạnh tranh và hiệu quả hoạt động của ngân hàng thương mại

2.3.3.1. Chỉ số đo lường năng lực cạnh tranh

Bên cạnh đó để xác định cấu trúc cạnh tranh của thị trường có thể sử dụng một số chỉ số đo lường mức độ tập trung của thị trường. Các chỉ số cơ bản để đánh giá mức độ tập trung của thị trường bao gồm: thị phần (MS – Market share), mức độ tích tụ thị trường (chỉ số CR – Concentration Ratio) và chỉ số Herfindahl - Hirschmann Index (HHI).

Cách thức xác định các chỉ số này như sau:

Thị phần của doanh nghiệp đối với một loại hàng hóa, dịch vụ nhất định là tỷ lệ phần trăm giữa doanh thu bán ra của doanh nghiệp này với tổng doanh thu của tất cả các doanh nghiệp kinh doanh loại hàng hóa, dịch vụ đó trên thị trường liên quan hoặc tỷ lệ phần trăm giữa doanh số mua vào của doanh nghiệp này với tổng doanh số mua vào của tất cả các doanh nghiệp kinh doanh loại hàng hóa, dịch vụ đó trên thị trường liên quan theo tháng, quý, năm

MS (Market Share): thị phần Ri: Doanh thu thuần

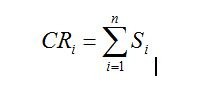

Mức độ tập trung kinh tế của thị trường

n: số doanh nghiệp

Trong đó si là thị phần của doanh nghiệp lớn thứ i trong ngành; n = 3 hoặc 5 tùy trường hợp cần xác định CR3 hay CR5.

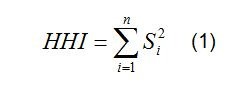

Chỉ số HHI có 2 cách tính:

Trong đó n là tổng số doanh nghiệp và si là thị phần của doanh nghiệp thứ i trong ngành.

Chỉ số HHI (hoặc Chỉ số Herfindahl) được sử dụng để đo lường quy mô của doanh nghiệp trong mối tương quan với ngành và là một chỉ báo về mức độ cạnh tranh giữa các doanh nghiệp trong ngành và thường được tính bằng tổng bình phương thị phần của các doanh nghiệp và có giá trị từ 0 đến 10.000.

Khi tất cả các doanh nghiệp trong ngành đều có thị phần bằng nhau thì HHI = 1/N*10.000.

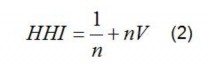

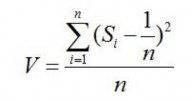

Chỉ số HHI có thể xác định bằng cách khác:

Trong đó: n là số doanh nghiệp và V là phương sai thống kê của thị phần các doanh nghiệp, được xác định bằng công thức:

Nếu tất cả các doanh nghiệp có thị phần bằng nhau (có nghĩa là nếu cấu trúc thị trường là hoàn toàn cân xứng, tức si = 1/n đối với mọi i) thì V = 0 và H = 1/n. Nếu số lượng doanh nghiệp là không đổi, thì phương sai lớn hơn do mức độ bất đối xứng về thị phần giữa các doanh nghiệp sẽ tạo ra giá trị chỉ số cao hơn.

Dựa vào các mức độ tập trung, có thể phân loại thị trường thành các dạng như sau:

- Cạnh tranh hoàn hảo, với tỷ lệ tập trung rất nhỏ

- Cạnh tranh một cách tương đối, CR3 < 65%, mức độ tập trung trung bình

- Độc quyền nhóm (Oligopoly) hoặc có vị trí thống lĩnh thị trường, CR3 > 65%, mức độ tập trung cao

- Độc quyền, CR1 xấp xỉ 100%

Theo thông lệ quốc tế, các cơ quan quản lý cạnh tranh thường phân loại các thị trường theo cơ sở sau:

HHI < 1.000: Thị trường không mang tính tập trung

1.000 ≤ HHI ≤ 1.800: Thị trường tập trung ở mức độ vừa phải

HHI > 1.800: Thị trường tập trung ở mức độ cao

Ưu điểm chủ yếu của chỉ số HHI so với các cách đo khác (chẳng hạn như tỷ lệ tập trung - CR) là đã tính tỷ trọng lớn hơn đối với các doanh nghiệp lớn

2.3.3.2. Chỉ số đo lường hiệu quả hoạt động.

Việc nâng cao năng lực cạnh tranh của các ngân hàng thương mại Việt Nam cũng chính là mục đích thúc đẩy hiệu quả hoạt động của các ngân hàng trong việc tận dụng tối ưu nguồn lực hiện có. Do đó, hệ số tài chính là công cụ được sử dụng phổ biến nhất trong việc đánh giá, phân tích và phản ánh hiệu quả hoạt động của các ngân hàng thương mại. Dựa vào các hệ số tài chính này có thể so sánh và phân tích tình hình hoạt động của các ngân hàng để từ đó nhận ra hoạt động của các ngân hàng trong từng giai đoạn và xu hướng biến động của các biến số theo thời gian. Có thể nhìn tình hình hoạt động của các ngân hàng này thông qua các chỉ số phản ánh khả năng sinh lời, hiệu quả hoạt động và rủi ro tài chính của ngân hàng.

Nhóm chỉ số phản năng khả năng sinh lời: phản ánh hiệu quả của một hoạt động kinh doanh như: thu nhập lãi biên ròng (NIM), thu ngoài lãi biên ròng (NOM), thu nhập hoạt động biên (TNHĐB), hệ số thu nhập trên cổ phiếu (EPS), thu nhập ròng trên tổng tài sản (ROA) và thu nhập ròng trên tổng vốn chủ sở hữu (ROE).

NIM = ( Tổng thu nhập – Tổng chi phí) / Tổng tài sản có sinh lời

NOM = ( Tổng thu nhập ngoài lãi – Tổng chi phí ngoài lãi) / Tổng tài sản có TNHĐB = ( Tổng thu hoạt động – Tổng chi phí hoạt động) / Tổng tài sản có EPS = Lợi nhuận sau thuế / Tổng số cổ phiếu thường hiện hành

ROA = Lợi nhuận sau thuế / Tổng tài sản có ROE = Lợi nhuận sau thuế / Vốn chủ sở hữu

Tỷ lệ thu nhập lãi biên ròng (NIM), thu nhập hoạt động ngoài biên (TNHĐNB) phản ánh năng lực của hội đồng quản trị và nhân viên ngân hàng trong việc duy trì tăng trưởng của các nguồn thu so với mức tăng chi phí. Tỷ lệ thu nhập lãi biên ròng đo lường mức chênh lệch giữa thu từ lãi và chi phí trả lãi mà ngân hàng có thể đạt được thông qua hoạt động kiểm soát chặt che tài sản sinh lời và theo đuổi các nguồn có chi phí thấp. Trong khi đó thu nhập ngoài lãi biên ròng đo lường chênh lệch giữa nguồn thu ngoài lãi, chủ yếu từ nguồn thu phí các dịch vụ với các chi phí ngoài lãi mà ngân hàng phải chịu. Thu nhập trên cổ phiếu (EPS) đo lường trực tiếp thu nhập của các cổ đông tính trên mỗi cổ phiếu thường hiện hành.

Thu nhập ròng trên tổng tài sản là một chỉ tiêu phản ánh hiệu quả quản lý, chỉ tiêu mô tả khả năng của hội đồng quản trị ngân hàng trong quá trình chuyển tài sản của ngân hàng thành thu nhập ròng. ROA thấp thể hiện việc cho vay hay đầu tư không hợp lý hoặc chi phí hoạt động của ngân hàng quá cao. Còn ROA cao thể hiện hoạt động hợp lý trong việc sử dụng tài sản.

Thu nhập ròng trên vốn chủ sở hữu (ROE) đo lường tỷ lệ thu nhập cho các cổ đông của ngân hàng. Chỉ tiêu này phản ánh hiệu quả vốn chủ sở hữu.

Bên cạnh đó, việc xem xét mối quan hệ giữa ROA và ROE còn phản ánh sự đánh đổi giữa rủi ro và thu nhập. Có thể thấy một ngân hàng có thể có ROA thấp nhưng vẫn đạt được ROE cao do sử dụng đòn bẩy tài chính.

Nhóm chỉ số phản ánh thu nhập, chi phí: Phần chênh lệch giữa doanh thu và chi phí của ngân hàng phản ánh lợi nhuận của một ngân hàng. Do đó, việc xem xét các chỉ số này có thể nhận biết được hiệu quả hoạt động và năng suất lao động.

Tổng chi phí hoạt động/ tổng thu từ hoạt động: là một thước đo phản ánh mối quan hệ giữa đầu vào và đầu ra hay chính là sự phản ánh khả năng bù đắp chi phí trong hoạt động ngân hàng.

Năng suất lao động (thu nhập hoạt động/Số nhân viên lao động đủ thời gian) phản ánh hiệu quả sử dụng lao động của ngân hàng.

Tổng thu hoạt động/tổng tài sản: phản ánh hiệu quả sử dụng tài sản. Nếu hệ số này lớn phản ánh ngân hàng sử dụng tài sản hợp lý trong việc nâng cao lợi nhuận.

Nhóm chỉ tiêu phản ánh rủi ro tài chính: Trong giai đoạn nền kinh tế có nhiều biến động như hiện nay, các ngân hàng ngày một chú trọng đến nhóm chỉ tiêu này để nâng cao hiệu quả hoạt động phòng ngừa rủi ro.

Tỷ lệ nợ xấu ( nợ xấu/tổng cho vay và cho thuê): chỉ tiêu này phản ánh chất lượng tín dụng, chỉ tiêu này càng bé thể hiện chất lượng tín dụng càng cao.

Tỷ lệ cho vay ( cho vay ròng/tổng tài sản): phản ánh phần tài sản có được phân bổ vào những loại tài sản có thanh khoản kém. Vậy việc tăng cường sử dụng vốn vay có thể gây ra rủi ro thanh khoản nếu việc rút tiền tăng và chất lượng khoản vay giảm.

Tỷ lệ đòn bẩy tài chính (tổng tài sản/tổng vốn chủ sở hữu): phản ánh bao nhiêu đồng giá trị tài sản được tạo trên cơ sở 1 đồng vốn chủ sở hữu và ngân hàng dựa trên nguồn vay nợ là bao nhiêu.

Tổng dư nợ/vốn huy động: phản ánh hiệu quả đầu tư của một đồng vốn huy

động ngân hàng.

Vốn huy động/ vốn tự có: phản ánh khả năng và quy mô thu hút vốn từ nền kinh tế.

Như vậy, để phân tích hoạt động kinh doanh của một ngân hàng, có thể sử dụng các chỉ tiêu trên.Tuy nhiên, các chỉ tiêu trên được xác định chủ yếu dựa trên

mối quan hệ tỷ lệ giữa hai biến số cụ thể. Để phân tích cụ thể hơn và sâu hơn các nhà nghiên cứu trên thế giới đã ứng dụng phương pháp phân tích hiệu quả biên để đánh giá hiệu quả hoạt động của các ngân hàng. Trong luận án này, tác giả cũng ứng dụng phương pháp phân tích hiệu quả biên được trình bày ở chương sau.

2.3.4. Cơ sở lý luận về mối quan hệ giữa cấu trúc cạnh tranh ngành và năng lực cạnh tranh

Các nhà kinh tế, các chuyên gia nghiên cứu thị trường và các nhà hoạch định chiến lược từ lâu đã nỗ lực tìm hiểu cấu trúc cạnh tranh của thị trường. Kinh tế học cổ điển cho rằng việc thấu hiểu các lực lượng cơ bản vận hành một ngành là rất quan trọng để tìm hiểu sự thành công của ngành cũng như các doanh nghiệp cạnh tranh trong ngành (Chamberlain, 1933; Collis & Montgomery, 1997). Điều đó cũng có nghĩa là việc hiểu được các lực lượng cơ bản của cung và cầu trong môi trường ngành là yếu tố then chốt đối với một doanh nghiệp nhằm đạt được và duy trì lợi thế cạnh tranh (Phillips, 1997; Teare Costa, Eccles & Ingram, 1996)

Hầu hết các nghiên cứu trong lĩnh vực này tập trung giải thích các lực lượng ảnh hưởng đến hoạt động của ngành cũng như của các doanh nghiệp (Bain, 1951, Hall & Weiss, 1967; Buzzell & Gale, 1987; Kmenta, 1986). Khoảng từ hơn nửa thế kỷ trước, có khá nhiều mô hình lý thuyết nghiên cứu mối quan hệ giữa cạnh tranh và các nhân tố ngoại sinh ảnh hưởng đến lợi nhuận của các doanh nghiệp (Kholi, Venkatraman & Grant, 1990; Martel, 1974; Chung, 2000). Các nghiên cứu này cũng ghi nhận các quan hệ kinh tế giữa các ngành (Chamberlain, 1933; Bain, 1951, Buzzell, Gale & Sultan, 1975; Gale, 1972; Shepherd, 1972; Buzzell & Gale, 1987, Jacobson & Aaker, 1985). Việc tìm kiếm mối quan hệ này đã dẫn đến việc xem xét các yếu tố cấu trúc và kinh tế có tác động như thế nào đến vị thế của một doanh nghiệp trên thị trường. Hướng nghiên cứu mà nhiều nhà nghiên cứu sử dụng là xem xét, đánh giá các lực lượng ảnh hưởng đến mức độ cạnh tranh của thị trường để hiểu rõ hơn về những tác động của chúng đến thị phần cũng như lợi nhuận của mỗi doanh nghiệp.

Theo quan điểm của kinh tế học tổ chức (IO) là vị thế thị trường trong ngành của một doanh nghiệp phụ thuộc chủ yếu vào các đặc tính của môi trường mà doanh nghiệp đó cạnh tranh. Do đó, cấu trúc cạnh tranh của ngành có thể được coi là các tham số kinh tế - kỹ thuật tổng quát mà từ đó thiết lập các rào cản thị trường của ngành (Hall, 1987; Porter, 1979; Chang & Singh, 2000). Trong hầu hết các trường hợp, các doanh nghiệp trong cùng một ngành có rất ít hoặc không có sức mạnh kiểm soát thị trường này (ít nhất là trong ngắn hạn).

Theo quan điểm truyền thống này, Porter (1979b) cho rằng, việc phân phối lợi nhuận cho tất cả các thành viên trong ngành bị ảnh hưởng bởi hai nhóm nhân tố:

+ Các đặc điểm chung của ngành: tăng trưởng kinh tế nói chung và hành vi tiêu dùng sản phẩm của người mua. Những yếu tố này sẽ có xu hướng làm tăng hoặc giảm mức lợi nhuận trung bình tiềm năng cho cả ngành.

+ Vị thế thị trường của doanh nghiệp và cấu trúc cạnh tranh của ngành: mức độ cạnh tranh, các rào cản gia nhập, tốc độ tăng trưởng và thị phần của doanh nghiệp.

Quan điểm này của Porter được một số nghiên cứu khẳng định. Schmalensee (1985) qua phân tích chênh lệch lợi nhuận giữa các doanh nghiệp bằng số liệu năm 1975 của Ủy ban Thương mại Liên bang Mỹ (FTC) đã chỉ ra rằng các ảnh hưởng của cấu trúc thị trường là những yếu tố quan trọng nhất ảnh hưởng đến lợi nhuận của một doanh nghiệp, trong khi các yếu tố hành vi của doanh nghiệp như chiến lược chỉ chiếm một phần nhỏ trong biến động lợi nhuận. Trong một nghiên cứu gần đây, McGahan và Porter (1997) cho thấy các tác động của hành vi doanh nghiệp chiếm 32% trong tổng số biến động về lợi nhuận, trong khi tổng các tác động của cấu trúc thị trường tương ứng với 19% biến động lợi nhuận của các doanh nghiệp. Điều này hàm ý rằng ngay cả khi các doanh nghiệp ở trong cùng một ngành, các đặc tính về nguồn lực của họ dẫn đến các kết quả hoạt động khác nhau (Schmalensee, 1989). Những nghiên cứu này đều cho rằng để hiểu đúng về sự cạnh tranh trong một ngành, điều quan trọng là phải xem xét cả ảnh hưởng ở cấp độ thị trường như tăng trưởng kinh tế vĩ mô, cũng như ảnh hưởng của các yếu tố cấu trúc thị trường mà có tác động đến các doanh nghiệp (Jacobson, 1988).