tài chính tham gia vào lĩnh vực này. Đây là một lĩnh vực mới, còn nhiều tiềm năng ở một đất nước 90 triệu dân như Việt Nam, còn nhiều dư địa phát triển cao trong những năm tới khi tiêu dùng dân cư có khả năng tăng cao.

+ Thứ hai, về nhận thức: Hiện nay, lãnh đạo của khối Ngân hàng thương mại ở Việt Nam đều xác định mục tiêu hoạt động trở thành ngân hàng bán lẻ, hướng tới khách hàng doanh nghiệp vừa và nhỏ trong việc chuyển sang ngân hàng đô thị đa năng (ACB, Techcombank, VietinBank... ). Các Ngân hàng thương mại cũng đã xác định thị trường bán lẻ trong kế hoạch cơ cấu lại ngân hàng, cổ phần hóa ngân hàng. Theo tính toán của các chuyên gia, sau khi đặt chân vững chắc vào thị trường tài chính Việt Nam, từ năm 2015, thị trường bán lẻ sẽ là thị trường chủ đạo mà các ngân hàng nước ngoài sẽ khai thác mạnh. Từng hệ thống Ngân hàng thương mại xác định chiến lược thực hiện Dịch vụ ngân hàng bán lẻ dựa vào việc phát triển mạng lưới của mình, các dịch vụ mới dựa trên thành tựu công nghệ, cùng các nhánh dịch vụ, đặc biệt là các kênh phân phối. Các Ngân hàng thương mại cổ phần có chiến lược tương đối rõ ràng về phát triển dịch vụ ngân hàng bán lẻ tại các đô thị lớn trên nền tảng công nghệ cao, cung cấp dịch vụ tài chính trọn gói cho khách hàng.

+ Thứ ba, nhu cầu của xã hội về dịch vụ ngân hàng và các tiện ích của chúng ngày càng gia tăng và luôn đổi mới. Các sản phẩm dịch vụ bán lẻ của Ngân hàng thương mại Việt Nam ngày càng đa dạng, trở nên đồng đều hơn với việc triển khai của hầu hết các ngân hàng thương mại, tạo cho khách hàng có nhiều cơ hội lựa chọn. Theo dõi sự phát triển của dịch vụ này có thể nhận thấy nổi lên một số vấn đề sau:

2.3.1. Đánh giá hiệu quả việc ứng dụng CNTT trong hoạt động bán lẻ của ngân hàng thương mại

Có thể nói việc ứng dụng CNTT vào hoạt động bán lẻ ngân hàng với việc hình thành các sản phẩm của Ngân hàng điện tử ngày càng trở nên rộng rãi và phổ biến. Sự phát triển này đã đem lại lợi ích thiết thực không chỉ là cho ngân hàng( đạt tối đa hiệu quả kinh doanh) mà còn tạo cho khách hàng nhiều cơ hội được tiếp cận sử dụng các dịch vụ của ngân hàng hiện đại, mang lại nhiều lợi ích cho nền kinh tế quốc dân. Cụ thể:

55

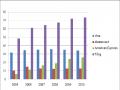

- Nếu như năm 2004 chỉ có 3 Ngân hàng thương mại triển khai dịch vụ Internet banking thì đến năm 2008, con số này lên tới 25, chủ yếu là cung cấp thông tin, thanh toán hoá đơn định kỳ, chuyển tiều trong hệ thống, trong đó có 5 ngân hàng thương mại là Đông Á, Kỹ thương, Á châu, Citibank Việt Nam, VietinBank... là chuyển khoản ra ngoài hệ thống trong tổng số 11 ngân hàng có chức năng chuyển khoản trực tuyến. Có 3 Ngân hàng thương mại là Đông Á, Vietcombank, Kỹ thương và Á châu thực hiện đầy đủ cả 3 nội dung của Internet banking là cung cấp thông tin, giao tiếp và giao dịch. Riêng Ngân hàng thương mại cổ phần Á Châu triển khai dịch vụ này, dịch vụ Home banking, Mobile Banking, Phone banking tới tất cả khách hàng cá nhân có tài khoản tiền gửi thanh toán tại ngân hàng. Ngoài các tiện ích khi sử dụng dịch vụ ngân hang điện tử, khách hàng còn được hưởng ưu đãi về phí dịch vụ.

- Dịch vụ thẻ ngày càng trở nên phổ biến trong các tầng lớp dân cư, các doanh nghiệp với nhiều tiện ích, nhiều loại thẻ tín dụng. Việc chuyển từ thẻ từ sang sử dụng thẻ chip là một hướng đi đúng và cần thiết nhằm bảo toàn cho khách hàng, mặc dù cần đến công nghệ, nhân lực và chi phí. Theo thống kê của Ngân hàng nhà nước, hiện cả nước có khoảng 23 triệu thẻ thanh toán với trên 13.000 máy ATM. Khách hàng sử dụng thẻ ATM chủ yếu tập trung tại các ngân hàng lớn, như: Agribank, Vietcombank, BIDV, Vietinbank, Techcombank… Hiện nay có 13.500 máy POS và 2.000 máy ATM đã chấp nhận thanh toán bằng thẻ chip. Riêng ACB đã phát hành hơn 38.000 thẻ tín dụng quốc tế và 205.000 thẻ thanh toán quốc tế cho đến nay. Các dịch vụ tín dụng tiêu dùng phát triển mạnh cả về danh mục và doanh số, tất cả Ngân hàng thương mại của Việt Nam đều có sản phẩm cho vay tiêu dùng, đứng đầu là ACB và Techcombank.

- Với ngân hàng: Các sản phẩm liên kết, bán chéo sản phẩm tài chính, được triển khai ngày càng nhiều, ví dụ Bancasurrance (liên kết ngân hàng bảo hiểm), đem lại khoản thu cho ngân hàng, phát triển khách hàng, tạo ra tiện ích đa dạng hơn. Các sản phẩm này được nhiều ngân hàng ứng dụng như BIDV, Vietcombank… Năm 2009, dịch vụ này được các ngân hàng và công ty bảo hiểm quan tâm nhiều để gia tăng tiện ích và tăng nguồn thu dịch vụ, mở rộng thị phần. Điều này không

những có lợi cho khách hàng trong sử dụng các dịch vụ tài chính (tiết kiệm thời gian thanh toán phí bảo hiểm, được tư vấn bảo hiểm, thanh toán…) mà còn là mong muốn của các Ngân hàng thương mại và công ty bảo hiểm nhằm thu hút tiền gửi, thu phí bảo hiểm và chi trả qua thẻ ATM. Việc hợp tác giữa Sacombank và Tập đoàn dầu khí quốc gia Việt Nam (PVN) trong cho vay tiêu dùng và sản phẩm bảo hiểm nhân thọ, Ngân hàng An Bình Prudential Việt Nam (PVN) mở các điểm giao dịch ở Hà Nội và thành phố Hồ Chí Minh, HDBank và ACE Life, Standard Chartered Bank - SCB và PVN… đã cho thấy triển vọng của dịch vụ bán chéo sản phẩm tài chính ở Việt Nam. Riêng Prudential đã thành công với mô hình này với hơn 70 quan hệ hợp tác ở 12 quốc gia châu Á.

Có thể bạn quan tâm!

-

Tình Hình Tài Chính Của Ngân Hàng Hsbc Trong 3 Năm 2008-2010

Tình Hình Tài Chính Của Ngân Hàng Hsbc Trong 3 Năm 2008-2010 -

Tình Hình Tài Chính Của Ngân Hàng Cba Trong 3 Năm Gần Đây

Tình Hình Tài Chính Của Ngân Hàng Cba Trong 3 Năm Gần Đây -

Tình Hình Tài Chính Ngân Hàng Kasikorn Trong 3 Năm 2008-2010

Tình Hình Tài Chính Ngân Hàng Kasikorn Trong 3 Năm 2008-2010 -

Tình Hình Kinh Doanh Của Ngân Hàng Tmcp Công Thương Việt Nam Trong 2 Năm 2011 Và 2012:

Tình Hình Kinh Doanh Của Ngân Hàng Tmcp Công Thương Việt Nam Trong 2 Năm 2011 Và 2012: -

Hoạt Động Kinh Doanh Thẻ Và Ngân Hàng Điện Tử:

Hoạt Động Kinh Doanh Thẻ Và Ngân Hàng Điện Tử: -

Định Hướng Phát Triển Hệ Thống Ngân Hàng Thương Mại Việt Nam

Định Hướng Phát Triển Hệ Thống Ngân Hàng Thương Mại Việt Nam

Xem toàn bộ 109 trang tài liệu này.

Công nghệ thông tin trở thành kênh phân phối quan trọng và không thể thiếu của dịch vụ ngân hàng điện tử nói riêng và hoạt động của ngân hàng nói chung. Các Ngân hàng thương mại lớn như Thương mại cổ phần Công thương Việt Nam(Vietinbank) sử dụng hệ thống INCAS, Agribank sử dụng hệ thống IPCAS… trong toàn hệ thống. Ngân hàng thương mại cổ phần Đông Nam Á (SeABank) là ngân hàng đầu tiên tại Việt Nam triển khai thành công các kiến trúc công nghệ hàng đầu của Oracle như Oracle Grid Computing, Real Application Clusters - RAC, Oracle Enterprice Manager… cho phép mở rộng, linh hoạt và tính sẵn sàng cao, từ đó ngân hàng rút ngắn thời gian giới thiệu sản phẩm ngân hàng ra thị trường, đáp ứng nhu cầu đa dạng của khách hàng, đem lại khả năng hoàn vốn cao và hiệu quả chi phí cao nhất. Bên cạnh đó, kênh phân phối truyền thống qua mạng lưới vẫn tiếp tục được mở rộng: Agribank với hơn 2000 chi nhánh, BIDV với 104 chi nhánh cấp 1, sở giao dịch và hàng trăm phòng giao dịch; Vietinbank với 2 Sở giao dịch, 3 Văn phòng đại diện và 1093 Chi nhánh, phòng giao dịch và quỹ tiết kiệm trên cả nước cùng một số chi nhánh nước ngoài; Sacombank với 52 chi nhánh và 109 phòng giao dịch, Techcombank với 109 điểm giao dịch, ACB với 84 chi nhánh và phòng giao dịch...

2.3.2. Những hạn chế trong việc ứng dụng công nghệ thông tin trong hoạt động bán lẻ của các Ngân hàng thương mại:

- Chiến lược phát triển của các Ngân hàng thương mại có nhiều điểm tương đồng, như phát triển dịch vụ bán lẻ, dịch vụ doanh nghiệp hoặc trên thị trường tiền tệ, mở rộng quy mô mạng lưới và phát triển nguồn nhân lực, công nghệ, quản trị điều hành... Điều này phản ánh mặt bằng phát triển chung, song cũng là điểm khó trong xây dựng chiến lược riêng của mỗi Ngân hàng thương mại khi muốn tạo dựng cái riêng của mình trước công chúng.

- Mỗi hệ thống Ngân hàng thương mại phát triển một chiến lược hiện đại hoá khác nhau, ít có sự gắn kết với nhau. Ví dụ, về hoạt động thanh toán thẻ, séc, máy rút tiền tự động ATM..., gây ra sự lãng phí vốn và thời gian, sự cạnh tranh không đáng có giữa các ngân hàng, sự khó khăn cho lựa chọn của các doanh nghiệp khi sử dụng dịch vụ ngân hàng. Hiệu quả sử dụng vì vậy còn thấp.

- Khả năng tài chính của các ngân hàng còn thấp, mặc dù phần lớn các Ngân hàng thương mại Việt Nam đều đạt yêu cầu vốn điều lệ 3000 tỷ đồng. So với quy mô tài chính của các Ngân hàng thương mại trong khu vực thì mức vốn này vẫn ở mức khiêm tốn. Trong bối cảnh hiện nay, năng lực tài chính của các ngân hàng hạn chế, nhất là đối với các Ngân hàng thương mại cổ phần, là một trong các nguyên nhân gây ra khó khăn trong việc ứng dụng công nghệ đối với các Dịch vụ mới như Home banking, Internet banking...

- Sự phát triển của thương mại điện tử ở Việt Nam vẫn đang trong giai đoạn ban đầu. Theo thống kê gần đây,97% doanh nghịêp Việt Nam là các doanh nghiệp vừa và nhỏ, khoảng 80% số vốn hoạt động của doanh nghiệp là vốn vay ngân hàng. Cầu nối giữa họ và các tổ chức tín dụng còn gặp nhiều rào cản về nhận thức, cách làm việc...

- Thanh toán không dùng tiền mặt ở Việt Nam còn ở mức thấp, tỷ trọng sử dụng tiền mặt trong lưu thông ngoài hệ thống ngân hàng/tổng phương tiện thanh toán hiện đang dao động ở mức 24-25%, cao hơn nhiều so với các nước trong khu vực (Thái lan: 6,3%, Trung quốc: 9,7%... ). Chính tâm lý dùng tiền mặt, bao gồm cả VND và ngoại tệ mặt, và sự hiểu biết về dịch vụ ngân hàng của đa số người dân

Việt Nam thấp, cũng là một nguyên nhân để cho việc mở rộng các dịch vụ mới còn gặp nhiều khó khăn.

- Hiện nay các ngân hàng đang ở thời kỳ đầu của giai đoạn 2 về ứng dụng công nghệ thông tin. Các ngân hàng chưa có đủ điều kiện để thực hiện các giao dịch chuyển tiền với các tài khoản khác hoặc thanh toán thông qua tài khoản... theo đúng ý nghĩa của dịch vụ này.

- Các Ngân hàng ngoại xâm nhập vào thị trường Việt Nam dưới nhiều hình thức, các ngân hàng Trách nhiệm hữu hạn 100% vốn nước ngoài sẽ mở rộng hoạt động, trong đó Dịch vụ bán lẻ sẽ là một trong những đích ngắm của họ; các định chế tài chính phi ngân hàng đang hoạt động mạnh mẽ về các dịch vụ ngân hàng.

2.4. Tổng quan về Ngân hàng TMCP Công thương Việt Nam (VietinBank)

2.4.1. Quá trình hình thành và phát triển:

Ngân hàng Thương mại cổ phần Công thương Việt Nam (tên giao dịch quốc tế bằng tiếng Anh là Vietnam Joint Stock Commercial Bank for Industry and Trade (gọi tắt là Vietinbank). Ngày 26 tháng 03 năm 1988 Ngân hàng chuyên doanh Công thương Việt Nam được thành lập theo Nghị định số 53/NĐ-HĐBT của Hội đồng Bộ trưởng, và chính thức được đổi tên thành “Ngân hàng Công thương Việt Nam”theo quyết định số 402/CT của Chủ tich Hội đồng Bộ trưởng ngày 14 tháng 11 năm 1990.

Ngày 21 tháng 09 năm 1996, được sự ủy quyền của Thủ tướng Chính Phủ, Thống đốc NHNN đã ký Quyết định số 285/QĐ - NHNN về việc thành lập lại Ngân hàng Công thương Việt Nam theo mô hình Tổng công ty Nhà nước. Ngày 25 tháng 12 năm 2008 Ngân hàng Công thương Việt Nam đã thực hiện thành công việc chào bán cổ phần lần đầu ra công chúng.

Ngân hàng được cổ phần hóa và đổi tên thành Ngân hàng Thương mại cổ phần Công thương Việt Nam ngày 03 tháng 07 năm 2009 theo Giấy phép thành lập và hoạt động số 142/GP-NHNN của Ngân hàng nhà nước và Giấy chứng nhận Đăng ký kinh doanh số 0103038874 ngày 03 tháng 07 năm 2009 của Sở kế hoạch và Đầu tư thành phố Hà Nội.

59

2.4.2. Chức năng nhiệm vụ của VietinBank

- Ngân hàng TMCP Công thương Việt Nam huy động vốn thông qua việc nhận tiền gửi bằng nội tệ và ngoại tệ của khách hàng, phát hành chứng chỉ tiền gửi, trái phiếu, kỳ phiếu, vay từ các định chế tài chính trong nước và nước ngoài… và các hình thức vay vốn khác theo quy định của Ngân hàng nhà nước.

- Thực hiện cấp vốn vay bằng nội tệ và ngoại tệ, bảo lãnh, chiết khấu, cho thuê tài chính và các hình thức cấp tín dụng khác theo quy định của Ngân hàng nhà nước.

- Thực hiện hoạt động đầu tư, dịch vụ thanh toán và ngân quỹ với khách hàng, tổ chức trong và ngoài nước.

- Thực hiện các loại hoạt động dịch vụ khác như: Kinh doanh giấy tờ có giá bằng nội tệ và ngoại tệ, chuyển tiền trong nước và quốc tế, chuyển tiền kiều hối, kinh doanh vàng và ngoại hối, hoạt động đại lý, ủy thác, tư vấn…

Ngân hàng TMCP Công thương Việt Nam luôn coi việc phát triển nguồn nhân lực là yếu tố quan trọng hàng đầu, mang tính chất quyết định đối với sự phát triển bền vững của hệ thống. Hiện nay, trong tổng số hơn 18.300 lao động đang làm việc trong hệ thống Vietinbank, với trên 79% cán bộ công nhân viên có trình độ đại học và trên đại học, có kinh nghiệm trong hoạt động ngân hàng. Hàng năm, Vietinbank thực hiện công tác đào tạo và đào tạo lại cán bộ, đào tạo nghiệp vụ chuyên sâu, chú trọng nâng cao trình độ lý luận, phẩm chất và năng lực cho cán bộ… để có được nguồn nhân lực tốt nhất đáp ứng cho sự nghiệp phát triển ngân hàng trong tương lai.

Trải qua hơn 20 năm nỗ lực vươn lên, vượt qua không ít khó khăn, thách thức. Đến nay Vietinbank có thể tự hào là một trong các ngân hàng luôn đi tiên phong trong việc ứng dụng công nghệ hiện đại, phát triển các sản phẩm dịch vụ ngân hàng, nâng cao chất lượng và tính tiện ích phục vụ khách hàng, Vietinbank đã liên tục nhận được nhiều giải thưởng cao quí do Nhà nước, các tổ chức kinh tế - xã hội trong và ngoài nước bình chọn, tiêu biểu như: Danh hiệu Anh hùng Lao động thời kỳ đổi mới, Huân chương độc lập hạng Nhất, Nhì, Huân chương độc lập hạng Ba, Giải thưởng Sao Vàng đất Việt, Giải thưởng “Chất lượng quốc tế International

Star Award”tại Thụy Sỹ, trở thành ngân hàng đầu tiên tại Việt Nam được nhận vinh dự này.

- Vietinbank là ngân hàng đầu tiên trong nước được cấp chứng chỉ ISO 9001:2000.

- Là thành viên của Hiệp hội Ngân hàng Việt Nam, Hiệp hội ngân hàng Châu Á, Hiệp hội Tài chính viễn thông Liên ngân hàng toàn cầu (SWIFT), Tổ chức Phát hành và Thanh toán thẻ VISA, MASTER quốc tế.

Những thành tích đó của Vietinbank đã góp phần đắc lực vào sự thực hiện sự nghiệp công nghiệp hóa, hiện đại hóa đất nước, từng bước khẳng định vị trí quan trọng của mình trên thị trường tài chính Việt Nam.

2.4.3. Cơ cấu tổ chức và mạng lưới chi nhánh của VietinBank

2.4.3.1. Cơ cấu tổ chức:

Vietinbank được tổ chức và hoạt động theo Luật các tổ chức tín dụng số 02/1997/QH được Quốc hội nước Cộng hòa Xã hội Chủ nghĩa Việt Nam thông qua ngày 12 tháng 12 năm 1997 và Luật sửa đổi, bổ sung một số điều của Luật các tổ chức tín dụng số 20/2004/QH11 được Quốc hội nước Cộng hòa Xã hội Chủ nghĩa Việt Nam thông qua ngày 15 tháng 06 năm 2004.

Cơ sở của hoạt động quản trị và điều hành Vietinbank là các văn bản pháp luật của Nhà nước và Điều lệ được Hội đồng quản trị Vietinbank ban hành kèm theo Quyết định số 135/QĐ-HĐQT-NHCT1 ngày 18/11/2002, và được Thống đốc NHNN chuẩn y tại Quyết định số 1325/QĐ-NHNN ngày 28/11/2002

Hội đồng quản trị là cơ quan quản lý cao nhất của Vietinbank. Hội đồng quản trị quản lý Vietinbank theo quy định của Luật các tổ chức tín dụng, các quy định của Chính phủ về tổ chức và hoạt động của NHTM và các quy định khác có liên quan của pháp luật.

S Đ 2.1: C C U T CH C T I TR S CHÍNH C A VIETINBANK

H I Đ NG QU N

Ban ki m soát

H i đ ng Tín d ng

T NG GIÁM Đ C

H i đ ng Đ nh ch

CÁC PHÓ TGĐ & K TOÁN TR NG

Kh i Kinh doanh

Kh i D ch v

Kh i Qu n lý r i ro

Kh i h tr

Kh i CNTT

P. Khách hàng

D. Nghi p l n

Trung tâm thẻ

P. Qu n lý r i ro Văn phòng TGĐ

TD & Đt

P. Qlý k toán

tài chính

TT. Công ngh

Thông tin

P. Khách hàng

DNV&N

P. Dv

NHàng đi n t

P. Ch đ

TD & ĐT

P. KH &

h tr ALCO

P. Ch đ

k toán

P. QLHT

h th ng Incas

P. Khách hàng

cá nhân

P. Thanh toán

VNĐ

P. Qu n lý

RRTT & TN

P. Qu n lý

CN & TT

P. Ti n t

kho qu

P. Đ nh ch

tài chính

S Giao d ch

P. Qu n lý n

có v n đ

P. Pháp ch

P. Thanh QTVKD

P. Kinh doanh

ngo i t

P. Thanh toán

ngân qu

Ban KTTS

n i b

P. Xây d ng

& Qlý ISO

P. Qu n tr

P. Đ u t

P. D ch v

ki u h i

P. TCCB 1

và Đ u t

P. Qu n lý

ĐTXDCB MS

P. Kinh doanh

d ch v

P. QLLĐTL

Ban thi đua

Tr. Đào t o

Ban thôngtin

tuyên truy n

TT. H tr

khách hàng

(Ngu n: B n công b thông tin Vietinbank)