viên của tổ chức đó. Nhìn chung, văn hóa doanh nghiệp đều bao gồm tư duy và thái độ của cán bộ doanh nghiệp về việc họ làm. Điều này thể hiện cách cán bộ đó làm việc, giao tiếp với khách hàng nội bộ và bên ngoài (Shane Green, 2017). Theo đó, văn hóa kinh doanh và văn hóa RR thiết lập nền tảng cho mọi hoạt động trong ngân hàng. Một ngân hàng có văn hóa kinh doanh và văn hóa QLRR vững chắc và lành mạnh có nhiều điều kiện và cơ sở thuận lợi hơn so với những ngân hàng khác để triển khai Basel II và ICAAP. Để thiết lập được văn hóa kinh doanh và văn hóa RR, vai trò của Ban lãnh đạo được đánh giá là quan trọng nhất. Nhiều như cứu cho thấy vấn đề này trở nên nghiêm trọng hơn khi một số tác giả Leippold và Vanini (2003), Tanampasidis (2008) và Barry (2009) đã ghi nhận văn hóa RR vẫn còn thiếu và hạn chế trong một số ngân hàng. Vì vậy, thiết lập văn hóa QLRR sẽ giúp cán bộ hiểu rõ về trách nhiệm của mình và chủ động trong việc phát hiện, xử lý, báo cáo các nội dung có liên quan đến RR nói chung cũng như triển khai ICAAP, từ đó tăng cường được sự tin tưởng của khách hàng.

e. Công tác truyền thông (Communication) trong ngân hàng

Các tác động, lợi ích của việc triển khai Basel II và ICAAP cần được thông điệp rộng rãi và rõ ràng đến toàn bộ cán bộ trong ngân hàng để hiểu rõ, nâng cao ý thức, cẩn trọng hơn đối với các giao dịch, góp phần giảm thiểu RR trong hoạt động kinh doanh NHTM cũng như triển khai ICAAP nói riêng. Nội dung cốt lõi của ICAAP cần được truyền thông đến tất cả các đơn vị liên quan, từ cấp độ quản lý đến cấp độ thực thi. Sự truyền thông không đầy đủ trong quá trình triển khai ICAAP sẽ dẫn đến tình trạng nhận thức thiếu hụt về ICAAP, hoặc tệ hơn là không chấp nhận ICAAP. Nhờ thiết lập chính sách truyền thông phù hợp và tự đưa ra những ví dụ thích đáng, Ban lãnh đạo ngân hàng có thể khiến đội ngũ nhân viên nhận thức, chấp nhận và đóng góp vào quá trình triển khai thành công ICAAP.

1.2. NỘI DUNG KHUNG ĐÁNH GIÁ AN TOÀN VỐN NỘI BỘ

1.2.1. Nhận diện, đánh giá rủi ro trọng yếu và xác định khẩu vị rủi ro

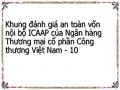

Mục đích của ICAAP là nhận diện, đánh giá, đo lường, kiểm soát được toàn bộ các RR trọng yếu của ngân hàng và tính toán lượng vốn cần dự phòng cho những RR này cũng như các RR khác có thể phát sinh trong tương lai (Rosaria, 2015). Ngân hàng thực hiện đánh giá RR thông qua Bảng điều khiển RR miêu tả tại hình 1.5, theo phương pháp

top-down (từ trên xuống). Bảng điều khiển RR sử dụng bảng màu giao thông để cung cấp cái nhìn trực diện về trạng thái RR của từng loại RR và cung cấp các thông tin cơ bản bao gồm: khả năng xảy ra; đánh giá mức độ trọng yếu và khả năng tác động trên nhiều mặt; thời điểm tác động; trạng thái RR; bộ phận chịu trách nhiệm QLRR; mức độ hiệu quả của kế hoạch hành động (BCBS, 2006).

Hình 1.5: Minh họa Bảng điều khiển rủi ro

Nguồn: Tổng hợp từ BCBS (2006)

Bản đánh giá RR là một yếu tố bổ sung cho bảng điều khiển RR, cung cấp bản đánh giá chi tiết về tất cả các RR trọng yếu, bao gồm mô tả về các RR, khả năng xảy ra, các mốc thời gian, đánh giá tác động, và kế hoạch quản lý. Bản đánh giá RR tập trung phân tích từng sự kiện RR thay vì cả danh mục RR.

Dựa trên chiến lược của ngân hàng, KVRR, đánh giá các yếu tố nội bộ, đánh giá các yếu tố bên ngoài, ngân hàng xác định các sự kiện RR, phân loại RR, xác định khả năng RR có thể xảy ra, xác định mức độ ảnh hưởng, vẽ bản đồ RR.

Một yếu tố quan trọng trong xây dựng ICAAP là ngân hàng cần xác định KVRR của mình. KVRR là mức độ sẵn sàng chấp nhận RR của ngân hàng thông qua việc xác định, đánh giá những RR có thể xảy ra. KVRR là nền tảng để thiết lập giới hạn RR cho ngân hàng. Trong khuôn khổ ICAAP, KVRR phải giải quyết được các vấn đề sau: mức độ RR và loại RR ngân hàng đang phải đối diện; sự hiểu biết của ngân ngân hàng về những loại RR này; mức độ RR ngân hàng sẵn sàng chấp nhận và lợi nhuận mà ngân hàng kỳ vọng có được; lợi thế cạnh tranh của ngân hàng; lượng vốn cần thiết để bù đắp RR liên quan (Hungarian Financial Supervisory Authority, 2007). Theo định nghĩa của Basel (2013) thì “khẩu vị rủi ro là tổng mức rủi ro hoặc loại rủi ro mà ngân hàng có khả

năng và sẵn sàng chấp nhận trong mức tổn thất và hoạt động kinh doanh của mình, trong điều kiện hiện tại về mục tiêu kinh doanh và nghĩa vụ với các cổ đông của NHTM”.

Khả năng chịu đựng rủi ro

Chấp nhận

rủi ro

Mục tiêu Tuyên bố

rủi ro

rủi ro

Hội đồng quản trị,

Ban điều hành

Hướng dẫn

Phương pháp quản lý rủi ro từ trên xuống (Top-down)

► Xây dựng kế hoạch kinh doanh

► Xác định mục tiêu vốn kinh tế tổng thể

► Xác định mức độ chấp nhận rủi ro

► Xác định tỷ suất lợi nhuận yêu cầu

► Phân bổ các thông số khẩu vị rủi ro đến từng lĩnh vực kinh doanh

► Thiết lập giới hạn rủi ro cho từng lĩnh vực kinh doanh

Quản lý rủi ro và vốn của tại từng lĩnh vực kinh doanh

Đơn vị

kinh doanh

Rủi ro tín dụng

Rủi ro thị trường

Rủi ro hoạt động

Rủi ro thanh khoản

Rủi ro lãi suất

Rủi ro khác

Phương pháp quản lý rủi ro từ dưới lên (Bottom-up)

► Nhận diện rủi ro

► Đo lường rủi ro

► Kiểm soát rủi ro riêng lẻ

► Báo cáo rủi ro

Quản lý

rủi ro

► Tổng hợp rủi ro

► Phân bổ rủi ro

► Giám sát cân đối tổng thể giữa rủi ro và vốn

Báo cáo, đề xuất

Đánh giá rủi ro Lượng hóa rủi ro Tuyên bố rủi ro

ĐÁNH GIÁ KIỂM SOÁT NỘI BỘ

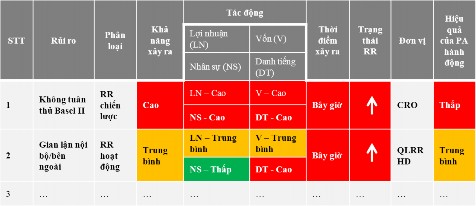

Theo BCBS (2006), triết lý và thực hành QLRR của ngân hàng dựa trên 05 nguyên tắc sau: (i) KVRR đóng vai trò đòn bẩy cho các quyết định chiến lược và chiến thuật hiệu quả hơn; (ii) ngân hàng sử dụng kết hợp 02 phương pháp “từ trên xuống” và “từ dưới lên” để truyền đạt KVRR trong toàn ngân hàng; (iii) ngân hàng QLRR và giám sát KVRR dựa trên các yếu tố chuyên môn, kinh nghiệm, hệ thống, kiểm soát và cơ sở hạ tầng; (iv) tính nhạy cảm với mức độ chịu đựng RR phản ánh qua các dấu hiệu cảnh báo sớm của giới hạn/ngưỡng RR; (v) việc truyền đạt và triển khai hiệu quả tuyên bố KVRR trong toàn ngân hàng và với cổ đông thay đổi tư duy “tối thiểu hóa tổn thất” sang tư duy “tối ưu hóa sự cân bằng giữa RR và lợi nhuận” của các bên liên quan.

Hình 1.6: Khung KVRR

Nguồn: Tổng hợp từ BCBS (2006)

Khung KVRR thể hiện ở hình 1.6, được thiết kế dựa trên sự kết hợp 02 phương pháp tiếp cận “từ trên xuống” và “từ dưới lên”, trong đó chiến lược kinh doanh và chiến lược RR tổng thể phê duyệt bởi HĐQT và BĐH tạo nên văn hóa và giá trị cốt lõi của ngân

hàng. Khung KVRR nhấn mạnh sự am hiểu và định hướng kinh doanh của HĐQT (“từ trên xuống”) phối hợp với kiến thức và kỹ năng chuyên môn của đội ngũ vận hành quy trình - các đơn vị kinh doanh (“từ dưới lên”) sẽ đưa đến tuyên bố KVRR với những giới hạn và ngưỡng hợp lý.

Ở khía cạnh nghiên cứu khác, theo nghiên cứu Toronto Centre (2017), khung khẩu vị rủi ro bao gồm ba cấu phần chính: Tuyên bố về khẩu vị rủi ro; Hạn mức rủi ro; Vai trò, trách nhiệm của các bộ phận trong NHTM về khẩu vị rủi ro, trong đó:

- Tuyên bố về khẩu vị rủi ro thể hiện mức tổng và các loại rủi ro ngân hàng sẵn sàng chấp nhận hoặc phòng tránh nhằm đạt được chiến lược và mục tiêu kinh doanh đề ra, đồng thời đặt ra mục đích cơ bản và các chỉ số đo lường để xác định các mức chịu đựng/chấp nhận đối với các loại rủi ro khác nhau.

- Hạn mức rủi ro: Là mức rủi ro tối đa trong phạm vi năng lực rủi ro của ngân hàng, bao gồm các hạn chế theo quy định của pháp luật. Khi đưa ra hạn mức rủi ro cần xem xét, cân nhắc tới tất cả các rủi ro trọng yếu; cân nhắc tới trạng thái vốn hiện tại của ngân hàng và khả năng ngân hàng có thể xử lý hậu quả có thể xảy ra trong điều kiện hoạt động bình thường và trong điều kiện kịch bản căng thẳng.

- Vai trò, trách nhiệm của các bộ phận: Khẩu vị rủi ro phải được Hội đồng quản trị/Hội đồng thành viên rà soát và phê duyệt hàng năm. Để thực hiện được điều này, Ban điều hành sẽ hỗ trợ và chịu trách nhiệm đánh giá kết quả hoạt động của ngân hàng và mức rủi ro hiện tại so với khẩu vị rủi ro.

1.2.2. Lượng hóa và Tổng hợp rủi ro và vốn

1.2.2.1. Xác định phương pháp đo lường rủi ro

a. Phương pháp đo lường, tính toán vốn kinh tế cho các rủi ro tại trụ cột 1 Basel

II

(i) Rủi ro tín dụng

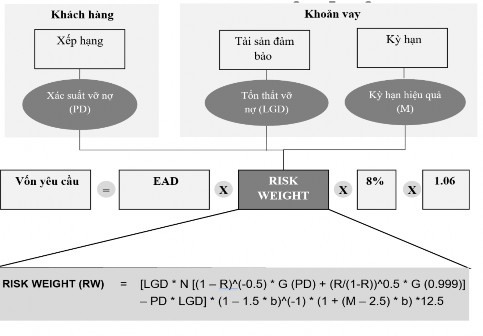

Trong khuôn khổ ICAAP, ba phương pháp đo lường RRTD trong khuôn khổ

ICAAP được miêu tả tại hình 1.7, gồm 2 phương pháp:

- Phương pháp tiêu chuẩn hóa (Standardised Approach): là phương pháp xác định trọng số RR cho từng loại tài sản cụ thể dựa trên mức đánh giá của các tổ chức xếp hạng tín dụng độc lập đáp ứng điều kiện

- Phương pháp tiếp cận dựa trên hệ thống xếp hạng tín dụng nội bộ IRB:

+ Phương pháp tiếp cận dựa trên hệ thống xếp hạng tín dụng nội bộ cơ bản (F- IRB); cho phép ngân hàng sử dụng dữ liệu nội bộ để xây dựng các ước lượng nội bộ gồm: xác suất vỡ nợ (PD); tổn thất tại thời điểm vỡ nợ (LGD); số dư tại thời điểm vỡ nợ (EAD); kỳ hạn (M). Công thức tính toán vốn cho RRTD theo phương pháp IRB được miêu tả tại hình 1.7.

Hình 1.7: Công thức tính vốn cho RRTD theo phương pháp IRB

Nguồn: Tổng hợp từ BCBS (2006)

hoá.

Trong đó:

N (x) chỉ hàm phân phối luỹ kế của một biến ngẫu nhiên phân phối chuẩn chuẩn

G(z) chỉ hàm ngược của hàm phân phối chuẩn luỹ kế của một biến ngẫu nhiên

phân phối chuẩn chuẩn hoá (tức là với giá trị biến số là x thì sẽ cho giá trị N(x) = z)

Hệ số tương quan (R) = 0.12 × (1. EXP (-50 × PD)) / (1. EXP (-50)) + 0.24 × [1

- (1 - EXP(-50 × PD))/(1 - EXP(-50))]

Điều chỉnh kỳ hạn (b) = (0.11852 - 0.05478 × ln(PD))^2

+ Phương pháp tiếp cận dựa trên hệ thống xếp hạng tín dụng nội bộ nâng cao (A- IRB): ngân hàng cung cấp ước tính riêng cho tất các cấu phần RR như PD, LGD, EAD

và M đáp ứng yêu cầu của Hiệp ước Basel II. Đối với danh mục bán lẻ, không có sự phân biệt giữa phương pháp tiếp cận cơ bản và nâng cao, mô hình đo lường RR nội bộ áp dụng cho cả PD, LGD và EAD, cụ thể được miêu tả tại bảng 1.1.

Phương pháp tiếp cận nội bộ cơ bản (FIRB) | Phương pháp tiếp cận nội bộ nâng cao (AIRB) | |||

Doanh nghiệp | Bán lẻ | Doanh nghiệp | Bán lẻ | |

PD | Ước lượng nội bộ | Ước lượng nội bộ | Ước lượng nội bộ | Ước lượng nội bộ |

LGD | Theo quy định | Ước lượng nội bộ | Ước lượng nội bộ | Ước lượng nội bộ |

EAD | Theo quy định | Ước lượng nội bộ | Ước lượng nội bộ | Ước lượng nội bộ |

Có thể bạn quan tâm!

-

Cơ Sở Lý Luận Về Khung Đánh Giá An Toàn Vốn Nội Bộ Tại Ngân Hàng Thương Mại

Cơ Sở Lý Luận Về Khung Đánh Giá An Toàn Vốn Nội Bộ Tại Ngân Hàng Thương Mại -

Khái Niệm, Ý Nghĩa Và Mục Tiêu Của Khung Đánh Giá An Toàn Vốn Nội Bộ

Khái Niệm, Ý Nghĩa Và Mục Tiêu Của Khung Đánh Giá An Toàn Vốn Nội Bộ -

Lập Kế Hoạch Và Quản Lý Đảm Bảo Mức Độ Phù Hợp Vốn

Lập Kế Hoạch Và Quản Lý Đảm Bảo Mức Độ Phù Hợp Vốn -

Lập Kế Hoạch Và Quản Lý Đảm Bảo Mức Độ Đủ Vốn

Lập Kế Hoạch Và Quản Lý Đảm Bảo Mức Độ Đủ Vốn -

Hồ Sơ Khung Đánh Giá An Toàn Vốn Nội Bộ Của Ngân Hàng

Hồ Sơ Khung Đánh Giá An Toàn Vốn Nội Bộ Của Ngân Hàng -

Bài Học Kinh Nghiệm Cho Cơ Quan Quản Lý Và Ngân Hàng Thương Mại Tại Việt Nam

Bài Học Kinh Nghiệm Cho Cơ Quan Quản Lý Và Ngân Hàng Thương Mại Tại Việt Nam

Xem toàn bộ 212 trang tài liệu này.

Bảng 1.1. So sánh Phương pháp tiếp cận nội bộ cơ bản và phương pháp tiếp cận nội bộ nâng cao

Nguồn: Tổng hợp từ BCSC (2006)

(ii) Rủi ro hoạt động

RRHĐ xuất hiện ở hầu hết các hoạt động của ngân hàng nhưng lại khó lường nhất về thời điểm xảy ra và hậu quả. Có bốn phương pháp đo lường RRHĐ sau:

- Phương pháp hệ số cơ bản (Basic Indicator Approach - BIA): là phương pháp đo lường RRHĐ đơn giản nhất. Phương pháp này áp dụng trọng số RR 15% đối với tổng thu nhập bình quân trong 03 năm để xác định yêu vốn cầu tối thiểu.

- Phương pháp tiêu chuẩn hóa (Standardised Approach - SA) và phương pháp tiêu chuẩn hóa lựa chọn (Alternative Standardised Approach): hai phương pháp này dựa trên cơ sở phân chia các hoạt động của ngân hàng thành 8 mảng hoạt động có hệ số RR khác nhau. Khác biệt duy nhất giữa SA và ASA là đối với lĩnh vực ngân hàng bán lẻ (retail banking) và NHTM (commercial banking), ASA sử dụng tổng dư nợ thay vì tổng thu nhập như SA.

- Phương pháp đo lường nâng cao (Advanced Measurement Approaches - AMA): phương pháp này sử dụng dữ liệu tổn thất nội bộ để xây dựng mô hình tính toán vốn. Đối với lĩnh vực ngân hàng bán lẻ (retail banking) và NHTM (commercial banking), ASA sử dụng tổng dư nợ thay vì tổng thu nhập như SA.

(iii) Rủi ro thị trường

Theo R.S Raghavan (2006), rủi ro thị trường là RR mà giá trị của các trạng thái nội hoặc ngoại bảng cân đối kế toán chịu ảnh hưởng bất lợi bởi những biến động trong thị trường chứng khoán, lãi suất, tỷ giá hối đoái hay giá cả hàng hoá, hay là rủi ro đối với thu nhập và vốn của ngân hàng do sự thay đổi trên thị trường về lãi suất, giá chứng khoán, tỷ giá, giá cả hàng hóa. RRTT bao gồm RRLS, RR hối đoái, RR chứng khoán và RR hàng hoá. Hiệp ước Basel II quy định 02 phương pháp đo lường RRTT:

- Phương pháp đo lường tiêu chuẩn (Standard Measurement Method): tính vốn trên cơ sở gắn các hệ số RR nhất định cho các mảng kinh doanh khác nhau của ngân hàng.

- Phương pháp mô hình nội bộ (Internal Model Method): tính toán vốn dựa trên cơ sở sử dụng dữ liệu lịch sử để xác định biến động (độ lệch chuẩn) trong một khoảng thời gian nắm giữ xác định và điều chỉnh lại biến động này theo mức độ tin cậy kỳ vọng.

b. Phương pháp đo lường và tính toán vốn kinh tế cho các rủi ro khác theo quy định tại trụ cột 2 của Basel II

(i) Rủi ro tập trung

RR tập trung là RR phát sinh khi tập trung vào một khách hàng (bao gồm người có liên quan), đối tác, sản phẩm, giao dịch, ngành, lĩnh vực kinh tế, loại tiền tệ ở mức độ có tác động đáng kể đến thu nhập, trạng thái RR theo quy định nội bộ của ngân hàng. RR tập trung chủ yếu bao gồm RR tập trung tín dụng và RR tập trung giao dịch tự doanh (BCBS, 2006). Việc đo lường RRTD tập trung được thực hiện dựa trên bốn phương pháp cơ bản sau: phương pháp phi mô hình; mô phỏng Monte Carlo; điều chỉnh phân tán; điều chỉnh đa nhân tố.

(ii) Rủi ro lãi suất

Theo BCBS (2006), RRLS trên sổ ngân hàng là một RR trọng yếu, có nguy cơ rõ ràng và cần có một nguồn vốn dự phòng tương ứng. Tuy nhiên, thực tế từ kết quả các cuộc nghiên cứu thêm của Ủy ban đã cho thấy có sự không đồng nhất trong các ngân hàng hoạt động trên phạm vi quốc tế về bản chất của RR nêu trên cũng như các quy trình giám sát và QLRR đó. Với quan điểm đó, Ủy ban cho rằng vào thời điểm hiện thời cần xử lý RRLS trên sổ ngân hàng theo các quy định trụ cột 2 của Basel II. Bốn phương

pháp chính thường được sử dụng để đo lường RRLS trên sổ ngân hàng gồm: phương pháp giá trị hiện tại của một điểm cơ bản (Present Value of 01 Basic Point - PV01); phương pháp phân tích chênh lệch định giá lại (Re-pricing Gap Analysis); phương pháp mô phỏng thu nhập lãi ròng (Net Interst Income - NII Simulation); phương pháp đo lường RR theo nhạy cảm của giá trị kinh tế của vốn tự có (Economic Value of Equity - EVE Simulation).

(iii) Rủi ro thanh khoản

Mặc dù RRTK không được nhắc đến như là loại RR bắt buộc cần phải được tính toán trong khuôn khổ ICAAP. Tuy nhiên, theo khuyến nghị của BCBS, các ngân hàng cần phải giải pháp về vốn kịp thời đối với RRTK. Theo đó, yêu cầu đề ra đối với ngân hàng là có mức vốn cao hơn. Mặc dù vốn không phải là giải pháp cho thanh khoản trong dài hạn nhưng ít ra thì nó vẫn đảm bảo khi RRTK xảy ra trong ngắn hạn hoặc khủng hoảng tạm thời (BCBS, 2008).

(iv) Rủi ro khác

BCBS không cung cấp danh sách cụ thể và định nghĩa các loại RR khác phải bảo gồm trong khuôn khổ ICAAP mà hướng dẫn nhận diện một số loại RR phổ biến: RR chiến lược; RR danh tiếng; RR vốn tiềm ẩn trong cấu trúc vốn kinh tế thiếu cân đối so với bản chất và quy mô hoạt động kinh doanh của ngân hàng; RR thu nhập phát sinh từ sự đa dạng hóa cấu trúc thu nhập thiếu hợp lý.

1.2.2.2. Tổng hợp các rủi ro trọng yếu và tính toán vốn kinh tế theo yêu cầu của cơ quan quản lý

Sau khi được xác định và đo lường, các RR đơn lẻ sẽ được được tổng hợp để xác định RR tổng thể của toàn ngân hàng. Để quá trình tổng hợp RR được hiệu quả, ngân hàng cần chú trọng 03 yếu tố cơ sở sau: thiết kế quy trình (Cung cấp dữ liệu, lượng hóa RR, chuyển đổi dữ liệu); phân công trách nhiệm; chất lượng dữ liệu. Trước khi tổng hợp RR, ngân hàng xác định các vấn đề sau: phương pháp đánh giá RR trọng yếu được quản lý trong ICAAP; trạng thái RR tổng thể của ngân hàng được ước lượng bằng cách tổng hợp tất cả RR liên quan (aggregation of risks).

1.2.2.3. Kiểm tra sức chịu đựng về vốn

Theo yêu cầu của Basel, kiểm tra sức chịu đựng phải được thực hiện kĩ lưỡng, có