Theo ơ ồ 1.1, quy trình quản trị rủi ro cho vay bao gồm 4 c: Nh n diện rủi

ờng rủi ro, kiểm soát rủi ro, tài tr rủi ro.

1.3.3.1. Nhận diện rủi ro

Nh n dạng rủi ro là quá trình xác ịnh liên tục, có hệ th ng nhằm theo dõi, xem xét, nghiên cứ m ờng hoạt ộng và quy trình cho vay ể th ng kê các dạng RRTD, xác ịnh nguyên nhân gây ra rủi ro trong từng thời kỳ và d báo c những nguyên nhân tiềm ẩn có thể â RRTD. Để nh n dạng rủi ro, nhà quản trị phải l p

c bảng liệt kê tất cả các dạng rủi ro ã, ang và sẽ có thể xuất hiện bằng các

ơ : p bảng câu hỏi nghiên cứu, tiến hành iều tra, phân tích các hồ ơ cho vay, ặc biệt quan tâm iều tra các hồ ơ ã có vấn ề ơ n biết các dấu hiệu cảnh báo khoản cho vay có vấn ề.

Ngân hàng có thể nh n biết các khoản vay có vấ ề qua khả hiệu quản hoạ ộng, các chỉ s về khả ời, việc ch m thanh toán n g c và lãi, ền gửi giảm ơ ản lý của ngân hàng …Từ ó nhà quản trị ngân hàng sẽ có cái nhìn tổng quát và rõ nét về tình hình hoạ ộng của ngân hàng ở hiện tạ ơ ; ững rủi ro cho vay có thể gặp phả ể có chính sách phù h p nhằm hạn chế rủi ro cho vay có thể xảy ra cho ngân hàng.

1.3.3.2. Đo lường mức độ rủi ro trong cho vay thông qua một số chỉ tiêu tài chính

Đ ờng rủi ro cho vay là một yêu c u tất yế ể có thể x ịnh các mứ ộ rủi ro của các ó ảm bảo an toàn cho hoạ ộng củ â em ại l i nhu n cao. Để ờng rủ NHTM ờng sử dụ ơ

â í ị í ị â í 6C ử dụng các chỉ ê ờng rủi ro cho vay, các mô hình xếp hạng tín nhiệm…

Phân tích định tính bằng phân tích 6C

N â â í 6C ể xét xem liệ ời vay có thiện chí và khả thanh toán các khoả k ến hạn hay không. 6C là viết tắt của 6 yếu t c n phân tích sau: Character (T ờ ), C (N c hoạ ộng), Cash (Thu nh p), Collateral (Bả ảm tiền vay), C (C ều kiện vay), Control (Kiểm soát)

Việc sử dụ m ơ ơ ản, song hạn chế của nó là nó phụ thuộc vào mứ ộ chính xác của nguồn thông tin thu th p, khả ũ

ộ â í ủa cán bộ tín dụng.

Phân tích định lượng

Rủ i v DNV&N c t p trung thể hiện khá rõ qua rủi ro trong giao dịch, phản ánh qua các chỉ tiêu sau:

a. Các chỉ tiêu rủi ro cho vay cơ bản

15

Tình hình nợ quá hạn DNV&N

Theo Quyế ịnh s 18/2007/QĐ-NHNN của Th N â N c ban hành về việc sử ổi, bổ sung một s ều củ Q ịnh về ph n loại n , trích l p và sử dụng d ò ể xử lý rủi ro trong hoạ ộng ngân hàng của TCTD ban hành kèm theo Quyế ị 493/2005/QĐ-NHNN 22 04 m 2005, n quá hạn là khoản n mà một ph n hoặc toàn bộ n g c hoặ ạn.

Tỷ lệ nợ quá hạn DNV&N

= Nợ quá hạn DNV&N Tổng dư nợ cho vay DNV&N

x 100%

Để ảm bảo quản lý chặt chẽ, các khoản n quá hạn trong hệ th ng NHTM Việt N m c phân loại thành 4 nhóm (Đ i chiếu theo Quyế ị 493/2005/QĐ – NHNN về phân loại, trích l p và sử dụng d ò ể xử lý rủi ro tín dụng trong hoạ ộng ngân hàng của TCTD và Quyế ị 18/2007/QĐ – NHNN).

Tỷ lệ này gián tiếp cho thấy quy mô của các khoản vay có vấ ề của ngân hàng. Nếu tỷ lệ này l n, chứng tỏ chấ ng tín dụng của ngân hàng là kém, ngân hàng phải xem xét lại khả ại các khoản cho vay củ m ại quy trình thủ tụ ặc biệt xem xét khả c hiện nhiệm vụ của cán bộ tín dụng.

Tình hình nợ xấu DNV&N

Cũ theo Quyế ị 493/2005/QĐ – NHNN và Quyế ịnh s 18/2007/QĐ – NHNN, n xấ ị ĩ : “N xấu là các khoản n thuộc các nhóm 3 (n i tiêu chuẩn), n nhóm 4 (n nghi ngờ) và n nhóm 5 (n có khả mất v )”.

Tỷ lệ nợ xấu DNV&N

Nợ xấu DNV&N

= Tổng dư nợ cho vay DNV&N x 100%

Tỷ lệ n xấu trên tổ phản ánh tỷ tr ng của n xấu trong tổ của ngân hàng. Tỷ lệ này càng cao càng phản ánh những rủi ro trong cho vay của ngân hàng l n.Tỷ lệ này cao so v ó x ê ấu hiệu cho thấ â ặ k ó k ệc quản lý chấ ng các khoản cho

. N c lại, tỷ lệ này thấp so v m c cho thấy chấ ng các khoản tín dụ c cải thiện. Theo Quyế ị 493/2005/QĐ – NHNN, tỷ lệ n xấu không

t quá 2%. Có nhiều biệ ể giải quyết n xấu, tùy vào tình hình th c tế của doanh nghiệp mà ngân hàng có thể ững biện pháp khác nhau từ gia hạn n ến phát mại tài sản ảm bảo.

16

Hiệu quả sử dụng vốn

Hiệu quả sử dụng vốn DNV&N

Tổng dư nợ cho vay DNV&N

= Tổng vốn huy động x 100%

Chỉ tiêu này phản ánh ngân hàng cho vay i v i DNV&N c bao nhiêu so v i tổng nguồn v ộng. Từ ó ó ể c hiệu quả sử dụng v n của ngân hàng. Nếu chỉ tiêu này nhỏ ơ 1 ứng tỏ â ử dụng hiệu quả nguồn v ộng và v n còn lãng phí. Còn nếu con s này l ơ 1 ể hiện ngân hàng

ủ c v ộng. Hệ s này cho thấy tỷ tr ng của các khoản mục tín dụng trong tổng v ộng l n thì l i nhu n sẽ l ồng thời rủ ũ ất cao.

Tỷ lệ nợ mất trắng

Tỷ lệ nợ mất trắng DNV&N=

Nợ mất trắng DNV&N Tổng dư nợ cho vay DNV&N

x 100%

Tỷ lệ này phản ánh tổn thất trong hoạ ộng cho vay của ngân hàng. Tỷ lệ này càng l n thì mứ ộ rủ â ó ơ mất một ph n hoặc toàn bộ n không thu hồ ơ .

Tỷ lệ trích lập dự phòng rủi ro cho vay DNV&N

Tỷ lệ này cho biết DPRR trong cho vay DNV&N c trích so v D cho vay DNV&N. Tỷ lệ này càng cao chứng tỏ chấ i v DNNVV t t, v n phải trích l p d phòng nhiều. Tỷ lệ này thấp chứng tỏ â ạt

ộng cho vay có hiệu quả, khả ả cho món n v i ngân hàng của DNV&N

c cải thiện, d ò c trích l p thấ ảm bảo cho hoạ ộng kinh doanh lành mạnh của ngân hàng.

DPRR cho vay DNNVV được trích | ||

= | x | 100% |

Dư nợ cho vay DNNVV | ||

Có thể bạn quan tâm!

-

Hoàn thiện công tác quản trị rủi ro trong cho vay đối với doanh nghiệp vừa và nhỏ tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam chi nhánh số 4 Thanh Hóa - 1

Hoàn thiện công tác quản trị rủi ro trong cho vay đối với doanh nghiệp vừa và nhỏ tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam chi nhánh số 4 Thanh Hóa - 1 -

Hoàn thiện công tác quản trị rủi ro trong cho vay đối với doanh nghiệp vừa và nhỏ tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam chi nhánh số 4 Thanh Hóa - 2

Hoàn thiện công tác quản trị rủi ro trong cho vay đối với doanh nghiệp vừa và nhỏ tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam chi nhánh số 4 Thanh Hóa - 2 -

Tình Hình Huy Động Vốn Ngân Hàng No&ptnt Việt Nam Chi Nhánh Số 4 Thanh Hóa Giai Đoạn 2010-2012

Tình Hình Huy Động Vốn Ngân Hàng No&ptnt Việt Nam Chi Nhánh Số 4 Thanh Hóa Giai Đoạn 2010-2012 -

Tình Hình Cho Vay Doanh Nghiệp Vừa Và Nhỏ Tại Chi Nhánh Số 4 Thanh Hóa

Tình Hình Cho Vay Doanh Nghiệp Vừa Và Nhỏ Tại Chi Nhánh Số 4 Thanh Hóa -

Thực Trạng Hiệu Quả Hoạt Động Quản Trị Rủi Ro Trong Cho Vay Đối Với Doanh Nghiệp Vừa Và Nhỏ Tại Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt

Thực Trạng Hiệu Quả Hoạt Động Quản Trị Rủi Ro Trong Cho Vay Đối Với Doanh Nghiệp Vừa Và Nhỏ Tại Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt

Xem toàn bộ 68 trang tài liệu này.

Khả năng bù đắp rủi ro

DPRR cho vay DNNVV được trích |

= |

Nợ đã xử lý |

S tồn tại và phát triển của ngân hàng phụ thuộc vào khả ù ắp rủi ro chung và rủi ro trong cho vay DNNVV nói riêng.

Nếu hệ s này <1 cho biết ngân hàng k ủ khả ù ắp rủi ro.

17

Nếu hệ s này =1, ngân hàng ủ khả ù ắp rủi ro trong cho vay DNNVV Nếu hệ s này >1, tức là s trích l p DPRR l ơ D cho vay DNNVV

c xử lý rủi ro.

b. Mô hình đánh giá

Mô hình xếp hạng tín nhiệm doanh nghiệp

Xếp hạng tín nhiệm doanh nghiệ c tài chính, tình hình hoạt

ộng hiện tại và triển v ng phát triể ơ ủa doanh nghiệ c xếp hạng từ ó x ị c mứ ộ rủi ro không trả c n và khả ả n ơ lai.

Bảng 1.2 Bảng xếp hạng tín nhiệm của các NHTM

Số điểm | Độ rủi ro | Quyết định cấp tín dụng | |

AAA | >400 | Thấp | T |

AA | 351 400 | Thấp | T |

A | 301 350 | Thấp | T |

BBB | 251 – 300 | Thấp | Tùy thuộ TSĐB |

BB | 201 – 250 | Trung bình | |

B | 151 – 200 | Trung bình | Không cấp thêm |

CCC | 101 – 150 | Cao | Không cấp tín dụng |

CC | 51 – 100 | ||

C | 0 – 50 | ||

D | <0 |

(Nguồn: Giáo trình xếp hạng tín nhiệm – TS. Lê Thị Hiệp Thương)

1.3.3.3. Các biện pháp kiểm soát và xử lý rủi ro trong cho vay

Kiểm soát rủi ro là sử dụng các biện pháp, các kỹ thu t, các công cụ, chiế c,

ơ ạ ộ ể ừa, né tránh hoặc giảm thiểu những tổn thất, những ả ở k m i có thể xả i v i ngân hàng.

Kiểm soát rủi ro bằng việc né tránh rủi ro là giả ơ ản, khá triệ ể, chi phí thấp, ngân hàng không phải chịu những tổn thất tiềm ẩn mà rủi ro có thể gây ra. Để né tránh rủi ro một cách hiệu quả nhất thì việc các ngân hàng thẩm ịnh kỹ các khoản cho vay ể c mứ ộ tin c y của d m k p và nộp cho ngân hàng khi làm thủ tục vay v n, nhờ ó ó ể c mứ ộ rủi ro của d án khi cho vay.

18

N ừa tổn thất là mộ ể kiểm soát rủi ro nhằm hạn chế c một ph n tổn thất khi rủi ro xảy ra. Thẩm ịnh các khoả ũ một biện pháp khá hữu hiệu trong việ ừa, giảm thiểu rủi ro. Bên cạ ó làm t t công tác kiểm tra, kiểm soát nội bộ ũ ó một ph n khá l n trong việc giảm thiểu rủi ro.

Chuyể ng rủi ro là cách nhằm hạn chế rủi ro cho ngân hàng. Trong ó bảo hiểm là biện pháp khá phổ biến hiệ ể tài tr rủi ro trong cho vay tại các NHTM.

Ngoài ra, ngân hàng còn có cách t khắc phục khi có rủi ro. V i biện pháp này, các NHTM t chấp nh n, t khắc phục những tổn thất mà rủi ro gây ra bằng cách l p quỹ d phòng rủi ro nhằm mụ í bù ắp, giải quyết h u quả khi rủi ro cho vay xảy ra. Tuy nhiên, không phả â ũ ó ủ d trữ về í ể ù ắp những rủi ro v i tổn thất khổng lồ vì v y, NHTM c n v n dụng linh hoạt các biện pháp nhằm hạn chế và phòng tránh rủi ro.

Đ ạng hóa danh mục cho vay là biện pháp t t nhất, chủ ộng nhất trong việc phân tán rủi ro cho vay. Đ ều này vừa mở rộ c phạm vi hoạ ộng cho vay của ngân hàng, khuế ơ ế, vừ ạ c mụ í â ủi ro, tạo l p một tỷ lệ thích h p giữa cho vay bằ VNĐ ằng ngoại tệ ảm bả ứ c nhu c u vay v n củ k c rủi ro tín dụng do s ổi tỷ giá h .

1.3.4. Sự cần thiết phải thực hiện công tác quản trị rủi ro trong cho vay

Rủi ro cho vay làm giảm khả ng thanh toán của ngân hàng, â k ó k việc hoàn trả tiền gửi của ngân hàng. Rủi ro cho vay có thể làm cho kinh tế suy thoái, giá cả ạm phát, thất nghiệp, th m chí là phát sinh tệ nạn xã hội. Nếu tình trạng này kéo dài và không khắc phụ c, ngân hàng sẽ bị phá sản, gây h u quả nghiêm tr ng cho hệ th ng ngân hàng nói riêng và nền kinh tế nói chung. V i những ả ởng nghiêm tr ng của rủ y, các nhà quản trị ngân hàng nh n ra s c n thiết phải xây d ng công tác quản trị rủ ắn.

Quản trị rủi ro trong cho vay đảm bảo sự tồn tại và phát triển bền vững của NHTM

Hoạ ộng cho vay là chứ í ủa NHTM v i việc trao quyền sử dụng v n cho ời vay và ời vay cam kết sẽ hoàn trả ủ g c và lãi sau một thời gian nhấ ị . N y, bản thân khi khoản tiền vay xuất ra khỏ â ềm ẩn rủi ro không có khả ồi, một khi kinh doanh của khách hàng vay v n gặp rủi ro thì ngay l p tức khoản v n cho vay củ NHTM ũ ị ả ởng. Hoạ ộng cho vay v n là hoạ ộng chính của ngân hàng và mang lại thu nh p chính cho s tồn tại và phát triển củ â ền bên cạnh là rủi ro cho vay ũ m ại h u quả thiệt hại thu nh p, th m chí làm cho ngân hàng bị phá sản, và ở mức cao có thể

19

gây khủng hoảng cả hệ th ng tài chính ngân hàng. Để chấp nh n một mức rủ ạt

c l i nhu n t NHTM n phải tổ chức quản trị t t rủi ro cho vay.

Mức độ rủi ro trong hoạt động cho vay ngày càng gia tăng

Tính cấp thiết của quản trị rủi ro cho vay không chỉ xuất phát từ tính chất phức tạ ơ ất l n của rủi ro cho vay m ò x ng kinh doanh của ngân hàng ngày nay càng trở nên rủ ơ . Một s nguyên nhân chủ yếu làm cho rủi ro trong hoạ ộ k â :

Thứ nhất, do quá trình t do hóa, n i lỏ ịnh trong hoạ ộng ngân hàng trên phạm vi toàn thế gi i. Trong những th p kỷ g â x ng toàn c u hoá, t do hoá kinh tế ề cao cạ ở thành phổ biế . K ạ ũ

ồng ng ĩ i rủi ro và phá sả .

Thứ hai, hoạ ộng kinh doanh củ â e x phức tạp, v i công nghệ ngày càng phát triển, cùng v x ng hội nh p cạnh tranh gay gắt vừ êm mứ ộ rủ ơ ủi ro m i. Các sản phẩm cho vay d a

ê ơ ở của s phát triển công nghệ ẻ tín dụng, cho vay cá thể… ứa d ng rủi ro m i. V i s ạng phức tạp của sản phẩm ũ rủi ro cho vay ò ỏi quản trị rủi ro cho vay phả c chú tr ng nâng cấ ơ xứng.

Thứ i v ển, nhấ chuyể ổ V ệ N m m ờng kinh tế không ổ ịnh, hệ th ng pháp lu t

xâ ng, mứ ộ minh bạch của thông tin thấp, thì hoạ ộng ngân hàng càng trở nên rủ ơ y việc bắt tay ngay từ u th c hiện t t công tác quản trị rủi ro cho vay là một công việc t i quan tr ng.

KẾT LUẬN CHƯƠNG 1

C ơ 1 của khóa lu k ững vấ ề lý lu ơ ản về công tác quản trị rủi i v i doanh nghiệp vừa và nhỏ tại ngân

ơ mại. Khái niệm hoạ ộng cho vay, rủ i v i hoạ ộng cho vay và vai trò quản trị rủ i v i doanh nghiệp vừa và nhỏ… Q ó

ơ 1 ũ ấy rủi ro trong cho vay luôn tiềm ẩn và ộ m i

ế NHTM ại không thể tách rời v i các hoạ ộng kinh doanh của ngân hàng, Ngân hàng không thể loại bỏ mà chỉ có thể i mặt v ó ể có thể tìm cách quản trị t t những rủi ro này. Các nội dung trì ơ 1 ẽ ơ ở ể ra cách thức nghiên cứu th c trạng rủi ro cho vay và các giải pháp nhằm hoàn thiện công tác quản trị rủi ro cho vay sẽ c trình bày ở ơ ếp theo.

20

CHƯƠNG 2: THỰC TRẠNG CÔNG TÁC QUẢN TRỊ RỦI RO TRONG CHO VAY ĐỐI VỚI DOANH NGHIỆP VỪA VÀ NHỎ TẠI NGÂN HÀNG NÔNG NGHIỆP VÀ PHÁT TRIỂN NÔNG THÔN VIỆT NAM CHI NHÁNH SỐ 4 THANH HÓA

2.1. Tổng quan về Ngân hàng Nông nghiệp và Phát triển Nông Thôn Việt Nam chi nhánh số 4 Thanh Hóa

2.1.1. Quá trình hình thành và phát triển của Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam chi nhánh số 4 Thanh Hóa

Ngân hàng Nông nghiệp và Phát triển Nông thôn (No&PTNT) T Hó c thành l p theo Quyế ịnh s 31/NĐ-QĐ 18/5/1988 ủa Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam, v i tên g u là Ngân hàng Phát triển Nông nghiệp Thanh Hóa.

S 25 m ạ ộng, chi nhánh N â N &PTNT T Hó ó mặt tại 27/27 huyện, thị, thành ph trong toàn tỉnh. Mạ i rộng khắp v i 74 chi nhánh th m chí là cả khu công nghiệp, thị trấn ũ ó ể sử dụng dịch vụ của Ngân hàng No&PTNT một cách tiện l i và nhanh chóng.

Ngân hàng No&PTNT Việt Nam chi nhánh s 4 Thanh Hóa là chi nhánh cấp 2 tr c thuộc Ngân hàng No&PTNT Thanh Hóa, c thành l p theo Quyế ịnh s 160/QĐ-NH ngày 30/07/1994 của Th Đ N â c Việt Nam theo mô hình tổ chức của Ngân hàng No&PTNT Việ N m ứ vào Quyế ịnh s 314/TCCB-ĐT ủ G m Đ c Ngân hàng No&PTNT Thanh Hoá. Chi nhánh s 4

ạ ộng từ ngày 1/8/1996.

Ngân hàng No&PTNT Việt Nam chi nhánh s 4 Thanh Hóa là một bộ ph n của Ngân hàng No&PTNT Thanh Hoá thuộc Ngân hàng No&PTNT Việt Nam, hoạ ộng th ng nhất t i s chỉ ạo của Tổ G m Đ c Ngân hàng No&PTNT Việt Nam mà tr c tiế G m Đ c Ngân hàng No&PTNT Thanh Hoá. Chi nhánh s 4 có

ịa chỉ giao dịch tại s 244 ờng Bà Triệu, p ờng Hàm Rồng, thành ph Thanh Hoá.

Chi nhánh s 4 Ngân hàng No&PTNT Thanh Hoá ơ ị hạch toán phụ thuộc, th c hiện kinh doanh về ĩ c tiền tệ tín dụng và dịch vụ Ngân hàng v ơ vị, cá nhân thuộc các thành ph n kinh tế i s chỉ ạo củ G m Đ c Ngân hàng No&PTNT T H . Q 17 m xâ ng và phát triển, Chi nhánh s 4 ó nhữ c tiến vững chắc, khẳ ịnh uy tín vị thế ơ ệu của mình trong hoạ ộng kinh doanh tiền tệ. Chi nhánh s 4 m ơ ển kinh tế củ ị ơ ở từng thời kỳ ể ng. M i hoạ ộng của chi nhánh s 4 nhằm mụ í ó n phát triển kinh tế ê ịa bàn thông qua nghiệp

21

vụ kinh doanh tổng h p tiền tệ tín dụng và dịch vụ Ngân hàng v ơ ị, cá nhân thuộc thành ph n kinh tế. Để ạ c những kết quả trên ngoài s nỗ l c phấ ấu,

kết nhất trí của t p thể cán bộ nhân viên chi nhánh, Ngân hàng No&PTNT Việt Nam chi nhánh s 4 Thanh Hóa nh c s hỗ tr có hiệu quả từ các khách hàng,

của Ngân hàng No&PTNT Thanh Hóa mà trên nữa là s chỉ ạo của Ngân hàng No&PTNT Việt Nam.

2.1.2. Cơ cấu tổ chức của Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam chi nhánh số 4 Thanh Hóa

2.1.2.1. Cơ cấu tổ chức của Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam chi nhánh số 4 Thanh Hóa

CÁC PHÒNG NGHIỆP VỤ

Sơ đồ 2.1. Cơ cấu tổ chức của Ngân hàng No&PTNT Việt Nam chi nhánh số 4 Thanh Hóa

GIÁM ĐỐC

PHÓ GIÁM ĐỐC

PHÓ GIÁM ĐỐC

PHÒNG | PHÒNG | PHÒNG | ||||

KẾ TOÁN | HÀNH | TÍN | GIAO | |||

NGÂN QUỸ | CHÍNH TỔNG HỢP | DỤNG | DỊCH |

(Nguồn: Phòng hành chính)

2.1.2.2. Chức năng, nhiệm vụ của các phòng ban

Ban giám đốc:

Ban giám c của Ngân hàng No&PTNT Việt Nam chi nhánh s 4 Thanh Hóa bao gồm 1 G m 2 P ó m c, chịu trách nhiệm toàn bộ quá trình kinh doanh của ngân hàng.

22

G m ờ ứ ời có quyền hạn và trách nhiệm l n nhất của chi nhánh. G m c chi nhánh có quyền quyế m i vấ ề của chi nhánh trong phạm vi quyền hạn củ m . N G m c chi nhánh còn có quyền uỷ nhiệm P ó m c chi nhánh thay mặt mình th c hiện một s công việc d a trên s m m ủa các phòng nghiệp vụ.

P ó G m Đ ời m m G m c, G m Đ c th c hiện các nhiệm vụ củ G m Đ c uỷ quyền ều hành m i hoạ ộng của chi nhánh khi Giám

vắng, báo cáo lại kết quả công việc khi G m ó mặt tại chi nhánh và chịu trách nhiệm G m Đ c về các quyế ịnh của mình. Chi nhánh s 4 có 2 P ó G m c là: Phó G m c chỉ ạo dịch vụ và chỉ ạo phòng giao dịch và Phó G m c chỉ ạo công tác kế toán và tín dụng.

Phòng Kế toán - Ngân quỹ:

Phòng Kế toán – Ngân quỹ th c hiện các chứ ệm vụ kế toán theo

ịnh của pháp lu t.

Phòng Kế toán – Ngân quỹ có nhiệm vụ l p báo cáo quản trị của chi nhánh qua từng quý, từ m so sánh s biế ộng giữa các chỉ s th c hiện và chỉ s kế hoạch nhằm cung cấ B ề ế ịnh quản lý.

T m m B ều hành trong việc quản lý các hoạ ộng Tài chính Kế toán, quản lý v ử dụng tiền v n và tài sả e C ế ộ quản lý tài chính củ N c.

G m c các phòng giao dịch tr c thuộc th c hiện kế hoạch chi phí

c giao, nhằm giảm thiểu chi phí và t .

Quản lý kho quỹ chi nhánh hoạ ộng an toàn, hiệu quả. Xử lý các nghiệp vụ liên

ến tiền mặt, tài sản quý, giấy tờ ó c nhanh chóng, chính xác, kịp thời.

Hơ ữa Phòng Kế toán – Ngân quỹ còn chịu trách nhiệm hỗ tr Ban G m c trong việc quản lý hành chính an toán, hiệu quả, tham gia vào các hoạ ộng tr giúp công tác tín dụng, thanh toán ngoại tệ, xử lý các giao dịch và các hoạ ộng

ê ến khách : ải ngân v n vay, thu n , giao dịch nh n tiền gửi, rút tiền.

Phòng Kế toán – Ngân quỹ giúp quản lý tiền mặt bao gồm cả nội tệ và ngoại tệ, quản lý các loại giấy tờ ó …

Phòng Tín dụng:

Tổ chức Phòng tín dụng th c hiện các chứ ệm vụ e

ịnh của pháp lu t:

Cho vay chiết khấu các loại giấy tờ có giá trị bằng tiền e ơ trình, d án kinh tế tùy theo tính chất và khả ồn v n của ngân hàng.

23

Tổ chức th c hiện thông tin, phòng ngừa và xử lý rủ e ịnh. Tổng h p phân tích thông tin kinh tế, quản lý danh mục khách hàng, phân loạ ng khách hàng có quan hệ tín dụng v i ngân hàng.

L p báo cáo quản trị của chi nhánh qua từng quý, từ m biế ộng giữa các chỉ s th c hiện và chỉ s kế hoạch nhằm cung cấ B ều

ế ịnh quản lý.

T m m B ều hành trong việc quản lý các hoạ ộng Tài chính Kế toán, quản lý v ử dụng tiền v n và tài sả e C ế ộ quản lý tài chính củ N c.

G m c các phòng giao dịch tr c thuộc th c hiện kế hoạch chi phí

c giao, nhằm giảm thiểu chi phí và t anh thu.

Quản lý kho quỹ chi nhánh hoạ ộng an toàn, hiệu quả. Xử lý các nghiệp vụ liên

ến tiền mặt, tài sản quý, giấy tờ ó c nhanh chóng, chính xác, kịp thời.

Phòng tín dụng giúp quản lý quỹ tiền mặt tại chi nhánh, làm cân i quỹ tiền mặt cho nhu c u của toàn chi nhánh.

Xây d ng và tổ chức th c hiện kế hoạch kinh doanh, tổng h â í giá kết quả hoạ ộ k m .

Phòng Hành chính tổng hợp:

Phòng hành chính tổng h p th c hiệ í ản trị, tuyên truyền tiếp thị, lễ tân tiếp khách, in ấn tài liệ … ằm mục tiêu xây d ơ ở giao dị m ịch s .

Phòng Giao dịch:

Phòng Giao dịch là phòng ban tr c tiếp tiếp xúc v i khách hàng, gồm có tất cả 5 giao dịch viên, th c hiện các nhiệm vụ :

Phòng ban chịu trách nhiệm nh n tiền gửi bằng VND, ngoại tệ, vàng ồng thời cho khách hàng vay ể phục vụ sản xuất, kinh doanh và tiêu dùng.

Phòng Giao dịch phục vụ các dịch vụ thanh toán, chuyển tiền, chuyển tiền nhanh Western Union, ổi ngoại tệ, các dịch vụ thẻ qu c tế và thẻ nộ ịa…

2.1.3. Các hoạt động chính của Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam chi nhánh số 4 Thanh Hóa

2.1.3.1. Nhóm sản phẩm huy động vốn

Tiền gửi không kỳ hạn ò c g i là tiền gửi thanh toán do các DNV&N sử dụng dịch vụ thanh toán mở tại ngân hàng v i mụ í ửi, rút tiền hoặc th c hiện các giao dịch thanh toán qua ngân hàng bằ ơ ệ é ẻ thanh toán, ủy nhiệm chi, ủy nhiệm …

24

Q ịnh trả lãi: L c tính trả e ơ í e í s , nế k k ĩ c ngân hàng nh p lãi vào g c.

Tiền gửi có kỳ hạn từ 1 tháng trở ê ( c tính trong tháng)

Là loại tiền gử m k c rút ra sau một thời gian nhấ ịnh theo kỳ hạ c thỏa thu n khi gửi tiền.

Quy trình trả lãi:

Rút v c hạ : K c trả lãi theo mức lãi suất không kỳ hạn tại thờ ểm rút v n.

Rút v ạ : K c trả e mức lãi suất khi gửi.

Rút v n sau hạn: Hết kỳ hạn k n, ngân hàng nh p lãi vào g c, chuyển sang kỳ hạn m ơ ứng và áp dụng lãi suất hiện hành cho kỳ hạn mời.

Giấy tờ có giá ngắn hạn

Ngân hàng No&PTNT phát hành giấy tờ có giá ngắn hạn bằng VND, USD gồm: kỳ phiếu, chứng chỉ tiền gửi ngắn hạn và tín phiếu, ngân hàng ịnh kỳ hạn của giấy tờ có giá ngắn hạ 3 6 9 i 12 tháng.

Q ịnh trả lãi:

T c hạ : K c trả lãi theo mức lãi suất không kỳ hạn tại thờ ểm rút v n.

T ng hạn: Ngân hàng sẽ thanh toán cho khách hàng cả g c và lãi theo

mức lãi suất khi gửi.

Thanh toán sau hạn: Hết kỳ hạ k n ngân hàng không chuyển kỳ hạn m i mà phải theo dõi riêng. S ngày quá hạ ó c trả lãi suất không kỳ hạn trên s tiền g c của giấy tờ có giá ngắn hạn.

T e ịnh kỳ: T ờng h k k ế ĩ kỳ hạ ịnh, lãi sẽ c trả vào kỳ tiếp theo (không tính lãi nh p g c).

2.1.3.2. Nhóm sản phẩm dịch vụ tín dụng

Dịch vụ cho vay ó ó cho vay h p v n, cho vay theo hạn mức thấu chi, cho vay thông qua phát hành thẻ tín dụng, cho vay tài tr xuất nh p khẩu.

Bảo lãnh bao gồm bảo lãnh vay v n, bảo lãnh thanh toán, bảo lãnh d th u, bảo lãnh th c hiện h ồng, bảo lãnh bảo hành (bả ảm chấ ng sản phẩm), bảo lãnh thanh toán.

Cho thuê tài chính là hoạ ộng tín dụng trung dài hạn thông qua việc cho thuê máy móc, thiết bị ơ ện v n chuyể ộng sả k ê ơ ở h ồng cho thuê giữa ngân hàng v i bên thuê, ngân hàng cam kết mua máy móc thiết bị,

ơ ện v n chuyể ộng sản khác theo yêu c u bên thuê nắm giữ quyền sở

25

hữ i v i các tài sản cho thuê. Bên thuê sử dụng tài sản thuê cà thanh toán tiền thuê trong su t thời hạ ê c hai bên thỏa thu n.

2.1.3.3. Nhóm sản phẩm dịch vụ thanh toán

Nhóm sản phẩm dịch vụ thanh toán bao gồm thanh toán trong nước và thanh toán quốc tế.

Thanh c bao gồm dịch vụ tài khoản, dịch vụ trả ơ ộng, hoa hồ ại lý, cổ tức, dịch vụ chuyển tiề c. Thanh toán chuyển tiền nhanh trong toàn qu c qua hệ th ng chuyển tiề ện tử và thanh toán qu c tế qua mạng SWIFT. Đ i v i thanh toán qu c tế gồm có dịch vụ nhờ thu kèm chứng từ, nhờ thu hàng xuất khẩu, nhờ thu hàng nh p khẩ í ụ ơ ức chuyển tiền.

Chi nhánh s 4 th c hiện kinh doanh mua bán ngoại tệ v i khách hàng có nhu c c phép mua bán ngoại tệ e ịnh của NHNN và Ngân hàng No&PTNT Việt Nam chủ yếu hình thức mua bán ngoại tệ giao ngay, các hình thứ k ó kỳ hạ ổi ít phát sinh. Chi nhánh s 4 của ngân hàng No&PTNT Thanh Hóa cung ứng tất cả sản phẩm dịch vụ ngân hàng hiệ ạ ến m i tổ chức kinh tế và cá nhân trên tất cả ĩ c nông nghiệp, công nghiệ ơ mại, xuất nh p khẩu, dịch vụ

ời s ng.

Th c hiện một s dịch vụ ngân hàng khác v i chấ :

Phát hành thẻ nộ ịa; thẻ qu c tế VISA, MasterCard; thẻ L p nghiệp cho h c sinh, sinh viên; cung ứng dịch vụ N â ện tử gồm Mobile Banking (SMS Banking, VnTopup, ATransfer, VnMart, APayBill), Internet Banking; cung ứng các dịch vụ chứng khoán, bảo hiểm, bán vé máy bay Vietnam Airlines, thu ngân sách nhà

c.

2.2. Tình hình hoạt động kinh doanh của Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam chi nhánh số 4 Thanh Hóa giai đoạn 2010-2012

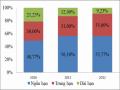

2.2.1. Tình hình huy động vốn

H ộng v n là nghiệp vụ truyền th ng và là một trong những nghiệp vụ chủ yếu, có vai trò quan tr ng tạo nên nguồn v n của ngân hàng. Nghiệp vụ này có m i quan hệ gắn liền v i việc cấp tín dụng, tài tr v n củ â ơ ở ể mở rộng

ởng tín dụng. Để tạo nguồn v n h ộng, Ngân hàng No&PTNT Việt Nam chi nhánh s 4 Thanh Hóa ết sức chú tr ờng nguồn v n nhất là nguồn v ộng từ â .

V i các hình thứ ộ ạ : ộng tiết kiệm, tiết kiệm d ởng, kỳ phiếu, trái phiếu, vay tiền từ các TCTD, … êm ề k ến v i ngân hàng và nguồn v ó x m.

26