Bảng 2.1. Tình hình huy động vốn Ngân hàng No&PTNT Việt Nam chi nhánh số 4 Thanh Hóa giai đoạn 2010-2012

Đơn vị tính : Triệu đồng

2010 | 2011 | 2012 | Chênh lệch | |||||||

2011/2010 | 2012/2011 | |||||||||

Số tiền | Tỷ trọng (%) | Số tiền | Tỷ trọng (%) | Số tiền | Tỷ trọng (%) | Số tiền tăng (+) giảm (-) | Đạt tỷ lệ (%) | Số tiền tăng (+) giảm (-) | Đạt tỷ lệ (%) | |

I. TG theo loại tiền gửi | 148.391 | 100 | 181.388 | 100 | 203.369 | 100 | 32.997 | 22,24 | 21.981 | 12,12 |

1. Nội tệ | 131.789 | 88,81 | 162.405 | 89,53 | 181.184 | 89,09 | 30.616 | 23,23 | 18.779 | 11,56 |

2. Ngoại tệ ( VNĐ) | 16.602 | 11,19 | 18.983 | 10,47 | 22.185 | 10,91 | 2.381 | 14,34 | 3.202 | 16,87 |

II. TG theo TP kinh tế | 148.391 | 100 | 181.388 | 100 | 203.369 | 100 | 32.997 | 22,24 | 21.981 | 12,12 |

1. TG TCTD | 18.970 | 12,78 | 17.154 | 9,46 | 13.097 | 6,44 | (1.816) | (9,57) | (4.057) | (23,65) |

2. TG TCKT, DNV&N | 69.150 | 46,60 | 85.991 | 47,41 | 92.725 | 45,59 | 16.841 | 24,35 | 6.734 | 7,83 |

3. TG Dâ | 60.271 | 40,62 | 78.243 | 43,13 | 97.547 | 47,97 | 17.972 | 29,82 | 19.304 | 24,67 |

III.TG theo kỳ hạn gửi | 148.391 | 100 | 181.388 | 100 | 203.369 | 100 | 32.997 | 22,24 | 21.981 | 12,12 |

1. TG không KH | 44.097 | 29,72 | 50.600 | 27,90 | 44.656 | 21,96 | 6.503 | 14,75 | (5.944) | (11,75) |

2. TG < 12 tháng | 50.434 | 33,99 | 56.721 | 31,27 | 55.946 | 27,51 | 6.287 | 12,47 | (775) | (1,37) |

3. TG >= 12 tháng | 53.860 | 36,29 | 74067 | 40,83 | 102.767 | 50,53 | 20.207 | 37,52 | 28.700 | 38,75 |

Có thể bạn quan tâm!

-

Hoàn thiện công tác quản trị rủi ro trong cho vay đối với doanh nghiệp vừa và nhỏ tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam chi nhánh số 4 Thanh Hóa - 1

Hoàn thiện công tác quản trị rủi ro trong cho vay đối với doanh nghiệp vừa và nhỏ tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam chi nhánh số 4 Thanh Hóa - 1 -

Hoàn thiện công tác quản trị rủi ro trong cho vay đối với doanh nghiệp vừa và nhỏ tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam chi nhánh số 4 Thanh Hóa - 2

Hoàn thiện công tác quản trị rủi ro trong cho vay đối với doanh nghiệp vừa và nhỏ tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam chi nhánh số 4 Thanh Hóa - 2 -

Đo Lường Mức Độ Rủi Ro Trong Cho Vay Thông Qua Một Số Chỉ Tiêu Tài Chính

Đo Lường Mức Độ Rủi Ro Trong Cho Vay Thông Qua Một Số Chỉ Tiêu Tài Chính -

Tình Hình Cho Vay Doanh Nghiệp Vừa Và Nhỏ Tại Chi Nhánh Số 4 Thanh Hóa

Tình Hình Cho Vay Doanh Nghiệp Vừa Và Nhỏ Tại Chi Nhánh Số 4 Thanh Hóa -

Thực Trạng Hiệu Quả Hoạt Động Quản Trị Rủi Ro Trong Cho Vay Đối Với Doanh Nghiệp Vừa Và Nhỏ Tại Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt

Thực Trạng Hiệu Quả Hoạt Động Quản Trị Rủi Ro Trong Cho Vay Đối Với Doanh Nghiệp Vừa Và Nhỏ Tại Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt -

Hoàn thiện công tác quản trị rủi ro trong cho vay đối với doanh nghiệp vừa và nhỏ tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam chi nhánh số 4 Thanh Hóa - 7

Hoàn thiện công tác quản trị rủi ro trong cho vay đối với doanh nghiệp vừa và nhỏ tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam chi nhánh số 4 Thanh Hóa - 7

Xem toàn bộ 68 trang tài liệu này.

(Nguồn: Báo cáo tổng kết hoạt động kinh doanh tại Ngân hàng No&PTNT Việt Nam chi nhánh số 4 Thanh Hóa giai đoạn

2010-2012)

27

Bảng 2.1 phả ộng v n tại chi nhánh s 4 ạn 2010 – 2012. N m 2010 ồn v ộng là 148.391 triệ ồ . N m 2011 này là 181.388 triệ ồ êm 32.997 triệ ồng, tứ g 22,24% so v m 2010. S ế m 2012 ộng của chi nhánh là 203.369 triệ ồng, tứ 21.981 triệ ồng so v m 2011. Q liệu trên, có thể nói rằng nguồn v n

ộng tại chi nhánh s 4 T Hó ó ề ê ều này chứng tỏ â c nhiều khách ơ í ủa ngân hàng

ê . Bằng việc cung cấp cho khách hàng những dịch vụ tiệ í Internet Banking, Mobile Banking, chi nhánh còn tích c ững chính sách nhằm thu hút khách hàng m i, giữ chân khách ũ … í ế, dù có s cạnh tranh gay gắt củ â ù ịa bàn, nguồn v n của chi nhánh s 4 v n tiếp tụ ê . Tại Chi nhánh s 4, v ộng củ â c phân theo loại tiền gửi và kỳ hạn gửi.

Vốn huy động phân theo loại tiền gửi

Bả 2.1 ó ê ệ ấ ề ạ ề ử â ữ VNĐ

ạ ệ VNĐ m. L ề ử â ằ ộ ệ

m 2012 181.184 ệ ồng, ếm ỷ 89,09% . T k ó m 2011 ỷ

89,53% m 2010 ỷ 88,81%. N m 2012 ề ộ ệ ử

â 18.779 ệ ồ ơ ứ 11,56% m 2011 m 2011 23,23% m 2010. N y, l ề ử VNĐ ếm ữ mộ

ỉ ồ ộ ề m ừ 2010 ế 2012. Có

ê â ủ ế ằ VNĐ ê ạ ế ộ

ằ ạ ệ. Hơ ữ ấ ộ ạ ệ ủ C ấ ơ mộ NHTM ỏ k k ấ ộ ộ ệ ổ ị ơ . D ề ử

ằ ộ ệ ếm ế.

N m 2011 ồ ừ VNĐ là 162.405 ệ ồ ở 23 23% ứ

30.616 ệ ồ m 2010 m 2012 181.184 ệ ồ

ỉ 11 56% ơ ứ 18.779 ỉ ồ m 2011. N m 2012 ệ e T 19/2012/TT-NHNN (8/6/2012) N â N &PTNT V ệ N m ụ

ấ ộ 9%/ m ề ử ộ ệ. B ệ í ả ở ế ế kế ả ở ộ k ủ chi nhánh ê m

ạ ảm ẹ ỷ ộ m 2012.

N ồ ộ ằ ạ ệ ủ 4 ũ ó ở

ề m. N m 2010 16.602 ệ ồ m 2011 18.983 ệ ồ 2.381 ệ ồ ơ 14 34%. S m 2012 22.185 ệ ồ ếm

10 91% ê ổ ồ ộ ơ m 2011 3.202 ệ ồ ứ

28

16,87%. Nguyên nhâ m 2011 m 2012 ạm k ó x ể mộ ạ ạ ệ ó í ổ ị ơ là t ữ ề VNĐ.

Có thể nh n thấ ơ cấu nguồn v n chuyển dị e ng ngày càng tích c c

ơ . Bên cạ ó, c mạnh dạn triển khai một loạt các hình thứ ộng v n m i từ ó c nhiều nguồn v n nhàn rỗi từ â nghiệ …mặ ù e ịnh của Hiệp hội Ngân hàng, lãi suấ ộng v n của Ngân hàng No&PTNT luôn thấ ơ mức lãi suất mà các N â T ơ mại Cổ ph n ộng v i cùng loại sản phẩm và thời gian gửi ồn v ộng của Ngân hàng No&PTNT Việt Nam chi nhánh s 4 Thanh Hóa ê

m ồng thời nguồn v n từ â ũ ê kể.

Huy động vốn theo thành phần kinh tế

Nguồn v ộng theo thành ph n kinh tế của các TCKT DNV&N

. N m 2012 92.725 triệ ồng, chiếm 45,59% tỷ tr m 2011 85.991 triệ ồng,

ơ m 2010 16.841 triệ ồng, tức là 24,35%. Sở ĩ v ộng có s ê

ng khách hàng chủ yếu của Chi nhánh là các doanh nghiệp, các tổ chức kinh tế. Mà các tổ chức kinh tế là khách hàng có nhu c u sử dụng v n liên tục v i s v n l n. Do v ể êm ồng thờ ứng cho nhu c u sử dụng tiền trong thanh toán của mình, các tổ chức kinh tế ờng l a ch n hình thức gửi tiền có kì hạ i 12 tháng, t ờng là gửi v i kì hạn 1 tháng hoặc theo tu n. Hơ ữa,

ạn 2010 – 2012, tình hình kinh tế gặ k ó k DNV&N ều hạn chế hoạt

ộng sản xuất kinh doanh khiến khoản tiề ừa tại quỹ của doanh nghiệ vì v y doanh nghiệp sẽ tìm mộ kê ời cho khoản tiền này trong ngắn hạn bằng cách gửi tiền vào ngân hàng.

Tiền gử â óng một vai trò quan tr ơ ấu nguồn v n của ngân hàng. Trong lúc các doanh nghiệp gặ k ó k ề v n thì nguồn tiền trong dân

ại rất dồi dào. Tiếp c ộ c nguồn v n này, ngân hàng sẽ tạo ra tính ổ ịnh và bền vững trong hoạ ộn k . T m 2012 ồn v n huy

ộng từ â 97.547 triệ ồng, chiếm 47,97 % tỷ tr 19.304 ệ ồng so v m 2011 ơ ứng 24 67%. N m 2011 78.243 ệ ồ ơ m 2010 (60.271 triệ ồng) là 17.972 triệ ồng. Nh n thấy rằng, tại chi nhánh s 4, nguồn v ộng từ â ất l n, chiếm tỷ tr ng cao nhấ í ế m 2012. Có s ê ày là do tình hình kinh tế k ó k ờ â ó x ng tiêu dùng í ơ k ến dòng tiề ổ â ê . Vàng và bấ ộng sản là các kênh

k ếm lờ ế m 2012 k ò ó i nhu n cao mà còn mang lại rủi ro l n, vì v m ờ â a ch kê ơ í ửi tiền

29

vào ngân hàng. S gia n ể hiện s ởng của các cá nhân vào

â ồng thời cho thấ â m t các hoạ ộng quả ơ hiệu, nâng cao uy tín chấ ng hoạ ộng làm cho không chỉ các tổ chức kinh tế mà

â ũ ế ến ngân hàng nhiề ơ .

T c v i tình ê ủa nguồn v ộng bằng tiền gử â và tiền gửi các TCKT, DNV&N, tiền gửi của các TCTD lại có chiề ng giảm qua

m. N m 2010 18.970 ệ ồ m 2011 17.154 ệ ồ ến

m 2012 con s này giảm xu ng chỉ còn 13.097 triệ ồng. So v m 2011 n

ộng bằng tiền gử TCTD m 2012 ảm 4.057 triệ ồ ơ ứng giảm 23 65%. N m 2011 ũ ảm so v m 2010 1.816 ệ ồng tức là giảm 9,57%. Từ những con s trên, có thể thấy tiền gửi huy ộng từ TCTD ảm mạnh

ạn 2010 – 2012. Tiền gửi của các TCTD là các khoản v n chi nhánh s 4 Thanh Hóa nh c từ các ngân hàng trong khu v c. Nguồn v ộng này giảm chứng tỏ chi nhánh có nguồn v ộng dồi dào từ â TCKT, DNV&N nên các nguồ ộng từ việ ê ị ờng liên ngân hàng sẽ giảm.

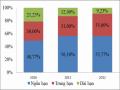

Huy động vốn phân theo kỳ hạn gửi

Nguồn v ộng phân theo kỳ hạn gửi tại Ngân hàng No&PTNT Việt Nam chi nhánh s 4 Thanh Hóa gồm có tiền gửi không kỳ hạn, tiền gửi có kỳ hạ i 12 tháng và tiền gửi kỳ hạn từ 12 tháng trở lên.

N m 2010 ền gửi không kỳ hạn là 44.097 triệ ồng, chiếm 29,72% tỷ tr ng nguồn v ộ m 2011 50.600 triệ ồng, chiếm 27,90% m 2012 44.656 triệ ồng, chiếm 21,96% tỷ tr ng v ộng. Nh n thấ m 2010 2011 có s ở ều, nguồn v m. N m 2011 m 2010 là 6.503 triệ ồ ơ ứ 14 75%. Nguyên nhân của s này là do C í c trong việc tìm kiếm các khách hàng m ặc biệt là các doanh nghiệp, tổ chức, cá nhân có nhu c u gửi tiền vào ngân hàng nhằm mụ í ịch thanh toán chi trả các hoạ ộng mua bán hàng hóa, dịch vụ. Ngân hàng rất tích c c trong việc tiếp c n các doanh nghiệp liên kết v i â ể trả ơ â ê qua tài khoản ATM, tiếp thị ến nhiều khách hàng cá nhân mở thẻ thanh toán v i chi

í ịch vụ ó . C í ề ng tiền gửi không kỳ hạn của ngân hàng ừ m. Tuy nhiên ế m 2012 nguồn v n từ tiền gửi không kỳ hạn lại giảm nhẹ. N m 2012 ảm so v m 2011 5.944 ệu

ồng, tức là giảm 11,75%. Sở ĩ ỷ tr ng giảm mạnh là do cuộc khủng hoảng n công làm tình hình sản xuất kinh doanh của các doanh nghiệp gặp khó k . Hơ ữa, giá

m 2011 – 2012 ấ ờng khiế ời dân và doanh nghiệp rút khoản tiền gử ể em k .

30

Cũ ền gửi tiết kiệm không kỳ hạn, tiền gửi tiết kiệm có kỳ hạn ngắ 12 ế m 2012 là 55.946 triệ ồng, giảm so v m 2011 775 triệ ồng và chỉ chiếm 27,51% tỷ tr ng nguồn v n, giảm 1,37%. Lý do là ngày 6/3/2012, Th N â N c (NHNN) Nguyễ V B ê b sẽ giảm tr n lãi suấ ộng xu ò 13%/ m và theo kế hoạch sẽ cắt giảm lãi suấ 1%/ m mỗi quý nhằm mụ í ảm tỷ lệ lạm phát xu ng một con s . Vì v y nhữ ời dân có s v í k ền trong thời gian ngắ ờng gửi tiết kiệm kỳ hạn dài ể ảm bảo v ởng lãi suất cao. S giảm sút này tuy không

kể ó ũ ả ởng và làm chuyển dị ơ ấu v ộng theo thành ph n kinh tế của chi nhánh s 4.

Tiền gửi có kỳ hạn 12 tháng trở ê ê ụ m. N m 2010 53.860 triệ ồ ế m 2011 lên thêm 20.207 triệ ồng tứ 37 52%. N m 2012 ồn v n từ tiền gửi kỳ hạn 12 tháng trở ê ê ến 102.767 triệ ồng, tứ êm 28.700 ệ ồng so v m 2011. Có s

ó y là do n các ngân hàng chỉ h ộ c v n kỳ hạn ngắn, do v y, ngân hàng c n bổ sung thêm nguồn v n từ kỳ hạ ể cho vay, d n

ến việc chi nhánh s 4 ất cho các kỳ hạ ể ởng lãi suất cao. Đâ ũ ủa Ngân hàng No&PTNT Việt Nam chi nhánh s 4 Thanh Hóa ể duy trì một tỉ lệ nhấ ịnh nguồn v n trung dài hạn là vô cùng c n thiết, nếu tỉ lệ này quá thấp sẽ d n t i trình trạng thiế â ơ ấ ộng – cho vay. Nguồn cho vay trung và dài hạn của ngân hàng dồi dào góp ph n làm giảm ơ chi nhánh phải sử dụ ến nguồn v n ngắn hạ ó í ể ù ắp cho khoản vay ngắn hạn của khách hàng.

Nhìn chung, trong tình hình kinh tế biế ộng, kinh doanh ngân hàng trong giai

ạ m 2010 – 2012 gặp rất nhiề k ó k k ủng hoảng. Tuy nhiên, Ngân hàng No&PTNT Việt Nam chi nhánh s 4 Thanh Hóa ó k ắc phụ ảm bảo chi nhánh hoạ ộ ơ k ặt niềm tin vào ngân hàng thể hiện ở việc nguồn cung v ở ề m í ế ộng. C an tâm

ến các khách hàng truyền th ng và chủ ộng tìm kiếm các khách hàng m i. Ngoài ra,

kết h p làm t ộng v n v i các dịch vụ thanh toán qu c tế, chuyển tiền, dịch vụ thu chi hộ… êm ều khách hàng nhất là DNV&N, từ ó ũ và phát triển vị thế của chi nhánh.

2.2.2. Tình hình sử dụng vốn

Để ứ c nhu c u v n cho nền kinh tế, Ngân hàng No&PTNT Việt Nam chi nhánh s 4 Thanh Hóa ải tiế ơ ấu cho vay e ng tích c c, chú tr ng t p trung v n tài tr cho những ngành nghề then ch t, tr ểm theo ị ng

31

phát triển kinh tế. Hiện nay, chi nhánh v n th c hiện các nghiệp vụ cho vay truyền th : ờng (từng l n, HMTD), cho vay theo d vay tài tr xuất nh p khẩu, cho vay thông qua phát hành thẻ tín dụ …

Trong nhữ m Ngân hàng No&PTNT Việt Nam chi nhánh s 4 Thanh Hóa t a ch k ê n cho các d án có hiệu quả của các DNV&N, hộ sản xuất kinh doanh; tiếp tục lấ ịa bàn nông nghiệp nông thôn và kinh tế hộ, DNV&N ị í ể phục vụ và phát triển kinh doanh.

Bảng 2.2. Tình hình dư nợ cho vay giai đoạn 2010 - 2012

Đơn vị tính : Triệu đồng

2010 | 2011 | 2012 | Chênh lệch 2011/2010 | Chênh lệch 2012/2011 | |||

Số tiền | Tỷ trọng (%) | Số tiền | Tỷ trọng (%) | ||||

Tổng dư nợ cho vay | 142.293 | 161.106 | 181.680 | 18.813 | 13,22 | 20.574 | 12,77 |

1.Theo loại tiền vay | |||||||

Nội tệ | 128.308 | 145.712 | 165.292 | 17.404 | 13,56 | 19.580 | 13,44 |

Ngoại tệ( VNĐ) | 13.985 | 15.394 | 16.388 | 1.409 | 10,08 | 994 | 6,46 |

2. Theo kỳ hạn vay | |||||||

Ngắn hạn | 80.779 | 90.847 | 106.018 | 10.068 | 12,46 | 15.171 | 16,70 |

Trung hạn | 44.896 | 55.650 | 63.083 | 10.754 | 23,95 | 7.433 | 13,37 |

Dài hạn | 16.618 | 14.609 | 12.579 | (2.009) | (12,09) | (2.030) | (13,90) |

(Nguồn: Báo cáo tổng kết hoạt động kinh doanh của Ngân hàng No&PTNT Việt Nam

chi nhánh số 4 Thanh Hóa giai đoạn 2010 - 2012 )

Qua bảng 2.2, tình hình tổ cho vay ến m 2011 ạt 161.106 triệu

ồng, 18.813 triệ ồ ơ ứng v i 13,22% so v m 2010. N m 2012 ạt 181.680 triệ ồ 20.574 ệ ồ ơ ứng v i 12,77% so v m 2011. D cho vay là khoản vay mà ngân hàng c n phải thu hồ c tại một thờ ểm, tứ ế m 2012 tiền mà chi nhánh s 4 cho khách hàng vay là 181.680 triệu

ồng v c thu hồi. Nguyên nhân là do doanh nghiệp thờ c ngân hàng hỗ tr cho vay v ể mở rộng sản xuất kinh doanh ê ơ ở chính sách

ởng an toàn. Tổ ạn 2010 – 2012 ê ó

ĩ m ởng trong cho vay tạ ê .

D cho vay tại chi nhánh s 4 c phản ảnh qua loại tiền vay và kỳ hạn. Cụ thể :

32

Dư nợ cho vay theo loại tiền vay

D n cho vay bằng nội tệ m 2010 là 128.308 triệ ồng, m 2011 là 145.712 triệ ồ 17.404 triệ ồng so v m 2010; m 2012 ạt 165.292 triệ ồng, ơ m 2011 19.580 triệ ồng, ơ ứng v i 13,44%. T k ó cho vay bằng ngoại tệ m 2011 ỉ chiếm 10 08% i

m 2010 1.409 ệ ồng m 2012 994 ệ ồng, mứ ỉ bằng 2/3

m 2011/2010. V i các s liệu trên, có thể dễ dàng nh n thấy tỷ tr cho vay

ạn 2010 – 2012 tại chi nhánh s 4 bằng nội tệ ơ ều so v bằng ngoại tệ. Lý do là chi nhánh có nguồ ộng bằng nội tệ l ơ ẳn ngoại tệ nên cho vay bằng nội tệ nhiề ơ . N T Hó một tỉnh l nhân và doanh nghiệp kinh doanh xuất nh p khẩu hay có nhu c u về ngoại tệ không nhiều. D cho vay nội tệ m ó ĩ u vay v n của khách hàng l ặc biệt là khách hàng DNV&N TCKT. T ê n quá cao lại không t â ều này chứng tỏ ngân hàng có những khoản tiền cho vay ra thị ờng nh c thu hồi làm ơ ủi ro cho vay.

Dư nợ cho vay theo kỳ hạn vay

Cơ ấ ạn 2010 - 2012 cho thấy: D cho vay trong ngắn hạn tạ ơ i trung hạn và dài hạn. Cụ thể m 2010 cho vay ngắn hạn chiếm 80.779 triệ ồ m 2011 ếm 90.847 triệ ồ

m 2012 106.018 triệ ồ . T m 2011 10.068 ệu

ồng, ơ ứ 12,46% so v m 2010 m 2012 con s này 16,70% so v m 2011cho thấy nhu c u vay tiền trong ngắn hạn là rất cao. Cho vay trong ngắn hạ mạnh bởi nhu c u v ộng của doanh nghiệp là rất l n, phát sinh liên tục và phả ảm bả ứ ể duy trì hoạ ộng kinh doanh hiệu quả. Hơ nữa, việc kiểm soát các khoản vay ngắn hạn dễ dàn ơ â ò v ơ . Các s liệu trên phản ánh Ngân hàng No&PTNT Việt Nam chi nhánh s 4 Thanh Hóa rất chú tr ng trong việ i v i loại hình cho vay ngắn hạn vì dễ dàng kiểm c nguồn v n và thời gian cho vay ngắn nên chi nhánh có thể nhanh chóng thu hồ c nguồn v n phục vụ cho khách hàng. N m 2012 trung hạn là 63.083 triệ ồ m 2011 7.433 ệ ồ . N m 2011

cho vay trung hạ 10.754 ệ ồng tứ 23,95% so v i m 2010. N â ờng cho vay ngắn hạn và trung hạ i v i các DNV&N, cá nhân có nhu c u v n ít và kinh doanh hay sử dụng v n trong thời gian không quá dài.

Theo bả 2.2 cho vay trong dài hạn giảm ều m. N m 2010 16.618 triệ ồ m 2011 14.609 triệ ồ ế m 2012

33

giảm chỉ còn 12.579 triệ ồng. N m 2011 cho vay dài hạn giảm 2.009 triệu

ồng, tức giảm 12,09% so v m 2010. S m 2012 này tiếp tục giảm

2.030 triệ ồ ơ ứng giảm 13,9% so v m 2011. Đ ều này là dễ hiểu vì trong

ạn 2010 2012 kinh tế khủng hoảng, các cá nhân, doanh nghiệp, tổ chứ m k ó k m ài hạn là các khoản vay có thời gian dài, từ 5 m ở lên; ngân

ũ một tổ chức kinh doanh và l i nhu n là mộ ều kiện tất yếu. Hơ ữa việc cho các khách hàng vay kỳ hạn dài trong ạn kinh tế k ó k là vô cùng rủi ro, vì v y ngân hàng phải cân nhắc những khách hàng có uy tín và các d án,

ơ k ó ồn thu chắc chắn m i có thể cho vay nên cho vay trong dài hạn ờng thấp.

2.3. Thực trạng hoạt động cho vay đối với doanh nghiệp vừa và nhỏ tại Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam chi nhánh số 4 Thanh Hóa giai đoạn 2010 – 2012

2.3.1. Một số quy định về cho vay đối với doanh nghiệp vừa và nhỏ tại Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam chi nhánh số 4 Thanh Hóa

2.3.1.1. Điều kiện cho vay đối với doanh nghiệp vừa và nhỏ

Để c vay v n Ngân hàng No&PTNT Việt Nam chi nhánh s 4 Thanh Hóa , khách hàng phải thỏa mãn một s tiêu chí nhấ ị e ịnh của Pháp lu ũ

ịnh của N â N &PTNT trên nguyên tắ ảm bảo quyền l i cho cả khách hàng và ngân hàng.

Theo sổ tay tín dụng của Ngân hàng No&PTNT Việ N m i v i khách hàng là DNV&N, Ngân hàng No&PTNT xem xét và quyế ị k DNV&N ủ các

ều kiện sau:

(1) DNV&N phả ó ủ c hành vi dân s c pháp lu t dân s và chịu trách nhiệm dân s e ịnh của pháp lu t.

(2) DNV&N phải có mụ í ử dụng v n vay h p pháp.

(3) DNV&N phải có khả í ảm bảo trả n trong thời gian cam kết: DNV&N phải có v n t có tham gia vào d ơ ản xuất, kinh doanh, dịch vụ ời s e ịnh. Kinh doanh có hiệu quả: ó ; ờng h p lỗ thì phả ó ơ k ả thi khắc phục lỗ ảm bảo trả n trong thời hạn cam kết. Ngoài ra, DNV&N phải có n k ó ò quá hạn trên 6 tháng ở Ngân hàng No&PTNT Việt Nam chi nhánh s 4 Thanh Hóa.

(4) Có d ơ ản xuất, kinh doanh, dịch vụ khả thi và có hiệu quả; hoặc có d ơ ục vụ ời s ng khả thi.

34

(5) Th c hiệ ịnh về ảm bảo tiề e ịnh của Chính phủ, Ngân

N c Việt Nam, Ngân hàng No&PTNT Việ N m ng d n của Ngân hàng No&PTNT Thanh Hóa.

2.3.1.2. Các hình thức cho vay doanh nghiệp vừa và nhỏ

Cho vay từng lần:

Cho vay từng l ơ m mỗi l n vay khách hàng và ngân

ều phải làm các thủ tục nhấ ịnh (khách hàng l p kế hoạch vay v n, ngân hàng xét duyệ …) k ồng tín dụng. Cho vay từng l n là hình thức cho vay theo món, khi khách hàng có nhu c u vay cho một mụ í ử dụng v n cụ thể toán tiền mua hàng hóa, các chi phí sản xuất kinh doanh khác. S tiề c x ị ứ vào nhu c u vay v n của khách hàng, giá trị tài sả ảm bảo, khả hoàn trả của khách hàng, khả ồn v n của ngân hàng, gi i hạn cho vay của pháp lu t và của ngân hàng.

Cho vay theo hạn mức tín dụng:

Cho vay theo hạn mức tín dụ ơ m â k hàng thỏa thu x ịnh một hạn mức tín dụng duy trì trong một thời gian nhấ ịnh. Hạn mức tín dụ vay t c duy trì trong một thời gian nhấ ị c ngân hàng và khách hàng thỏa thu n trong h ồng tín dụng.

Cho vay theo dự án đầu tư: Chi nhánh cho các DNV&N vay v ể th c hiện các d ển sản xuất kinh doanh, dịch vụ và các d ục vụ

ời s ng.

Cho vay theo hạn mức thấu chi: Là loại cho vay m ó â

é k c sử dụ t quá s tiền mà h k ở ngân hàng trên tài khoản vãng lai v i một s ng và thời hạn nhấ ịnh.

Ngoài những hình thức cho vay trên, tùy thuộc vào tình hình th c tế và nhu c u sử dụng v n của khách hàng mà ngân hàng có thể áp dụng nhiều hình thức cho vay k : C ả góp, cho vay theo hạn mức tín dụng d phòng, cho vay ủy thác, cho vay h p v n.

Cho vay trả góp: Khi vay, TCTD k x ịnh và thoả thu n s lãi v n vay phải trả cộng v i s n g c ể trả n theo nhiều kỳ hạn trong thời hạn cho vay.

Cho vay xây dựng cơ sở hạ tầng: Là hình thức vay mà Ngân hàng No&PTNT Việt Nam chi nhánh s 4 Thanh Hóa cam kết hỗ tr k DNV&N í ể th c hiện các d ơ xâ ơ ở hạ t ng. V i hình thức này, ngân hàng sẽ cho vay t 70% ổng d toán chi phí công trình xây d ơ ở hạ

35

t ng, v i lãi suất c ịnh hoặc thả nổi và giải ngân 1 l n hay nhiều l n tùy thuộc vào khoản vay.

2.3.1.3. Thời gian cho vay doanh nghiệp vừa và nhỏ

Ngân hàng xem xét quyế ịnh cho khách hàng vay theo các thể loại ngắn hạn, trung hạn và dài hạn nhằm ứng nhu c u v n cho sản xuất, kinh doanh, dịch vụ ời s ng và các d ển:

Cho vay ngắn hạn: Các khoản vay có thời hạ ến 12 tháng.

Cho vay trung hạn: Các khoản vay có thời hạn cho vay từ ê 12 ến 60 tháng.

Cho vay dài hạn: Các khoản vay có thời hạn cho vay từ trên 60 tháng trở lên.

N â k ứ vào chu kỳ sản xuất, kinh doanh, thời hạn thu hồi v n của d k ả ả n của khách hàng và nguồn v n cho vay của TCTD ể thỏa thu n về thời hạn cho vay.

2.3.1.4. Số vốn cho vay doanh nghiệp vừa và nhỏ

C ứ e ịnh của Ngân hàng No&PTNT Việt Nam, s v n cho vay mà chi nhánh áp dụ k ứ trên nhữ ều kiệ â :

Nhu c u vay v n củ k : ứ ơ k m k hàng gử ế ẩm ịnh.

C ứ vào khả ả n , uy tín của khách hàng và của bên bão lãnh.

C ứ ịnh hiện hành của chi nhánh về TSĐB ề mức cho vay t trên tổng giá trị TSĐB.

C ứ vào khả ề nguồn v n của chi nhánh.

C ứ ịnh của chi nhánh về mức cho vay t ê ừng sản phẩm cho vay.

2.3.1.5. Lãi suất tiền vay doanh nghiệp vừa và nhỏ

T e ả ê ến lãi suất tiề c công b chính thức trên trang web của Ngân hàng No&PTNT Việt Nam, tùy vào sản phẩm cho vay cụ thể, mứ ộ rủi ro của khoản vay, quan hệ khách hàng v i ngân hàng mà chi nhánh l a ch n một trong các hình thức lãi suất sau:

Lãi suất c ịnh: lãi suấ k ổi trong su t thời hạn của khoản vay.

Lãi suất thả nổ ó ều chỉnh: lãi suấ ều chỉnh lạ e ịnh kì tháng, quý hoặ m.

Lãi suất thả nổi t ộng: lãi suấ c t ộ í e ều kiệ ỏa thu c v i khách hàng.

36

Lãi suất kết h p: ngân hàng thỏa thu n v i khách hàng vay v n áp dụng cả hai loại lãi suất trên 1 khoản vay. Ví dụ một khoản vay có thời hạ 5 m ẽ áp dụng lãi suất c ị 2 m u và lãi suất thả nổ ó ều chỉ 3 m ò ại.

2.3.1.6. Các quy định về đảm bảo tiền vay doanh nghiệp vừa và nhỏ

Để ảm bảo hạn chế rủ â k xem xé ê ịnh cho vay yêu c u DNV&N phải có tài sả ảm bả ể c m c , thế chấp v i ngân hàng cho khoản tiề ấy. Tài sả ảm bảo có thể là:

Tiền và các giấy tờ có giá: Bao gồm ồng Việt Nam và ngoại tệ; tín phiếu, trái phiếu Kho bạ N c, công trái xây d ng Tổ qu c, trái phiế c chính phủ bảo lãnh và chứng chỉ khác; sổ tiết kiệm, kỳ phiếu, chứng chỉ tiền gửi, séc; vàng bạc, kim

ơ k m k í k .

Bất động sản: Nhà ở, công trình xây d ng gắn liền v ất kể cả các tài sản gắn liền v i nhà ở và công trình xây d ng; quyền sử dụ ất mà pháp lu t về ấ

ị c thế chấp.

Động sản: Ô tô, máy móc, dây chuyền sản xuất, nguyên nhiên liệu, thành phẩm hàng hóa, quyề ò phát sinh từ h ồng mua bán, cho thuê tài sản hoặc cung cấp dịch vụ …

Bảo lãnh của các TCTD/TCKT: Bảo lãnh vay v n, bảo lãnh thanh toán n ĩ ụ trả n cho khách hàng củ ịnh chế í c chi nhánh s 4 cấp hạn mức giao dị ờng xuyên hoặc bảo lãnh vay v n của TCKT thuộc T k ế Nhà

c, Tổ N c, T k ế â m n.

2.3.1.7. Quy trình cho vay tại Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam chi nhánh số 4 Thanh Hóa

Nguyên tắc thực hiện

Đảm bả í ộc l p của từng cá nhân tham gia

Phân tách rõ ràng giữa khâu thẩm ịnh và khâu quyế ịnh cho vay

Không cho vay chỉ d a trên giá trị tài sả ảm bảo và uy tín khách hàng mà phải xem xé ến tính khả thi, hiệu quả của d ơ ản xuất, kinh doanh.

37

![]()

Sơ đồ 2.2. Quy trình cho vay đối với DNV&N tại Ngân hàng No&PTNT Việt Nam chi nhánh số 4 Thanh Hóa

Khách hàng cung cấp tài liệu & thông tin

Cán bộ tín dụng:

-H ng d n khách hàng l p hồ ơ n

- Nh n và kiểm tra hồ ơ

Từ chối

Chấp thuận

Phát tiền vay

Thẩm ịnh cho vay :

-Thẩm ịnh khách hàng

-Thẩm ơ n

Quyế ịnh cho vay

Lý do từ ch i

Kiểm tra quá trình sử dụng v n vay

Đầy đủ

Trả không đủ

Không trả

Thu n vay (g c & lãi)

Hoàn trả ủ hồ ơ ản bả ảm tiền vay

Chuyển n quá hạn toàn bộ s ộc h ồng

![]()

(Nguồn: Phòng Tín dụng )

38