Thứ hai, LGD – Tỷ trọng tổn thất ước tính đây là tỷ trọng phần vốn bị tổn thất trên tổng dư nợ tại thời điểm khách hàng không trả được nợ. LGD không chỉ bao gồm tổn thất về khoản vay mà còn bao gồm các tổn thất khác phát sinh khi khách hàng không trả được nợ, đó là lãi suất đến hạn nhưng không được thanh toán và các chi phí hành chính có thể phát sinh như: chi phí xử lý tài sản thế chấp, các chi phí cho dịch vụ pháp lý và một số chi phí liên quan.

Trong phương pháp IRB cơ bản:

Các khoản phải đòi chính đối với các công ty, cơ quan chính phủ và các ngân hàng không có tài sản đảm bảo: LGD là 45%,

Các khoản phải đòi phụ đối với các tổ chức trên: LGD là 75%.

Các khoản phải đòi có tài sản đảm bảo là khoản phải thu, bất động sản thương mại (CRE) và bất động sản cư trú (RRE) và các tài sản đảm bảo khác: vận dụng như phương pháp chuẩn với các giá trị LGD tối thiểu mô tả trong bảng dưới đây.

Giá trị LGD tối thiểu đối với tỷ trọng đảm bảo của các hoạt động chính

LG D tối thiể | Mức độ đảm bảo tối thiểu yêu cầu đối với hoạt động | Mức độ đảm bảo yêu cầu vượt quá đối với LGD đầy đủ | |

Tài sản tài chính đủ tiêu chuẩn | 0% | 0% | Chưa quy định |

Khoản phải thu | 35% | 0% | 125% |

CRE/RRE | 35% | 30% | 140% |

Khoản cầm cố khác | 40% | 30% | 140% |

Có thể bạn quan tâm!

-

Các Giải Pháp Ứng Dụng Hiệp Ước Basel Ii Vào Hệ Thống Quản Trị Rủi Ro Tại Các Nhtm Việt Nam

Các Giải Pháp Ứng Dụng Hiệp Ước Basel Ii Vào Hệ Thống Quản Trị Rủi Ro Tại Các Nhtm Việt Nam -

Hoàn Thiện Công Tác Thanh Tra, Giám Sát Của Ngân Hàng Nhà Nước

Hoàn Thiện Công Tác Thanh Tra, Giám Sát Của Ngân Hàng Nhà Nước -

Nguyên Tắc Cơ Bản Của Basel I Về Giám Sát Ngân Hàng

Nguyên Tắc Cơ Bản Của Basel I Về Giám Sát Ngân Hàng -

Hệ Thống Văn Bản Về Thanh Tra Giám Sát Từ 2000 Đến Nay

Hệ Thống Văn Bản Về Thanh Tra Giám Sát Từ 2000 Đến Nay -

Giải pháp ứng dụng hiệp ước Basel II vào hệ thống quản trị rủi ro tại các ngân hàng thương mại Việt Nam - 16

Giải pháp ứng dụng hiệp ước Basel II vào hệ thống quản trị rủi ro tại các ngân hàng thương mại Việt Nam - 16 -

Giải pháp ứng dụng hiệp ước Basel II vào hệ thống quản trị rủi ro tại các ngân hàng thương mại Việt Nam - 17

Giải pháp ứng dụng hiệp ước Basel II vào hệ thống quản trị rủi ro tại các ngân hàng thương mại Việt Nam - 17

Xem toàn bộ 139 trang tài liệu này.

Nguồn: International Convergence of Capital Measurement & Capital Standards

Trong phương pháp IRB nâng cao

LGD có thể tính toán theo công thức sau đây:

![]()

Trong đó, số tiền có thể thu hồi bao gồm các khoản tiền mà khách hàng trả và các khoản tiền thu được từ xử lý tài sản thế chấp, cầm cố.

Theo thống kê của ủy ban Basel, tỷ lệ thu hồi vốn thường mang giá trị rất cao (70% - 80%) hoặc rất thấp (20 - 30%). Do đó, chúng ta không nên sử dụng tỷ lệ thu hồi vốn bình quân.

Theo nghiên cứu của ủy ban Basel, hai yếu tố giữ vai trò quan trọng nhất quyết định khả năng thu hồi vốn của ngân hàng khi khách hàng không trả được nợ

là tài sản bảo đảm của khoản vay và cơ cấu tài sản của khách hàng. Cơ cấu tài sản của khách hàng được nhắc đến ở đây với ý nghĩa thứ tự ưu tiên trả nợ khác nhau của các khoản phải trả trong trường hợp doanh nghiệp phải phá sản. Trên thực tế, khi một doanh nghiệp phá sản, tỷ lệ thu hồi vốn từ các khoản vay của ngân hàng thường cao hơn tỷ lệ thu hồi vốn từ trái phiếu bởi ngân hàng có quyền được ưu tiên trả nợ trước các nhà đầu tư trái phiếu. Bên cạnh đó, khi kinh tế trong tình trạng suy thoái, tỷ lệ thu hồi vốn cũng sụt giảm. Ngành nghề kinh doanh cũng ảnh hưởng nhất định đến tỷ lệ thu hồi vốn: các khách hàng hoạt động trong lĩnh vực công nghiệp nặng thường cho tỷ lệ thu hồi vốn cao hơn các khách hàng kinh doanh trong lĩnh vực dịch vụ.

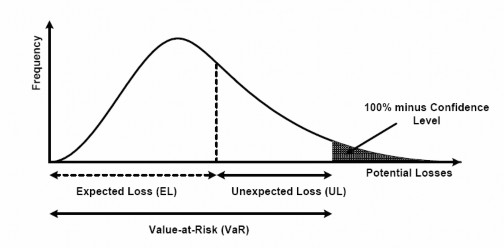

Kỳ đáo hạn hiệu dụng (M – effective maturity)

Trong phương pháp IRB cơ bản: M sẽ là 2.5 năm trừ các giao dịch repo với M chỉ là tháng.

Trong phương pháp IRB nâng cao: M cần được tính toán cho từng công cụ theo công thức sau, tuy nhiên, M không được lớn hơn 5 năm.

Với CFt biểu thị các dòng tiền (gốc, lãi và phí) có khả năng thanh toán theo hợp đồng của người đi vay trong kỳ hạn t.

Nếu ngân hàng không tính được M theo công thức trên thì sẽ sử dụng cách cổ điển khi tính M, đó là M bằng với thời gian đáo hạn tối đa còn lại (theo năm) mà người vay chấp nhận thanh toán toàn bộ theo nghĩa vụ hợp đồng vay (gốc, lãi và phí). Thông thường, đó chính là thời gian đáo hạn danh nghĩa của khoản vay.

Công thức chung tính K:

K = UL * f(M)

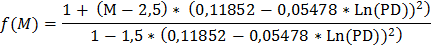

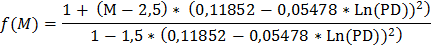

Điều chỉnh kỳ đáo hạn f(M) được xác định bằng công thức

![]()

b =(0.11852-0.05478*ln(PD))2

Mối quan hệ giữa PD và b

0,16

0,14

0,137

0,12

0,111

0,096

0,1

0,087

0,08

0,074

0,08

0,07

0,066

0,063

0,06

0,06

0,04

0,02

0

0

0,02

0,04

0,06

0,08

0,1

0,12

Mối quan hệ giữa PD và b

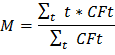

Tổn thất không lường trước được (UL) – Unexpected Loss được xác định:

UL = VaR – EL

Nguồn: An Explanatory Note on the Basel II IRB Risk Weight Functions p7

EL – Expected Loss: tổn thất tín dụng có thể lường trước được: EL = PD*LGD VaR – Value at Risk: tổng tổn thất tín dụng: VaR = LGD * f(R,PD)

K = LGD * [f(R,PD) – PD)] * f(M)

f(R, PD): hàm số được xác định qua hệ số tương quan (R) và xác suất vỡ nợ (PD).

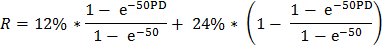

![]()

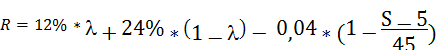

Trong đó: Hệ số tương quan (R) được tính như sau:

Đối với khoản cho vay có tài sản đảm bảo bằng bất động sản: R = 0.15

Đối với khoản cho vay bán lẻ có chất lượng như cho vay thẻ tín dụng: R = 0.04 Đối với khoản cho vay doanh nghiệp, ngân hàng, và các quốc gia:

R = 12% * λ + 24% * λ

![]()

Mối quan hệ giữa R và PD

30%

25%

24%

20%

19,28%

16,41%

14,68%

15%

13,62% 12,99% 12,60%

12,36%12,22%12,13%

12,08%

10%

5%

0%

0

0,02

0,04

0,06

0,08

0,1

0,12

Môi quan hệ giữa R và PD

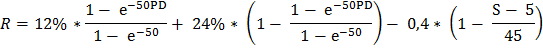

Đối với khoản cho vay doanh nghiệp có quy mô nhỏ, trung bình từ 5 – 50 triệu EUR:

Và ![]()

S: doanh thu hàng năm tính bằng triệu EUR, 5 triệu EUR ≤ S ≤ 50 triệu EUR

Đối với khoản cho vay bán lẻ khác:

![]()

R = 3% *λ+16%*(1- λ)

Và

PHỤ LỤC 5: CÔNG THỨC TÍNH TÀI SẢN CÓ RỦI RO (RWA) TRONG PHƯƠNG PHÁP NỘI BỘ VỀ ĐÁNH GIÁ

RỦI RO TÍN DỤNG

Công thức tính RWA đối với từng trường hợp cụ thể như sau:

1. Trường hợp cho Doanh nghiệp, ngân hàng và các nước vay:

Hệ số tương quan:

Điều chỉnh kỳ đáo hạn:

Tỷ lệ vốn yêu cầu

![]()

Tài sản có rủi ro (RWA) = 12,5* K * EAD

2. Trường hợp cho Doanh nghiệp vừa và nhỏ vay:

Hệ số tương quan:

Điều chỉnh kỳ đáo hạn:

Tỷ lệ vốn yêu cầu

![]()

Tài sản có rủi ro (RWA) = 12,5* K * EAD

3. Trường hợp cho vay thế chấp bằng bất động sản:

Hệ số tương quan R = 0,15 Tỷ lệ vốn yêu cầu:

![]()

Tài sản có rủi ro RWA = 12,5* K * EAD

4. Đối với khoản van bán lẻ có chất lượng như cho vay thẻ tín dụng:

Hệ số tương quan R = 0,04

K, RWA tương tư như trường hợp 3

5. Đối với khoản van bán lẻ khác:

Hệ số tương quan

K, RWA tương tư như trường hợp 3

PHỤ LỤC 6: VỐN YÊU CẦU ĐỐI VỚI RỦI RO THỊ TRƯỜNG THEO BASEL II

Vốn yêu cầu đối với rủi ro thị trường: Vốn tự có theo quy định của Basel I bao gồm vốn cổ phần và lợi nhuận giữ lại (vốn cấp 1) & vốn bổ sung vốn cơ bản (vốn cấp 2). Tuy nhiên, quy định của Basel II khi đánh giá rủi ro thị trường cho phép các ngân hàng tính thêm phần vốn cấp 3 (tier 3) gồm các khoản nợ phụ thuộc ngắn hạn với mục đích dự trữ.

Theo đó, các ngân hàng chỉ được sử dụng vốn cấp 3 để đối phó với rủi ro thị trường, còn các loại rủi ro tín dụng và rủi ro gây ra từ phía đối tác chỉ được xem xét trong phạm vi vốn tự có theo quy định của Basel I.

Vốn cấp 3 bị giới hạn 250% vốn cấp 1 dùng để đối phó với rủi ro thị trường. Có nghĩa là có thể chỉ có 28.5% rủi ro thị trường cần vốn cấp 1 đảm bảo. Nếu có vốn cấp 2 bảo đảm cho rủi ro thị trường, vốn cấp 3 cũng bị chi phối theo tỷ lệ giới hạn 250% vốn cấp 2.

Các khoản nợ phụ thuộc ngắn hạn chỉ được xếp vào nhóm vốn cấp 3 (tier 3) khi ít nhất phải thỏa mãn các điều kiện như sau: không cần đảm bảo, là khoản nợ phụ thuộc và có nghĩa vụ hoàn trả đầy đủ, thời gian đáo hạn ban đầu tối thiểu là 2 năm, không phải hoàn trả trước thời gian đáo hạn thoả thuận, có điều khoản “lock- in clause” (khóa sổ trường hợp đặc biệt) - nghĩa là không phải trả cả gốc và lãi thậm chí đến khi đáo hạn trong trường hợp ngân hàng chưa đạt được mức vốn yêu cầu tối thiểu.

PHỤ LỤC 7: QUY MÔ VỐN ĐIỀU LỆ CÁC NGÂN HÀNG

THƯƠNG MẠI

DANH ÁCH CÁC NGÂN HÀNG THƯƠNG MẠI TRONG NƯỚC (Đến 31/12/2011)

Đơn vị tính: Tỷ đồng

Tên ngân hàng | Tên viết tắt | Ngày cấp GP | Vốn điều lệ | ||

2010 | 2011 | ||||

1 | NN và PTNN Việt Nam | Agribank | 15/01/1996 | 20.709 | 29.606 |

2 | Đầu Tư và Phát triển Việt Nam | BIDV | 21/09/1996 | 14.600 | 23.012 |

3 | Công Thương Việt Nam | Vietinbank | 15/01/1996 | 15.173 | 20.230 |

4 | Ngoại Thương Việt Nam | Vietcombank | 21/09/1996 | 13.233 | 19.698 |

5 | Xuất Nhập Khẩu (Eximbank) | Eximbank | 06/04/1992 | 10.560 | 12.355 |

6 | ài Gòn Thương Tín | Sacombank | 05/12/1991 | 9.179 | 10.740 |

7 | ài Gòn ( CB) | SCB | 26/12/2011 | 9.185 | 10.583 |

8 | Á Châu (ACB) | ACB | 24/04/1993 | 9.377 | 9.377 |

9 | Kỹ thương (TECHCOMBANK) | Techcombank | 06/08/1993 | 6.932 | 8.788 |

10 | Hàng Hải | Maritime Bank | 08/06/1991 | 5.000 | 8.000 |

11 | Quân đội (MB) | MB | 14/09/1994 | 7.300 | 7.300 |

12 | Bưu Điện Liên Việt | LienVietPost Bank | 28/03/2008 | 3.650 | 6.010 |

13 | Đông Nam Á ( eAbank) | SeAbank | 25/03/1994 | 5.335 | 5.335 |

14 | Việt Nam Thịnh vượng (VPBank) | VPBank | 12/08/1993 | 4.000 | 5.050 |

15 | ài gòn – Hà nội ( HB) | SHB | 20/01/2006 | 3.498 | 4.816 |

16 | Phát triển Nhà ĐB ông Cửu Long | MHB | 18/09/1997 | 4.515 | 4.515 |

17 | Đông Á (EAB) | DongABank | 27/03/1992 | 4.500 | 4.500 |

18 | Quốc Tế (VIB) | VIB | 25/01/1996 | 4.000 | 4.250 |