Chi nhánh – >Trung tâm thẻ -> khách hàng nhận thẻ trực tiếp từ Trung tâm thẻ sẽ rút ngắn thời gian và quá trình đi lại của khách hàng.

Đối với chính sách tín dụng Vietinbank cũng cần phải xây dựng lại sao cho phù hợp hơn với nhiều đối tượng khách hàng. Đặc biệt nên xem xét nâng hạn mức tín dụng cao hơn cho các đối tượng khách hàng có nhu cầu để có thể cạnh tranh với các đối thủ khác trên thị trường. Vì hiện nay trên thị trường ví dụ đối với chức danh trưởng phòng tại đơn vị hành chính sự nghiệp các NHTM có thể chào cấp thẻ với hạn mức tín dụng lên tới 200 triệu đồng trong khi đó Vietinbank vẫn còn dè dặt trong công tác cấp hạn mức thẻ.

Nên chuẩn hoá và hệ thống lại văn bản ban hành xuyên suốt và cô đọng hạn chế ra văn bản tràn nan gây mất hiệu quả và lãng phí nguồn nhân lực. Hiện các văn bản của Vietinbank vẫn chưa được hoàn thiện nhiều văn bản ban xuống để các Chi nhánh thực hiện chồng chéo lẫn nhau gây mất nhiều thời gian cho các cán bộ ở Chi nhánh tổng hợp và tư vấn cho khách hàng.

3.2.2 Nâng cao tiện ích và giá trị gia tăng của thẻ TDQT

Ngoài những giá trị gia tăng tiện ích sẵn có của thẻ TDQT Vietinbank thì Vietinbank cần phải nghiên cứu bổ sung thêm những tiện ích khác dành cho chủ thẻ và có nhiều chính sách ưu đãi cho khách hàng sử dụng thẻ. Hiện tại Vietinbank có rất nhiều chương trình khuyến mại và các chính sách áp dụng cho khách hàng nhưng lại có qua nhiều chương trình nhỏ lẻ chồng chéo không xuyên suốt kiến cho đội ngũ cán bộ lúng túng và không thể nhớ hết tất cả các chương trình để tư vấn cho khách hàng một cách tốt nhất. Đồng thời khiến khách hàng lúng túng không hiểu rò chính sách khuyến mại mà Vietinbank dành cho chủ thẻ. Những giá trị gia tăng nên gộp lại để các chủ thẻ có thể nắm bắt và thực hiện chi tiêu của mình nhằm hưởng quyền lợi chính đánh từ chương trình khuyến mại.

Củng cố chính sách giá đưa ra nhiều hình thức giá ưu đã hấp dẫn trong quá trình phát hành cũng như trong quá trình sử dụng thẻ áp dụng các hình thức thanh toán đa dạng trả trước hoặc trả sau phù hợp để khách hàng lựa chọn.

Hoặc có thể nghiên cứu đưa thêm vào những giá trị gia tăng của thẻ tín dụng không chỉ có chức năng thanh toán mua hàng hoá trên mạng, quẹt thẻ để thanh toán trực tiếp tại đơn vị cung cấp hàng hoá, nên đưa vào các chức năng khác như thanh toán tiền điện nước, điện thoại, internet …thẻ tín dụng có thể thanh toán các dịch vụ sinh hoạt thiết hiếu hàng ngày. Như vậy trong tương lai thẻ tín dụng của Vietinbank sẽ phổi biến và mở rộng được thị phần nhiều hơn nữa.

3.2.3 Đa dạng hóa các loại thẻ tín dụng TDQT

Có thể bạn quan tâm!

-

Đo Lường Sự Hài Lòng Của Khách Hàng Khi Sử Dụng Thẻ Tdqt Của Vietinbank

Đo Lường Sự Hài Lòng Của Khách Hàng Khi Sử Dụng Thẻ Tdqt Của Vietinbank -

Tiềm Năng Và Cơ Hội Phát Triển Thẻ Tín Dụng

Tiềm Năng Và Cơ Hội Phát Triển Thẻ Tín Dụng -

Giải Pháp Mở Rộng Hoạt Động Kinh Doanh Thẻ Tín Dụng Tại Vietinbank

Giải Pháp Mở Rộng Hoạt Động Kinh Doanh Thẻ Tín Dụng Tại Vietinbank -

Giải pháp mở rộng hoạt động kinh doanh thẻ tín dụng quốc tế tại Ngân hàng TMCP Công thương Việt Nam - Vũ Thị Nga - 12

Giải pháp mở rộng hoạt động kinh doanh thẻ tín dụng quốc tế tại Ngân hàng TMCP Công thương Việt Nam - Vũ Thị Nga - 12 -

Giải pháp mở rộng hoạt động kinh doanh thẻ tín dụng quốc tế tại Ngân hàng TMCP Công thương Việt Nam - Vũ Thị Nga - 13

Giải pháp mở rộng hoạt động kinh doanh thẻ tín dụng quốc tế tại Ngân hàng TMCP Công thương Việt Nam - Vũ Thị Nga - 13

Xem toàn bộ 113 trang tài liệu này.

Ngoài những loại thẻ tín dụng thông thường Vietinbank đang phát hành thì Vietinbank cần phải đẩy mạnh đầu tư hơn nữa để đưa ra thêm các loại thẻ mà hiện nay cũng đã được các nước tiến tiến phát hành từ khá lâu.

+ Thẻ ghi nợ quốc tế: Thực tế thẻ ghi nợ quốc tế đã được các NHTM khác phát hành đã rất lâu và đạt được những thành quả khá lớn không chỉ góp phần gia tăng thị phần thẻ tín dụng mà góp phần không nhỏ trong việc huy động vốn từ tài khoản ghi nợ thẻ tín dụng. Ngân hàng vừa được hưởng phí vừa được hưởng số dư huy động vốn trong thẻ. Hiện tại Vietinbank cũng mới cho ra mắt thương hiệu thẻ ghi nợ quốc tế Visadebit nhưng do mới triển khai nên loại thẻ này vẫn còn rất ít khách hàng biết tới. Đồng thời thẻ Visadebit của Vietibank khi triển khai còn một số hạn chế trong quá trình sử dụng như hệ thống thường xuyên bị lỗi khách hàng không rút được tiền…Vietinbank cần khẩn trương nghiên cứu khắc phục tình trang trên để khẳng định thương hiệu của mình trên thị trường.

Về bản chất, các loại thẻ ghi nợ quốc tế cũng giống như các thẻ ATM,

tức là chi tiêu tiền trên tài khoản của khách hàng, nhưng có điều khác là nó được chấp nhận trên phạm vi toàn cầu qua các máy thanh toán trực tiếp và các máy ATM trong hệ thống của Visa hay MasterCard. Theo con số mà Visa đưa ra thì thẻ Visa Debit có thể thanh toán tại 6.000 điểm chấp nhận thanh toán tại Việt Nam và 25 triệu điểm thanh toán khác trên toàn cầu. Còn theo con số của MasterCard đưa ra thì thẻ MasterCard Dynamic ngoài thanh toán tại thị trường Việt Nam, có thể thanh toán tại 220 quốc gia với số lượng điểm chấp nhận thanh toán không kém gì của Visa. Đây chính là lý do để ngân hàng kỳ vọng số lượng thẻ ghi nợ quốc tế phát hành sẽ tăng nhanh chóng trong thời gian tới.

Các tổ chức thẻ lớn đã vào Việt Nam từ nhiều năm trước thông qua việc lựa chọn đại lý thanh toán cho mình, tức là các ngân hàng trong nước là đại lý phát triển hệ thống máy chấp nhận thẻ của các tổ chức thẻ quốc tế phục vụ khách quốc tế mang thẻ vào chi tiêu tại Việt Nam. Tiếp sau đó, họ chọn một số ngân hàng có khả năng làm đại lý phát hành thẻ trực tiếp cho các cá nhân trong nước. Tuy nhiên, các loại thẻ được phát hành trong nước chỉ là thẻ tín dụng quốc tế với điều kiện phát hành khá khó khăn, thế nên số lượng phát hành tuy phát triển nhưng chưa đáp ứng được nhu cầu.

+ Thẻ Chíp: Thẻ chip là loại thẻ nhựa trên đó có gắn một chíp vi xử lý như một máy tính nhỏ. Bộ xử lý và mô đun bảo mật phần cứng (HSM) của chip có tính năng xử lý thông tin, lưu giữ thông tin, lưu giữ thông tin bí mật, xử lý mã hoá và thông tin đầu vào và đầu ra (I/O). Phần mềm bao gồm hệ điều hành, các ứng dụng, các khoá bảo mật, số liệu về chủ thẻ.

Có 3 loại thẻ chip đang được sử dụng trên thị trường, đó là: Thẻ chip tiếp xúc, Thẻ chip phi tiếp xúc; Thẻ chip giao diện kép. (i) Thẻ chip tiếp xúc vẫn có những đặc điểm giống với thẻ từ chỉ khác có gắn một chip vi xử lý. (ii) Thẻ chip phi tiếp xúc (còn gọi là thẻ tiếp xúc gần) là loại thẻ nhựa được gắn ăng ten, ứng dụng công nghệ tần suất radio (RF). Loại thẻ này khi sử dụng

không cần tiếp xúc trực tiếp vào đầu máy đọc thẻ trong khoảng cách cho phép là dưới 10 cm, phù hợp với môi trường giao dịch nhanh. (iii) Thẻ chip giao diện kép là loại thẻ vừa có giao diện tiếp xúc vừa có giao diện phi tiếp xúc. Chủ thẻ chỉ cần một tài khoản đối với chip tiếp xúc, phi tiếp xúc và giải từ.

Chương trình EMV được EMVCo (JCB, MCI, Visa) quản lý. EMV là sản phẩm chung do Europay, MasterCard và Visa cùng phát triển vào giữa thập niên 1990s có tính năng mở để đảm bảo khả năng vận hành liên thông giữa các thẻ chip và máy đọc để thanh toán. Do đó, chương trình EMV (thẻ chip EMV, máy chấp nhận thẻ EMV, các phần mềm, chương trình quản lý…) có thể coi là ứng dụng nhiều tiện ích và độ bảo mật cao nhất trên thị trường hiện nay. Tuy nhiên, việc áp dụng chuẩn EMV là không bắt buộc đối với tất cả các loại thẻ và cũng không phải tất cả các loại thẻ Chip hiện nay đều tuân thủ theo chuẩn EMV. Chuẩn EMV chủ yếu được áp dụng đối với các loại thẻ được phát hành bởi các tổ chức thẻ quốc tế như Visa, Master và JCB…

3.2.4. Không ngừng mở rộng mạng lưới chấp nhận thẻ

Mở rộng mạng lưới thanh toán thẻ: Để dịch vụ thẻ TDQT phát triển hơn nữa, truớc mắt Vieibank cần chú trọng để mở rộng thị phần. Đây là một trong các nhân tố quyết định sự thành công của dịch vụ thẻ. Mục tiêu của Vietinbank sẽ trở thành tập đoàn tài chính và Ngân hàng bán lẻ hàng đầu Việt Nam. Muốn vậy Vietinbank ngày càng phải mở rộng các dịch vụ Ngân hàng trong đó dịch vụ thanh toán thẻ mà một mảng tương đối mang lại lợi nhuận lớn cho các Ngân hàng phát triển trên thế giới. Việc đầu tư mở rộng ĐVCNT và phát triển đại lý phân phối thẻ là các trường học, nhà hàng, khách sạn, công ty, doanh nghiệp, cơ quan hành chính sự...là điều rất cần thiết để phát triển hoạt động kinh doanh thẻ TDQT.

Tích cực tìm kiếm khai thác các điểm đặt máy ATM: chú trọng những nơi có nhiều công nhân, nơi tập trung nhiều khách du lịch, nơi tập trung

nhiều người qua lại như: Trung tâm thương mại, khu công nghiệp, siêu thị, trường học, các cụm cơ quan, ngã tư, ngã ba, chợ...

Khai thác triệt để các ĐVCNT với mục tiêu là thẻ của Vietinbank có thể thanh toán mọi hàng hóa dịch vụ, mọi lúc, mọi nơi thuận tiện, nhanh chóng, chính xác, an toàn. Nên có những chính sách áp dụng phí linh hoạt thấp và cạnh tranh so với các ngân hàng khác. Thường xuyên chăm sóc, tặng các chuyến du lịch, thưởng tiền, hoặc giảm phí...

Để có thể lắp đặt được thêm nhiều máy ATM, mở rộng được nhiều ĐVCNT và phát triển các đại lý phân phối thẻ cần có sự nỗ lực, phối hợp của các Chi nhánh Vietinbank trên toàn quốc. Cần lưu ý các Chi nhánh không chỉ chú trọng phát triển số thẻ mà quan tâm phát triển thêm nhiều ĐVCNT, điểm lắp đặt máy ATM. Vietinbank Cần có chính sách khen thưởng phù hợp để khuyến khích các Chi nhánh tìm kiếm khai thác, lắp đặt mở rộng mạng lưới thanh toán thẻ trên địa bản quản lý để thuận tiện cho việc phục vụ khách hàng.

2.3.5 Tăng cường các biện pháp marketing

Để thực hiện công tác chăm sóc khách hàng có hiệu quả, trước hết Vietinbank cần củng cố dịch vụ khách hàng trước khi bán hàng: Hình thành các bộ phận tư vấn thẻ, cung cấp các thông tin chính xác về sản phẩm thẻ, giúp khách hàng lựa chọn được sản phẩm phù hợp nhất; tổ chức dịch vụ tiếp nhận hồ sơ tại nhà; thực hiện tiếp nhận hồ sơ khách hàng ngoài giờ hành chính để tranh thủ tối đa thời gian của khách hàng. Ngoài ra hệ thống đường dây nóng cũng cần được hoàn thiện để khách hàng có thể nhận được thông tin chính xác nhất khi cần vào bất cứ lúc nào.

Đầu tư xây dựng dữ liệu quản lý khách hàng và thường xuyên cập nhật lại các cuốn cẩm nang hướng dẫn chủ thẻ (sử dụng thẻ, địa điểm ĐVCNT và máy ATM, thông tin sử dụng thẻ an toàn, tiện ích hiện có của Vietinbank

và một số tiện ích sắp triển khai của ngân hàng) gửi tới khách hàng sớm nhất

.Tăng cường liên kết với các đơn vị chấp nhận giảm giá trong cẩm nang mua sắm vàng ở đầy đủ các loại hình dịch vụ kinh doanh. Đây là các tài liệu quan trọng giúp khách hàng của Vietinbank tiếp cận được dịch vụ ưu đãi dành cho chủ thẻ. Ngoài ra cần chú trọng nghiệp vụ dịch vụ khách hàng gồm các hoạt động sau:

Củng cố dịch vụ khách hàng trước và trong bán hàng: Vietinbank cần có đội ngũ nhân viên tiếp cận khách hàng phải am hiểu về dịch vụ thẻ. Khi đã tiếp cận khách hàng cần thể hiện các thao tác nghiệp vụ nhanh gọn, chính xác và an toàn trước khách hàng để tạo độ tin cậy cho khách hàng; nhân viên giao dịch phải có khả năng truyền đạt, đàm phán, thuyết phục, biết lắng nghe và tiếp thu ý kiến khách hàng, tặng khách hàng các ấn phẩm quảng cáo; luôn đặt mình vào vị trí khách hàng để có những ứng xử phù hợp. Người nhân viên đó phải có niềm tin vững chắc vào dịch vụ mình cung cấp, cung cấp dịch vụ phát hành thẻ nhanh (khách hàng có thể nhận thẻ sau 1 ngày làm việc, khác với thẻ ATM khách hàng có thể nhận thẻ ngay sau khi hoàn thành thủ tục thì thẻ TDQT ít nhất phải mất một ngày làm việc sau khi hoàn thanh thủ tục phát hành thẻ khách hàng mới có thể nhận được thẻ đây còn là hạn chế của nghiệp vụ phát hành thẻ TDQT); dịch vụ giao thẻ tận nhà để tránh phiền hà cho khách hàng nếu phải đến ngân hàng giao dịch.

Củng cố dịch vụ khách hàng sau bán hàng đây được coi là nhiệm vụ quan trọng để giữ chân khách hàng: Sau khi phát hành thẻ việc hướng dẫn chủ thẻ, đại lý phát hành và thanh toán thẻ, ĐVCNT, giao dịch tại máy ATM, tại đơn vị chấp nhận thẻ, các lưu ý để sử dụng thẻ an toàn, hạn mức rút, hạn mức chuyển khoản, biểu phí hiện hành… là một nhiệm vụ quan trong, tài liệu này nên được in trong một cuốn sổ nhỏ và được gửi tới khách hàng, đại lý, ĐVCNT làm cẩm nang khi sử dụng thẻ.

Dịch vụ 24/24 giờ cho 7 ngày trong tuần để chăm sóc khách hàng mỗi

khi họ cần liên hệ; chú trọng chăm sóc khách hàng nhân dịp sinh nhật, lễ tết; hoặc có những hình thức tặng tiền vào tài khoản của chủ thẻ tính theo doanh số thanh toán tại các ĐVCNT, tính lãi cho khách hàng theo lãi suất tiết kiệm nếu thời gian gửi tiền trong tài khoản đáp ứng về thời gian; mở rộng các điểm giảm giá áp dụng cho chủ thẻ Vietinbank nhằm gia tăng giá trị cho thẻ Vietinbank. Ngoài ra nên gửi thư, gửi mail cho khách hàng biết về các sản phẩm mới, các tiện ích mới của thẻ kèm theo những ưu đãi hấp dẫn để khách hàng chờ đợi và đón nhận.

Mở rộng các kênh truyền thông: Website, báo giấy, báo mạng, truyền hình, nơi công cộng, trung tâm thương mại, siêu thị, sân bay, radio, hệ thống mail….ngoài việc thực hiện các biện pháp marketing trực tiếp, Vietinbank cần tích cực triển khai các biện pháp marketing gián tiếp thông qua các kênh truyền thông, với thời đại công nghệ tiên tiến thì đây cũng là một kênh để truyền đạt thông tin tới các khách hàng tiềm năng và củng cố thương hiệu Vietinbank.

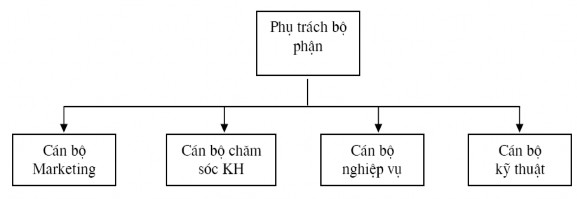

3.2.6 Đào tạo cán bộ kinh doanh thẻ

Hiện tại ngoài những cán bộ làm việc tại Trung tâm thẻ Vietinbank, Văn phòng kinh doanh thẻ miền Trung và miền Nam là những cán bộ chuyên trách trong nghiệp vụ kinh doanh thẻ. Còn lại là những cán bộ làm việc tại các Chi nhánh đa phần là những cán bộ kiêm nhiệm không phải Chi nhánh nào cũng có cán bộ chuyên trách về nghiệp vụ thẻ tín dụng. Ngoài các Chi nhánh lớn bố trí bộ phận thẻ riêng thì hầu hết các Chi nhánh đều bố trí cán bộ kiêm nhiệm vừa làm nghiệp vụ chuyên môn chính như: nhân viên quan hệ kế toán, nhân viên quan hệ tín dụng…còn nghiệp vụ thẻ TDQT chỉ là một phần nghiệp vụ nhỏ kèm trong việc bán chéo sản phẩm trong hoạt động ngân hàng.

Việc bố trí và đào tạo cán bộ chuyên trách tại các Chi nhánh là điều kiện kiêm quyết phải làm. Để đào tạo cán bộ chuyên trách thì Vieinbank phải

thường xuyên mở lớp đào tạo tập trung hoặc đào tạo trực tuyến cho các cán bộ được bố trí làm công tác thẻ.

Sơ đồ 3.1. Mô hình cán bộ chuyên trách tại Vietinbank

Ngoài việc nâng cao chất lượng giảng dạy Vietinbank cũng cần phải lựa chọn những cán bộ có năng lực, có khả năng marketing, có sự tâm huyết với mảng nghiệp vụ thẻ thì việc đào tạo cán bộ mới có hiệu quả và phát huy được năng lực. Song song với quá trình đào tạo cán bộ thì Vietinbank cũng cần có nhứng chính sách ưu đãi về thu nhập đối với những cán bộ làm mảng nghiệp vụ thẻ vì hiện tại ngoài những cán bộ chuyên trách tại Trung tâm thẻ, Văn phòng kinh doanh thẻ các miền được hưởng mức lương theo trụ sở Vietinbank thì các cán bộ còn lại của các Chi nhánh thì hưởng mức lương theo từng Chi nhánh thậm trí những cán bộ kinh doanh thẻ chỉ được hưởng mức lương theo khối kinh doanh phụ thấp hơn so với khối kinh doanh chính là tín dụng và kế toán. Việc xây dựng một cơ chế khen thưởng dành riêng cho mảng nghiệp vụ thẻ là yếu tố cần thiết trong giai đoạn hiện nay đối với Vietinbank để đạt được mục tiêu trở thành ngân hàng bán lẻ hàng đầu Việt Nam.