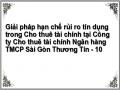

Cty CTTC SG

Thương Tín

6%

Cty CTTC Ngoại Thương

7%

Cty CTTC Công

Thương

9%

Cty CTTC Đầu tư

17%

Cty CTTC Á

Châu 5%

Cty CTTC

Vinashin 2%

Cty CTTC Nông

nghiệp I

9%

Cty CTTC Nông

nghiệp II

45%

Hình 2.5: Thị phần CTTC của các công ty CTTC tại 31/12/2011.

“Nguồn số liệu: Theo báo cáo năm 2011 của Hiệp hội CTTC Việt Nam”

Như vậy mặc dù thời gian hoạt động còn ngắn, tuy nhiên đến hết năm 2011, Sacombank - SBL cũng đã chiếm lĩnh thị phần là 6%, thị phần không thu kém nhiều so với các công ty CTTC hoạt động lâu năm như Công ty CTTC Ngoại Thương, công ty CTTC NH NN & PTNT VN I - II. Đây được xem là một tín hiệu tích cực, đánh dấu thành quả hoạt động của một công ty CTTC trực thuộc Ngân hàng Thương mại cổ phần được đánh giá là năng động.

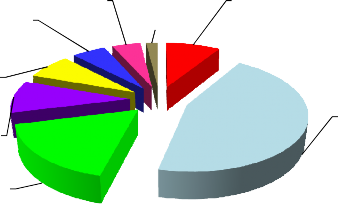

2.2.3.2. Cơ cấu dư nợ CTTC của Công ty Sacombank – SBL từ 2009 đến 2011

Cơ cấu dư nợ theo ngành kinh tế

Với mục tiêu tăng trưởng dư nợ CTTC phải đảm bảo an toàn, hiệu quả và bền vững. Do vậy, Sacombank - SBL cũng đã hướng việc tăng trưởng dư nợ CTTC của mình vào một số ngành nghề mà đang phát triển cũng như tiềm năng còn lớn. Cơ cấu dư nợ theo ngành nghề kinh doanh đến từ 31/12/2009 đến 31/12/2011 được thể hiện như sau:

120% | |

100% | |

80% | |

60% | |

40% | |

20% | |

0% |

Có thể bạn quan tâm!

-

Hậu Quả Của Rủi Ro Tín Dụng Trong Hoạt Động Cttc

Hậu Quả Của Rủi Ro Tín Dụng Trong Hoạt Động Cttc -

Bài Học Kinh Nghiệm Tại Công Ty Cttc Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Ii

Bài Học Kinh Nghiệm Tại Công Ty Cttc Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Ii -

Tình Hình Dư Nợ Cttc Của Các Công Ty Thuộc Hiệp Hội Cttc

Tình Hình Dư Nợ Cttc Của Các Công Ty Thuộc Hiệp Hội Cttc -

Hệ Số Rủi Ro Tín Dụng Tại Sacombank Sbl Từ Năm 2009 Đến 2011(Đvt: Lần)

Hệ Số Rủi Ro Tín Dụng Tại Sacombank Sbl Từ Năm 2009 Đến 2011(Đvt: Lần) -

Giải Pháp Hạn Chế Rủi Ro Tín Dụng Trong Hoạt Động Cttc Tại Công Ty Cho Thuê Tài Chính Ngân Hàng Tmcp Sài Gòn Thương Tín

Giải Pháp Hạn Chế Rủi Ro Tín Dụng Trong Hoạt Động Cttc Tại Công Ty Cho Thuê Tài Chính Ngân Hàng Tmcp Sài Gòn Thương Tín -

Mục Tiêu Phát Triển Hoạt Động Cttc Tại Sacombank - Sbl

Mục Tiêu Phát Triển Hoạt Động Cttc Tại Sacombank - Sbl

Xem toàn bộ 110 trang tài liệu này.

2009 2010 2011

Khác 9% 6% 3%

Xây dựng 3% 8% 7%

TN, SC xe có động cơ 2% 2% 8%

Vận tải 19% 13% 11%

Công nghiệp chế biến 54% 65% 62%

Công nghiệp khai thác mỏ 13% 6% 8%

Hình 2.6: Cơ cấu dư nợ CTTC tại Sacombank - SBL phân theo nhóm ngành kinh doanh từ 31/12/2009 đến 31/12/2011

“Nguồn: Báo cáo tình hình dư nợ và rủi ro CTTC tháng 12/2009. 12/2010, 12/2011 Sacombank-SBL”

Qua biểu đồ trên cho thấy rằng ngành công nghiệp chế biến đang chiếm tỷ trọng dư nợ lớn trong tổng dư nợ của SBL đến 65% tổng dư nợ CTTC, trong đó chủ yếu là ngành nhựa và sắt thép (tỷ trọng trên 13%). Ngành vận tải cũng chiếm ưu thế trong cơ cấu dư nợ cho thuê của Sacombank - SBL. Đối với các doanh nghiệp hoạt động trong ngành khai thác mỏ, sản phẩm hầu như được nhà nước bao tiêu toàn bộ,

do vậy nguồn thị trường đầu ra ổn định, rủi ro xảy ra với ngành này thấp. Do đó việc đẩy mạnh đầu tư vào ngành này là chiến lược thích hợp. Ngoài ra, Sacombank

- SBL còn đầu tư vào một số ngành khác như: xây dựng, khách sạn, y tế…Việc đa dạng hóa danh mục đầu tư ngành nghề kinh doanh, hạn chế tình trạng đầu tư tập trung sẽ giúp cho Sacombank - SBL giảm thiểu rủi ro xảy ra do biến động về ngành nghề kinh doanh của khách hàng.

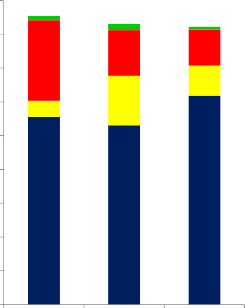

Cơ cấu dư nợ theo loại tài sản.

Qui định pháp luật hiện hành Việt Nam không cho phép các công ty CTTC thực hiện CTTC đối với tài sản là bất động sản, điều này đã giảm đi sự đa dạng trong tài sản CTTC và phần nào làm hạn chế khả năng phát triển của các công ty CTTC nói chung và Sacombank - SBL nói riêng.

![]()

Cơ cấu dư nợ CTTC theo loại tài sản cho thuê của Sacombank – SBL tại 31/12/2011 được thể hiện như sau:

40%

100%

90%

80%

70%

60%

50%

40%

30%

20%

10%

0%

60%

71%

62%

38%

30%

2009 2010 2011

PTVC MMTB

Hình 2.7: Cơ cấu dư nợ phân theo tài sản cho thuê tại Sacombank - SBL 31/12/2009 đến 31/12/2011

“Nguồn: Báo cáo tình hình dư nợ và rủi ro CTTC tháng 12/2009. 12/2010, 12/2011

Sacombank-SBL”

Như vậy, trong cơ cấu dư nợ theo tài sản cho thuê, tài sản cho thuê là máy móc thiết bị chiếm tỷ trọng lớn (gần 62%). Trong bối cảnh hội nhập hiện nay, để có thể tồn tại và cạnh tranh trên thị trường, các doanh nghiệp Việt Nam phải đổi mới trang máy móc thiết bị , hiện đại hóa dây chuyền sản xuất để năng cao năng lực sản xuất. Vì vậy, nhu cầu đầu tư đối với máy móc thiết bị là rất lớn. Do đó, đối tượng tài sản cho thuê là máy móc thiết bị của Sacombank – SBL chiếm tỷ trọng lớn để đáp ứng nhu cầu của doanh nghiệp.

Máy móc thiết bị CTTC đối với ngành công nghiệp chế biến đang chiếm tỷ lệ lớn trong danh mục tài sản máy móc thiết bị do nhu cầu đầu tư máy móc thiết bị của ngành này lớn để hiện đại hóa các thiết bị sản xuất, trong đó ngành nhựa đang dẫn đầu với tỷ trọng 16% trong tổng dư nợ tại Sacombank - SBL tính đến 31/11/2011

Đến tháng 12/2011, tỷ lệ tài sản cho thuê là phương tiện vận chuyển/máy móc thiết bị đạt gần 38%/62%, gần đạt đến tỷ lệ đầu tư cho thuê tài sản theo kế hoạch và định hướng kinh doanh của Sacombank - SBL trong năm 2011 và 2012 là tỷ trọng 40%/60%. Tỷ trọng này góp phần hạn chế rủi ro trong trường hợp xử lý tài sản CTTC là máy móc thiết bị, dây chuyền sản xuất nếu thu hồi được thì tài sản đã qua một thời gian sử dụng trở nên lạc hậu, giá trị và tính thanh khoản giảm, hoặc tài sản mang tính chuyên dùng cao rất khó xử lý.

Đối với tài sản cho thuê là phương tiện vận chuyển, việc đẩy mạnh – duy trì tỷ trọng và tỷ lệ phát triển sản phẩm này đối với các công ty CTTC trong đó có Sacombank - SBL chịu sự cạnh tranh gay gắt của các NHTM nên dư nợ cho thuê đối với phương tiện vận chuyển chiếm tỷ trọng chưa cao. Tỷ lệ tài trợ của các ngân hàng không thấp hơn so với các công ty CTTC, ngoài ra không yêu cầu khoản ký quỹ và tài sản đảm bảo chính là tài sản hình thành từ vốn vay.

Bên cạnh đó khách hàng còn được đứng tên trên giấy chứng nhận quyền sở hữu tài sản. Điều này đã tác động đến mảng CTTC đối với tài sản là xe tải, ô tô tiêu dùng của SBL nên dư nợ chưa cao. Trong thời gian tới, Sacombank - SBL cần nghiên cứu đưa ra các chính sách bán hàng cho phù hợp để đẩy mạnh việc phát triển sản phẩm cho thuê xe ô tô.

Cơ cấu dư nợ theo thành phần kinh tế

90.00%

80.00%

70.00%

60.00%

50.00%

40.00%

30.00%

20.00%

10.00%

0.00%

![]()

![]()

![]()

![]()

2009 2010 2011

Miền Trung, tây Nguyên Các tỉnh miền Tây

Các tỉnh miền Đông

TPHCM

Hình 2.8: Cơ cấu dư nợ phân theo thành phần kinh tế tại Sacombank – SBL

31/12/2009 đến 31/12/2011

“Nguồn: Báo cáo tình hình dư nợ và rủi ro CTTC tháng 12/2009. 12/2010, 12/2011

Sacombank-SBL”

Công ty CTTC Ngân hàng Sài Gòn Thương Tín vẫn đang xúc tiến đầu tư vào các doanh nghiệp thuộc loại hình Công ty Cổ phần và Công ty TNHH. Dư nợ CTTC ở hai loại hình này lần lượt là 46% và 48% trên tổng dư nợ. Đây là hai thành phần kinh tế hoạt động đa dạng và năng động trong hầu hết tất cả các ngành nghề kinh tế Việt Nam.

Bên cạnh đó, Sacombank - SBL vẫn duy trì tỷ trọng đầu tư cho các thành phần kinh tế khác như cá nhân, DNTN để đa dạng danh mục thành phần kinh tế mà Sacombank - SBL tài trợ nhằm hạn chế rủi ro tín dụng do tập trung vào một số thành phần kinh tế khi có sự thay đổi chính sách vĩ mô.

Cơ cấu dư nợ theo địa bàn.

120%

100%

80%

60%

40%

20%

0%

![]()

![]()

![]()

![]()

![]()

2009 2010 2011

Các tỉnh phía Bắc

Miền Trung, tây Nguyên Các tỉnh miền Tây

Các tỉnh miền Đông

TPHCM

Hình 2.9: Cơ cấu dư nợ phân theo địa bàn tại Sacombank - SBL 31/12/2011

“Nguồn: Báo cáo tình hình dư nợ và rủi ro CTTC tháng 12/2011 Sacombank-SBL”

Hiện nay, Sacombank - SBL chỉ có một trụ sở chính đặt tại Thành Phố Hồ Chí Minh và một chi nhánh đặt tại Hà Nội chính thức đi vào hoạt động vào ngày 11/06/2010. Tuy nhiên công ty cũng đã mở rộng phạm vi hoạt động của mình đến các khu vực khác để phát triển dư nợ CTTC.

Dư nợ CTTC ở khu vực Thành Phố Hồ Chí Minh chiếm tỷ trọng cao (khoảng 45%) trong tổng dư nợ của SBL. Điều này hoàn toàn phù hợp vì Thành Phố Hồ Chí Minh là trung tâm kinh tế của đất nước, có rất nhiều lợi thế về cơ sở hạ tầng, nhân lực, công nghệ, Sacombank - SBL xác định đây là địa bàn rất quan trọng và cần tiếp tục đầu tư trong thời gian tới.

Khu vực Phía Bắc cũng là khu vực chiếm dư nợ đáng kể, đứng sau khu vực Thành Phố Hồ Chí Minh trong cơ cấu dư nợ của Sacombank - SBL. Vì vậy, việc mở chi nhánh tại Hà Nội là một hướng đi đúng của Sacombank - SBL để khai thác khách hàng và tăng trưởng dư nợ CTTC.

Ngoài ra, Sacombank - SBL cũng sẽ đẩy mạnh việc tiếp thị để phát triển khách hàng là các doanh nghiệp trong mạng lưới các khu công nghiệp, khu chế xuất được

quy hoạch tốt và có chính sách đầu tư phù hợp, tập trung ở một số tỉnh như Bình Dương, Vũng Tàu, Đồng Nai, Long An.

2.2.3.3. Thực trạng rủi ro tín dụng tại Sacombank - SBL

Trước khi đánh giá thực trạng rủi ro tín dụng tại Sacombank – SBL, cần thiết nhìn tổng quan tình hình nợ xấu của các Công ty CTTC thuộc Hiệp hội CTTC Việt Nam, cụ thể như sau:

Bảng 2.3: Tình hình nợ xấu tại các công ty CTTC thuộc Hiệp hội CTTC năm 2011

Nợ xấu (nhóm 3, 4, 5) | Nợ nhóm 5 | |

ALC I 71,79% 44,91% ALC II 93,39% 91,60% BLC 32,10% 2,04% ICBL 2,29% 0,01% VCBL 6,47% 5,47% SBL 0,98% 0,98% ACBL - - Vinashin 89,89% 74,28% |

(Nguồn: Báo cáo của Hiệp hội CTTC Việt Nam năm 2011)

Theo các số liệu tổng hợp trên về tình hình nợ xấu tại thời điểm cuối năm 2011, mức nợ xấu của một số Công ty CTTC vẫn khá lớn như ALC I, ACL II, BLC, và Vinashin so với năm 2011.

Công ty CTTC Ngân hàng SGTT và Công ty CTTC Ngân hàng Á Châu vẫn duy trì được tỷ lệ nợ xấu ở mức tốt nhất.

Thực trạng rủi ro tín dụng tại Sacombank - SBL

Tính đến thời điểm 31/11/2011, tổng dư nợ CTTC của Công ty CTTC Ngân hàng Sài Gòn Thương Tín là 965,640 triệu đồng, trong đó tổng nợ quá hạn của Sacombank - SBL là 9,484 triệu đồng với cụ thể dư nợ phân loại nhóm nợ như sau:

- Nhóm 1: 955,841 triệu đồng

- Nhóm 2: 315 triệu đồng

- Nhóm 5: 9,484 triệu đồng

Phân loại nợ quá hạn theo thời gian

Bảng 2.4: Tình hình nợ quá hạn và nợ xấu tại Sacombank SBL từ năm 2009 đến 2011 (Đvt: Triệu đồng)

2009 | 2010 | 2011 | |

Tổng dư nợ cho thuê | 391,455 | 828,495 | 965,640 |

Nợ quá hạn | 1,953 | 3,182 | 9,799 |

Nợ xấu | 1,953 | 3,182 | 9,484 |

Tỷ lệ nợ quá hạn/Tổng dư nợ | 0.22% | 0.36% | 1.09% |

Tỷ lệ nợ xấu/Tổng dư nợ | 0.22% | 0.36% | 1.06% |

Nợ quá hạn: Nợ từ nhóm 2 đến nhóm 5, Nợ xấu: Nợ từ nhóm 3 đến nhóm 5 “Nguồn: Báo cáo rủi ro từ năm 2009 đến 2011 của Sacombank - SBL”

Phân loại nhóm nợ quá hạn theo ngành nghề 31/12/2011

Bảng 2.5: Tình hình nhóm nợ quá hạn tại Sacombank SBL 31/12/2011

Đvt: Triệu đồng

Ngành nghề | Dư nợ quá hạn nhóm 2 | Dư nợ xấu nhóm 3 | Dư nợ xấu nhóm 4 | Dư nợ xấu nhóm 5 | |

Công ty CP Thép - - - 9.484 Thép Đình Vũ Công ty Quảng In ấn Quảng cáo 315 - - Cáo Ân Nam Tổng cộng 9.799 triệu đồng # 1,09%/ Tổng dư nợ |

“Nguồn: Báo cáo tình hình dư nợ và rủi ro CTTC tháng 12/2011 Sacombank-SBL”