Mở rộng sản xuất kinh doanh quá mức kiểm soát.

Không tính đến ảnh hưởng của chu kỳ sản xuất.

- Nguyên nhân khách quan:

Các biến động bất thường của giá cả nguyên vật liệu.

Nguyên vật liệu chính khan hiếm đột ngột.

Các hợp đồng lớn – “Bỏ nhiều trứng vào một giỏ”.

Tiến độ dự án chậm.

Đưa sản phẩm ra thị trường quá sớm.

Quá phụ thuộc vào một hay một vài khách hàng hay thị truờng lớn.

Có thể bạn quan tâm!

-

Giải pháp hạn chế rủi ro tín dụng trong Cho thuê tài chính tại Công ty Cho thuê tài chính Ngân hàng TMCP Sài Gòn Thương Tín - 1

Giải pháp hạn chế rủi ro tín dụng trong Cho thuê tài chính tại Công ty Cho thuê tài chính Ngân hàng TMCP Sài Gòn Thương Tín - 1 -

Giải pháp hạn chế rủi ro tín dụng trong Cho thuê tài chính tại Công ty Cho thuê tài chính Ngân hàng TMCP Sài Gòn Thương Tín - 2

Giải pháp hạn chế rủi ro tín dụng trong Cho thuê tài chính tại Công ty Cho thuê tài chính Ngân hàng TMCP Sài Gòn Thương Tín - 2 -

Quy Trình Tài Trợ Mua Và Cho Thuê Lại 1A. Bên Cho Thuê Ký Hợp Đồng Mua Tài Sản Của Doanh Nghiệp. 1B. Bên Cho Thuê Và Bên Thuê Ký Hợp Đồng Cho Thuê.

Quy Trình Tài Trợ Mua Và Cho Thuê Lại 1A. Bên Cho Thuê Ký Hợp Đồng Mua Tài Sản Của Doanh Nghiệp. 1B. Bên Cho Thuê Và Bên Thuê Ký Hợp Đồng Cho Thuê. -

Bài Học Kinh Nghiệm Tại Công Ty Cttc Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Ii

Bài Học Kinh Nghiệm Tại Công Ty Cttc Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Ii -

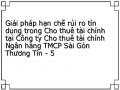

Tình Hình Dư Nợ Cttc Của Các Công Ty Thuộc Hiệp Hội Cttc

Tình Hình Dư Nợ Cttc Của Các Công Ty Thuộc Hiệp Hội Cttc -

Cơ Cấu Dư Nợ Cttc Của Công Ty Sacombank – Sbl Từ 2009 Đến 2011

Cơ Cấu Dư Nợ Cttc Của Công Ty Sacombank – Sbl Từ 2009 Đến 2011

Xem toàn bộ 110 trang tài liệu này.

Hoạch định đa dạng hóa sản phẩm kém.

Nhà quản trị không đủ khả năng điều hành khi mở rộng quy mô kinh doanh.

Người điều hành thiếu trình độ chuyên môn để có thể đảm đương và xử lý các biến cố thị trường…

Về phía công ty CTTC:

- Chính sách CTTC:

Các nghiệp vụ hoạt động của công ty CTTC chưa đa dạng.

Tập trung hoạt động cho thuê vào một số ít khách hàng hay một nhóm khách hàng có chung lĩnh vực kinh doanh hay cùng ngành nghề.

Địa bàn cho thuê không phù hợp với năng lực kiểm soát, quản trị và am hiểu thị trường.

Chạy theo doanh thu nên lơi lỏng các nguyên tắc cho thuê.

- Do quy trình CTTC

Hạn chế về trình độ, kinh nghiệm và năng lực của nhân viên trong việc phân

tích năng lực bên thuê, bên cung ứng và tài sản cho thuê.

Quyết định cho thuê mà giá trị hợp đồng quá khả năng chi trả của khách hàng.

Thông tin thu thập không đầy đủ.

Điều khoản trong hợp đồng CTTC và các hợp đồng liên quan không chặt chẽ.

Bên thuê không nhận tài sản nhưng bên cho thuê lúc này đã mất một khoản tiền

giao trước theo hợp đồng mua tài sản đã ký.

Trong hợp đồng bảo hiểm tài sản: Sự kiện bảo hiểm xảy ra nhưng nằm ngoài phạm vi bảo hiểm, hay trong phạm vi bảo hiểm nhưng do những điều khoản không rò ràng, chặt chẽ dẫn đến bên bảo hiểm chỉ bồi thường một phần hay từ chối bồi thường.

Cách thu hồi, xử lý tài sản trong trường hợp bắt buộc phải thanh lý hợp đồng CTTC trước hạn đã không được quy định chặt chẽ và cụ thể khiến không thể thu hồi tài sản cho thuê do bên thuê không tự nguyện giao tài sản cho bên cho thuê, hay bên thuê vi phạm pháp luật, bị thu giữ tài sản cho thuê làm tang vật vụ án chờ xét xử, và thậm chí tài sản thuê bị thu hồi và sung vào công quỹ.

- Thiếu am hiểu thị trường, lĩnh vực kinh doanh hoặc cập nhật thông tin ngành chậm dẫn đến phản ứng với thị trường chậm, không đưa ra kịp các phương án xử lý phòng ngừa rủi ro.

- Các biện pháp phân tán rủi ro và nắm giữ tài sản đảm bảo không hiệu quả như giá trị tài sản đảm bảo thay đổi mạnh theo thời gian, không đủ để đảm bảo cho món thuê; thiếu sót trong quản lý tài sản đảm bảo …

- Chuyên viên quan hệ khách hàng thiếu đạo đức nghề nghiệp.

Các nguyên nhân khách quan có liên quan đến môi trường hoạt động kinh doanh:

- Các thảm họa thiên nhiên như động đất, thiên tai, lũ lụt…

- Tình hình an ninh, chính trị trong nước, trong khu vực không ổn định.

- Do khủng hoảng hoặc suy thoái kinh tế, lạm phát, mất thăng bằng cán cân thanh toán quốc tế dẫn đến tỷ giá hối đoái biến động bất thường.

- Luật pháp, thuế, chính sách tài trợ, môi trường pháp lý không thuận lợi, lỏng lẻo trong quản lý vĩ mô.

- Chiến tranh, khủng bố.

1.3. Hậu quả của rủi ro tín dụng trong hoạt động CTTC

Rủi ro tín dụng luôn tiềm ẩn trong hoạt động ngân hàng nói chung và lĩnh vực hoạt động CTTC nói riêng.

Mức độ ảnh hưởng của rủi ro tín dụng gây nhiều hậu quả nghiêm trọng, tác động sâu rộng đến tình hình hoạt động và kết quả kinh doanh của công ty CTTC nói riêng, đến các mặt kinh tế xã hội của một quốc gia/phạm vi toàn cầu.

Đối với Công ty CTTC:

Rủi ro tín dụng dẫn đến việc không thu hồi được đầy đủ và đúng hạn nợ gốc/lãi/phí dẫn đến các ảnh hưởng cơ bản ban đầu sau đây:

- Thất thoát nguồn vốn kinh doanh của Công ty (vốn tự có/vốn huy động), không thu được lãi dự kiến kỳ vọng trong khi Công ty vẫn phải trả chi phí/lãi suất huy động cho nguồn vốn, không bù đắp được chi phí bỏ ra.

Theo đó, lợi nhuận giảm sút, thậm chí trong trường hợp trầm trọng, thâm hụt vốn quá lớn, không có phương án khắc phục hay ngăn chặn sẽ có khả năng dẫn đến phá sản.

- Khi phát sinh nợ xấu, tỷ lệ dự trữ bắt buộc theo quy định cũng tăng theo, dẫn đến ảnh hưởng nguồn vốn kinh doanh, lợi nhuận dự kiến của khoản tài trợ.

Đối với Hệ thống tài chính – Ngân hàng:

Hoạt động của Công ty CTTC dù quy mô lớn hay nhỏ, dù là công ty trực thuộc/có vốn góp của Ngân hàng thì Công ty CTTC vẫn liên quan hệ thống tài chính - Ngân hàng và các tổ chức kinh tế, xã hội, cá nhân trong nền kinh tế.

Do vậy, khi một công ty CTTC khó khăn, kết quả kinh doanh xấu, hoặc thậm chí phá sản, mất khả năng thanh toán thì sẽ ảnh hưởng dây chuyền tiêu cực đến toàn bộ hệ thống tài chính – ngân hàng, và các thành phần kinh tế khác.

Đối với nền kinh tế: Công ty CTTC là một trong những phương thức huy động vốn và tài trợ vốn cho nền kinh tế , vì vậy khi rủi ro tín dụng dẫn đến tình trạng phá sản của một công ty CTTC, thì tùy mức độ phổ biến, chi phối của Công ty đó mà làm cho nền kinh tế bị rối loạn, mất bình ổn về quan hệ cung – cầu vốn…

Trong quan hệ kinh tế đối ngoại: Làm ảnh hưởng đến vị thế và hình ảnh của hệ thống tài chính – ngân hàng quốc gia cũng như toàn bộ nền kinh tế của quốc gia đó.

Tóm lại, rủi ro tín dụng trong hoạt động CTTC xảy ra sẽ gây ra những hậu quả ở những mức độ khác nhau: nhẹ nhất là công ty CTTC bị giảm lợi nhuận, nặng nhất là khi công ty CTTC bị mất vốn.

Nếu tình trạng này không có biện pháp khắc phục được, các ảnh hưởng ngày càng nặng nề, không thể khắc phục. Công ty CTTC sẽ bị phá sản, gây ảnh hưởng đến nền kinh tế nói chung và hệ thống tài chính – ngân hàng nói riêng. Chính vì vậy, ban điều hành quản lý công ty phải có những biện pháp hạn chế thích hợp để giảm thiểu rủi ro trong CTTC.

1.4. Ý nghĩa của việc hạn chế rủi ro tín dụng trong hoạt động CTTC:

Đối với Công ty CTTC:

- Giảm thiểu và hạn chế mức ảnh hưởng, thất thoát (nếu có tổn thất), bảo toàn nguồn vốn kinh doanh của công ty CTTC phát sinh từ việc không thu được lãi dự kiến kỳ vọng trong khi công ty vẫn phải trả chi phí huy động vốn.

- Kiểm soát và đảm bảo lợi nhuận của công ty CTTC ở mức hiệu quả, an toàn vốn và giảm thiểu khả năng mất vốn – khả năng phá sản của công ty. Từ sự ổn định kinh doanh, lợi nhuận, công ty CTTC có cơ sở để tăng trưởng và phát triển bền vững.

Đối với Hệ thống tài chính – Ngân hàng và nền kinh tế: Với các biện pháp hạn chế rủi ro tín dụng trong hoạt động CTTC hiệu quả, công ty CTTC hạn chế được các khó khăn trong kinh doanh, lợi nhuận, luôn đảm bảo khả năng sinh lời, hoạt động kinh doanh ổn định, bền vững tăng trưởng. Từ đó đảm bảo tính ổn định, bền vững và hiệu quả của hệ thống tài chính – ngân hàng và đóng vai trò quan trọng trong việc cung ứng vốn cho nền kinh tế.

1.5. Lượng hóa và đánh giá rủi ro tín dụng trong hoạt động CTTC

1.5.1. Lượng hóa rủi ro tín dụng: Là việc xây dựng mô hình thích hợp để định lượng mức độ rủi ro của khách hàng, từ đó xác định phát định phần bù rủi ro và giới hạn tín dụng an toàn tối đa đối với một khách hàng cũng như để trích lập dự phòng rủi ro.

Sau đây là một số mô hình đang được áp dụng tương đối phổ biến:

Mô hình định tính – Mô hình 6C:

Trọng tâm của mô hình này là xem xét liệu người đi thuê có thiện chí trả nợ và

năng lực, khả năng thanh toán nợ thuê tài chính đến hạn hay không?

Cụ thể gồm 06 yếu tố như sau:

- Tư cách người đi thuê (Character)

- Năng lực của người đi thuê (Capacity)

- Thu nhập của người đi thuê (Cash)

- Bảo đảm tiền tài trợ CTTC (Collateral)

- Các điều kiện (Conditions)

- Kiểm soát (Control)

Mô hình xếp hạng của Moody’s và Standard & Poor’s:

Đối với Moody xếp hạng cao nhất là Aaa nhưng với Standard & Poor thì cao nhất là AAA.

Việc xếp hạng giảm dần từ Aa (Moody’s) và AA (Standard & Poor) sau đó thấp dần để phản ánh rủi ro không được hoàn vốn cao. Trong đó, khoản tài trợ trong 4 loại đầu được xem là khoản tài trợ mà Công ty CTTC.

Mô hình xếp hạng của Moody’s và Standard & Poor’s

(Chi tiết theo Phụ lục 1 đính kèm)

Mô hình điểm số Z

Đây là mô hình do Altman đã xây dựng dùng để cho điểm tín dụng các doanh nghiệp đề nghị thuê tài chính.

- Chỉ số Z bao gồm năm chỉ số X1, X2, X3, X4, X5: X1 = Vốn lưu động/Tổng tài sản

X2 = Lợi nhuận giữ lại/Tổng tài sản

X3 = Lợi nhuận trước lãi thuê tài chính và thuế/Tổng tài sản

X4 = Giá trị thị trường của Vốn chủ sở hữu/Giá trị sổ sách của tổng nợ

X5 = Doanh số/Tổng tài sản

- Đại lượng Z dùng làm thước đo tổng hợp để phân loại rủi ro tín dụng đối với

người đi thuê và phụ thuộc vào:

Trị số của các chỉ số tài chính của người đi thuê

Tầm quan trọng của các chỉ số này trong việc xác định xác suất vỡ nợ của

người đi thuê trong quá khứ.

- Trị giá Z càng cao thì xác suất vỡ nợ của người đi thuê càng thấp. Ngược lại, khi trị giá Z thấp hoặc là một số âm thì đó là căn cứ xếp khách hàng vào nhóm nguy cơ vỡ nợ cao.

Mô hình điểm xếp hạng số Z của Altman

(Chi tiết theo Phụ lục 1 đính kèm)

Mô hình điểm tín dụng tiêu dùng:

Các yếu tố quan trọng liên quan đến khách hàng sử dụng trong mô hình cho điểm tín dụng tiêu dùng bao gồm: Hệ số tín dụng, tuổi đời, trạng thái tài sản, số người phụ thuộc, sở hữu nhà, thu nhập, điện thoại cố định, số tài khoản cá nhân, thời gian công tác.

Mô hình điểm tín dụng tiêu dùng được sử dụng tại các tổ chức tín dụng ở Mỹ

(Chi tiết theo Phụ lục 1 đính kèm)

Khách hàng có điểm số cao nhất theo mô hình với 8 mục tiêu trên là 43 điểm và thấp nhất là 9 điểm.

Giả sử Công ty CTTC biết mức 28 điểm là ranh giới giữa khách hàng có tín dụng tốt và khách hàng có tín dụng xấu, từ đó công ty CTTC hình thành khung chính sách tín dụng theo mô hình điểm số như sau:

Tổng số điểm của khách hàng

Từ 28 điểm trở xuống 29 – 30 điểm

31 – 33 điểm

Quyết định tài trợ CTTC

Từ chối tài trợ

Tài trợ CTTC đến mức 500 USD Tài trợ CTTC đến mức 1000 USD

34 – 36 điểm

37 – 38 điểm

39 – 40 điểm

41 – 43 điểm

Tài trợ CTTC đến mức 2.500 USD Tài trợ CTTC đến mức 3.500 USD Tài trợ CTTC đến mức 5.000 USD

Tài trợ CTTC đến mức 8.000 USD

“ Nguồn: Quản trị Ngân hàng thương mại – Trần Huy Hoàng (2011)

– Nhà xuất bản Lao động xã hội”.

1.5.2. Đánh giá rủi ro tín dụng trong cho thuê tài chính:

1.5.2.1. Phân loại nợ:

Hiện nay việc phân loại nợ trong hệ thống Ngân hàng thương mại Việt Nam thực hiện theo Quyết định số 493/2005/QĐ-NHNN ngày 22/04/2005 và được sửa đổi theo Quyết định số 18/2007/QĐ-NHNN ngày 25/04/2007.

Theo quyết định này thì Công ty CTTC phân loại nợ thành 5 nhóm (Chi tiết theo Phụ lục 2 đính kèm)

1.5.2.2. Tỷ lệ nợ quá hạn:

Tỷ lệ nợ quá hạn =

Dư nợ quá hạn

Tổng dư nợ cho vay

× 100%

Trong đó: nợ quá hạn là nợ thuộc nhóm 2 đến nhóm 5.

Quy định hiện nay của Ngân hàng Nhà nước Việt Nam cho phép tỷ lệ nợ quá hạn của các Ngân hàng không được vượt quá 5%, nghĩa là trong 100 đồng vốn Công ty CTTC bỏ ra tài trợ cho thuê thì nợ quá hạn tối đa chỉ được phép là 5 đồng.

1.5.2.3. Tỷ trọng nợ xấu

Tỷ lệ nợ xấu =

Dư nợ xấu

Tổng dư nợ cho vay

× 100%

Trong đó: nợ quá hạn là nợ thuộc nhóm 3 đến nhóm 5.

Quy định hiện nay của Ngân hàng Nhà nước Việt Nam cho phép tỷ lệ nợ xấu của các Công ty CTTC không được vượt quá 3%.

1.5.2.4. Hệ số rủi ro tín dụng:

Hệ số RRTD =Tổng dư nợ cho vay× 100%

Tổng tài sản có

Hệ số này cho thấy tỷ trọng trong khoản mục tín dụng trong tài sản có, khoản mục tín dụng trong tài sản có càng lớn thì lợi nhuận sẽ cao nhưng đồng thời rủi ro sẽ rất cao.

1.5.3. Một số biện pháp hạn chế rủi ro tín dụng trong hoạt động CTTC nói chung

Rủi ro tín dụng tiềm ẩn trong suốt quá trình hoạt động CTTC, vì vậy để có thể hạn chế rủi ro tín dụng, các biện pháp phải được xây dựng xuyên suốt, liên tục theo các khâu thẩm định trước khi cho thuê, phê duyệt cho thuê, giải ngân, theo dòi khoản tài trợ CTTC. Các biện pháp tổng quát hạn chế rủi ro tín dụng trong hoạt động CTTC chủ yếu các biện pháp sau:

Xây dựng chính sách cho thuê phù hợp:

- Xác định quyền, trách nhiệm, nghĩa vụ của các chức danh và bộ phận kinh doanh

- Xác định cơ chế phân cấp phê duyệt rò ràng ở mức Ban giám đốc, Chủ tịch, Hội

đồng tín dụng.

- Thiết kế sổ tay tín dụng, chính sách khách hàng trong hoạt động CTTC những điều kiện cơ bản tối thiểu

- Thiết kế các phương án tài trợ với thời gian và lãi suất CTTC phù hợp, đảm bảo

cân đối với thời gian và lãi suất huy động đầu vào.

- Thực hiện đúng quy định về giới hạn tài trợ CTTC đối với một khách hàng, hoặc một ngành nghề - lĩnh vực kinh doanh, hoặc một địa bàn nhất định, và các tỷ lệ an toàn trong hoạt động kinh doanh.