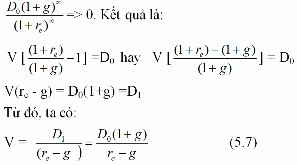

Với giả định re >g nên:

Ví dụ 5.3: Cổ tức của cổ phiếu ABC ở năm hiện tại là 5.500 đồng, mức tăng trưởng cổ tức này được kỳ vọng là 8%/năm trong tương lai. Hỏi giá cổ phiếu này là bao nhiêu nếu nhà đầu tư đòi hỏi tỷ suất lợi nhuận là 14%/năm?

+ Trường hợp tốc độ tăng trưởng cổ tức bằng 0:

Đây chỉ là trường hợp đặc biệt của mô hình tốc chiết khấu dòng cổ tức khi tỷ lệ tăng trưởng cổ tức g = 0. Khi đó công thức (5.7) sẽ là:

V D1 (5.8)

re

+ Trường hợp tỷ lệ tăng trưởng cổ tức thay đổi qua từng giai đoạn: Khi tỷ lệ tăng trưởng cổ tức g thay đổi qua từng giai đoạn thì công thức (5.7) không còn phù hợp nữa, lúc này cần phải sử dụng

công thức gốc (5.3) để điều chỉnh cho phù hợp.

Ví dụ 5.4: Có các thông tin về cổ phiếu của công ty ABC như sau:

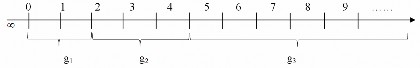

- Tốc độ tăng cổ tức từ năm thứ nhất đến năm thứ hai là g1

- Tốc độ tăng trưởng cổ tức từ năm thứ ba đến năm thứ năm là g2

- Tốc độ tăng trưởng cổ tức từ năm thứ sáu trở đi là g3 Biết rằng: g1 # g2 # g3

Từ ví dụ trên ta có sơ đồ dòng tiền sau:

Xuất phát từ công thức (5.3), với tỷ lệ tăng trưởng cổ tức được xác định theo từng giai đoạn, chúng ta cũng sẽ thực hiện việc chiết khấu dòng tiền theo từng giai đoạn tương ứng. Khi đó, ta có:

![]()

Mô hình chiết khấu cổ tức có thể áp dụng để định giá cổ phiếu trong các trường hợp xác định được các động thái tăng trưởng cổ tức và tỷ lệ hiện tại hóa. Tuy nhiên, mô hình này không thể áp dụng được trong trường hợp công ty giữ lại toàn bộ lợi nhuận để tái đầu tư, không trả cổ tức cho cổ đông. Trong trường này nhà đầu tư vẫn chấp nhận mua cổ phiếu với mục tiêu là hưởng chênh lệch giá chứ không phải cổ tức.

* Định giá cổ phiếu thường bằng mô hình chiết khấu dòng thu nhập (DCF) theo quan điểm của nhà đầu tư đa số.

Trên quan điểm của các nhà đầu tư đa số, ngoài các mục tiêu được hưởng cổ tức và chênh lệch giá cổ phiếu, họ còn nhằm vào các mục tiêu khác. Các nhà đầu tư đa số thường không thụ động trông chờ vào sự may rủi của các khoản cổ tức mà doanh nghiệp sẽ chi trả trong tương lai. Trái lại, họ sẽ đổi lấy cơ hội để gia tăng quyền kiểm soát doanh nghiệp. Khi nắm được quyền kiểm soát doanh nghiệp, họ có thể điều khiển dự án, điều khiển doanh nghiệp hoạt động theo ý đồ riêng của họ. Các nhà đầu tư đa số xem xét doanh nghiệp như là một dự án đầu tư với các dòng tiền vào ra. Họ chỉ quyết định mua doanh nghiệp trên cơ sở xem xét và đánh giá doanh nghiệp theo tiêu chuẩn hiệu quả của dự án đầu tư. Nghĩa là, họ xem xét và cân nhắc số lượng tiền phải tiếp tục bỏ ra (dòng tiền ra) và độ lớn của các khoản thu nhập có thể đạt được (dòng tiền vào).

Việc sử dụng mô hình dòng tiền chiết khấu để định giá doanh nghiệp theo quan điểm của nhà đầu tư đa số có thể khái quát qua công thức sau:

![]()

Trong đó:

V: Giá trị doanh nghiệp;

CFt: Thu nhập ròng của doanh nghiệp ở năm thứ t;

Vn: Giá trị doanh nghiệp ước tính vào cuối chu kỳ hoạt động hoặc cuối chu kỳ phân tích;

r: Tỷ suất hiện tại hóa hay tỷ suất chiết khấu;

n: Thời gian hoạt động của doanh nghiệp hoặc thời gian của kỳ phân tích.

Khi định giá cổ phiếu theo quan điểm của các nhà đầu tư đa số, người ta thường tiến hành theo các bước như sau:

- Bước 1: Thực hiện dự báo dài hạn về các dòng tiền trong tương lai: dự báo về doanh thu, chi phí, vốn đầu tư và các khoản rút vốn đầu tư ra khỏi quá trình hoạt động hàng nămg; dự báo về chu kỳ đầu tư

(n) và đầu tư của doanh nghiệp ở thời điểm cuối chu kỳ đầu tư.

- Bước 2: Xác định tỷ suất hiện tại hóa phù hợp: Ở đây cần lựa chọn theo nguyên tắc vừa thể hiện được yếu tố thời giá của tiền, vừa tính đến yếu tố rủi ro. Thông thường, người ta sử dụng chi phí vốn bình quân, là chi phi cơ hội vốn đầu tư vào doanh nghiệp.

- Bước 3: Xác định giá trị hiện tại của dòng tiền thuần theo tỷ suất chiết khấu đã chọn.

Ví dụ 5.5: Các thông tin về dòng tiền, tỷ suất hiện tại hóa và nội dung xác định giá trị doanh nghiệp ABC như sau:

Bảng 5.3: Một số chỉ tiêu tài chính và kết quả tính toán giá trị doanh nghiệp ABC

Đơn vị tính: tỷ đồng

1 | 2 | 3 | 4 | 5 | Giá trị cuối cùng | |

1. Doanh thu | 100 | 120 | 150 | 130 | 110 | |

2. Tổng chi phí bằng tiền | 60 | 70 | 80 | 78 | 73 | |

3. Khấu hao | 10 | 10 | 10 | 8 | 8 | |

4. Lãi vay | 5 | 5 | 5 | 4 | 4 | |

5. Thu nhập chịu thuế (1-2-3-4) | 25 | 35 | 55 | 40 | 25 | |

6. Thuế TNDN (5x20%) | 5 | 7 | 11 | 8 | 5 | |

7. Thu nhập sau thuế (5-6) | 20 | 28 | 44 | 32 | 20 | |

8. Dòng tiền vào (3+4+7) | 35 | 43 | 59 | 44 | 32 | |

9. Đầu tư vào TSCĐ | (7) | - | (6) | (4) | - | |

10. Chênh lệch vốn lưu động thường xuyên | (5) | (5) | (5) | (2) | - | |

11. Dòng tiền thuần (8-9-10) | 23 | 38 | 48 | 38 | 32 | 320 |

12. Tỷ suất hiện tại hóa | 10% | 10% | 10% | 10% | 10% | 10% |

13. Giá trị hiện tại | 20,91 | 31,4 | 36,06 | 25,95 | 19,87 | 198,69 |

14. Giá trị các khoản nợ hiện tại | 12,5 | |||||

15. Giá trị doanh nghiệp | 320,2 | |||||

Có thể bạn quan tâm!

-

Các Yếu Tố Ảnh Hưởng Đến Giá Trị Doanh Nghiệp

Các Yếu Tố Ảnh Hưởng Đến Giá Trị Doanh Nghiệp -

Các Phương Pháp Chủ Yếu Định Giá Doanh Nghiệp

Các Phương Pháp Chủ Yếu Định Giá Doanh Nghiệp -

Định giá tài sản Phần 2 - 6

Định giá tài sản Phần 2 - 6 -

Phương Pháp Chiết Khấu Và Vốn Hoá Dòng Tiền Thuần.

Phương Pháp Chiết Khấu Và Vốn Hoá Dòng Tiền Thuần. -

Phương Pháp Định Giá Doanh Nghiệp Dựa Vào Tỷ Số P/e

Phương Pháp Định Giá Doanh Nghiệp Dựa Vào Tỷ Số P/e -

Định giá tài sản Phần 2 - 10

Định giá tài sản Phần 2 - 10

Xem toàn bộ 94 trang tài liệu này.

Chú giải cách xác định một số chỉ tiêu:

- Giá trị cuối cùng của doanh nghiệp là giá trị dự tính đến cuối chu kỳ đầu tư (cuối năm thứ 5), thường được tính bằng giá trị hiện tại của dòng tiền thuần của doanh nghiệp được ổn định từ năm thứ năm trở đi và được tính như sau:

Vn = Pr/r => V5 = 32/10% = 320

- Với giả định là giá trị các khoản nợ hiện tại của doanh nghiệp

là 12,5 tỷ đồng, giá trị doanh nghiệp ABC sẽ là:

(20,91 + 31,4 + 36,06 + 25,95 + 19,87 + 198,69) - 12,5 = 320,2

tỷ đồng

c. Ưu điểm và hạn chế của phương pháp định giá cổ phiếu

* Ưu điểm:

- Phương pháp định giá chứng khoán cho phép tiếp cận trực tiếp các khoản thu nhập dưới hình thức cổ tức để xác định giá trị doanh nghiệp. Giá trị thực của cổ phiếu được tính bằng giá trị hiện tại của dòng cổ tức trong tương lai, đây là một quan điểm được phần lớn các nhà kinh tế thừa nhận. Bằng phương pháp này, người ta có thể đánh giá được giá cả chứng khoán trên thị trường vượt quá xa so với giá trị thực hay không, từ đó có thể đưa ra các quyết định mua bán doanh nghiệp.

- Phương pháp này đặc biệt phù hợp với quan điểm nhìn nhận và đánh giá về giá trị doanh nghiệp của các nhà đầu tư thiểu số

- những người mà không có khả năng thâu tóm quyền kiểm soát doanh nghiệp. Do đó, giá trị của một doanh nghiệp đối với nhà đầu tư thiểu số được tính bằng giá trị hiện tại của các khoản thu nhập mà doanh nghiệp sẽ trả cho họ trong tương lai. Nếu loại trừ động cơ mua chứng khoán nhằm thu chênh lệch giá, thì nhà đầu tư thiểu số chỉ có thể quyết định mua, bán chứng khoán dựa trên sự tính toán về cổ tức.

- Phương pháp này tỏ ra khá thích hợp với các doanh nghiệp có cổ phiếu được niêm yết và giao dịch trên thị trường chứng khoán, hoặc khi việc xác định giá trị tài sản thuần gặp nhiều khó khăn và những doanh nghiệp có tài sản hữu hình không đáng kể nhưng được đánh giá rất cao ở những giá trị vô hình, chẳng hạn như các doanh nghiệp hoạt động trong lĩnh vực tư vấn, dịch vụ, tài chính, ngân hàng, bảo hiểm... Đó cũng là những doanh nghiệp thường đa dạng hoá các hình thức đầu tư chứng khoán nhằm phân tán rủi ro.

* Hạn chế:

- Việc xác định giá trị thực của cổ phiếu dựa trên việc dự báo dòng cổ tức thường không dễ dàng. Cổ phiếu là loại chứng khoán có nhiều rủi ro, cho nên, giả định về sự ổn định của cổ tức và tỷ lệ tăng trưởng cổ tức đều đặn thường không thuyết phục được các nhà đầu tư thực thụ.

- Để xác định được dòng cổ tức, người ta còn phải biết được chính sách cổ tức trong tương lai. Trong thực tế, chính sách này phụ thuộc vào rất nhiều yếu tố, như: Nhu cầu đầu tư, nhu cầu trả nợ, khả năng tích luỹ vốn từ khấu hao, chính sách thuế thu nhập,.... Do đó, việc tính toán đến các yếu tố này cũng không đơn giản, nhất là khi các nhà đầu tư lại là cổ đông thiểu số không có quyền quyết định đối với chính sách cổ tức của công ty.

- Việc giả định các tham số t được xác định trước giúp cho mô hình hoá một cách dễ dàng, nhưng nhìn chung là không sát với thực tế. Bởi lẽ, giả định như vậy có nghĩa là coi doanh nghiệp tồn tại mãi mãi. Việc xác định tỷ suất hiện tại hoá đòi hỏi phải có dựa trên lý thuyết hoàn chỉnh về rủi ro, mà điều này gần như chưa có câu trả lời thật chính xác, các phương pháp lượng định rủi ro cho đến ngày nay còn mang nặng yếu tố chủ quan.

5.2.2.2 Phương pháp hiện tại hóa lợi nhuận thuần

a. Cơ sở của phương pháp:

Theo nguyên tắc phân phối thu nhập của doanh nghiệp, trên cơ sở doanh thu đạt được trong kỳ, doanh nghiệp sẽ sử dụng để bù đắp các khoản chi phí, thực hiện nghĩa vụ nộp thuế cho Nhà nước, phần còn lại là lợi nhuận thuần (lợi nhuận ròng) thuộc về chủ sở hữu doanh nghiệp. Do đó, giá trị của doanh nghiệp được đo bằng độ lớn của các khoản lợi nhuận thuần mà doanh nghiệp có thể mang lại cho chủ sở hữu trong suốt thời gian tồn tại và hoạt động của doanh nghiệp.

b. Nội dung phương pháp:

Dựa trên nguyên tắc chiết khấu dòng tiền, trong phương pháp này, giá trị doanh nghiệp là giá trị hiện tại của các khoản lợi nhuận thuần trong tương lai, được tính bằng công thức:

Pr Pr Pr n Pr

V0 12 ... nt

(5.11)

(1 i)

(1 i)2

(1 i)n

t1 (1 i)t

Trong đó:

V0: Giá trị DN

Prt: Lợi nhuận thuần của doanh nghiệp năm thứ t i: Tỷ suất hiện tại hóa

n: Số năm nhận được lợi nhuận

Công thức (5.11) được đơn giản hoá bằng cách coi lợi nhuận thuần hàng năm của doanh nghiệp là bằng nhau: Pr1 = Pr2= ....= Prn

= Pr và khi t , tức là giả định doanh nghiệp có thể tồn tại mãi mãi khi đó, công thức (5.11) có thể được viết lại như sau:

Pr Pr Pr n Pr

V0 12 ... nt

(1 i)

(1 i)2

(1 i)n

t1 (1 i)t

Pr 1 1 ... 1

Pr 1

(1 i)

(1 i)2

(1 i)n

n

t1

(1 i)t

(5.12)

Đẳng thức (5.12) là tổng cộng các số hạng của một cấp số nhân

có công bội bằng: 1

, do đó: V

Pr 1

(1i)

0 i

1 (1 i)n

Với giả định doanh nghiệp tồn tại và hoạt động mãi mãi,

tức là t , khi đó,

1 0 và ta có:

(1 i) n

V Pr

0i

- Xác định lợi nhuận thuần: Pr là khoản lợi nhuận thuần mà doanh nghiệp có thể đạt được hàng năm trong tương lai. Để xác định Pr, người ta thường dựa vào số liệu về lợi nhuận thuần mà doanh nghiệp đã đạt được ở một số năm trong quá khứ, sau đó tính số bình quân. Việc sử dụng số liệu về lợi nhuận thuần trong bao nhiêu năm là tùy thuộc vào nhận định của người đánh giá. Tuy nhiên, cũng cần phải đảm bảo số liệu quá khứ còn đủ độ tin cậy, chừng nào mà các điều kiện về môi trường kinh doanh, về năng lực quản trị của doanh nghiệp không có những biến động lớn so với hiện tại và tương lai thì số liệu của năm đó còn có thể chấp nhận được để đưa vào tính toán.

Trên thực tế, tại các nước có nền kinh tế thị trường phát triển, các chuyên gia định giá thường không sử dụng ngay số liệu lợi nhuận thuần của doanh nghiệp mà phải thực hiện một số điều chỉnh nhất định như sau:

+ Khấu hao TSCĐ: Các chuyên gia định giá thường phải tính lại các khoản trích khấu hao TSCĐ bởi lẽ các doanh nghiệp bao giờ cũng trích khấu hao theo nguyên giá trên sổ sách kế toán, chưa được đánh gái lại tại thời điểm xác định giá trị doanh nghiệp. Phương pháp trích khấu hao cũng có thể có sự khác nhau giữa các năm và giữa các đơn vị trực thuộc doanh nghiệp. Do đó, cần có sự điều chỉnh nhằm phản ánh đúng mức độ hao mòn thực tế của TSCĐ, xác định đúng lợi nhuận thuần của doanh nghiệp.

+ Các khoản chi vượt trội bất thường: Đối với một số khoản chi phí như tiền lương của chủ doanh nghiệp tư nhân, các khoản tiền thưởng vượt trội của một số lãnh đạo doanh nghiệp, trên góc độ kế toán, những khoản chi này mặc dù đã được cơ quan thuế cho phép tính vào chi phí được trừ. Tuy nhiên, trên góc độ tài chính, nếu những khoản chi này lớn quá mức bình thường, nó đã vượt quá tính chất như khoản chi phí, thì trên góc độ tài chính, cần coi khoản chi vượt trội như một khoản thu nhập - tính vào lợi nhuận thuần của doanh nghiệp.

+ Phân bổ chi phí: Lãi thuần trong kế toán cao hay thấp còn phụ thuộc vào phương pháp phân bổ các chi phí cho hàng tồn kho ở cuối niên độ kế toán theo tiêu thức nào. Do đó, cần có sự điều chỉnh tiêu thức hay phương pháp phân bổ chi phí cho thống nhất giữa các thời kỳ kinh doanh khác nhau, để xác định đúng thực lãi của doanh nghiệp.

+ Các khoản chi phí và thu nhập bất thường: Đây là những khoản phát sinh nằm ngoài sự kiểm soát của doanh nghiệp, không phản ánh đúng xu thế chung của hoạt động kinh doanh của doanh nghiệp, cho nên cũng cần phải loại trừ ra để đảm bảo tính khách quan, không bị chi phối bởi yếu tố đột biến bất thường của doanh nghiệp.

+ Thuế: Mỗi sự điều chỉnh kể trên đều làm thay đổi thuế TNDN. Vì vậy, cần tính toán lại số thuế thu nhập phải nộp. Khoản thuế được tính lại này mang tính chất như một khoản thuế trên lý thuyết và được sử dụng để tính lại lợi nhuận thuần hàng năm.

Các động thái điều chỉnh kể trên phải được thực hiện trên nguyên tắc rà soát lại cách thức hạch toán doanh thu, cách thức hạch toán từng khoản mục chi phí nhằm tìm ra khoản lợi nhuận thuần trên góc độ tài chính, chứ không phải lợi nhuận thuần theo cách nhìn

của hạch toán kế toán. Có như vậy mới chỉ ra được những khoản thu nhập thực tế mà người mua có thể trông đợi ở doanh nghiệp.

Sau khi thực hiện việc điều chỉnh lợi nhuận thuần trong quá khứ, người ta thường áp dụng phương pháp bình quân số học hoặc bình quân gia quyền để xác định lợi nhuận thuần trong tương lai như sau:

+ Tính bình quân số học: Dựa vào số liệu về lợi nhuận thuần đã điều chỉnh để tính theo phương pháp bình quân số học giản đơn. Chẳng hạn, dựa vào số liệu lợi nhuận thuần của công ty ABC trong 3 năm gần nhất:

t-3 | t-2 | t-1 | |

Lợi nhuận thuần (tỷ đồng) | 15 | 17 | 20 |

Pr 15 17 20 17,33

3

Tỷ đồng

+ Tính bình quân gia quyền có trọng số: Phương pháp này dựa trên quan niệm cho rằng lợi nhuận của các năm càng gần với thời điểm hiện tại càng phản ánh chính xác hơn năng lực hiện tại của doanh nghiệp nên càng phải lấy trọng số cao hơn. Việc lựa chọn trọng số hoàn toàn tuỳ thuộc vào tính chủ quan của người đánh giá.

Chẳng hạn, trong ví dụ trên, năm t-1 có trọng số là 3, năm thứ t-2 có trọng số là 2, năm t-3 có trọng số là 1, khi đó ta có:

Pr 15x1 17x2 20x3 18,17

1 2 3

Tỷ đồng

Trong thực tế, người ta còn dùng phương pháp tương quan hồi quy để vừa tìm ra mức lợi nhuận thuần bình quân, vừa phản ánh được xu hướng biến động của khoản lợi nhuận này trong tương lai. Tuy nhiên, về bản chất, phương pháp này cũng không khác nhiều so với 2 phương pháp nêu trên, tức là cũng dựa vào việc xử lý số liệu trong quá khứ để xác định xu hướng cho tương lai. Do đó, việc đánh giá như trên vẫn không thuyết phục được các nhà đầu tư mua doanh nghiệp với mục đích thực hiện những cải tổ lớn đối với doanh nghiệp trong tương lai.

- Xác định tỷ suất hiện tại hóa: Việc xác định tỷ suất hiện tại hoá

(i) cần được thực hiện theo hướng là phải chọn một tỷ lệ nào đó mà vừa phản ánh được yếu tố thời giá của tiền, vừa phản ánh được chi