65

Tại Việt Nam, thuế thu nhập doanh nghiệp luôn được coi là nguồn thu chủ yếu trong tổng thu NSNN. Mỗi năm sắc thuế này thường đóng góp từ 20-25% tổng số thu.

Với nền kinh tế, thuế thu nhập doanh nghiệp tác động đến hầu hết các cơ quan, tổ chức và ảnh hưởng trực tiếp đến việc ra quyết định tổ chức sản xuất, kinh doanh và tổ chức hoạt động của các đơn vị. Mỗi sự thay đổi trong chính sách thuế thu nhập doanh nghiệp có ảnh hưởng trực tiếp đến lợi nhuận kinh doanh làm thay đổi chiến lược hoạt động, kinh doanh của doanh nghiệp và các tổ chức kinh tế. Từ đó làm ảnh hưởng đến số thu NSNN của ngành thuế nói riêng và GDP của nền kinh tế nói chung.

Qua các phân tích mang tính định tính ở trên, có thể thấy rằng thuế TNDN sẽ có những tác động trực tiếp đến số thu NSNN cũng như GDP của nền kinh tế khi có những thay đổi lớn trong chính sách.

Hình 2.1: Tình hình thu NSNN qua các năm

Nguồn: [35] ,[36] và [37]

Qua biểu đồ trên Hình 2.1, có thể thấy, từ năm 2007, khi Việt Nam gia nhập WTO, thuế TNDN tăng mạnh. Tuy rằng vào năm 2009, khi điều chỉnh thuế suất từ 28% xuống 25%, cùng với việc chuyển nhóm người nộp thuế TNDN là các các hộ kinh doanh cá thể sang nộp thuế TNCN thì số thu thuế TNDN của năm đó giảm, nhưng các năm tiếp sau thì số thu thuế TNDN lại tiếp tục tăng. Bên cạnh đó, mặc dù số thu về thuế TNDN có giảm khi điều chỉnh giảm thuế suất thì số tổng thu NSNN vẫn tăng (dù tốc độ tăng chậm lại). Điều này có thể nhận thấy công tác quản lý thu thuế, thực hiện nhiệm vụ chính trị về thu ngân sách đã không bị ảnh hưởng quá nhiều trong giai đoạn này.

66

Hình 2.2: So sánh GDP thực tế và số thu thuế TNDN qua các năm

Nguồn: [35] và[37]

Trong đánh giá ảnh hưởng của việc điều chỉnh chính sách thuế TNDN đến tốc độ tăng trưởng của nền kinh tế, tác giả đã sử dụng GDP thực tế để loại bỏ yếu tố lạm phát nhằm tăng tính chính xác cho nghiên cứu.

Qua biểu đồ trên hình 2.2 có thể thấy, mặc dù số thu từ thuế TNDN có giảm sau mỗi lần điều chỉnh giảm thuế suất, tuy nhiên nền kinh tế vẫn tăng trưởng đều qua các năm. Điều này có thể đưa đến 2 nhận định: Thứ nhất, việc giảm thuế suất thuế TNDN đã tạo điều kiện cho các cơ sở sản xuất kinh doanh tăng tích lũy và tái đầu tư vào nền kinh tế, góp phần thúc đẩy tăng trưởng nền kinh tế. Thứ hai, việc cắt giảm thuế suất thuế TNDN tại Việt Nam đã được thực hiện một cách phù hợp, không gây xáo trộn cho nền kinh tế, không ảnh hưởng nghiêm trọng đến việc thu ngân sách.

Số thu thuế TNDN đạt được đều tăng qua các năm ( xem phụ lục 4).

- Tác động của thuế thu nhập cá nhân đối với thu ngân sách

Trong khi thuế TNDN đóng góp 1 tỷ lệ đáng kể cho thu NSNN của Việt Nam thì thuế TNCN vẫn còn là 1 sắc thuế mang lại tỷ lệ còn thấp. Hàng năm, thuế TNCN chỉ đóng góp khoảng 1-1,5% (trước năm 2008) và khoảng 3-4% (từ 2008 đến nay). Tương tự như đối với thuế TNDN, để đánh giá mức độ ảnh hưởng của việc thay đổi chính sách thuế TNCN với tổng thu NSNN và tăng trưởng của nền kinh tế thì trước hết cần xác định các mốc thời gian có những biến đổi quan trọng của thuế TNCN tại Việt Nam.

67

Có thể nói, với sắc thuế này, thay đổi quan trọng nhất trong giai đoạn từ năm 1999 đến nay là việc thay thế Pháp lệnh thuế đối với người có thu nhập cao bằng Luật Thuế TNCN. Theo đó, việc mở rộng thêm đối tượng thuộc diện chịu thuế TNCN sẽ mang lại thêm số thu cho ngân sách.

Hình 2.3 : Đồ thị tổng thu NSNN và số thu thuế TNCN qua các năm

Nguồn: [35] và [37]

Qua biểu đồ trên có thể thấy, việc thay thế thuế TNCN cho thuế thu nhập với người có thu nhập cao vào năm 2009 chưa làm thay đổi đáng kể số thu trong năm này. Năm 2009, số thuế TNCN thu được là 14,3 nghìn tỷ đồng tăng 10,6% so với năm 2008. Tuy nhiên, vào năm 2010, số thuế TNCN thu được tăng 83,6% lên mức 26,2 nghìn tỷ đồng. Việc tăng thu đột biến này phần nhiều là nhờ có tăng cường công tác quản lý thuế TNCN của cơ quan thuế các cấp. Trong khi số thu từ thuế TNCN có những biến động lớn thì tổng thu NSNN qua các năm vẫn duy trì tỷ lệ tăng đều khoảng 22% (trừ năm 2009 có mức tăng thấp).

Thông thường, khi thuế TNCN có tác động rộng hơn, làm tăng thu NSNN nhiều hơn thì thu nhập của người dân sẽ ít đi, dẫn đến tiêu dùng và đầu tư giảm sút và làm giảm số thu tại các sắc thuế gián thu. Tuy nhiên, số liệu thực tế một lần nữa cho thấy tác động của thuế TNCN lên tổng thu NSNN là không đáng kể.

Về tác động đến nền kinh tế, qua biểu đồ trên có thể nhận thấy điều tương tự với việc tác động của thuế TNCN đến tổng thu NSNN. GDP thực tế qua các năm liên tục duy trì ở mức tăng 6-7%/năm từ năm 2005-2010. Có thể nói, mức độ tác động của thuế TNCN tại Việt Nam đến nền kinh tế còn khá hạn chế. Điều này cũng không phải quá bất thường đối với một sắc thuế có thể coi là mới đưa ra áp dụng trên diện rộng tại Việt Nam. Việc quản lý thuế TNCN vẫn cần có thêm thời gian để cơ quan thuế có thể bám sát và quản lý chặt chẽ nguồn thu.

68

Hình 2.4: Tốc độ tăng thu thuế thu nhập cá nhân

Nguồn: [36] và [37]

Tương tự như đối với thuế TNDN, có thể thấy thuế TNCN ít tác động đến 2 chỉ tiêu so sánh là tổng thu NSNN và GDP thực tế. Thậm chí, thuế TNCN tại Việt Nam còn có mức độ ảnh hưởng thấp hơn nhiều so với thuế TNDN do tỷ lệ đóng góp của sắc thuế này vào tổng thu NSNN vẫn còn thấp.

- Tác động của thuế thu nhập cá nhân và thuế thu nhập doanh nghiệp đối với chủ thể

Theo số liệu điều tra được tiến hành cho hai loại thuế gồm thuế thu nhập doanh nghiệp (điều tra 300 doanh nghiệp gồm 60 doanh nghiệp nhà nước, 120 doanh nghiệp có vốn đầu tư nước ngoài và 120 doanh nghiệp ngoài quốc doanh) và thuế thu nhập cá nhân (điều tra 300 đối tượng gồm 100 người nước ngoài, 100 người có thu nhập từ tiền lương và tiền công và 100 người kinh doanh) và áp dụng mô hình SPSS để phân tích lấy số liệu theo dõi.

Mục đích nghiên cứu về tác động của điều chỉnh thuế thu nhập đối với ba loại hình doanh nghiệp là doanh nghiệp nhà nước, doanh nghiệp có vốn đầu tư nước ngoài và doanh nghiệp ngoài quốc doanh theo phân chia thành phần của Tổng cục thống kê. Việc phát phiếu điều tra kèm theo hướng dẫn điền phiếu cho các mục cụ thể nhằm tránh thiết kế mẫu phiếu quá dài nhưng vẫn đảm bảo được kết quả trung thực nhất. Các hướng dẫn chi tiết về các mục:

A. Thông tin cá nhân: hiểu rõ việc phân chia các ngành nghề theo ba nhóm chính là công nghiệp, nông nghiệp và dịch vụ. Ngoài ra, còn có mục khác dành cho các lĩnh vực chưa được phân nhóm hoặc có thể lưỡng nhóm.

B. Những tác động của điều chỉnh thuế thu nhập:

69

Cũng được giải thích rõ việc so sánh trên cùng một mức sản lượng/doanh số và giá trị như nhau. (loại bỏ các ảnh hưởng tăng giảm do sản lượng và giá )

C. Các kiến nghị gồm:

a. Hạ thuế suất

b. Nới lỏng các quy định nộp thuế

c. Cho miễn giảm thuế

d. Tính thuế suất theo ngành nghề

e. Thay đổi phương pháp tính thuế

f. Đề xuất khác

Trong đó, thông tin hướng dẫn đã giải thích rõ các mục nới lỏng các quy định nộp thuế bao gồm các báo cáo nộp hàng tháng như báo cáo thuế giá trị gia tăng, báo cáo tạm tính thuế thu nhập hàng năm, hàng quý...

Mục miễn giảm thuế bao gồm các khoản quỹ hưu trí tự nguyện, ưu đãi thuế khi đầu tư khu vực khó khăn, công nghệ cao... Miễn giảm thuế trong trường hợp được nhiều ưu đãi cùng lúc hay đầu tư mở rộng...

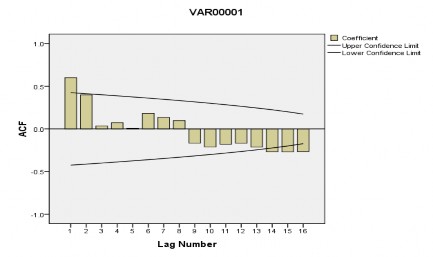

Sau khi tổng hợp và chạy mô hình SPSS cho ra kết quả lợi ích và chi phí của cá nhân, doanh nghiệp và Nhà nước ở mức độ giảm nhẹ thuế thu nhập cá nhân và thuế thu nhập doanh nghiệp. Thuế thu nhập doanh nghiệp giảm từ 32% xuống 28% và 25% có tác động giảm nhẹ giá hàng hóa cá nhân và hàng hóa công cộng vừa với sức mua của người tiêu dùng như hình 2.5.

Biến 00001

Hệ số

Mức giới hạn tin tưởng cao Mức giới hạn tin tưởng thấp

0

Ghi chú: - Biến 0001

là biến thay đổi thuế thu nhập cá nhân và doanh nghiệp

Độ trễ

Hình 2.5: Hệ quả sau khi điều chỉnh thuế thu nhập doanh nghiệp và thuế thu nhập cá nhân

Nguồn: Kết quả điều tra và phân tích của tác giả, 2012

70

Bên cạnh đó các giá trị thay đổi tự điều chỉnh sau khi áp dụng chính sách thuế thu nhập mới cũng khá ổn định trong biên độ cho phép. Các cá nhân và doanh nghiệp được giảm nhẹ như thuế thu nhập cá nhân người nước ngoài giảm nhẹ từ mức 18,8947 triệu xuống 18,17475 triệu đồng. Người hưởng lương từ 6,68 triệu trở xuống và cá nhân kinh doanh gần như không thay đổi từ 16,6 triệu đồng trước khi điều chỉnh và 16,603 triệu đồng sau điều chỉnh. Cụ thể, kết quả xử lý số liệu điều tra chạy trên mô hình SPSS như sau:

Bảng 2.4: Bảng tổng hợp kết quả xử lý số liệu điều tra về thay đổi thu nhập sau khi điều chỉnh thuế thu nhập cá nhân

Lao động khối nước ngoài | Lao động hưởng lương NS | ||||||||||

Tần suất | Trung bình | Giá trị | Tần suất | Trung bình | Giá trị | Tần suất | Trung bình | Giá trị | |||

0 | .6667 | 10 | .57735 | 0 | .5000 | 10 | .70711 | 0 | .0000 | 10 | .0000 |

5 | 6.3333 | 30 | 7.58068 | 5 | .5000 | 30 | .70711 | 5 | .3333 | 30 | .3333 |

10 | 12.0000 | 10 | 7.58288 | 10 | 2.3333 | 10 | 2.30940 | 10 | 5.1667 | 10 | 5.1667 |

15 | 28.3333 | 10 | 18.92969 | 15 | 12.2000 | 10 | 8.01249 | 15 | 8.3333 | 10 | 8.3333 |

20 | 31.6667 | 30 | 20.41241 | 20 | 27.1429 | 30 | 16.03567 | 20 | 9.3750 | 30 | 9.3750 |

50 | 20.0000 | 10 | .00000 | 50 | 50.0000 | 10 | .00002 | 50 | 10.0000 | 10 | 10.0000 |

Tổng | 16.6000 | 100 | 16.60321 | 18.8947 | 100 | 18.17475 | 6.6800 | 100 | 6.6800 |

Có thể bạn quan tâm!

-

Thực Trạng Điều Chỉnh Thuế Thu Nhập Trong Điều Kiện Việt Nam Là Thành Viên

Thực Trạng Điều Chỉnh Thuế Thu Nhập Trong Điều Kiện Việt Nam Là Thành Viên -

Thực Trạng Điều Chỉnh Thuế Thu Nhập Trong Điều Kiện Việt Nam Là Thành Viên Wto

Thực Trạng Điều Chỉnh Thuế Thu Nhập Trong Điều Kiện Việt Nam Là Thành Viên Wto -

Nội Dung Điều Chỉnh Về Thuế Suất Thuế Thu Nhập Và Ưu Đãi Thuế

Nội Dung Điều Chỉnh Về Thuế Suất Thuế Thu Nhập Và Ưu Đãi Thuế -

Những Hạn Chế Khi Điều Chỉnh Thuế Thu Nhập Trong Điều Kiện Việt Nam Là Thành Viên Wto

Những Hạn Chế Khi Điều Chỉnh Thuế Thu Nhập Trong Điều Kiện Việt Nam Là Thành Viên Wto -

Nguyên Nhân Của Những Hạn Chế Điều Chỉnh Thuế Thu Nhập Trong Điều Kiện Việt Nam Là Thành Viên Wto

Nguyên Nhân Của Những Hạn Chế Điều Chỉnh Thuế Thu Nhập Trong Điều Kiện Việt Nam Là Thành Viên Wto -

Giải Pháp Điều Chỉnh Thuế Thu Nhập Trong Điều Kiện Việt Nam Là Thành Viên

Giải Pháp Điều Chỉnh Thuế Thu Nhập Trong Điều Kiện Việt Nam Là Thành Viên

Xem toàn bộ 184 trang tài liệu này.

Nguồn: Số liệu điều tra và tính toán của tác giả 2012 Đối với thuế thu nhập doanh nghiệp cũng có biến động giảm: Đối với doanh nghiệp Nhà nước từ 33,6250 tỷ xuống 27,36252 tỷ năm 2012; doanh nghiệp có vốn đầu tư nước ngoài tăng từ 16,55 tỷ lên 17,96 tỷ đồng và doanh nghiệp ngoài quốc

doanh tăng từ 0,8364 tỷ đồng lên 1,59462 tỷ đồng.

Tuy vậy, theo khảo sát, các doanh nghiệp cũng mong muốn được giảm mức thuế suất xuống thấp hơn nữa. Tần suất các câu trả lời điều tra về giảm thuế suất có kết quả khá bất ngờ: Mức 5 là mức cao nhất đồng ý giảm ngay thuế suất, mức 1 là mức thấp nhất. Kết quả điều tra khối doanh nghiệp nước ngoài cho thấy 40% đồng ý giảm ngay thuế suất thuế thu nhập, 30% yêu cầu ở mức trung bình và 30% còn lại ở mức trung bình cao. Cụ thể xem hình 2.6.

Nếu tổng hợp câu trả lời của cả ba khối doanh nghiệp Nhà nước, doanh nghiệp FDI và doanh nghiệp ngoài quốc doanh cho thấy mức độ yêu cầu giảm thuế suất thuế TNDN lớn nhất thuộc khối doanh nghiệp nhà nước, khối doanh nghiệp có vốn đầu tư

71

nước ngoài và ngoài quốc doanh ở mức thấp hơn. Cụ thể, xem mức độ phần trăm yêu cầu của các doanh nghiệp về thuế suất thuế TNDN như trong Hình 2.7.

45

40

35

30

25

20

15

10

5

0

Doanh nghiệp FDI

Yêu cầu TB Yêu cầu cao

Yêu cầu khẩn thiết

DNNN DNNQD

Hình 2.6: Kết quả điều tra mức độ yêu cầu giảm thuế suất thuế TNDN

Nguồn: Kết quả điều tra và phân tích SPSS của tác giả, 2012

Biến 00005 (Biến tần suất yêu cầu giảm thuế suất thuế TN –Khối DN FDI – mức 1 Thấp nhất và mức 5 cao nhất)

Tần suất | Phần trăm | Phần trăm hợp lệ | Phần trăm tích lũy | ||

Tính hợp lệ | 3 4 5 Tổng | 90 | 30.0 | 30.0 | 30.0 |

90 | 30.0 | 30.0 | 60.0 | ||

120 | 40.0 | 40.0 | 100.0 | ||

300 | 100.0 | 100.0 |

Hình 2.7: Tần suất các câu trả lời yêu cầu giảm thuế suất thuế thu nhập

Nguồn: Kết quả điều tra và phân tích SPSS của tác giả, 2012

Riêng đối với các doanh nghiệp Nhà nước được hỏi lại có yêu cầu bức thiết nhất là giảm thuế TNDN (45% được hỏi yêu cầu giảm thuế suất) mặc dù hưởng nhiều ưu đãi về nguồn lực nhất. Trong khi đó, doanh nghiệp ngoài quốc doanh và doanh nghiệp FDI yêu cầu thấp hơn (mức 40% được hỏi có yêu cầu giảm thuế suất thuế TNDN). Về thuế suất thuế TNCN thì khối cá nhân người nước ngoài yêu cầu giảm mức thuế suất là cao nhất (55% được hỏi có yêu cầu cao nhất đòi hỏi giảm thuế suất thuế TNCN) và khối cá nhân hưởng lương ở mức trung bình (40% được hỏi cũng

72

có yêu cầu giảm thuế suất thuế TNCN); Mức thấp nhất thuộc về cá nhân kinh doanh (25% được hỏi yêu cầu giảm thuế suất thuế TNCN).

60

50

40

30

20

10

0

Người NN Người

hưởng lương

Yêu cầu TB Yêu cầu cao

Yêu cầu khẩn thiết

Cá nhân kinh doanh

Hình 2.8: Kết quả điều tra mức độ yêu cầu giảm thuế suất thuế TNCN

Nguồn: Kết quả điều tra và phân tích SPSS của tác giả, 2012

Như vậy, có thể xảy ra tình trạng các cá nhân nước ngoài có phát sinh thu nhập ở Việt Nam khá minh bạch nguồn thu nhập và bị quản chặt chẽ nhất nên có nhiều ý kiến xin giảm thuế suất. Khối cá nhân hưởng lương cũng khó gian lận nguồn thu nên cũng có yêu cầu giảm mức thuế suất thuế TNCN nhiều hơn khối cá nhân kinh doanh. Riêng khối cá nhân kinh doanh hiện nay là khó quản lý nguồn thu nhập cá nhân của họ nhất, họ trốn được thuế thu nhập cá nhân nên ít đặt vấn đề thuế suất thuế TNCN phải giảm một cách gay gắt. Họ cũng yêu cầu giảm thuế suất nếu được và mức độ “cấp thiết” không cao. Vì vậy, khi điều chỉnh chính sách thuế thu nhập cá nhân cần phải tính đến các yếu tố này.

2.3. Đánh giá điều chỉnh thuế thu nhập trong điều kiện Việt Nam là thành viên WTO

2.3.1. Những mặt đạt được khi điều chỉnh thuế thu nhập trong điều kiện Việt Nam là thành viên WTO

- Điều chỉnh thuế thu nhập trong điều kiện Việt Nam là thành viên của WTO đã đáp ứng cơ bản các yêu cầu của tổ chức thương mại thế giới.

Điều chỉnh thuế thu nhập của Việt Nam đã có lộ trình rõ ràng, minh bạch, công bằng và không phân biệt đối xử. Những cam kết phải bỏ ngay sau khi là thành