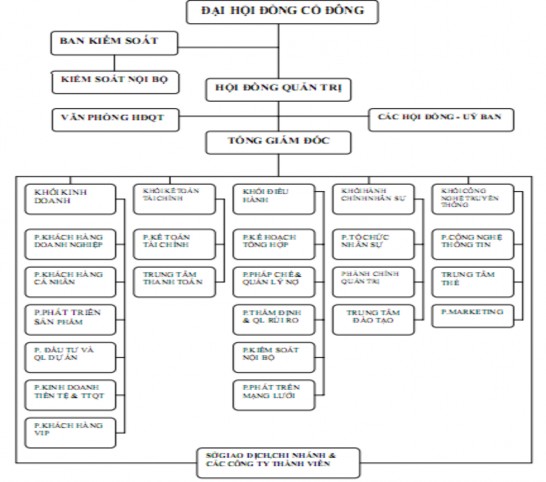

trị cùng Ban kiểm soát, hai ban này cùng song song điều hành và giám sát hoạt

động của ngân hàng.

Hội đồng quản trị bao gồm những cổ đông lớn nắm giữ một tỷ lệ phiếu nhất định. Với quyền hạn của mình Hội đồng quản trị đưa ra những chiến lược cho ngân hàng và giao nhiệm vụ cho Ban tổng giám đốc, hội đồng và các ủy ban chuyên trách.

Tổng giám đốc trực tiếp điều hành hoạt động của ngân hàng, đưa các chiến lược của hội Đại hội đồng cổ đông và hội đồng quản trị về cụ thể hóa. Để hoàn thành nhiệm vụ mà ban giám đốc giao, dưới ban giám đốc còn có khối tham mưu cho tổng giám đốc

Ngoài ra Tổng giám đốc trực tiếp điều hành các phòng ban Hội sở và các sở giao dịch, chi nhánh trên toàn hệ thống. Giám đốc chi nhánh trực tiếp điều hành các chi nhánh của mình và chịu trác nhiệm trước Tổng giám đốc và Hội đồng quản trị.

Hình 1: Sơ đồ cơ cấu tổ chức hoạt động SeABank [14].

2011):

2.2. Một số thành tựu của NHTMCP Đông Nam Á đã đạt được (2009-

Theo báo cáo thường niên 2009-2011 thì NHTMCP Đông Nam Á đã đạt

được một số kết quả sau trong giai đoạn 2009-2011 [15]:

Danh hiệu “Sản phẩm dịch vụ tốt nhất năm 2010” do độc giả của báo Sài Gòn Tiếp thị bình chọn và trao giải cho các sản phẩm dịch vụ: tín dụng, tiết kiệm, thẻ ATM của SeABank.

Bốn năm liên tiếp được Ngân hàng Nhà nước Việt Nam xếp loại A (2006-

2009).

Danh hiệu “Sản phẩm Tin & Dùng Việt Nam 2009 -2011” do độc giả Thời

báo Kinh tế Việt Nam và người tiêu dùng bình chọn cho Sản phẩm Tín dụng của SeABank.

Giải “Sao Vàng Đất Việt 2009” của Trung ương Hội Doanh nghiệp Trẻ Việt

Nam.

Tập đoàn Oracle trao chứng nhận SeABank ứng dụng thành công công nghệ

điện toán lưới hiện đại nhất của Oracle.

Bằng khen “Đã có thành tích xuất sắc trong xây dựng phát triển thương hiệu và tham gia hội nhập kinh tế quốc tế” của Ủy ban Quốc gia về hợp tác kinh tế quốc tế.

Ngân hàng duy nhất trong khối ASEAN được nhận Giải thưởng Doanh nghiệp Asean được ngưỡng mộ nhất - ABA 2010 trong lĩnh vực Đổi mới do Hội đồng tư vấn kinh doanh ASEAN – ABAC bình chọn và trao tặng, ghi nhận những nỗ lực đổi mới không ngừng của SeABank trong thời gian qua.

Nhận giải thưởng quốc tế IAE về chất lượng dịch vụ, Top 5 Ngân hàng dẫn đầu ứng dụng CNTT, Áp dụng chuẩn bảo mật quốc tế cho thẻ thanh toán, Khai trương trung tâm đào tạo SeABank ứng dụng mô hình School Branch lần đầu tiên tại Việt Nam là những dấu ấn quan trọng nhất của SeABank trong năm 2011.

Ngân hàng duy nhất tại Việt Nam và khu vực Đông Nam Á được trao tặng giải thưởng “Doanh nghiệp Asean được ngưỡng mộ nhất 2010 – ABA 2010” trong lĩnh vực đổi mới.

Giải thưởng “Thương hiệu mạnh Việt Nam 2010” do độc giả Thời báo Kinh tế Việt Nam bình chọn và trao tặng.

Giải thưởng “Thương mại dịch vụ hàng đầu – Vietnam Top Trade Services” do Bộ Công Thương trao tặng lần thứ tư liên tiếp.

Danh hiệu “Doanh nghiệp có dịch vụ tốt nhất năm 2010” do độc giả của báo Sài Gòn Tiếp thị bình chọn và trao giải cho các sản phẩm dịch vụ: Tín dụng, tiết kiệm, thẻ ATM.

Năm 2010 SeABank cũng đã hoàn thành việc chuyển đổi mô hình tổ chức tại tất cả các điểm giao dịch trên toàn quốc theo mô hình ngân hàng bán lẻ đạt tiêu chuẩn quốc tế từ hệ thống nội – ngoại thất, đội ngũ nhân sự, quy trình tác nghiệp... Ngoài ra SeABank cũng không ngừng đa dạng hóa các sản phẩm dịch vụ bán lẻ nhằm đáp ứng tốt nhất mọi nhu cầu của khách hàng cá nhân, khách hàng doanh nghiệp vừa & nhỏ.

Với những thành tích hoạt động trong năm vừa qua, SeABank đã được trao tặng nhiều danh hiệu cao quý, trong đó có Bằng khen của Thủ tướng chính phủ, giải thưởng doanh nghiệp ASEAN – ABA 2010, top 300/500 doanh nghiệp lớn nhất Việt Nam, top 85/500 doanh nghiệp tư nhân lớn nhất Việt Nam, top 44/1000 doanh nghiệp nộp thuế thu nhập lớn nhất Việt Nam...

Bảng 2: Các chỉ tiêu của SeABank

Chỉ tiêu | Năm 2009 | Năm 2010 | Năm 2011 | |

1 | Vốn điều lệ (tỷ đồng) | 5.068 | 5.335 | 5.335 |

2 | Tổng tài sản (tỷ đồng) | 30.597 | 55.242 | 101.093 |

3 | Huy động vốn (tỷ đồng) | 24.644 | 39.685 | 81.641 |

4 | Dư nợ tín dụng (tỷ đồng) | 9.626 | 20.512 | 19.641 |

5 | Lợi nhuận trước thuế (triệu đồng) | 600.313 | 828.627 | 156.621 |

6 | Chi phí Thuế thu nhập doanh nghiệp (triệu đồng) | 141 | 59 | 87 |

7 | Tổng số khách hàng (khách hàng) | 73.203 | 100.000 | 101.909 |

Có thể bạn quan tâm!

-

Nội Dung Và Quy Trình Quản Lý Rủi Ro Tín Dụng Trong Nhtm:

Nội Dung Và Quy Trình Quản Lý Rủi Ro Tín Dụng Trong Nhtm: -

Các Chỉ Tiêu Đánh Giá Về Rủi Ro Tín Dụng Trong Nhtm:

Các Chỉ Tiêu Đánh Giá Về Rủi Ro Tín Dụng Trong Nhtm: -

Cơ Cấu Bộ Máy Tổ Chức Quản Lý Nói Chung Và Bộ Phận Kinh Doanh Và Quản Lý Tín Dụng:

Cơ Cấu Bộ Máy Tổ Chức Quản Lý Nói Chung Và Bộ Phận Kinh Doanh Và Quản Lý Tín Dụng: -

Mô Hình Tổ Chức Quản Lý Rủi Ro Tín Dụng Seabank:

Mô Hình Tổ Chức Quản Lý Rủi Ro Tín Dụng Seabank: -

Bảng Phân Loại Tỷ Lệ Dư Nợ Quá Hạn Theo Tài Sản Đảm Bảo Của Seabank

Bảng Phân Loại Tỷ Lệ Dư Nợ Quá Hạn Theo Tài Sản Đảm Bảo Của Seabank -

Đánh Giá Các Biện Pháp Nhằm Tăng Cường Quản Lý Rủi Ro Tín Dụng Đã Thực Hiện Tại Nhtm Cổ Phần Đông Nam Á:

Đánh Giá Các Biện Pháp Nhằm Tăng Cường Quản Lý Rủi Ro Tín Dụng Đã Thực Hiện Tại Nhtm Cổ Phần Đông Nam Á:

Xem toàn bộ 112 trang tài liệu này.

(Nguồn: Báo cáo thường niên SeABank năm 2009, 2010 và 2011)

2.3. Các hoạt động tín dụng của NHTMCP Đông Nam Á (2009-2011):

Hiện tại các doanh nghiệp vừa và nhỏ chiếm hơn 95% tổng số doanh nghiệp tại Việt Nam tuy nhiên phần lớn các doanh nghiệp này có quy mô nhỏ, chưa có sự chuyên nghiệp trong hoạt động sản xuất và thiếu vốn. Do đó nhu cầu sử dụng dịch vụ ngân hàng của các doanh nghiệp này là rất lớn, trên cơ sở đó SeABank đã thiết kế các sản phẩm đa dạng, phù hợp với nhu cầu của từng loại hình doanh nghiệp. Với mục đích vay cụ thể như vay kinh doanh cá thể, vay bổ sung vốn lưu động doanh nghiệp, vay tài trợ xuất nhập khẩu, tài trợ dự án...

Bên cạnh các sản phẩm cho vay truyền thống như cho vay đầu tư trung dài hạn, chiết khấu bộ chứng từ, tài trợ LC nhập khẩu, xuất khẩu, sản phẩm bảo lãnh, hạn mức tín dụng, cho vay bổ sung vốn lưu động theo món ngắn hạn... SeABank còn triển khai thêm nhiều sản phẩm dịch vụ mới như: SeACar, SeAPos, SeANet, SeACall... Đồng thời trong năm 2009 thực hiện Quyết định 131/QĐ-TTg của Thủ tướng chính phủ về việc triển khai hỗ trợ lãi suất cho các cá nhân, tổ chức vay vốn ngân hàng để tổ chức kinh doanh...

Để đáp ứng nhu cầu vốn cho nền kinh tế, SeABank đã không ngừng nâng cao năng lực, tái cơ cấu và chấn chỉnh lại bộ máy hoạt động, hoàn thiện quy trình nghiệp vụ cũng như quy trình quản lý. Bằng cách tung ra các sản phẩm tác dụng hấp dẫn, linh hoạt, phù hợp với từng vùng, từng nhóm đối tượng cụ thể, SeABank đã cải thiện tình hình, nâng cao hiệu quả kinh doanh với tốc độ nhanh.

Nét nổi bật của hoạt động đầu tư tín dụng của SeABank là có sự tăng trưởng cao, tiếp tục duy trì các khách hàng truyền thống, đồng thời mở rộng đối tượng khách hàng vay mới. Các sản phẩm của SeABank đáp ứng nhu cầu đa dạng của các thành phần kinh tế, đặc biệt là kinh tế ngoài quốc doanh.

SeABank áp dụng chính sách sử dụng vốn một cách hiệu quả và phân tán rủi ro. Ngoài hoạt động tín dụng, vốn còn được gửi vào các tổ chức tín dụng khác hoặc góp vốn liên doanh, mua cổ phần tại các doanh nghiệp, tổ chức kinh tế. Các hoạt động này nhằm đa dạng hóa danh mục đầu tư, phân tán rủi ro trong sử dụng vốn, tiến tới tối đa hóa lợi nhuận. Điều này chứng tỏ rằng hoạt động cho vay vẫn là hoạt động đem lại nguồn thu nhập chủ yếu cho SeABank, cụ thể phân tích chi tiết về hoạt động này như sau:

Bảng 3: Tốc độ tăng trưởng dư nợ tín dụng SeABank

2009 | 2010 | 2011 | |

Tổng dư nợ tín dụng (tỷ đồng) | 9.626 | 20.512 | 19.641 |

Tăng trưởng so với năm trước (%) | 113 | -4 |

(Nguồn: Báo cáo thường niên SeABank năm 2009, 2010 và 2011)

Tổng dư nợ cho vay: Năm 2010 dư nợ cho vay là 20.512 tỷ đồng, tăng 10.886 tỷ tương ứng với 113% so với năm 2009. Đến 31/12/2011 tổng dư nợ cho vay là 19.641 tỷ đồng, giảm 871 tỷ tương ứng với -4% so với năm 2010.

Trong bối cảnh nền kinh tế khó khăn SeABank đã lựa chọn giải pháp tiếp tục chủ động điều hành linh hoạt hoạt động tín dụng, hạn chế tối đa rủi ro đồng thời đa dạng hóa các sản phẩm dịch vụ, thực hiện xếp hạng doanh nghiệp, xếp hạng rủi ro, cơ cấu danh mục khách hàng và đã đạt được những kết quả rõ rệt. Trong năm 2009, thực hiện Quyết định 131/QĐ-TTg của Thủ tướng Chính phủ về việc triển khai hỗ trợ lãi suất cho các tổ chức, cá nhân vay vốn ngân hàng để sản xuất kinh doanh, SeABank đã triển khai thành công và chấp hành nghiêm túc chương trình hỗ trợ 4% lãi suất cho các doanh nghiệp. Tính đến 31/12/2009, SeABank đã giải ngân được

1.152 tỷ đồng cho các doanh nghiệp. Chương trình hỗ trợ lãi suất triển khai trên toàn hệ thống SeABank được thực hiện đúng quy định, minh bạch, công khai, đúng đối tượng khách hàng và gắn liền với việc kiểm soát, nâng cao chất lượng tín dụng của ngân hàng.

2.3.1. Về cơ cấu dư nợ tín dụng SeABank:

Bảng 4: Cơ cấu dư nợ tín dụng SeABank

Năm 2009 | Năm 2010 | Năm 2011 | ||||

Số tiền (tỷ đồng) | Tỷ trọng (%) | Số tiền (tỷ đồng) | Tỷ trọng (%) | Số tiền (tỷ đồng) | Tỷ trọng (%) | |

Tổng dư nợ | 9.626 | 100 | 20.512 | 100 | 19.641 | 100 |

Theo kỳ hạn | 9.626 | 100 | 20.512 | 100 | 19.641 | 100 |

Ngắn hạn | 3.658 | 38 | 9.025 | 44 | 6.586 | 34 |

Trung và dài hạn | 5.968 | 62 | 11.486 | 56 | 13.055 | 66 |

Theo loại tiền tệ | 9.626 | 100 | 20.512 | 100 | 19.641 | 100 |

8.278 | 86 | 16.819 | 82 | 15.551 | 79 | |

Cho vay bằng ngoại tệ | 1.348 | 14 | 3.692 | 18 | 4.090 | 21 |

Theo nhóm khách hàng | 9.626 | 100 | 20.512 | 100 | 19.641 | 100 |

Cho vay cá thể | 1.255 | 13 | 4.545 | 22 | 8.356 | 43 |

Cho Vay Doanh nghiệp | 8.371 | 87 | 15.967 | 78 | 11.285 | 57 |

(Nguồn: Báo cáo thường niên SeABank năm 2009, 2010 và 2011)

Như vậy qua bảng tổng kết về cơ cấu dư nợ trong 3 năm gần đây cho thấy không có sự mất cân đối giữa cho vay ngắn hạn, trung hạn và dài hạn. Tỷ trọng cũng không có sự biến động, khá ổn định và xoay quanh mức 50%. Điều này vừa đảm bảo do thu hồi vốn nhanh, rủi ro thấp đối với tín dụng ngắn hạn và thu được lợi nhuận cao đối với những khoản tín dụng trung và dài hạn.

Nếu phân theo loại tiền tệ: Tỷ lệ cho vay bằng VNĐ chiếm chủ yếu trên tổng dư nợ, cho vay bằng ngoại tệ chiếm tỷ lệ không đáng kể [16].

Nếu phân theo nhóm khách hàng thì tỷ trọng cho vay hộ cá thể luôn thấp hơn trong tổng dư nợ. Cùng với chiến lược đẩy mạnh ngân hàng bán lẻ dành cho cá nhân trong năm 2011 SeABank ưu tiên cho vay hộ cá thể, các sản phẩm dịch vụ dành cho khách hàng doanh nghiệp vừa và nhỏ (SMEs) cũng được SeABank chú trọng và phát triển trong năm 2011. Trên cơ sở nghiên cứu kỹ nhu cầu và năng lực của nhóm khách hàng SMEs, SeABank đã thiết kế các sản phẩm dịch vụ đa dạng, phù hợp với nhu cầu của từng loại hình doanh nghiệp với những mục đích vay cụ thể như vay sản xuất kinh doanh cá thể, bên cạnh đó SeABank còn triển khai thêm nhiều sản phẩm dịch vụ mới như: Cho vay nhanh mua ô tô doanh nghiệp – SeACar Business, dịch vụ chấp nhận thanh toán thẻ qua máy EDC của SeABank – SeAPos, Dịch vụ ngân hàng trực tuyến – SeANet, Dịch vụ ngân hàng qua điện thoại 24/7 – SeACall 1900 555 587. Với sản phẩm Cho vay nhanh mua ô tô doanh nghiệp – SeACar Business tùy thuộc vào khả năng tài chính mà doanh nghiệp có thể nhận được mức hỗ trợ tới 75% giá trị xe mua, thời hạn vay tối đa lên tới 60 tháng và có thể được ân hạn trả gốc trong 03 tháng đầu tiên…

2.4. Phân tích thực trạng quản lý rủi ro tại NHTMCP Đông Nam Á (2009-2011):

2.4.1. Các rủi ro tín dụng đã phát hiện tại NHTMCP Đông Nam Á:

Hoạt động quản lý rủi ro tín dụng trong thời gian qua tại SeABank tuy đã được chú trọng nhưng bên cạnh kết quả đạt được, vẫn tồn tại những hạn chế nhất định đó là rủi ro tín dụng vẫn còn tồn tại thể hiện ở tỷ lệ nợ quá hạn và nợ xấu mặc dù các tỷ lệ này chưa vượt quá mức kiểm soát nhưng nợ xấu vẫn còn tiềm ẩn tại SeABank. Cụ thể như sau:

Chỉ tiêu nợ quá hạn

Qua phân tích số liệu về tình hình tín dụng tại SeABank ở trên cho thấy: Tín dụng tăng trưởng tốt qua các năm, tốc độ tăng trưởng tín dụng cao tuy nhiên để đánh giá tình hình tăng trưởng tín dụng có thật sự lành mạnh hay không thì cần phải xét đến mức độ rủi ro tín dụng của ngân hàng mà đặc biệt là chỉ tiêu nợ quá hạn.

Bảng 5:Tỷ lệ nợ quá hạn SeABank

Năm 2009 | Năm 2010 | Năm 2011 | |

Tổng dư nợ (tỷ đồng) | 9.626 | 20.512 | 19.641 |

Nợ quá hạn (tỷ đồng) | 181 | 439 | 540 |

Tỷ lệ nợ quá hạn trên tổng dư nợ (%) | 1.88 | 2.14 | 2.75 |

(Nguồn: Báo cáo thường niên SeABank năm 2009, 2010 và 2011)

Tỷ lệ nợ quá hạn ở SeABank chưa phải đến mức báo động nhưng so với tình hình hoạt động kinh doanh của mình, đáng lý ra xét theo tỷ lệ nợ quá hạn, dư nợ tăng thì tỷ lệ nợ quá hạn phải giảm. Tuy nhiên, năm 2010 càng tăng trưởng dư nợ thì chỉ tiêu nợ quá hạn càng tăng, chứng tỏ càng giải ngân mới thì càng có thêm nhiều rủi ro mới đi kèm và năm 2010 do ngân hàng thúc đẩy tín dụng quá cao dẫn đến tiềm ẩn nợ quá hạn của năm 2011. Nhận thấy tình trạng như vạy xảy ra, năm 2011 SeABank hạn chế tín dụng tăng cường thu hồi nợ tuy nhiên chưa có nhiều khả quan, điều đó chứng tỏ ở tỷ lệ nợ quá hạn vẫn tăng.

Bảng 6: Tỷ lệ khách hàng nợ quá hạn SeABank

Năm 2009 | Năm 2010 | Năm 2011 | |

Tổng dư nợ (tỷ đồng) | 9.626 | 20.512 | 19.641 |

Nợ quá hạn (tỷ đồng) | 181 | 439 | 540 |

Khách hàng tín dụng (khách hàng) | 18.632 | 29.797 | 31.054 |

Khách hàng quá hạn (khách hàng) | 520 | 720 | 820 |

Tỷ lệ khách hàng quá hạn/ khách hàng vay | 2.79 | 2.42 | 2.64 |

Tốc độ tăng trưởng tín dụng (%) | 113 | -4 | |

Tốc độ tăng trưởng quá hạn (%) | 143 | 23 | |

Tốc độ tăng trưởng KH vay (%) | 60 | 4 | |

Tốc độ tăng trưởng KH quá hạn (%) | 38 | 14 |

(Nguồn: Báo tài chính SeABank năm 2009, 2010 và 2011)

Nhìn vào chỉ số Tổng dư nợ và chỉ số tốc độ tăng trưởng tín dụng cho thấy năm 2010, trên toàn hệ thống ngân hàng chú trọng đẩy mạnh hoạt động tín dụng, dư nợ tăng mạnh 113 % so với năm 2009, lượng khách hàng vay năm 2010 cũng tăng mạnh so với năm 2009 tăng 60 % (tốc độ tăng cao hơn tốc độ tăng dư nợ, nguyên nhân đây là ngân hàng bán lẻ khách hàng chủ yếu là khách hàng vừa và nhỏ, dư nợ trên khách hàng thấp). Bên cạnh hoạt động đẩy mạnh vào tín dụng, năm 2010 dư nợ toàn hệ thống tăng mạnh, dư nợ quá hạn cũng tăng 38%, tỷ lệ nợ quá hạn / dư nợ tín dụng cũng tăng từ 1.88% năm 2009 lên 2.14% năm 2010. Như vậy đi kèm với hoạt động đẩy mạnh cho vay thì làm tăng rủi ro về nợ quá hạn cho ngân hàng.

Năm 2011, tỷ lệ dư nợ giảm nhẹ 4%, tuy nhiên lượng khách hàng vay tăng 4% và tỷ lệ nợ quá hạn lại tăng 23% (từ 2.14% lên 2.75 %), lượng khách hàng quá hạn tăng 14% (từ 2.42% năm 2010 lên 2.64 % năm 2011) Chứng tỏ năm 2011, ngân hàng chưa kiểm soát được tình hình nợ quá hạn, số lượng và tỷ lệ nợ quá hạn vẫn tiếp tục tăng.

Câu hỏi đặt ra ở đây là tại sao lại xảy ra thực trạng như vậy? Để trả lời cho câu hỏi này trước hết chúng ta cần nhìn nhận nguyên nhân từ đâu, do ngân hàng do khách hàng hay do nền kinh tế.

- Các rủi ro phát hiện từ phía khách quan nền kinh tế thị trường: Năm 2011 thực sự là một năm khó khăn đối với nền kinh tế, khi mà tỷ lệ lạm phát cao, lãi suất