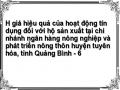

Qua đó cũng cho chúng ta thấy chi nhánh đã phát triển các công cụ nợ mới rất tốt, bên cạnh vay ngân hàng cấp trên, và các nguồn ủy thác đầu tư (UTĐT), chi nhánh còn mở rộng các công cụ nợ truyền thống, đối tượng mục tiêu của ngân hàng là các tầng lớp dân cư và các tổ chức kinh tế. Góp phần phát huy được nội lực của địa phương vào công cuộc phát triển kinh tế xã hội.

Biểu đồ 1: Tình hình huy động vốn tại chi nhánh giai đoạn 2007 – 2009

Qua biểu đồ 1 cho thấy, mặc dù chi nhánh đã cố gắng trong công tác huy động vốn tại địa phương và từng bước nâng dần tỷ trọng tự lực nguồn vốn, song nguồn vốn huy động này vẫn chưa đáp ứng được nhu cầu tín dụng tại địa bàn, chi nhánh phải huy động sự hỗ trợ từ ngân hàng cấp trên, các nguồn vốn khác (Vốn vay ngân hàng trung ương và nguồn vốn ủy thác đầu tư) vẫn chiếm 1 tỷ lệ khá lớn trong tổng nguồn vốn huy động được của chi nhánh, vốn đầu tư cho hoạt động sản xuất kinh doanh của nền kinh tế vẫn còn phải dựa vào nguồn vốn tín dụng của NHTW cung ứng. Cụ thể, năm 2007 nguồn vốn vay NHTW và nguồn vốn UTĐT là 7.599 triệu đồng, chiếm 12,93% trong tổng nguồn vốn huy động, đến năm 2008 tăng lên tới 14.075 triệu đồng, chiếm 14,77% trong tổng nguồn vốn huy động. Năm 2009, nguồn vốn này có giảm nhưng vẫn chiếm tỷ lệ khá cao, vào khoảng 8,99% trong tổng nguồn vốn huy động. Đây là một khó khăn lớn của chi nhánh, nó đã hạn chế khả năng mở rộng tín dụng của chi nhánh. Vì vậy, trong thời gian tới, để đảm bảo an toàn hoạt động kinh doanh và hiệu quả của hoạt động

tín dụng, đặc biệt là tín dụng đối với khu vực nông thôn chi nhánh cần xây dựng chính sách tín dụng hợp lý, xác định mục tiêu, mức độ, cơ cấu về huy động nguồn vốn cũng như đầu tư tín dụng cho nền kinh tế. Tiếp tục phát triển thêm các loại hình dịch vụ để khuyến khích được các thành phần kinh tế tham gia vào thị trường tín dụng, tranh thủ phát huy nội lực, tiềm năng của địa phương vào phát triển kinh tế, hạn chế vay vốn từ ngân hàng cấp trên, chỉ sử dụng đến nguồn này khi thực sự cần thiết.

2.2.2.2. Doanh số cho vay đối với hộ sản xuất

Đối tượng cho vay của chi nhánh là hộ sản xuất gắn liền với địa bàn không mấy thuận lợi cho nên hoạt động sản xuất chủ yếu là nông nghiệp (trồng trọt, chăn nuôi), hoạt động sản xuất có tính thời vụ cao, hầu hết các hoạt động sản xuất đều mang tính nhỏ lẻ, manh mún, dựa vào tự nhiên là chủ yếu cho nên kết quả sản xuất thu được là không cao, điều đó đã ảnh hưởng rất lớn đến công tác cho vay cũng như công tác thu hồi nợ của chi nhánh.

Tuy nhiên, trong những năm qua doanh số cho vay đối với HSX không ngừng tăng lên qua các năm, song đối với những thời hạn cho vay khác nhau có sự chênh lệch và biến động tăng giảm khác nhau.

Qua bảng 2 cho thấy doanh số cho vay ngắn hạn có xu hướng tăng nhẹ ở 2 năm đầu (năm 2008 tăng 0,24% so với năm 2007) và sang năm 2009 thì giảm dần (giảm 17,77% so với năm 2008), còn doanh số cho vay trung và dài hạn có xu hướng tăng nhanh qua các năm (năm 2008 tăng 156,48% so với năm 2007, tới năm 2009 tăng lên tới 72.632 triệu đồng, tăng 39,36 % so với năm 2008). Đưa tổng doanh số cho vay không ngừng tăng lên qua các năm, cụ thể là: Doanh số cho vay năm 2007 là 56.013 triệu đồng sang năm 2008 tăng lên 87.913 triệu đồng, tăng 56,9% so với năm 2007. Đến năm 2009 doanh số cho vay là 102.066 triệu đồng, tăng 16,1% so với năm 2008. Điều này cho thấy chi nhánh đã và đang có xu hướng mở rộng và không ngừng nâng cao chất lượng tín dụng, đặc biệt là trong vấn đề giải quyết nguồn vốn trung và dài hạn. Qua nghiên cứu thực tế tại chi nhánh, nguồn vốn tín dụng ngân hàng được sử dụng chủ yếu là để trồng rừng, chăn nuôi là các hoạt động đều có chu kỳ sản xuất dài, và mức đầu tư khá lớn cho nên doanh số cho vay trung và dài hạn chiếm tỷ trọng lớn trong tổng doanh số cho vay là điều dễ hiểu.

Bảng 2: Doanh số cho vay đối với HSX theo thời hạn vay của chi nhánh NH NN&PTNT huyện Tuyên Hóa giai đoạn 2007 – 2009

ĐVT: Trđ

2007 | 2008 | 2009 | Chênh lệch 07/08 | Chênh lệch 08/09 | ||||||

Giá trị | % | Giá trị | % | Giá trị | % | +/- | % | +/- | % | |

Ngắn hạn | 35.711 | 63,73 | 35.796 | 40,72 | 29.434 | 28,84 | 85 | 0,24 | (6.362) | (17,77) |

Trung, dài hạn | 20.320 | 36,27 | 52.117 | 59,28 | 72.632 | 71,16 | 31.797 | 156,48 | 20.515 | 39,36 |

Tổng | 56.031 | 100 | 87.913 | 100 | 102.066 | 100 | 31.882 | 56,90 | 14.153 | 16,10 |

Có thể bạn quan tâm!

-

Đánh giá hiệu quả của hoạt động tín dụng đối với hộ sản xuất tại chi nhánh ngân hàng nông nghiệp và phát triển nông thôn huyện tuyên hóa, tỉnh Quảng Bình - 1

Đánh giá hiệu quả của hoạt động tín dụng đối với hộ sản xuất tại chi nhánh ngân hàng nông nghiệp và phát triển nông thôn huyện tuyên hóa, tỉnh Quảng Bình - 1 -

Đánh giá hiệu quả của hoạt động tín dụng đối với hộ sản xuất tại chi nhánh ngân hàng nông nghiệp và phát triển nông thôn huyện tuyên hóa, tỉnh Quảng Bình - 2

Đánh giá hiệu quả của hoạt động tín dụng đối với hộ sản xuất tại chi nhánh ngân hàng nông nghiệp và phát triển nông thôn huyện tuyên hóa, tỉnh Quảng Bình - 2 -

Tỷ Lệ Nợ Xấu Của Hộ Sản Xuất Tại Chi Nhánh Nh Nn&ptnt Huyện

Tỷ Lệ Nợ Xấu Của Hộ Sản Xuất Tại Chi Nhánh Nh Nn&ptnt Huyện -

Tình Hình Sử Dụng Vốn Vay Thực Tế Của Các Hộ Điều Tra

Tình Hình Sử Dụng Vốn Vay Thực Tế Của Các Hộ Điều Tra -

Một Số Nhận Xét, Ý Kiến Của Các Hộ Điều Tra

Một Số Nhận Xét, Ý Kiến Của Các Hộ Điều Tra

Xem toàn bộ 66 trang tài liệu này.

(Nguồn: Phòng Kế hoạch – Kinh doanh)

28

Qua đó cho thấy ngân hàng đã có sự quan tâm, tạo điều kiện thuận lợi cho người sản xuất đặc biệt là người nông dân, thời hạn cho vay của ngân hàng khá phù hợp với các lĩnh vực và chu kỳ sản xuất của hộ, điều đó đã góp phần tăng khả năng thu hồi nợ cho ngân hàng đồng thời cũng giúp hộ sản xuất có thể yên tâm sản xuất, nâng cao được hiệu quả sử dụng đồng vốn.

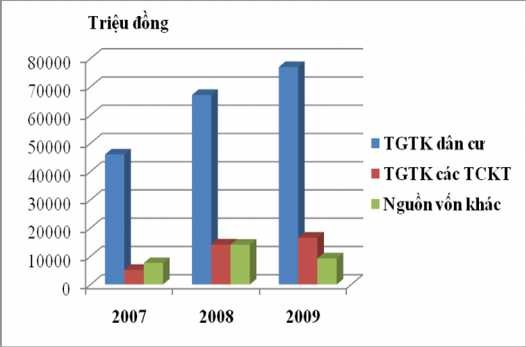

Điều đó cũng được thể hiện rõ qua biểu đồ dưới đây:

Biểu đồ 2: Doanh số cho vay đối với hộ sản xuất

2007 2008 2009

Qua biểu đồ ta thấy, doanh số cho vay ngắn hạn năm 2007 chiếm 63,73% trong tổng doanh số cho vay, đến năm 2008 tăng đạt 35.796 triệu đồng nhưng chỉ chiếm 40,72% trong tổng doanh số cho vay, năm 2009 giảm còn 29.434 triệu đồng, chiếm khoảng 28,84% trong tổng doanh số cho vay. Tỷ trọng doanh số cho vay trung, dài hạn chiếm tỷ trọng lớn trong tổng doanh số cho vay và không ngừng tăng qua các năm là do đối với những món vay ngắn hạn thì mức cho vay thường thấp hơn so với những món vay trung và dài hạn. Điều này cho thấy quy mô và chất lượng TD đối với HSX tại chi nhánh trong thời gian qua tăng tương đối ổn định, góp phần nâng cao hiệu quả sản xuất kinh doanh của các hộ vay vốn, đồng thời thể hiện được sự chuyển dịch cơ

cấu kinh tế trong nông nghiệp nông thôn theo hướng sản xuất hàng hóa, tăng dần nguồn vốn trung và dài hạn.

2.2.2.3. Doanh số thu nợ đối với hộ sản xuất

Doanh số thu nợ (DSTN) là tổng các khoản thu nợ phát sinh trong kỳ, tính cho tháng, quý, năm. Chỉ tiêu này phản ánh lượng tiền mà ngân hàng đã thu về từ các chủ thể vay vốn. Đối với ngân hàng kết quả của việc thu nợ có ý nghĩa hết sức quan trọng, nó phản ánh chất lượng tín dụng, đồng thời phản ánh mối quan hệ giữa ngân hàng với khách hàng. Thể hiện được tình hình thanh toán nợ của khách hàng cho ngân hàng và phản ánh được phần nào mức độ quay vòng của vốn.

Qua bảng 3 cho thấy doanh số thu nợ theo thời hạn đối với hộ sản xuất của ngân hàng luôn tăng qua các năm. Doanh số thu nợ ngắn hạn năm 2007 là 33.657 triệu đồng, đến năm 2008 là 39.099 triệu đồng, tăng 16,17% so với năm 2007, đến năm 2009 tăng 4.824 triệu đồng (tăng 12,34%) so với năm 2008. Và doanh số thu nợ trung, dài hạn cũng liên tục tăng qua các năm, với 19.282 triệu đồng năm 2007, tới năm 2008 tăng lên tới 21.137 triệu đồng tăng 9,62% so với năm 2007, doanh số cho vay năm 2009 là 32.257 triệu đồng, tăng 52,61% so với năm 2008. Có thể nói rằng trong thời gian vừa qua công tác thu hồi nợ của ngân hàng đã đạt được kết quả khả quan, tình hình trả nợ của hộ sản xuất tương đối tốt, khách hàng đã có sự quan tâm, ý thức, trách nhiệm khá lớn trong việc thanh toán nợ vay.

Bảng 3: Doanh số thu nợ đối với hộ sản xuất theo thời hạn tại chi nhánh NH NN&PTNT

huyện Tuyên Hóa giai đoạn 2007 - 2009

ĐVT: Trđ

2007 | 2008 | 2009 | Chênh lệch 07/08 | Chênh lệch 08/09 | ||||||

Giá trị | % | Giá trị | % | Giá trị | % | % | % | |||

Ngắn hạn | 33.657 | 63,58 | 39.099 | 64,91 | 43.923 | 57,66 | 5.442 | 16,17 | 4.824 | 12,34 |

Trung, dài hạn | 19.282 | 36,42 | 21.137 | 35,09 | 32.257 | 42,34 | 1.855 | 9,62 | 11.120 | 52,61 |

Tổng | 52.939 | 100 | 60.236 | 100 | 76.180 | 100 | 7.297 | 13,78 | 15.944 | 26,47 |

(Nguồn: Phòng Kế hoạch – Kinh doanh)

31

Qua biểu đồ sau chúng ta sẽ hiểu thêm về tình hình thu hồi nợ của NH trong giai đoạn 2007 – 2009:

Biểu đồ 3: Doanh số thu nợ đối với hộ sản xuất

Qua biểu đồ 3 cho thấy doanh số thu nợ ngắn hạn chiếm tỷ trọng cao trong tổng doanh số thu nợ và tăng đều qua các năm. Còn riêng doanh số thu nợ trung, dài hạn chiếm tỷ lệ thấp hơn so với doanh số thu nợ ngắn hạn, điều đó cho thấy do hoạt động cho vay ngắn hạn có thời gian thu hồi vốn nhanh, và thời gian trả nợ ngắn cho nên đã tăng áp lực cho người vay trong vấn đề trả nợ, buộc họ phải có ý thức hơn trong việc sử dụng vốn nhằm thu được lợi nhuận cao và đảm bảo hiệu quả trả nợ cho ngân hàng. Còn đối với tín dụng trung dài hạn gắn liền với chu kỳ sản xuất dài hơn, có thời gian thu hồi vốn lâu hơn cho nên doanh số thu nợ luôn chiếm tỷ trọng thấp hơn so với doanh số thu nợ ngắn hạn.

*) Để hiểu rõ hơn về công tác thu hồi nợ của ngân hàng đã thực sự đạt hiệu quả hay chưa và khả năng trả nợ của khách hàng là như thế nào? Chúng ta tìm hiểu về tỷ lệ thu nợ hay hệ số thu nợ hộ sản xuất tại chi nhánh giai đoạn 2007 – 2009.

Hệ số thu nợ = Doanh số thu nợ / Doanh số cho vay * 100%

Hệ số thu nợ càng cao thể hiện công tác thu hồi nợ của ngân hàng càng tốt, tạo

điều kiện để hoạt động cho vay của ngân hàng được tốt hơn.

Bảng 4: Hệ số thu nợ đối với hộ sản xuất tại chi nhánh NH NN&PTNT huyện Tuyên Hóa giai đoạn 2007 - 2009

2007 | 2008 | 2009 | So sánh 07/08 | So sánh 08/09 | |

% | % | ||||

Doanh số thu nợ (Trđ) | 52.939 | 60.236 | 76.180 | 113,78 | 126,47 |

Doanh số cho vay (Trđ) | 56.031 | 87.913 | 102.066 | 156,90 | 116,10 |

Hệ số thu nợ (%) | 0,94 | 0,69 | 0,75 | 72,52 | 108,93 |

(Nguồn: Phòng Kế hoạch - Kinh doanh)

Qua bảng số liệu trên ta thấy hệ số thu nợ đối với hộ sản xuất trong thời gian vừa qua có sự biến động tăng giảm không đều qua các năm, năm 2007 hệ số thu nợ là 0,94%, đếm năm 2008 giảm xuống còn 0,69% (giảm 27,48%) so với năm 2007. Đến năm 2009 có tăng lên so với năm 2008 là 8,93% nhưng vẫn ở mức tương đối thấp là 0,75%.

Như vậy, có thể nói rằng công tác thu hồi nợ của chi nhánh cũng như khả năng trả nợ của khách hàng trong thời gian qua chưa được tốt, hệ số thu nợ trung bình chung của 3 năm chỉ đạt 0,79%. Hệ số thu nợ thấp như vậy một phần là do ngân hàng cũng như khách hàng đều bị tác động của cuộc khủng hoảng, khả năng trả nợ của khách hàng bị giảm sút, làm cho công tác thu hồi nợ của ngân hàng bị chững lại, khiến cho doanh số thu nợ không cao. Đồng thời qua điều tra thực tế cho thấy đối tượng vay vốn có khả năng cũng như năng lực sản xuất kinh doanh kém, hiệu quả sản xuất thu được không cao nên có nhiều món vay đến hạn không trả được nợ cho ngân hàng.

Qua đó phản ánh phần nào chất lượng tín dụng đối với hộ sản xuất tại chi nhánh trong thời gian qua chưa được tốt. Vì vậy, trong thời gian tới ngân hàng cần có biện pháp, kế hoạch hữu hiệu hơn nữa để có thể quả lý tốt công tác cho vay và thu hồi nợ nhằm nâng cao hơn nữa chất lượng tín dụng, đảm bảo an toàn cho hoạt động của chi nhánh, đảm bảo là chiếc cầu nối vững chắc giữa khách hàng với thị trường vốn.

2.2.2.4. Dư nợ cho vay đối với hộ sản xuất

Dư nợ là chỉ tiêu phản ánh số tiền mà ngân hàng hiện đang còn cho vay tính đến thời điểm cụ thể, dư nợ là chỉ tiêu tích luỹ qua các kỳ. Đây chính là khoản mà ngân hàng cần phải thu về. Tổng dư nợ cho vay hộ sản xuất phản ánh quy mô, tốc độ tăng trưởng của tín dụng hộ sản xuất, nó cho biết mối quan hệ giữa ngân hàng với hộ sản xuất.

Dư nợ cuối kỳ = Dư nợ đầu kỳ + DSCV trong kỳ - DSTN trong kỳ

Trong những năm qua, dư nợ cho vay hộ sản xuất luôn tăng qua các năm. Tổng dư nợ cho vay hộ sản xuất năm 2007 là 52.000 triệu đồng, đến năm 2008 tăng 40,49% so với năm 2007 đạt 73.056 triệu đồng, năm 2009 là 97.942 triệu đồng tăng 34,06% so với năm 2008. Qua bảng số liệu cho thấy, dư nợ cho vay đối với hộ sản xuất tăng mạnh qua các năm, đặc biệt là năm 2008. Trong đó dư nợ cho vay ngắn hạn tăng 53,88% và dư nợ trung, dài hạn tăng 35,06% so với năm 2007. Đến năm 2009 dư nợ ngắn hạn là 32.023 triệu đồng tăng 38,58% so với năm 2008, và dư nợ trung dài hạn là 65.919 triệu đồng, tăng 31,98% so với năm 2008. Sỡ dĩ dư nợ ngắn hạn tăng mạnh hơn so với trung, dài hạn là do tín dụng ngắn hạn có quy mô món vay nhỏ, vòng quay của vốn nhanh hơn do có chu kỳ sản xuất ngắn hơn so với nguồn vay trung và dài hạn. Qua đó cho thấy quy mô, tốc độ tăng trưởng của món vay là khá lớn, mối quan hệ giữa ngân hàng với khách hàng cũng không ngừng tăng lên qua các năm, ngày có càng nhiều hộ sản xuất tiếp cận với nguồn vốn tại ngân hàng, đặc biệt là đối với các khoản vay trung, dài hạn nó phản ánh được phần nào việc phân bổ món vay của chi nhánh ngày càng hợp lý và có hiệu quả hơn. Dư nợ cho vay trung, dài hạn luôn chiếm tỷ trọng lớn trong tổng dư nợ cho vay, điều đó là do đặc điểm hoạt động sản xuất kinh doanh của hộ chủ yếu đầu tư vào chăn nuôi trâu, bò, trồng rừng,...Tuy nhiên, qua đó cũng cho chúng ta thấy khả năng và tín linh hoạt tín dụng đối với hộ sản xuất của chi nhánh còn nhiều hạn chế, nhu cầu vốn nhỏ, lẻ và thời vụ trong sản xuất kinh doanh chưa được đáp ứng.

Bảng 5: Dư nợ cho vay đối với hộ sản xuất tại chi nhánh NH NN&PTNT huyện

Tuyên Hóa giai đoạn 2007 - 2009

ĐVT: Trđ

2007 | 2008 | 2009 | Chênh lệch 07/08 | Chênh lệch 08/09 | ||||||

Giá trị | % | Giá trị | % | Giá trị | % | +/- | % | +/- | % | |

Ngắn hạn | 15.017 | 28,88 | 23.108 | 31,63 | 32.023 | 32,70 | 8.091 | 53,88 | 8.915 | 38,58 |

Trung, dài hạn | 36.983 | 71,12 | 49.948 | 68,37 | 65.919 | 67,30 | 12.965 | 35,06 | 15.971 | 31,98 |

Tổng | 52.000 | 100 | 73.056 | 100 | 97.942 | 100 | 21.056 | 40,49 | 24.886 | 34,06 |

(Nguồn: Phòng Kế hoạch - Kinh doanh)

35

2.2.2.5. Nợ xấu của hộ sản xuất

Nợ xấu là khoản cho vay đến hạn trả nhưng chưa trả. Nợ xấu phản ánh tình trạng rủi ro tín dụng của ngân hàng, đó là những khả năng tổn thất mà ngân hàng phải gánh chịu do khách hàng vay không trả đúng hạn, không trả hoặc không trả đầy đủ vốn và lãi, đồng thời nó cũng phản ánh sự yếu kém của ngân hàng trong vấn đề thẩm định và xét duyệt cho vay, và phản ánh sự yếu kém của khách hàng trong vấn đề sử dụng vốn.

Qua bảng 6 cho thấy nợ xấu hộ sản xuất tại chi nhánh tương đối cao và tăng mạnh qua các năm đặc biệt là năm 2008 với tổng nợ xấu là 4.320 triệu đồng tăng 140% so với năm 2007. Đến năm 2009 tỷ trọng nợ xấu hộ sản xuất tăng 893 triệu đồng tương ứng tăng 20,67% so với năm 2008. Sỡ dĩ tỷ lệ nợ xấu hộ sản xuất tăng mạnh vào năm 2008 một phần là do cũng như đã giải thích ở phần trên là trong năm 2008 bị ảnh hưởng của lạm phát, làm cho khả năng trả nợ bị suy giảm sút do phải tăng chi phí đầu vào, sản xuất bị thu hẹp, lợi nhuận thu được không cao. Đồng thời cũng do đối tượng phục vụ của ngân hàng là những người sản xuất nhỏ, manh mún và còn phụ thuộc nhiều vào điều kiện tự nhiên, đồng thời do phải chịu hậu quả của trận lũ lịch sử năm 2007 chưa được khắc phục. Vì vậy, mức độ rủi ro của hoạt động tín dụng sẽ cao. Mặt khác nó cũng phản ánh công tác xét duyệt cho vay và công tác kiểm tra kiểm soát món vay của ngân hàng trong thời gian qua chưa thực sự đạt hiệu quả, nợ xấu còn ở mức cao và tăng mạnh.

Qua bảng số liệu cũng cho chúng ta thấy trong tổng nợ xấu của hộ sản xuất tại chi nhánh thì nợ quá hạn có khả năng thu hồi vẫn chiếm tỷ trọng lớn nhất, còn nợ quá hạn khó đòi và dư nợ đang chờ xử lý chiếm tỷ trọng nhỏ trong tổng dư nợ xấu. Điều đó tạo điều kiện cho ngân hàng có thể xử lý nợ xấu được thuận lợi hơn. Tuy nhiên, tỷ lệ dư nợ đang chờ xử lý có xu hướng tăng dần qua các năm và chiếm tỷ lệ ngày càng cao trong tổng nợ xấu từ 70 triệu đồng năm 2007, chiếm 3,89% trong tổng nợ xấu tăng lên tới 208 triệu đồng năm 2009 chiếm 3,99% trong tổng dư nợ, điều đó cho thấy rủi ro tín dụng tại chi nhánh ngày càng lớn.

36

Bảng 6: Nợ xấu của hộ sản xuất tại chi nhánh NH NN&PTNT huyện

Tuyên Hóa giai đoạn 2007 – 2009

ĐVT: Trđ

2007 | 2008 | 2009 | Chênh lệch 08/07 | Chênh lệch 09/08 | ||||||

Giá trị | % | Giá trị | % | Giá trị | % | +/- | % | +/- | % | |

Nợ quá hạn có khả năng thu hồi | 1.255 | 69,72 | 3.127 | 72,38 | 3.597 | 69 | 1.872 | 149,16 | 470 | 15,03 |

Nợ quá hạn khó đòi | 475 | 26,39 | 1.023 | 23,68 | 1.408 | 27,01 | 548 | 115,37 | 385 | 37,63 |

Dư nợ đang chờ xử lý | 70 | 3,89 | 170 | 3,94 | 208 | 3,99 | 100 | 142,86 | 38 | 22,35 |

Tổng | 1.800 | 100 | 4.320 | 100 | 5.213 | 100 | 2.520 | 140 | 893 | 20,67 |

(Nguồn: Phòng Kế hoạch - Kinh doanh)

37