b. Quy trình chấm điểm tín dụng

Quy trình chấm điểm tín dụng khách hàng cá nhân được thực hiện theo các bước sau: - Bước 1: Thu thập thông tin; Bước 2: Chấm điểm các thông tin cá nhân cơ bản; Bước 3: Chấm điểm tiêu chí quan hệ với Ngân hàng; Bước 4: Tổng hợp điểm và xếp hạng

. Bước 1: Thu thập thông tin.

CBTD tiến hành điều tra, thu thập và tổng hợp thông tin về khách hàng từ các nguồn: Hồ sơ do khách hàng cung cấp: giấy tờ pháp lý (chứng minh nhân dân, xác nhận của tổ chức quản lý lao động hoặc tổ chức quản lý và chi trả thu nhập, xác nhận của chính quyền địa phương, văn bằng, chứng chỉ,…); phỏng vấn trực tiếp khách hàng; các nguồn khác,…

Bước 2: Chấm điểm các thông tin cá nhân cơ bản.

NHNo&PTNT Việt Nam áp dụng biểu điểm chi tiết để chấm điểm các thông tin cá nhân cơ bản như: Tuổi tác, trình độ học vấn, nghề nghiệp, thời gian làm công việc hiện tại, tình trạng nhà ở, cơ cấu gia đình, số người ăn theo, thu nhập ….

CBTD tổng hợp điểm của khách hàng theo biểu điểm trên, nếu khách hàng đạt tổng điểm < 0 thì chấm dứt quá trình chấm điểm và từ chối cấp tín dụng. Nếu khách hàng đạt tổng điểm > 0 thì tiếp tục bước 3: Chấm điểm tiêu chí quan hệ với Ngân hàng.

Bước 3: Chấm điểm tiêu chí quan hệ với Ngân hàng.

NHNo&PTNT Việt Nam áp dụng biểu điểm chi tiết để chấm điểm tiêu chí quan hệ với Ngân hàng như: tình hình trả nợ, tình hình trả lãi, tổng dư nợ vay, sử dụng các dịch vụ, số dư tiền gửi trung bình…

Bước 4: Tổng hợp điểm và xếp hạng khách hàng.

CBTD tổng hợp điểm bằng cách cộng tổng số điểm chấm trong chương trình.

Sau khi tổng hợp điểm, CBTD xếp hạng khách hàng như sau:

Bảng số 2.5: Mức điểm quy định tương ứng với từng loại khách hàng

Số điểm đạt được | |

Aaa | >= 401 |

Aa | 351 – 400 |

a | 301 – 350 |

Bbb | 251 – 300 |

Bb | 201 – 250 |

b | 151 – 200 |

Ccc | 101 – 150 |

Cc | 51 – 100 |

c | 0 – 50 |

d | < 0 |

Có thể bạn quan tâm!

-

Chỉ Tiêu Đánh Giá Chất Lượng Tín Dụng Hộ Sản Xuất Của Ngân Hàng Thương Mại

Chỉ Tiêu Đánh Giá Chất Lượng Tín Dụng Hộ Sản Xuất Của Ngân Hàng Thương Mại -

Những Đổi Mới Chủ Yếu Về Cơ Chế Tín Dụng Đối Với Nông Nghiệp, Nông Thôn Và Hộ Sản Xuất

Những Đổi Mới Chủ Yếu Về Cơ Chế Tín Dụng Đối Với Nông Nghiệp, Nông Thôn Và Hộ Sản Xuất -

Thực Trạng Chất Lượng Tín Dụng Hộ Sản Xuất Tại Ngân Hàng Nông Nghiệp & Phát Triển Nông Thôn Việt Nam

Thực Trạng Chất Lượng Tín Dụng Hộ Sản Xuất Tại Ngân Hàng Nông Nghiệp & Phát Triển Nông Thôn Việt Nam -

Phân Tích Kết Quả Cho Vay Hộ Sản Xuất Và Cá Nhân So Với Tổng Dư Nợ

Phân Tích Kết Quả Cho Vay Hộ Sản Xuất Và Cá Nhân So Với Tổng Dư Nợ -

Phân Tích Kết Quả Nghiên Cứu Chất Lượng Tín Dụng Hộ Sản Xuất Tại Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Huyện Giồng Trôm Tỉnh Bến Tre Theo

Phân Tích Kết Quả Nghiên Cứu Chất Lượng Tín Dụng Hộ Sản Xuất Tại Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Huyện Giồng Trôm Tỉnh Bến Tre Theo -

Chất lượng tín dụng hộ sản xuất tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam - 12

Chất lượng tín dụng hộ sản xuất tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam - 12

Xem toàn bộ 162 trang tài liệu này.

(Nguồn: NHNo&PTNT Việt Nam, (2009-2014) [32]

Bước 5: Trình phê duyệt kết quả chấm điểm tín dụng và xếp hạng khách hàng.

Kết quả chấm điểm tín dụng và xếp hạng khách hàng phải được cập nhật ngay vào hệ thống IPCAS. Trưởng, phó phòng tín dụng có nhiệm vụ kiểm soát, phê duyệt việc chấm điểm và xếp hạng của cán bộ tín dụng.

c. Đánh giá lại hạng khách hàng

Hạng khách hàng phải phản ánh chính xác tình trạng rủi ro của mỗi khách hàng. Vì vậy, hạng khách hàng được đánh giá lại mỗi năm 1 lần. Ngoài ra, các CBTD phải đánh giá lại hạng khách hàng bất kỳ lúc nào có sự kiện xảy ra có thể gây ảnh hưởng đến khả năng trả nợ của khách hàng, và nếu cần thiết thì hạng khách hàng phải được điều chỉnh kịp thời.

2.2.2. Chủ động nguồn vốn huy động đáp ứng nhu cầu tín dụng của Hộ sản xuất

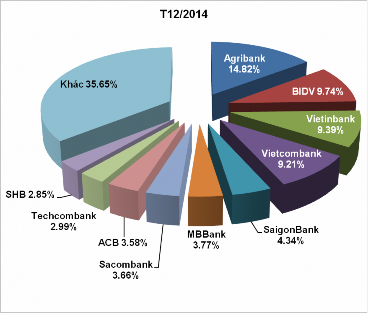

Như trên đã nói, cung cấp vốn tín dụng cho kinh tế nông thôn và HSX ở nông thôn hiện nay ở nước ta với rất nhiều các tổ chức tín dụng, từ hệ thống Quỹ tín dụng nhân dân, Ngân hàng chính sách xã hội, NHTM cổ phần nông thôn, đến các NHTM cổ phần đô thị và các NHTM Nhà nước. Trong số đó, dẫn đầu là hệ thống Ngân hàng nông nghiệp và phát triển nông thôn Việt Nam, với 2.200 điểm giao dịch các

loại trong toàn quốc, trải rộng xuống tận các xã, thị trấn, thị tứ, bình quân 04 xã có một trụ sở một điểm giao dịch. Hiện nay đang chiếm khoảng trên 14 % thị phần huy động vốn và gần 16% thị phần tín dụng và chiếm khoảng trên 50% thị phần tín dụng nông thôn của toàn ngành Ngân hàng, nhưng chất lượng tín dụng được đảm bảo. (Tham khảo thêm biểu đồ số liệu ở mục 2.3.1.)

Biểu đồ 2.4: Thị phần huy động vốn hết năm 2014

[Nguồn: Ngân hàng thương mại cổ phần Ngoại thương Việt Nam (2015) [45]

Để không ngừng nâng cao chất lượng cho vay vốn hộ sản xuất thì NHNo&PTNT Việt Nam phải chủ động được nguồn vốn, với cơ cấu nguồn vốn huy động hợp lý cả về lãi suất, kỳ hạn, thị trường huy động,... Để thực hiện mục tiêu nay trong những năm qua, NHNo&PTNT Việt Nam thực hiện đa dạng các hình thức huy động vốn, linh hoạt lãi suất, áp dụng chỉ tiêu khoán huy động vốn đến từng Chi nhánh và Phòng giao dịch, tăng cường công tác Marketing,... nhằm tăng cường huy động vốn trong dân cư, tăng cường huy động vốn từ đô thị chuyển về nông thôn. Do đó, nguồn huy động vốn của NHNo&PTNT Việt Nam liên tục tăng qua các năm.

Huy động vốn trên thị trường 1 đến hết năm 2014 của NHNo&PTNT Việt Nam đạt 690.191 tỷ đồng, tăng 63.801 tỷ đồng, với tỷ lệ tăng 10,2%) so với cuối năm 2013.

Trước đó, đến hết năm 2013 tổng nguồn vốn của NHNo&PTNT Việt Nam đạt 634.505 tỷ đồng; trong đó vốn huy động từ thị trường I tức của tổ chức và dân cư, đạt 626.390, tăng 15,9% so với đầu năm. Trước đó, nguồn vốn huy động tăng mạnh vào năm 2012, so với năm 2011 tăng 50.712 tỷ đồng, tỷ lệ tăng là 10,02%. Năm 2011 tăng so với năm 2010 là 31.385 tỷ đồng, tỷ lệ tăng là 6,61%. Nguyên nhân là do năm 2011 có sự biến động mạnh về lãi suất huy động, các NHTM đua tranh nhau về lãi suất dẫn đến hoạt động huy động vốn gặp nhiều khó khăn. Sang năm 2012 mặt bằng lãi suất huy động giảm mạnh (lãi suất huy động giảm từ 3% - 6% so với cuối năm 2011, trở về mức lãi suất cuối năm 2007); Mặt khác, ta thấy cơ cấu vốn được thay đổi về chất theo hướng phát triển ổn định nguồn vốn từ dân cư và các tổ chức kinh tế. NHNo&PTNT Việt Nam thực hiện đa dạng các sản phẩm, hình thức huy động, giảm nguồn vốn không ổn định để qua đó chủ động trong quản lý và đảm bảo an toàn thanh khoản trong bối cảnh thị trường vốn biến động. [Nguồn: NHNo&PTNT Việt Nam (2009-2014): Báo cáo tổng kết hoạt động kinh doanh hàng năm, các năm 2009 -2014, Hà Nội]

Biểu đồ 2.5: Tăng trưởng nguồn vốn huy động trên thị trường 1 của

NHNo&PTNT Việt Nam giai đoạn 2009 – 2014

Đơn vị: Tỷ đồng

690,191

626,390

557,028

434,331

474,931506,316

Số dư cuối kỳ

700,000

600,000

500,000

400,000

300,000

200,000

100,000

0

2009 2010 2011 2012 2013 2014

(Nguồn: NHNo&PTNT Việt Nam (2009-2014) [28]

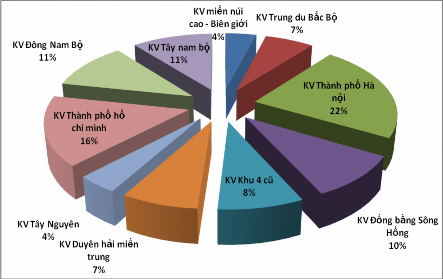

Vốn huy động tại các vùng miền đều trưởng qua các năm (trừ khu vực thành phố Hà Nội, thành phố Hồ Chí Minh). Tuy nhiên, nguồn vốn huy động tại 02 khu vực này vẫn chiếm tỷ trọng cao trong tổng nguồn vốn toàn hệ thống năm 2014, thành phố Hà Nội chiếm 21,6%, thành phố Hồ Chí Minh chiếm 15,2%.

Biểu đồ 2.6: Cơ cấu nguồn vốn NHNo&PTNT Việt Nam theo khu vực đến hết năm 2014

(Nguồn: NHNo&PTNT Việt Nam (2009-2014) [28]

Nguồn vốn huy động trong giai đoạn 2009 - 2014, tại các khu vực Hà Nội, TP Hồ Chí Minh có tốc độ tăng trưởng không ổn định, thậm chí có tốc độ tăng hơn trong hai năm 2010, 2011 so với hai năm trước đó: 2008 - 2009. Tuy nhiên những năm trước hai khu vực Hà Nội và TP Hồ Chí Minh tăng trưởng rất tốt, đáp ứng nguồn vốn chủ lực cho NHNo&PTNT Việt Nam trong việc cân đối vốn cho khu vực, như: Tây Nam bộ, Tây Nguyên. Hàng năm nguồn vốn huy động tự lực tại địa phương của hai khu vực này chỉ đủ đáp ứng khoảng gần 60% nhu cầu cho vay hộ sản suất, còn lại phải nhận vốn điều hoà từ Trụ sở chính NHNo&PTNT Việt Nam..... Các khu vực có nguồn vốn huy động tăng trưởng ổn định là miền núi cao biên giới, Trung du Bắc bộ, Khu 04 cũ, Duyên hải Miền Trung. Vì vậy, NHNo&PTNT Việt Nam cần xây dựng chiến lược, cơ chế khuyến khích cụ thể để tăng sức cạnh tranh, giữ vững thị phần huy

động vốn tại 02 khu vực Hà Nội, Thành phố Hồ Chí Minh. Đồng thời, có cơ chế ưu đãi về phí điều chuyển vốn, tăng cường đào tạo, cơ chế tiền lương, hệ số khoán tài chính theo khu vực để ổn định và phát triển bền vững về nguồn vốn huy động cũng như khai thác thuận lợi mở rộng và nâng cao chất lượng cho vay vốn HSX. [28]

2.2.3. Phương thức cho vay vốn đối với Hộ sản xuất

NHNo&PTNT Việt Nam thực hiện có hiệu quả Quyết định 67/1999/QĐ-TTg của Thủ tướng Chính phủ và các văn bản pháp lý khác có liên quan. Theo đó các HSX được vay vốn đến 10 triệu đồng không phải thế chấp tài sản. Các hộ làm kinh tế trang trại được vay đến 20 triệu đồng và hộ nuôi trồng giống thuỷ hải sản được vay dưới 50 triệu đồng cũng không cần phải có tài sản thế chấp.

Từ tháng 6/2010, NHNo&PTNT Việt Nam triển khai thực hiện Nghị định 41/2010/NĐ-CP của Chính phủ, mức cho vay đã được nâng lên.

Các doanh nghiệp vừa vả nhỏ hoạt động ở nông thôn, doanh nghiệp hoạt động cung ứng vật tư, dịch vụ hay tiêu thụ sản phẩm, chế biến nông sản thực phẩm,… cũng được vận dụng cơ chế cho vay thích hợp trên cơ sở đảm bảo tiền vay là tài sản hình thành từ vốn vay, từ đánh giá tính hiệu quả của dự án.

Đặc điểm kinh tế HSX ảnh hưởng rất lớn đến việc tổ chức cho vay và áp dụng kỹ thuật cho vay thích hợp, có các phương thức tổ chức cho vay kinh tế hộ sản xuất như sau:

- Cho vay trực tiếp: cho vay trực tiếp là quan hệ tín dụng trong đó khách hàng có nhu cầu về vốn giao dịch trực tiếp với Ngân hàng để vay vốn và trả nợ. Trong cho vay trực tiếp, việc cấp tín dụng có thể tồn tại dưới dạng song phương hoặc đa phương (thường gặp là 03 bên).

Với thể thức song phương, Ngân hàng giải ngân/thu nợ trực tiếp với khách hàng vay. Với thể thức đa phương, hợp đồng tín dụng có nhiều bên tham gia, trong đó bên thứ ba là những tổ chức cung ứng vật tư, hàng hóa thuộc đối tượng vay và tiền vay sẽ được chuyển trực tiếp cho các tổ chức này, hoặc bên thứ ba là các đơn vị bao tiêu mà họ có trách nhiệm thanh toán nợ cho Ngân hàng thay cho khách hàng vay.

- Cho vay bán trực tiếp: để phù hợp với điều kiện đặc thù của HSX, cần phải có những phương thức tổ chức cho vay phù hợp với tính thời vụ và số lượng lớn món vay, đó là phương thức cho vay qua tổ.

Cho vay qua tổ (hợp tác) vay vốn: theo phương thức này, khoảng 10 - 40 hộ lập thành một tổ (hợp tác) vay vốn. Để trở thành thành viên, các tổ phải gần gửi nhau, hoặc có mối quan hệ với nhau về mục đích vay vốn, ngành nghề sản xuất, hoặc quan hệ láng giềng thân tộc,… Tổ phải thành lập trên cơ sở tự nguyện, có quy ước hoạt động và phải bầu ra tổ trưởng để làm đại diện pháp lý trong quan hệ với Ngân hàng. Trên cơ sở các quy định của Ngân hàng, tổ sẽ tiến hành bình xét số tiền được vay của từng hộ sản xuất. Cán bộ tín dụng sẽ thẩm định lại và thông báo số tiền cho vay của từng hộ cũng như cả tổ. Tổ trưởng là người trực tiếp nhận tiền, theo dõi nợ vay và thu nợ để trả Ngân hàng.

- Cho vay tổ liên doanh, liên đới vay vốn: về cách thức thành lập, quy trình vay cũng tương tự như tổ (hợp tác) vay vốn. Sự khác biệt quan trọng nhất là mỗi thành viên phải liên đới chịu trách nhiệm trước việc hoàn trả nợ đúng hạn của các thành viên khác trong tổ vay vốn. Trong trường hợp chưa trả dứt nợ cũ, Ngân hàng sẽ không cho vay món mới. Trong thực tế, số lượng loại tổ này là không nhiều và số lượng thành viên thường ít.

- Cho vay gián tiếp: trong phương thức cho vay gián tiếp, Ngân hàng cấp tín dụng cho khách hàng thông qua một tổ chức trung gian (thường là các doanh nghiệp bao tiêu hoặc cung ứng vật tư) ứng vốn cho HSX. Đến vụ thu hoạch, các doanh nghiệp này thu mua sản phẩm của nông dân đồng thời thu nợ các khoản đã ứng từ đầu vụ sản xuất. Tuy nhiên, việc xét duyệt cho vay phụ thuộc vào phương án vay vốn của doanh nghiệp, còn việc ứng vốn thuộc quyền doanh nghiệp trên cơ sở thỏa thuận với hộ nông dân. Ngoài ra, Ngân hàng còn có thể mua lại các hợp đồng bán vật tư, thiết bị trả chậm, trả góp của doanh nghiệp cho HSX, tức là Ngân hàng cho vay dựa trên cơ sở hợp đồng trả chậm.

Bên cạnh hoạt động tín dụng đối với các doanh nghiệp, các hộ kinh doanh và hộ gia đình ở đô thị, thì tín dụng đối với hộ sản xuất và tín dụng đối với nông nghiệp

– nông thôn có thể coi là thị trường tín dụng lớn nhất của NHNo&PTNT Việt Nam. Bởi vậy, trong quản trị tín dụng, NHNo&PTNT Việt Nam có phương thức cụ thể và thực hiện cơ chế riêng đối với tín dụng trong lĩnh vực này.

Về phương thức tín dụng HSX, NHNo&PTNT Việt Nam thực hiện kết hợp đa dạng đồng thời các loại hình tín dụng linh hoạt, hiệu quả, phù hợp với từng đối tượng HSX và vùng kinh tế, đó là: cho vay trực tiếp; cho vay thông qua các tổ chức chính trị - xã hội, nghề nghiệp, như: Hội nông dân, Hội phụ nữ, Hội cựu chiến binh,… NHNo&PTNT Việt Nam đã ký Nghị quyết liên tịch số 2308 với Hội nông dân, Thông tư số 02 với Hội phụ nữ về việc cho vay qua tổ nhóm hội viên của các tổ chức này. Trong số đó thì việc phối hợp với Hội nông dân là lớn nhất. Thông qua đó để giải ngân vốn vay kịp thời, giảm phiền hà, bảo đảm các nguyên tắc tín dụng và có hiệu quả cho các gia đình nông dân. Bởi vì đây là tổ chức hội đông đảo và rộng lớn, đổi mới hoạt động sát với lợi ích của các hộ nông dân. Do đó vốn tín dụng được chuyển tải đúng đối tượng, bám sát nhu cầu, bảo đảm nhanh chóng, an toàn và hiệu quả vốn vay cho cả NHNo&PTNT Việt Nam, cũng như đối với hộ nông dân.

NHNo&PTNT Việt Nam đã kết hợp cho vay trực tiếp giải ngân khoản vay tại trụ sở giao dịch, cùng với việc hình thành các ngân hàng lưu động nhằm đáp ứng kịp thời, nhanh chóng nhu cầu vay vốn, gửi tiền tiết kiệm của người dân.

Qua nhiều năm triển khai thực hiện, có thể nói NHNo&PTNT Việt Nam đã phối hợp chặt chẽ với Trung ương Hội Nông dân, Hội Liên hiệp Phụ nữ Việt Nam, hình thành các tổ vay vốn mà thành viên của tổ là hội viên của 2 tổ chức này. Các tổ vay vốn tiết kiệm (bao gồm hộ gia đình cận nghèo, hộ nông dân, HSX hàng hoá, doanh nghiệp nhỏ và vừa ở khu vực nông nghiệp nông thôn) được thành lập nhằm mở rộng cho vay, huy động vốn đồng thời giúp hộ nông dân sản xuất hàng hoá theo hướng hội nhập kinh tế thế giới, áp dụng tiến bộ khoa học, kỹ thuật sản xuất, kinh doanh. Đây là một kênh dẫn vốn vay rất hiệu quả. Đến hết năm 2014, có gần 41.400 tổ vay vốn, tăng nhẹ so với cuối năm 2013. Trước đó, đến ngày 31/12/2013, có

41.329 tổ vay vốn và trên 1.100.000 thành viên (khách hàng vay) còn dư nợ NHNo&PTNT Việt Nam với tổng số tiền trên 25.000 tỷ đồng. [28]

Mặt khác, NHNo&PTNT Việt Nam đã phối hợp tốt với chính quyền địa phương các cấp để cho vay và thu hồi nợ một cách có hiệu quả, đặc biệt đối với những hộ vay không có tài sản đảm bảo.

Nhìn chung, tình hình đầu tư tín dụng toàn hệ thống NHNo&PTNT Việt Nam qua các năm và đặc biệt từ năm 2009 đến năm 2014 có sự phát triển, dư nợ tiếp tục tăng ổn định. Tuy nhiên mức tăng trưởng tín dụng hầu như luôn thấp hơn tăng trưởng về huy động vốn, điều này phản ánh thực trạng cơ cấu nguồn vốn và khả năng thanh khoản của NHNo&PTNT Việt Nam.

Đến hết năm 2014, dư nợ cho vay hộ sản xuất và cá nhân của NHNo&PTNT Việt Nam tăng 39.972 tỷ đồng, với tỷ lệ tăng 13,4% so với năm 2013. Trước đó, tính đến hết năm 2013, dư nợ cho vay HSX và cá nhân là 298.650 tỷ đồng tăng 53.129 tỷ đồng, tốc độ tăng trưởng đạt 21,6% so với 31/12/2012. Số khách hàng còn dư nợ là

3.541.531 khách hàng, tăng so với 31/12/2012 là 327.996 khách hàng.

Trong số dư nợ nói trên, thì tổng dư nợ cho vay qua các tổ vay vốn là 28.655 tỷ đồng, với 941.933 thành viên của 41.631 tổ: trong toàn quốc. Trong đó:

Về kết quả cho vay thông qua tổ vay vốn của Hội Nông dân và Hội Phụ nữ: Dư nợ 19.529 tỷ đồng (Hội Nông dân 14.816 tỷ đồng, Hội Phụ nữ 4.713 tỷ đồng), tăng so năm 2012 là 1.715 tỷ, tỷ lệ tăng 9,63% (Hội Nông dân tăng 1.248 tỷ, tỷ lệ tăng 9,2%; Hội Phụ nữ tăng 467 tỷ, tỷ lệ tăng 11%) với 35.150 tổ, 783.306 thành viên.

Về kết quả cho vay thông qua tổ vay vốn của thôn, đội sản xuất: dư nợ 9.126 tỷ đồng, tăng so với năm 2012 là 1.277 tỷ đồng (tỷ lệ tăng 14%) với 6.481 tổ, 158.627 thành viên. [23]

2.2.4. Hoạt động tín dụng hộ sản xuất

Trên cơ sở nguồn vốn huy động ổn định và phát triển liên tục như trên, tạo điều kiện thuận lợi cho NHNo&PTNT Việt Nam chủ động mở rộng hoạt động tín dụng hộ sản xuất, đáp ứng nhu cầu vốn tăng của các hộ gia đình trong các lĩnh vực khác nhau, đảm bảo dư nợ tín dụng đối tượng khách hàng này tăng dần ổn định qua các năm. Trong điều kiện tình hình kinh tế trong và ngoài nước có nhiều diễn biến phức tạp của giai đoạn 2009 - 2014, do sự cạnh tranh gay gắt của các NHTM trong

và ngoài nước, kể cả cạnh tranh mở rộng cho vay hộ sản xuất, nên hoạt động tín dụng của NHNo&PTNT Việt Nam cũng gặp nhiều khó khăn, thách thức. Nhưng với sự nỗ lực của toàn thể cán bộ nhân viên cũng như sự điều hành linh hoạt của Ban lãnh đạo Ngân hàng, trong các năm 2009-2014 hoạt động tín dụng hộ sản xuất của NHNo&PTNT Việt Nam đã đạt được những kết quả khả quan.

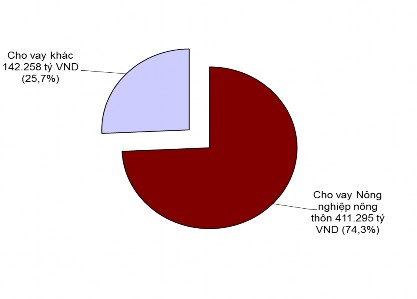

Biểu đồ 2.7: Tỷ trọng dư nợ nông nghiệp - nông thôn và lĩnh vực khác của NHNo&PTNT Việt Nam đến hết năm 2014

(Nguồn: NHNo&PTNT Việt Nam (2009-2014) [28]

(Ghi chú: Số liệu dư nợ trên chưa tính trái phiếu VAMC, các khoản trái phiếu khác và khoản đầu tư khác).

Cho vay lĩnh vực nông nghiệp – nông thôn của NHNo&PTNT Việt Nam chiếm tới 2/3 tổng dư nợ cho vay nền kinh tế, trong đó dư nợ cho vay hộ sản xuất chiếm trên 70% dư nợ nông nghiệp – nông thôn.

Đến hết năm 2014, dư nợ cho vay hộ sản xuất đạt 338.632 tỷ đồng, chiếm 82,23% so với dư nợ cho vay nông nghiệp – nông thôn. Tỷ lệ tương ứng của năm 2012 là 78,9% và năm 2013 là 80,1%. Nguyên nhân chủ yếu cửa sự gia tăng tỷ lệ này đó là trong 3 năm gần đây các doanh nghiệp nói chung và doanh nghiệp nông nghiệp – nông thôn hoạt động khó khăn, tiêu thu chậm hàng

hóa và dịch vụ, nhiều doanh nghiệp thua lỗ, trong khi đó nhu cầu vốn hợp lý, sử dụng có hiệu quả của hộ sản xuất tăng lên và đây cũng là chiến lược, chính sách nâng cao chất lượng tín dụng chung của NHNo&PTNT Việt Nam.

2.2.5. Phân tích thực trạng chất lượng tín dụng hộ sản xuất trên cơ sở kết quả cho vay một số ngành nghề và chương trình phát triển nông nghiệp - nông thôn Để đảm bảo chất lượng tín dụng hộ sản xuất theo quan điểm luận án trình bày trong chương 1, đó là thu hồi đủ vốn và lãi, hiệu quả đối với khách hàng và nền kinh tế, do đó trong định hướng chỉ đạo chiến lược hoạt động tín dụng, NHHNo&PTNT Việt Nam chỉ đạo các chi nhánh trong toàn quốc bám sát các chương trình kinh tế trọng điểm của Chính phủ, định hướng của NHNN, bám sát kế hoạch phát triển kinh tế của địa phương,… để một mặt phục vụ có hiệu quả các mục tiêu kinh tế - xã hội trên địa bàn, mặt khác đây cũng là cơ sở cho vay an toàn, hiệu quả. Những kết quả cụ thể về hoạt động tín dụng nông nghiệp – nông thôn mà người vay hầu hết là hộ sản xuất của hệ thống NHNo&PTNT Việt Nam đạt được đến thời điểm gần đây nhất

thể hiện dưới đây:

Bảng số 2.6: Thực trạng cho vay hộ sản xuất thông qua một số ngành nghề và chương trình phát triển nông nghiệp - nông thôn

Đơn vị tính: Tỷ đồng, %

Doanh số cho vay BQ giai đoạn 2009 - 2014 | Dư nợ đến hết năm 2014 | Tỷ lệ nợ xấu hết 2014 | |

- Cho vay ngành lương thực | 29.040 | 18.114 | 1,39% |

- Cho vay ngành thủy sản | 36.085 | 28.096 | 2,88% |

- Cho vay ngành chè | 2.126 | 2.789 | 2,71% |

- Cho vay ngành cà phê | 10.200 | 10.921 | 2,69% |

- Cho vay ngành cao su | 10.182 | 7.065 | 3,62% |

- Cho vay ngành chăn nuôi gia súc gia cầm | 60.259 | 73.447 | 1,09% |

(Nguồn: NHNo&PTNT Việt Nam (2009-2014) [23]

- Cho vay ngành lương thực, bao gồm các HSX trồng lúa, hộ chế biến gạo, mua lúa của nông dân: Doanh số cho vay hàng năm trong các năm 2009 - 2014 đạt bình quân 29.040 tỷ đồng, riêng năm 2014, đạt 32.098 tỷ đồng, dư nơ cuối năm đạt 18.114 tỷ đồng. Trước đó, năm 2013 đạt 31.966 tỷ đồng. Dư nợ đến 31/12/2013 là 16.765 tỷ đồng, so với năm 2012 tăng 1.117 tỷ đồng (+7,1%). Nợ xấu của lĩnh vực này đến 31/12/2013 là 257 tỷ đồng, chiếm tỷ lệ 1,5%, giảm (-1,3%) so với năm 2012. Tỷ lệ nợ xấu đến hết năm 2014 là 1,39%.

- Cho vay ngành thủy sản: đối tượng bao gồm hộ gia đình chăn nuôi, thu mua, chế biến thủy sản của người dân: Doanh số cho vay bình quân giai đoạn 2009 - 2014 đạt 36.085 tỷ đồng, riêng năm 2014 đạt 41.272 tỷ đồng, dư nợ đến cuối năm đạt 28.096 tỷ đồng. Trước đó, đến hết năm 2013 đạt 40.297 tỷ đồng; Dư nợ đến 31/12/2013 là 27.596 tỷ đồng, so với năm 2012 tăng 3.665 tỷ đồng (+15,3 %); Nợ xấu đến 31/12/2013 là 1.110 tỷ đồng, chiếm 4,02%. Tỷ lệ nợ xấu đến hết năm 2014 là 2,88%. Tỷ lệ nợ xấu các năm trước năm 2012 đều dưới 2%, riêng năm 2013 chiếm 4,02%, tăng 2,0 % so với năm 2012.

- Cho vay ngành chè, đó là các hộ gia đình trồng chè, thâm canh chè, chế biến chè,... Doanh số cho vay hàng năm của giai đoạn 2009 - 2014 đạt bình quân 2.126 tỷ đồng; riêng năm 2014 đạt 2.809 tỷ đồng, dư nợ đến cuối năm đạt 2.789 tỷ đồng. Trước đó, năm 2013 đạt 2.754 tỷ đồng; Dư nợ đến 31/12/2013 là 1.582 tỷ đồng, so với năm 2012 tăng 196 tỷ đồng (+14,1%). Nợ xấu đến 31/12/2013 là 47 tỷ đồng. Tỷ lệ nợ xấu chiếm 2,9%, tăng 1,4 % so với năm 2012. Tỷ lệ nợ xấu đến hết năm 2014 là 2,71%.

- Cho vay ngành cà phê: bao gồm các hộ sản xuất cà phê; các hộ thu mua, chế biến cà phê: Doanh số cho vay bình quân giai đoạn 2009-2014 đạt 10.200 tỷ đồng, riêng năm 2014 đạt 13.931 tỷ đồng, dư nợ đến cuối năm đạt năm 2014 đạt 10.921 tỷ đồng. Trước đó, năm 2013 đạt doanh số 13.303 tỷ đồng; Dư nợ đến 31/12/2013 là 10.451 tỷ đồng, so với năm 2012 tăng 534 tỷ đồng (+5,4 %); Nợ xấu đến 31/12/2013 là 315 tỷ đồng; Tỷ lệ nợ xấu chiếm 2,5%, giảm 1,0% so với năm 2012. Tỷ lệ nợ xấu đến hết năm 2014 là 2,69%.