công cụ chính sách TGHĐ trong việc thực thi khuôn khổ chính sách lạm phát mục tiêu.

2.4.1. Kinh nghiệm của Trung Quốc

2.4.1.1. Trước khi gia nhập Tổ chức thương mại Thế giới (WTO)

Vào cuối những năm 1990, Trung Quốc đứng trước sức ép phá giá mạnh mẽ do tác động của khủng hoảng tài chính - tiền tệ trong khu vực. Để giảm bớt sức ép điều chỉnh và phá giá đồng Nhân dân tệ trong giai đoạn này, song song với việc duy trì sự ổn định của đồng Nhân dân tệ, Trung Quốc đã áp dụng hàng loạt các chính sách hỗ trợ linh hoạt về tiền tệ và tài chính, trong đó chính sách kiểm soát ngoại hối có vai trò rất quan trọng.

Trong năm 1997, để bảo vệ đồng Nhân dân tệ (RMB) trước tác động của khủng hoảng khu vực, Trung Quốc đã rất chú trọng tới dòng chu chuyển ngoại tệ trong và ngoài nước. Ngày 01/08/1998, Trung Quốc đã ra lệnh cấm các ngân hàng kinh doanh ngoại tệ quá 5 triệu USD/năm để kiểm soát được ngoại tệ.

Trung Quốc đã tiến hành đợt rà soát và kiểm tra tình hình ngoại tệ của các cơ quan, doanh nghiệp địa phương yêu cầu phải nộp lại phần ngoại tệ không sử dụng đến cho nhà nước quản lý. Đồng thời kiểm tra và phát hiện các trường hợp doanh nghiệp vi phạm lệnh dự trữ ngoại tệ không khai báo nhằm ngăn chặn kịp thời tình trạng thất thoát về ngoại tệ, tăng dự trữ ngoại hối (DTNH).

Để bảo vệ đồng RMB trước sự tấn công của nhà đầu cơ quốc tế, tháng 6/1999, Ngân hàng Nhân dân Trung Quốc (PBoC) đã công bố những quy định mới, theo đó, cấm giao dịch mua bán đồng RMB ở nước ngoài để hạn chế khả năng đầu cơ vào đồng RMB.

Ngay từ đầu năm 2000, Cục Ngoại hối Nhà nước và Tổng cục Hải quan Trung Quốc đã đánh giá xem các doanh nghiệp có hoạt động nhập khẩu có thực sự cần sử dụng ngoại tệ mạnh hay không. Đồng thời, các ngân hàng Trung Quốc dừng bán ngoại tệ trong các hoạt động thanh toán như: hoạt động thanh toán trao đổi thương mại hàng đổi hàng và thương mại bù đắp. Các ngân hàng cũng quy định bổ sung các điều kiện bắt buộc khi bán ngoại tệ cho các doanh nghiệp nhập khẩu nguyên liệu thô, các phụ kiện và những doanh nghiệp nhập khẩu trang thiết bị phục vụ cho hoạt động thuê mua. Tuy nhiên, những quy định nghiêm ngặt trong việc mua ngoại hối trên không áp dụng cho các doanh nghiệp có vốn đầu tư nước ngoài nhập khẩu các nguyên liệu thô để chế biến và tái xuất. Như vậy, các công ty có sự hợp tác trao đổi thương mại với nước ngoài đều có thể mua được ngoại tệ mạnh từ các ngân hàng.

Nhờ sự nỗ lực trên, TGHĐ đồng RMB so với đồng USD đã luôn được duy trì gần như là cố định trong suốt giai đoạn cuối những năm 1990. Khi kinh tế của các

nước trong khu vực đã đi vào ổn định, PBoC thực hiện nới lỏng biên độ giao dịch của đồng RMB. Sự nới lỏng biên độ giao dịch của đồng RMB được bắt đầu thí điểm vào khoảng giữa năm 2000 và đến tháng 1/2001, Trung Quốc tuyên bố sẽ để đồng RMB giao động trong biên độ khoảng 1%. Tuyên bố này cho thấy, thời kỳ điều chỉnh TGHĐ theo hường cố định đã bắt đầu chấm dứt. Những biện pháp trên giúp Trung Quốc trở nên linh hoạt và chủ động trong hoạt động điều chỉnh tỷ giá trước sự biến động của các đồng tiền trong khu vực.

Cơ chế điều hành TGHĐ của Trung Quốc trong giai đoạn này có thể được coi là một thành công lớn. Cụ thể:

Dự trữ ngoại hối của Trung Quốc đã tăng lên nhanh chóng, từ 52,22 tỷ USD (năm 1990) lên 90 tỷ USD năm 1994, đạt 104 tỷ USD năm 1996. Năm 2000, dự trữ ngoại hối (DTNH) tăng lên 165 tỷ USD và đứng thứ hai thế giới về DTNH (chỉ đứng sau Nhật Bản);

Đồng RMB được chuyển đổi tự do trong tài khoản vãng lai, uy tín của đồng RMB ngày càng tăng, đồng RMB từng bước tiến tới tự do chuyển đổi trong tài khoản vốn;

Tạo nền tảng để Trung Quốc có thể hội nhập sâu hơn về lĩnh vực tiền tệ với nền kinh tế thế giới.

Như vậy, với các biện pháp cải cách ngoại hối và những biện pháp điều chỉnh linh hoạt TGHĐ đồng RMB trong suốt thập kỷ 90, Trung Quốc đã từng bước khẳng định đồng RMB là một đồng tiền tương đối mạnh trong khu vực, được hỗ trợ bởi khối lượng DTNH lớn thứ hai thế giới. Đây cũng là thành công trong thực tiễn điều hành cơ chế TGHĐ của Trung Quốc.

2.4.1.2. Từ khi gia nhập WTO (2001) đến nay

Với thách thức đặt ra đối với nền kinh tế sau khi gia nhập WTO, Trung Quốc vẫn tiếp tục thực hiện cơ chế TGHĐ thả nổi có quản lý.

Các luồng vốn khổng lồ chảy vào Trung Quốc đã gây áp lực tăng giá lên đồng RMB. Để kiểm soát đồng RMB, PBOC phải mua vào ngoại tệ, tăng khả năng thanh khoản cho hệ thống ngân hàng. Kết quả là các ngân hàng lại có lượng dự trữ dư thừa, do đó biện pháp tăng dự trữ bắt buộc lên 7,5% mà PBOC đưa ra trong tháng 4/2004 đối với các ngân hàng trở lên mất tác dụng. Tháng 10/2004, DTNH của Trung Quốc là 540 tỷ USD (tăng hơn 40% so với đầu năm). Trong thời gian này, trên cở sở xây dựng thị trường ngoại hối (TTNH) thống nhất, Chính phủ Trung Quốc cũng từng bước nới lỏng biên độ giao dịch của đồng RMB so với đồng USD.

Những biện pháp trên của PBOC đã hạn chế sự tăng giá đồng RMB và khiến khiến cho đồng tiền này duy trì ở mức giá thấp trong một thời gian dài, giúp khuyến khích xuất khẩu của Trung Quốc. Tuy nhiên, việc đồng RMB được định giá thấp là nguyên nhân dẫn đến thâm hụt cán cân thương mại (CCTM) của các đối tác lớn có quan hệ với Trung Quốc như Mỹ, Nhật Bản, EU. Việc Trung Quốc hạ giá thấp đồng RMB làm cho hàng hóa của Trung Quốc ở nước ngoài rẻ một cách không công bằng, gây bất lợi không chỉ cho Mỹ mà còn cả các nước G7. Chính vì vậy, các nước đã đồng loạt lên tiếng kêu gọi Trung Quốc xem xét điều chỉnh TGHĐ linh hoạt hơn (nâng giá hay thả nổi đồng RMB trong tài khoản vốn). Nhưng không được Trung Quốc chấp nhận.

Ngày 21/07/2005, PBoC quyết định nâng giá đồng RMB tăng 2,1% so với USD, từ 8,28 RMB/USD lên 8,11 RMB/USD, chấm dứt một thập niên duy trì tỷ giá cố định của đồng RMB với đồng USD. Trung Quốc tuyên bố áp dụng cơ chế TGHĐ thả nổi có quản lý, đồng RMB sẽ được quản lý bằng cách tham chiếu đến một rổ tiền tệ, hay nói cách khác là sự neo giá của đồng RMB vào đồng USD chấm dứt.

Ngày 09/08/2005, PBoC đã chính thức công bố tên 11 đồng tiền trong rổ tiền tệ, gồm có: đôla Mỹ (USD), Euro (EUR), Yên Nhật (JPY), Won Hàn Quốc (KRW), đôla Singapore (SGD), Bảng Anh (GBP), Ringgit Malaysia (MYR), rúp Nga (RUB), đôla Úc (AUD), bạt Thái (THB), và đôla Canada (CAD). Lý do lựa chọn các đồng tiền trên xuất phát từ ảnh hưởng lớn của các quốc gia này tới cán cân vãng lai của Trung Quốc. Sau đó, Trung Quốc đã nỗ lực không ngừng để hình thành và phát triển các thị trường giao ngay, hoán đổi và kỳ hạn, mở rộng biên độ dao động từ 0,3% (năm 2005) lên 0,5% (năm 2007), nhằm tạo ra một cơ sở linh hoạt hơn hẳn, mang tính thị trường hơn hẳn cho TGHĐ. Đồng RMB đã tăng giá đều đặn cho đến năm 2008, khi Chính phủ và PBOC quyết định quay trở lại cơ chế neo tỷ giá.

Tháng 7/2008, khi số liệu thống kê cho thấy xuất khẩu giảm 16%, hàng ngàn nhà máy sản xuất hàng xuất khẩu bị buộc phải đóng cửa, khoảng 20 triệu công nhân nước ngoài đang làm việc tại đây bị mất việc làm, tất cả đều do ảnh hưởng của cuộc khủng hoảng tài chính toàn cầu, Trung Quốc đã quyết định dừng đà tăng giá của RMB. Tỷ giá được giữ tương đối ổn định ở mức 6,8 RMB/1 USD.

Ngày 19/06/2010, tình hình kinh tế trong nước và thế giới đã ổn định, PBoC công bố quay lại cơ chế tỷ giá thả nổi có quản lý bằng cách tăng giá đồng RMB, kết quả là RMB đã tăng giá 6%. Ngày 17/03/2014, PBoC mở rộng biên độ TGHĐ giữa đồng RMB và đồng USD, từ 1% lên 2%. Đây là lần điều chỉnh thứ 3 kể từ khi tiến

hành cải cách tỷ giá (7/2005), góp phần tăng thêm tính linh hoạt về TGHĐ của RMB.

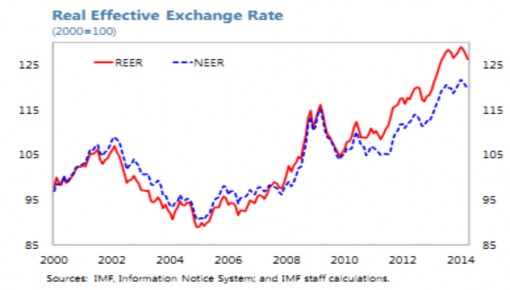

Hình 2.4: Tỷ giá hối đoái hữu hiệu thực tế của RMB, 2000-2014

Nguồn: IMF (2014)

Theo PBoC, nới rộng biên độ có lợi cho việc tăng cường tính linh hoạt của TGHĐ, tăng cường vai trò của thị trường, thúc đẩy điều chỉnh và chuyển đổi phương thức phát triển kinh tế của Trung Quốc. Một mặt, PBOC vẫn kiểm soát được biến động của tỷ giá RMB, mặt khác, tăng dần mức độ thị trường hoá của tỷ giá đồng RMB: Tỷ giá đồng RMB chính thức được xác định hàng ngày với mức tăng giảm do cung cầu trên thị trường liên ngân hàng quyết định.

Ngày 11/08/2015, Trung Quốc tuyên bố chuyển từ cơ chế TGHĐ neo với biên độ điều chỉnh (Crawling band) sang cơ chế TGHĐ thả nổi có quản lý (Managed Floating). Hệ thống giao dịch đối đoái Trung Quốc (China Foreign Exchange Trade System - CFETS) ấn định tỷ giá tham chiếu vào đầu mỗi phiên giao dịch dựa trên tỷ giá ngoại hối đóng cửa liên ngân hàng của ngày hôm trước và căn cứ theo mức cung - cầu trên thị trường tiền tệ và diễn biến của các đồng tiền chủ chốt. Biên độ dao động vẫn được giữ ở mức +/-2%.

Năm 2015, sau ba ngày liên tiếp (11/8, 12/8, 13/8), tỷ giá bình quân do PBoC công bố đã tăng 4,66%. Ngày 25/8/2015, PBoC đã bơm 150 tỷ RMB (23,4 tỷ USD) vào hệ thống tài chính thông qua hợp đồng mua lại đảo ngược (repo) làm cho đồng RMB tiếp tục giảm 0,2% so với đồng USD. Những diễn biến này đã có tác động không nhỏ đến thị trường tài chính quốc tế nói chung và Việt Nam nói riêng.

Ngày 30/11/2015, Ban Giám đốc của IMF đã hoàn thành việc đánh giá thường kỳ (5 năm/lần) và quyết định là đồng RMB sẽ được đưa vào rổ SDR (rổ Quyền rút vốn

đặc biệt) của IMF do đã đáp ứng cả hai tiêu chí hiện hành và có hiệu lực từ ngày 1/10/2016. Cụ thể là:

- RMB đáp ứng tiêu chí về xuất khẩu: Trung Quốc là nhà xuất khẩu hàng hóa và dịch vụ lớn thứ ba thế giới, đây được coi là ―cổng vào‖ SDR của IMF.

- Cùng với USD, EUR, JPY, GBP, RMB được coi là đã “sử dụng tự do” (freely usable), tức là đồng tiền trên thực tế được sử dụng phổ biến trong thanh toán quốc tế và được giao dịch rộng rãi trên các thị trường ngoại hối chủ yếu.

Quyết định đưa RMB vào rổ SDR của IMF là một dấu ấn quan trọng về hội nhập của Trung Quốc vào nền tài chính toàn cầu. IMF cũng công nhận những tiến bộ về cải cách hệ thống tài chính, tiền tệ mà chính phủ Trung Quốc đã thực hiện trong những năm qua, giúp hỗ trợ tăng trưởng và sự ổn định của Trung Quốc và nền kinh tế toàn cầu.

* Tác động của việc RMB trở thành đồng tiền dự trữ quốc tế. Thật khó để đánh giá chính xác tầm quan trọng của việc RMB được đưa vào rổ SDR đối với toàn bộ hệ thống tiền tệ quốc tế. Trước hết nó tác động đến chính nước này:

+ Đồng RMB trở thành đồng tiền mạnh sẽ góp phần giảm rủi ro tỷ giá, giảm chi phí giao dịch thương mại, đầu tư, dịch vụ tài chính, nợ nước ngoài… của Trung Quốc do giảm phụ thuộc vào USD và các đồng tiền mạnh khác (Euro, JPY, GBP).

+ Tạo niềm tin cho các nhà đầu tư, các doanh nghiệp, qua đó làm giảm bớt luồng vốn nước ngoài tháo chạy khỏi Trung Quốc trước những biến động về tỷ giá, thị trường chứng khoán.

+ Chính sách tiền tệ của Trung Quốc sẽ phức tạp hơn trong bối cảnh các giao dịch vốn được tự do hóa hơn, đồng thời cũng sẽ làm giảm sự độc lập của NHTW trong điều hành CSTT. Cán cân vốn của Trung Quốc sẽ làm nới lỏng hơn và do vậy Trung Quốc sẽ có nhiều thách thức hơn trong việc kiểm soát các luồng vốn vào/ra khỏi nền kinh tế, cũng như đảm bảo sự ổn định kinh tế vĩ mô.

Về điều hành tỷ giá theo cơ chế tỷ giá trung tâm của Trung Quốc

Trung Quốc điều hành theo tỷ giá trung tâm từ ngày 04/01/2006 (trước Việt Nam 10 năm). Đến nay, Trung Quốc vẫn áp dụng cơ chế điều hành TGHĐ này, tuy nhiên, đã được PBoC điều chỉnh nhiều lần cho phù hợp với biến động của thị trường. Thời kỳ đầu áp dụng cơ chế tỷ giá trung tâm, tỷ giá trung tâm (TGTT) đồng RMB là tỷ giá giao ngay trên thị trường liên ngân hàng và tỷ giá mua bán tại các ngân hàng. Đến nay, chức năng của tỷ giá trung tâm đồng RMB đã được điều chỉnh, chỉ còn là tỷ giá giao ngay trên thị trường liên ngân hàng và là cơ sở tham chiếu cho các ngân hàng ấn định tỷ giá giao dịch tại đơn vị mình, không còn đóng vai trò là tỷ giá mua

bán tại các ngân hàng như trước.

Số lượng đồng tiền trong rổ ngoại tệ xác định tỷ giá trung tâm đồng RMB tăng dần: Trung tâm Giao dịch ngoại hối Trung Quốc là đơn vị thông báo TGTT. Hàng ngày, vào lúc 9g15 sáng, Trung tâm Giao dịch ngoại hối Trung Quốc sẽ thông TGTT giữa đồng RMB với 12 loại ngoại tệ, bao gồm: USD, bảng Anh (GBP), euro (EUR), yên Nhật (JPY), đôla Hongkong (HKD), ringgit Malaysia (MYR), rúp Nga (RUB), đôla Úc (AUD), đôla Canada (CAD), đôla New Zealand (NZD), đôla Singapore (SGD) và đồng franc Thụy Sỹ (CHF). So với thời điểm mới áp dụng, PBoC đã tăng thêm 8 loại ngoại tệ vào rổ ngoại tệ xác định tỷ giá trung tâm đồng RMB. Trước đó, Trung Quốc chỉ đưa ra tỷ giá trung tâm giữa đồng RMB với 4 loại ngoại tệ là đồng USD, EUR, JPY và HKD.

Kể từ ngày 11/8/2015, tỷ giá trung tâm giữa đồng RMB/USD được Cục Quản lý ngoại hối Trung Quốc xác định dựa trên 3 yếu tố chính là: i) Tỷ giá RMB/USD đóng cửa trên thị trường liên ngân hàng trong ngày giao dịch hôm trước; ii) Tình hình cung cầu ngoại tệ của thị trường; iii) Biến động tỷ giá của một số ngoại tệ quan trọng. Đồng thời, vào ngày 11/12/2015, PBoC đã công bố tỷ trọng các đồng tiền trong rổ tiền tệ. Theo đó, thước đo đồng RMB sẽ định giá theo rổ tiền tệ gồm 12 đồng tiền, trong đó tỷ trọng của các đối tác thương mại lớn là chủ yếu (USD: 26,4%, EUR: 21,39%, JPY: 14,68% và HKD: 6,55%). Tháng 1/2017 của Trung Quốc đã tăng số đồng tiền trong rổ lên là 24 và tỷ trọng được tính cụ thể cho từng đồng tiền (Bảng 2.3).

Bảng 2.3. Cơ cấu và tỷ trọng các đồng tiền trong rổ tiền tệ để tính tỷ giá đồng Nhân dân tệ (RMB)

Đồng tiền | Tỷ trọng (%) | TT | Đồng tiền | Tỷ trọng (%) | |

1. | USD | 22,40 | 13. | THB | 2,91 |

2. | EUR | 16,34 | 14. | ZAR | 1,78 |

3. | JPY | 11,53 | 15. | KRW | 10,77 |

4. | HKD | 4,28 | 16 | AED | 1,87 |

5. | GBP | 3,16 | 17. | SAR | 1,99 |

6. | AUD | 4,40 | 18. | HUF | 0,31 |

7. | NZD | 0,44 | 19. | PLN | 0,66 |

8. | SGD | 3,24 | 20. | DKK | 0,40 |

9. | CHF | 1,71 | 21. | SEK | 0,52 |

10. | CAD | 2,15 | 22. | NOK | 0,27 |

11. | MYR | 3,75 | 23. | TRY | 0,83 |

12. | RUB | 2,63 | 24. | MXN | 1,69 |

Có thể bạn quan tâm!

-

Cơ Chế Tỷ Giá Hối Đoái Theo Cách Phân Loại Của Quỹ Tiền Tệ Quốc Tế

Cơ Chế Tỷ Giá Hối Đoái Theo Cách Phân Loại Của Quỹ Tiền Tệ Quốc Tế -

Vai Trò Của Cơ Chế Điều Hành Tỷ Giá Hối Đoái Trong Điều Hành Chính Sách Tiền Tệ

Vai Trò Của Cơ Chế Điều Hành Tỷ Giá Hối Đoái Trong Điều Hành Chính Sách Tiền Tệ -

Ảnh Hưởng Của Hội Nhập Quốc Tế Đến Cơ Chế Điều Hành Tỷ Giá Hối Đoái

Ảnh Hưởng Của Hội Nhập Quốc Tế Đến Cơ Chế Điều Hành Tỷ Giá Hối Đoái -

Tỷ Giá Usd/sgd, Tỷ Lệ Lạm Phát Và Cán Cân Vãng Lai Của Singapore , 1990-2000

Tỷ Giá Usd/sgd, Tỷ Lệ Lạm Phát Và Cán Cân Vãng Lai Của Singapore , 1990-2000 -

Kim Ngạch Xuất Khẩu, Nhập Khẩu Và Cán Cân Thương Mại Của Việt Nam, 2007-2020

Kim Ngạch Xuất Khẩu, Nhập Khẩu Và Cán Cân Thương Mại Của Việt Nam, 2007-2020 -

Khuôn Khổ Pháp Lý Về Quản Lý Ngoại Hối Và Cơ Chế Điều Hành Tỷ Giá Hối Đoái Của Việt Nam

Khuôn Khổ Pháp Lý Về Quản Lý Ngoại Hối Và Cơ Chế Điều Hành Tỷ Giá Hối Đoái Của Việt Nam

Xem toàn bộ 212 trang tài liệu này.

Nguồn: Zhang Bin, RMB Exchange Rate: Moving Towards a Floating Regime [209]

Tuy nhiên, so với thời kỳ đầu, tỷ giá trung tâm RMB/USD được xác định theo phương thức đơn giản. Trước thời điểm mở cửa thị trường ngoại hối liên ngân hàng mỗi ngày, Trung tâm Giao dịch ngoại hối Trung Quốc sẽ thu thập báo giá của các tổ chức thiết lập tỷ giá, coi đó là cơ sở để tính toán tỷ giá trung tâm, loại bỏ báo giá cao nhất và thấp nhất, sau đó xác định tỷ giá trung tâm RMB/USD của ngày hôm đó. Trong khi đó, hiện nay, tỷ giá trung tâm đồng RMB đối với các đồng tiền như EURO, HKD, CAD được Trung tâm Giao dịch ngoại hối Trung Quốc xác định dựa trên tỷ giá trung tâm RMB/USD và tỷ giá USD đối với các đồng tiền này trên thị trường ngoại hối quốc tế lúc 9 giờ sáng mỗi ngày. Tỷ giá trung tâm đồng RMB đối với các ngoại tệ còn lại như GBP, JPY, RUB, MYR... vẫn được Trung tâm Giao dịch ngoại hối Trung Quốc xác định dựa trên trung bình cộng các báo giá của các tổ chức thiết lập tỷ giá tại thời điểm trước khi mở cửa thị trường ngoại hối liên ngân hàng.

Đa dạng hóa biên độ dao động của tỷ giá trung tâm: PBoC không quy định chung một biên độ dao động cho tất cả các tỷ giá trung tâm với các đồng tiền trong rổ tiền tệ tính TGTT, mà chia thành nhiều mức khác nhau.

Năm 2016, tỷ giá giao ngay của các nhóm tỷ giá trên thị trường liên ngân hàng, tỷ giá RMB/USD có thể dao động trong khoảng +2% tỷ giá trung tâm đồng RMB/USD, tỷ giá RMB/MYR và RMB/RUB dao động trong khoảng +5% tỷ giá trung tâm đồng RMB/MYR, RUB; trong khi biên độ dao động tỷ giá các loại ngoại tệ còn lại là +3% tỷ giá trung tâm.

Đối với tỷ giá RMB/USD giao dịch tại các NHTM, trong những năm trước, tỷ giá giao dịch trong ngày tại các ngân hàng Trung Quốc được PBoC kiểm soát, dựa trên những quy định về biên độ chênh lệch giữa tỷ giá mua bán ngoại tệ, cụ thể: Một là, chênh lệch giữa tỷ giá mua chuyển khoản thấp nhất và tỷ giá bán chuyển khoản cao nhất không được vượt quá 1% tỷ giá trung tâm; Hai là, chênh lệch tỷ giá mua tiền mặt thấp nhất và tỷ giá bán tiền mặt cao nhất không được vượt quá 4% tỷ giá trung tâm; Ba là, chênh lệch giữa tỷ giá bán cao nhất và tỷ giá mua thấp nhất phải bao hàm tỷ giá trung tâm. Tuy nhiên, kể từ tháng 7/2014, quy định trên đã được nới lỏng, theo đó, các ngân hàng tại Trung Quốc được phép căn cứ theo mức độ cung cầu của thị trường và khả năng định giá của mình để chủ động định giá mua bán ngoại tệ mà không chịu giới hạn quản lý của PBoC.

Năm 2019, về mặt lý thuyết cơ chế TGHĐ của Trung Quốc là cơ chế TGHĐ thả nổi có quản lý, nhưng từ trước tháng 6/2018 Quỹ Tiền tệ Quốc tế (IMF) xếp cơ chế TGHĐ của Trung Quốc là cơ chế TGHĐ neo với biên độ điều chỉnh và từ 22/06/2018 đến nay là cơ chế TGHĐ quản lý khác (Orther managed).

Tóm lại, cơ chế điều hành TGHĐ của Trung Quốc khá linh hoạt, đảm bảo cung ứng ngoại tệ được duy trì thường xuyên, hướng tới mục tiêu phát triển kinh tế bền vững. Trung Quốc phấn đấu để đồng RMB trở thành đồng tiền chuyển đổi tự do và kiên quyết không phá giá mạnh đồng tiền mà chỉ điều chỉnh dần theo lộ trình. Trung Quốc duy trì cơ chế điều hành TGHĐ mềm dẻo kết hợp phá giá vào những thời điểm cần thiết, kết hợp cải cách cơ chế quản lý ngoại hối đã làm mức dự trữ ngoại tệ tăng lên và có khối lượng dự trữ ngoại tệ lớn nhất thế giới.

2.4.2. Kinh nghiệm của Thái Lan

Trước Khủng hoảng tài chính Châu Á (AFC) năm 1997-1998, Thái Lan duy trì cơ chế TGHĐ cố định, neo đồng Baht vào rổ đồng tiền của các đối tác thương mại (trong đó có USD với 80% giá trị). Khủng hoảng tiền tệ năm 1997-1998, buộc Ngân hàng Trung ương Thái Lan (BOT) sử dụng một nguồn dự trữ ngoại hối (DTNH) lớn để can thiệp. Thêm vào đó, tình trạng các tổ chức tài chính trong nước vay ngắn hạn nước ngoài để đầu tư bất động sản dài hạn diễn ra rất phổ biến. Chính vì vậy, ngày 02/07/1997, chính phủ Thái Lan buộc phải phá giá mạnh đồng Bath, tỷ giá tăng từ 25,61 USD/Baht lên 47,25 USD/Baht và cũng trong tháng 7/1997, BOT tuyên bố chuyển sang cơ chế TGHĐ thả nổi có quản lý và mục tiêu của chính sách tiền tệ là kiểm soát lạm phát (mục tiêu lạm phát cơ bản). Kết quả của việc thay đổi cách điều hành CSTT và tỷ giá này đã giúp Thái Lan ổn định kinh tế vĩ mô, ổn định giá cả và thúc đẩy tăng trưởng kinh tế. Tuy nhiên, việc điều hành CSTT theo khối lượng (neo với cung tiền) có các nhược điểm như: tồn tại sự không ổn định giữa cung tiền và tăng trưởng kinh tế, tăng trưởng tín dụng không chắc chắn tiềm ẩn những rủi ro cho khu vực tài chính… Vì vậy, tháng 5/2000, BOT chuyển sang điều hành CSTT theo lạm phát mục tiêu. Lạm phát mục tiêu đóng vai trò là nhân tố chính trong CSTT, trong khi tỷ giá điều chỉnh linh hoạt, tránh được các cú sốc cho nền kinh tế.

Ngân hàng Trung ương Thái Lan thành lập Ủy ban Chính sách tiền tệ (Monetary Policy Committee - MPC) để giúp thực hiện tốt cơ chế điều hành CSTT theo lạm phát mục tiêu, nhiệm vụ của MPC là thiết lập CSTT để ổn định giá cả và tăng trưởng kinh tế, công bố mức lạm phát dự kiến hàng năm và căn cứ vào tình hình thực tế, lạm phát cơ bản này được phép dao động từ 0,5-3,5%. Việc chuyển sang cơ chế điều hành CSTT mới này - CSTT lạm phát mục tiêu giúp cho Thái Lan thích ứng kịp thời với những biến động trong và ngoài nước, đồng thời đảm bảo mức lạm phát ổn định trong thời gian dài. Thời kỳ này đồng Bath có lúc giảm giá thực đến 40% và đã có thặng dư cán cân thương mại [1].