- Tính cung ứng: “Chất lượng dịch vụ gắn liền với quá trình thực hiện, chuyển giao dịch vụ đến khách hàng. Việc triển khai dịch vụ, phong cách phục vụ và cung ứng dịch vụ sẽ quyết định chất lượng dịch vụ tốt hay xấu. Đây là yếu tố bên trong phụ thuộc vào sự biểu hiện của nhà cung cấp dịch vụ. Chính vì thế, để nâng cao chất lượng dịch vụ, nhà cung cấp dịch vụ trước tiên cần phải biết cải thiện yếu tố nội tại này để tạo thành thế mạnh lâu dài của chính mình trong hoạt động cung cấp dịch vụ cho khách hàng.”

- Tính thỏa mãn nhu cầu: “Dịch vụ tạo ra nhằm đáp ứng nhu cầu của khách hàng. Chất lượng dịch vụ nhất thiết phải thỏa mãn nhu cầu khách hàng và lấy yêu cầu của khách hàng làm căn cứ để cải thiện chất lượng dịch vụ. Nếu khách hàng cảm thấy dịch vụ không đáp ứng được nhu cầu của mình thì họ sẽ không hài lòng với chất lượng dịch vụ mà họ nhận được. Trong môi trường kinh doanh hiện đại, các nhà cung cấp dịch vụ phải luôn hướng đến nhu cầu khách hàng và cố gắng hết mình để đáp ứng các nhu cầu đó.”

Tính tạo ra giá trị: “Chất lượng dịch vụ gắn liền với các giá trị được tạo ra nhằm phục vụ khách hàng. Sẽ là vô ích và không có giá trị nếu cung cấp các dịch vụ mà khách hàng đánh giá là không có chất lượng. Doanh nghiệp tạo ra giá trị và khách hàng là đối tượng tiếp nhận những giá trị đó”. [ Lưu Văn Nghiêm, 2008]

Từ việc phân tích khái niệm dịch vụ NHBL và định nghĩa về chất lượng dịch vụ, chúng ta có thể hiểu:

“Chất lượng dịch vụ NHBL là khoảng cách mong đợi về sản phẩm dịch vụ của khách hàng và nhận thức, cảm nhận của họ khi đã sử dụng sản phẩm dịch vụ NHBL”.

1.3.2. Tiêu chí đánh giá chất lượng dịch vụ NHBL

Kế thừa kết quả nghiên cứu của Lassar & cộng sự ( 2000), có thể sử dụng 3 tiêu chí sau để phản ánh chất lượng dịch vụ NHBL nói chung của ngân hàng đang cung cấp dịch vụ, đó là: (i) Mức độ hài lòng với chất lượng dịch vụ NHB: của ngân hàng đang sử dụng; (ii) Sự sẵng sàng giới thiệu dịch vụ NHBL của ngân hàng đang

sử dụng cho những người khác khi được hỏi; (iii) Sự cam kết tiếp tục sử dụng dịch vụ NHBL của ngân hàng đang sử dụng.

Có thể bạn quan tâm!

-

Chất lượng dịch vụ ngân hàng bán lẻ tại Ngân hàng Thương mại cổ phần Công thương Việt Nam- Chi nhánh Khu công nghiệp Quế Võ - 2

Chất lượng dịch vụ ngân hàng bán lẻ tại Ngân hàng Thương mại cổ phần Công thương Việt Nam- Chi nhánh Khu công nghiệp Quế Võ - 2 -

Lý Luận Cơ Bản Về Chất Lượng Dịch Vụ Ngân Hàng Bán Lẻ Của Ngân Hàng Thương Mại

Lý Luận Cơ Bản Về Chất Lượng Dịch Vụ Ngân Hàng Bán Lẻ Của Ngân Hàng Thương Mại -

Dịch Vụ Nhbl Thường Đơn Giản, Dễ Thực Hiện Và Đáp Ứng Nhu Cầu Phân Tán Rủi Ro.

Dịch Vụ Nhbl Thường Đơn Giản, Dễ Thực Hiện Và Đáp Ứng Nhu Cầu Phân Tán Rủi Ro. -

Bài Học Cho Ngân Hàng Tmcp Công Thương Việt Nam Chi Nhánh Kcn Quế Võ

Bài Học Cho Ngân Hàng Tmcp Công Thương Việt Nam Chi Nhánh Kcn Quế Võ -

Cơ Cấu Bộ Máy Tổ Chức Vietinbank Chi Nhánh Kcn Quế Võ

Cơ Cấu Bộ Máy Tổ Chức Vietinbank Chi Nhánh Kcn Quế Võ -

Kết Quả Hoạt Động Tín Dụng Giai Đoạn 2017-2019

Kết Quả Hoạt Động Tín Dụng Giai Đoạn 2017-2019

Xem toàn bộ 125 trang tài liệu này.

Có thể nhận thấy dù định nghĩa như thế nào, chất lượng dịch vụ đều nhằm mục đích thỏa mãn sự hài lòng của khách hàng. Mức độ hài lòng của khách hàng chính là thang đo chuẩn xác nhất đối với chất lượng dịch vụ khách hàng đang sử dụng.

Do những tính chất đặc thù của ngành dịch vụ NHBL nên để đánh giá và đo lường chất lượng dịch vụ người ta thường dùng mô hình SERCQUAL của Parasuraman & ctg năm 1988 do sự phổ biến rộng rãi của nó. Trong nghiên cứu này, tôi cũng áp dụng mô hình trên. Cụ thể là:

(i) Sự tin tưởng: “Được hiểu là ngân hàng thực hiện các giao dịch tin cậy, sao kê rõ ràng, chính xác, luôn tư vấn thông tin vì quyền lợi của khách hàng và giúp khách hàng hạn chế được những rủi ro.”

(ii) Tính đáp ứng: “Thể hiện qua sự mong muốn, sẵn sàng phục vụ của nhân viên ngân hàng nhằm đáp ứng kịp thời các thắc mắc của khách hàng; các dịch vụ ngân hàng cung cấp phù hợp nhu cầu ngày càng cao của khách hàng.”

(iii) Năng lực phục vụ: “ Thể hiện qua trình độ chuyên môn và cách thức phục vụ lịch sự, chuyên nghiệp, niềm nở với khách hàng.”

(iv) Tính đồng cảm: “Thể hiện sự quan tâm, chăm sóc và đồng cảm đến từng khách hàng.”

(v) Phương tiện hữu hình: “Được hiểu là cơ sở vật chất, hình ảnh bên ngoài, bên trong ngân hàng, các phương tiện kỹ thuật, hình ảnh hữu hình của nhân viên, trang phục, ngoại hình…trong không gian bán lẻ của ngân hàng.”

Để đánh giá chất lượng dịch vụ NHBL của một ngân hàng, ngoài việc đo lường sự hài lòng của khách hàng có sử dụng dịch vụ, chúng ta cũng cần phải chú ý đến cả sự đánh giá của những khách hàng không sử dụng các dịch vụ của ngân hàng đó vì đây được xem như là một nhóm khách hàng tiềm năng ngân hàng cần khai thác, đồng thời phải xét đến một số tiêu chí khác như:

- Sự hoàn hảo của dịch vụ: “Được hiểu là giảm thiểu các sai sót trong giao dịch với khách hàng và rủi ro trong kinh doanh dịch vụ NHBL. Chất lượng dịch vụ NHBL ngày càng hoàn hảo, giám sát sai sót trong giao dịch của ngân hàng với khách hàng, giảm thiểu những lời phàn nàn, khiếu nại của khách hàng đối với ngân hàng. Bên cạnh đó là những rủi ro trong kinh doanh dịch vụ NHBL ngày càng giảm thiểu và đến mức không còn rủi ro.

Quy mô và tỷ trọng thu nhập từ dịch vụ NHBL không ngừng tăng lên. Đây là kết quả tổng hợp của sự đa dạng sản phẩm dịch vụ bán lẻ, sự phát triển dịch vụ NHBL và đương nhiên là cả chất lượng dịch vụ NHBL tăng lên. Song, chất lượng dịch vụ NHBL có tính nổi trội hơn cả. Bởi vì nếu như chất lượng dịch vụ không đảm bảo, không được nâng cao, thì sự đa dạng các dịch vụ và phát triển các dịch vụ sẽ không có ý nghĩa vì không được khách hàng chấp nhận.

Khả năng cạnh tranh về dịch vụ ngày càng được nâng lên, thị phần của từng loại dịch vụ NHBL không ngừng được giữ vững và tăng lên.”

1.3.3. Mô hình đo lường chất lượng dịch vụ ngân hàng bán lẻ

Trong bối cảnh hội nhập kinh tế quốc tế và toàn cầu hóa, cũng như nền kinh tế đang khó khăn đòi hỏi các Ngân hàng thương mại cần phải đẩy mạnh nghiên cứu phát triển trong bối cảnh mới. Trong việc phát triển dịch vụ ngân hàng bán lẻ, việc tìm ra các nhân tố tác động tới chất lượng dịch vụ ngân hàng bán lẻ là một trong những vấn đề mà các ngân hàng đang quan tâm. Dưới đây là một mô hình đánh giá chất lượng dịch vụ ngân hàng bán lẻ:

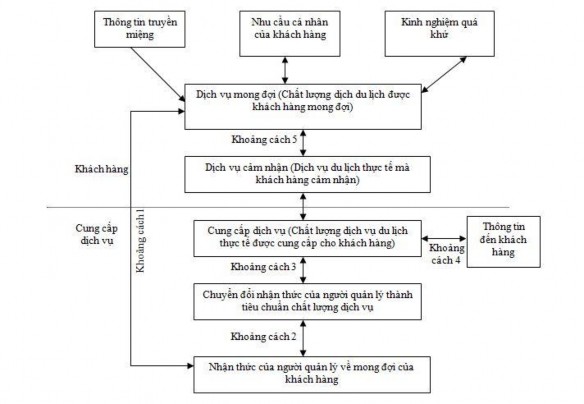

Mô hình năm khoảng cách chất lượng dịch vụ

Trong quá trình cung ứng dịch vụ giữa nhà cung ứng (NHTM) và khách hàng thì việc tồn tại khoảng cách nhất định là diều không thể tránh khỏi. Khoảng cách này phụ thuộc vào nhân tố chính khách hàng và NHTM.

Bên cạnh đó là các yếu tố khách quan từ môi trường ngoài tác động ảnh hưởng đến khoảng cách trên. Ngân hàng nào đáp ứng thỏa mãn được sự hài lòng của khách hàng càng cao thì thước đo về khoảng cách bàng bé. Chính vì vậy mục tiêu hướng

tới trong việc quản trị chất lượng dịch vụ chính là quản trị “ các khoảng cách chất lượng dịch vụ”.

Theo đó mô hình 5 khoảng cách:

+ Khoảng cách 1: Sự khác biệt giữa sự kỳ vọng của khách hàng hi vọng sẽ nhận được và nhận thức chung của ngân hàng còn hạn chế, chưa nắm bắt hết được các đặc điểm nào tạo nên chất lượng dịch vụ của mình cũng như việc đánh giá khảo sát nhu cầu khách hàng còn kém dẫn đến xuất hiện khoảng cách này

+ Khoảng cách 2: Việc hạn chế về năng lực thiết kế của ngân hàng thể hiện trong sự chuyển đổi nhận thức của mình về các kỳ vọng của khác hàng sang đặc tính dịch vụ dẫn đến các tiêu chuẩn dịch vụ xa với kỳ vọng khách hàng tạo khoảng cách 2.

+ Khoảng cách 3: Sự trải nghiệm thực tế của khách hàng về sản phẩm dịch vụ khác so với tiêu chuẩn chung đề ra do hạn chế về năng lực, chuyên môn, nghiệp vụ của đội ngũ cán bộ nhân viên trực tiếp cung cấp dịch vụ làm xuất hiện khoảng cách 3.

+ Khoảng cách 4: Khoảng cách giữa chất lượng dịch vụ thực tế cung cấp và chất lượng dịch vụ đã thông tin tới khách hàng. Ở khoảng cách này ta thấy nếu một nhà cung cấp dịch vụ quảng cáo phóng đại dịch vụ của mình vượt quá khả năng thực hiện, điều này sẽ làm cho khách hàng mất lòng tin và không muốn sử dụng dịch vụ nữa.

+ Khoảng cách 5: Khoảng cách giữa dịch vụ khách hàng nhận được và kỳ vọng của khách hàng về dịch vụ. Khi sử dụng dịch vụ, khách hàng sẽ có sự so sánh chất lượng dịch vụ mà họ cảm nhận được với chất lượng dịch vụ ban đầu. Như vậy chất lượng dịch vụ được đánh giá cao hay thấp phụ thuộc vào sự cảm nhận về dịch vụ thực tế của khách hàng như thế nào trong bối cảnh khách hàng mong đợi gì ở ngân hàng.

Sơ đồ 1.1: Mô hình 5 khoảng cách chất lượng dịch vụ

Mô hình SERVQUAL

Phương tiện hữu hình: Thể hiện bên ngoài của cơ sở vật chất, thiết bị, công cụ truyền thống. Cần xét ảnh hưởng của môi trường xung quanh như trang trí văn phòng, vật dụng văn phòng, trang thiết bị, trao cho khách hàng những vật dụng hữu hình như tờ ghi nhận các lần giao dịch, biểu mẫu, sách hướng dẫn, danh thiếp, hóa đơn, tài liệu.

Độ tin cậy: Tính nhất quán và đáng tin cậy trong quá trình cung ứng dịch vụ. Hiểu nhu cầu và sự mong đợi của khách hàng, phát triển hệ thống và tiêu chuẩn hóa các thủ tục quy trình nhằm đảm bảo cung ứng một cách nhất quán sản phẩm dịch vụ đáng tính cậy, đảm bảo các lời hứa thông qua phương tiện truyền thông là có thật và có thể đạt được, quản trị được những mong đợi của khách hàng.

Mức độ đáp ứng: Thể hiện cung cấp dịch vụ kịp thời và sẵn lòng giúp đỡ khách hàng, thực hiện các thủ tục quy trình để tối đa hóa tính đáp ứng đối với các tình huống xảy ra ngày càng thường xuyên hơn., đào tạo nhân viên để họ có thể đáp

ứng yêu cầu của khách hàng, biên soạn các tài liệu hướng dẫn, giúp nhân viên trả lời tốt các câu hỏi, yêu cầu và khiếu nại của khách hàng, đảm bảo khách hàng không chờ quá lâu khi nhận được dịch vụ cung ứng.

Sự đảm bảo: Thể hiện trình độ chuyên môn và sự lịch lãm của nhân viên, tạo niềm tin tưởng cho khách hàng, tạo sự tin tưởng thông qua kiến thức và kỹ năng của nhân viên phục vụ, tạo tính chuyên nghiệp, chuyên cần trọng phục vụ của nhân viên, tạo hình ảnh rộng khắp, phản ánh giá trị của ngân hàng, xây dựng một thương hiệu lớn mạnh.

Sự thông cảm: Thể hiện sự ân cần, quan tâm đến từng cá nhân khách hàng. Làm cho khách hàng cảm thấy quan trọng bằng cách đáp ứng nhu cầu của họ và hiểu mối quan tâm của họ, phát triển mối quan hệ lâu dài với khách hàng, đào tạo nhân viên nhận biết nhu cầu của khách hàng.

1.3.4. Các nhân tố ảnh hưởng đến chất lượng dịch vụ ngân hàng bán lẻ của ngân hàng thương mại

Yếu tố chủ quan

Cơ sở vật chất, mạng lưới hoạt động: Mạng lưới kệnh phân phối hợp lý giúp cho quá trình giao dịch thuận lợi từ đấy giảm thiểu chi phí cung ứng dịch vụ khách hàng. Mạng lưới hoạt động vừa là kênh phân phối vừa là kênh phản hồi thu thập thông tin khách hàng từ đó nghiên cứu, hoạch định chiến lược thích hợp để phát triển dịch vụ NHBL.

Nguồn nhân lực: Nguồn nhân lực đóng vai trò quan trọng trong việc phát triển chung của hệ thống dịch vụ ngân hàng. Một đội ngũ cán bộ nhân viên có kiến thức chuyên môn cao là nhấn tố quan trọng trong sự thành công của ngân hàng. Công nghệ ngày càng phát triển không ngừng đòi hỏi nguồn nhận lực chất lượng, có đầy đủ kiến thức chuyên môn và nghiệp vụ cao, song song đó là việc lên kế hoạch đào tạo cán bộ, chuẩn bị nguồn nhân lực chất lượng trước khi triển khai dịch vụ mới.

Chính sách chăm sóc khách hàng: Việt Nam là một thị trường tiềm năng thu hút nhiều ngân hàng nước ngoài và các tổ chức tài chính ... mức độ cạnh tranh gay

gắt. Thì chăm sóc khách hàng là hoạt động cần thiết nhất. Việc tìm kiếm khách hàng mới tốn nhiều chi phí hơn giữ khách hàng cũ. Khách hàng cũ cũng là một chiến lươc marketing giúp ngân hàng mở rộng tệp khách hàng. Chính vì vậy tùy vào mức độ quan trong của khách hàng để đưa ra các quyết định phân bổ nguồn lực nhằm thỏa mãn tốt nhất sự hài lòng khách hàng.

Phát triển sản phẩm dịch vụ bán lẻ: Trong ngân hàng thì chất lượng dịch vụ là điều kiện sống còn của bất kỳ loại hình dịch vụ nào. Việc nghiên cứu, phát triển sản phẩm luôn phù hợp với thị trường, nâng cao chất lượng dịch vụ.

Chính sách marketing: Chiến lược Marketing đống vai trò then chốt trong định hướng phát triển dịch, thu hút lượng khách hàng mới thông qua các hương trình khuyến mại tiếp thị. Các chính sách Marketing cũng giúp ngân hàng giữ chân được những khách hàng cũ.

Năng lực tài chính: Năng lực tài chính là chỉ tiêu hết sức quan trọng để đánh giá sự phát triển dịch vụ NHBL. Năng lực tài chính càng lớn chứng tỏ là lượng khách hàng sử dụng dịch vụ ngân hàng càng cao, thị phần càng lớn. Do đó, dịch vụ NHBL càng đa dạng và phong phú. Đây chính là kết quả tổng hợp của việc đa dạng hóa, nâng cao chất lượng sản phẩm.

Yếu tố khách quan

Môi trường pháp lý: Trong bất kỳ hoạt động kinh doanh nào cũng chịu sự ảnh hưởng không nhỏ đến từ môi trường pháp lý và ngành ngân hàng cũng vậy, cụ thể là chính sách tiền tệ, chính sách tỷ giá, chính sách giá cả, chính sách lãi suất…Nếu hệ thống văn bản không đồng bộ sẽ làm ảnh hưởng đến hoạt động kinh doanh của các ngân hàng, gây khó khăn cũng như ảnh hưởng đến việc sử dụng các dịch vụ ngân hàng.

Môi trường kinh tế chính trị- xã hội: NHTM là một trung gian tài chính tiền tệ nên mọi biến động động trong môi trường kinh tế - chính trị - xã hội để tác động không nhỏ đến hoạt động kinh doanh của NHTM. Nền kinh tế ổn dịnh sẽ thu hút nhiều cá nhân, tổ chức đầu tư mở rộng hoạt động sản xuất kinh doanh, nâng cao hiệu quả, tăng thu nhập. Từ đó đẩy mạnh các giao dịch trên thị trường. Do vậy nhu

cầu sử dụng dịch vụ sẽ tăng lên như: dịch vụ thanh toán, dịch vụ bảo lãnh, dịch vụ kinh doanh ngoại tệ…Đây chính là điều kiện cần thiết cho sự phát triển dịch vụ ngân hàng. Ngược lại ngân hàng sẽ không thể đẩy mạnh các dịch vụ nếu như nền kinh tế khủng hoảng, bất ổn, chậm phát triển, người dân thu nhập thấp….

Môi trường chính trị: Chính trị, trình độ dân trí, thói quen, phong tục tập quán, thu nhập… Dịch vụ ngân hàng chỉ có thể phát triển khi môi trường chính trị ổn định, không có nhiều biến động. Trình độ dân trí cũng ảnh hưởng đến sự phát triển của dịch vụ ngân hàng. Nếu người dân ít hiểu biết về dịch vụ ngân hàng, họ sẽ không thấy lợi ích từ việc sử dụng dịch vụ ngân hàng cho bản thân và cho toàn xã hội.

1.4. Kinh nghiệm nâng cao chất lượng dịch vụ NHBL của một số NHTM tại Việt Nam và bài học cho Ngân hàng TMCP Công thương Việt Nam

1.4.1. Kinh nghiệm tại một số Ngân hàng thương mại tại Việt Nam

1.4.1.1. Kinh nghiệm của Ngân hàng ANZ Việt Nam

ANZ là một trong số những ngân hàng nước ngoài đầu tiên hoạt động tại Việt Nam từ năm 1993. Trong hơn 20 năm hoạt động ANZ Việt Nam đã giành được một loạt các giải thường trong nước và quốc tế, nổi bật trong số đó là: “Ngân hàng bán lẻ tốt nhất Việt Nam” trong hạng mục giải thưởng dành cho các dịch vụ tài chính bán lẻ quốc tế xuất sắc năm 2013 của tạp chí Asian Banker, “Ngân hàng thương mại quốc tế tốt nhất tại Việt Nam” do tạp chí The Trade Finance trao tặng năm 2011&2012, “Ngân hàng định hướng khách hàng tốt nhất” của Thời báo kinh tế Việt Nam trong 9 năm liên tiếp từ 2002 đến 2010…

Sự nỗ lực cao và tính chuyên nghiệp về mọi mặt giúp ANZ đạt được nhiều thành tự xuất sắc trong hoạt động ngân hàng nói chung và mảng NHBL ở Việt Nam nói riêng thông qua những hoạch định chiến lược phát triển rõ ràng, sự nhất quán xuyên suốt thực hiện.

Chiến lược của ANZ toàn cầu là mở rộng hoạt động tại thị trường Châu Á nhằm tăng thị phần đóng góp khu vực này vào lợi nhuận ngân hàng thể hiện qua: