Bảng 3.2 So sánh cách tính Vốn tự có trong thông tư 36 và thông tư 41

Thành phần của Vốn tự có | Khác biệt | |

VỐN CẤP 1 RIÊNG LẺ | ||

1 | Lợi nhuận không chia (Lợi nhuận chưa phân phối) | Thông tư 36 chỉ cho phép ghi nhận phần lợi nhuận được giữ lại sau khi đã có kiểm toán và quyết định của đại hội đồng cổ đông. Thông tư 41 được ghi nhận ngay. |

2 | Vốn đầu tư xây dựng cơ bản, mua sắm tài sản cố định | Thông tư 36 không đề cập tới thành phần này. Thông tư 41 ghi nhận là vốn cấp 1. |

VỐN CẤP 2 RIÊNG LẺ | ||

3 | Dự phòng chung | Thông tư 36 các ngân hàng được tính 100% dự phòng chung vào vốn cấp 2 nhưng theo thông tư 41 chỉ tính 80% dự phòng chung được xác định vào thành phần của vốn cấp 2. |

4 | Chênh lệch tăng do đánh giá lại các khoản góp vốn đầu tư dài hạn | Thông tư 36 các ngân hàng được tính 40% chênh lệch tăng vào vốn cấp 2 nhưng theo thông tư 41 được tính với tỷ lệ 45%. |

5 | Quỹ dự phòng tài chính | Thông tư 36 ghi nhận vào vốn cấp 2, thông tư 41 ghi nhận vào vốn cấp 1. |

Các khoản phải trừ khỏi Vốn cấp 2 riêng lẻ | ||

6 | Khoản mua, đầu tư nợ thứ cấp của TCTD, chi nhánh ngân hàng nước ngoài khác phát hành (đáp ứng đủ điều kiện tính vào Vốn cấp 2 (không bao gồm nợ thứ cấp nhận làm tài sản đảm bảo, chiết khấu, tái chiết khấu của khách hàng) | Khoản mục này ghi nhận giảm trừ khỏi Vốn cấp 2 theo quy định của thông tư 41, thông tư 36 không có điều kiện này. |

Các khoản mục giảm trừ khi tính vốn tự có | ||

7 | Các khoản góp vốn, mua cổ phần tại tổ chức tín dụng khác | Thông tư 36 còn yêu cầu trừ các khoản góp vốn vào công ty (Giảm trừ vào vốn cấp 1 riêng lẻ), Thông tư 41 chỉ yêu cầu trừ nếu công ty con là TCTD |

8 | Vốn góp, mua cổ phần của các doanh nghiệp hoạt động trong lĩnh vực: Bảo hiểm, chứng khoán, kinh doanh ngoại hối, vàng, bao thanh toán, phát hành thẻ tín dụng, tín dụng tiêu dùng, dịch vụ trung gian thanh toán, thông tin tín dụng. | Thông tư 36 chỉ yêu cầu trừ khi các khoản vốn mua cổ phần để nắm quyền kiểm soát. |

Có thể bạn quan tâm!

-

Yêu Cầu Về Vốn Tối Thiểu Theo Hiệp Ước Vốn Basel I, Basel Ii, Basel Ii

Yêu Cầu Về Vốn Tối Thiểu Theo Hiệp Ước Vốn Basel I, Basel Ii, Basel Ii -

Các nhân tố tác động tới an toàn vốn của các ngân hàng thương mại tại Việt Nam - 7

Các nhân tố tác động tới an toàn vốn của các ngân hàng thương mại tại Việt Nam - 7 -

Các Văn Bản Pháp Luật Quy Định Về Car Của Hệ Thống Tctd Việt Nam

Các Văn Bản Pháp Luật Quy Định Về Car Của Hệ Thống Tctd Việt Nam -

Quy Mô Tài Sản Của Các Nhtm Việt Nam So Với Quy Mô Tài Sản Trung Bình Trong Mẫu Nghiên Cứu Năm 2017

Quy Mô Tài Sản Của Các Nhtm Việt Nam So Với Quy Mô Tài Sản Trung Bình Trong Mẫu Nghiên Cứu Năm 2017 -

Thống Kê Mô Tả Tỷ Lệ Dự Phòng Rủi Ro Tín Dụng Trung Bình Của Các Nhtm Việt Nam Trong Mẫu Nghiên Cứu

Thống Kê Mô Tả Tỷ Lệ Dự Phòng Rủi Ro Tín Dụng Trung Bình Của Các Nhtm Việt Nam Trong Mẫu Nghiên Cứu -

Thực Trạng Về Các Yếu Tố Vĩ Mô Nền Kinh Tế Tác Động Tới An Toàn Vốn

Thực Trạng Về Các Yếu Tố Vĩ Mô Nền Kinh Tế Tác Động Tới An Toàn Vốn

Xem toàn bộ 160 trang tài liệu này.

Nguồn: Tác giả tổng hợp từ NHNN (2014a, 2016b)

Bảng so sánh cách tính Vốn tự có theo thông tư 41 và thông tư 36 cho thấy, trong thời gian tới khi thực hiện theo thông tư 41 thì Vốn tự có của các NHTM sẽ giảm

xuống, điều này sẽ làm giảm CAR của các NHTM. Do đó, để đảm bảo thực hiện tính CAR theo thông tư 41, trong thời gian tới, các NHTM đặc biệt là các ngân hàng nhỏ cần có kế hoạch tăng vốn tự có.

Thứ hai, có sự khác biệt rõ ràng trong cách xác định tổng tài sản rủi ro theo thông tư 41 và thông tư 36.

Thực hiện tính CAR theo thông tư 41, nghĩa là các NHTM không chỉ cần đảm bảo yêu cầu về vốn rủi ro tín dụng (thông tư 36) mà còn phải đảm bảo yêu cầu vốn rủi ro thị trường và yêu cầu vốn rủi ro hoạt động (thông tư 41).

Ngay cả cách xác định rủi ro tín dụng cũng có sự khác biệt lớn. Theo thông tư 41, trọng số rủi ro của các khoản tín dụng cao hơn nhiều so với thông tư 36 và quy định chặt chẽ hơn so với thông tư 36. Trọng số rủi ro được xác định tuỳ thuộc vào từng đối tượng khách hàng (rủi ro tín dụng đối tác) nhằm đảm bảo chính xác mức độ rủi ro tín dụng mà ngân hàng phải đối mặt. Đối với các khoản nợ xấu, trọng số rủi ro từ 50%-150% tuỳ thuộc vào tỷ lệ trích lập dự phòng, các khoản phải thu từ việc bán nợ xấu, trường hợp ngân hàng thiếu thông tin về khách hàng, tỷ trọng rủi ro là 200%. Phương pháp đo lường rủi ro theo thông tư 41 phức tạp hơn so với thông tư 36, gồm 2 phương pháp: (i) Phương pháp tiêu chuẩn và (ii) Phương pháp xếp hạng nội bộ. Trong đó, phương pháp tiêu chuẩn là phương pháp xác định mức độ rủi ro tín dụng căn cứ vào đánh giá tín dụng của tổ chức xếp hạng tín dụng bên ngoài. Phương pháp xếp hạng nội bộ là phương pháp xác định mức độ rủi ro tín dụng theo đánh giá nội bộ của ngân hàng.

Chính sự khác biệt trong cách tính CAR là một trong những nguyên nhân chính dẫn tới CAR tính theo thông tư 41 giảm 25 – 30% so với cách tính của thông tư 36 và tạo áp lực đối với các NHTM trong việc đảm bảo CAR theo quy định trong ngắn và trung hạn, đặc biệt là các NHTM nhỏ (Phan Hữu Việt, 2017).

Tóm lại, so với các quy định trước đây, các quy định về CAR được đưa ra trong Thông tư 41/2016/TT-NHNN đã tương đối đảm bảo yêu cầu của trụ cột 1 của Basel II. Tuy nhiên, Basel II gồm 3 trụ cột có tác động hỗ trợ lẫn nhau, trong đó: (i) trụ cột 1 – Yêu cầu vốn tối thiểu; (ii) trụ cột 2 – Quy trình rà soát, giám sát quá trình đánh giá nội bộ về mức độ đủ vốn; (iii) trụ cột 3 – yêu cầu về công khai thông tin tăng cường kỷ luật thị trường. Do đó NHNN cần tiếp tục ban hành các văn bản pháp lý khác quy định thực hiện trụ cột 2 và trụ cột 3.

3.1.2. Tỷ lệ an toàn vốn của hệ thống ngân hàng thương mại Việt Nam

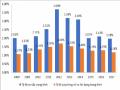

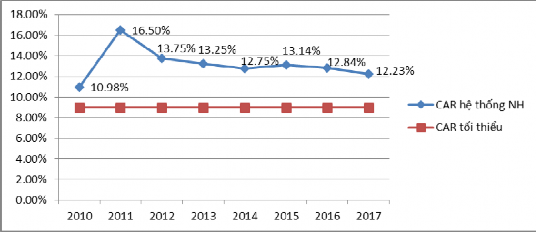

Thực tế cho thấy, theo cách tính CAR hiện tại (thông tư 36/2014/TT-NHNN) thì HTNH Việt Nam đã đảm bảo quy định mà NHNN đề ra, CAR tối thiểu là 9% (hình 3.10). Tuy nhiên, CAR của HTNH có xu hướng giảm nhẹ qua các năm từ 2010-2017.

Đặc biệt, năm 2016-2017 là năm thí điểm áp dụng tính CAR theo Basel II đối với 10 ngân hàng được chỉ định, CAR của toàn hệ thống năm 2016-2017, mặc dù vẫn cao hơn quy định tối thiểu 9% nhưng đã giảm so với năm 2015. Điều này càng làm tăng áp lực đối với HTNH khi tiến tới áp dụng tính CAR theo Basel II trên toàn HTNH.

CAR của các NHTM Việt Nam ở mức cao hơn yêu cầu tối thiểu theo quy định là do: (i) vốn điều lệ và vốn tự có của các NHTM Việt Nam có xu hướng ngày càng gia tăng, đặc biệt trong những năm gần đây từ 2015-2017 tốc độ tăng trưởng vốn tự có trên 10% đồng thời vốn điều lệ cũng có xu hướng gia tăng; (ii) các NHTM cũng như NHNN tích cực xử lý khoản nợ xấu bằng nhiều giải pháp khác nhau.

Trong đó, theo Nghị định số 141/2006/NĐ-CP, kể từ năm 2011, các NHTM phải đảm bảo mức vốn điều lệ tối thiểu là 3.000 tỷ đồng. Bên cạnh đó, để đảm bảo thực hiện quy định về CAR tối thiểu theo thông tư 41 trong thời gian tới, các NHTM Việt Nam đã không ngừng gia tăng vốn điều lệ trong thời gian qua.

KLB

NCB SGB

VietBank VietABank

EAB ABB VIB LPB

TCB

3000

3000

3010.2

3021.2

3080

3150

3249

3249

3500

4000

5000

5000

5319.5

5465.8

5644.4

5842.1

7500

8100

8878.1

9000

ACB 11259

MSB

SCB

11196.9

11750

12355.2

14294.8

18155

STB18852.2

30259.1

BIDV

CTG

34187.2

35977.7

37234

0 5000 10000 15000 20000 25000 30000 35000 40000

Hình 3.1 Quy mô vốn điều lệ của các NHTM Việt Nam năm 2017

Nguồn: Website Ngân hàng nhà nước

Tính tới thời điểm ngày 31/12/2017, mức vốn điều lệ của các NHTM Việt Nam đều đảm bảo quy định về mức vốn điều lệ tối thiểu. Tuy nhiên, đa số các NHTM mới chỉ đảm bảo yêu cầu về vốn điều lệ tối thiểu, các NHTM có mức vốn điều lệ vượt trội không nhiều (4 NHTM). Vốn điều lệ ở mức thấp cho thấy năng lực tài chính của các NHTM Việt Nam còn nhiều hạn chế, điều này sẽ ảnh hưởng không nhỏ tới khả năng đảm bảo an toàn vốn của các NHTM, đặc biệt khi mà HTNH Việt Nam tính CAR theo thông tư 41.

Hình 3.2 Tỷ lệ an toàn vốn của hệ thống TCTD

Nguồn: Ngân hàng Nhà nước (2010-2017)

Đơn vị: %

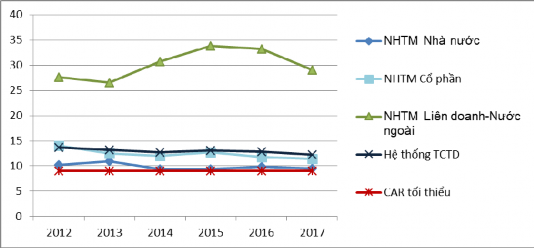

Hình 3.3 Tỷ lệ an toàn vốn theo các nhóm TCTD

Nguồn: Ngân hàng nhà nước (2012-2017)

Mặc dù, xét trên toàn HTNH thì CAR của HTNH Việt Nam đều ở mức cao hơn CAR tối thiểu nhưng nếu xét riêng theo từng loại hình ngân hàng thì có sự khác biệt đáng kể. Hình 3.3 cho thấy, các NHTM nhà nước có CAR thấp nhất, luôn tiệm cận với quy định tối thiểu 9%. CAR của NHTM nhà nước thường thấp hơn 3% so với CAR bình quân toàn hệ thống, thấp hơn 2% so với các NHTM CP, thấp hơn rất nhiều so với các NH nước ngoài.

Sở dĩ, các NHTM Nhà nước thường duy trì mức CAR thấp vì các lý do: NHTM Nhà nước là những ngân hàng lớn có lợi thế về quy mô, kinh nghiệm hoạt động, có khả năng quản trị rủi ro tốt và dễ dàng hơn trong việc đối phó với những biến động thị trường chính vì vậy, các NHTM Nhà nước không nhất thiết phải duy trì CAR ở mức cao. Tuy nhiên, các NHTM nhà nước chiếm phần lớn thị phần huy động và cho vay toàn thị trường, các ngân hàng này phải đối mặt với nhiều rủi ro trong hoạt động điều này có thể tiềm ẩn nguy cơ đe dọa khả năng an toàn vốn bản thân ngân hàng và của cả hệ thống ngân hàng. Đặc biệt, khi mà hệ thống ngân hàng áp dụng tính CAR theo Basel II, các quy định về vốn và tài sản rủi ro chặt chẽ hơn quy định hiện tại.

Ngoài ra, so sánh CAR của Việt Nam với các nước trong khu vực như: Singapore, Thailand, Indonesia, Malaysia, Philippines thì CAR của Việt Nam thấp nhất. CAR của Việt Nam trong giai đoạn 2010 – 2017 trung bình là 12%, thấp hơn khoảng 5% so với CAR của các nước trong khu vực. CAR của các quốc gia Thailand, Indonesia có xu hướng tăng trong khi đó CAR của Việt Nam có sự biến động trong giai đoạn này và có xu hướng giảm trong những năm gần đây 2015-2017.

25.00%

20.00%

Singapore

Thailand

15.00%

10.00%

12.90% 11.85%

13.38%

11.83%

12.77% 12.64%

12.10%

11.33%

5.00%

Indonedia

Malaysia Philippines Trung Quốc

Việt Nam

0.00%

2010 2011 2012 2013 2014 2015 2016 2017

Hình 3.4 Tỷ lệ an toàn vốn của HTNH Việt nam và một số nước trong khu vực

Nguồn: Chỉ số lành mạnh tài chính FSIs(2017) - IMF

Sở dĩ, CAR của Việt Nam giảm trong thời gian gần đây là do NHNN Việt Nam đang dần hoàn thiện quy định pháp lý về an toàn vốn theo hướng chuẩn mực quốc tế nhằm đảm bảo an toàn và lành mạnh trong hoạt động của hệ thống tổ chức tín dụng, các quy định về an toàn vốn ngày càng chặt chẽ hơn. Bên cạnh đó, trong công thức tính CAR của Việt Nam gồm tử số là vốn tự có và mẫu số là tài sản rủi ro được điều chỉnh theo rủi ro tín dụng. Trong đó vốn tự có của các NHTM Việt Nam ở mức thấp, và hoạt động tín dụng là hoạt chính, chủ yếu của các NHTM Việt nam, có mức độ rủi ro cao. Chính vì vậy, CAR của các NHTM Việt Nam thấp hơn nhiều so với các nước trong khu vực. Đặc biệt, khi toàn hệ thống ngân hàng thực hiện tính CAR theo thông tư 41, thì phần mẫu số tính CAR sẽ lớn hơn do tính cả rủi ro thị trường và rủi ro hoạt động, điều này là thách thức đối với các NHTM Việt Nam trong việc duy trì và đảm bảo CAR tối thiểu theo quy định.

3.1.3. Tỷ lệ an toàn vốn của các ngân hàng thương mại trong mẫu nghiên cứu

Trong phạm vi nghiên cứu của luận án tác giả chỉ xem xét khả năng đảm bảo an toàn vốn của các NHTM Việt Nam thông qua việc đảm bảo CAR tối thiểu. Bảng thống kê mô tả về CAR của các NHTM Việt Nam trong mẫu nghiên cứu dưới đây cho thấy: CAR trung bình của các NHTM trong mẫu nghiên cứu đều lớn hơn CAR tối thiểu theo quy định. Tuy nhiên, theo hình 3.4 thì CAR của HTNH Việt Nam còn thấp hơn nhiều so với các nước trong khu vực. Bên cạnh đó, trong thời gian tới khi HTNH Việt Nam áp dụng tính CAR theo tiêu chuẩn Basel II thì CAR của các NHTM sẽ giảm rất nhiều.

Bảng 3.3 Thống kê mô tả về CAR trung bình của các NHTM Việt Nam trong mẫu nghiên cứu

Giá trị trung bình | Trung vị | Độ lệch chuẩn | Giá trị lớn nhất | Giá trị nhỏ nhất | |

2008 | 0.1882 | 0.1399 | 0.1209 | 0.5550 | 0.0626 |

2009 | 0.1456 | 0.1154 | 0.0855 | 0.4511 | 0.0497 |

2010 | 0.1495 | 0.1301 | 0.0902 | 0.5492 | 0.0798 |

2011 | 0.1616 | 0.1333 | 0.0735 | 0.3440 | 0.0790 |

2012 | 0.1673 | 0.1417 | 0.0768 | 0.4015 | 0.0949 |

2013 | 0.1443 | 0.1375 | 0.0380 | 0.2405 | 0.0995 |

2014 | 0.1335 | 0.1211 | 0.0338 | 0.2203 | 0.0939 |

2015 | 0.1404 | 0.1280 | 0.0413 | 0.2453 | 0.0917 |

2016 | 0.1364 | 0.1298 | 0.0376 | 0.2359 | 0.0930 |

2017 | 0.1283 | 0.1163 | 0.0280 | 0.1948 | 0.0902 |

Nguồn : Tính toán của tác giả từ dữ liệu nghiên cứu trên phần mềm Stata 14

Kết quả thống kê mô tả về CAR cho thấy, CAR trung bình của các NHTM Việt Nam giai đoạn 2008-2017 đều ở mức trên 10% vượt mức CAR tối thiểu theo quy định. Tuy nhiên, ở giai đoạn 2008-2012, khoảng cách về CAR giữa các NHTM là khá lớn, đồng thời vẫn có NHTM chưa đảm bảo CAR tối thiểu. Cụ thể là CAR của Agribank ở các năm 2008-2012 đều ở mức thấp hơn quy định tối thiểu. Điều này cho thấy, giai đoạn đầu khi thực hiện quy định về CAR, các NHTM Việt Nam còn có những khó khăn trong việc xác định CAR, đồng thời vấn đề đảm bảo an toàn vốn chưa chú trọng, các quy định pháp lý còn lỏng lẻo chưa đảm bảo thông lệ quốc tế về an toàn vốn, có sự khác biệt lớn trong cách tính CAR của Việt Nam so với chuẩn mực quốc tế (Basel) trong giai đoạn này.

Giai đoạn 2013-2017, CAR trung bình ở mức 13% - 14%, giảm so với CAR ở giai đoạn 2008-2012. Tuy vậy, CAR trung bình của các NHTM ở giai đoạn này vẫn đảm bảo ở mức cao hơn so với quy định CAR tối thiểu và không còn ngân hàng nào có CAR dưới mức quy định tối thiểu. Đồng thời, chênh lệch về CAR giữa các NHTM đã giảm so với giai đoạn 2008-2012. Nguyên nhân dẫn đến sự thay đổi về CAR trung bình ở giai đoạn 2013-2017 là do: (i) Việt Nam thực hiện tái cơ cấu TCTD, xử lý các NHTM yếu kém, các khoản nợ xấu, tăng cường năng lực tài chính của các NHTM, đảm bảo an toàn và lành mạnh trong hoạt động ngân hàng, (ii) cơ quan quản lý và các NHTM ngày càng nhận thức được tầm quan trọng của các quy định về an toàn vốn, đồng thời (iii) các quy định về CAR ngày càng được hoàn thiện, đảm bảo theo các chuẩn mực quốc tế (đảm bảo tính CAR theo Basel I và hướng tới Basel II).

3.2. Thực trạng về các yếu tố vi mô tác động tới an toàn vốn

3.2.1. Quy mô Tài sản

Quy mô tài sản thể hiện năng lực tài chính, khả năng chiếm lĩnh thị trường của các NHTM. Các nghiên cứu thực nghiệm cho thấy, quy mô tài sản là một trong yếu tố tác động tới CAR của các NHTM theo hướng tiêu cực. Nghĩa là, các NHTM có quy mô tài sản lớn thì CAR lại nhỏ.

Thực tế, các NHTM Việt Nam trong giai đoạn 2008-2017 không ngừng mở rộng quy mô tài sản, đặc biệt từ khi thực hiện đề án tái cơ cấu TCTD. Theo đề án tái cơ cấu TCTD kể từ năm 2011, các NHTM phải đảm báo mức vốn pháp định 3.000 tỷ đồng. Quy định này đã buộc các NHTM phải tăng vốn bằng nhiều cách khác nhau, qua đó đã tác động làm tăng quy mô tài sản của các NHTM.

Bảng 3.4 Thống kê mô tả về quy mô tài sản trung bình của các NHTM Việt Nam trong mẫu nghiên cứu

Đơn vị tính : Tỷ đồng

Giá trị trung bình | Trung vị | Độ lệch chuẩn | Giá trị lớn nhất | Giá trị nhỏ nhất | |

2008 | 62567.07 | 22268.23 | 95144.88 | 400485.20 | 2418.64 |

2009 | 81128.44 | 29070.00 | 112240.50 | 480937.00 | 3329.94 |

2010 | 110474.80 | 55557.32 | 132880.00 | 534987.10 | 8225.40 |

2011 | 132251.80 | 76903.74 | 149165.60 | 562245.10 | 15365.12 |

2012 | 138879.10 | 72172.47 | 164347.90 | 614946.60 | 14852.50 |

2013 | 155801.80 | 83045.54 | 184551.80 | 697036.80 | 14684.74 |

2014 | 179792.00 | 100163.20 | 212166.60 | 763589.80 | 15823.34 |

2015 | 210487.70 | 105398.60 | 257191.10 | 873653.90 | 17748.74 |

2016 | 248129.70 | 117291.80 | 302180.20 | 1006381.00 | 19047.89 |

2017 | 314213.80 | 156199.70 | 368479.70 | 1202284.00 | 21391.36 |

Nguồn : Tính toán của tác giả từ dữ liệu nghiên cứu trên phần mềm Stata 14

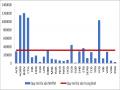

Quy mô tài sản trung bình của các NHTM Việt Nam trong giai đoạn 2008-2017 không ngừng được mở rộng, với tốc độ tăng khá ấn tượng lên tới 36,17% vào năm 2010. Giai đoạn từ 2008-2010, giai đoạn khủng hoảng tài chính thế giới, tại Việt Nam lạm phát tăng cao, lên tới mức 23% vào năm 2008, nền kinh tế tăng trưởng chậm, các doanh nghiệp gặp nhiều khó khăn, chính vì vậy cần có sự tài trợ vốn nhiều hơn từ HTNH để giúp các doanh nghiệp vượt qua giai đoạn khủng hoảng, điều này dẫn tới quy mô tài sản của các NHTM Việt Nam gia tăng mạnh mẽ trong giai đoạn 2008-2010.

Đơn vị tính : tỷ đồng

Hình 3.5 Tốc độ tăng quy mô tài sản trung bình của các NHTM Việt Nam trong mẫu nghiên cứu

Nguồn : Tính toán của tác giả từ số liệu bảng 3.8