Sang giai đoạn 2010-2012, giai đoạn suy thoái nền kinh tế, tăng trưởng GDP chậm, tuy nhiên lạm phát đã dần được kiểm soát (so với giai đoạn 2008-2010) doanh nghiệp vẫn còn gặp nhiều khó khăn, hoạt động kém hiệu quả, nhiều doanh nghiệp phá sản, hoạt động của NHTM được kiểm soát chặt chẽ hơn, đặc biệt là trong hoạt động cho vay đối với nền kinh tế. Chính điều này đã làm giảm tốc độ tăng quy mô tài sản của các NHTM ở giai đoạn 2010-2012 so với giai đoạn 2008-2010.

Giai đoạn 2012-2017, giai đoạn phục hồi, ổn định và tăng trưởng nền kinh tế, hoạt động của các doanh nghiệp dần ổn định và phát triển trở lại điều này tác động làm tăng nhu cầu tín dụng của nền kinh tế đối với HTNH. Bên cạnh đó, giai đoạn 2012 – 2017, NHNN thực hiện tái cơ cấu TCTD, qua đó các NHTM yếu kém được xử lý nhằm nâng cao lực quản trị, năng lực tài chính của các ngân hàng. Chính vì vậy, tổng tài sản của các NHTM có sự gia tăng trở lại trong giai đoạn 2012-2017. Đặc biệt, năm 2017 có tốc độ tăng quy mô tài sản bình quân so với năm 2016 là 26,63%, cao hơn nhiều so với tốc độ tăng quy mô tài sản của các năm liền trước (tốc độ tăng quy mô tài sản bình quân năm 2016 so với năm 2015 là 17,47%, năm 2015 so với 2014 là 16,96%, năm 2014 so với 2013 là 15,30%). Tuy vậy, ngoại trừ năm 2017 có tốc độ tăng trưởng quy mô tài sản khá ấn tượng thì nhìn chung tốc độ tăng trưởng quy mô tài sản của các NHTM Việt Nam vẫn ở mức thấp hơn so với tiêu chuẩn về năng lực tài chính mà Moody’s đưa ra về tốc độ tăng trưởng quy mô tài sản 25%/năm (WorldBank, 2012- Banking secter review).

Ngoài ra, bảng thống kê mô tả về quy mô tài sản cũng cho thấy sự khác biệt và có khoảng cách lớn về quy mô tài sản của các NHTM Việt Nam. Khoảng cách về quy mô tài sản giữa NHTM có quy mô lớn nhất và NHTM có quy mô nhỏ nhất ngày càng lớn. Quy mô tài sản lớn tập trung vào một số ít các NHTM.

Năm 2017, chỉ có 6 NHTM trong tổng số 28 NHTM trong mẫu nghiên cứu có quy mô tài sản lớn hơn quy mô tài sản trung bình (Hình 3.6). Trong đó, có 2 NHTM là SCB và STB có quy mô trên mức trung bình không đáng kể, 4 NHTM : BIDV, Agribank, Vietinbank, Vietcom bank là 4 NHTM Việt Nam lớn nhất trong hệ thống ngân hàng có quy mô tài sản lớn hơn nhiều so với mức trung bình. Còn lại phần lớn các NHTM có quy mô tài sản thấp hơn nhiều so với mức trung bình (22/28 NHTM có quy mô tài sản thấp hơn mức trung bình).

Có thể thấy đang tồn tại sự mất cân đối về quy mô tài sản giữa các NHTM Việt Nam, chủ yếu là các NHTM có quy mô nhỏ. Đó là một trong những hạn chế và cũng là điểm bất lợi đối với các NHTM Việt Nam hiện nay.

Đơn vị tính : tỷ đồng

Hình 3.6 Quy mô tài sản của các NHTM Việt Nam so với quy mô tài sản trung bình trong mẫu nghiên cứu năm 2017

Nguồn : Tác giả tính toán từ dữ liệu nghiên cứu

Quy mô nhỏ làm cho các NHTM mất đi lợi thế trong hoạt động như lợi thế về đa dạng hoá sản phẩm, lợi thế quản lý, chi phí hoạt động…, điều này sẽ ảnh hưởng không nhỏ tới khả năng cạnh tranh cũng như khả năng thực hiện an toàn vốn theo quy định của thông tư 41. Các nghiên cứu cho thấy, thực hiện tính CAR theo Basel II – thông tư 41/2016/TT-NHNN khá phức tạp, đòi hỏi chi phí thực hiện lớn nên sẽ là thách thức, khó khăn đối với các ngân hàng có quy mô vừa và nhỏ (Phan Hữu Việt, 2017). Do đó, với các ngân hàng có quy mô nhỏ cần có biện pháp cải thiện quy mô hoạt động bằng cách tăng vốn tự có, sáp nhập với các ngân hàng lớn.

3.2.2. Tỷ lệ đòn bẩy

Tỷ lệ đòn bẩy thể hiện mức độ sử dụng nợ để tài trợ cho các hoạt động của doanh nghiệp. Tỷ lệ đòn bẩy được xác định bằng tổng nợ trên vốn chủ sở hữu. Đặc trưng của các ngân hàng là luôn giữ một tỷ lệ đòn bẩy cao, cao hơn nhiều so với các ngành khác trong nền kinh tế. Mặc dù vậy, nếu ngân hàng giữ một tỷ lệ đòn bẩy quá cao cũng sẽ ảnh hưởng tới sự an toàn của ngân hàng cũng như người gửi tiền.

Chính vì vậy, để đảm bảo an toàn và lành mạnh trong hoạt động của ngân hàng cũng như đảm bảo an toàn cho người gửi tiền thì tỷ lệ đòn bẩy cần đảm bảo một giới hạn nhất định. Tuy nhiên, không có chuẩn mực quốc tế về tỷ lệ đòn bẩy, tuỳ thuộc vào từng quốc gia có quy định khác nhau về tỷ lệ đòn bẩy.

Theo Stefan Ingves (2014), các NHTM nên sử dụng đòn bẩy ở mức tối đa là 19 lần. Theo Quyết định số 107/QĐ-NH, ban hành ngày 9/6/1992 về "Quy chế đảm bảo an toàn trong kinh doanh tiền tệ - tín dụng đối với tổ chức tín dụng" các NHTM Việt Nam phải đảm bảo tỷ lệ vốn chủ sở hữu trên tổng tài sản tối thiểu là 5%, đồng nghĩa với việc đảm bảo tỷ lệ nợ trên vốn chủ sở hữu tối đa bằng 19 lần.

Bảng 3.5 Thống kê mô tả tỷ lệ đòn bẩy trung bình của các NHTM Việt Nam trong mẫu nghiên cứu

Giá trị trung bình | Trung vị | Độ lệch chuẩn | Giá trị lớn nhất | Giá trị nhỏ nhất | |

2008 | 8.258849 | 6.926167 | 5.451511 | 21.25850 | 1.162412 |

2009 | 10.02775 | 9.385604 | 5.333833 | 22.99908 | 2.008516 |

2010 | 10.14266 | 9.339351 | 4.611415 | 18.98254 | 2.900000 |

2011 | 10.16905 | 10.57072 | 4.770440 | 22.49838 | 3.311916 |

2012 | 9.147670 | 9.329541 | 3.954551 | 16.98370 | 3.037575 |

2013 | 9.835032 | 9.781671 | 3.301611 | 17.45624 | 3.194958 |

2014 | 11.13000 | 10.58065 | 3.555662 | 17.94442 | 3.539331 |

2015 | 11.68794 | 11.60405 | 3.954683 | 19.57980 | 4.234160 |

2016 | 13.96410 | 13.24698 | 6.158232 | 33.74537 | 4.419269 |

2017 | 14.17924 | 13.62500 | 5.433921 | 27.59127 | 5.238760 |

Có thể bạn quan tâm!

-

Các nhân tố tác động tới an toàn vốn của các ngân hàng thương mại tại Việt Nam - 7

Các nhân tố tác động tới an toàn vốn của các ngân hàng thương mại tại Việt Nam - 7 -

Các Văn Bản Pháp Luật Quy Định Về Car Của Hệ Thống Tctd Việt Nam

Các Văn Bản Pháp Luật Quy Định Về Car Của Hệ Thống Tctd Việt Nam -

So Sánh Cách Tính Vốn Tự Có Trong Thông Tư 36 Và Thông Tư 41

So Sánh Cách Tính Vốn Tự Có Trong Thông Tư 36 Và Thông Tư 41 -

Thống Kê Mô Tả Tỷ Lệ Dự Phòng Rủi Ro Tín Dụng Trung Bình Của Các Nhtm Việt Nam Trong Mẫu Nghiên Cứu

Thống Kê Mô Tả Tỷ Lệ Dự Phòng Rủi Ro Tín Dụng Trung Bình Của Các Nhtm Việt Nam Trong Mẫu Nghiên Cứu -

Thực Trạng Về Các Yếu Tố Vĩ Mô Nền Kinh Tế Tác Động Tới An Toàn Vốn

Thực Trạng Về Các Yếu Tố Vĩ Mô Nền Kinh Tế Tác Động Tới An Toàn Vốn -

Các Nhân Tố Tác Động Tới An Toàn Vốn Của Các Nhtm Việt Nam

Các Nhân Tố Tác Động Tới An Toàn Vốn Của Các Nhtm Việt Nam

Xem toàn bộ 160 trang tài liệu này.

Nguồn : Tác giả tính toán từ dữ liệu nghiên cứu trên phần mềm Stata14

Căn cứ vào số liệu thống kê mô tả về tỷ lệ đòn bẩy cho thấy, tỷ lệ đòn bẩy trung bình của các NHTM Việt Nam đảm bảo trong giới hạn cho phép. Tuy nhiên, vào các năm 2008, 2009, 2011, 2015, 2016, 2017, có một số NHTM có tỷ lệ đòn bẩy cao hơn giới hạn quy định. Đồng thời, có sự khác biệt lớn về tỷ lệ đòn bẩy của các NHTM Việt Nam. Khi quy mô tài sản càng mở rộng thì tỷ lệ đòn bẩy cũng càng tăng. Bên cạnh đó, cũng cho thấy, quy định về tỷ lệ đòn bẩy không được chú trọng thực hiện ở Việt Nam trong thời gian qua. Chính vì vậy, trong thời gian tới, các cơ quan quản lý cần quan tâm kiểm soát việc thực hiện quy định về tỷ lệ đòn bẩy góp phần đảm bảo an toàn và lành mạnh đối với hoạt động ngân hàng. Bởi sử dụng đòn bẩy quá lớn làm tăng nguy cơ mất khả năng thanh khoản của các NHTM.

3.2.3. Tỷ trọng cho vay

Cho vay là một trong những hoạt động chính của các NHTM Việt Nam. Cho vay đem lại phần lớn thu nhập cho các NHTM Việt Nam. Tuy nhiên, tỷ trọng cho vay (được xác định bằng dư nợ cho vay trên tổng tài sản) cao sẽ làm tăng mức độ rủi ro trong hoạt động của các ngân hàng. Chính vì vậy, để đảm bảo an toàn và lành mạnh trong hoạt động của ngân hàng, theo tiêu chuẩn CAMELS thì tỷ trọng cho vay ≤ 60%.

Tại Việt Nam, NHNN (thông tư 36/2014/TT-NHNN) cũng đã đưa ra những giới hạn đối với hoạt động tín dụng nhằm mục đích đảm bảo an toàn cho hoạt động của các NHTM, như: hạn chế cấp tín dụng căn cứ vào vốn tự có, "tổng các khoản cấp tín dụng của một tổ chức tín dụng, chi nhánh ngân hàng nước ngoài không được vượt quá 4 lần vốn tự có của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài, tỷ lệ tối đa của nguồn vốn ngắn hạn được sử dụng để cho vay trung và dài hạn, tỷ lệ dư nợ cho vay so với tổng tiền gửi…."(Thông tư 36/2014/TT-NHNN).

Bảng 3.6 Thống kê mô tả về tỷ trọng cho vay của các NHTM Việt Nam trong mẫu nghiên cứu

Giá trị trung bình | Trung vị | Độ lệch chuẩn | Giá trị lớn nhất | Giá trị nhỏ nhất | |

2008 | 0.52601 | 0.50786 | 0.16942 | 0.84477 | 0.11384 |

2009 | 0.55615 | 0.56844 | 0.15550 | 0.80838 | 0.29562 |

2010 | 0.49111 | 0.50191 | 0.13569 | 0.78585 | 0.24682 |

2011 | 0.46317 | 0.44321 | 0.17143 | 0.77311 | 0.14483 |

2012 | 0.51617 | 0.51466 | 0.15074 | 0.78156 | 0.21621 |

2013 | 0.51892 | 0.51348 | 0.13179 | 0.74426 | 0.24904 |

2014 | 0.52515 | 0.53793 | 0.11541 | 0.71158 | 0.22005 |

2015 | 0.56851 | 0.56832 | 0.10086 | 0.70657 | 0.26354 |

2016 | 0.59202 | 0.59890 | 0.09323 | 0.73152 | 0.36316 |

2017 | 0.60574 | 0.60300 | 0.09581 | 0.74970 | 0.31880 |

Nguồn : Tác giả tính toán từ dữ liệu nghiên cứu trên phần mềm Stata14

Bảng số liệu trên cho thấy, tỷ trọng cho vay trung bình của các NHTM Việt Nam nhìn chung đảm bảo khung an toàn CAMELS tỷ trọng cho vay dưới 60%. Trong đó, do ảnh hưởng của khủng hoảng tài chính thế giới, tỷ trọng cho vay trung bình của các NHTM Việt Nam năm 2010-2011 giảm so với các năm trước và ở mức thấp, dưới 50%. Sang giai đoạn tiếp theo 2012 -2107, tỷ trọng cho vay của các NHTM Việt Nam lại tăng trở lại ở mức trên 50%, đến năm 2017 đạt mức 60,57%. Trong giai đoạn 2008- 2017, mặc dù tỷ trọng cho vay trung bình của các NHTM Việt Nam đảm bảo khung an toàn CAMELS nhưng vẫn có nhiều ngân hàng có tỷ trọng cho vay rất cao như: NHTM Nông nghiệp và Phát triển nông thông Việt Nam, NHTMCP Công thương Việt Nam, NHTMCP Đầu tư và phát triển Việt Nam có tỷ trọng cho vay đều trên 60% trong suốt giai đoạn 2008-2017. Tỷ trọng cho vay cao cho thấy các NHTM Việt Nam có vai trò quan trọng trong việc cung ứng vốn cho nền kinh tế. Tuy nhiên, tỷ trọng cho vay cao cũng tiểm ẩn nhiều rủi ro, đặc biệt là rủi ro tín dụng và gây mất an toàn đối với hoạt động của HTNH Việt Nam khi vốn của ngân hàng ở mức thấp. Để đảm bảo an toàn trong hoạt động của HTNH thì tốc độ tăng trưởng dư nợ cho vay phải được bù đắp tương ứng với tốc độ tăng trưởng của vốn ngân hàng.

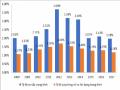

Đơn vị tính : %

Hình 3.7 Tốc độ tăng trưởng dư nợ cho vay của các NHTM Việt Nam trong mẫu nghiên cứu

Nguồn: Tác giả tính toán dựa trên dữ liệu nghiên cứu

Số liệu thể hiện trên hình 3.15 cho thấy, giai đoạn 2008-2014, do ảnh hưởng sâu sắc của khủng hoảng tài chính thế giới, tại Việt Nam lạm phát ở mức cao, tốc độ tăng trưởng GDP chậm, các doanh nghiệp gặp khó khăn, dẫn tới tốc độ tăng trưởng dư nợ cho vay cũng giảm mạnh trong giai đoạn này. Từ mức cao vào năm 2008 (38,44%), tốc độ tăng trưởng dư nợ cho vay ở đã giảm mạnh ở giai đoạn 2011-2014, tốc độ tăng trưởng dư nợ cho vay ở giai đoạn này chỉ khoảng 14%. Ở giai đoạn tiếp theo 2015- 2017, nền kinh tế Việt Nam bắt đầu phục hồi, hoạt động của các doanh nghiệp dần ổn định và phát triển, điều này tác động làm cho tốc độ tăng trưởng dư nợ cho vay cao hơn giai đoạn trước đó 2011-2014.

Như vậy, mặc dù có sự biến động về tốc độ tăng trưởng dư nợ cho vay trong giai đoạn 2008-2017 nhưng một số NHTM vẫn có tỷ trọng cho vay rất cao. Đồng thời, tốc độ tăng trưởng cho vay của các NHTM Việt Nam vẫn cao hơn nhiều so với tốc độ tốc độ tăng vốn tự có tốc độ tăng vốn tự có của các NHTM Việt Nam giai đoạn 2008- 2017 khoảng dưới 10%. Điều này, cho thấy tiềm ẩn nhiều rủi ro trong hoạt động của các NHTM Việt Nam. Bởi vốn ngân hàng đóng vai trò bảo vệ người gửi tiền, quy mô vốn ngân hàng có ảnh hưởng đến mức độ rủi ro mà một ngân hàng có thể chấp nhận, đồng thời quy mô vốn ngân hàng cũng giới hạn khoản cho vay theo quy định của NHNN. Do đó, tốc độ tăng trưởng dư nợ cho vay phải tương ứng với tốc độ tăng vốn tự có để đảm bảo an toàn trong hoạt động của ngân hàng.

3.2.4. Tỷ lệ nợ xấu và tỷ lệ nợ xấu bán cho VAMC

Tỷ lệ nợ xấu là chỉ tiêu đo lường rủi ro của hoạt động cho vay. Tỷ lệ nợ xấu được xác định bằng Nợ xấu chia cho tổng dư nợ. Theo thông tư 02/2013/TT-NHNN, "Nợ xấu là các khoản nợ thuộc nhóm 3,4,5. Tỷ lệ nợ xấu trên tổng dự nợ là tỷ lệ đánh giá chất lượng tín dụng của tổ chức tín dụng."

Bảng 3.7 Thống kê mô tả tỷ lệ nợ xấu của các NHTM Việt Nam trong mẫu nghiên cứu

Giá trị trung bình | Trung vị | Độ lệch chuẩn | Giá trị lớn nhất | Giá trị nhỏ nhất | |

2008 | 0.020103 | 0.018090 | 0.012248 | 0.04710 | 0 |

2009 | 0.016265 | 0.013205 | 0.010375 | 0.04142 | 0 |

2010 | 0.021235 | 0.015940 | 0.021464 | 0.11399 | 0.00018 |

2011 | 0.025245 | 0.023894 | 0.016452 | 0.07527 | 0.00575 |

2012 | 0.036879 | 0.027145 | 0.021063 | 0.09043 | 0.01318 |

2013 | 0.031815 | 0.028151 | 0.014854 | 0.06296 | 0.01002 |

2014 | 0.030877 | 0.024558 | 0.022922 | 0.12209 | 0.00504 |

2015 | 0.020063 | 0.018654 | 0.011298 | 0.05798 | 0.00427 |

2016 | 0.021052 | 0.019874 | 0.012689 | 0.07265 | 0.00681 |

2017 | 0.019754 | 0.017900 | 0.010687 | 0.04944 | 0.00452 |

Nguồn : Tác giả tính toán từ dữ liệu nghiên cứu trên phần mềm Stata14

Số liệu thống kê cho thấy, ngoại trừ các năm 2012, 2013, 2014 thì tỷ lệ nợ xấu của các NHTM Việt Nam giai đoạn 2008-2017 đều đảm bảo giới hạn an toàn mà NHNN đề ra là 3%. Trong giai đoạn 2012-2014, nợ xấu gia tăng nhanh chóng là do :

(i) ảnh hưởng của khủng hoảng nền kinh tế và các bất ổn vĩ mô, (ii) nợ xấu là kết quả của hoạt động yếu kém của chính bản thân HTNH. Trong giai đoạn tăng trưởng nóng nền kinh tế năm 2007 và ngay cả năm 2008-2009, các ngân hàng không phân biệt lớn nhỏ, đều đua nhau tăng trưởng tín dụng, số liệu thống kê ở bảng 3.11 cho thấy một số NHTM có tỷ trọng cho vay rất cao trên 80% và chủ yếu cho vay dựa trên mở rộng huy động vốn ngắn hạn với quy trình cho vay dễ dãi và công tác quản trị rủi ro không được chú trọng.

Sang giai đoạn 2015-2017, tỷ lệ nợ xấu được kiểm soát trong giới hạn an toàn theo quy định của NHNN. Từ tốc độ tăng nợ xấu ở mức kỷ lục vào các năm 2010 – 2012 ( tốc độ tăng nợ xấu năm 2010, 2011, 2012 lần lượt là 52,69%, 37,08% và 33,17%) sang giai đoạn 2013 – 2015, nợ xấu đã giảm so với giai đoạn trước dẫn đến tốc độ tăng nợ xấu âm. Đây là điều đáng mừng đối với các NHTM Việt Nam, cho thấy hoạt động của các NHTM ngày càng an toàn, lành mạnh hơn. Tuy nhiên, năm 2016 -2017, nợ xấu lại có xu hướng tăng trở lại.

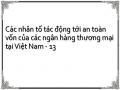

Hình 3.8 Tốc độ tăng nợ xấu của các NHTM Việt Nam trong mẫu nghiên cứu

Nguồn : Tác giả tính toán từ dữ liệu nghiên cứu

Mức tăng trưởng cho vay cao ở giai đoạn 2007-2010, quy trình cho vay dễ dãi, thiếu sự kiểm soát, cùng với khó khăn của nền kinh tế dẫn tới hậu quả tốc độ tăng nợ xấu của các NHTM Việt Nam giai đoạn 2010-2012 rất cao, đặc biệt năm 2010 tốc độ tăng nợ xấu ở mức 52,69%. Tuy nhiên, kể từ khi NHNN thực hiện tái tái cơ cấu hoạt động của TCTD (từ cuối năm 2011), hoạt động của các ngân hàng được kiểm soát chặt chẽ, đặc biệt là hoạt động tín dụng. Đồng thời NHNN cùng với các NHTM đã thực hiện nhiều giải pháp để xử lý nợ xấu như: NHNN thành lập Công ty quản lý tài sản của các TCTD Việt Nam (VAMC) để mua nợ xấu của các NHTM Việt Nam và ban hành các quy định pháp lý để xử lý nợ xấu, "các NHTM tự xử lý nợ xấu bằng cách đôn đốc khách hàng trả nợ, phát mại tài sản đảm bảo, chuyển nợ thành vốn góp, sử dụng dự phòng rủi ro tín dụng, mua bán sáp nhập" (Trần Thọ Đạt và Lê Thanh Tâm, 2016).

Theo quy định, các NHTM Việt Nam có tỷ lệ nợ xấu từ 3% trở lên phải bán nợ xấu cho VAMC (thông tư 19/2013/TT-NHNN). Kể từ năm 2013, các NHTM Việt Nam đã thực hiện bán nợ xấu theo quy định cho VAMC.

Bảng 3.8 Thống kê mô tả nợ xấu bán cho VAMC của các NHTM Việt Nam trong mẫu nghiên cứu

Giá trị trung bình | Trung vị | Độ lệch chuẩn | Giá trị lớn nhất | Giá trị nhỏ nhất | |

2013 | 1177.47 | 432.10 | 2213.85 | 8460.82 | 0 |

2014 | 3784.46 | 2408.31 | 5334.40 | 25654.16 | 124.32 |

2015 | 7025.91 | 3741.99 | 9769.22 | 46089.74 | 333.42 |

2016 | 7408.12 | 3198.39 | 11184.94 | 45747.53 | 0 |

2017 | 7199.00 | 2229.25 | 12050.55 | 43266.70 | 0 |

Nguồn : Tác giả tính toán từ dữ liệu nghiên cứu trên phần mềm Stata14

Căn cứ bảng thống kê mô tả nợ xấu bán cho VAMC, cho thấy, nợ xấu mà các NHTM Việt Nam bán cho VAMC có xu hướng gia tăng trong giai đoạn 2013-2017. Năm 2013 bình quân mỗi NHTM bán 1.177,469 tỷ đồng nợ xấu cho VAMC thì sang năm 2017, con số đó đã lên tới 7.199,00 tỷ đồng. Trong đó, số nợ xấu được bán cho VAMC nhiều nhất phải kể đến là các NHTM: NHTM Nông nghiệp và phát triển nông thôn Việt Nam, NHTMCP Đầu tư và phát triển Việt Nam, NHTMCP Sài Gòn và NHTMCP Sài Gòn thương tín.

Đơn vị tính: Tỷ đồng

Hình 3.9 Nợ xấu và nợ xấu bán cho VAMC của các NHTM Việt Nam trong mẫu nghiên cứu

Nguồn : Tác giả tính toán từ dữ liệu nghiên cứu

Hình 3.9 cho thấy, tổng nợ xấu mà các NHTM Việt Nam trong mẫu nghiên cứu đã bán cho VAMC là rất lớn, đặc biệt là các năm 2015-2017, tổng nợ xấu bán cho VAMC gấp hơn 2 lần so với tổng nợ xấu hiện tại trên bảng cân đối kế toán của các NHTM. Nhờ đó, tỷ lệ nợ xấu trên bảng cân đối kế toán của các NHTM Việt Nam đã dần được kiểm soát ở mức dưới 3%. Tính đến ngày 31/12/2017, một số NHTM đã xử lý hết số nợ xấu bán cho VAMC như: NHTMCP Ngoại thương Việt Nam, NHTMCP Kỹ thương Việt Nam, NHTMCP Quân đội.

Mặc dù vậy, nhìn chung xử lý nợ xấu thông qua VAMC chỉ mang tính hình thức chưa giải quyết tận gốc nợ xấu. Nợ xấu chỉ tạm thời được loại khỏi bảng cân đối kế toán, các NHTM bán nợ vẫn phải theo dõi và phải trích lập dự phòng cho khoản nợ xấu đã bán, đồng thời các NHTM bán nợ xấu vẫn phải có trách nhiệm trong việc xử lý các khoản nợ xấu đã bán. Bên cạnh đó, khi tính CAR thì nợ xấu bán cho VAMC vẫn được tính vào tổng tài sản rủi ro với hệ số rủi ro là 20% thông qua khoản mục – Trái phiếu đặc biệt do VAMC phát hành (Thông tư 36/2014/TT-NHNN).