46

cũng đạt tỷ lệ cao nhất từ sau khủng hoảng 6.54%. Điều này cho thấy có mối quan hệ đồng thuận giữa tăng trưởng tín dụng và nợ xấu.

![]()

Hệ thống thông tin

Agribank sử dụng thông tin lưu trữ tại ngân hàng khi thực hiện giao dịch với khách hàng. Nếu khách hàng lần đầu tiên giao dịch sẽ tìm hiểu thông tin bằng cách dựa trên hồ sơ chứng từ mà khách hàng cung cấp, điều tra thông qua các khách hàng có mối quan hệ với chính khách hàng đó, sử dụng thông tin từ thông tin đại chúng.

Bên cạnh đó, Agribank còn có thể sử dụng các thông tin từ Trung tâm thông tin tín dụng CIC. Trung tâm này là nơi tổng hợp thông tin của hầu hết các ngân hàng và khách hàng được được cung cấp bởi các ngân hàng, các tổ chức tín dụng trong toàn hệ thống. Nhiệm vụ của CIC là chia sẻ thông tin giữa các tổ chức cấp tín dụng nhằm ngăn ngừa và hạn chế rủi ro trong hoạt động tín dụng, góp phần đảm bảo an toàn hoạt động ngân hàng, hỗ trợ tổ chức cấp tín dụng mở rộng và phát triển hoạt động tín dụng, nâng cao khả năng tiếp cận nguồn vốn tín dụng của khách hàng vay, góp phần thúc đẩy phát triển kinh tế - xã hội. Hoạt động cung cấp thông tin của CIC liên tục tăng trưởng, là kênh thông tin hữu ích cho NHNN trong hoạt động thanh tra giám sát, đồng thời hỗ trợ các TCTD trong việc hạn chế rủi ro tín dụng.

Rủi ro đạo đức

Đến 31/12/2013, Agribank có 38,945 cán bộ, trên 77% cán bộ có trình độ đại học và trên đại học. Các chương trình đào tạo được xây dựng phù hợp với nhu cầu của các đơn vị sử dụng lao động trực tiếp và cán bộ, nhân viên Agribank, đổi mới phương pháp quản lý đào tạo. Năm 2013, Trường Đào tạo cán bộ Agribank tổ chức đào tạo tập trung trên toàn hệ thống được 41 lớp với

5.132 lượt cán bộ tham gia học về các nghiệp vụ Thanh toán quốc tế, IPCAS, tập huấn về phòng chống rửa tiền, nghiệp vụ Thẻ, bồi dưỡng nghiệp vụ cho cán bộ mới tuyển dụng. Thông qua hoạt động đào tạo, bồi dưỡng, Agribank tiếp tục nâng cao chất lượng nguồn nhân lực, đóng góp vào hiệu quả hoạt động của Ngân hàng trong giai đoạn cạnh tranh và hội nhập.

47

Mặc dù vậy nhưng Agribank cũng vướng mắc nhiều sai lầm trong hoạt động tín dụng như vi phạm quy định về thẩm quyền phê duyệt cấp tín dụng, cụ thể từ ngày 16-6-2009 đến 12-7-2011 có 189 khách hàng được phê duyệt cấp tín dụng nhưng không có văn bản ủy quyền của Tổng Giám đốc theo quy định, trong đó dư nợ của các khách hàng trên tại thời điểm 31-12-2011 là gần 14.000 tỷ đồng, nợ xấu là trên 1.000 tỷ đồng. Ngân hàng Agribank còn vi phạm nhiều khâu trong quy trình cho vay, bảo lãnh, tất cả các khâu của hoạt động tín dụng, từ khâu thẩm định, phê duyệt cho vay, giải ngân, tài sản đảm bảo, quản lý và thu hồi vốn đến xử lý rủi ro; nhiều việc có dấu hiệu cố ý làm trái ,thiếu trách nhiệm gây hậu quả rất nghiêm trọng cần được xử lý theo quy định pháp luật. Trong việc phân loại nợ còn khuyết điểm, vi phạm dẫn tới chưa phản ánh đúng chất lượng tín dụng, là một trong những nguyên nhân gây nên tình trạng nợ xấu cao như hiện nay.

2.4. Xây dựng mô hình hồi qui các nhân tố tác động đến nợ xấu tại ngân

hàng Nông nghiệp và Phát triển Nông thôn Việt Nam

Nghiên cứu sơ bộ: bằng phương pháp nghiên cứu định tính thảo luận

tay đôi để đánh giá các nhân tố tác động đến nợ xấu tại Agribank.

Tác giả thu thập dữ liệu và đúc kết 3 nhóm nhân tố tác động đến nợ xấu tại Agribank: nhân tố từ phía Ngân hàng, nhân tố từ phía khách hàng, nhân tố từ môi trường kinh tế. Trong mỗi nhóm nhân tố, tác giả liệt kê các biến quan sát tác động cụ thể.

Tác giả sử dụng bảng câu hỏi để phỏng vấn thử với 5 người đang công

tác tại Agribank trong lĩnh vực tín dụng để xác định lại tính chính xác của biến.

Nghiên cứu định lượng

Mô tả nghiên cứu

Đối tượng khảo sát trong nghiên cứu này là nhân viên tín dụng tại Agribank. Mẫu quan sát trong nghiên cứu này được chọn theo phương pháp chọn mẫu thuận tiện.

Thông tin thu thập dưới 2 hình thức: gửi email và phát phiếu khảo sát trực tiếp. Tỷ lệ của 2 hình thức này được trình bày trong phụ lục 2.

48

Phương pháp phân tích dữ liệu chủ yếu được sử dụng trong nghiên cứu

này là phương pháp phân tích nhân tố khám phá EFA và phân tích hồi qui bội.

Kích thước mẫu

Kích thước mẫu phụ thuộc vào đối tượng nghiên cứu. Mẫu nghiên cứu càng nhiều thì mức độ chính xác càng cao. Theo tác giả Hoàng Trọng & Chu Mộng Ngọc (2008) cho rằng tỷ lệ là 4 hoặc 5. Trong đề tài nghiên cứu này của tác giả, có 20 biến đo lường, vậy kích thước mẫu tối thiểu sẽ là 20x5=100.

Nội dung câu hỏi khảo sát: gồm 2 phần

- Phần 1: thông tin chung về người được khảo sát

- Phần 2: câu hỏi nhận định các nhân tố

Khảo sát được thực hiện từ 15/05/2014- 15/07/2014. Toàn bộ dữ liệu hồi đáp

sẽ được xử lý bằng phần mềm SPSS phiên bản 16.

Xây dựng thang đo

Thang đo được sử dụng là thang đo Likert năm mức độ cho các biến quan sát. Sử dụng bảng câu hỏi đóng với các lựa chọn: hoàn toàn không đồng ý, không đồng ý, bình thường, đồng ý, hoàn toàn đồng ý.

Những chuẩn mực trong phân tích nhân tố khám phá EFA

- Trong phân tích nhân tố khám phá, trị số KMO là trị số dùng để xem xét sự thích hợp của phân tích nhân tố. Trị số KMO có giá trị từ 0.5-1 thì phân tích này mới thích hợp, còn nếu trị số này nhỏ hơn 0.5 thì phân tích nhân tố không tương thích với các dữ liệu.

Phân tích EFA còn dựa vào Eigenvalue để xác định số lượng nhân tố. Chỉ những nhân tố có Eigenvalue lớn hơn 1 thì mới được giữ lại trong mô hình. Đại lượng Eigenvalue đại diện cho lượng biến thiên được giải thích bởi nhân tố.

Ma trận nhân tố khi các nhân tố được xoay. Ma trận nhân tố chứa các hệ số biểu diễn các biến chuẩn hóa bằng các nhân tố. Hệ số tải nhân tố Factor loading biều diễn tương quan giữa các biến và các nhân tố. Hệ số tải nhân tố Factor loading cho biết nhân tố và biến có liên quan chặt chẽ với nhau được qui định lớn hơn 0.3- đạt mức tối thiểu, lớn hơn 0.4- quan trọng, lớn hơn 0.5- có ý nghĩa thiết thực.

49

Nghiên cứu sử dụng phương pháp trích nhân tố Principal components và phép xoay Varimax.

- Cronbach’s alpha: Hệ số này cho phép người phân tích loại bỏ các biến không phù hợp, hạn chế các biến rác và đánh giá độ tin cậy của thang đo. Những biến có hệ số tương quan biến tổng nhỏ hơn 0.3 là không đạt yêu cầu, lớn hơn 0.6 là có thể chấp nhận và từ 0.8 trở lên là thang đo có độ tin cậy tốt.

- Sau khi rút trích được các nhân tố từ phân tích nhân tố khám phá EFA, các nhân tố sẽ được phân tích hồi qui bội và hệ số R2 đã được điều chỉnh cho biết mô hình hồi quy được xây dựng phù hợp đến mức nào.

2.4.1. Quá trình nghiên cứu

2.4.1.1. Thông tin mẫu nghiên cứu

Tác giả đã sử dụng 2 hình thức thu thập mẫu qua gửi thư thông qua hộp mail 70 bảng và hình thức thứ hai là phát phiếu khảo sát trực tiếp 50 bảng. Tổng cộng số bảng khảo sát phát ra là 120 bảng, thu được 110 bảng trả lời trong đó có 10 phiếu trả lời không hợp lệ ( phụ lục 2). Như vậy, tổng số phiếu hợp lệ thu được cả 2 phương thức khảo sát là 100 phiếu khảo sát, vẫn đáp ứng được yêu cầu mẫu tối thiểu.

Nhân tố từ phía Ngân hàng gồm 11 biến được mã hóa lần lượt là NH1, NH2, NH3, NH4, NH5, NH6, NH7, NH8, NH9, NH10, NH11.

Nhân tố từ phía khách hàng gồm 5 biến được mã hóa lần lượt là KH1, KH2, KH3, KH4, KH5.

Nhân tố từ môi trường kinh tế gồm 4 biến được mã hóa lần lượt là KQ1, KQ2, KQ3, KQ4.

Tất cả các nhân tố được mã hóa như sau:

50

Bảng 2.10: Bảng mã hóa các nhân tố

MÃ HÓA | CÂU HỎI CÁC BIẾN QUAN SÁT | THANG ĐO | |

NHÂN TỐ TỪ PHÍA NGÂN HÀNG CHO VAY | NH1 | 1. Trình độ chuyên môn của CBTD yếu kém | Likert 5 mức độ |

NH2 | 2. Đạo đức nghề nghiệp của cán bộ tín dụng yếu kém | Likert 5 mức độ | |

NH3 | 3. CBTD làm việc thiếu trách nhiệm | Likert 5 mức độ | |

NH4 | 4. Công tác thẩm định chưa thực sự nghiêm túc | Likert 5 mức độ | |

NH5 | 5. Chính sách tín dụng không hợp lý | Likert 5 mức độ | |

NH6 | 6. Hệ thống xếp hạng tín dụng khách hàng chưa hoàn thiện | Likert 5 mức độ | |

NH7 | 7. Việc kiểm tra, giám sát, quản lý TSĐB còn nhiều thiếu sót | Likert 5 mức độ | |

NH8 | 8. Công tác kiểm tra, giám sát sau cho vay còn lỏng lẻo | Likert 5 mức độ | |

NH9 | 9. Bất cân xứng thông tin giữa khách hàng và ngân hàng | Likert 5 mức độ | |

NH10 | 10. Thông tin khách hàng vay vốn lưu trữ tại hệ thống ngân hàng không đầy đủ | Likert 5 mức độ | |

NH11 | 11. Ngân hàng chưa có chiến lược kinh doanh hợp lý | Likert 5 mức độ | |

NHÂN TỐ TỪ PHÍA KHÁCH HÀNG ĐI VAY | KH1 | 12. Khách hàng sử dụng số liệu, chứng từ không đúng với thực tế | Likert 5 mức độ |

KH2 | 13. Khách hàng sử dụng vốn vay sai mục đích | Likert 5 mức độ | |

KH3 | 14. Khách hàng thiếu thiện chí trả nợ | Likert 5 mức độ | |

KH4 | 15. Dự án, kế hoạch kinh doanh không mang lại hiệu quả | Likert 5 mức độ |

Có thể bạn quan tâm!

-

Thực Trạng Nợ Xấu Tại Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam

Thực Trạng Nợ Xấu Tại Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam -

Tình Hình Chung Về Nợ Xấu Tại Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam

Tình Hình Chung Về Nợ Xấu Tại Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam -

Tốc Độ Tăng Trưởng Gdp Và Tỷ Lệ Nợ Xấu Ngành

Tốc Độ Tăng Trưởng Gdp Và Tỷ Lệ Nợ Xấu Ngành -

Đánh Giá Những Nhân Tố Tác Động Đến Nợ Xấu Tại Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam

Đánh Giá Những Nhân Tố Tác Động Đến Nợ Xấu Tại Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam -

Giải Pháp Hạn Chế Nợ Xấu Tại Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam

Giải Pháp Hạn Chế Nợ Xấu Tại Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam -

Brownbrigde, M. (1998). The Causes Of Financial Distress In Local Banks In Africa An Implication For Prudential Policy. Journal Of Management Policy And Practice.

Brownbrigde, M. (1998). The Causes Of Financial Distress In Local Banks In Africa An Implication For Prudential Policy. Journal Of Management Policy And Practice.

Xem toàn bộ 117 trang tài liệu này.

51

KH5 | 16. Năng lực quản lý, điều hành yếu kém của khách hàng | Likert 5 mức độ | |

KQ1 | 17. Lạm phát gia tăng | Likert 5 mức độ | |

NHÂN TỐ | KQ2 | 18. Mức độ tăng trưởng GDP giảm | Likert 5 mức độ |

TỪ MÔI | |||

TRƯỜNG | |||

KQ3 | 19. Lãi suất biến động | Likert 5 mức độ | |

KINH TẾ | |||

KQ4 | 20. Khung pháp lý không thống nhất, đồng bộ | Likert 5 mức độ | |

NX1 | 1. Hoàn thiện hệ thống xếp hạng tín dụng | Likert 5 mức độ | |

GIẢI PHÁP | |||

NX2 | 2. Tăng cường công tác thanh tra giám sát trước, trong và sau cho vay | Likert 5 mức độ | |

HẠN | |||

CHẾ NỢ | |||

NX3 | 3. Nâng cao chất lượng nguồn nhân lực | Likert 5 mức độ | |

XẤU | |||

NX4 | 4.Nâng cao chất lượng hệ thống thông tin tín dụng | Likert 5 mức độ |

2.4.1.2. Đánh giá thang đo bằng hệ số tin cậy Cronbach’s Alpha

Kết quả Cronbach’s alpha của các thành phần biến độc lập được tổng hợp trong phụ lục 5.Bảng kết quả Cronbach’s alpha này được tổng hợp từ kết quả sau khi kiểm định độ tin cậy Cronbach’s alpha của từng nhân tố cùng với việc loại biến không phù hợp trong mô hình. Kết quả chi tiết từng lần kiểm định được bổ sung trong phụ lục 4, phụ lục 5, phụ lục 6.

Nhân tố từ phía ngân hàng cho vay: Trong lần đầu đo lường độ tin cậy, Cronbach’s alpha = 0.794> 0.6 đạt yêu cầu về điều kiện độ tin cậy. Tuy nhiên, tương quan biến- tổng của NH5 = 0.261 và NH11= 0.127. Nếu loại 2 biến này thì Cronbach’s alpha sẽ tăng lên. Tác giả loại lần lượt NH5 và NH11 ra khỏi thang đo và giữ các biến còn lại để phân tích nhân tố tiếp theo. Và kết quả là sau khi loại 2 biến này thì Cronbach’s alpha tăng lên 0.833.

52

Như vậy: nhân tố từ phía ngân hàng cho vay được đo lường bởi 9 biến quan sát: NH1, NH2, NH3, NH4, NH6, NH7, NH8, NH9, NH10.

Nhân tố từ phía khách hàng vay: lúc đầu chưa loại biến thì Cronbach’s alpha= 0.686>06, cũng tạm đạt yêu cầu, nhưng tương quan biến tổng của biến KH3= 0.174<0.3. Tác giả thử loại KH3 ra khỏi thang đo thì Cronbach’s alpha tăng lên 0.760 và tương quan biến tổng của các biến khác đều lớn hơn 0.3.

Như vậy: nhân tố từ phía khách hàng vay được đo lường bởi 4 biến quan sát: KH1, KH2, KH4, KH5.

Nhân tố khách quan từ môi trường kinh tế: kiểm định Cronbach’s alpha = 0.772>0.6 và tương quan biến tổng đều >0.3 nên các biến được giữ lại để phân tích tiếp theo gồm các biến KQ1, KQ2, KQ3, KQ4.

2.4.1.3. Đánh giá thang đo bằng phân tích nhân tố khám phá EFA

Sau khi kiểm tra độ tin cậy của các biến bằng Cronbach’s alpha, 17 biến quan sát đảm bảo độ tin cậy, các thang đo được đánh giá tiếp theo bằng phương pháp phân tích nhân tố EFA. Tác giả sử dụng phương pháp Principal components và phép quay vuông góc Varimax với điều kiện KMO>= 0.6

Thực hiện EFA với 17 biến cho kết quả KMO khá cao và Sig =0.000 có ý nghĩa thống kê.

Bảng 2.11: Kiểm định KMO và Bartlett

.804 | |

Kiểm định Bartlett và | 673.840 |

Chi bình phương Df | 136 |

Sig. | .000 |

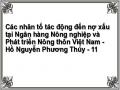

Đồng thời phân tích EFA cho thấy rút trích được 4 nhóm nhân tố với tổng phương sai rút trích là 60.398% thỏa điều kiện xác định nhân tố.Mặt khác nhìn vào bảng Rotated Component Matrix được trích ở phụ lục 5 thì thang đo nợ xấu được đo lường bởi 4 thành phần nhân tố:

53

Nhân tố 1: NH1, NH2,NH3,NH4

Nhân tố 2: NH6, NH7, NH8, NH9, NH10 Nhân tố 3:KH1, KH2, KH4, KH5

Nhân tố 4: KQ1, KQ2, KQ3, KQ4

Như vậy: thang đo nợ xấu của Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam được đo lường bởi 4 nhóm nhân tố thành phần:

Nhân tố 1: NH1, NH2,NH3,NH4 (F1)

Nhân tố 2: NH6, NH7, NH8, NH9, NH10 (F2) Nhân tố 3:KH1, KH2, KH4, KH5 (F3)

Thay

đổi lãi suất

Khung

pháp lý

Tăng trưởng GDP giảm

NHÂN TỐ TỪ MÔI TRƯỜNG KINH TẾ

Thẩm định chưa nghiêm túc

NHÂN TỐ TỪ PHÍA CBTD NGÂN HÀNG

Nhân tố 4: KQ1, KQ2, KQ3, KQ4 (F4)

LP gia

tăng

Trình độ chuyên môn yếu

ĐĐ nghề

nghiệp yếu

NỢ XẤU

CBTD

thiếu trách nhiệm

Việc | Giám | Bất | |

thống | giám | sát | cân |

XHTD | sát | sau | xứng |

TSĐB | cho | thông | |

vay | tin |

Số liệu chứng từ không khớp

thực tế

Sử dụng vốn vay sai mục

đích

Dự án không hiệu

quả

Năng lực quản lý yếu

kém

NHÂN TỐ TỪ PHÍA KHÁCH HÀNG

Thôn g tin KH

lưu

trữ

NĂNG LỰC QUẢN LÝ CÁC KHOẢN VAY CỦA NGÂN HÀNG

Hình 2.2: Mô hình nghiên cứu sau khi phân tích EFA