động lớn đến các kết quả của chúng tôi, nếu nó không thay đổi đáng kể qua thời gian. Tuy nhiên, cần đảm bảo rằng sự thay đổi bất thường của thành phần của ngành ngân hàng qua thời kỳ phân tích không làm suy yếu việc giải thích các kết quả của chúng tôi. Để kiểm tra các tác động tiềm ẩn của việc các ngân hàng gia nhập và rời khỏi ngành trong suốt thời kỳ mẫu, cũng như các hạn chế về mặt công bố và thu thập số liệu (làm cho bảng dữ liệu không cân đối) đến các ước lượng tham số của mô hình, chúng tôi thực hiện kiểm định độ chệch lựa chọn.

Verbeek và Nijman (1992) đã xem xét ba cách kiểm định độ chệch lựa chọn: kiểm định LM, kiểm định Quasi – Hausman, và kiểm định thêm biến (variable addition). Hai kiểm định đầu cần phải sử dụng các thuật toán máy vi tính. Mặt khác, kiểm định thêm biến thì đơn giản hơn và dễ áp dụng hơn, hoạt động khá hợp lý trong thực tế, và nó cho thấy có độ tin cậy khá cao. Do đó, kiểm định này sẽ được sử dụng trong bài nghiên cứu của chúng tôi. Chúng tôi tạo ra ba biến để kiểm định độ chệch lựa chọn do việc gia nhập và rời khỏi ngành của các ngân hàng trong mẫu trong suốt thời kỳ phân tích, cũng như do các hạn chế về mặt công bố và thu thập số liệu. Biến đầu tiên (D1) thể hiện số năm ngân hàng có mặt trong mẫu. Biến thứ hai là một biến giả, nhận giá trị là một nếu ngân hàng vắng mặt ít nhất một năm trong thời kỳ mẫu và chúng tôi gọi đó là biến giả vắng mặt (D2). Biến thứ ba cũng là một biến giả, nhận giá trị là một cho một quan sát ngân hàng theo năm (bank-year) nếu ngân hàng đó vắng mặt trong mẫu trong năm trước, xác định năm gia nhập ngành của một ngân hàng, hay năm đầu tiên ngân hàng có mặt trong mẫu, và chúng tôi gọi đó là biến giả gia nhập ngành (D3). Giả thuyết H0 của kiểm định thêm biến là tất cả các biến thêm vào đều không có ý nghĩa thống kê. Kiểm định độ chệch lựa chọn này sẽ trả lời cho câu hỏi liệu các ước lượng tham số trong mô hình của chúng tôi có bị chệch bởi bất kỳ sự không ngẫu nhiên nào trong việc lựa chọn các ngân hàng trong mẫu nghiên cứu hay không.

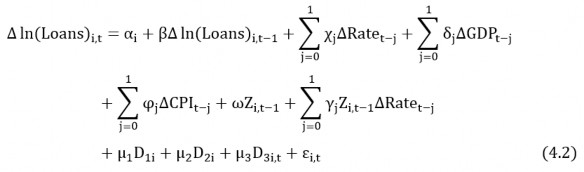

Để thực hiện kiểm định, chúng tôi ước lượng lại các hồi quy cho từng đặc điểm ngân hàng bằng cách thêm vào ba biến D1, D2, D3 được mô tả ở trên:

Kết quả ước lượng các hệ số cho từng biến thêm vào được trình bày trong Bảng

4.38. Điều đáng chú ý ở đây là các hệ số ước lượng của hai biến D1, D2 đều không có ý nghĩa thống kê bất luận đặc điểm ngân hàng nào được sử dụng. Trong khi đó, biến D3 bị loại bỏ bởi thuật toán máy vi tính do bị cộng tuyến trong tất cả các trường hợp.

Bảng 4.3. Các kiểm định độ chệch lựa chọn

Size | Liq | Cap | |

D1 | 0.0546 | 0.0760 | 0.0246 |

D2 | 0.2010 | 0.2820 | 0.2050 |

D3 | - | - | - |

Có thể bạn quan tâm!

-

Kênh cho vay ngân hàng và truyền dẫn chính sách tiền tệ tại Việt Nam - 2

Kênh cho vay ngân hàng và truyền dẫn chính sách tiền tệ tại Việt Nam - 2 -

Các Biến Trong Mô Hình Và Mối Tương Quan Mong Đợi

Các Biến Trong Mô Hình Và Mối Tương Quan Mong Đợi -

Các Ước Lượng Của Phương Trình (4.1) Sử Dụng Dữ Liệu Ngân Hàng (Tiếp Theo)

Các Ước Lượng Của Phương Trình (4.1) Sử Dụng Dữ Liệu Ngân Hàng (Tiếp Theo) -

Một Số Kiến Nghị Và Gợi Ý Chính Sách

Một Số Kiến Nghị Và Gợi Ý Chính Sách -

Kênh cho vay ngân hàng và truyền dẫn chính sách tiền tệ tại Việt Nam - 7

Kênh cho vay ngân hàng và truyền dẫn chính sách tiền tệ tại Việt Nam - 7 -

Kênh cho vay ngân hàng và truyền dẫn chính sách tiền tệ tại Việt Nam - 8

Kênh cho vay ngân hàng và truyền dẫn chính sách tiền tệ tại Việt Nam - 8

Xem toàn bộ 70 trang tài liệu này.

Ghi chú: *, **, *** lần lượt tương ứng với mức ý nghĩa 10%, 5% và 1%.

Do đó, các kết quả này cho thấy rằng dường như vấn đề ước lượng chệch do chọn mẫu không phải là một vấn đề quan trọng trong việc ước lượng mô hình. Kết hợp với các kiểm định mô hình SGMM được mô tả ở trên, những phát hiện này cho thấy rằng các kết luận rút ra từ những ước lượng của chúng tôi là đáng tin cậy.

8 Kết quả chi tiết của các ước lượng được trình bày trong Phụ lục B.8 – Phụ lục B.10.

4.2. Tác động kinh tế vĩ mô của kênh cho vay ngân hàng

Ashcraft (2006) lập luận rằng bằng chứng về phản ứng khác biệt của cung tín dụng đối với những thay đổi trong chính sách tiền tệ qua các ngân hàng không nhất thiết hàm ý về sự tồn tại của một kênh cho vay ngân hàng thật sự. Trong việc đánh giá tầm quan trọng của kênh cho vay ngân hàng, chúng tôi cũng cần kiểm tra xem liệu những thay đổi trong cung tín dụng qua các ngân hàng có dẫn đến những thay đổi trong cung tín dụng tổng thể hay không. Nếu việc thu hẹp các khoản cho vay của các ngân hàng nhỏ, kém thanh khoản, và vốn hóa thấp được bù đắp bởi các ngân hàng lớn, thanh khoản tốt, và vốn hóa cao, thì tín dụng ngân hàng tổng thể sẽ không thay đổi và do đó sẽ làm yếu đi tầm quan trọng của kênh cho vay ngân hàng. Ngoài ra, chúng tôi cần kiểm tra giai đoạn thứ hai trong quá trình truyền dẫn chính sách tiền tệ của kênh cho vay ngân hàng, đó là, liệu những thay đổi trong tín dụng ngân hàng có dẫn đến những thay đổi trong hoạt động kinh tế thực tổng thể hay không. Các đặc điểm ngân hàng riêng lẻ sẽ chỉ đóng một vai trò quan trọng trong việc truyền dẫn chính sách tiền tệ nếu các doanh nghiệp không có khả năng thay thế các khoản tín dụng ngân hàng bằng các nguồn tài chính khác.

Để kiểm tra hai vấn đề này, chúng tôi áp dụng phương pháp tương tự được sử dụng bởi Ashcraft (2006) cho Mỹ và Matousek và Sarantis (2009) cho các quốc gia Trung Âu và Đông Âu. Ashcraft (2006) đã tổng hợp dữ liệu ngân hàng lên cấp bang và sau đó nghiên cứu phản ứng của tín dụng ngân hàng cấp bang đối với những thay đổi trong thị phần thị trường tín dụng của các tập đoàn ngân hàng (bao gồm cả các chi nhánh và các công ty con), cũng như phản ứng của tăng trưởng sản lượng cấp bang đối với những thay đổi trong tăng trưởng tín dụng cấp bang. Giả thuyết của tác giả là các ngân hàng thành viên có thể bảo vệ thị phần tín dụng của họ từ một sự thắt chặt tiền tệ, do đó làm giảm bớt phản ứng nghịch của tăng trưởng tín dụng cấp bang và cho phép tín dụng ngân hàng tổng thể không thay đổi. Matousek và Sarantis (2009) cũng tổng hợp dữ liệu ngân hàng lên cấp quốc gia và tiến hành tương tự để nghiên cứu các tác động vĩ mô của kênh cho vay ngân hàng ở khu vực Trung Âu và Đông Âu.

Trong trường hợp của Việt Nam, chúng tôi vẫn sử dụng dữ liệu ở cấp độ ngân hàng. Vì chúng tôi đang sử dụng ba đặc điểm ngân hàng, chúng tôi tính toán thị phần thị trường tín dụng của các ngân hàng lớn nhất, thanh khoản tốt nhất, và vốn hóa cao nhất ở Việt Nam. Theo Matousek và Sarantis (2009), thị phần thị trường tín dụng của các ngân hàng lớn, thanh khoản tốt, và vốn hóa cao được tính toán bằng cách bao gồm các ngân hàng với quy mô trung bình, tỷ lệ thanh khoản trung bình, và tỷ lệ vốn hóa trung bình trên phân vị phần trăm thứ 90 tương ứng9. Sau đó chúng tôi sử dụng phương pháp ước lượng tương tự được sử dụng trong Phần 4.1 để ước lượng một phiên bản mở rộng của phương trình (4.1), phương trình mới này bây giờ còn bao gồm thêm đại lượng tương tác của những thay đổi trong lãi suất với thị phần thị trường tín dụng của các ngân hàng lớn, thanh khoản tốt, và vốn hóa cao (tương tự Matousek và Sarantis, 2009)10. Như ở phần trước, chúng tôi ước lượng các phương trình riêng biệt cho từng đặc điểm ngân hàng. Giả thuyết H0 ở đây là tổng của các hệ số tương tác của những thay đổi trong lãi suất với thị phần thị trường tín dụng của các ngân hàng lớn, thanh khoản tốt, và vốn hóa cao là bằng không.

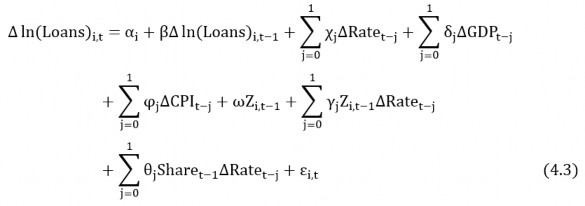

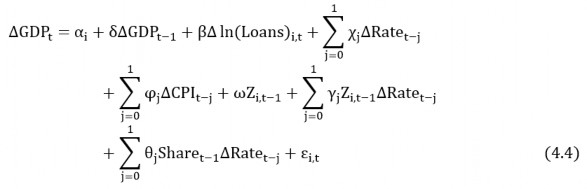

Để nghiên cứu vấn đề thứ hai, chúng tôi làm theo Matousek và Sarantis (2009) và Ashcraft (2006) trong việc ước lượng một phương trình mới: hồi quy tăng trưởng

9 Định nghĩa tương tự được sử dụng bởi Gambacorta (2005).

10 Ashcraft (2006) đã thông qua một phương pháp tiếp cận tương tự, với các hồi quy bao gồm cả biến trễ của lạm phát và tăng trưởng sản lượng tổng thể, và sử dụng dữ liệu tổng hợp cấp bang của các đặc điểm ngân hàng.

sản lượng quốc gia theo tăng trưởng tín dụng ngân hàng và một tập hợp các biến tương tự như trên.

Các kết quả được trình bày trong Bảng 4.4. Tương tự như Matousek và Sarantis (2009) và Ashcraft (2006), chúng tôi chỉ nói về các hệ số (và t-value của chúng) được quan tâm trong việc kiểm định các giả thuyết tương ứng11.

Bảng 4.4. Các tác động kinh tế vĩ mô của kênh cho vay ngân hàng

Size | Liq | Cap | |

a. Phản ứng của tín dụng ngân hàng đối với thị phần thị trường tín dụng | |||

1 ∑ θjSharet−1∆Ratet−j j=0 | 0.0077** | -0.0332*** | -0.2838*** |

(-0.07) | (-4.82) | (-5.40) | |

b. Độ co giãn của tăng trưởng sản lượng đối với tăng trưởng tín dụng ngân hàng | |||

∆ ln(Loans)i,t | 0.2130*** | 0.0065 | 0.0082 |

(2.93) | (1.00) | (0.71) | |

Ghi chú: *, **, *** lần lượt tương ứng với mức ý nghĩa 10%, 5% và 1%. Các số trong dấu ngoặc bên dưới các hệ số là t-value.

Tổng của các hệ số tương tác của những thay đổi trong lãi suất và thị phần thị trường tín dụng (và t-value tương ứng của chúng) trong dòng 1 có ý nghĩa thống kê ở mức 5% (đối với đặc điểm quy mô ngân hàng) và 1% (đối với đặc điểm thanh khoản

11 Kết quả chi tiết của các ước lượng được trình bày trong Phụ lục B.11 – Phụ lục B.16.

và vốn hóa ngân hàng). Điều này cho thấy thị phần thị trường tín dụng của các ngân hàng lớn, thanh khoản tốt, và vốn hóa cao có tác động đến phản ứng của tín dụng ngân hàng đối với những thay đổi trong lãi suất.

Tuy nhiên, dấu âm của các hệ số tương tác trong trường hợp đặc điểm thanh khoản và vốn hóa ngân hàng được xem xét, điều này cho thấy rằng một sự gia tăng trong thị phần thị trường tín dụng của các ngân hàng thanh khoản tốt, và vốn hóa cao thì không bù đắp được phản ứng nghịch của tăng trưởng tín dụng ngân hàng tổng thể đối với những thay đổi trong chính sách tiền tệ. Điều này phù hợp với các kết quả được báo cáo bởi Matousek và Sarantis (2009) cho các quốc gia thuộc khu vực Trung Âu và Đông Âu, nhưng lại trái ngược với những gì được tìm thấy bởi Ashcraft (2006) ở Mỹ, tác giả đã tìm thấy rằng phản ứng nghịch của tăng trưởng tín dụng cấp bang đối với những thay đổi trong lãi suất quỹ liên bang bị giảm bớt bởi thị phần thị trường tín dụng của các ngân hàng thành viên. Điều đáng chú ý ở đây là phát hiện của Ashcraft (2006) lại phù hợp với kết quả nghiên cứu của chúng tôi khi đặc điểm quy mô ngân hàng được sử dụng trong mô hình. Dấu dương của hệ số tương tác giữa thị phần thị trường tín dụng của các ngân hàng lớn và những thay đổi trong lãi suất cho thấy rằng việc thu hẹp khoản cho vay của các ngân hàng nhỏ có thể được bù đắp bởi các ngân hàng lớn, dẫn đến tín dụng ngân hàng tổng thể không thay đổi, và do đó, làm yếu đi tầm quan trọng của kênh cho vay ngân hàng.

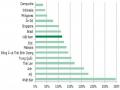

Những khác biệt trong hành vi ngân hàng này có thể phản ánh rõ những khác biệt trong sự phát triển và cấu trúc của ngành ngân hàng ở Việt Nam so với Mỹ và các quốc gia thuộc khu vực Trung Âu và Đông Âu. Tại Việt Nam, thị trường tín dụng của các ngân hàng có quy mô lớn chiếm một tỷ trọng khá lớn trong tổng tín dụng của nền kinh tế, trong khi đó, các khoản tín dụng của các ngân hàng có thanh khoản tốt và vốn hóa cao thì không đáng kể (xem Bảng 4.5 về thị phần thị trường tín dụng của các ngân hàng có quy mô lớn, thanh khoản tốt, và vốn hóa cao trong giai đoạn 2005

– 2014 tại Việt Nam).

Bảng 4.5. Thị phần thị trường tín dụng của các ngân hàng thương mại Việt Nam

Năm | Thị phần tín dụng của ngân hàng có quy mô lớn (%) | Thị phần tín dụng của ngân hàng có thanh khoản cao (%) | Thị phần tín dụng của ngân hàng có vốn hóa cao (%) |

2005 | 69.26 | 1.71 | 0.20 |

2006 | 65.08 | 2.14 | 0.27 |

2007 | 56.28 | 3.38 | 0.42 |

2008 | 56.90 | 3.41 | 0.48 |

2009 | 52.67 | 4.50 | 0.68 |

2010 | 50.43 | 5.54 | 0.73 |

2011 | 49.64 | 5.56 | 0.76 |

2012 | 49.20 | 5.08 | 0.90 |

2013 | 48.88 | 5.10 | 0.98 |

2014 | 36.79 | 6.49 | 1.23 |

Nguồn: Tính toán từ báo cáo tài chính của các ngân hàng thương mại Việt Nam

Điều này cho thấy dường như hoạt động tín dụng ngân hàng tại Việt Nam bị chi phối bởi hành vi của một nhóm ngân hàng có quy mô lớn hơn là bị chi phối bởi hành vi của tất cả ngân hàng trong toàn hệ thống. Kết luận này phù hợp với đặc điểm của ngành ngân hàng Việt Nam hiện nay, khi có sự tham gia khá sâu của nhà nước trong lĩnh vực ngân hàng, tạo nên mức độ tập trung thị trường tín dụng tương đối cao. Mặc dù chỉ có 5 ngân hàng có sự tham gia góp vốn của nhà nước12, nhưng tổng tài sản của nhóm ngân hàng này lại chiếm gần 35% tổng tài sản toàn ngành và thị phần tín dụng chiếm hơn 51% (vào năm 2011). Các ngân hàng thương mại nhà nước chiếm thị phần tín dụng cao nhờ có mạng lưới rộng, phủ khắp các tỉnh kinh tế trọng điểm. Cho vay các dự án kinh tế trọng điểm của nhà nước hay có mối quan hệ chặt chẽ với các tập đoàn kinh tế là những nhân tố xác định sự khác biệt về thị phần tín dụng. Các ngân hàng thương mại cổ phần không có nhiều lợi thế như vậy, nên tín dụng tập trung

12 Bao gồm: Agribank (100%), Vietinbank (60.3%), BIDV (95.8%), MHB (91%), VCB (77.1%) tính đến thời điểm ngày 30/06/2013.

nhiều vào khách hàng là cá nhân, các doanh nghiệp nhỏ và vừa, do vậy đẩy nhanh việc mở rộng thị phần tín dụng sẽ rất khó. Mức độ tập trung cao cho thấy sự thống trị của các ngân hàng thương mại nhà nước và là một yếu tố có thể làm suy yếu đi tầm quan trọng của kênh cho vay ngân hàng ở Việt Nam, do các ngân hàng này có khả năng nhận được các nguồn vốn bổ sung từ nhà nước cũng như tận dụng được những lợi thế về quy mô, uy tín, thương hiệu nên ít nhạy cảm hơn trước các cú sốc tiền tệ.

Dòng thứ hai trong Bảng 4.4 cho thấy độ co giãn (hay độ nhạy cảm) của tăng trưởng sản lượng quốc gia đối với tăng trưởng tín dụng ngân hàng tổng thể. Thật thú vị khi nhận thấy rằng độ co giãn này là dương và có ý nghĩa thống kê ở mức 1% khi đặc điểm quy mô ngân hàng được sử dụng trong mô hình, kết quả vẫn dương khi chúng tôi sử dụng với các đặc điểm ngân hàng khác như thanh khoản và vốn hóa, mặc dù không có ý nghĩa thống kê trong cả hai trường hợp này. Kết quả này hỗ trợ cho giai đoạn thứ hai trong quá trình truyền dẫn chính sách tiền tệ của kênh cho vay ngân hàng; các doanh nghiệp ở Việt Nam dường như không thể thay thế các khoản tín dụng ngân hàng với các nguồn tài chính khác, điều này hàm ý rằng phản ứng khác nhau của các ngân hàng đối với những thay đổi trong chính sách tiền tệ sẽ tác động đến hoạt động kinh tế thực. Phát hiện của chúng tôi phù hợp với những gì được tìm thấy bởi Matousek và Sarantis (2009) ở các quốc gia thuộc khu vực Trung Âu và Đông Âu, nhưng lại trái ngược với các báo cáo của Ashcraft (2006) ở Mỹ, tác giả đã tìm thấy rằng độ co giãn (hay độ nhạy cảm) của tăng trưởng sản lượng cấp bang đối với tăng trưởng tín dụng cấp bang là âm và không có ý nghĩa thống kê đối với nền kinh tế Mỹ. Điều này là hợp lý khi các thị trường tài chính năng động và thanh khoản ở Mỹ cho phép các doanh nghiệp có thể thay thế các khoản tín dụng ngân hàng bằng các nguồn tài chính khác, trong khi các thị trường tài chính kém phát triển ở Việt Nam đã ngăn cản các doanh nghiệp ở Việt Nam làm điều tương tự.

Tỷ lệ tín dụng nền kinh tế so với GDP của Việt Nam

3,500,000 160%

3,000,000

140%

2,500,000 120%

2,000,000

100%

1,500,000

1,000,000

500,000

80%

60%

40%

20%

0

0%

2007 2008

2009

Tổng tín dụng

2010

2011

2012

GDP

Tỷ lệ tín dụng trên GDP

Hình 4.5. Tỷ lệ tín dụng trên GDP của Việt Nam giai đoạn 2007 – 2012

Nguồn: Vietnam Key Indicator, ADB (2013)

Hình 4.5 cho thấy vai trò quan trọng của tín dụng ngân hàng đối với tăng trưởng kinh tế ở Việt Nam. Nhìn chung sự tăng trưởng tín dụng luôn đi kèm với sự tăng trưởng kinh tế Việt Nam trong suốt giai đoạn 2007 – 2012, tỷ lệ tín dụng trên GDP luôn ở mức cao (trên 100%) và đạt ngưỡng 135.8% vào năm 2010. Kết quả này được hỗ trợ bởi sự kém phát triển của thị trường chứng khoán Việt Nam trong những năm gần đây, nơi được xem là kênh huy động vốn thứ hai thay thế cho tín dụng ngân hàng. Thị trường chứng khoán Việt Nam có đặc trưng là số lượng các công ty niêm yết lớn nhưng giá trị vốn hóa bình quân thấp. Hai sở giao dịch HOSE (hoạt động từ năm 2000) và HNX (hoạt động từ năm 2005) hiện đã có khoảng 700 công ty niêm yết, một con số lớn bất thường đối với các thị trường vốn non trẻ và mức thu nhập như Việt Nam nhưng tổng giá trị vốn hóa thị trường chỉ vào khoảng 20% GDP trong năm 2011. Thực tế là dù có một số lượng lớn các công ty niêm yết nhưng mức vốn hóa thị trường tương đối thấp cho thấy hầu hết các công ty niêm yết đều có quy mô nhỏ. Với một sự kém phát triển của thị trường chứng khoán như thế, đã dẫn đến một mức độ phụ thuộc ngân hàng cao của các tổ chức và cá nhân trong nền kinh tế.

Đến đây, chúng tôi có thể kết luận về vai trò quan trọng của tín dụng ngân hàng như là kênh cung cấp vốn chủ yếu cho nền kinh tế Việt Nam, đóng góp tích cực vào sự phát triển sản lượng quốc gia. Sự phụ thuộc ngân hàng cao đã hỗ trợ cho giai đoạn thứ hai trong quá trình truyền dẫn chính sách tiền tệ của kênh cho vay ngân hàng, hàm ý rằng những thay đổi trong tín dụng ngân hàng sẽ dẫn đến những thay đổi tích cực trong hoạt động kinh tế thực tổng thể.

Tóm lại, sau khi tổng hợp các kết quả nghiên cứu về tác động của chính sách tiền tệ đến cung tín dụng ngân hàng và tác động của cung tín dụng ngân hàng đến nền kinh tế thực, chúng tôi nhận thấy rằng kênh cho vay ngân hàng có vai trò quan trọng trong cơ chế truyền dẫn chính sách tiền tệ tại Việt Nam. Chính sách tiền tệ không chỉ có tác động trực tiếp đến cung tín dụng ngân hàng mà còn có tác động gián tiếp thông qua các đặc điểm đặc trưng ngân hàng, cụ thể, các ngân hàng có quy mô nhỏ và vốn hóa thấp sẽ phản ứng mạnh hơn trước các cú sốc tiền tệ thắt chặt so với các ngân hàng có quy mô lớn và vốn hóa cao. Tuy nhiên, kết quả nghiên cứu cũng chỉ ra rằng thị phần thị trường tín dụng của các ngân hàng lớn có tác động đáng kể đến cung tín dụng ngân hàng tổng thể, với một mức độ tập trung cao thị phần thị trường tín dụng vào các ngân hàng lớn như ở Việt Nam hiện nay thì điều này có thể làm suy yếu đi tầm quan trọng của kênh cho vay ngân hàng, vì hoạt động tín dụng của các ngân hàng lớn hoàn toàn có thể bù đắp được phản ứng nghịch của các ngân hàng nhỏ trước các cú sốc tiền tệ thắt chặt. Tuy nhiên, khi nghiên cứu về giai đoạn thứ hai trong quá trình truyền dẫn chính sách tiền tệ qua kênh cho vay ngân hàng, chúng tôi nhận thấy rằng những thay đổi trong cung tín dụng ngân hàng tổng thể vẫn có tác động tích cực đến nền kinh tế thực, do thị trường chứng khoán Việt Nam hiện nay chưa phát triển mạnh, tính khả dụng của các nguồn tài chính thay thế tín dụng ngân hàng vẫn còn thấp, dẫn đến một mức độ phụ thuộc ngân hàng cao của các tổ chức và cá nhân trong nền kinh tế, điều này đã hỗ trợ cho giai đoạn thứ hai của quá trình truyền dẫn chính sách tiền tệ qua kênh cho vay ngân hàng tại Việt Nam.

CHƯƠNG 5 KẾT LUẬN

5.1. Các kết quả chính của bài nghiên cứu

Bài nghiên cứu này nghiên cứu về sự tồn tại của kênh cho vay ngân hàng trong cơ chế truyền dẫn tiền tệ ở Việt Nam trong giai đoạn từ năm 2005 đến năm 2014. Trái ngược với kênh lãi suất truyền thống, kênh cho vay ngân hàng tập trung vào vai trò đặc biệt của các ngân hàng trong cơ chế truyền dẫn tiền tệ. Hai điều kiện cần thiết cho sự tồn tại của kênh cho vay ngân hàng là khả năng của chính sách tiền tệ tác động đến cung tín dụng ngân hàng và sự phụ thuộc của những người đi vay vào các khoản tín dụng ngân hàng. Sự tồn tại của kênh cho vay ngân hàng trong cơ chế truyền dẫn tiền tệ có một ý nghĩa rất quan trọng đối với chính sách tiền tệ: quá trình truyền dẫn của chính sách tiền tệ phụ thuộc vào cấu trúc của hệ thống tài chính. Điều này có nghĩa rằng những thay đổi cấu trúc trong khu vực tài chính có thể tác động đến truyền dẫn tiền tệ. Hơn nữa, chính sách tiền tệ cũng có thể có một tác động phân phối, vì các ngân hàng riêng lẻ với các đặc điểm đặc trưng khác nhau sẽ có một phản ứng bất đối xứng đối với cú sốc tiền tệ. Do đó một sự hiểu biết về cách thức các ngân hàng phản ứng với những thay đổi trong chính sách tiền tệ là cần thiết và rất quan trọng đối với các nhà làm chính sách. Thời kỳ nghiên cứu của chúng tôi kéo dài từ năm 2005 đến năm 2014, đây dường như là một thời kỳ đủ dài bởi vì nó bao hàm toàn bộ chu kỳ của chính sách tiền tệ, tức là, các thời kỳ thắt chặt tiền tệ và nới lỏng tiền tệ.

Để tiến hành nghiên cứu thực nghiệm về kênh cho vay ngân hàng ở Việt Nam, chúng tôi sử dụng dữ liệu bảng của 30 ngân hàng thương mại và phương pháp ước lượng SGMM để ước lượng một mô hình dữ liệu bảng động về tăng trưởng tín dụng ngân hàng, không chỉ tính đến chỉ số chính sách tiền tệ và các biến số kinh tế vĩ mô, mà còn tính đến các đặc điểm đặc trưng ngân hàng, thể hiện phản ứng của tín dụng ngân hàng đối với chính sách tiền tệ một cách trực tiếp (thông qua kênh lãi suất truyền thống, hay còn gọi là kênh tiền tệ) và đối với các đặc điểm ngân hàng (kênh cho vay). Câu hỏi chính là kênh cho vay ngân hàng có vai trò như thế nào trong truyền dẫn tiền

tệ ở Việt Nam, và những đặc điểm ngân hàng nào đóng vai trò quan trọng trong việc phân biệt phản ứng bất đối xứng của cung tín dụng ngân hàng đối với những thay đổi trong chính sách tiền tệ.

Các kết quả thực nghiệm của chúng tôi hỗ trợ cho giả thuyết rằng có sự tồn tại của kênh cho vay ngân hàng trong truyền dẫn chính sách tiền tệ tại Việt Nam. Trong đó, đặc điểm quy mô và vốn hóa ngân hàng dường như đóng vai trò quan trọng trong việc phân biệt phản ứng bất đối xứng của tín dụng ngân hàng đối với những thay đổi trong chính sách tiền tệ. Dấu dương như kỳ vọng và có ý nghĩa thống kê của các hệ số tương tác của quy mô và vốn hóa ngân hàng đối với lãi suất ngắn hạn hàm ý rằng các ngân hàng nhỏ và vốn hóa thấp thì nhạy cảm hơn đối với các cú sốc tiền tệ so với các ngân hàng lớn và vốn hóa cao, do các ngân hàng nhỏ, vốn hóa thấp dễ gặp phải vấn đề bất cân xứng thông tin, cũng như các rào cản về an toàn vốn hơn so với các ngân hàng lớn, vốn hóa cao nên sẽ gặp nhiều khó khăn hơn trong việc tiếp cận với các nguồn tài chính phi tiền gửi, do đó, khả năng cấp tín dụng của các ngân hàng này sẽ bị hạn chế khi đối mặt với các cú sốc tiền tệ thắt chặt. Các bằng chứng về vai trò của quy mô ngân hàng nhìn chung khá vững trong tất cả các ước lượng. Trong khi đó, các bằng chứng về vai trò của vốn hóa ngân hàng dường như còn yếu, chỉ có ý nghĩa thống kê trong các ước lượng có sự xuất hiện của đặc điểm quy mô. Điều đáng chú ý trong các kết quả của chúng tôi đó là đặc điểm thanh khoản ngân hàng dường như không đóng vai trò quan trọng trong việc phân biệt phản ứng bất đối xứng của tín dụng ngân hàng đối với những thay đổi trong chính sách tiền tệ, khi hệ số tương tác với lãi suất ngắn hạn là âm và không có ý nghĩa thống kê trong hầu hết các ước lượng.

Ngoài các đại lượng tương tác giữa các đặc điểm đặc trưng ngân hàng và lãi suất ngắn hạn, mô hình nghiên cứu của chúng tôi cũng xem xét tác động cố định của các ngân hàng, cũng như các tác động riêng biệt của tăng trưởng tín dụng năm trước, lãi suất ngắn hạn, các yếu tố kinh tế vĩ mô, và các đặc điểm đặc trưng ngân hàng đến tăng trưởng tín dụng ngân hàng. Kết quả nghiên cứu của chúng tôi cho thấy tác động cố định qua các ngân hàng dường như có ảnh hưởng tích cực đến tăng trưởng tín dụng

ngân hàng khi dấu của các hệ số chặn là dương và có ý nghĩa thống kê trong các ước lượng có sự xuất hiện của đặc điểm quy mô ngân hàng. Chúng tôi cũng nhận thấy rằng tăng trưởng tín dụng ngân hàng năm trước sẽ tạo quán tính cho tăng trưởng tín dụng ngân hàng năm nay khi dấu của các hệ số của biến trễ biến phụ thuộc là dương và có ý nghĩa thống kê ở tất cả các trường hợp. Trong khi đó, lãi suất ngắn hạn có tác động âm và có ý nghĩa thống kê trong hầu hết các ước lượng, hàm ý về sự tồn tại của kênh lãi suất truyền thống tại Việt Nam. Các biến số kinh tế vĩ mô đại diện cho nhu cầu tín dụng có tác động dương và có ý nghĩa thống kê đúng như kỳ vọng ban đầu, ngoại trừ tác động của tăng trưởng sản lượng là không rõ ràng, cho thấy nhu cầu tín dụng chủ yếu đến từ lạm phát là chính. Chúng tôi cũng tìm thấy một vài bằng chứng về vai trò của các đặc điểm đặc trưng ngân hàng đối với tăng trưởng tín dụng ngân hàng, trong đó, các hệ số của đặc điểm quy mô ngân hàng là dương và có ý nghĩa thống kê ở tất cả các ước lượng, cho thấy các ngân hàng lớn có thể tận dụng những lợi thế về quy mô để phát triển tín dụng. Tuy nhiên, các đặc điểm thanh khoản và vốn hóa ngân hàng dường như không có tác động đáng kể đến tăng trưởng tín dụng ngân hàng khi các hệ số ước lượng đều không có ý nghĩa thống kê trong tất cả các trường hợp, bất luận đặc điểm ngân hàng nào được chúng tôi xem xét.

Ashcraft (2006) cho rằng nếu việc thu hẹp các khoản cho vay của các ngân hàng nhỏ, kém thanh khoản, và vốn hóa thấp được bù đắp bởi các ngân hàng lớn, thanh khoản tốt, và vốn hóa cao, thì tín dụng ngân hàng tổng thể sẽ không thay đổi và do đó sẽ làm yếu đi tầm quan trọng của kênh cho vay ngân hàng. Để kiểm tra xem liệu những thay đổi trong cung tín dụng qua các ngân hàng có dẫn đến những thay đổi trong cung tín dụng tổng thể hay không, chúng tôi thêm vào phương trình tăng trưởng tín dụng ban đầu các đại lượng tương tác giữa lãi suất ngắn hạn và thị phần thị trường tín dụng của các ngân hàng lớn, thanh khoản tốt, vốn hóa cao, tương tự như trong Ashcraft (2006) và Matousek và Sarantis (2009). Kết quả nghiên cứu của chúng tôi cho thấy rằng thị phần thị trường tín dụng của các ngân hàng thanh khoản tốt và vốn hóa cao thì không làm giảm phản ứng nghịch của tăng trưởng tín dụng ngân hàng tổng thể đối với những thay đổi trong chính sách tiền tệ. Tuy nhiên, hệ số tương tác

giữa lãi suất ngắn hạn và thị phần thị trường tín dụng của các ngân hàng lớn lại dương và có ý nghĩa thống kê, hàm ý rằng một sự sụt giảm trong tín dụng của các ngân hàng nhỏ hoàn toàn có thể được bù đắp bởi tín dụng của các ngân hàng lớn, điều này có thể làm yếu đi tầm quan trọng của kênh cho vay ngân hàng. Sự khác biệt trong hành vi cho vay này có thể được giải thích bởi đặc điểm cấu trúc hệ thống ngân hàng thương mại Việt Nam, khi phần lớn thị phần thị trường tín dụng tập trung vào một số lượng nhỏ các ngân hàng lớn (chủ yếu là các ngân hàng có sự tham gia góp vốn của nhà nước), trong khi các ngân hàng này lại tỏ ra khá thờ ơ trước những thay đổi trong chính sách tiền tệ do có những lợi thế nhất định về mặt quy mô và uy tín.

Chúng tôi cũng nghiên cứu các tác động kinh tế vĩ mô gây ra bởi kênh cho vay ngân hàng bằng cách hồi quy một phương trình tăng trưởng sản lượng quốc gia có tính đến yếu tố tăng trưởng tín dụng ngân hàng (tương tự Ashcraft, 2006 và Matousek và Sarantis, 2009). Chúng tôi tìm thấy bằng chứng mạnh về mối liên hệ giữa cung tín dụng tổng thể đối với hoạt động kinh tế thực, với độ co giãn của tăng trưởng sản lượng quốc gia đối với tăng trưởng tín dụng ngân hàng tổng thể là dương trong tất cả các trường hợp, mặc dù chỉ có ý nghĩa thống kê khi đặc điểm quy mô ngân hàng được chúng tôi xem xét. Điều này cho thấy tại Việt Nam, thị trường tín dụng ngân hàng vẫn là nguồn cung cấp vốn chủ yếu cho nền kinh tế, khi mà các thị trường tài chính khác hiện nay vẫn chưa phát triển mạnh. Một mức độ phụ thuộc ngân hàng cao của các tổ chức và cá nhân trong nền kinh tế sẽ hỗ trợ cho giai đoạn thứ hai của kênh cho vay ngân hàng trong việc truyền dẫn chính sách tiền tệ đến nền kinh tế.

Tóm lại, từ những kết quả thu thập được, chúng tôi có thể kết luận về sự tồn tại của kênh cho vay ngân hàng trong truyền dẫn chính sách tiền tệ tại Việt Nam cũng như vai trò tích cực của nó trong sự phát triển kinh tế vĩ mô. Các đặc điểm quy mô và vốn hóa ngân hàng đóng vai trò quan trọng trong việc phân biệt phản ứng bất đối xứng của tín dụng ngân hàng đối với các cú sốc chính sách tiền tệ. Cụ thể, các ngân hàng lớn và có vốn hóa cao thì ít nhạy cảm hơn đối với những thay đổi trong chính sách tiền tệ do có những lợi thế nhất định về mặt quy mô và nguồn vốn. Tuy nhiên, một điều đáng lưu ý là các ngân hàng có quy mô lớn lại nắm giữ một thị phần tín

dụng đáng kể trong thị trường tín dụng tổng thể, do đó, hành vi của nhóm ngân hàng này có thể tác động mạnh đến tín dụng ngân hàng tổng thể và làm suy yếu đi tầm quan trọng của kênh cho vay ngân hàng trong cơ chế truyền dẫn chính sách tiền tệ ở Việt Nam. Mặc dù vậy, với một sự phụ thuộc tín dụng ngân hàng cao như ở Việt Nam hiện nay, thì những thay đổi trong cung tín dụng ngân hàng tổng thể vẫn có tác động tích cực đến các hoạt động kinh tế thực.

5.2. Hạn chế của đề tài và hướng nghiên cứu tiếp theo

Bài nghiên cứu của chúng tôi có thể được mở rộng theo một số cách hữu ích. Đầu tiên, bài nghiên cứu này chỉ dừng lại ở việc sử dụng dữ liệu tín dụng ngân hàng tổng hợp để xem xét phản ứng của cung tín dụng trước các cú sốc tiền tệ. Các nghiên cứu tiếp theo có thể sử dụng dữ liệu tín dụng ngân hàng phân tách để nghiên cứu về kênh cho vay, việc phân tách dữ liệu tín dụng ngân hàng có thể giúp chúng tôi hiểu hơn về cách thức hoạt động của kênh cho vay ngân hàng. Ví dụ, một khoản tín dụng có thể được chia thành tín dụng cho doanh nghiệp và tín dụng cho hộ gia đình. Hai loại hình tín dụng này có thể được phân chia thêm thành ngắn hạn và dài hạn.

Thứ hai, bài nghiên cứu này chỉ dừng lại ở việc sử dụng một mẫu dữ liệu trong khoảng thời gian 10 năm, bao gồm các thời kỳ thắt chặt và nới lỏng tiền tệ. Các nghiên cứu tiếp theo có thể phân chia mẫu thành các giai đoạn thắt chặt tiền tệ và mở rộng tiền tệ, như trong Kishan và Opiela (2006) ở Mỹ. Việc phân chia mẫu thành các giai đoạn thắt chặt tiền tệ và mở rộng tiền tệ như thế sẽ cho phép chúng tôi phân tích các tác động bất đối xứng của chính sách tiền tệ đến hành vi cho vay của ngân hàng. Điều này cũng có thể cho phép chúng tôi nghiên cứu về kênh cho vay ngân hàng đa chế độ được nhấn mạnh bởi Kierzenkowski (2005). Nhưng một nghiên cứu kinh tế như vậy đòi hỏi phải có một dữ liệu chuỗi thời gian khá dài để xác định một số lượng lớn các chế độ chính sách khác nhau, với đủ số quan sát cho từng chế độ chính sách. Thật không may chuỗi thời gian dài như vậy không có sẵn ở Việt Nam. Tuy nhiên, có một cách để xử lý vấn đề này là cố gắng xây dựng một chỉ số điều kiện tiền tệ MCI (Monetary Condition Index) cho tình hình chính sách tiền tệ như trong Bernanke và