thống kê. Trong các nghiên cứu thuộc lĩnh vực khoa học xã hội, tất cả các mối quan hệ nhân quả đề nghị có độ tin cậy ở mức 95% (p = 0,05) [67].

2.5.5. Kiểm định sự phù hợp của mô hình lý thuyết bằng mô hình SEM

SEM (Structural Equation Modelling) là một kỹ thuật mô hình thống kê rất tổng quát, được sử dụng rộng rãi trong khoa học nghiên cứu hành vi. Nó có thể được xem là sự kết hợp của phân tích nhân tố và hồi quy hay phân tích đường dẫn. Mô hình SEM đã được ứng dụng rộng rãi trong các lĩnh vực nghiên cứu như tâm lý học [59], [96], xã hội học [115], [122] nghiên cứu sự phát triển của trẻ em [59] và trong lĩnh vực quản lý [163]. Sự quan tâm trong SEM thường là vào các kiến trúc lý thuyết, được trình bày bởi các nhân tố ngầm. Các quan hệ giữa các kiến trúc lý thuyết được trình bày bởi các hệ số hồi quy hay hệ số đường dẫn giữa các nhân tố.

Mô hình SEM là sự mở rộng của mô hình tuyến tính tổng quát (GLM) cho phép nhà nghiên cứu kiểm định một tập hợp phương trình hồi quy cùng một lúc. SEM là một mô hình phức hợp phù hợp với các bộ dữ liệu như dữ liệu khảo sát trong dài hạn (longitudinal), phân tích nhân tố khẳng định (CFA), các mô hình không chuẩn hoá, cơ sở dữ liệu có cấu trúc sai số tự tương quan, dữ liệu với các biến số không chuẩn (Non-Normality), hay dữ liệu bị thiếu (missing data). Đặc biệt, SEM sử dụng để ước lượng các mô hình đo lường (Mesurement Model) và mô hình cấu trúc (Structure Model) của bài toán lý thuyết đa biến. Mô hình đo lường chỉ rõ quan hệ giữa các biến tiềm ẩn (Latent Variables) và các biến quan sát (observed variables). Nó cung cấp thông tin về thuộc tính đo lường của biến quan sát (độ tin cậy, độ giá trị).

Mô hình cấu trúc chỉ rõ mối quan hệ giữa các biến tiềm ẩn với nhau. Các mối quan hệ này có thể mô tả những dự báo mang tính lý thuyết mà các nhà nghiên cứu quan tâm. Mô hình SEM phối hợp được tất cả các kỹ thuật như hồi quy đa biến, phân tích nhân tố và phân tích mối quan hệ hỗ tương (giữa các phần tử trong sơ đồ mạng) để cho phép kiểm tra mối quan hệ phức hợp trong mô hình. Như vậy, SEM ưu việt hơn so với các kỹ thuật nghiên cứu trước đây ở các nội dung phân tích như “phân tích nhân tố”, phân tích hồi qui... nhờ tính linh hoạt của nó, đặc biệt đối với việc mô hình hóa mối quan hệ giữa các biến độc lập và phụ thuộc; xây dựng các biến ẩn trung gian, mô hình hoá các sai lệch khi đo lường các biến quan sát và kiểm định việc đo lường và mô hình được xây dựng thông qua dữ liệu thu thập được.

2.5.6. Chọn mẫu nghiên cứu

Liên quan đến quy mô của mẫu nghiên cứu, cho đến nay có rất nhiều quan điểm khác nhau trong việc xác định kích thước mẫu. Tùy theo phương pháp ước lượng sử dụng (phương pháp ước lượng thích hợp tối đa – ML hay phương pháp bình phương tổng quát – GLS…) trong mô hình cấu trúc tuyến tính. Nếu sử dụngphương pháp ước lượng ML thì kích thước mẫu tối thiểu phải đạt từ 100 – 150 quan sát, hay kích thước quan sát tối thiểu là 5 quan sát cho một tham số ước lượng [47].

Trong nghiên cứu này, để đảm bảo kích thước quan sát phục vụ nghiên cứu tác giả đã cân đối chọn số quan sát sau khi đã thảo luận và xem xét toàn bộ các tham số ước lượng trong mô hình. Cụ thể, toàn bộ các chỉ báo dùng để đo lường các biến quan sát là 44, trong đó: 5 chỉ báo cho nhân tố chính sách marketing (MARKET), 4 chỉ báo cho yếu tố pháp luật (PL) 04 chỉ báo cho nhân tố cảm nhận hữu ích (HI); 05 chỉ báo cho nhân tố dễ sử dụng (DESD); 5 chỉ báo cho nhân tố cảm nhận rủi ro (RR); 4 chỉ báo cho nhân tố khoa học công nghệ (KHCN); 03 chỉ báo cho nhân tố ảnh hưởng của xã hội (XH); 4 chỉ báo cho nhận thức kiểm soát hành vi (NTKSHV); 3 chỉ báo cho nhân tố chất lượng dịch vụ (CLDV) và 4 chỉ báo cho nhân tố Ý định sử dụng (YD) và 3 chỉ báo cho quyết định sử dụng (QĐ)

Theo Hair và cộng sự [95], trong thủ tục EFA thì cỡ mẫu phải tối thiểu gấp 5 lần tổng số biến quan sát trong các thang đo (một biến quan sát cần có 5 quan sát tương ứng với 5 đáp viên). Bảng hỏi của nghiên cứu này gồm 44 biến quan sát dùng trong phân tích nhân tố. Do vậy cỡ mẫu tối thiểu cần đạt là: 44*5 = 220 quan sát.

Nghiên cứu này sử dụng cả phương pháp phân tích EFA và phương pháp SEM nên mẫu phải lớn hơn 200 quan sát. Và theo điều kiện điều tra thực tế, để có thể thực hiện tốt việc thu thập số liệu tác giả đã chọn mẫu phi xác suất theo kiểu thuận tiện (các đơn vị mẫu được chọn tại một địa điểm và vào một thời gian nhất định) tức là liên hệ với các phòng giao dịch ngân hàng nhờ giúp phỏng vấn khoảng 450 khách hàng khi đến giao dịch tại các phòng giao dịch ngân hàng.

Tóm tắt chương 2

Chương 2 đã trình bày tổng quát về thực trạng thị trường thẻ ngân hàng Việt Nam. Từ đó, đưa ra phương pháp nghiên cứu nhằm hình thành các thang đo lường phù hợp với bối cảnh nghiên cứu là thị trường thẻ ngân hàng tại Việt Nam. Nội dung chương này cũng bao gồm các phương pháp phân tích dữ liệu, cũng như công cụ hỗ trợ để đánh giá thang đo và kiểm định giả thuyết và mô hình nghiên cứu.

CHƯƠNG 3. KẾT QUẢ NGHIÊN CỨU

3.1. Mô tả mẫu

Tổng số bảng hỏi được phát ra thu về 450 bảng từ tháng 6 đến tháng 11 năm 2017. Trong số 423 bảng thu về (đạt 94%), có 13 bảng không hợp lệ do thiếu các thông tin. Kết quả có 410 bảng hỏi được sử dụng cho nghiên cứu.

Mặc dù trước khi đi thu thập dữ liệu thực tế, tác giả đã cố gắng tối thiểu hóa những lỗi này xảy ra bằng cách:

• Thiết kế phiếu khảo sát rõ ràng, dễ hỏi, dễ trả lời

• Chọn đúng đối tượng người trả lời

• Các phiếu khảo sát sau khi phỏng vấn xong phải được đọc soát, kiểm lỗi, chỉnh sửa trước khi nhập.

Tuy đã cẩn thận nhưng tác giả cũng khó thể tránh khỏi những sai sót trong quá trình thu thập và nhập dữ liệu. Sau khi đã soát xét và nhập dữ liệu phần mềm, tác giả đã tiến hành làm sạch dữ liệu lại một lần nữa bằng cách dùng phương pháp bảng tần số: Lập bảng tần số cho tất cả các biến, đọc soát để tìm các giá trị tại các biến, các biến bị khuyết. Sau đó tại các biến có lỗi, dùng lệnh Find để tìm vị trí của giá trị lỗi rồi lấy lại phiếu khảo sát rà soát lại nhập dữ liệu đúng tương ứng cho dữ liệu. Kết quả cuối cùng, có 410 phiếu có giá trị hợp lệ được sử dụng, có thể dùng cho những thủ tục phân tích tiếp theo. Việc làm này đã giúp cho dữ liệu đảm bảo được tính chính xác, phản ánh khách quan kết quả thu thập dữ liệu thực tế.Trước tiên sẽ thống kê các mẫu nghiên cứu theo đặc điểm nhân khẩu học cả người được hỏi, như: Giới tính, độ tuổi, tình trạng hôn nhân, nghề nghiệp. Kết quả được thể hiện trong Bảng 3.1.

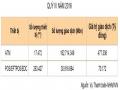

Bảng 3.1. Thống kê nghiên cứu theo nhân khẩu học

Số lượng | Tỷ trọng % | ||

Giới tính | Nam | 129 | 31,5 |

Nữ | 281 | 68,5 | |

Tuổi | 18 - 25 tuổi | 165 | 40,2 |

26 - 40 tuổi | 129 | 31,5 | |

41 - 50 tuổi | 79 | 19,3 | |

trên 50 tuổi | 37 | 9,0 |

Có thể bạn quan tâm!

-

Giao Dịch Qua Atm, Pos/eftpos/edc – Giá Trị Giao Dịch

Giao Dịch Qua Atm, Pos/eftpos/edc – Giá Trị Giao Dịch -

Tiến Độ Các Bước Nghiên Cứu

Tiến Độ Các Bước Nghiên Cứu -

Đánh Giá Thang Đo Bằng Hệ Số Tin Cậy Cronbach’S Alpha

Đánh Giá Thang Đo Bằng Hệ Số Tin Cậy Cronbach’S Alpha -

Bảng Kết Quả Thủ Tục Efa Với Các Nhân Tố Độc Lập

Bảng Kết Quả Thủ Tục Efa Với Các Nhân Tố Độc Lập -

Kết Quả Phân Tích Cfa Mô Hình Đo Lường Tới Hạn

Kết Quả Phân Tích Cfa Mô Hình Đo Lường Tới Hạn -

Kết Quả Ước Lượng Của Mô Hình Nghiên Cứu (Chuẩn Hóa)

Kết Quả Ước Lượng Của Mô Hình Nghiên Cứu (Chuẩn Hóa)

Xem toàn bộ 235 trang tài liệu này.

Số lượng | Tỷ trọng % | ||

Tình trạng hôn nhân | Độc thân | 199 | 48,5 |

Kết hôn | 165 | 40,2 | |

Ly dị | 32 | 7,8 | |

Khác | 14 | 3,4 | |

Nơi cư trú | Đà Nẵng | 80 | 19,5 |

Hội An | 94 | 22,9 | |

Hà Nội | 92 | 22,4 | |

Hồ Chí Minh | 47 | 11,5 | |

Huế | 38 | 9,3 | |

Khác | 59 | 14,4 | |

Nghề nghiệp | Sinh viên | 79 | 19,3 |

Công nhân, Viên chức | 121 | 29,5 | |

Tiểu thương/ kinh doanh | 127 | 31,0 | |

Nghỉ hưu | 20 | 4,9 | |

Khác | 63 | 15,4 | |

Trình độ học vấn | Tốt nghiệp cấp 2 | 49 | 12,0 |

Tốt nghiệp cấp 3 | 95 | 23,2 | |

Cao đẳng/ Đại học | 204 | 49,8 | |

Sau đại học | 62 | 15,1 | |

Thu nhập hàng tháng | Dưới 3 triệu | 4 | 1,0 |

Từ 3 triệu đến dưới 6 triệu | 90 | 22,0 | |

Từ 6 triệu đến dưới 10 triệu | 132 | 32,2 | |

Trên 10 triệu | 105 | 25,6 | |

Không có thu nhập | 79 | 19,3 | |

Có bao nhiêu thẻ ngân hàng | 1 | 190 | 46,3 |

2 | 123 | 30,0 | |

3 | 88 | 21,5 | |

Nhiều hơn 3 | 9 | 2,2 |

Nguồn: Kết quả xử lý dữ liệu của tác giả, 2017.

Với tỷ lệ phản hồi của người khảo sát đạt tỷ lệ 94% là khá cao. Bảng 3.1 cho thấy tỷ lệ người khảo sát có phản hồi là nữ chiếm số đông với 68,5%, và còn lại 31,5% là nam.Tập trung chủ yếu ở ba thành phố lớn trực thuộc Trung Ương là Thành phố Hà Nội với 22,4% khách hàng được khảo sát, Thành phố Đà Nẵng (19,5%), Thành phố Hồ Chí Minh (11,5%) và Hội An (22,9%). Độ tuổi sử dụng thẻ ngân hàng nhiều nhất là nhóm tuổi từ 18-25 tuổi, với tỷ lệ 40,2% khách hàng được khảo sát, và nhóm khách hàng từ 26-40 tuổi (31,5%). Đây cũng chính là nhóm khách hàng trong độ tuổi lao động.

Kết quả khảo sát cũng cho thấy người sử dụng thẻ có trình độ chuyên môn khá cao với gần 50% là Cao đẳng/ Đại học, và sau đại học (15,1%). Phần lớn có từ 1 đến 2 thẻ ngân hàng. Về nghề nghiệp, có đến 31% khách hàng là tiểu thương, kinh doanh hoặc doanh nhân. Tiếp đến là công nhân, viên chức (29,5%) và sinh viên (19,3%). Và mức thu nhập hàng tháng trung bình hàng tháng là từ 6-10 triệu đồng (32,2%) và trên 10 triệu đồng (25,6%).

Phù hợp với nhóm tuổi được khảo sát phần nhiều là nhóm khách hàng trẻ tuổi, có đến 48,5% là còn độc thân và 40,2% đã kết hôn. Kết quả này cho thấy khách hàng trẻ đang có xu hướng sử dụng thẻ ngày càng nhiều.

Như vậy, với kết cấu mẫu như trình bày trên Bảng 3.1 khá hợp lý và đảm bảo cho những phân tích thống kê. Để thuận tiện trong việc xử lý dữ liệu là các biến quan sát, việc mã hóa các biến được thực hiện, thể hiện trong Bảng 3.2.

Bảng 3.2. Bảng mã hóa các biến quan sát

Mã hóa | Biến quan sát | |

1 | HUIC1 | Sử dụng thẻ ngân hàng rất thuận tiện |

2 | HUIC2 | Dịch vụ thẻ ngân hàng nhìn chung rất hữu ích |

3 | HUIC3 | Dịch vụ thẻ ngân hàng tiết kiệm thời gian |

4 | HUIC4 | Thẻ ngân hàng kiểm soát tài chính hiệu quả |

5 | DESD1 | Dễ dàng thao tác khi sử dụng thẻ ngân hàng |

6 | DESD2 | Kiểm soát được thao tác khi sử dụng thẻ |

7 | DESD3 | Quy trình giao dịch rõ ràng và dễ hiểu |

8 | DESD4 | Giao dịch bằng thẻ ngân hàng dễ học để sử dụng |

Mã hóa | Biến quan sát | |

9 | DESD5 | Thẻ ngân hàng dễ sử dụng |

10 | YDSD1 | Tôi thấy sử dụng thẻ ngân hàng là một ý tưởng tốt |

11 | YDSD2 | Tôi có ý định sử dụng thẻ ngân hàng |

12 | YDSD3 | Tôi có ý định sử dụng thẻ thường xuyên |

13 | YDSD4 | Tôi có ý định khuyên gia đình/ bạn bè sử dụng thẻ ngân hàng |

14 | QDSD1 | Tôi thích sử dụng dịch vụ thẻ ngân hàng |

15 | QDSD2 | Tôi thấy sử dụng thẻ ngân hàng là ý tưởng sáng suốt, thông minh |

16 | QDSD3 | Tôi hài lòng về việc sử dụng thẻ ngân hàng |

17 | MARK1 | Ngân hàng cung cấp nhiều dịch vụ thẻ |

18 | MARK2 | Ngân hàng giới thiệu dịch vụ thẻ đến khách hàng |

19 | MARK3 | Ngân hàng thường xuyên cung cấp thông tin về dịch vụ thẻ cho khách hàng |

20 | MARK4 | Ngân hàng có chính sách ưu đãi cho khách hàng thân thiết |

21 | MARK5 | Ngân hàng có quà tặng cho khách hàng có khối lượng giao dịch qua thẻ nhiều |

22 | PALU1 | Nhà nước có các ban hành văn bản quy phạm pháp luật về thẻ ngân hàng |

23 | PALU2 | Những quy định của ngân hàng về giao dịch qua thẻ được công bố công khai, rõ ràng |

24 | PALU3 | Chính sách tài chính và tiền tệ của chính phủ ổn định |

25 | PAUL4 | Các hành vi sử dụng thẻ vi phạm pháp luật sẽ bị xử lý theo luật định |

26 | KHCN1 | Máy giao dịch tự động và thiết bị chấp nhận thẻ tại điểm bán hiện đại |

27 | KHCN2 | Thao tác khi sử dụng thẻ đơn giản |

28 | KHCN3 | Thao tác sử dụng thẻ ít tốn thời gian |

29 | KHCN4 | Giao diện (màn hình) máy giao dịch tự động thiết kế hợp lý |

Mã hóa | Biến quan sát | |

30 | RURO1 | Thẻ ngân hàng dễ bị hỏng |

31 | RURO2 | Giao dịch qua thẻ ngân hàng làm mất thời gian |

32 | RURO3 | Giao dịch thẻ trên hệ thống không được bảo mật |

33 | RURO4 | Có thể bị gian lận thất thoát tiền khi sử dụng thẻ |

34 | RURO5 | Sử dụng thẻ ngân hàng dễ bị lộ thông tin cá nhân |

35 | XAHO1 | Gia đình khuyên tôi nên sử dụng thẻ ngân hàng và nó có ảnh hưởng đến sự lựa chọn của tôi |

36 | XAHO2 | Bạn bè khuyên tôi nên sử dụng thẻ ngân hàng và nó có ảnh hưởng đến lựa chọn của tôi |

37 | XAHO3 | Đơn vị nơi tôi công tác khuyên tôi nên sử dụng Thẻ ngân hàng và nó có ảnh hưởng đến lựa chọn của tôi |

38 | KSHV1 | Tôi thấy dễ dàng có thể sử dụng thẻ ngân hàng |

39 | KSHV2 | Tôi có kiến thức sử dụng thẻ ngân hàng |

40 | KSHV3 | Tôi có khả năng sử dụng thẻ ngân hàng |

41 | KSHV4 | Tôi hoàn toàn kiểm soát việc sử dụng thẻ ngân hàng |

42 | CLDV1 | Sự tương tác của dịch vụ thẻ ngân hàng có ảnh hưởng tốt |

43 | CLDV2 | Chất lượng dịch vụ thẻ ngân hàng tốt |

44 | CLDV3 | Trên hết, tôi hài lòng với chất lượng dịch vụ thẻ ngân hàng |

Thống kê mô tả các biến, ta thấy giá trị của các biến dao động từ 1 đến 5.Gía trị trung bình của tất cả các biến quan sát là 3,16. và điểm trung bình thấp nhất là biến quan sát RURO4 (2,17) và giá trị cao nhất là 3,99 (PALU4, QDSD1). Kết quả chi tiết được trình bày ở Bảng 3.3.

Bảng 3.3. Bảng thống kê mô tảgiá trị trung bình của các biến quan sát

Gía trị nhỏ nhất | Gía trị lớn nhất | Gía trị trung bình | Độ lệch chuẩn | |

HUIC1 | 1 | 5 | 3,80 | 0,052 |

HUIC2 | 1 | 5 | 3,64 | 0,048 |

HUIC3 | 1 | 5 | 3,74 | 0,051 |

HUIC4 | 1 | 5 | 3,64 | 0,056 |

DESD1 | 1 | 5 | 2,42 | 0,049 |

DESD2 | 1 | 5 | 2,41 | 0,050 |

DESD3 | 1 | 5 | 2,49 | 0,052 |

DESD4 | 1 | 5 | 2,41 | 0,050 |

DESD5 | 1 | 5 | 2,40 | 0,051 |

MARK1 | 1 | 5 | 2,67 | 0,049 |

MARK2 | 1 | 5 | 3,25 | 0,047 |

MARK3 | 1 | 5 | 2,54 | 0,049 |

MARK4 | 1 | 5 | 2,78 | 0,051 |

MARK5 | 1 | 5 | 2,80 | 0,051 |

PALU1 | 1 | 5 | 3,90 | 0,042 |

PALU2 | 1 | 5 | 3,84 | 0,042 |

PALU3 | 1 | 5 | 3,89 | 0,042 |

PALU4 | 1 | 5 | 3,99 | 0,039 |

KHCN1 | 1 | 5 | 3,14 | 0,052 |

KHCN2 | 1 | 5 | 3,12 | 0,050 |

KHCN3 | 1 | 5 | 3,14 | 0,049 |

KHCN4 | 1 | 5 | 3,24 | 0,052 |

RURO1 | 1 | 5 | 2,52 | 0,045 |

RURO2 | 1 | 5 | 2,52 | 0,045 |

RURO3 | 1 | 5 | 2,46 | 0,044 |

RURO4 | 1 | 5 | 2,27 | 0,039 |

RURO5 | 1 | 5 | 2,62 | 0,045 |

XAHO1 | 1 | 5 | 3,96 | 0,035 |

XAHO2 | 1 | 5 | 3,81 | 0,037 |

XAHO3 | 1 | 5 | 3,92 | 0,036 |

KSHV1 | 1 | 5 | 2,78 | 0,034 |

KSHV2 | 1 | 5 | 2,83 | 0,032 |