Sự chuyển đổi kinh tế trong nông nghiệp, nông thôn đã tạo ra các cơ hội đầu tư vào các trang trại, các ngành nghề kinh doanh phát triển kinh tế hộ gia đình khu vực nông thôn. Nhu cầu đầu tư vốn phát triển sản xuất kinh doanh của các hộ nông dân một phần là tự đáp ứng, phần khác được huy động từ các nguồn tín dụng chính thức và phi chính thức. Có rất nhiều doanh nghiệp phi nông nghiệp đã được thành lập mới trong quá trình chuyển đổi kinh tế ở khu vực nông nghiệp, nông thôn. Nhiều chủ thể kinh tế tham gia vào thị trường nông nghiệp, nông thôn, nhưng đa phần là các hộ nông dân. Với dân số gần 90 triệu người, trong đó khoảng gần 70% cư trú tại khu vực nông thôn; gần 50% lực lượng lao động là lao động trong lĩnh vực nông, lâm, ngư nghiệp và hầu hết nhằm mục đích mưu sinh – có thể nói nhu cầu về vốn và các dịch vụ cho các hoạt động sản xuất kinh doanh đáp ứng nhu cầu cho phát triển nông nghiệp và nông thôn nói chung và kinh tế hộ gia đình nói riêng là rất lớn. Tuy nhiên, những người dân khu vực nông thôn còn nhiều khó khăn khi tiếp cận các sản phẩm dịch vụ tài chính, ngân hàng. Vì vậy, việc nghiên cứu các yếu tố tác động tới ý định chấp nhận và sử dụng các sản phẩm dịch vụ ngân hàng khu vực nông thôn nhằm tìm ra các giải pháp giúp các nhà quản lý xây dựng được chính sách phù hợp phát triển dịch vụ trong khu vực này là rất cần thiết.

1.3.2. Tổng quan hoạt động của các ngân hàng thương mại

Ngân hàng là một tổ chức kinh tế đặc biệt cung ứng các dịch vụ tiền tệ và tài chính cho dân cư và nền kinh tế, sự tồn tại của ngân hàng gắn liền với sự tồn tại của các dịch vụ do ngân hàng cung ứng. Các dịch vụ ngân hàng ra đời ngày càng phát triển phong phú và đa dạng gắn liền với quá trình phát triển nhanh chóng của nền sản xuất và trao đổi hàng hóa. Sự phát triển của các doanh nghiệp, các hoạt động sản xuất kinh doanh, tự do hóa thương mại là nhu cầu thiết yếu, quan trọng để phát triển các dịch vụ ngân hàng hiện đại phù hợp đáp ứng các hoạt động kinh doanh trong một nền kinh tế thị trường hiện đại.

Sự đa dạng về dịch vụ ngân hàng với mục tiêu cung ứng cho từng đối tượng là rất khác nhau. Chẳng hạn, khi một cá nhân có nhu cầu về thẻ tín dụng ngân hàng có thể ngay lập tức sẽ cung cấp cho khách hàng nhiều lựa chọn hấp dẫn. Khách hàng không có hoặc không muốn mất quá nhiều thời gian vào việc lựa chọn loại thẻ nào và họ muốn có sự tư vấn nhanh chóng từ phía ngân hàng. Khách hàng luôn mong muốn sử dụng những dịch vụ phù hợp với hoạt động của mình với chi phí thấp nhất. Vậy nguồn gốc của nhu cầu này chính là sự phong phú và đa dạng của dịch vụ ngân hàng hiện đại. Vì vậy, khách hàng luôn có nhu cầu được tư vấn về các sản phẩm dịch vụ, phương thức sử dụng các dịch vụ của ngân hàng.

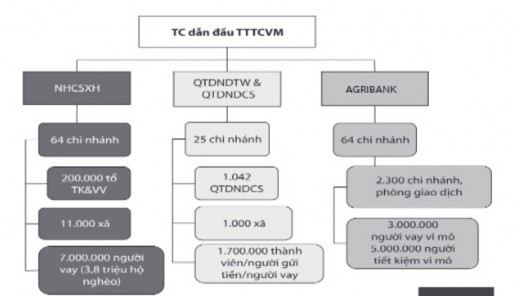

Thời gian qua, các dịch vụ ngân hàng, tài chính nông thôn đã có những bước phát triển đáng kể, đóng góp tích cực vào việc phát triển kinh tế khu vực nông thôn. Đặc biệt, là Ngân hàng nông nghiệp và phát triển nông thôn Việt Nam và ngân hàng chính sách xã hội luôn giữ vai trò chủ đạo, chủ lực trong đầu tư vốn, phát triển dịch vụ ngân hàng, tài chính ở khu vực này. Thị trường cũng có một số lượng ít các ngân hàng thương mại cổ phần… cung cấp dịch vụ này.

Hình 1.8 – Một số các tổ chức hàng đầu cung cấp dịch vụ tài chính vi mô khu vực nông thôn Việt Nam - năm 2010

Nguồn – Nghiên cứu ADB - 2010

Mạng lưới chi nhánh ngân hàng khu vực nông nghiệp và kinh tế ngoại thành liên tục mở rộng qua các năm; các tổ chức tín dụng tham gia cung cấp tín dụng phục vụ nông nghiệp, nông thôn ngày càng đa dạng. Hầu hết các tổ chức tín dụng đều mở rộng cho vay trong lĩnh vực này:

- Ngân hàng Nông nghiệp và Phát triển Nông thôn (Agribank) là Ngân hàng lớn nhất Việt Nam cả về vốn, tài sản, đội ngũ cán bộ nhân viên, mạng lưới hoạt động và số lượng khách hàng. Tính đến 30/06/2016: tổng nguồn vốn đạt trên 833.000 tỷ đồng, mạng lưới hoạt động: gần 2.300 chi nhánh và phòng giao dịch trên toàn quốc, dư nợ tín dụng trên 680.000 tỷ đồng, trong đó dư nợ cho vay nông nghiệp nông thôn trên 450.000 tỷ đồng (khoảng 70% dư nợ cho vay nông nghiệp nông thôn). Hiện nay, Agribank đang có hàng triệu khách hàng là hộ sản xuất, hàng chục ngàn khách hàng là doanh nghiệp. Agribank luôn là ngân hàng chủ đạo trong cho vay khu vực nông nghiệp - nông thôn.

- Ngân hàng Chính sách xã hội (NHCSXH) cũng là một trong những ngân hàng có dư nợ cho vay KVNN-NT đứng thứ hai trong hệ thống các tổ chức tín dụng cho vay khu vực nông nghiệp nông thôn. Hoạt động của NHCSXH cũng đang từng bước được xã hội hoá, luôn có sự phối hợp chặt chẽ với các hội, đoàn thể để thực hiện nghiệp vụ ủy thác cho vay vốn ưu đãi để thực hiện mục tiêu xóa đói, giảm nghèo của Chính phủ. Ngân hàng chính sách xã hội hoạt động gần như là một công cụ chính sách xã hội với chương trình cho vay cố định đưa ra mức tín dụng lãi suất thấp (đôi khi bằng không) cho các nhóm hộ gia đình mục tiêu bao gồm người nghèo, những người có điều kiện khó khăn và người khuyết tật.

- Hệ thống ngân hàng hợp tác: Thực hiện Luật các Tổ chức tín dụng năm 2010, Quỹ tín dụng TW được chuyển đổi mô hình hoạt động thành Ngân hàng Hợp tác xã Việt Nam (Ngân hàng Hợp tác) và chính thức đi vào hoạt động theo mô hình mới từ tháng 7/2013. Mục tiêu hoạt động là nhằm huy động nguồn vốn tại chỗ để cho vay tại chỗ, tương trợ cộng đồng, vì sự phát triển bền vững của các thành viên. Hiện nay, toàn hệ thống có 27 chi nhánh, 70 phòng giao dịch và khoảng 1.200 quỹ tín dụng nhân dân thành viên tại các xã, phường, thị trấn và hàng triệu thành viên là các hộ gia đình chủ yếu ở khu vực nông nghiệp - nông thôn. Đến 31/12/2015 dư nợ cho vay các thành viên khoảng 60.000 tỷ đồng.

- Các tổ chức tài chính, tín dụng khác như: Các Ngân hàng thương mại cổ phần, các chương trình, dự án, tổ chức tài chính vi mô...

Nghị định 41/2010/NĐ-CP của Chính phủ về chính sách tín dụng ngân hàng phục vụ phát triển nông nghiệp, nông thôn, đã thu hút các ngân hàng và các tổ chức tài chính đầu tư cho khu vực này nhiều hơn, với các dịch vụ ngân hàng, tài chính ngày càng phong phú đa dạng, số lượng và chất lượng các sản phẩm dịch vụ ngày càng tăng lên. Hầu hết người dân nông thôn Việt Nam đã có điều kiện tiếp cận nguồn vốn và các dịch vụ tài chính dễ dàng hơn từ các tổ chức tài chính vi mô nông thôn. Với việc ban hành Nghị định số 55/2015/NĐ-CP ngày 9/6/2015 của Chính phủ về chính sách tín dụng phục vụ phát triển nông nghiệp, nông thôn thay thế Nghị định 41/2010/NĐ-CP của Chính phủ được cộng đồng doanh nghiệp và bà con nông dân hưởng ứng, góp phần tái cơ cấu nông nghiệp nói riêng và tái cơ cấu nền kinh tế nói chung. Tuy nhiên, theo những số liệu thực tế hiện nay tại các NHTM số dư nợ vốn vay cho nông nghiệp nông thôn chỉ chiếm khoảng 20% tổng dư nợ cho vay các thành phần kinh tế của các tổ chức tín dụng Việt Nam. Điều đó cho thấy khả năng tiếp cận nguồn vốn tín dụng chính thức đối với các hộ nông dân vùng nông thôn còn rất hạn chế.

Bảng 1. 2– Kết quả hoạt động của một số các ngân hàng thương mại Việt Nam

ĐVT: tỷ VNĐ

Ngân hàng | Tổng tài sản | Vốn huy động | Dư nợ cho vay KH | Tỷ lệ dư nợ cv / Tổng tài sản (%) | |||||

2013 | 2014 | 2013 | 2014 | 2013 | 2014 | 2013 | 2014 | ||

1 | Agribank | 697.037 | 762.869 | 634.505 | 690.191 | 530.600 | 605.324 | 76,1 | 79,4 |

2 | BIDV | 548.386 | 650.340 | 416.726 | 501.909 | 391.035 | 445.693 | 71,3 | 68,5 |

3 | Vietcombank | 468.994 | 576.989 | 334.259 | 422.204 | 271.051 | 319.580 | 57,8 | 55,4 |

4 | Viettinbank | 576.368 | 661.132 | 511.670 | 595.094 | 460.079 | 542.685 | 79,8 | 82,1 |

5 | Sacombank | 160.170 | 188.678 | 131.828 | 162.534 | 107.848 | 124.576 | 67,3 | 66 |

6 | SHB | 143.626 | 169.036 | 130.952 | 155.496 | 76.510 | 104.096 | 53,3 | 61,6 |

7 | MB bank | 180.381 | 200.489 | 136.089 | 167.690 | 87.743 | 100.569 | 48,6 | 50,2 |

8 | Techcombank | 158.897 | 175.902 | 119.978 | 131.690 | 70.275 | 80.308 | 44,2 | 45,7 |

Có thể bạn quan tâm!

-

Các nhân tố ảnh hưởng đến ý định chấp nhận và sử dụng dịch vụ ngân hàng khu vực nông thôn ngoại thành Hà Nội - 1

Các nhân tố ảnh hưởng đến ý định chấp nhận và sử dụng dịch vụ ngân hàng khu vực nông thôn ngoại thành Hà Nội - 1 -

Các nhân tố ảnh hưởng đến ý định chấp nhận và sử dụng dịch vụ ngân hàng khu vực nông thôn ngoại thành Hà Nội - 2

Các nhân tố ảnh hưởng đến ý định chấp nhận và sử dụng dịch vụ ngân hàng khu vực nông thôn ngoại thành Hà Nội - 2 -

Lý Thuyết Hành Động Hợp Lý (Tra- Theory Of Reasoned Action)

Lý Thuyết Hành Động Hợp Lý (Tra- Theory Of Reasoned Action) -

Các Nghiên Cứu Về Ý Định Chấp Nhận Và Sử Dụng Dịch Vụ/công Nghệ Mới Trong Lĩnh Vực Ngân Hàng.

Các Nghiên Cứu Về Ý Định Chấp Nhận Và Sử Dụng Dịch Vụ/công Nghệ Mới Trong Lĩnh Vực Ngân Hàng. -

Các Nghiên Cứu Chính Về Nhân Tố Truyền Thông Về Sản Phẩm/dịch Vụ/công Nghệ Mới.

Các Nghiên Cứu Chính Về Nhân Tố Truyền Thông Về Sản Phẩm/dịch Vụ/công Nghệ Mới. -

Quy Trình Thực Hiện Nghiên Cứu Của Luận Án

Quy Trình Thực Hiện Nghiên Cứu Của Luận Án

Xem toàn bộ 115 trang tài liệu này.

Nguồn: Số liệu tác giả tổng hợp từ báo cáo tài chính thường niên của các NHTM.

Dư nợ cho vay phục vụ phát triển nông nghiệp nông thôn của các TCTD (không bao gồm dư nợ cho vay của Ngân hàng chính sách xã hội và Ngân hàng Phát triển Việt Nam) đến cuối tháng 6/2015 đạt khoảng 811.000 tỷ đồng, tăng gần 9% so với 31/12/2014. Agribank đã góp phần đưa dư nợ cho vay nông nghiệp, nông thôn đến 30/6/2015 là 426.022 tỷ đồng.

Bảng 1. 3– Một số chỉ tiêu hoạt động kinh doanh của các NH TM Việt Nam

ĐVT: tỷ VNĐ

Ngân hàng | Lợi nhuận TT | Tỷ lệ lợi nhuận / Tổng tài sản (%) | Tỷ trọng cho vay nông nghiệp nông thôn (%) | ||||

2013 | 2014 | 2013 | 2014 | 2013 | 2014 | ||

1 | Agribank | 2.457 | 3.238 | 0,35 | 0,42 | 71,2 | 74,3 |

2 | BIDV | 5.290 | 6.297 | 0,964 | 0,968 | * | * |

3 | Vietcombank | 5.743 | 5.876 | 1,22 | 1,02 | 2,27 | 2,38 |

4 | Viettinbank | 7.750 | 7.302 | 1,34 | 1,1 | 3,02 | 2,07 |

5 | Sacombank | 2.960 | 2.826 | 1,85 | 1,5 | 8,73 | 9,45 |

6 | SHB | 1.000 | 1.012 | 0,7 | 0,6 | 21,6 | 22,47 |

7 | MB bank | 3.022 | 3.174 | 1,68 | 1,58 | 6,04 | 3,06 |

8 | Techcombank | 878,2 | 1.417 | 0,55 | 8,1 | 1,7 | 0,17 |

Nguồn: Số liệu tác giả tổng hợp từ báo cáo tài chính thường niên của các NHTM.

Trong hệ thống ngân hàng Việt Nam, Agribank luôn phát huy vai trò chủ đạo trong việc điều tiết vốn cho phát triển kinh tế khu vực nông thôn. Hoạt động tín dụng tăng trưởng ổn định, cơ cấu đầu tư tín dụng tiếp tục theo hướng tập trung cho phát triển ngành nghề nông nghiệp, nông thôn. Các sản phẩm cho vay đa dạng: cho vay xuất khẩu, doanh nghiệp nhỏ và vừa, công nghiệp hỗ trợ, doanh nghiệp ứng dụng công nghệ cao, doanh nghiệp sử dụng nhiều lao động; các chương trình tín dụng lớn cho vay ngành thủy sản, lương thực, chăn nuôi, cà phê, cao su, tiêu, điều, chè, cho vay phục vụ phát triển nông nghiệp nông thôn, cho vay hỗ trợ chương trình nhà ở xã hội… từng bước gắn tín dụng với việc cung cấp và phát triển các sản phẩm dịch vụ ngân hàng. Kết quả thực hiện cho vay theo các chương trình đã góp phần không nhỏ cho sự phát triển nền kinh tế đất nước và an sinh xã hội khu vực nông thôn. Các ngân hàng thương mại khác cho vay trong lĩnh vực nông nghiệp chiếm tỷ trọng rất nhỏ, kể cả các ngân hàng trong nhóm có tổng tài sản lớn như: Vieetinbank, BIDV, Vietcombank…Giai đoạn 2013 – 2014 tín dụng Vietinbank dành cho nông nghiệp chỉ 3,02% năm 2013 và giảm xuống còn 2,07% năm 2014. Tỷ trọng này ở Vietcombank cũng rất thấp khoảng 2%. Tại một số các ngân hàng thương mại cổ phần khác như MB bank cũng chỉ dành khoảng 3% cho vay nông nghiệp nông thôn trong năm 2014, Techcombank cho vay nông nghiệp nông thôn chưa đến 1% trong năm 2014. Một số các ngân hàng thương mại cổ phần như SHB và Sacombank là một trong số ít ngân hàng dành sự quan tâm đến thị trường nông thôn với tỷ trọng dư nợ tín dụng cho khu vực này đang tăng lên qua các năm: 2014 dư nợ cho vay nông nghiệp nông thôn SHB là 22,47%, Sacombank 9,45%.

Việt Nam có nhiều lợi thế phát triển nông nghiệp, khu vực nông thôn sở hữu một bộ phận quan trọng của lực lượng sản xuất là đất đai và người lao động với nhu cầu của thị trường rất lớn về vốn, dịch vụ tài chính… nhưng dường như các ngân hàng thương mại Việt Nam chưa mặn mà đầu tư các dịch vụ cho khu vực này trong khi đó các ngân hàng vẫn đang cạnh tranh, khó khăn mở rộng thị trường, tìm kiếm khách hàng. Thực tế các kết quả trên cũng cho thấy việc đầu tư phát triển mạnh cho các dịch vụ tài chính cho hoạt động nông nghiệp, nông thôn dường như còn nhiều khó khăn vì vậy tỷ suất sinh lời (đặc biệt là Agribank) rất thấp, đây cũng là một rào cản khi các ngân hàng xây dựng chiến lược phát triển các dịch vụ ngân hàng cho khu vực này.

Bảng 1. 4– Dịch vụ thanh toán của các NH TM Việt Nam trong năm 2014

Ngân hàng | Số lượng thẻ thanh toán phát hành (nghìn thẻ) | Số lượng máy ATM | Điểm chấp nhận thẻ | Doanh số dịch vụ thanh toán (tỷ đồng) | Ghi chú | |

Cả nước | 80.300 | 16.018 | 130.000 | 1.100.000 | Thanh toán qua ATM | |

1 | Agribank | 12.000 | 2.300 | 10.350 | 1.633* | *Số liệu 2013 |

2 | BIDV | 8.800 | 1.500 | 15.000 | 1.126,7 | |

3 | Vietcombank | 11.001 | 2.100 | 49.500 | 1.741,7 | |

4 | Viettinbank | 17.184 | 1.950 | 57.950 | 1.140 | |

5 | Sacombank | 2.450 | 850 | 4.650 | 509,4 |

Nguồn: Số liệu tác giả tổng hợp từ báo cáo tài chính thường niên của các NHTM.

Theo số liệu của Ngân hàng Nhà nước, đến cuối năm 2015 cả nước đã có trên

200.000 POS, tăng khoảng 18% so với cuối năm 2014. Trong đó, phải kể đến Ngân hàng Ngoại thương Việt Nam (Vietcombank) với gần 64.680 máy, Ngân hàng Công Thương Việt Nam (Vietinbank) với trên 60.760 máy… Một số ngân hàng thương mại đã triển khai các chương trình khuyến mại, ưu đãi hấp dẫn đối với khách hàng dùng thẻ thanh toán qua POS. Tại những tỉnh, thành phố lớn có điều kiện kinh tế phát triển và có nhiều trung tâm thương mại, dịch vụ vui chơi giải trí, hoạt động thanh toán thẻ qua POS tiếp tục phát triển mạnh cả về số lượng POS được lắp đặt và số lượng giao dịch. Nhưng thực tế, các hoạt động thanh toán điện tử vẫn chủ yếu được thực hiện rút tiền mặt. Nguyên nhân cản trở sự phát triển của thanh toán điện tử ở Việt Nam do một số nguyên nhân chính sau đây:

+ Thói quen sử dụng tiền mặt vẫn cao. Có thể nói đây là cản trở lớn nhất đối với thương mại điện tử Việt Nam. Theo Hội Thẻ ngân hàng, 90% doanh số thanh toán thẻ hiện nay là giao dịch tại các máy ATM, trong đó doanh số rút tiền mặt chiếm hơn 85%, doanh số chuyển khoản chiếm gần 14%, doanh số thanh toán tại đơn vị chấp nhận thẻ hơn 1,07%.

+ Thiếu lòng tin, tâm lý lo ngại rủi ro khi sử dụng các dịch vụ thanh toán điện tử. Hoạt động thương mại điện tử nói chung và thanh toán trực tuyến nói riêng tại Việt Nam hiện nay còn gặp khá nhiều trở ngại do sự thiếu tin tưởng của người tiêu dùng.

Đây là tâm lý khá phổ biến khi khách hàng còn có cảm giác sợ bị lừa, hoặc cảm thấy rủi ro khi mua hàng và đặc biệt khi thanh toán trực tuyến...

+ Hiệu lực của chính sách đối với thực tế triển khai còn thấp. Hiện chưa có các chính sách, cơ chế cụ thể, mạnh mẽ nhằm khuyến khích, ưu đãi hỗ trợ thanh toán điện tử phổ cập và phát triển, nhất là khuyến khích, ưu đãi cho các doanh nghiệp, các hộ và cá nhân kinh doanh bán lẻ trong triển khai thanh toán điện tử, thuyết phục khách hàng/người tiêu dùng. Kênh bán lẻ truyền thống và thị trường bán lẻ nông thôn bị “bỏ quên”. Thương mại điện tử và thanh toán điện tử hầu như chỉ tập trung và phát triển ở các đô thị lớn… mà chưa có sự hiện diện thích đáng tại kênh bán lẻ bán lẻ truyền thống và thị trường bán lẻ nông thôn (chiếm đến hơn 70% thị trường bán lẻ Việt Nam). Việc bố trí, lắp đặt POS vẫn tập trung chủ yếu tại các đô thị lớn. Mạng lưới ATM/POS chưa bao phủ đa dạng các ngành hàng, chủ yếu tập trung vào trung tâm thương mại, khách sạn, du lịch và đối tượng khách nước ngoài, thu nhập cao... Đối với các loại hình bán lẻ truyền thống khác như chợ các loại, kể cả chợ cóc cho đến chợ tạm, bán rong bán dạo.... và các cửa hàng, cửa tiệm nhỏ/siêu nhỏ… dường như việc thanh toán điện tử còn là việc quá xa vời.

Phân tích kết quả hoạt động của các ngân hàng trong bảng 1.4 cho thấy nhu cầu về các dịch vụ thanh toán không dùng tiền mặt đang tăng lên nhanh chóng, đặc biệt là thu nhập từ các dịch vụ này có tỷ lệ rất cao, các ngân hàng cũng đang rất nỗ lực đầu tư, phát triển dịch vụ này. Đặc biệt Agribank phát triển thanh toán không dùng tiền mặt ở khu vực nông thôn ngày càng tăng với thu nhập từ hoạt động này không thua kém bất kỳ ngân hàng nào cùng quy mô, tuy nhiên tỷ suất sinh lời vẫn thấp hơn so với cùng quy mô đầu tư của các ngân hàng thương mại khác, vì vậy cần phải có những phân tích đánh giá cụ thể để xây dựng một chiến lược phát triển dịch vụ ngân hàng khu vực nông thôn để mang lại hiệu quả cao nhất cho kinh doanh của các ngân hàng. Tiềm năng nhu cầu dịch vụ ngân hàng hiện đại khu vực nông thôn ngày càng phát triển, đây là một cơ hội để các ngân hàng thương mại nghiên cứu và phát triển các dịch vụ ngân hàng hiện đại khác cho khu vực này.

1.3.3. Hoạt động của ngân hàng thương mại khu vực nông thôn ngoại thành Hà Nội.

Với nhu cầu ngày càng lớn về vốn đầu tư để đáp ứng được yêu cầu phát triển hoạt động sản xuất kinh doanh kể cả về số lượng và chất lượng đầu tư, mục tiêu của hoạt động tín dụng trong lĩnh vực nông nghiệp và kinh tế ngoại thành là đáp ứng đầy đủ, kịp thời, có hiệu quả nguồn vốn cho nhu cầu phát triển toàn diện lĩnh vực nông

nghiệp, nông thôn, góp phần xóa đói, giảm nghèo, nâng cao mức sống của người nông dân. Để đạt được mục tiêu này, trong thời gian qua, hoạt động tín dụng nông nghiệp và kinh tế ngoại thành trên địa bàn Hà Nội đã có những bước phát triển nhất định.

Bảng 1. 5- Dư nợ tín dụng nông nghiệp, nông thôn ở một số tỉnh thành

Tỉnh, thành | Dư nợ (2013) tỷ đồng | Tăng trưởng bình quân so với 2012 (%) | Tăng trưởng so với 2010 (%) | Tỷ trọng / tổng dư nợ (%) 2013 | |

1 | Hà Nội | 46.867 | 25,3 | 95,3 | 6,97 |

2 | Hà Giang | 3.840 | 17 | 51 | 0,57 |

3 | Bắc Giang | 5.278 | 40 | 220 | 0,78 |

4 | Vĩnh Phúc | 7.400 | 22,4 | 200 | 1,1 |

5 | Quảng Trị | 4.371 | 19 | 57 | 0,65 |

6 | Phú Yên | 4.496 | 27,5 | 82,87 | 0,67 |

7 | Long An | 8.377 | 21,29 | - | 1,25 |

(Nguồn: Tổng hợp từ cổng thông tin điện tử tại các tỉnh và website NHNN)

Tổng dư nợ tín dụng của các tổ chức tín dụng trên địa bàn Hà Nội đạt 674.477 tỷ đồng trong đó dư nợ tín dụng đối với lĩnh vực nông nghiệp nông thôn 31/12/2013 đạt 46.867 tỷ đồng, chiếm 6,97% so với tổng dư nợ cho vay nông nghiệp toàn quốc. (tính đến 31/12/2013 dư nợ cho vay phục vụ phát triển nông nghiệp nông thôn toàn quốc đạt 671.986 tỷ đồng).

Như vậy, trong những năm qua tốc độ tăng trưởng tín dụng nông nghiệp ở các tỉnh thành đã phát triển nhanh chóng, đồng thời các dịch vụ thanh toán, bảo lãnh… tại các ngân hàng cũng từng bước phát triển rộng rãi. Tuy nhiên, sự phát triển dịch vụ không đồng đều qua các vùng địa phương, các hoạt động của ngân hàng vẫn tập trung

nhiều ở các tỉnh đồng bằng và phụ cận thành phố lớn đặc biệt là khu vực nông nghiệp, nông thôn ở Hà Nội.

Bảng 1. 6- Cơ cấu vốn vay sử dụng của hộ gia đình khu vực nông thôn Hà Nội

ĐVT: %

SX trồng trọt | Chăn nuôi | Hoạt động phi NN | Trả món vay khác | Mua tài sản | Tiêu dùng | Khác | |

Ngân hàng CSXH | 12,6 | 51,3 | 22,1 | 22,5 | 28,9 | 48,8 | 41,1 |

Ngân hàng NN và PTNT VN | 35,1 | 27,9 | 21,2 | 24,5 | 22,3 | 7,8 | 21,9 |

Các hiệp hội | 1,8 | 6,1 | 3,9 | 6,1 | 4,3 | 3,1 | 6,4 |

Ngân hàng cổ phần | 1,1 | 0,5 | 3,9 | 4,1 | 1,9 | 0 | 1,8 |

Các tổ chức chính thức khác | 5,6 | 1,5 | 18,3 | 6,1 | 7,1 | 2,1 | 4,1 |

Người buôn tư nhân | 31,2 | 2,5 | 11,5 | 6,1 | 7,6 | 8,2 | 10,5 |

Bạn bè/người thân | 9,5 | 8,1 | 13,5 | 16,3 | 25,6 | 24,5 | 10,1 |

Phi chính thức | 1,1 | 1,5 | 0 | 2,0 | 0 | 0,2 | 0,0 |

Khác | 2,2 | 0,5 | 5,8 | 12,2 | 2,4 | 5,3 | 4,1 |

Nguồn: Nghiên cứu của Ngân hàng nông nghiệp và PTNT Việt Nam, 2011.

Các tổ chức tín dụng cũng đã đẩy mạnh nghiên cứu và từng bước đa dạng hóa các hình thức tín dụng phục vụ nông nghiệp, nông thôn khu vực này, thích ứng với quá trình chuyển dịch mạnh mẽ về cơ cấu kinh tế, cơ cấu đầu tư, cơ cấu ngành nghề, cơ cấu hàng hóa và quy hoạch mới đất đai Hà Nội, với các sản phẩm, dịch vụ tín dụng phong phú như: cho vay các ngành nghề phát triển kinh tế hộ gia đình, cho vay theo mô hình liên kết, ứng dụng công nghệ cao theo chuỗi sản xuất và tiêu thụ trong lĩnh vực nông nghiệp, cho vay theo các chương trình xây dựng nông thôn mới, hỗ trợ giảm tổn thất sau thu hoạch…

Ngoài việc đáp ứng nhu cầu vốn cho sản xuất kinh doanh, các ngân hàng thương mại còn cho các hộ nông dân vay vốn để đầu tư vào các lĩnh vực phi nông nghiệp như: xuất khẩu lao động; xây dựng, sửa chữa nhà; khắc phục khó khăn trong sản xuất, đời sống (như thiên tai, dịch bệnh gia súc, gia cầm...)

Đối tượng khách hàng được tiếp cận nguồn vốn tín dụng ngày càng tăng đã thúc đẩy phát triển nông nghiệp, kinh tế ngoại thành và chuyển dịch cơ cấu kinh tế trên địa bàn Hà Nội. Nhu cầu đầu tư vốn phát triển sản xuất kinh doanh của các hộ nông dân một phần là tự đáp ứng, phần khác được huy động từ các nguồn tín dụng chính thức và phi chính thức. Có rất nhiều doanh nghiệp phi nông nghiệp đã được thành lập mới

trong quá trình chuyển đổi kinh tế ở khu vực nông nghiệp, nông thôn. Nhiều chủ thể kinh tế tham gia vào thị trường nông nghiệp, nông thôn, nhưng đa phần là các hộ sản xuất. Với lực lượng lao động chính là lao động trong lĩnh vực nông, lâm, ngư nghiệp và hầu hết nhằm mục đích mưu sinh – có thể nói nhu cầu về vốn và các dịch vụ tài chính cho phát triển nông nghiệp và nông thôn nói chung và kinh tế hộ gia đình nói riêng là rất lớn.

Cùng với việc tăng trưởng vốn tín dụng cho phát triển hoạt động sản xuất kinh doanh khu vực nông thôn, các sản phẩm phù hợp như: sản phẩm huy động vốn giúp tạo thêm kênh đầu tư cho các khoản tiền tiết kiệm của các hộ gia đình khu vực này, các sản phẩm thanh toán để hỗ trợ các doanh nghiệp sản xuất kinh doanh tăng nhanh vòng luân chuyển vốn…là một nhu cầu tất yếu.

Những năm qua, tuy hệ thống các tổ chức tín dụng tăng lên rất nhanh nhưng chủ yếu tập trung ở đô thị, còn địa bàn nông thôn dường như vẫn chỉ là "thị trường” của riêng Agribank, Ngân hàng chính sách xã hội và Qũy tín dụng nhân dân. Mạng lưới của các tổ chức tín dụng trên địa bàn Hà Nội phân bố chưa đồng đều, khu vực ngoại thành với diện tích rộng, dân số đông, thì mạng lưới tổ chức tín dụng còn khá ít vì vậy, hoạt động của các tổ chức tín dụng chưa khai thác hết tiềm năng cũng như đáp ứng hết nhu cầu phát triển của khu vực nông thôn và kinh tế ngoại thành. Nguồn vốn của các tổ chức tín dụng này mới chỉ đủ phục vụ cho mô hình kinh tế hộ gia đình, một số ít các doanh nghiệp nhỏ và các đối tượng chính sách xã hội. Còn các chương trình đầu tư quy mô phục vụ cho các dự án lớn thì hầu như các tổ chức tín dụng vẫn khó có thể đáp ứng được.

Hiện nay, các tổ chức tín dụng đang cung cấp các sản phẩm, DVNH cho khu vực nông thôn còn chưa phong phú, các dịch vụ thanh toán, huy động vốn, cho vay rất truyền thống, các dịch vụ thanh toán gắn với công nghệ hiện đại, dịch vụ tài chính chưa phát triển, các dịch vụ tín dụng của ngân hàng chưa bao gồm các dịch vụ hỗ trợ đi kèm,…

Trong xu thế cạnh tranh, áp lực ngày càng lớn và thời gian ngày càng được coi trọng. Hệ thống tài chính ngày càng phát triển và xu hướng sử dụng tiền mặt trong giao dịch sẽ được giảm thiểu. Các giao dịch sẽ được thực hiện chủ yếu qua ngân hàng. Với sự hỗ trợ của công nghệ thông tin, thời gian làm việc ngày càng tăng và cá nhân, doanh nghiệp càng ngày càng có xu hướng làm việc vào cả những ngày nghỉ. Để đáp ứng nhu cầu chi tiêu trong nền kinh tế không sử dụng tiền mặt, việc giao dịch gián tiếp với ngân hàng là một đòi hỏi tất yếu. Giao dịch gián tiếp cho phép khách hàng làm việc với ngân hàng mọi lúc, mọi nơi, không cần phải hẹn gặp trực tiếp. Giao dịch gián

tiếp phổ biến hiện nay là Telephone banking, internet banking, home banking... Tuy nhiên, các dịch vụ khác như internet banking, telephone banking ở các ngân hàng thương mại Việt Nam tại khu vực nông thôn còn nhiều hạn chế do yêu cầu đầu tư lớn về công nghệ và đặc biệt là để đầu tư vào KVNN-NTthì những yêu cầu về một cơ sở vật chất hạ tầng đảm bảo chất lượng, yêu cầu về trình độ khách hàng để có thể tiếp nhận được các dịch vụ công nghệ hiện đại đang là một vấn đề quan trọng mà các ngân hàng thương mại luôn cân nhắc. Công nghệ ngân hàng, cũng như mạng lưới viễn thông chủ yếu phát triển tập trung ở các quận nội thành Hà Nội, dân cư đông đúc, còn các vùng sâu, vùng xa ở các huyện ngoại thành đã được chú ý, nhưng còn chưa phát triển, nên cũng rất hạn chế đến việc người dân khu vực này tiếp cận được với các sản phẩm dịch vụ hiện đại hơn, cũng như các tổ chức tài chính, tín dụng khó có thể mở rộng mạng lưới của mình.

Thêm vào đó, nhu cầu được đảm bảo an toàn về giao dịch và thông tin tài chính của khách hàng ngày càng tăng lên. Dữ liệu của ngân hàng được lưu trữ trong hệ thống máy chủ và thường được bảo vệ bằng cả các giải pháp công nghệ về cả phần cứng và phần mềm. Các thông tin được lưu trữ trên máy chủ và đa số người sử dụng đều không có kiến thức chuyên sâu về bảo mật thường có nhận thức không đúng về bảo mật thông tin. Thông tin là vô hình và được lưu trên hệ thống máy chủ nên nhiều người cho rằng nguy cơ bị lấy trộm thông tin là không lớn. Tuy nhiên, nguy cơ mất trộm thông tin không phải là nhỏ. Trong đó, có những dữ liệu nếu bị lộ sẽ ảnh hưởng lớn đến hoạt động sản xuất kinh doanh đối với doanh nghiệp và ảnh hưởng đến đời sống riêng tư của cá nhân. Các tổ chức tội phạm cũng ứng dụng sự phát triển của công nghệ thông tin vào việc đột nhập và đánh cắp thông tin từ hệ thống ngân hàng. Nguy cơ mất dữ liệu cũng nằm ngay trong ngân hàng, nếu máy tính xách tay của người quản trị mạng bị mất thì có thể có tới hàng trăm ngàn tài khoản khách hàng sẽ bị lộ thông tin. Mặt khác, các tội phạm mạng thường có xu hướng tập trung đánh cắp thông tin tài chính. Vậy, rủi ro bảo mật của khách hàng là không nhỏ và khách hàng ở bất kỳ đâu cũng luôn có nhu cầu bảo mật thông tin.

Các DVNH đặc biệt là các DVNH dựa trên các công nghệ hiện đại như thanh toán qua ngân hàng, các sản phẩm đầu tư tài chính…đối với người tiêu dùng nhất là ở khu vực nông thôn Việt Nam còn khá mới mẻ, những thông tin về các dịch vụ này của ngân hàng chưa phong phú. Hơn nữa, các DVNH mang tính vô hình: Nó không tồn tại dưới dạng vật chất, nó là một quá trình thể hiện được qua các phương tiện chuyển giao dịch vụ cho khách hàng như địa điểm cung cấp, thái độ và trình độ của nhân viên giao dịch, thời gian giao dịch… Chính vì vậy khó có thể dùng những chỉ tiêu kỹ thuật cụ

thể để xác định chất lượng dịch vụ.. DVNH không tách rời giữa quá trình tiêu dùng với quá trình sản xuất và cung ứng dịch vụ (cung ứng dịch vụ và tiêu dùng diễn ra đồng thời). Ngân hàng cung ứng dịch vụ phải có sự tham gia trực tiếp của khách hàng, vì vậy yếu tố khách hàng là rất quan trọng trong kinh doanh ngân hàng.

Ngoài ra, DVNH hiện đại còn vô cùng đa dạng, phong phú và không ngừng phát triển. Hiện nay, trên thế giới có hàng nghìn loại DVNH khác nhau. Có thể nói các ngân hàng đều đang cố gắng phát triển theo hướng kinh doanh đa năng chứ không chỉ đơn thuần thực hiện những nghiệp vụ truyền thống trước khi như nhận tiền gửi, cấp tín dụng và làm trung gian thanh toán. Với mỗi loại hình dịch vụ, các ngân hàng đều cố gắng đa dạng các hình thức cung cấp. Chỉ đơn cử dịch vụ thanh toán của Ngân hàng, bên cạnh kênh phân phối truyền thống tại chi nhánh ngân hàng, các ngân hàng đã mở rộng cung cấp các kênh mới như home banking, phone banking, e - banking, ATM và POS....., tạo điều kiện thuận loại hơn cho khách hàng tiếp cận các DVNH. Các DVNH hiện đại này đang có ảnh hưởng tích cực đến hoạt động ngân hàng, mở ra một hướng phát triển mới cho ngành dịch vụ này.

Nhiều DVNH hiện đại chứa hàm lượng công nghệ thông tin cao, tính năng tác dụng của các dịch vụ không ngừng được tinh vi hoá, chuyên nghiệp hóa và quan trọng hơn là sự xuất hiện liên tục những dịch vụ mới. DVNH hiện đại ra đời và phát triển sự hỗ trợ đắc lực của công nghệ thông tin. Không chỉ có các dịch vụ mới sử dụng phương tiện kỹ thuật hiện đại mà các nhu cầu dịch vụ từ phía khách hàng trong điều kiện hiện nay đòi hỏi đang ngày càng tăng lên, đặc biệt trong môi trường cạnh tranh gay gắt hiện nay, và nhất là khi xuất hiện sự cạnh tranh từ các tổ chức tài chính phi ngân hàng.

Các khách hàng khu vực nông thôn có đặc điểm trình độ dân trí thấp, phần lớn người dân ở khu vực nông thôn dân trí không đồng đều, ít được tiếp cận với những tiến bộ khoa học kỹ thuật nên nếu như không có những tư vấn về phát triển kinh kế hoặc những hỗ trợ về kiến thức phát triển hoạt động kinh doanh thì họ cũng không mạnh dạn để đầu tư cho sản xuất của mình. Theo nghiên cứu ngân hàng nông nghiệp và phát triển nông thôn các hộ vay vốn tại các tổ chức tín dụng chính thức phần lớn là các chủ hộ có trình độ học vấn học hết trung học cơ sở như trong tổng số hộ vay vốn tại Ngân hàng nông nghiệp và phát triển nông thôn có trên 30% số hộ có trình độ trung học phổ thông. Mặc dù rất có nhu cầu về vốn đầu tư, có nhu cầu về sử dụng các dịch vụ ngân hàng để thúc đẩy hiệu quả hoạt động kinh doanh của mình nhưng có nhiều hộ sản xuất không tự xây dựng được phương án kinh doanh, không đáp ứng được với những yêu cầu quy trình thủ tục để tiếp cận nguồn vốn… Đây chính là một trong