gần gấp đôi so với năm 2002. Tuy nhiên xét trong tổng thể đầu tư của toàn bộ nền kinh tế thì tỉ lệ vốn FDI tăng không đáng kể (từ 3.9% năm 2002 đến 4% năm 2005). Sau năm 2005 thì doanh thu mức bán lẻ hàng hóa và dịch vụ của khu vực này ngày càng tăng, nhưng tỷ lệ so vói tổng thể nền kinh tế thì lại có xu hướng giảm nhẹ, xuống chỉ còn mức 3,7% (năm 2006 và 2007), rồi xuống mức 3,4% năm 2008.

Xét về doanh thu thì mức tăng của khu vực FDI là khá chậm và chưa đáp ứng được những mong đợi. Điều này được thể hiện cụ thể hơn qua Biểu đồ 4 dưới đây:

Doanh thu

Đơn vị: nghìn tỷ đồng

2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | |

45.5 | 52.4 | 59.8 | 62.2 | 75.31 | 79.67 | 96.48 | |

224.5 | 267.8 | 323.6 | 399.9 | 498.61 | 638.84 | 853.81 | |

10.9 | 13.7 | 15.1 | 18.2 | 22.283 | 27.644 | 33.513 | |

280.9 | 333.9 | 398.5 | 480.3 | 596.21 | 746.16 | 983.8 |

Có thể bạn quan tâm!

-

Tổng Hợp Các Chỉ Tiêu Về Mạng Lưới Chợ Trên Cả Nước Năm 2006

Tổng Hợp Các Chỉ Tiêu Về Mạng Lưới Chợ Trên Cả Nước Năm 2006 -

Mở Cửa Để Phát Triển Phù Hợp Với Nhu Cầu Tiêu Dùng Ngày Càng Cao Của Người Dân

Mở Cửa Để Phát Triển Phù Hợp Với Nhu Cầu Tiêu Dùng Ngày Càng Cao Của Người Dân -

Các Quy Định Của Việt Nam Đối Với Thu Hút Đầu Tư Trực Tiếp Nước Ngoài Vào Ngành Dịch Vụ Phân Phối Bán Lẻ

Các Quy Định Của Việt Nam Đối Với Thu Hút Đầu Tư Trực Tiếp Nước Ngoài Vào Ngành Dịch Vụ Phân Phối Bán Lẻ -

Thu hút vốn đầu tư trực tiếp nước ngoài vào ngành dịch vụ phân phối bán lẻ theo lộ trình cam kết WTO - 8

Thu hút vốn đầu tư trực tiếp nước ngoài vào ngành dịch vụ phân phối bán lẻ theo lộ trình cam kết WTO - 8 -

Dự Báo Phát Triển Ngành Dịch Vụ Phân Phối Bán Lẻ Của Việt Nam Theo Lộ Trình Cam Kết Wto

Dự Báo Phát Triển Ngành Dịch Vụ Phân Phối Bán Lẻ Của Việt Nam Theo Lộ Trình Cam Kết Wto -

Xu Hướng Chi Tiêu Cá Nhân Của Người Tiêu Dùng Việt Nam

Xu Hướng Chi Tiêu Cá Nhân Của Người Tiêu Dùng Việt Nam

Xem toàn bộ 105 trang tài liệu này.

1000

900

800

700

600

500

400

300

200

100

Khu vực nhà nước Khu vực tư nhân

Khu vực có vốn FDI

Tổng

Biểu đồ 4: Tổng mức bán lẻ hàng hóa và doanh thu dịch vụ tiêu dùng theo các khu vực kinh tế giai đoạn 2002 – 2008

Nguồn: Tổng cục thống kê

Dựa trên biểu đồ trên thì một điều có thể nhìn thấy rõ nhất là doanh thu bán lẻ hàng hóa và dịch vụ tiêu dùng của khu vực tư nhân tăng lên nhanh chóng, trong khi đó, khu vực có vốn FDI thì mức độ tăng lên là không đáng kể. Trong vòng 7 năm, từ 2002 đến 2008, doanh thu của khu vực FDI chỉ tăng từ 10,9 nghìn tỷ lên 33,51 nghìn tỷ đồng. Đây là mức tăng khá ít và chưa đáp ứng được một thị trường đang phát triển nhanh chóng như Việt Nam.

2.2.2. Thực trạng thu hút đầu tư trực tiếp nước ngoài vào dịch vụ phân phối bán lẻ sau khi Việt Nam gia nhập WTO

2.2.2.1. Về quy mô

Bảng 8: FDI đăng kí vào lĩnh vực phân phối bán lẻ của Việt Nam sau khi gia nhập WTO

Đơn vị: USD

Tổng vốn đầu tư đăng kí | Số dự án | Trung bình VĐT/dự án | |

2007 | 13.900.000 | 4 | 3.475.000 |

2008 | 34.218.000 | 6 | 5.703.000 |

3/2009 | 8.553.450 | 2 | 4.276.725 |

Nguồn: Cục đầu nước ngoài – Bộ kế hoạch đầu tư

Như vậy sau hơn 2 năm gia nhập WTO, nhìn chung quy mô của các dự án còn khá nhỏ và chưa thật sự như mong đợi. Hơn nữa, số vốn FDI đầu tư vào phân phối bán lẻ còn rất khiêm tốn.

Năm 2008 là năm có số vốn đầu tư cũng như số dự án nhiều nhất sau khi gia nhập WTO. Điều này cũng dễ hiểu bởi đây là năm mà một số văn bản pháp lý của Việt Nam về vấn đề đầu tư trực tiếp nước ngoài vào thị trường bán lẻ tương đối hoàn thiện hơn so với năm đầu tiên gia nhập WTO (2007). Hơn thế, sự phát triển kinh tế trong những năm trước đó, cộng với tiềm năng phát triển ngành bán lẻ tại Việt Nam cũng là những nguyên nhân khiến các

nhà đầu tư nước ngoài quyết định đầu tư nhiều hơn vào thị trường phân phối bán lẻ còn non trẻ của Việt Nam.

Tuy nhiên, điều bất ngờ là trong 3 tháng đầu năm 2009, sau khi Việt Nam thực hiện cam kết WTO mở cửa toàn bộ thị trường bán lẻ và không hạn chế tỷ lệ vốn góp đối với các doanh nghiệp nước ngoài thì tình hình lại không khả quan như mong đợi. Số dự án cũng như số vốn đầu tư khá nhỏ. Điều này có thể lý giải là do tình hình suy thoái kinh tế thế giới đã khiến các doanh nghiệp e ngại khi đầu tư vào một thị trường mới. Bên cạnh đó, cũng có thể hiểu tâm lý thăm dò của các nhà đầu tư nước ngoài khi thị trường bán lẻ Việt Nam bắt đầu mở cửa. Họ sẽ xem xét kĩ tình hình, nghiên cứu thị trường tiêu dùng và chờ đợi cơ hội để thâm nhập vào thị trường nước ta một cách mạnh mẽ. Trong thời gian tới, các doanh nghiệp bán lẻ nước ngoài có thể sẽ có động thái tích cực hơn trong việc đầu tư vào thị trường bán lẻ Việt Nam.

Hiện nay, có thể thấy, số lượng của các doanh nghiệp phân phối trong nước cũng như các hộ kinh doanh cá thể trong nước so với số lượng các nhà phân phối của nước ngoài đang có mặt tại Việt Nam có sự chênh lệch khá lớn. Các tập đoàn tham gia vào lĩnh vực này thì nếu như không kể tới các tập đoàn phân phối chuyên doanh như Zen Plaza về thời trang, Lotteria, KFC, BBQ Chicken về đồ ăn, Medicare về sản phẩm chăm sóc sức khoẻ, sẽ chỉ có khoảng 3 - 4 tập đoàn phân phối bán lẻ hàng hoá tiêu dùng tổng hợp là Metro Cash & Carry của Đức, Bourbon của Pháp và Parkson của Malaysia, Diamond Plaza của Hàn Quốc đang trực tiếp cạnh tranh trên thị trường bán lẻ ở Việt Nam thông qua hệ thống các siêu thị, trung tâm thương mại, trung tâm bán lẻ quy mô lớn. Trong đó, tập đoàn Parkson và Diamond Plaza mặc dù có thực hiện bán lẻ tổng hợp nhiều mặt hàng nhưng cũng chủ yếu là các dòng sản phẩm thời trang, mỹ phẩm, quà tặng cao cấp. Trong khi đó, có tới hàng chục doanh nghiệp trong nước đã và đang tổ chức hoạt động kinh doanh phân phối của mình theo các hệ thống trung tâm thương mại, chuỗi siêu thị, chuỗi cửa

hàng bán lẻ kiểu này, và chưa kể đến khoảng 900 nghìn hộ kinh doanh cá thể đang hoạt động ở khắp các vùng miền trong nước. Tuy nhiên, các tập đoàn này đang mở rộng thêm hệ thống của mình. Tập đoàn Metro Cash & Carry của Đức với hệ thống 8 trung tâm bán buôn quy mô lớn đang hoạt động ở Hà Nội, Thành phố Hồ Chí Minh, Cần Thơ, Hải Phòng, Đà Nẵng. Tại Hà Nội, sau khi khi thành công với siêu thị Metro (Cổ Nhuế), Metro Hoàng Mai cũng đã đi vào hoạt động.

- Tập đoàn Bourbon của Pháp với hệ thống 10 đại siêu thị bán lẻ BigC đang hoạt động ở Hà Nội, Hải Phòng, Đà Nẵng, Biên Hoà, Thành phố Hồ Chí Minh.

- Tập đoàn Parkson của Malaysia với 03 trung tâm mua sắm quy mô lớn đang hoạt động tại Thành phố Hồ Chí Minh, Hà Nội và Hải Phòng.

- Tập đoàn Diamond Plaza của Hàn Quốc với 01 trung tâm mua sắm quy mô lớn đang hoạt động tại Thành phố Hồ Chí Minh.

- KFC tính đến tháng 12/2009 đã có 15 cửa hàng tại Hà Nội và 77 cửa hàng trên toàn quốc

- Chuỗi bán hàng ăn nhanh Hàn Quốc, BBQ Chicken, từ cửa hàng đầu tiên vào năm 2007 đến nay đã có 9 cửa hàng tại Hà Nội và 1 cửa hàng tại Thành phố Hồ Chí Minh.

2.2.2.2. Về cơ cấu vốn

2.2.2.2.1. Xét theo đối tác đầu tư

Tính đến đầu tháng 3 năm 2008, đã có 14 nước có dự án đầu tư vào lĩnh vực phân phối bán lẻ của Việt Nam. Tuy lượng vốn của các nước còn nhỏ nhưng nó là đóng vai trò khá quan trọng trong việc thúc đẩy phát triển hệ thống phân phối bán lẻ của Việt Nam.

Bảng 9: FDI đăng ký vào lĩnh vực phân phối bán lẻ của Việt Nam xét theo đối tác đầu tư tính đến tháng 3/2008

Đơn vị: USD

Tên nước | Số dự án | Tổng vốn đầu tư đăng ký | Bình quân | |

1 | Nhật Bản | 3 | 37.800.700 | 12.600.233,33 |

2 | Pháp | 4 | 161.975.000 | 40.493.750 |

3 | Đức | 1 | 120.000.000 | 120.000.000 |

4 | Hàn Quốc | 4 | 51.550.000 | 12.887.500 |

5 | Hồng Kông | 4 | 26.200.000 | 6.550.000 |

6 | Đan Mạch | 2 | 1.100.000 | 550.000 |

7 | Singapore | 2 | 15.000.000 | 7.500.000 |

8 | Hoa Kỳ | 1 | 800.000 | 800.000 |

9 | Lào | 1 | 300.000 | 300.000 |

10 | Đài Loan | 1 | 4.994.506 | 4.994.506 |

11 | Trung Quốc | 2 | 1.625.000 | 812.500 |

12 | Anh | 1 | 67.000.000 | 67.000.000 |

13 | Malaysia | 1 | 200.000 | 200.000 |

14 | Nga | 1 | 17.000.000 | 17.000.000 |

Tổng | 28 | 505.545.206 | 18.055.186 |

Nguồn: Cục đầu tư nước ngoài – Bộ Kế hoạch và đầu tư

Như vậy, đã có 3 nước đầu tư nhiều nhất vào lĩnh vực phân phối bán lẻ của Việt Nam là Pháp, Hàn Quốc, Hồng Kông ( mỗi nước 4 dự án). Trong 14 nước đó, Pháp và Đức là những nước có tổng vốn đầu tư lớn nhất với 161,975 triệu USD và 120 triệu USD. Sự có mặt của tập đoàn Bourbon của Pháp và Metro Cash & Carry của Đức đã đánh dấu những bước chuyển mình của thị trường bán lẻ Việt Nam trong những năm qua đồng thời góp phần không nhỏ trong việc thúc đẩy đầu tư, nâng cao chất lượng phục vụ và quản lý của các doanh nghiệp trong nước.

Sức ép cạnh tranh từ các doanh nghiệp FDI mang lại đã là một giải pháp lớn để phát triển lĩnh vực phân phối bán lẻ của nước ta.

2.2.2.2.2. Xét theo địa bàn đầu tư

Việc phân bố các dự án theo vùng lãnh thổ ảnh hưởng lớn đ ến trình độ phát triển kinh tế - xã hội của một quốc gia. Việc phân bố này sẽ tạo ra sự hài hòa giữa các vùng đồng thời quyết định đến tăng trưởng chung của cả nước. FDI vào phân phối bán lẻ lại là một nguồn vốn có ảnh hưởng rất lớn vì nó tác động đến cả một phong tục mua bán truyền thống, và có vai trò quan trọng trong việc phát triển thương mại trong nước. Vì vậy khi phê duyệt dự án, nhà nước đã phải cân nhắc một cách khá kỹ càng.

Bảng 10: FDI vào lĩnh vực phân phối bán lẻ của Việt Nam xét theo địa bàn đầu tư tính đến tháng 3/2008

Đơn vị: USD

Địa phương | Số dự án | Tổng VĐT | Bình quân | |

1 | Lâm Đồng | 1 | 5.000.000 | 5.000.000 |

2 | Lạng Sơn | 2 | 5.375.000 | 2.687.500 |

3 | Hải Phòng | 2 | 21.000.000 | 10.500.000 |

4 | Thái Bình | 1 | 4.994.506 | 4.994.506 |

5 | TP Hồ Chí Minh | 9 | 282.425.000 | 31.380.560 |

6 | Nghệ An | 1 | 300.000 | 300.000 |

7 | Thừa Thiên Huế | 1 | 800.000 | 800.000 |

8 | Hà Nội | 7 | 101.000.700 | 14.485.810 |

9 | Bình Thuận | 1 | 17.000.000 | 17.000.000 |

10 | Đồng Nai | 1 | 54.000.000 | 54.000.000 |

11 | Đà Nẵng | 1 | 12.000.000 | 12.000.000 |

12 | Cao Bằng | 1 | 1.250.000 | 1.250.000 |

Tổng | 28 | 505.545.206 | 18.055.186 |

Nguồn: Cục đầu tư nước ngoài – Bộ Kế hoạch và Đầu tư

Tính đến tháng 3 năm 2008 đã có 12 tỉnh thành được nhận vốn đầu tư trực tiếp nước ngoài vào lĩnh vực phân phối bán lẻ. Tuy nhiên, vốn FDI này chủ yếu vào các thành phố lớn của Việt Nam là TP Hồ Chí Minh và Hà Nội. TP Hồ Chí Minh dẫn đầu với 9 dự án có tổng vốn đầu tư là 282.425.000 USD, bình quân 31.380.560 USD/dự án. Tiếp đó là Hà Nội với 7 dự án có tổng 101.000.700 USD, bình quân 14.485.810 USD/dự án. Nguồn vốn chủ yếu được đầu tư vào những thành phố lớn vì những thành phố này tập trung khá đông dân. Thu nhập bình quân trên đầu người ở những thành phố này cũng khá cao so với các khu vực khác. Tại TP Hồ Chí Minh là vào khoảng 2.000 USD/ người, tại Hà Nội là 1.500 USD/ người. Do đó mức tiêu dùng ở những thành phố này cao nhất tại Việt Nam, đặc biệt là tiêu dùng vào những hàng hóa cao cấp. Điều đó lại càng làm cho lĩnh vực phân phối bán lẻ tại đây trở nên hấp dẫn đối với các nhà bán lẻ nước ngoài. [3]

Tóm lại, có thể thấy các nhà phân phối nước ngoài mặc dù chưa có diện bao phủ rộng song đã có mặt ở hầu hết các trung tâm mua sắm và tiêu dùng lớn của Việt Nam ở cả 3 miền Bắc - Trung - Nam. Các doanh nghiệp phân phối trong nước mặc dù có lợi thế hơn về diện bao phủ song đều gặp phải sự cạnh tranh gay gắt với các trung tâm phân phối của nhà đầu tư nước ngoài ở những khu vực thị trường có dung lượng lớn như Hà Nội, Đà Nẵng, Thành phố Hồ Chí Minh, Cần Thơ...

2.2.3. Đánh giá tác động của việc thu hút đầu tư trực tiếp nước ngoài vào ngành dịch vụ phân phối bán lẻ Việt Nam

2.2.3.1. Tác động tích cực 2.2.3.1.1. Tác động tích cực

Thứ nhất, đẩy mạnh tốc độ tăng trưởng dịch vụ phân phối

Bên cạnh những yếu tố nội tại của nền kinh tế Việt Nam đang trong quá trình phát triển khá mạnh mẽ trong những năm gần đây, sự tham gia

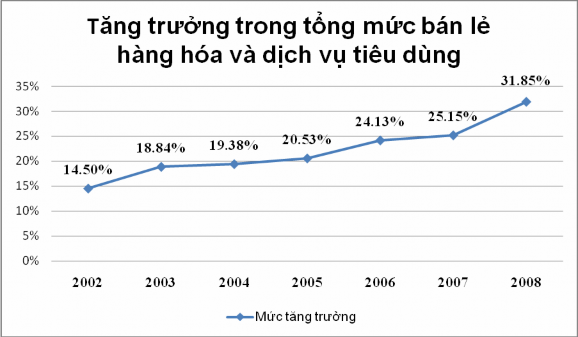

của các doanh nghiệp FDI vào lĩnh vực phân phối bán lẻ cũng tạo nên những động lực và điều kiện thúc đẩy tốc độ tăng trưởng của lĩnh vực này. Biểu đồ 5 về Mức tăng trưởng bán lẻ hàng hóa và dịch vụ sẽ cho thấy một cái nhìn rõ nét hơn về điều này:

Biểu đồ 5: Tăng trưởng trong tổng mức bán lẻ hàng hóa và dịch vụ tiêu dùng giai đoạn 2002 – 2008

Nguồn: Tổng cục thống kê

Mức tăng trưởng này tăng dần qua các năm, từ 14,5% năm 2002 lên 18,84% năm 2003 rồi lên đến 25,15% năm 2007 và cao nhất là 31,85% vào năm 2008 đã cho thấy tiềm năng phát triển mạnh mẽ của thị trường dịch vụ phân phối bán lẻ tại Việt Nam. Điều này có được cũng chính là nhờ sự xuất hiện của các nhà đầu tư nước ngoài trên thị trường.

Tại các thành phố lớn, phương thức bán lẻ hiện đại đang thay thế dần phương thức truyền thống. Trước đây, phương thức bán lẻ hiện đại rất ít, chỉ đạt khoảng 3% (năm 2001) thì nay đã lên tới 10-15% (năm 2007) và khoảng 18% (năm 2009). Phân tích của Công ty nghiên cứu thị trường AC