phần cho vay và huy động vốn cao. Năm 1993, thống lĩnh thị phần huy động tới 91%, năm 1994 giảm nhưng vẫn ở mức cao 88%. Trong khi đó thị phần tín dụng cũng chiếm khá lớn, năm 1993 nắm 89%, 1994 nắm 85%. Tuy nhiên hiện nay thị phần của NHNN đã chuyển dần sang các NHTMCP, những thay đổi mạnh mẽ trong giai đoạn 2005-2006, giai đoạn mà các NHTMCP có những tăng trưởng mạnh mẽ về mạng lưới, quy mô vốn, quy mô tổng tài sản, sản phẩm đa dạng hơn, dịch vụ chăm sóc khách hàng tốt hơn với sự cạnh tranh mạnh mẽ giữa các NH nội địa và nước ngoài. Bảng 2.2 trình bày chi tiết thị phần tiền gửi và thị phần tín dụng của hệ thống NH qua các năm:

Bảng 2.2 Thị phần tiền gửi của các NHTMCP Việt Nam qua các năm (%)

1993 | 1994 | 1995 | 1996 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | |

NHTM nhà nước | 91 | 88 | 80 | 76 | 77 | 80 | 79 | 78 | 75 | 74 | 69 | 59 | 60 | 51 |

NHTM cổ phần | 6 | 8 | 9 | 10 | 11 | 9 | 10 | 11 | 13 | 17 | 22 | 30 | 29 | 33 |

Chi nhánh NH nước ngoài & NH liên doanh | 2 | 3 | 10 | 13 | 11 | 10 | 10 | 10 | 10 | 8 | 8 | 9 | 9 | 15 |

Tổ chức tín dụng khác | 1 | 1 | 1 | 1 | 1 | 1 | 1 | 1 | 2 | 2 | 1 | 2 | 2 | 1 |

Có thể bạn quan tâm!

-

Các nhân tố ảnh hưởng đến quyết định nghỉ việc của nhân viên trong các Ngân hàng TMCP Việt Nam tại TP Hồ Chí Minh - 2

Các nhân tố ảnh hưởng đến quyết định nghỉ việc của nhân viên trong các Ngân hàng TMCP Việt Nam tại TP Hồ Chí Minh - 2 -

Mô Hình Nghiên Cứu Về Quyết Định Nghỉ Việc

Mô Hình Nghiên Cứu Về Quyết Định Nghỉ Việc -

Sơ Lược Sự Hình Thành Và Phát Triển Hệ Thống Ngân Hàng Tmcp Việt Nam

Sơ Lược Sự Hình Thành Và Phát Triển Hệ Thống Ngân Hàng Tmcp Việt Nam -

Biểu Đồ Tỷ Lệ Giới Tính Của Đối Tượng Nghiên Cứu

Biểu Đồ Tỷ Lệ Giới Tính Của Đối Tượng Nghiên Cứu -

Mô Hình Nghiên Cứu Điều Chỉnh Các Giả Thuyết Của Mô Hình:

Mô Hình Nghiên Cứu Điều Chỉnh Các Giả Thuyết Của Mô Hình: -

Kiểm Định Sự Khác Biệt Về Việc Ra Quyết Định Nghỉ Việc Đối Với Các Biến Định Tính

Kiểm Định Sự Khác Biệt Về Việc Ra Quyết Định Nghỉ Việc Đối Với Các Biến Định Tính

Xem toàn bộ 102 trang tài liệu này.

(Nguồn: Báo cáo thường niên Ngân hàng Nhà Nước năm 2010 & Báo cáo số 49/BC-NHNN năm 2009 của NH Nhà nước về việc rà soát 10 năm thực hiện Luật các TCTD)

Bảng 2.3 Thị phần tín dụng của các NHTMCP Việt Nam qua các năm (%)

1993 | 1994 | 1995 | 1996 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | |

NHTM nhà nước | 89 | 85 | 75 | 74 | 77 | 79 | 79 | 78 | 79 | 73 | 65 | 55 | 52 | 49 |

NHTM cổ phần | 7 | 11 | 15 | 14 | 9 | 9 | 10 | 11 | 12 | 15 | 21 | 29 | 32 | 30 |

Chi nhánh NHTM nước ngoài & NHTM liên doanh | 3 | 3 | 8 | 10 | 12 | 10 | 9 | 9 | 10 | 10 | 9 | 9 | 10 | 14 |

Tổ chức tín dụng khác | 1 | 1 | 2 | 2 | 2 | 2 | 2 | 2 | 2 | 2 | 5 | 7 | 6 | 7 |

(Nguồn: Báo cáo thường niên Ngân hàng Nhà Nước năm 2010 & Báo cáo số 49/BC-NHNN năm 2009 của NH Nhà nước về việc rà soát 10 năm thực hiện Luật các TCTD)

2.3 Hiện trạng nhân lực trong ngành Ngân hàng tại Việt Nam hiện nay

Theo thống kê của Ngân hàng nhà nước trong quyết định số 219/QĐ-NHNN ký ngày 09/02/2012 về việc “phê duyệt quy hoạch phát triển nhân lực ngành Ngân hàng giai đoạn 2011 – 2020”, cho thấy trong những năm qua, hệ thống Ngân hàng tại Việt Nam đã phát triển nhanh cả về quy mô và chất lượng. Để đáp ứng nhu cầu dịch vụ của nền kinh tế, các tổ chức tín dụng nói chung đã mở rộng quy mô, phát triển mạng lưới, thiết lập gần 7.000 chi nhánh và điểm giao dịch ở khắp các vùng miền cả nước, theo đó số lượng nhân lực trong ngành cũng tăng lên nhanh chóng.

2.3.1 Tổng số và cơ cấu nhân lực:

Tổng số nhân lực trong ngành Ngân hàng hiện nay là 175.247 người. Trong đó, số làm việc trong hệ thống Ngân hàng Nhà nước: 6.322 người, hệ thống các tổ chức tín dụng: 168.925 người, bao gồm các nhóm TCTD như sau: Ngân hàng Thương mại nhà nước: 83.709 người, NHTM cổ phần: 66.903 người, Khối Quỹ tín dụng nhân dân: 12.952 người, Ngân hàng liên doanh: 1.760 người, Công ty tài chính: 3.601 người. Trong 10 năm qua, quy mô nhân lực ngành Ngân hàng tăng lên nhanh chóng, từ 67.558 người năm 2000 lên 175.247 người năm 2010, gấp 2,59 lần so với năm 2000 và với tốc độ tăng nhân lực bình quân từ năm 2000 đến năm 2010 là 10,03%, cao hơn tốc độ tăng trưởng kinh tế bình quân giai đoạn này (tăng trưởng kinh tế bình quân 7,2%). Kết quả đánh giá của các đơn vị trong ngành (cả Ngân hàng Nhà nước và các Tổ chức tín dụng) cho thấy, về mặt lượng, số nhân lực trong ngành đủ đáp ứng yêu cầu công việc.

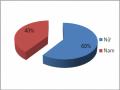

Cơ cấu nhân lực theo độ tuổi: Nhân lực trong ngành Ngân hàng tương đối trẻ, tại thời điểm hiện tại, lao động có độ tuổi dưới 30 chiếm 60,11%, từ 30-50 tuổi chiếm 35,05%, và từ trên 50 tuổi trở lên chiếm 4,84%. Tương tự như vậy, cơ cấu tuổi của nhân lực hệ thống Ngân hàng nhà nước có tỷ lệ tương ứng là 26,54%, 53,27% và 20,18%. Nguồn nhân lực hiện tại đủ điều kiện sức khỏe và trình độ để tiếp cận kiến thức và công nghệ mới.

Hình 2.1 Biểu đồ tỷ lệ nhóm tuổi nhân viên ngành Ngân hàng 2010

Theo kết quả khảo sát, xu thế trẻ hóa thể hiện khá rò nét trong 5 năm trở lại đây, đặc biệt là trong giai đoạn 2007-2009, độ tuổi từ 31-40 tăng rất chậm, còn tăng nhanh ở độ tuổi dưới 30. Bên cạnh mặt tích cực về kết quả đạt được từ nguồn nhân lực trẻ, năng động, sáng tạo thì vấn đề ở đây đó là việc Ngân hàng sẽ gặp khó khăn về nguồn nhân lực chất lượng cao, có kinh nghiệm trong giai đoạn tới, kể cả nguồn nhân lực được sử dụng làm chuyên gia kinh nghiệm đào tạo các thế hệ nhân viên trẻ sau này. Hơn thể nữa, việc các NHTM phát triển quá nhanh các chi nhánh trong giai đoạn 2005-2009 cũng làm ảnh hưởng đến đội ngũ các chuyên gia kinh nghiệm. Đội ngũ chuyên gia kinh nghiệm này hầu như trở thành lãnh đạo cấp trung hoặc cấp cao của chính Ngân hàng hoặc các Ngân hàng khác. Đội ngũ nhân viên trẻ ngày càng khó tiếp cận được kinh nghiệm của các chuyên gia lâu năm vì nhiều Ngân hàng hoàn toàn thiếu hụt đội ngũ chuyên môn, kinh nghiệm này.

![]()

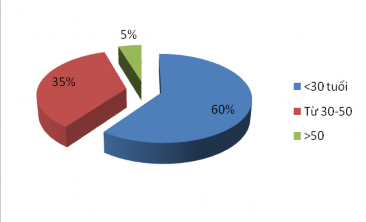

Cơ cấu theo giới tính: Tổng số lao động nữ trong ngành chiếm 61%. Đây là một tỷ lệ cao so với các bộ ngành khác. Với cơ cấu như vậy ít nhiều ảnh hưởng tới hoạt động của các đơn vị. Nhiều vị trí công việc không phù hợp với nữ nhưng không có nam giới có đủ kiến thức và năng lực làm việc. Với cơ cấu nhân lực trẻ có tỷ lệ cao, nữ giới nhiều với việc thực hiện thiên chức làm mẹ cũng phần nào ảnh hưởng tới hiệu quả sử dụng nhân lực và hiệu quả làm việc trong ngành. Đặc biệt, có phòng ban, tỉ lệ nữ trẻ dưới 30 tuổi chiếm 80% tổng số nhân lực trong đơn vị, điều này ảnh

hưởng rất lớn đến hoạt động của đơn vị. Tuy nhiên, xu hướng này đang giảm dần vì số lượng nam giới học ngành tài chính Ngân hàng ngày càng tăng, và các Ngân hàng tuyển dụng nhân lực mới trong thời gian gần đây đã có nhiều chính sách thu hút và ưu tiên tuyển nam giới

.

Hình 2.2 Biểu đồ tỷ lệ giới tính nhân viên Ngân hàng 2010

Cơ cấu nhân lực theo vùng, miền: lao động Ngân hàng tập trung chủ yếu ở vùng Đồng bằng sông Cửu Long chiếm 10,46%. Thấp nhất là vùng Tây Nguyên 2,83%, vùng trung di và miền núi phía Bắc 2,23%. Viêc phân bổ nhân lực này cũng phù hợp với sự phát triển kinh tế của các vùng miền, phù hợp với đặc điểm hoạt động và mạng lưới hoạt động của Ngân hàng tập trung ở các thành phố, thị trấn nơi có tiềm năng phát triển kinh tế.

2.3.2 Trình độ chuyên môn

Hầu hết nhân lực làm việc trong ngành Ngân hàng đều có trình độ học vấn tốt nghiệp phổ thông trung học (99,5%), còn lại một bộ phận rất nhỏ làm việc ở bộ phận phục vụ (lao công, làm công tác vệ sinh công sở) chưa học hết bậc học phổ thông trung học.

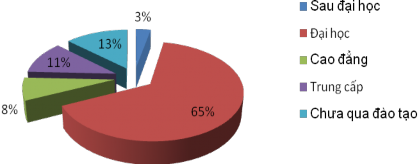

Trong toàn ngành, tỷ lệ nhân lực qua đào tạo chuyên môn chiếm 86,75%. Phân chia theo cấp bậc đào tạo như sau:

Số có trình độ sau đại học (Thạc Sĩ, tiến sỹ) là 5.433 người chiếm tỷ lệ 3,1%. Trong đó, số chuyên ngành tài chính Ngân hàng (chuyên ngành Tài chính - Ngân hàng được hiểu dưới góc độ chuyên môn hẹp - chuyên ngành Ngân hàng) 2364 (1,35%), chuyên ngành khác 3.069 người (1,75%);

Nhân lực có trình độ đại học là 114.006 người chiếm tỷ lệ 65,05%. Trong

đó, số chuyên ngành tài chính Ngân hàng 53.735 người (30,66%), chuyên ngành khác 60.271 người (34,39%);

Nhân lực có trình độ cao đẳng là 13.205 người chiếm tỷ lệ 7,54%. Trong đó, số có chuyên ngành tài chính Ngân hàng 5.470 người (3,12%), chuyên ngành khác 7.735 người (4,41%);

Nhân lực có trình độ trung cấp là 19.553 người chiếm tỷ lệ 11,16%. Trong đó, số chuyên ngành tài chính Ngân hàng 7106 người (4,05%), chuyên ngành khác 12.447 người (7,1%);

Nhân lực chưa qua đào tạo (bằng cấp chuyên môn từ trung cấp trở lên)

23.053 người, chiếm 13,15%.

Hình 2.3 Biểu đồ tỷ lệ trình độ nhân lực ngành Ngân hàng 2010

Số liệu trên cho thấy nhân lực qua đào tạo chuyên môn có trình độ từ cao đẳng trở lên của ngành Ngân hàng khá cao (75,69%), với tốc độ tăng khá nhanh, từ 35,4% năm 2000 lên 75,69% năm 2010. So với toàn ngành, tỷ lệ lao động làm việc trong hệ thống NHNN có trình độ sau đại học cao nhất 12,52% (bao gồm cả 02 cơ sở đào tạo thuộc hệ thống giáo dục quốc dân trong ngành). Tỷ lệ này trong hệ thống Quỹ tín dụng nhân dân thấp nhất và là 2,41%. Việc phân bố lực lượng lao động có trình độ cao này cũng phù hợp vì tập trung ở Ngân hàng TW và làm công tác giảng dạy tại cơ sở đào tạo. Trong khi đó, khu vực quỹ tín dụng nhân dân, nhân lực có trình độ trung cấp có tỷ lệ cao nhất là 17,68% so với tỷ lệ bình quân toàn ngành là 11,15%.

2.3.3 Đánh giá khái quát về nhân lực ngành Ngân hàng

Cũng theo quyết định về việc quy hoạch phát triển nhân lực ngành Ngân hàng giai đoạn 2011-2020, với kết quả điều tra, khảo sát đánh giá chung thực trạng nhân lực

ngành Ngân hàng và xác định bức tranh tổng thể về nhân lực ngành Ngân hàng như sau:

Mặt tích cực:

Hiện tại số lượng nhân lực đủ để thực hiện các chức năng, nhiệm vụ và mục tiêu hoạt động ở hầu hết các tổ chức trong ngành. Chất lượng nhân lực ngày càng được tăng lên so với trước, cơ cấu nhân lực theo trình độ chuyên môn đào tạo hợp lý, tỷ lệ nhân lực có trình độ cao chiếm tỷ trọng lớn. Mặt khác, độ tuổi bình quân nhân lực trong ngành thấp, đó cũng chính là lợi thế tiềm năng phát triên chất lượng nhân lực trong ngành

Hạn chế:

Chất lượng nhân lực ngành Ngân hàng còn nhiều hạn chế, chưa đáp ứng được yêu cầu phát triển của ngành và nền kinh tế, cũng như chưa thể đảm bảo cho sự phát triển ổn định và vững chắc trong quá trình hội nhập quốc tế về lĩnh vực tài chính – Ngân hàng. Cụ thể:

- Tính chuyên nghiệp của nhân lực Ngân hàng trong các vị trí công việc ở nhiều Ngân hàng chưa cao.

- Mảng kiến thức về kinh tế, về chuyên môn Ngân hàng, về kiến thức bổ trợ (tin học, ngoại ngữ), về kỹ năng mềm của một bộ phận không nhỏ nhân lực Ngân hàng còn hạn chế, cần phải đào tạo hơn.

- Các tổ chức tín dụng thiếu đội ngũ quản trị điều hành (cán bộ quản lý, lãnh đạo) có trình độ chuyên môn, khả năng phân tích, tổng hợp, am hiểu luật pháp cũng như sự linh hoạt, độc lập xử lý các vấn đề diễn ra trong thực tế.

- Ngân hàng Nhà Nước thiếu đội ngũ chuyên gia kinh tế, quản lý vĩ mô với yêu cầu sở hữu năng lực nghiên cứu, dự báo, xây dựng chiến lược, định hướng phát triển hệ thống Ngân hàng, tái cơ cấu Ngân hàng, xây dựng chính sách vĩ mô về tiền tệ Ngân hàng, thanh tra giám sát an toàn hệ thống và thanh toán.

- Các tổ chức tín dụng thiếu đội ngũ cán bộ chuyên môn cao về quản trị Ngân hàng hiện đại, phân tích tài chính, kiểm soát và kiểm toán nội bộ, phân tích

và thẩm định dự án đầu tư, quản trị rủi ro,…

Nguyên nhân:

- Sự mở rộng quá nhanh số lượng chi nhánh cũng như sự phát triển quá nhanh của các NHTMCP. Trong khi đó chỉ phát triển ổn định và bền vững thì mới đảm bảo sự phát triển lâu dài.

- Chiến lược phát triển của Ngân hàng chưa thực sự phù hợp với chiến lược phát triển của chính Ngân hàng.

- Chưa định hướng rò ràng phương hướng phát triển đội ngũ chuyên gia cao cấp và lãnh đạo cao cấp của Ngân hàng.

- Chưa có công cụ, phương pháp dự báo hiệu quả nguồn nhân lực nói chung và nguồn nhân lực chất lượng cao nói riêng.

- Chưa có định hướng rò ràng đối với quản trị hiệu quả nguồn nhân lực.

Tóm tắt chương 2

Chương 2 cho thấy cái nhìn khái quát về nguồn nhân lực trong Ngành Ngân hàng Việt Nam trong những năm gần đây, từ độ tuổi, trình độ học vấn, giới tính và cũng cho thấy thực trạng nguồn nhân lực hiện nay với các mặt mạnh và một số điểm còn hạn chế. Từ thực tế đó để góp phần đề ra giải pháp cho phù hợp sau khi đã phân tích và tìm ra được mức độ tác động của các thành phần trong mô hình nghiên cứu.

Mặt khác, với các đặc trưng thực tế của nguồn nhân lực trong Ngân hàng đã nêu trong chương 2 sẽ giúp cho việc lựa chọn mẫu khảo sát mang tính đại diện cao.

CHƯƠNG 3: KHẢO SÁT SỰ TÁC ĐỘNG CỦA CÁC YẾU TỐ ẢNH HƯỞNG ĐẾN QUYẾT ĐỊNH NGHỈ VIỆC CỦA NHÂN VIÊN TRONG CÁC NGÂN HÀNG TMCP TẠI VIỆT NAM

3.1 Quy trình khảo sát

Bước 1: Xây dựng bảng câu hỏi

Giai đoạn 1: Dựa vào cơ sở lý thuyết và mô hình nghiên cứu, tác giả tiến hành tham khảo ý kiến của các chuyên gia (Phụ lục 3 – danh sách các chuyên gia) nhằm xây dựng bảng câu hỏi khảo sát sơ bộ ban đầu.

Giai đoạn 2: Chọn lọc và hiệu chỉnh các câu hỏi khảo sát dựa trên ý kiến đóng góp của nhóm đối tượng nghiên cứu sau khi tiến hành phóng vấn trực tiếp 10 nhân viên ngẫu nhiên, phù hợp để kiểm tra mức độ rò ràng và dễ hiểu của bảng câu hỏi. Sau đó ghi nhận ý kiến ban đầu của nhóm đối tượng khảo sát này về yếu tố tác động đến quyết định nghỉ việc của họ trong nghành Ngân hàng.

Giai đoạn 3: Hiệu chỉnh và hoàn tất bảng câu hỏi khảo sát lần cuối, tiến hành gửi bảng câu hỏi chính thức để thu thập kết quả (Phụ lục 1 – nội dung bảng kháo sát chính thức).

Bước 2: Xác định số lượng mẫu cần thiết

Phương pháp chọn mẫu: Nghiên cứu chọn mẫu theo phương pháp thuận tiện. Lý do lựa chọn phương pháp chọn này vì người trả lời dễ tiếp cận và sẵn sàng trả lời bảng câu hỏi cũng như giúp người khảo sát bớt tốn kém về thời gian và chi phí thu thập thông tin cho nghiên cứu. Bảng câu hỏi sẽ được gửi tới người thân, bạn bè theo phương thức kèm tập tin qua mail, khảo sát trực tuyến trên Google Doc, đồng thời nhờ họ gửi cho bạn bè, người thân, những người liên quan thuận tiện để trả lời thêm. Thu thập cho đến khi đạt được số lượng mẫu cần thiết.

Kích thước mẫu: Thông thường, đối với hầu hết các nghiên cứu thì kích thước mẫu càng lớn thì độ chính xác của kết quả nghiên cứu càng cao. Tuy nhiên trên thực tế thì việc thu thập số lượng mẫu phù thuộc vào một yếu tố