đồng hoán đổi, hợp đồng tương lai và hợp đồng quyền chọn như một biện pháp để bảo hiểm rủi ro cho các doanh nghiệp, nhà đầu tư và thậm chí là cả hoạt động kinh doanh của các NHTM. Tuy nhiên, thị trường ngoại hối phái sinh ở Việt Nam từ khi bắt đầu triển khai cho đến nay tuy đã đạt được một số kết quả đáng khích lệ nhưng vẫn còn mờ nhạt mặc dù ta đã thừa nhận vai trò quan trọng của các nghiệp vụ này khi tình hình thị trường đang trên đà phát triển như hiện nay.

Chính vì vậy, xuất phát từ thực tế nghiên cứu và những kiến thức tích lũy được tại trường, tác giả đã lựa chọn đề tài “ Các nghiệp vụ phái sinh trên thị trường ngoại hối Việt Nam. Thực trạng và giải pháp” nhằm đóng góp thêm một cái nhìn tổng quan về tình hình thực hiện các nghiệp vụ phái sinh trên Vinaforex hiện nay, trên cơ sở đánh giá hiện trạng đó đưa ra những giải pháp, kiến nghị giúp hoàn thiện hoạt động của các nghiệp vụ này tại Việt Nam trong giai đoạn tới.

2. Mục đích nghiên cứu đề tài

Mục đích nghiên cứu đề tài là phân tích và đánh giá thực trạng áp dụng các nghiệp vụ phái sinh trên thị trường ngoại hối việt Nam hiện nay nhằm tìm ra những mặt tích cực và hạn chế. Trên cơ sở đó đưa ra các giải pháp và đề xuất để hoạt động của các nghiệp vụ phái sinh trên thị trường ngoại hối Việt Nam ngày càng phát triển.

3. Đối tượng và phạm vi nghiên cứu đề tài

Đề tài tập trung nghiên cứu những vấn đề lý thuyết cơ bản nhất về hoạt động và các nghiệp vụ phái sinh được triển khai trên thị trường ngoại hối Việt Nam. Đề tài đặc biệt đi sâu vào phản ánh thực trạng áp dụng các nghiệp vụ

phái sinh tại các chủ thể quan trọng trên Vinaforex như các NHTM, các doanh nghiệp XNK.

4. Phương pháp nghiên cứu đề tài

Đề tài sử dụng các phương pháp nghiên cứu như:

- Phương pháp tổng hợp thống kê

- Phương pháp so sánh kết hợp và đối chiếu tài liệu, bảng biểu, đồ thị để phân tích

- Phương pháp duy vật biện chứng

- Phương pháp liệt kê, phân loại

- Và một số phương pháp khác.

5. Ý nghĩa nghiên cứu

Nhằm phát triển việc thực hiện các nghiệp vụ phái sinh trong thực tiễn để hạn chế rủi ro cho các thành viên tham gia trên thị trường ngoại hối Việt Nam.

6. Kết cấu khóa luận

Ngoài lời mở đầu, kết luận, mục lục, danh mục tài liệu tham khảo, danh mục chữ viết tắt, danh mục các bảng biểu, đồ thị thì đề tài gồm 3 phần chính:

Chương I: Tổng quan về thị trường ngoại hối và các nghiệp vụ ngoại hối phái sinh

Chương II: Thực trạng áp dụng các nghiệp vụ phái sinh trên thị trường ngoại hối Việt Nam

Chương III: Giải pháp phát triển các nghiệp vụ phái sinh trên thị trường ngoại hối Việt Nam trong bối cảnh hiện nay.

Chương I

TỔNG QUAN VỀ THỊ TRƯỜNG NGOẠI HỐI VÀ CÁC NGHIỆP VỤ NGOẠI HỐI PHÁI SINH

1.1. Tổng quan về thị trường ngoại hối

1.1.1. Khái niệm và đặc điểm thị trường ngoại hối

1.1.1.1. Khái niệm thị trường ngoại hối:

Thương mại quốc tế đã được hình thành từ lâu và ngày càng phát triển. Thực tế cho thấy thương mại quốc tế luôn đóng vai trò quan trọng trong công cuộc tăng trưởng kinh tế song song với phát triển thương mại nội địa của các quốc gia trên thế giới. Để kết thúc một chu trình hoạt động trong lĩnh vực kinh tế đối ngoại, phải có sự tham gia của tiền tệ thực hiện chức năng thanh toán trong quan hệ trao đổi này.

Chúng ta thấy rằng, một trong những điểm khác nhau giữa thương mại quốc tế và thương mại nội địa là: Thương mại nội địa thường chỉ liên quan đến đồng nội tệ. Trong khi đó, thương mại quốc tế thường liên quan đến việc chuyển đổi các đồng tiền khác nhau giữa các quốc gia. Điều này có thể giải thích thông qua thực tế thực hiện các giao dịch thương mại giữa các quốc gia khác nhau. Trong mua bán ngoại thương, một nhà nhập khẩu Mỹ thường được yêu cầu thanh toán cho nhà xuất khẩu Nhật bằng đồng yên Nhật, cho nhà xuất khẩu Đức bằng đồng EURO, cho nhà xuất khẩu Anh bằng đồng bảng Anh…Do đó, để thực hiện yêu cầu thanh toán riêng với mỗi nhà xuất khẩu, nhà nhập khẩu Mỹ phải bán nội tệ trên thị trường để mua các ngoại tệ thích hợp. Nghĩa là phải liên quan đến việc mua bán ngoại tệ.

Không chỉ phát sinh trong thương mại, các lĩnh vực khác như: du lịch, đầu tư, quan hệ tín dụng và các quan hệ tài chính quốc tế khác đều làm phát sinh nhu cầu mua bán (chuyển đổi) các đồng tiền khác nhau trên thị trường. Họat động mua bán các đồng tiền khác nhau được diễn ra trên một thị trường, và thị trường này được gọi là thị trường ngoại hối. Vậy, xét một cách tổng quát: Thị trường ngoại hối (hay The Foreign Exchange Market, viết tắt là FOREX - FX) là bất cứ đâu diễn ra việc mua, bán các đồng tiền khác nhau.1

Trên thực tế, do hoạt động mua bán tiền tệ xảy ra chủ yếu giữa các ngân hàng (chiếm khoảng 85% tổng doanh số giao dịch), chính vì vậy, theo nghĩa hẹp thì thị trường ngoại hối là nơi mua bán ngoại tệ giữa các ngân hàng, tức thị trường liên Ngân hàng (Interbank).

1.1.1.2. Đặc điểm của thị trường ngoại hối:

- Forex là thị trường không gian (space market): Không nhất thiết phải là thị trường có vị trí địa lí hữu hình nhất định, mà là bất cứ đâu diễn ra họat động mua bán các đồng tiền khác nhau.

1 PGS.TS Nguyễn Văn Tiến (2008), Giáo trinh Nghiệp vụ kinh doanh ngoại hối, NXB Thống Kê, Hà Nội

- Là thị trường toàn cầu hay thị trường không ngủ: Do có sự chênh lệch về múi giờ giữa các khu vực trên thế giới nên các giao dịch diễn ra suốt ngày đêm.

Thời gian giao dịch trong ngày đối với các thị trường là:

New York | GMT | Việt Nam | ||

Tokyo | Mở cửa | 7:00 pm | 0:00 am | 7:00 am |

Đóng cửa | 4:00 am | 9:00 am | 4:00 pm | |

London | Mở cửa | 3:00 am | 8:00 am | 3:00 pm |

Đóng cửa | 12:00 pm | 5:00 pm | 12:00 am | |

New York | Mở cửa | 8:00 am | 1:00 pm | 8:00 pm |

Đóng cửa | 5:00 pm | 10:00 pm | 5:00 am |

Có thể bạn quan tâm!

-

Các nghiệp vụ phái sinh trên thị trường ngoại hối Việt Nam. Thực trạng và giải pháp - 1

Các nghiệp vụ phái sinh trên thị trường ngoại hối Việt Nam. Thực trạng và giải pháp - 1 -

Sự Ra Đời Của Các Công Cụ Ngoại Hối Phái Sinh

Sự Ra Đời Của Các Công Cụ Ngoại Hối Phái Sinh -

Tiêu Chuẩn Hóa Hợp Đồng Tiền Tệ Tương Lai Ở Thị Trường Chicago

Tiêu Chuẩn Hóa Hợp Đồng Tiền Tệ Tương Lai Ở Thị Trường Chicago -

Bối Cảnh Thị Trường Ngoại Hối Việt Nam Trong Những Năm Gần Đây

Bối Cảnh Thị Trường Ngoại Hối Việt Nam Trong Những Năm Gần Đây

Xem toàn bộ 129 trang tài liệu này.

- Trung tâm của thị trường ngoại hối là thị trường liên ngân hàng (Interbank) với các thành viên chủ yếu là các ngân hàng thương mại (NHTM), các nhà môi giới ngoại hối và các ngân hàng trung ương (NHTW). Doanh số giao dịch trên Interbank chiếm tới 85% tổng doanh số giao dịch ngoại hối toàn cầu.

- Các nhóm thành viên tham gia thị trường duy trì quan hệ với nhau liên tục qua điện thoại, mạng vi tính, telex và fax. Do thông tin được truyền đi rất nhanh hiệu quả, cho nên tuy các thành viên tham gia trên thị trường ở cách xa nhau nhưng họ vẫn có cảm giác là đang cùng họat động dưới mái nhà chung.

- Do thị trường có tính toàn cầu và họat động hiệu quả cho nên các tỷ giá được yết trên các thị trường khác nhau nhưng hầu như là thống nhất với nhau (có độ chênh lệch không đáng kể)

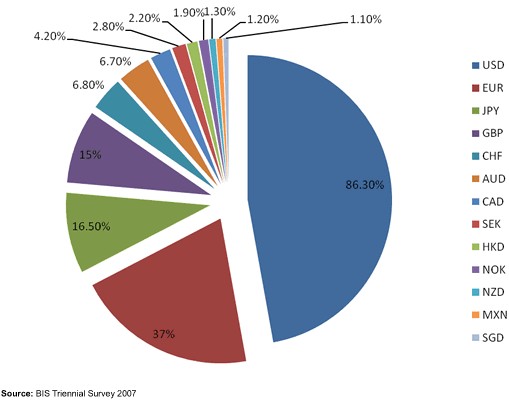

- Đồng tiền được sử dụng nhiều nhất trong giao dịch là USD, chiếm tới 41,5% doanh số giao dịch trong tổng số tiền tham gia (điều này cũng có nghĩa là có tới hơn 86% các giao dịch trên FOREX là có mặt của USD).

Cơ cấu tham gia giao dịch ngoại tệ của các đồng tiền trên thị trường ngoại hối toàn cầu2

2 Báo cáo thường niên của Ngân hàng thanh toán quốc tế (Bank for International Settlements - BIS) năm 2007.

- Đây là thị trường rất nhạy cảm với các sự kiện chính trị, kinh tế, xã hội, tâm lý… nhất là với các chính sách tiền tệ của các nước phát triển. Những thị trường ngoại hối quan trọng nhất hiện nay bao gồm: Tokyo, Singapore, London, Frankfurt và Newyork.

1.1.2. Chức năng của thị trường ngoại hối

Chức năng cơ bản của thị trường ngoại hối là kết quả phát triển tự nhiên của một trong những chức năng cơ bản của ngân hàng thương mại, đó là: nhằm cung cấp dịch vụ cho các khách hàng được thực hiện các giao dịch thương mại quốc tế.

Ngoài ra, thị trường ngoại hối còn có một số chức năng khác như:

- Giúp luân chuyển các khoản đầu tư, tín dụng quốc tế, các giao dịch tài chính quốc tế khác cũng như giao lưu giữa các quốc gia.

- Thông qua hoạt động của thị trường ngoại hối mà sức mua đối ngoại của tiền tệ được xác định một cách khách quan theo quy luật cung cầu của thị trường.

- Thị trường ngoại hối là nơi để các NHTW tiến hành can thiệp để tỷ giá biến động theo chiều hướng có lợi cho nền kinh tế.

- Thị trường ngoại hối là nơi kinh doanh và cung cấp các công cụ phòng ngừa rủi ro tỷ giá bằng các hợp đồng như kỳ hạn, hoán đổi, quyền chọn và tương lai.

1.1.3. Các thành viên tham gia trên thị trường ngoại hối

1.1.3.1. Các ngân hàng thương mại (Commercial Banks):

Các NHTM tiến hành các giao dịch ngoại hối nhằm 2 mục đích:

- Cung cấp dịch vụ cho khách hàng, bằng cách mua hộ và bán hộ cho nhóm khách hàng mua bán lẻ. Vì là mua bán hộ nên ngân hàng không phải bỏ vốn, không chịu rủi ro tỷ giá và không làm thay đổi kết cấu bảng cân đối tài sản nội bảng. Thông qua dịch vụ này, ngân hàng thu một khoản phí phổ biến ở dạng chênh lệch tỷ giá mua bán.

- Ngoài ra, NHTM tham gia trên FX còn nhằm mục đích kinh doanh cho chính mình, tức là mua bán ngoại hối nhằm kiếm lãi khi tỷ giá thay đổi. Họat động kinh doanh này tạo ra trạng thái ngoại hối, do ngân hàng phải bỏ vốn, chịu rủi ro tỷ giá và làm thay đổi bảng cân đối nội bảng hoặc ngoại bảng của ngân hàng.

1.1.3.2. Ngân hàng trung ương (Central Banks):

Nhìn chung, các NHTW không thờ ơ trước sự biến động của tỷ giá đối với đồng tiền do mình phát hành. Do đó, dù hầu hết các đồng tiền của các nước công nghiệp phát triển được thả nổi từ năm 1973, nhưng trên thực tế, các NHTW vẫn thường xuyên can thiệp bằng cách mua vào hoặc bán ra nội tệ trên thị trường ngoại hối nhằm ảnh hưởng lên tỷ giá theo hướng mà NHTW cho là có lợi.

Trong chế độ tỷ giá cố định, can thiệp của NHTW lên thị trường ngoại hối là bắt buộc nhằm duy trì tỷ giá trong một biên độ nhất định. NHTW tiến hành mua nội tệ vào khi cung nội tệ lớn hơn cầu nội tệ; và tiến hành bán nội tệ ra khi cầu nội tệ lớn hơn cung nội tệ trên thị trường ngoại hối, nhờ đó tỷ giá được duy trì cố định.

1.1.3.3. Các nhà môi giới ngoại hối ( FX Brokers):

Ngày nay, ngoài hình thức mua bán ngoại hối trực tiếp giữa các ngân hàng với nhau, thì hình thức giao dịch gián tiếp thông qua nhà môi giới ngoại hối cũng phát triển. Phương thức giao dịch qua môi giới có ưu điểm ở chỗ: nhà