nghiệp vẫn còn rất bỡ ngỡ, e dè, ngại ngùng và thiếu tính chuyên nghiệp trong hoạt động quản lý rủi ro tỷ giá. Vì thế, việc nâng cao nhận thức của doanh nghiệp về rủi ro tỷ giá trong hoạt động kinh doanh xuất nhập khẩu nói chung và các công cụ phòng ngừa nói riêng, đặc biệt là về các hợp đồng phái sinh tiền tệ là hết sức cần thiết. Các kiến nghị cụ thể bao gồm:

- Các doanh nghiệp cần đẩy mạnh hơn nữa hoạt động nghiên cứu, hợp tác trong và ngoài nước, với các trường đại học, các viện nghiên cứu, các tổ chức ngân hàng tài chính và các nhà nghiện cứu nhằm giải quyết các vấn đề về rủi ro tỷ giá và các biện pháp phòng ngừa.

- Nắm bắt và cải tiến những giải pháp nâng cao hiệu quả hoạt động quản lý rủi ro tỷ giá trong hoạt động xuất nhập khẩu.

- Mạnh dạn vận dụng các phương pháp quản lý rủi ro tỷ giá, nhất là trong việc sử dụng các công cụ tài chính phái sinh, qua đó rút kinh nghiệm và những bài học cần thiết trong vấn đề này.

- Cử nhân viên ra nước ngoài, đặc biệt là các công ty, tập đoàn lớn và để học hỏi kinh nghiệm của họ trong việc quản trị tài chính nói chung và trong việc ứng dụng những công cụ tài chính phái sinh trong phòng ngừa rủi ro tỷ giá nói riêng.

b. Thành lập bộ phận chuyên trách về tài chính

Thực tế thì năng lực quản lý rủi ro tỷ giá trong hoạt động xuất nhập khẩu của các doanh nghiệp Việt Nam mới chỉ trong giai đoạn hình thành và còn nhiều yếu kém. Để giải quyết vấn đề này, giải pháp có tính đột phá là xây dựng cho được một đội ngũ cán bộ kinh doanh quốc tế có khả năng chấp nhận và biết tiếp cận, cũng như có khả năng hoàn thiện công tác quản lý rủi ro tỷ giá.

Có thể bạn quan tâm!

-

Sự Phát Triển Của Thị Trường Các Công Cụ Phái Sinh Tiền Tệ Trên Thế Giới

Sự Phát Triển Của Thị Trường Các Công Cụ Phái Sinh Tiền Tệ Trên Thế Giới -

Các Giải Pháp Nhằm Phát Triển Các Nghiệp Vụ Ngoại Hối Phái Sinh Trên Vinaforex Trong Giai Đoạn Hiện Nay.

Các Giải Pháp Nhằm Phát Triển Các Nghiệp Vụ Ngoại Hối Phái Sinh Trên Vinaforex Trong Giai Đoạn Hiện Nay. -

Một Số Kiến Nghị Nhằm Phát Triển Các Nghiệp Vụ Ngoại Hối Phái Sinh Trên Vinaforex Trong Giai Đoạn Hiện Nay.

Một Số Kiến Nghị Nhằm Phát Triển Các Nghiệp Vụ Ngoại Hối Phái Sinh Trên Vinaforex Trong Giai Đoạn Hiện Nay. -

Các nghiệp vụ phái sinh trên thị trường ngoại hối Việt Nam. Thực trạng và giải pháp - 15

Các nghiệp vụ phái sinh trên thị trường ngoại hối Việt Nam. Thực trạng và giải pháp - 15

Xem toàn bộ 129 trang tài liệu này.

Theo kinh nghiệm của các nước thì doanh nghiệp cần có một bộ phận chuyên trách về tài chính nói chung, trong đó có chức năng quản lý rủi ro tỷ giá. Về nhân sự của ban này cần bao gồm giám đốc Marketing, giám đốc kinh doanh, giám đốc tài chính và những chuyên gia về quản lý rủi ro. Cơ cấu nhân sự theo hướng này tạo được sự phối hợp chặt chẽ trong mối quan hệ giữa bộ phận tài chính doanh nghiệp với các phòng ban chức năng khác, đặc biệt là tạo ra mối quan hệ chặt chẽ giữa bộn phận quản trị tài chính, giám đốc tài chính với giám đốc, tổng giám đốc hay hội đồng quản trị doanh nghiệp, cho phép việc quản lý rủi ro được xử lý trong một tổng thể thống nhất với các chiến lược và hoạt động về : Marketing, tài chính, đầu tư, kinh doanh với mục tiêu phát triển bền vững.

Hơn nữa, doanh nghiệp cần có cơ chế, chính sách, và những quy định cụ thể về quyền hạn và trách nhiệm đối với đội ngũ tham gia quản lý rủi ro tỷ giá. Như vậy sẽ giúp tránh được vấn đề về văn hoá trách nhiệm trong các doanh nghiệp Việt Nam như đã phân tích ở trên, giúp doanh nghiệp mạnh dạn hơn trong ứng dụng các công cụ tài chính mới mẻ và hiện đại trong phòng ngừa rủi ro tỷ giá khi kinh doanh xuất nhập khẩu.

c. Hiện đại hóa cơ sở vật chất phục vụ cho việc ứng dụng các công cụphái sinh.

Trong lĩnh vực kinh doanh, một hoạt động chứa đựng nhiều rủi ro do ảnh hưởng của nhiều yếu tố kinh tế, chính trị, xã hội thì việc nắm bắt một cách linh hoạt tình hình thị trường và những biến cố bất bất thường là một yêu cầu bức thiết. Để làm được điều đó thì việc trang bị các phương tiện kĩ thuật hiện đại để có thể cập nhật thông tin nhanh chóng và việc xử lý được hiệu quả là một nhiệm vụ quan trọng đặt ra cho các doanh nghiệp XNK. Khi ứng dụng các công cụ phái sinh nhằm phòng ngừa rủi ro trong kinh doanh thì các doanh

nghiệp có thể liên kết lấy thông tin từ các hãng như Reuters, Bloomberg...Tuy nhiên, hệ thống thông tin này chỉ đưa ra những thông tin mang tính chất tham khảo. Để có thể thực tế mua bán ngoại tệ và hàng hóa trên thị trường ngoại hối với điều kiện thực tế về giá và tỉ giá thì cần phải kết nối với hệ thống môi giới điện tử (EBS). Hệ thống này giúp các doanh nghiệp mua bán hàng hóa và ngoại tệ ở mức giá phù hợp nhất, đồng thời thực hiện giao dịch một cách nhanh chóng, dễ dàng nhằm tránh được rủi ro chênh lệch giá trên thị trường.

Do vậy, các doanh nghiệp nhất thiết phải trang bị hệ thống máy tính mạnh, kết nối mạng nội bộ và toàn cầu, với hệ thống EBS của mình để nắm bắt thông tin và ra quyết định kịp thời. Hệ thống máy tính phải được đảm bảo an toàn, hoạt động trực tuyến 24/24. Tất cả các cán bộ kinh doanh phải có một hệ thống máy như vậy để có thể tham gia giao dịch trực tuyến. Ngoài ra thì hệ thống máy điện thoại, máy fax...cũng phải được trang bị đầy đủ để xử lý thông tin kịp thời.

d. Phối hợp chặt chẽ với các ngân hàng thương mại

Trên thực tế hiện nay, mỗi doanh nghiệp xuất nhập khẩu Việt Nam thường đều là khách hàng quen thuộc của một ngân hàng thương mại nhất định nào đó để thuận tiện trong việc mua bán ngoại tệ cũng như thanh toán quốc tế. Tuy nhiên, hầu như doanh nghiệp thường chỉ tìm đến ngân hàng khi có các nhu cầu mua bán ngoại tệ hoặc mở L/C, bảo lãnh chứng từ,… mà ít chịu tham khảo ý kiến của ngân hàng trước khi kí kết hợp đồng. Như đã đề cập đến trong chương II, công tác dự báo tỷ giá- một trong những biện pháp hữu hiệu để phòng ngừa rủi ro tỷ giá- tại các doanh nghiệp Việt Nam hầu như không mấy hiệu quả do những hạn chế nhất định về điều kiện cơ sở vật chất. Nếu doanh nghiệp biết phối hợp chặt chẽ với các ngân hàng thương mại, tạo mối quan hệ thân thiết qua lại giữa doanh nghiệp và ngân hàng thì có thể giúp cho

doanh nghiệp tận dụng được những kinh nghiệm cũng như điều kiện cơ sở vật chất của ngân hàng để dự báo tỷ giá được chính xác hơn. Việc dự báo chính xác được tỷ gía cũng sẽ góp phần giúp doanh nghiệp biết trước được những rủi ro sẽ gặp phải, qua đó có kế hoạch sử dụng những công cụ phái sinh tiền tệ thích hợp để vừa không để vuột mất cơ hội kinh doanh quý báu, lại vừa tự bảo hiểm được mình trước những biến động khôn lường của thị trường tiền tệ thế giới.

Thêm vào đó, theo quy định hiện hành, các ngân hàng thương mại được tự do xác định mức tỷ giá kỳ hạn cũng như mức phí giao dịch quyền chọn, trong các hợp đồng phái sinh ngoại tệ với khách hàng. Vì vậy, nếu tạo được mối quan hệ mật thiết với ngân hàng, có thể doanh nghiệp sẽ được hưởng mức tỷ giá kỳ hạn hay mức phí quyền chọn mềm dẻo hơn và hợp lý hơn hiện nay.

KẾT LUẬN CHƯƠNG III

Tóm lại, xuất phát từ thực trạng áp dụng các nghiệp vụ phái sinh vào thị trường ngoại hối Việt Nam hơn 10 năm nay, cùng với việc nhận thức được vai trò và lợi ích của các nghiệp vụ này trên thị trường ngoại hối toàn cầu, ta nhận thấy rõ sự cần thiết phải thúc đẩy các nghiệp vụ này trên Vinaforex. Tuy bước đầu sẽ không tránh khỏi vấp phải nhiều khó khăn về công nghệ khi áp dụng các công cụ tài chính hiện đại cũng như những rào cản pháp lí hay thói quen và tập quán kinh doanh trong nước. Nhưng nếu như có được sự quan tâm thích đáng của Nhà nước và giải pháp quan trọng nhất là nhận thức tích cực của các thành viên trên Vinaforex thì việc phát triển các nghiệp vụ ngoại hối phái sinh rộng rãi ở Việt Nam sẽ trở thành hiện thực trong tương lai không xa.

KẾT LUẬN

Thị trường ngoại hối Việt Nam (Vinaforex) với vai trò là chiếc cầu nối giữa nền kinh tế nội địa với kinh tế thế giới bên ngoài đang ngày càng phát triển tích cực hơn theo hướng hoàn thiện, hiện đại phù hợp với trình độ và chuẩn mực quốc tế. Trong những năm qua, thị trường ngoại hối Việt Nam đã có những bước phát triển đáng ghi nhận. Trước hết đó là: chính sách quản lý ngoại hối đã được hoàn thiện căn bản phù hợp với hướng phát triển kinh tế thị trường mở; những nhân tố thị trường ngày càng có vai trò to lớn trong quyết định xác định tỉ giá hối đoái; đặc biệt là việc áp dụng những nghiệp vụ kinh doanh ngoại hối học hỏi được từ nền kinh tế thế giới như các giao dịch giao ngay, kì hạn, hoán đổi, quyền chọn – một trong những công cụ phòng ngừa rủi ro được ưa chuộng trên thế giới hiện nay.

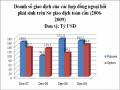

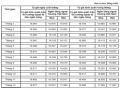

Tuy nhiên, do Vinaforex còn non trẻ và sơ khai về trình độ, quy mô hoạt động cũng như kĩ năng thực hiện các hoạt động kinh doanh nên các nghiệp vụ ngoại hối phái sinh vẫn được triển khai ở mức hạn chế. Trên cơ sở phân tích lợi ích cùng với đánh giá thực trạng của các nghiệp vụ này ở chương II có thể thấy: Mặc dù phải thừa nhận lợi ích đáng kể của các nghiệp vụ này trong công cuộc phòng ngừa và bảo hiểm rủi ro trong kinh doanh của các doanh nghiệp XNK cũng như của các NHTM trên Vinaforex, nhưng hoạt động của các nghiệp vụ kì hạn và hoán đổi vẫn chiếm một tỉ trọng nhỏ so với doanh số kinh doanh ngoại hối trên thị trường nói chung, giao dịch giao ngay vẫn chiếm tỉ trọng lớn do tính linh hoạt của nó. Bên cạnh đó thì giao dịch quyền chọn vẫn còn nằm trong giai đoạn thí điểm và gặp nhiều khó khăn trong công tác hạch toán. Hơn nữa, giao dịch tương lai lại không phù hợp với thị trường do tính đầu cơ cao, do đó, hầu như không được thực hiện trên Vinaforex.

Nhận thức được sự cần thiết phải đẩy mạnh và hoàn thiện việc ứng dụng rộng rãi các nghiệp vụ này trong việc bảo hiểm rủi ro của các chủ thể trên Vinaforex, bài viết đã đề xuất một số giải pháp nhằm đẩy mạnh hơn nữa việc ứng dụng các hợp đồng ngoại hối phái sinh trên thị trường. Cụ thể, bài viết đã giải quyết được các nhiệm vụ và mục tiêu mà nó đưa ra, đó là : giúp các thành viên trên Vinaforex nhận thức được rõ hơn lợi ích của việc sử dụng các hợp đồng ngoại hối phái sinh, nêu rõ thực trạng sử dụng đồng thời chỉ ra những nguyên nhân khách quan dấn tới tình trạng đó và sau cùng đề ra các giải pháp hữu hiệu để phát triển thị trường ngoại hối phái sinh nói chung và việc ứng dụng các hợp đồng này tại các chủ thể nói riêng.

Các công cụ phái sinh nói chung và các nghiệp vụ ngoại hối phái sinh nói riêng được xem như một mảng lớn của lý thuyết tài chính quốc tế. Việc đẩy mạnh hoạt động của các nghiệp vụ này trên vinaforex trong giai đoạn Việt Nam đang hòa nhập với xu hướng toàn cầu hóa là một nhiệm vụ tất yếu , cần có sự phối hợp của tất cả các thành viên tham gia trên thị trường dưới sự quản lí linh hoạt của Nhà nước. Do đó, những giải pháp được đề ra trong khoá luận có thể vẫn chưa bao quát được hết và cần được tiếp tục bổ sung. Rất mong nhận được sự góp ý của các thầy cô giáo để đề tài được hoàn thiện hơn.

DANH MỤC TÀI LIỆU THAM KHẢO

PHẦN TIẾNG VIỆT

I. Các sách và đề tài nghiên cứu khoa học

1. Thạc sĩ Nguyễn Trọng Hải (2006), Các giải pháp nhằm hoàn thiện hoạt động quản lý rủi ro giá cả tài chính trong kinh doanh xuất khẩu của doanh nghiệp Việt Nam, Đề tài nghiên cứu khoa học cấp Bộ, Trường Đại học Ngoại thương Hà Nội.

2. Tiến sĩ Nguyễn Văn Tiến (2005), Cẩm nang thị trường ngoại hối và các giao dịch kinh doanh ngoại hối, NXB Thống Kê, Hà Nội.

3. PGS.TS Nguyễn Văn Tiến (2008), Giáo trình Nghiệp vụ kinh doanh ngoại hối, NXB Thống Kê, Hà Nội.

4. PGS.TS Nguyễn Văn Tiến (2008), “Giáo trình Tài chính quốc tế”, NXB Thống Kê, Hà Nội.

5. PGS. Đinh Xuân Trình (2002), “Giáo trình thanh toán quốc tế”, NXB Lao động – xã hội, Hà Nội.

II. Báo và tạp chí

1. ThS.Phạm Thị Hoàng Anh (2008), “Công cụ phái sinh trong phòng ngừa rủi ro tỷ giá tại các NHTM Việt Nam”, Tạp chí Ngân hàng, số 10- 11/2008.

2. Trần Thị Thuận Thành (2006), Công cụ tài chính phái sinh ở Việt Nam- mới hay cũ, Tạp chí Ngân hàng số tháng 4/2006, Hà Nội.

3. Nguyễn Anh Tuấn (2006), Công cụ tài chính phái sinh: Mức độ và điều kiện áp dụng ở Việt Nam, tạp chí kinh tế và phát triển, số 104, trang 26-29, Hà Nội.

III. Các báo cáo và văn bản pháp lí

1. Ngân hàng Nhà nước, Báo cáo thường niên của Ngân hàng Nhà nước các năm 2007,2008,2009, Hà Nội.

2. Ngân hàng thương mại cổ phần Ngoại thương Việt Nam - Vietcombank, “Báo cáo thường niên các năm 2006,2007,2008”, Hà Nội.

3. Ngân hàng thương mại cổ phần nhà Hà Nội – Habubank, “Báo cáo phòng nguồn vốn các năm 2006,2007,2008”, Hà Nội

4. Ngân hàng Xuất nhập khẩu – Eximbank, “Báo cáo thường niên các năm 2007,2008,2009”, Hà Nội.

IV. Websites

http://www.bis.org/

http://www.eximbank.com.vn/

http://finance.yahoo.com/

http://www.mof.gov.vn

http://saga.vn/

http://tapchiketoan.info

http://www.Vneconomy.vn

PHẦN TIẾNG ANH

1. John C.Hull (2006), “Option, Futures, and other Derivatives”, Pearson Prentice Hall, sixth edition, New Jersey.

2. Bank for International Settlement (BIS - 2009), “Triennial Bank survey of Foreign Exchange and Derivatives market activities”.

3. Statistics of Bank for International Settlement (BIS – 2009), “Semiannual OTC derivatives statistics at end-June 2009.