• Tỷ lệ các khoản vay ngoại tệ =

Tỗng các kho ản vay ngo ại tệ

tổng dư nợ tín dụng x100%

Do các khoản cho vay bằng ngoại tệ ngày càng tăng, cùng với các nghiệp vụ khác nên các ngân hàng phải trực tiếp tham gia vào thị trường hối đoái. Từ lúc ký hợp đồng cho vay đến khi giải ngân xong. Ngân hàng cần có một khoảng thời gian nhất định. Do đó khó tránh khỏi những rủi ro xảy ra khi tỷ giá hối đoái thay đổi.

Bên cạnh các chỉ số rủi ro tín dụng ngân hàng nêu trên thường chịu sự chỉ trích do không tín đến lợi nhuận thu được bằng cách chấp nhận rủi ro cao hơn. Nhà phân tích nên nhìn thêm vào các chỉ số như: mức độ tập trung cho vay trong các lĩnh vực hoặc ngành địa lý; tốc độ tăng trưởng tín dụng; lãi suất cho vay cao.

2.2 Nguy cơ phá sản tại ngân hàng thương mại

2.2.1 Khái niệm tình trạng phá sản và nguy cơ phá sản

Có thể bạn quan tâm!

-

Ảnh hưởng của rủi ro tín dụng lên nguy cơ phá sản tại các ngân hàng thương mại Việt Nam - 1

Ảnh hưởng của rủi ro tín dụng lên nguy cơ phá sản tại các ngân hàng thương mại Việt Nam - 1 -

Ảnh hưởng của rủi ro tín dụng lên nguy cơ phá sản tại các ngân hàng thương mại Việt Nam - 2

Ảnh hưởng của rủi ro tín dụng lên nguy cơ phá sản tại các ngân hàng thương mại Việt Nam - 2 -

Nguyên Nhân Dẫn Tối Rủi Ro Tín Dụng

Nguyên Nhân Dẫn Tối Rủi Ro Tín Dụng -

Ảnh Hưởng Của Rủi Ro Tín Dụng Lên Nguy Cơ Phá Sản Tại Ngân Hàng Thương Mại

Ảnh Hưởng Của Rủi Ro Tín Dụng Lên Nguy Cơ Phá Sản Tại Ngân Hàng Thương Mại -

Ảnh Hưởng Của Rủi Ro Tín Dụng Lên Nguy Cơ Phá Sản Tại Các Ngân Hàng Thương Mại Việt Nam

Ảnh Hưởng Của Rủi Ro Tín Dụng Lên Nguy Cơ Phá Sản Tại Các Ngân Hàng Thương Mại Việt Nam -

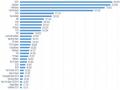

Tỷ Lệ Dự Phòng Rủi Ro Tín Dụng Của Các Ngân Hàng Thương Mại Việt Nam Giai Đoạn 2006-2014

Tỷ Lệ Dự Phòng Rủi Ro Tín Dụng Của Các Ngân Hàng Thương Mại Việt Nam Giai Đoạn 2006-2014

Xem toàn bộ 103 trang tài liệu này.

Tình trạng phá sản hay kiệt quệ tài chính là một tình trạng mà một công ty có gặp khó khăn trong việc thanh toán các nghĩa vụ tài chính cho các chủ nợ của mình. Thuật ngữ kiệt quệ tài chính được sử dụng trong một ý nghĩa tiêu cực để mô tả tình hình tài chính của một công ty phải đối mặt với sự thiếu tính thanh khoản và với những khó khăn mà xảy ra sau đó trong việc thực hiện nghĩa vụ tài chính theo kế hoạch và đầy đủ (Outecheva, 2007).

Andrade và Kaplan (1998) đưa ra hai hình thức của cận kề tình trạng phá sản: phá sản dựa trên khả năng thanh toán nợ, nỗ lực cơ cấu lại nợ để ngăn chặn tình trạng phá sản. Tình trạng phá sản xảy ra khi một công ty không có khả năng để thực hiện đầy đủ nghĩa vụ thanh toán nợ của mình cho các bên thứ ba (Andrade và Kaplan, 1998). Kiệt quệ tài chính hay tình trạng phá sản được xem như là kết quả của sự thua lỗ kéo dài gây gia tăng sự mất cân xứng về tổng nợ kèm theo sự co rút trong giá trị tài sản.

Nghiên cứu của Turetsky và MacEwen (2001) đã thành công trong việc mô tả kiệt quệ tài chính hay tình trạng phá sản như là một quá trình liên tục với một cấu trúc rò ràng và phân loại các giai đoạn tiếp đặc trưng của sự kiện tài chính bất lợi.

Doanh nghiệp lâm vào tình trạng phá sản là doanh nghiệp đang rơi vào tình trạng mất khả năng thanh toán nợ đến hạn, tuy nhiên, doanh nghiệp cũng có thể được phục hồi nhờ các biện pháp tái cơ cấu và hỗ trợ. Trong khi đó, doanh nghiệp đã bị Tòa án ra quyết định tuyên bố phá sản sẽ không còn cơ hội được phục hồi và phải xóa đăng ký kinh doanh sau khi đã hoàn tất thủ tục thanh toán.

Như vậy, có thể kết luận tình trạng phá sản tại ngân hàng thương mại chính là tình trạng mà vốn chủ sở hữu không thể bù đắp các tổn thất, sự sụt giảm của giá trị tài sản do thua lỗ, từ đó không thể tiếp tục duy trì việc thực hiện việc thanh toán cho khách hàng các khoản tiền đáo hạn. Tình trạng này là hậu quả của nhiều rủi ro khác, sai lầm trong việc quản lý, suy thoái kinh tế, rủi ro không đòi được nợ, nguy cơ mất vốn.

2.2.2 Khái niệm nguy cơ phá sản

Bessis (2011) cho rằng nguy cơ phá sản là rủi ro vốn hiện tại không thể chống đỡ với các khoản thua lỗ do các rủi ro khác mang lại. Nguy cơ phá sản bắt nguần từ việc ngân hàng không tìm đủ vốn để đáp ứng nghĩa vụ trả nợ dẫn tới vỡ nợ. Sự gia tăng nợ xấu của các ngân hàng thương mại và huỷ bỏ niêm yết của công ty đại chúng là một hiện tượng đặc trưng của nguy cơ phá sản cao tại công ty. Phạm Tiến Đạt (2013) cũng cho rằng rủi ro vỡ nợ hay nguy cơ phá sản là rủi ro mà một ngân hàng không đủ vốn chủ sở hữu để bù đắp cho sự sụt giảm đột ngột trong giá trị tài sản so với giá trị nợ.

Từ khái niệm về tình trạng phá sản và khái niệm của các tác giả khác về nguy cơ phá sản tại ngân hàng thương mại, ta có thể nêu lên kết luận về nguy cơ phá sản. Nguy cơ phá sản chính là rủi ro hay khả năng của một ngân hàng bị rơi và tình trạng phá sản hay kiệt quệ tài chính, nguy cơ này càng lớn thì khả năng ngân hàng rơi vào tình trang phá sản càng cao, và ngược lại, nguy cơ này càng thấp thì ngân hàng càng có tính ổn định.

2.2.3 Ảnh hưởng từ việc một ngân hàng thương mại phá sản

Cấu trúc của kinh doanh ngân hàng về cơ bản để cho vay và vay tiền, do đó tạo ra tính thanh khoản trong nền kinh tế. Ngân hàng càng đổ nhiều tiền vào các khoản vay dài hạn thì lợi ích hứu hẹn kiếm được càng nhiều, có nghĩa là giữ tiền trong ngân hàng như tài sản lưu động là không có lợi cho các ngân hàng. Tuy nhiên, không giữ đủ tiền trong tài sản lưu động có thể có nghĩa là các ngân hàng sẽ khó thanh toán cho khách hàng muốn rút tiền của họ.

Mặc dù, chính phủ xã hội có bảo hiểm lên đến một mức nhất định mà người gửi tiền sẽ được đền bù một phần tiền ngay cả khi ngân hàng phá sản Những gì sẽ xảy ra cho các khách hàng của ngân hàng khi ngân hàng lâm vào tình trạng phá sản là phần lớn các khoản tiền tiết kiệm của khách hàng trong ngân hàng sẽ bị mất. Các khoản thế chấp do ngân hàng không được xử lý. Các khoản nợ đối với các khoản vay thường được mua bởi một công ty khác và người đi vay vẫn phải trả tiền nợ và lãi cho các khoản vay. Khách hàng mất tài sản, nhưng vẫn phải trả các khoản nợ của họ dẫn tới những hậu quả kinh tế nghiêm trọng cho khách hàng.

Hậu quả từ một ngân hàng phá sản nghiêm trọng hơn đối với nền kinh tế so với một công ty công nghiệp phá sản. Điều này là do thực tế là các ngân hàng thường liên quan đến nhiều thành phần trong một nền kinh tế hơn so với các công ty, do đó ảnh hưởng đến nhiều thành phần kinh tế khi ngân hàng lâm vào tình trạng phá sản. Một hậu quả nghiêm trọng là nếu hệ thống ngân hàng hoạt động không đúng, vì lý do là một hoặc một số ngân hàng phá sản, đó là các giao dịch trong nền kinh tế sẽ giảm khi các nhà đầu tư không thể vay vốn ở mức độ như họ mong muốn. Ngành ngân hàng cũng có đặc trưng hình thành bởi các mối liên kết mạnh mẽ.

Nếu một ngân hàng phá sản là một một trong những ngân hàng đối tác của nó cũng sẽ gặp khó khăn rất lớn. Điều này làm cho việc kinh doanh ngân hàng dễ bị tổn thương , cộng them hiệu ứng bầy đàn những người có xu hướng suy đoán mà ngân hàng sẽ khóa khăn nếu một ngân hàng phá sàn, từ đó kéo xô đi rút tiền, do đó làm tăng nguy cơ phá sản tại các ngân hàng khác. Điều này bắt đầu một hiệu ứng dây

chuyền trong nền kinh tế có thể làm suy yếu toàn bộ hệ thống và rất nghiêm trọng cho đất nước.

2.2.4 Phương pháp đo lường nguy cơ phá sản tại ngân hàng thương mại

Nghiên cứu về nguy cơ phá sản và các chỉ số đo lường nguy cơ phá tại ngân hàng từ lâu được coi là một vấn đề rất được quan tâm để nâng cao khả năng quản lý rủi ro nhằm phòng tránh ngân hàng rơi vào tình trạnh phá sản cũng như khủng hoảng dây chuyền trong hệ thông ngân hàng, đặc biệt là trong giai đoạn hậu khủng hoảng.

Theo truyền thống, chỉ số đo lường rủi ro thường được sử dụng nhất của các tổ chức tài chính là VaR và VaR được Basel II khuyến cáo như một chỉ số tiêu chuẩn đo lường rủi ro giành cho quản lý rủi ro của ngân hàng. Tuy nhiên, VaR tập trung vào nguy cơ của một tổ chức tài chính cá nhân, chịu ảnh hưởng từ các tác nhân không nhất quán. Do đó, VaR thường bị phê phán rằng đó nó không phải là chi tiêu đo lường có tính chặt chẽ và VaR cũng không thể nắm bắt bất kỳ tổn thất vượt quá mức độ tổn thất VaR (còn gọi là " tail risk ").

Altman(1968) đã đưa ra mô hình Zscore là chỉ số kết hợp 5 tỷ số tài chính khác nhau với các trọng số khác nhau. Vào năm 2000, khi được kiểm chứng, mô hình này được đánh giá là dự báo được một cách tương đối chính xác các công ty sẽ bị phá sản trong vòng 2 năm. Sau này, Altman đã cải tiến mô hình và đưa ra thêm các mô hình Z’, Z” có thể ứng dụng trong nhiều loại hình công ty như tài chính và ngân hàng. Tuy nhiên, các hệ số trong mô hình Zscore của Altman chính thống được nghiên cứu tại Mĩ, một nước đã phát triển lâu về ngành tài chính, sẽ không hợp lý nếu áp dụng mô hình này khi chưa có sự điều chỉnh cho phù hợp với các đặc điểm của ngành ngân hàng Việt Nam hiện nay.

Một phương pháp đo lường nguy cơ phá sản phổ biến trong ngân hàng và các tổ chức tài chính có liên quan là Z-score. Với cách tiếp cận nguy cơ phá sản tại ngân hàng dựa vào khái niệm là ngân hàng lâm vào tình trạng phá sản là khi giá trị của ngân hàng thấp hơn giá trị tổng nợ của ngân hàng đó, Boyd và Graham (1986) đề

xuất phương pháp Z-score là chỉ số đo lường rủi ro, đo xác suất mà một tập đoàn ngân hàng sẽ thất bại hoặc bị phá sản. Sau đó, Boyd và Graham (1988), Boyd (1993) cũng sử dụng Z-score là một chỉ số về khả năng phá sản, và điều tra những tác động rủi ro của ngân hàng sáp nhập với các công ty tài chính phi ngân hàng. Z- score được sử dụng rộng rãi như là một biến đại diện cho rủi ro ngân hàng dùng trong nghiên cứu, với nhiều biến thể khác nhau.Đến nay, chỉ số Z-score vẫn được áp dụng rộng rãi cho các nghiên cứu về sức khỏe và nguy cơ phá sản tại ngân hàng. Theo Hesse và Cihák (2007), ta có:

𝑅𝑂𝐴 +𝐸

𝑍 − 𝑠𝑐𝑜𝑟𝑒 =

𝐴

𝜎 (𝑅𝑂𝐴 )

- ROA :Suất sinh lợi trên tổng tài sản ngân hàng

- σ (ROA) :Độ lệch chuẩn ROA của ngân hàng

- E/A : Tỷ lệ vốn CSH bình quân trên tổng tài sản bình quân của ngân hàng.

Chỉ số Z-score được tính toán cho mẫu trong 1 giai đoạn. Bằng cách này, Z-score liên kết vốn của một ngân hàng với lợi nhuận (ROA) và rủi ro (biến động của lợi nhuận), và nó chỉ ra độ lệch chuẩn của lợi nhuận tài sản của ngân hàng phải trải qua trước khi ngân hàng phá sản. Z-score, do đó, đại diện cho khoảng cách của một ngân hàng ổn định đến phá sản ( nguy cơ phá sản = -Z-score). Một giá trị cao hơn của chỉ số Z-score cho sự ổn định ngân hàng lớn hơn. Ngựơc lại, khi chỉ số Z-score càng thấp, ngân hàng sẽ mất ổn định, nguy cơ vốn cạn kiệt và các ngân hàng mất khả năng thanh toán, dẫn tới tình trạng phá sản (Boyd và các cộng sự, 1993).

2.3 Các yếu tố ảnh hưởng đến nguy cơ phá sản tại ngân hàng thương mại

2.3.1 Yếu tố chủ quan từ phía ngân hàng thương mại

2.3.1.1 Thanh khoản

Tỷ lệ dư nợ tín dụng/ tổng tài sản (hay tổng tiển gửi) có thể đại diện cho thanh khoản của ngân hàng, đo lường mức độ phần trăm cho vay trên một đồng tài sản( hay một đồng tiền gửi) (Mansur và Zitz, 1993). Tỷ lệ này quá cao sẽ gây vấn đề

trong thanh toán cho khách hàng khi đến hạn, do các ngân hàng đa phần cho vay trung và dài hạn trong khi thài sản huy động đa phần là tiền gửi có kì hạn ngắn, từ đó, gánh nặng trả lãi vay cũng cao lên. Cũng theo Agusman (2008), chỉ số dư nợ tín dụng/ tổng tài sản có mối quan hệ cùng chiều với nguy cơ phá sản, việc phát hành các khoản vay quá nhiều khiến lượng vốn lưu động trong ngân hàng và các khoản dự trữ thanh khoản bị giảm do thanh toán các nghĩa vụ ngắn hạn và các vấn đề bất ngờ phát sinh liên quan tới thanh khoản, từ đó làm tăng nguy cơ phá sản.

Theo ngiên cứu của Marcoa và Fernández (2008) được thực hiện ở các ngân hàng tại Tây Ban Nha, mối tương quan giữa nguy cơ phá sản và tỷ lệ dư nợ tín dụng có sự thay đổi tùy theo các nhóm ngân hàng. Với các ngân hàng thương mại lớn, tỷ lệ dư nợ tín dụng tác động cùng chiều so với nguy cơ phá sản, tuy nhiên, với các ngân hàng tiết kiệm, tập trung vào cho vay nhỏ lẻ thì tỷ lệ dư nợ tín dụng tác động ngược chiều với nguy cơ phá sản. Altaee (2013) nghiên cứu về sự ổn định tại các ngân hàng thuộc 6 quốc gia thành viên khu vực vùng vịnh. Nghiên cứu cho thấy khoản cho vay nhiều hơn, các ngân hàng ổn định hơn. Điều này có thể được hiểu là các ngân hàng này kinh doanh cho vay hiệu quả trong các lĩnh vực chuyên biệt, sử dụng chính sách mở rộng khoản vay dẫn đến sự gia tăng thu nhập.

2.3.1.2 Thu nhập lãi thuần

Tỷ lệ thu nhập lãi thuần là tỷ số quan trọng để đo lường khả năng sinh lời của ngân hàng. Tỷ lệ này thường được xác định bằng (thu nhập từ lãi- chi phí trả lãi)/ tài sản có sinh lời. Kohler (2012) cho rằng các ngân hàng báo cáo lợi nhuận lãi thuần cao hơn thì ổn định hơn, tín dụng là mảng kinh doanh chính của ngân hàng thương mại, do đó khi lợi nhuận lãi thuần tăng lên thì lợi nhuận chung càng tăng, khả năng bù dắp rủi ro càng tăng nên giảm nguy cơ phá sản, tuy nhiên, điều này chỉ phù hợp với giả thiết rắng các ngân hàng có ít nhu cầu gia tăng rủi ro để đạt được lợi nhuận khi tỷ lệ này ở mức cao. Theo logan (2001), tỷ lệ lãi thuần trên tổng thu nhập đồng biến với rủi ro phá sản. Sự phụ thuộc vào thu nhập lãi thuần làm gia tăng

rủi ro ngân hàng tại năm đang xét, ngân hàng càng phụ thuôc vào thu nhập lãi thuần thì càng chịu tác động của nền kinh tế, tính ổn định từ đó bị suy giảm.

2.3.1.3 Cơ cấu vốn và nợ

Sau khủng hoảng, vấn đề được lưu tâm nhiều trong hệ thông ngân hàng các quốc gia là việc tăng và duy trì vốn chủ sở hữu ở mức thích hợp. Vốn chủ sở hữu theo Rose (2002) là nguồn tiền được đóng góp bởi những người chủ của ngân hàng, bao gồm chủ yếu là cổ phiếu, các khoản dự trữ và lợi nhuận không chia. Vốn chủ sở hữu đóng vai trò quan trọng trong hoạt động của ngân hàng, có thể coi vốn chủ sở hữu là tấm đệm giúp che chắn ngân hàng khỏi rủi ro phá sản, vốn giúp bù đắp các khoản thua lỗ về tài chính và nghiệp vụ khi xảy ra các biến cố liên quan tới những rủi ro khi kinh doanh ngân hàng. Khi gia tăng tỷ lệ vốn chủ sở hữu, gánh nặng trả nợ giảm xuống, khả năng bù đắp thua lỗ tăng lên trước các rủi ro, từ đó gia tăng tính ổn định của ngân hàng và giảm nguy cơ phá sản.

Nghiên cứu của Logan (2001) cho thấy đòn bẩy là tổng dư nợ huy động trên vốn chủ sở hữu nghịch biến với nguy cơ phá sản ngân hàng Anh Quốc. So với tiêu chuẩn Basel II thì Basel III yêu cầu các ngân hàng phải tăng vốn cao hơn cả về mặt số lượng và chất lượng, mấu chốt là tăng mức dự trữ vốn đặc biệt là vốn cổ phần nhằm bảo đảm kinh phí khi xảy ra khủng hoảng. Nhờ đó, các ngân hàng có thể tự vượt qua khủng hoảng, ít phụ thuộc vào các gói giải cứu của chính phủ và thận trọng hơn trong việc cấp tín dụng (Nguyễn Bảo Huyền, 2013).

2.3.1.4 Quy mô ngân hàng

Quy mô ngân hàng thường được cho là khả năng của ngân hàng ngân hàng chống lại và hấp thụ các rủi ro. Theo Boyd (1986), ngân hàng càng có quy mô lớn thì thường ít bị rủi ro do có năng lực quản lý và và hiệu qủa. Các ngân hàng lớn có khả năng đa dạng hóa trên các sản phẩm và quản lý rủi ro tốt hơn so với các ngân hàng nhỏ (Marcoa và Fernández, 2008). Các ngân hàng lớn có xu hướng đa dạng hóa thường đầu tư vào các tài sản rủi ro cao nhằm gia tăng lợi nhuận mà không làm tăng rủi ro do có lợi thế về đa dạng hóa. Nhờ vào khả năng đa dạng hóa rủi ro và cơ

cấu quản lý hiệu quả, quy mô ngân hàng lớn có thể giảm thiểu các rủi ro tổng thể gây ra thua lỗ, từ đó giảm nguy cơ phá sản.

Tuy nhiên, một lý thuyết phổ biến hiện nay cho rằng các ngân hàng lớn có thể gặp nhiều rủi ro hơn do các vần đề về rủi ro đạo đức (De Jonghe, 2010). Nghiên cứu của Yong, Tan và Floros (2013) cũng chỉ ra quy mô ngân hàng tác động cùng chiều làm tăng nguy cơ phá sản tại ngân hàng.

2.3.2 Yếu tố khách quan từ bên ngoài

2.3.2.1 Tăng trưởng kinh tế

Tăng trưởng kinh tế tế thể hiện qua tăng trưởng GDP, có ảnh hưởng lên từng ngân hàng, từng danh mục đầu tư và cho vay mà ngân hàng năm giữ. Chỉ số này thường được sử dụng như thước đo tình trạng kinh tế của một quốc gia. Khi nền kinh tế phát triển tốt có thể làm giảm các rủi ro như rủi ro tín dụng từ người vay kinh doanh, rủi ro khủng hoảng công nghiệp, từ đó góp phần làm giảm nguy cơ phá sản của ngân hàng. Các ngân hàng có quy mô khác nhau, đặc thù kinh doanh khác nhau, khẩu vị rủi ro khác nhau sẽ chịu ảnh hưởng của tăng trưởng kinh tế khác nhau. Theo nghiên cứu của Diaconu và Oanea (2014), tăng trưởng GDP hằng năm có tương quan ngược chiều với nguy cơ phá sản tại ngân hàng.

2.3.2.2 Tỷ lệ lạm phát

Lạm phát tăng cao sẽ tác động đến tất cả các lĩnh vực kinh tế - xã hội, trong đó có hoạt động của các ngân hàng thương mại. Đối với các ngân hàng thương mại, kinh doanh trong lĩnh vực tiền tệ, khi tỷ lệ lạm phát cao sẽ làm sức mua đồng tiền giảm xuống, qua đó gây ảnh hưởng xấu đến tất cả hoạt động kinh doanh của ngân hàng như hoạt động huy động vốn, cho vay, đầu tư và thực hiện các dịch vụ ngân hàng. Tuy nhiên lạm phát cũng thể hiện sự phát triển của nền kinh tế, nếu rơi vào tình trạng giảm phát sẽ dẫn đến các ngành kinh doanh gặp khó khăn, trong đó có ngân hàng. Nghiên cứu của Diaconu và Oanea (2014), tỷ lệ lạm phát có tương quan ngược chiều với nguy cơ phá sản, tuy nhiên chưa có ý nghĩa thống kê.