mô hình DEA được xây dựng phát triển khá đa dạng và việc áp dụng để tính toán hiệu quả cũng tùy vào kỹ thuật và mục tiêu khác nhau.

Tuy nhiên, với mục đích phân tích khác nhau, các nhà nghiên cứu thường phân loại những mô hình DEA được sử dụng trong đo lường hiệu quả ngân hàng thành hai nhóm chính Kumar & Gulati (2013): (i) nhóm mô hình DEA không phân bổ (Non – allocation DEA models); (ii) nhóm mô hình DEA phân bổ (Allocation DEA models).

3.1.2.1. Nhóm mô hình DEA không phân bổ (Non – allocation DEA models) Nhóm mô hình DEA không phân bổ tính điểm hiệu quả kỹ thuật cho từng ngân hàng đơn lẻ mà không sử dụng bất cứ thông tin về giá cả của đầu vào và đầu ra. Theo đó, hiệu quả kỹ thuật (Technical Efficiency – TE) là một điểm số nhận giá trị từ 0 đến 1, và TE đề cập việc chuyển đổi các đầu vào thành đầu ra sao cho tối ưu nhất. Hay TE của ngân hàng là khả năng chuyển đổi nhiều nguồn lực đầu vào thành nhiều dịch vụ tài chínhBhattacharyya et al. (1997), và một ngân hàng gọi là kém hiệu quả khi hoạt động dưới biên hiệu quả. Đo lường TE sẽ giúp xác định tính không hiệu quả giữa đầu vào và đầu ra của những DMUs trong nghiên cứu.

Để tính điểm TE thì có ba cách tiếp cận bằng ba mô hình A. Charnes et al. (1994): (i) mô hình định hướng đầu vào (input – oriented models); (ii) mô hình định hướng đầu ra (output – oriented models); và (iii) mô hình không định hướng (non – oriented models).

- Mô hình định hướng đầu vào (input – oriented models) là mô hình mà các ngân hàng tạo ra sản lượng đầu ra với lượng đầu vào ít nhất. Theo định hướng này, các ngân hàng trong nghiên cứu được cho là không hiệu quả (inefficient) khi đem so sánh với vùng biên hiệu quả. Lúc này, các ngân hàng cần gia tăng hiệu quả bằng cách quản lý tốt hơn hoặc tiết giảm chi phí đầu vào để mức sản lượng đầu ra vốn có.

- Mô hình định hướng đầu ra (output – oriented models) là mô hình mà các ngân hàng tạo ra giá trị đầu ra tối đa với một lượng đầu vào nhất định. Theo định hướng này, các ngân hàng không hiệu quả được vạch một đường thẳng lên vùng biên hiệu quả nhằm gia tăng sản xuất thêm đầu ra. Tối đa hóa sản lượng có thể bắt buộc sử dụng khi các yếu tố đầu vào bị hạn chế, và nhấn mạnh việc gia tăng đầu ra.

- Mô hình không định hướng (non – oriented models) là mô hình mà các ngân hàng đạt hiệu quả khi tối ưu hóa cả đầu vào và đầu ra. Theo định hướng này, các ngân hàng

không hiệu quả sẽ được vạch một đường thẳng đến vùng biên hiệu quả, nhằm gia tăng hiệu quả bằng cách giảm đầu vào và tăng đầu ra sao cho đạt mức tối ưu.

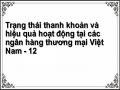

Theo Kumar & Gulati (2013), hình 3.1 có thể mô tả các định hướng trong từng mô hình DEA với trường hợp đơn giản một đầu vào và một đầu ra. QQ’ là đường hiệu quả biên, ngân hàng D là đơn vị ra quyết định (DMU) không hiệu quả. Điểm I là điểm chuẩn cho cho hiệu quả ngân hàng của ngân hàng D theo mô hình định hướng đầu ra. Hiệu quả tương đối của ngân hàng D là tỷ số giữa DII/DID. Điểm O là điểm chuẩn cho hiệu quả ngân hàng D theo mô hình định hướng đầu ra. Hiệu quả tương đối của ngân hàng D lúc này là tỷ số giữa DDO /DOO. Cuối cùng điểm B là điểm chuẩn cho hiệu quả ngân hàng D theo mô hình không định hướng.

Hình 3.1: Ba mô hình theo ba cách tiếp cận

Nguồn: A. Charnes et al. (1994)

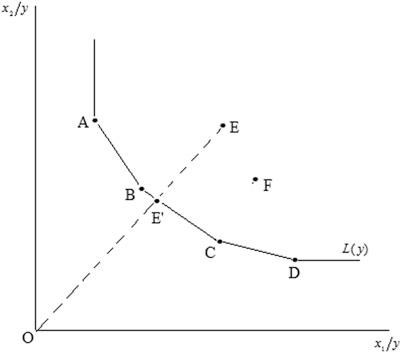

Hình 3.2 Mô tả về một trường hợp nghiên cứu thực nghiệm đo lường hiệu quả kỹ thuật TE ngân hàng theo mô hình định hướng đầu vào (input – oriented models). Theo sơ đồ cho thấy hai chiều biên hiệu quả trong không gian đầu vào để sản xuất cùng lượng đầu ra y, nhưng với số lượng khác nhau của các yếu tố đầu vào x1 và x2. Lúc này, biên hiệu quả trong không gian đầu vào được xác định bởi các ngân hàng A, B, C, D (đường

L(y)), và các ngân hàng khác muốn đạt hiệu quả phải tối thiểu hóa đầu vào để sản xuất cùng một mức sản lượng.

Hình 3.2: Hiệu quả kỹ thuật theo định hướng đầu vào

Nguồn: Kumar & Gulati (2013) Các ngân hàng A, B, C, D được gọi là những ngân hàng mức hiệu quả kỹ thuật tối đa, điểm TE bằng 1. Ngược lại, ngân hàng E, F là những ngân hàng thiếu hiệu quả bởi vì phải cần điều chỉnh đầu vào để sản xuất cùng một mức sản lượng đầu ra. Đo lường hiệu quả kỹ thuật TE như sau:

(2.2)

Điểm TE của ngân hàng E là, , ngân hàng E có thể tiến đến vùng

biên hiệu quả bằng cách tiết giảm chi phí đầu vào bởi một lượng bằng EE’.

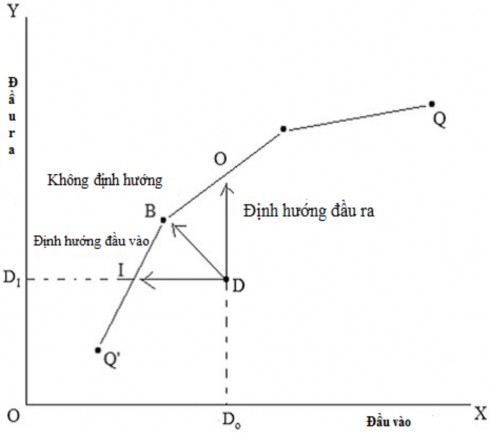

Hình 3.3: Hiệu quả kỹ thuật theo định hướng đầu ra

Nguồn: Kumar & Gulati (2013) Hình 3.3 mô tả điểm hiệu quả kỹ thuật theo mô hình định hướng đầu ra. Trong trường hợp này, các ngân hàng A, B, C, D, E và F tạo ra sản lượng bằng sự kết hợp của hai đầu ra y1 và y2 với một lượng đầu vào. Các tuyến tính từng phần theo đường biên ABCD là quỹ tích của hiệu quả ngân hàng, và các ngân hàng A, B, C, D được gọi là hiệu quả. Ngân hàng E, F là hai ngân hàng không hiệu quả. Theo mô hình định hướng đầu ra, hiệu quả kỹ thuật TE được định nghĩa là tỷ lệ mà sản lượng đầu ra có thể tối ưu hóa mà không cần thay đổi lượng đầu vào. Hiệu quả kỹ thuật TE được tính như sau:

(2.3)

Hai ngân hàng E, F là những đơn vị không hiệu quả kỹ thuật theo mô hình định hướng đầu ra. Đo lường hiệu quả kỹ thuật TE của ngân hàng E:. Ngân hàng E có

thể tiến đến hiệu quả tại biên hiệu quả bằng cách gia tăng thêm sản lượng đầu ra bằng một mức EB.

Các mô hình DEA không phân bổ được sử dụng rộng rãi để tính điểm hiệu quả kỹ thuật bao gồm: mô hình CCR; mô hình BCC, mô hình thêm vào (the additive model); mô hình multiplicative; mô hình SBM (theo slack – based measures model); mô hình CCR mở rộng; và mô hình BCC mở rộng.

3.1.2.2 Nhóm mô hình phân bổ (allocation DEA models)

Nhóm mô hình phân bổ được sử dụng để ước lượng chi phí, doanh thu và lợi nhuận biên để tính điểm hiệu quả tương ứng với ba mục tiêu quan trọng là tối thiểu hóa chi phí, tối đa hóa doanh thu, tối đa hóa lợi nhuận. Những mô hình này có tính đến yếu tố giá của đầu vào, đầu ra hoặc cả hai khi tính điểm hiệu quả cho từng ngân hàng.

Mô hình phân bổ bao gồm: mô hình DEA hiệu quả chi phí (CE – Cost Efficiency), mô hình DEA hiệu quả doanh thu (RE – Revenue Efficiency), và mô hình DEA hiệu quả lợi nhuận (PE - Profit Efficiency).

Theo đó, đo lường hiệu quả chi phí (CE) sẽ cung cấp cách thức làm thế nào để chi phí một ngân hàng đạt đến chi phí của hiệu quả tối ưu thực tế nhằm sản xuất cùng một lượng đầu ra. Còn hiệu quả doanh thu (RE) thì đo lường sự thay đổi doanh thu của ngân hàng có điều chỉnh sai số ngẫu nhiên, so với doanh thu ước tính thu được từ sản xuất ra sản lượng hiệu quả nhất như các ngân hàng có hiệu quả tối ưu thực tế. Cuối cùng là hiệu quả lợi nhuận (PE), là tỷ số giữa lợi nhuận thực tế với lợi nhuận tối đa, hiệu quả này được được nhờ sự kiểm soát cả chi phí và doanh thu của một ngân hàng.

3.1.3 Chỉ định mô hình và lựa chọn yếu tố đầu vào đầu ra

Theo Sealey & Lindley (1977) mặc dù không có cách tiếp cận hoàn hảo trong việc xác định đầu ra và đầu vào của ngân hàng vì không có cách tiếp cận nào có thể phản ánh được tất cả các hoạt động, vai trò của ngân hàng với tư cách là chủ thể cấp các dịch vụ trung gian tài chính. Theo hai ông, cách tiếp cận trung gian là phù hợp nhất: xem ngân hàng là các trung gian tài chính, kết nối khu vực tiết kiệm và khu vực đầu tư của nền kinh tế, để phân tích và đánh giá hiệu quả hoạt động của ngân hàng. Với cách tiếp cận này, bài nghiên cứu sử dụng 3 biến đầu vào (tiền gửi, lao động và vốn thực) như bài nghiên cứu của Olson and Zoubi (2011) và một biến đầu ra (tổng tài sản) theo như nghiên cứu của Turk Ariss (2010). Sử dụng phương pháp DEA cso quy mô thay đổi và định hướng đầu ra để đo lường hiệu quả kỹ thuật của các NHTM Việt Nam.

Trong nghiên cứu này, NHTM được xem như là các đơn vị trung gian tài chính và cung cấp các dịch vụ tài chính và cung cấp dịch vụ thanh toán cho các chủ thể trong nền kinh tế nên các biến đầu vào được lựa chọn với 3 biến đầu vào: chi phí nhân viên (I1), tài sản cố định (I2); tiền gửi khách hàng (I3); và các biến đầu ra bao gồm: thu nhập từ lãi (Y1); thu ngoài lãi (Y2) bao gồm thu nhập ròng từ hoạt động dịch vụ, thu nhập ròng từ hoạt động mua bán chứng khoán kinh doanh, đầu tư và thu nhập

ròng từ các hoạt động khác. Các biến đại diện chi phí là (W1) chi phí nhân viên, chi phí sử dụng tài sản cố định bình quân (W2) và chi phí lãi bình quân (W3).

Với cách tiếp cận trên của luận án, các biến đầu vào và đầu ra được lựa chọn:

- Chi phí nhân viên (I1)

- Tài sản cố định ròng (I2)

- Tiền gửi khách hàng (I3)

- Thu nhập từ lãi (O1)

- Thu nhập ngoài lãi (O2)

3.2 PHƯƠNG PHÁP VÀ MÔ HÌNH PHÂN TÍCH CÁC NHÂN TỐ TÁC ĐỘNG ĐẾN HIỆU QUẢ HOẠT ĐỘNG CỦA CÁC NGÂN HÀNG THƯƠNG MẠI.

Để xác định được mô hình và phương pháp sử dụng để phân tích nhân tố tác động đến hiệu quả hoạt động của các NHTM, nghiên cứu tiến hành lược khảo các công trình nghiên cứu liên quan đến nội dung phân tích.

3.2.1. Chỉ định mô hình và phân tích các nhân tố tác động đến hiệu quả hoạt động ngân hàng

Bảng 3.1 cho thấy các nghiên cứu chính của một số tác giả ở các quốc gia khác nhau trên thế giới được sử dụng chủ yếu cho nghiên cứu này. Tuy nhiên, mỗi nghiên cứu của các tác giả đều chú trọng đến một số yếu tố khác nhau trong nghiên cứu các nhân tố tác động đến hiệu quả hoạt động của các ngân hàng thương mại. Vì vậy, trong nghiên cứu này không thể xem xét được hết toàn bộ các yếu tố ảnh hưởng đến hiệu quả hoạt động như tất cả các nghiên cứu trước mà chỉ chú trọng vào một số yếu tố được xem là có khả năng giải thích cao nhất với hiệu quả hoạt động. Qua quá trình lược khảo các công trình nghiên cứu có liên quan và thực trạng hoạt động kinh doanh ngân hàng tại Việt Nam. Nhóm các nhân tố được sử dụng để phân tích tác động đến hiệu quả hoạt động của các NHTM Việt Nam được trình bày như sau:

Bảng 3.1 Mô tả chi tiết các biến trong mô hình hồi quy Tobit

Dữ liệu | Dấu kỳ vọng | Nghiên cứu | |

DEA_TE | Hiệu quả hoạt động ngân hàng (kết quả từ chạy hiệu quả kỹ thuật từ DEA) | / | Sufian(2009); Alrafadi và cộng sự (2014) |

DETA | Quy mô tiền gửi (tiền gửi KH/ Tổng tài sản) | + | Alrafadi và cộng sự (2014); Kwan (2006) |

EQTA | Cơ cấu nguồn vốn (Vốn chủ sở hữu/Tổng tài sản) | + | Berger và Mester (1997) ;Sufian(2009);Alrafa di và cộng sự (2014) |

LATA | Trạng thái thanh khoản (Tài sản thanh khoản3/ Tổng tài sản) | + | Vodová (2011); Aspachs & cộng sự (2005); Alrafadi và cộng sự (2014) |

LODE | Tỷ trọng tín dụng (dư nợ cho vay/ tiền gửi KH) | + | Lee và Kim (2013) |

SIZE | Logarit của tổng tài sản thể hiện quy mô của ngân hàng | + | Kwan (2006) Lee và Kim (2013) |

Có thể bạn quan tâm!

-

Đánh Giá Các Công Trình Nghiên Cứu Về Mối Quan Hệ Giữa Trạng Thái Thanh Khoản Và Hiệu Quả Hoạt Động Ngân Hàng

Đánh Giá Các Công Trình Nghiên Cứu Về Mối Quan Hệ Giữa Trạng Thái Thanh Khoản Và Hiệu Quả Hoạt Động Ngân Hàng -

Các Nghiên Cứu Về Hiệu Quả Hoạt Động Ngân Hàng Ở Việt Nam.

Các Nghiên Cứu Về Hiệu Quả Hoạt Động Ngân Hàng Ở Việt Nam. -

Đánh Giá Các Nghiên Cứu Về Mối Quan Hệ Giữa Trạng Thái Thanh Khoản Và Hiệu Quả Ngân Hàng.

Đánh Giá Các Nghiên Cứu Về Mối Quan Hệ Giữa Trạng Thái Thanh Khoản Và Hiệu Quả Ngân Hàng. -

Mô Hình Nghiên Cứu Và Phương Pháp Nghiên Cứu Nhằm Phân Tích Mối Quan Hệ Giữa Trạng Thái Thanh Khoản Và Hiệu Quả Hoạt Động Ngân Hàng

Mô Hình Nghiên Cứu Và Phương Pháp Nghiên Cứu Nhằm Phân Tích Mối Quan Hệ Giữa Trạng Thái Thanh Khoản Và Hiệu Quả Hoạt Động Ngân Hàng -

Thực Trạng Vốn Chủ Sở Hữu Của Hệ Thống Các Nhtm Việt Nam

Thực Trạng Vốn Chủ Sở Hữu Của Hệ Thống Các Nhtm Việt Nam -

Kết Quả Phân Tích Các Nhân Tố Tác Động Đến Hiệu Quả Hoạt Động Tại Các Nhmtm Việt Nam

Kết Quả Phân Tích Các Nhân Tố Tác Động Đến Hiệu Quả Hoạt Động Tại Các Nhmtm Việt Nam

Xem toàn bộ 188 trang tài liệu này.

Kế thừa kết quả các nghiên cứu trên thế giới, để tiến hành phân tích nhân tố tác động đến hiệu quả hoạt động nghiên cứu sử dụng phương pháp hồi quy tobit với các biến phụ thuộc đại diện cho hiệu quả hoạt động tại các NHTM Việt Nam là hiệu quả kỹ thuật được ước lượng từ mô hình phân tích bao dữ liệu (DEA). Do đặc điểm của các biến phụ thuộc là các biến bị chặn, nhận giá trị trong khoảng từ 0 đến 1 nên nghiên cứu sử dụng mô hình hồi quy tobit (hay mô hình hồi quy kiểm duyệt – censored

3 Tài sản thanh khoản bao gồm tiền mặt và chứng khoán kinh doanh ngắn hạn (trong đó tiền mặt được định nghĩa là các khoản dự trữ tiền mặt có sẵn và tất cả các khoản tiền gửi đến hạn được ký gửi tại Ngân hàng Trung Ương và các ngân hàng khác) (Duttweiler (2011))

regression model) được giới thiệu bởi Tobin (1958) khi cận trên của biến hiệu quả là 1, cận dưới là 0 và nhận giá trị liên tục trong khoảng 0 đến 1. Dựa theo nghiên cứu của Tobin (1958) và Coelli cùng cộng sự (1998), mô hình tobit chuẩn với mẫu nghiên cứu bao gồm i ngân hàng trong 1 năm được đề xuất:

{

Trong đó, xi và β là véc tơ các biến giải thích và các tham số cần tìm. yi * là biến biến phụ thuộc bị chặn hay biến bị cắt cụt và yi là biến hiệu quả hoạt động của ngân hàng i trong mẫu nghiên cứu nhận giá trị từ 0 đến 1; εi là phần nhiễu. Mô hình (2.1) là mô hình tobit chuẩn hóa cho dữ liệu chéo (cross-sectional) tuy nhiên để phù hợp với dữ liệu bảng không cân bằng (unbalanced data panel) trong nghiên cứu và các biến phụ thuộc hiệu quả kỹ thuật, mô hình (2.1) được triển khai thành:

=+++++

Mô tả chi tiết các biến trong mô hình được trình bày mô hình. Nhóm các biến độc lập bao gồm:

(i) Tỷ lệ tiền gửi khách hàng trên tổng tài sản đo lường tỷ trọng huy động tiền gửi khách hàng trong tổng cơ cấu nguồn vốn của ngân hàng, nghiên cứu kỳ vọng rằng khi tỷ lệ DETA càng tăng thì các NHTM Việt Nam có nguồn để mở rộng hoạt động kinh doanh từ đó gia tăng hiệu quả hoạt động;

(ii) Cơ cấu nguồn vốn của ngân hàng được đo lường bằng tỷ lệ giữa vốn chủ sở hữu và quy mô tổng tài sản (EQTA), đây là nhân tố cho biết cơ cấu và sức mạnh nguồn vốn chủ sở hữu mà ngân hàng đang nắm giữ. tỷ số này thể hiện tình trạng đủ vốn và sự an toàn, lành mạnh về tài chính của một ngân hàng. Tỷ số này thấp chứng tỏ ngân hàng sử dụng đòn bẩy tài chính cao, điều này chứa đựng rất nhiều rủi ro và có thể làm cho lợi nhuân của ngân hàng giảm khi chi phí vốn vay cao. Nghiên cứu này kỳ vọng rằng cơ cấu nguồn vốn sẽ có mối tương quan dương với khả năng thanh khoản của các ngân hàng

(iii) Trạng thái thanh khoản được đo lường bằng tỷ lệ giữa tài sản thanh khoản và tổng tài sản. Tỷ số này cung cấp một thông tin chung về khả năng thanh khoản của ngân hàng.