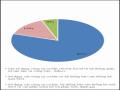

Tương tự phương pháp thanh tra, có đến 66% cán bộ được khảo sát áp dụng phương pháp giám sát tuân thủ kết hợp giám sát trên cơ sở rủi ro, 30% cán bộ trả lời áp dụng phương pháp giám sát tuân thủ, 4% là áp dụng phương pháp giám sát rủi ro thuần túy.

Khi thực hiện giám sát các TCTD, hơn 90% cán bộ thanh tra, giám sát ngân hàng được khảo sát chủ yếu áp dụng phương pháp kết hợp kết quả giám sát từ xa và thanh tra tại chỗ. Bên cạnh đó, một số phương pháp khác được sử dụng phổ biến là:

- Phương pháp phân tích tài chính trong giám sát TCTD (83,70% ý kiến xác nhận).

- Phương pháp phân tích thống kê trong giám sát TCTD (75,30% ý kiến xác nhận).

- Trao đổi với Ban Lãnh đạo, Trưởng bộ phận nghiệp vụ của TCTD (55,80% ý kiến xác nhận).

2.2.2.2. Nội dung về thanh tra, giám sát trên cơ sở rủi ro

a) Nội dung về thanh tra trên cơ sở rủi ro

- Đối với các TCTD trong nước: hoạt động thanh tra chủ yếu là thanh tra tuân thủ quy định của pháp luật nhưng đã có những thử nghiệm triển khai, tiệm cận với phương pháp thanh tra trên cơ sở rủi ro đối với một số các TCTD có quy mô hoạt động lớn, nhiều chi nhánh trên địa bàn toàn quốc nhằm đánh giá tổng thể hoạt động của TCTD thông qua việc đánh giá các nội dung định tính về quản trị, điều hành; kiểm soát, kiểm toán nội bộ; về mức vốn điều lệ thực còn (đủ vốn) so với quy định pháp luật, phát hiện tình trạng sở hữu chéo…

- Đối với các TCTD nước ngoài: tùy vào từng đối tượng thanh tra, NHNN sẽ tập trung thanh tra một hoặc một số nội dung được đánh giá có mức độ rủi ro cao như: hoạt động quản trị, điều hành; các lĩnh vực nghiệp vụ chính, có mức độ tiềm ẩn rủi ro cao như: hoạt động tín dụng, kinh doanh ngoại hối, phòng chống rửa tiền, huy động vốn và các tỷ lệ đảm bảo an toàn... Đánh giá năng lực quản trị rủi ro, mức độ rủi ro đối với các loại rủi ro chính có liên quan đến nội dung thanh tra (rủi ro tín dụng, rủi ro thanh khoản, rủi ro hoạt động, rủi ro thị trường).

Căn cứ vào kết quả thanh tra, đánh giá rủi ro sẽ đưa ra các kiến nghị yêu cầu TCTD phải chỉnh sửa, khắc phục hoặc xây dựng kế hoạch khắc phục các vi phạm, rủi ro đã được phát hiện hoặc có lộ trình nâng cao năng lực quản trị rủi ro nhằm nâng mức xếp hạng tốt hơn trong tương lai.

Kết quả khảo sát như sau:

Biểu đồ 2.26: Lĩnh vực trọng tâm, trọng điểm của các cuộc thanh tra

Nguồn: Kết quả khảo sát |

Có thể bạn quan tâm!

-

Thực Trạng Công Tác Thanh Tra, Giám Sát Trên Cơ Sở Rủi Ro Của Ngân Hàng Nhà Nước Đối Với Các Tổ Chức Tín Dụng

Thực Trạng Công Tác Thanh Tra, Giám Sát Trên Cơ Sở Rủi Ro Của Ngân Hàng Nhà Nước Đối Với Các Tổ Chức Tín Dụng -

Trình Độ, Năng Lực Của Đội Ngũ Cán Bộ, Công Chức Thanh Tra, Giám Sát

Trình Độ, Năng Lực Của Đội Ngũ Cán Bộ, Công Chức Thanh Tra, Giám Sát -

Thực Trạng Thanh Tra, Giám Sát Trên Cơ Sở Rủi Ro Của Ngân Hàng Nhà Nước Việt Nam Đối Với Các Tổ Chức Tín Dụng

Thực Trạng Thanh Tra, Giám Sát Trên Cơ Sở Rủi Ro Của Ngân Hàng Nhà Nước Việt Nam Đối Với Các Tổ Chức Tín Dụng -

Các Công Cụ Được Nghiên Cứu, Ứng Dụng Trong Hoạt Động Giám Sát

Các Công Cụ Được Nghiên Cứu, Ứng Dụng Trong Hoạt Động Giám Sát -

Về Căn Cứ Pháp Lý Thực Hiện Thanh Tra, Giám Sát Trên Cơ Sở Rủi Ro

Về Căn Cứ Pháp Lý Thực Hiện Thanh Tra, Giám Sát Trên Cơ Sở Rủi Ro -

Về Năng Lực Quản Trị, Điều Hành, Quản Trị Rủi Ro Của Tổ Chức Tín Dụng

Về Năng Lực Quản Trị, Điều Hành, Quản Trị Rủi Ro Của Tổ Chức Tín Dụng

Xem toàn bộ 240 trang tài liệu này.

Về nội dung thanh tra trên cơ sở rủi ro, kết quả khảo sát cho thấy:

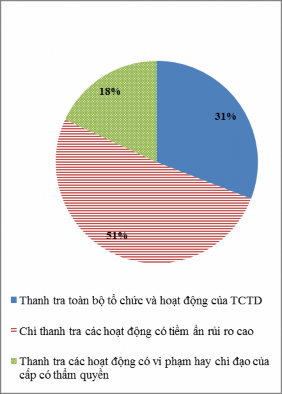

- Đối với nguyên tắc xác định nội dung thanh tra:

+ Có 51% ý kiến trả lời cho rằng chỉ nên thanh tra các hoạt động có tiềm ẩn rủi ro cao (chủ yếu là trả lời của các cán bộ làm công tác thanh tra khối TCTD nước ngoài).

+ Có 31% ý kiến cho rằng Thanh tra toàn bộ tổ chức và hoạt động của các TCTD (chủ yếu là trả lời của các cán bộ làm công tác thanh tra khối TCTD trong nước).

+ Chỉ có 18% ý kiến cho rằng thanh tra các hoạt động có vi phạm hay theo chỉ đạo của cấp có thẩm quyền.

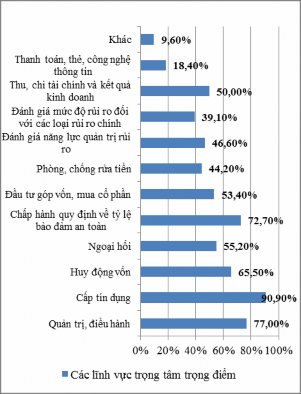

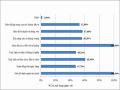

- Về lĩnh vực trọng tâm, trọng điểm của các cuộc thanh tra: chủ yếu tập trung ở 4 lĩnh vực chính bao gồm: Cấp tín dụng, quản trị điều hành, Chấp hành quy định về tỷ lệ an toàn và huy động vốn.

+ Có 90,9% ý kiến cho rằng lĩnh vực trọng tâm trọng điểm của các cuộc thanh tra là ở hoạt động cấp tín dụng.

+ Có 77% ý kiến cho rằng lĩnh vực trọng tâm, trọng điểm các cuộc thanh tra là ở hoạt động quản trị, điều hành.

+ Có 72,7% ý kiến cho rằng lĩnh vực trọng tâm, trọng điểm của các cuộc thanh tra là ở Chấp hành quy định về tỷ lệ bảo đảm an toàn.

+ Có 65,5% ý kiến cho rằng lĩnh vực trọng tâm, trọng điểm của các cuộc thanh tra là ở lĩnh vực huy động vốn.

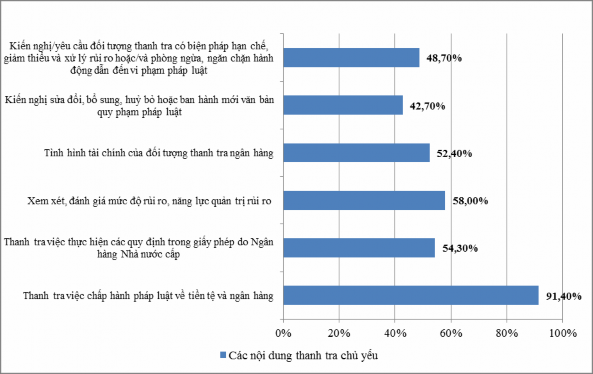

Biểu đồ 2.27: Nội dung các cuộc thanh tra thường hay tham gia

Nguồn: Kết quả khảo sát

Kết quả khảo sát trên cho thấy các cuộc thanh tra đều dựa trên lĩnh vực trọng tâm, trọng điểm tiềm ẩn nhiều rủi ro để xác định nội dung của các cuộc thanh tra.

Tuy nhiên, khi khảo sát về các nội dung các cuộc thanh tra thường hay tham gia thì có đến 91,4% ý kiến trả lời là nội dung tham gia chủ yếu là: “Thanh tra việc chấp hành pháp luật về tiền tệ và ngân hàng”. 50% ý kiến cho rằng nội dung thanh tra gồm xem xét, đánh giá mức độ rủi ro, năng lực quản trị rủi ro của TCTD và 54% cho rằng có nội dung về đánh giá tình hình tài chính của TCTD. Điều này cho thấy hoạt động thanh tra đã hướng đến thanh tra trên cơ sơ rủi ro, tuy nhiên, mới áp dụng việc đánh giá mức độ rủi ro và năng lực quản lý rủi ro ở mức độ hạn chế và thực tế mới áp dụng cho khối TCTD nước ngoài.

b) Nội dung về giám sát trên cơ sở rủi ro

* Về nội dung giám sát vi mô

Trong 10 năm qua, nội dung giám sát vi mô đối với TCTD không ngừng được đổi mới và mở rộng qua từng năm. Đặc biệt, khi Thông tư 08 có hiệu lực, nội dung

giám sát vi mô khá phong phú, hướng đến giám sát việc tuân thủ kết hợp với giám sát trên cơ sở rủi ro.

Theo đó, NHNN thực hiện việc giám sát an toàn vi mô đối với từng TCTD thông qua việc đánh giá các nội dung: (i) Việc chấp hành các quy định về giới hạn, tỷ lệ bảo đảm an toàn hoạt động ngân hàng, các quy định về chế độ báo cáo thống kê, các quy định khác của pháp luật về tiền tệ và ngân hàng; (ii) Các rủi ro của TCTD gồm rủi ro tín dụng, rủi ro thị trường, rủi ro thanh khoản, rủi ro hoạt động, rủi ro danh tiếng, rủi ro chiến lược và các loại rủi ro khác phát sinh trong quá trình hoạt động của TCTD; (iii) Tình hình hoạt động của TCTD gồm tình hình bảo đảm an toàn và phát triển vốn chủ sở hữu, tình hình huy động vốn, tình hình sử dụng vốn; (iv) Khả năng quản trị, điều hành của HĐQT, Ban điều hành; (v) Nghiệp vụ phái sinh; (vi) Dự báo tình hình tài chính; (vii) Xếp hạng TCTD theo quy định của NHNN; (viii) Một số chỉ số tài chính chủ yếu của TCTD; (ix) Một số nội dung khác theo quy định của pháp luật.

Nội dung giám sát vi mô được phân cấp cho CQTTGSNH và thanh tra, giám sát NHNN Chi nhánh tỉnh, thành phố phù hợp với đối tượng giám sát là pháp nhân hay chi nhánh TCTD.

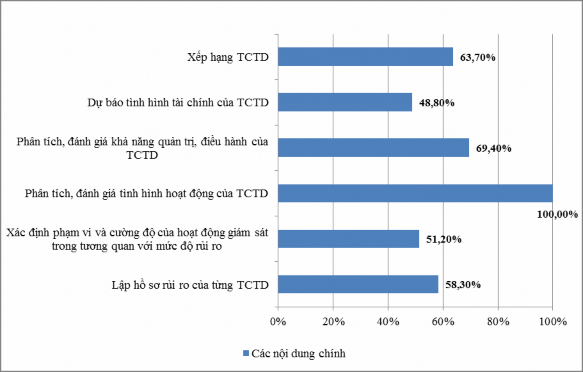

Kết quả khảo sát như sau:

Biểu đồ 2.28: Nội dung của hoạt động giám sát vi mô

Nguồn: Kết quả khảo sát

- Theo kết quả khảo sát, nội dung hoạt động giám sát vi mô thường bao gồm:

+ Phân tích, đánh giá tình hình hoạt động của TCTD (chiếm tỷ lệ 80,20%).

+ Phân tích đánh giá khả năng quản trị, điều hành của TCTD (chiếm tỷ lệ 69,40%).

+ Xếp hạng TCTD (chiếm tỷ lệ 63,70%).

+ Lập hồ sơ rủi ro của từng TCTD (chiếm tỷ lệ 58,30%).

+ Dự báo tình hình tài chính của TCTD (chiếm tỷ lệ 48,80%).

Kết quả này cũng đã phản ánh thực tế là đã áp dụng phương pháp giám sát trên cơ sở rủi ro nhưng chưa phải đối với toàn bộ hệ thống các TCTD.

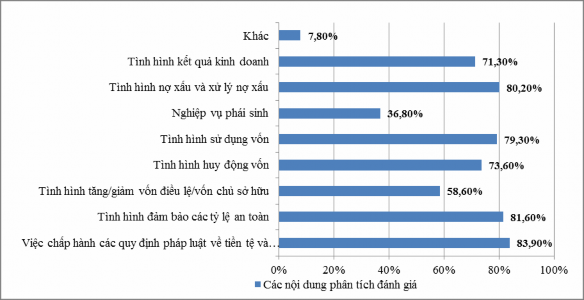

Biểu đồ 2.29: Nội dung phân tích, đánh giá tình hình hoạt động của các tổ chức tín dụng

Nguồn: Kết quả khảo sát

(i) Về nội dung phân tích đánh giá tình hình hoạt động của các TCTD, thanh tra, giám sát ngân hàng đánh giá khá đầy đủ các mặt hoạt động của TCTD, trong đó tập trung nhiều vào các hoạt động:

+ Việc chấp hành các quy định pháp luật về tiền tệ và ngân hàng (chiếm tỷ lệ 83,90%).

+ Tình hình đảm bảo các tỷ lệ an toàn (chiếm tỷ lệ 81,60%).

+ Tình hình nợ xấu và xử lý nợ xấu (chiếm tỷ lệ 80,20%.

+ Tình hình sử dụng vốn (chiếm tỷ lệ 79,30%).

Các hoạt động khác của TCTD như tình hình tăng giảm vốn điều lệ, kết quả kinh doanh, huy động vốn có tỷ lệ thấp hơn do các hoạt động này tiềm ẩn ít rủi ro hơn.

(ii) Về nội dung phân tích đánh giá khả năng quản trị, điều hành của các TCTD:

Biểu đồ 2.30: Nội dung phân tích, đánh giá khả năng quản trị, điều hành của tổ chức tín dụng

Khác

10.00%

Các biện pháp nâng cao hiệu quả, an toàn hoạt động của TCTD

49.40%

Các biện pháp ngăn ngừa, xử lý tổn thất

56.60%

Chính sách quản lý rủi ro

55.30%

Hiệu quả hệ thống kiểm soát, kiểm toán nội bộ

78.80%

Hiệu quả của hệ thống thông tin quản lý

55.40%

Năng lực của HĐQT/BĐH trong quản trị rủi ro 80.00%

0% 20% 40% 60% 80% 100%

Các nội dung phân tích đánh giá

Nguồn: Kết quả khảo sát

+ Năng lực của HĐQT/BĐH trong quản trị rủi ro chiếm tỷ lệ 80,00%.

+ Hiệu quả hệ thống kiểm soát, kiểm toán nội chiếm tỷ lệ 78,80%.

+ Đối với các hoạt động còn lại, bao gồm: “Chính sách quản lý rủi ro”, “Các biện pháp ngăn ngừa, xử lý tổn thất”, “Các biện pháp nâng cao hiệu quả, an toàn hoạt động của TCTD”, “Hiệu quả của hệ thống thông tin quản lý” chỉ chiếm tỷ lệ xung quanh mức 55%.

(iii) Về hoạt động lập hồ sơ rủi ro của từng TCTD: ý kiến của các cán bộ khảo sát chủ yếu tập trung vào 3 nhóm rủi ro chính trong hoạt động của các TCTD bao gồm:

+ Rủi ro tín dụng (chiếm tỷ lệ 84,50%).

+ Rủi ro thanh khoản (chiếm tỷ lệ 77,40%).

+ Rủi ro hoạt động (chiếm tỷ lệ 68,30%).

Biểu đồ 2.31: Lập hồ sơ rủi ro của từng tổ chức tín dụng

Rủi ro khác

41.80%

Rủi ro hoạt động

68.30%

Rủi ro thanh khoản

77.40%

Rủi ro thị trường

56.10%

Rủi ro tín dụng

84.50%

0%

20%

40%

Các loại hồ sơ rủi ro

60%

80%

100%

Nguồn: Kết quả khảo sát

Trong khi đó, rủi ro thị trường chỉ chiếm tỷ lệ 56,10%, phản ánh rủi ro này chưa có đủ thông tin và phải áp dụng các mô hình định lượng để đo lường nên chưa đánh giá được đầy đủ trong hoạt động giám sát ngân hàng.

(iv) Về nội dung dự báo tình hình tài chính của TCTD: chủ yếu vẫn tập trung vào dự báo rủi ro thông qua các chỉ số an toàn là chính (chiếm tỷ lệ 64,00%). Trong khi đó nội dung về dự báo dòng tiền của TCTD chỉ chiếm tỷ lệ nhỏ là 39,50%, nguyên nhân là do việc dự báo dòng tiền vào – ra của các TCTD đòi hỏi cần phải có nhiều thông tin và xây dựng các mô hình định lượng để đo lường dòng tiền trong tương lai.

Biểu đồ 2.32: Nội dung dự báo tình hình tài chính của tổ chức tín dụng

Biểu đồ 2.33: Nội dung đề xuất các hành động can thiệp

Dự báo dòng tiền vào

– ra

39.50%

Dự báo các tỷ lệ an

toàn

64.00%

Dự báo từng khoản mục trong báo cáo tài chính

61.20%

0% 20% 40% 60% 80%100%

Các nội dung dự báo

Khác 9.30%

Tái cơ cấu 32.60%

Tái cấp vốn

22.40%

Cảnh báo rủi ro

80.70%

Yêu cầu điều chỉnh

66.70%

0% 20% 40% 60% 80% 100%

Các nội dung đề xuất

Nguồn: Kết quả khảo sát

(v) Về nội dung đề xuất hành động can thiệp: kết quả khảo sát cho thấy CQTTGSNH đã áp dụng nhiều hình thức can thiệp khi phát hiện sai phạm, rủi ro trong quá trình thanh tra, giám sát. Trong đó, đa phần là cảnh báo rủi ro (80,7%), nhiều vấn đề yêu cầu có sự điều chỉnh (66,7%) để TCTD chủ động khắc phục, chỉnh sửa các sai phạm, có biện pháp phòng ngừa rủi ro. Việc can thiệp bắt buộc với biện pháp mạnh hơn thì hạn chế như cơ cấu lại (32,6%), tái cấp vốn (22,4%), biện pháp khác (9,3%).

* Về nội dung giám sát vĩ mô

Trước thời điểm Thông tư 08 có hiệu lực (1/12/2017), NHNN chủ yếu thực hiện giám sát vi mô, nhiệm vụ giám sát vĩ mô đã thực hiện thử nghiệm, áp dụng theo một số nội dung như: Đánh giá tình hình sở hữu chéo; báo cáo về nợ xấu; tình hình cho vay bất động sản, BOT,... của hệ thống các TCTD và đưa ra các đề xuất kiến nghị về cơ chế quản lý và chấn chỉnh yêu cầu các TCTD có các biện pháp xử lý, khắc phục nhằm hạn chế rủi ro. Từ 01/12/2017 đến nay, hoạt động giám sát ngân hàng tại NHNN được thực hiện rõ ràng hơn ở cả 2 cấp độ, trong đó nội dung giám sát vĩ mô cũng đã được mở rộng.

Theo đó, đối với giám sát an toàn vĩ mô, NHNN tập trung chủ yếu vào các nội dung: phân tích mức độ lành mạnh tài chính; đánh giá hoạt động liên ngân hàng; đánh giá tình hình sở hữu chéo, đầu tư chéo, tình hình sở hữu, cổ đông, cổ phần; nhận diện, đánh giá thực trạng, xu hướng, mức độ rủi ro và tác động có khả năng xảy ra đối với từng khối và toàn bộ hệ thống các TCTD; đánh giá khả năng chịu đựng trước các thay đổi chính sách và môi trường kinh tế vĩ mô đối với từng khối và toàn bộ hệ thống các TCTD; đánh giá khả năng xảy ra khủng hoảng ngân hàng và biện pháp ứng phó; đánh giá mức độ ổn định của các dòng vốn vào và ra đối với nhóm và toàn bộ hệ thống của các TCTD; đánh giá mức độ rủi ro tập trung của các khoản đầu tư vào các khách hàng lớn của từng khối và toàn bộ hệ thống các TCTD,... Bên cạnh đó, nội dung giám sát vĩ mô được phân nhóm theo mức độ ảnh hưởng đến hệ thống (cụ thể: nhóm các TCTD có tầm quan trọng trong hệ thống và nhóm còn lại trong hệ thống) và theo loại hình sở hữu (như: ngân hàng liên doanh, ngân hàng 100% vốn nước ngoài, chi nhánh ngân hàng nước ngoài, công ty tài chính liên doanh/100% vốn nước ngoài, công ty cho thuê tài chính liên doanh/100% vốn nước ngoài; nhóm các TCTD trong nước gồm NHTM nhà nước, NHTMCP, ngân hàng thương mại hợp tác xã, ngân hàng chính sách, công ty tài chính, công ty cho thuê tài chính, quỹ tín dụng nhân dân, tổ chức tài chính vi mô).