Căn cứ trên biểu đồ tỷ giá hối đoái của Ngân hàng nhà nước Việt Nam, giả định tỷ giá hối đoái cuối năm 2010 là 19.000 VND/USD. Bắt đầu từ năm 2011 trở đi tuân theo quy luật PPP trên cơ sở tỷ giá năm 2010 và dự báo lạm phát năm 2011 trở đi. Phương pháp cụ thể như sau:

4.1.2 7Các cơ sở tính toán doanh thu Phí giao thông

Do nguồn thu của dự án đến từ nguồn thu phí giao thông của các phương tiện giao thông, vì vậy yếu tố quan trọng nhất quyết định tính khả thi của dự án đường cao tốc Đà Nẵng – Quảng Ngãi là số lượng phương tiện lưu thông. Đường cao tốc Đà Nẵng – Quảng Ngãi là tuyến đường mới chạy song song với Quốc lộ 1A. Do đường cao tốc có cự li giao thông tương tự như Quốc lộ 1A nên tốc độ di chuyển cao trên đường cao tốc sẽ đem lại lợi ích tiết kiệm thời gian và tiết kiệm chi phí vận hành đáng kể cho các phương tiện giao thông tham gia lưu thông trên tuyến đường này.

Về mặt tài chính, số lượng phương tiện tác động trực tiếp tới doanh thu từ vé. Về mặt kinh tế, số lượng phương tiện là yếu tố quan trọng nhất ảnh hưởng tới lợi ích kinh tế có được từ việc tiết kiệm chi phí phương tiện đi lại và tiết kiệm thời gian.

Theo quy định mức thu phí đường bộ đầu tư để kinh doanh là giá cước dịch vụ sử dụng đường bộ, do Bộ Tài chính quy định phù hợp với cấp đường và độ dài đoạn đường thu phí theo dự án đầu tư được duyệt và đề nghị của chủ đầu tư, nhưng tối đa không quá hai lần mức thu phí đường bộ đầu tư bằng vốn ngân sách nhà nước.9

Căn cứ trên mức thu phí mà VEC dự định áp dụng cho tuyến đường cao tốc đang triển khai là Cầu Giẽ – Ninh Bình, Nội Bài – Lào Cai và thành phố HCM - Long Thành – Dầu Giây. Tác giả tính toán và giả định mức phí giao thông áp dụng cho đường cao tốc Đà nẵng – Quảng Ngãi là 1.200 VND/PCU/km theo giá năm 201010.

9 Nguồn: thông tư số 90/2004 của Bộ Tài Chính [17].

10 Mức phí này đã bao gồm VAT = 10% và sẽ được điều chỉnh hàng năm theo tỷ lệ lạm phát VND.

VEC sẽ được quyền thu phí giao thông trong vòng 30 năm từ năm đầu tiên đi vào hoạt động (2015) cho đến cuối năm 2045.

Đơn vị xe con quy đổi (PCU)

Đơn vị xe con quy đổi được dùng để tính số lượng xe lưu thông trên cơ sở quy đổi các phương tiện khác nhau ra số lượng tương đương xe con. Hệ số quy đổi các loại xe được xác định theo Bảng 4.1:

8Bảng 4.1 Hệ số quy đổi các loại xe

hệ số | |

Xe con | 1.0 |

Xe buýt 8-15 chỗ | 2.0 |

Xe buýt >15 chỗ | 2.5 |

Xe tải <2.5t | 2.0 |

Xe tải 2 trục >2.5t | 2.0 |

Xe tải 3 trục | 2.5 |

Xe tải 4 trục | 3.0 |

Xe đạp | 0.3 |

Có thể bạn quan tâm!

-

Thẩm định dự án đường cao tốc Đà Nẵng - Quãng Ngãi - 2

Thẩm định dự án đường cao tốc Đà Nẵng - Quãng Ngãi - 2 -

Các Nội Dung Phân Tích Dự Án (Trong Báo Cáo Tiền Khả Thi/ Khả Thi)

Các Nội Dung Phân Tích Dự Án (Trong Báo Cáo Tiền Khả Thi/ Khả Thi) -

Các Số Liệu Liên Quan Đến Các Nội Dung Phân Tích Dự Án Các Hạng Mục Chính

Các Số Liệu Liên Quan Đến Các Nội Dung Phân Tích Dự Án Các Hạng Mục Chính -

Độ Nhạy Của Irr Và Npv Tài Chính Đối Với Lãi Suất Libor

Độ Nhạy Của Irr Và Npv Tài Chính Đối Với Lãi Suất Libor -

Chi Phí Vận Hành Của Các Loại Phương Tiện Theo Từng Giai Đoạn

Chi Phí Vận Hành Của Các Loại Phương Tiện Theo Từng Giai Đoạn -

Thẩm định dự án đường cao tốc Đà Nẵng - Quãng Ngãi - 8

Thẩm định dự án đường cao tốc Đà Nẵng - Quãng Ngãi - 8

Xem toàn bộ 73 trang tài liệu này.

9Nguồn : ADB (2009),Traffic Forecasts [7]

Doanh thu hàng năm (kể cả VAT) = phí giao thông (đã điều chỉnh theo lạm phát) x PCU x số ngày trong năm.

4.1.3 Các hạng mục và chi phí đầu tư dự án

Tổng chi phí đầu tư của dự án là 1,103 tỷ USD ước tính vào cuối năm 2010 theo giá cố định năm 2010, trong đó bao gồm chi phí xây dựng, đất đai, đền bù giải tỏa, rà phá bom mìn, dịch vụ tư vấn, quản lý, chi phí cam kết tài trợ, lãi vay trong thời gian xây dựng. Chi phí đầu tư của tất cả các hạng mục khác đều được khấu hao theo phương pháp đường thẳng trong 30 năm (trừ hạng mục đất). Dự phòng tăng chi phí thực và dự phòng lạm phát được được tính riêng. Kế hoạch đầu tư chi tiết dự án được trình bày trong Phụ lục 7.

4.1.4 Chi phí vận hành, bảo trì hàng năm và duy tu

Chi phí vận hành: Việc tổ chức thu phí đòi hỏi sẽ phải có chi phí vận hành. Theo quy định hiện hành của Bộ Tài chính, đơn vị thu phí được giữ lại 15% doanh thu phí giao thông không kể VAT để trang trải cho hoạt động của mình11. Với lượng xe lưu thông thấp, tỷ lệ này đảm bảo chi phí vận hành được trang trải đầy đủ. Tuy nhiên, với lượng xe lưu thông lớn thì tỷ lệ cứng nhắc này sẽ đẩy chi phí vận hành lên quá cao bởi vì hoạt động thu phí rất có lợi thế theo quy mô. Xét lưu lượng xe dự báo cho đường cao tốc Đà Nẵng – Quảng Ngãi, mức chi phí vận hành hợp lý là 800

VND/xe (giá năm 2010).

Chi phí bảo trì: Theo Cục Đường bộ Việt Nam, chi phí bảo trì hàng năm đối với đường bộ 4 làn xe là 1.250-1.500 USD/km/năm. Với lưu lượng xe dự báo như trên ta chọn chi phí bảo trì hàng năm là 1.300 USD/km/năm. Khi chiều dài tuyến đường là 130,2 km, mức chi phí bảo trì hàng năm áp dụng cho đường cao tốc là 1.300 x130,2 = 0,17 triệu USD/năm (theo giá 2010).12

Chi phí duy tu: Chi phí duy tu định kỳ để cải tạo đường về nguyên trạng ban đầu. Chi phí duy tu sẽ được thực hiện 8 năm 1 lần, với lần đầu tiên vào năm 2021, rồi đến các năm 2029 và 2037. Đối với số liệu của Cục Đường bộ Việt Nam đối với đường cao tốc 4 làn xe, mức chi phí duy tu áp dụng cho dự án là 200.000 USD/km/lần. Với chiều dài 130,2 km, mức chi phí duy tu định kỳ cho cả tuyến là

200.000 x 130,2 = 26,04 triệu USD (giá 2010). Các khoản chi phí vận hành, bảo trì và duy tu sẽ tăng theo tỷ lệ lạm phát USD hàng năm.

4.2 1 1 Ngân lưu và các kết quả

Vì là đường giao thông chiến lược đi qua vùng kinh tế trọng điểm, kết với các cơ sở hạ tầng giao thông khác (sân bay, cảng biển, khu chế xuất…), nên lượng xe sử dụng đường cao tốc sẽ lớn và tăng dần theo thời gian mặc dù mức phí thu là cao. Đó là cơ sở tạo ra nguồn thu tài chính cho dự án. Ngân lưu tài chính theo quan điểm dự án

11 Nguồn: Thông tư 90/2004 của Bộ Tài Chính [17].

12 Số liệu dựa trên Tình huống đường cao tốc TLD do Nguyễn Xuân Thành và cộng sự soạn [3].

được tác giả trình bày ở Hình 4.1; Báo cáo chi tiết kết quả hoạt động kinh doanh tài chính và ngân lưu tài chính dự án được tác giả trình bày trong Phụ lục 8 và 9.

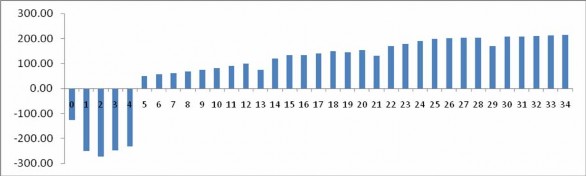

Hình 4.1 Ngân lưu tài chính quan điểm dự án.

Từ biểu đồ ngân lưu dự án, tác giả nhận thấy dự án có dòng ngân lưu âm trong 5 năm đầu ứng với thời gian thi công dự án và trong các năm sau đó khi dự án đi vào hoạt động và thu được phí giao thông khi đó dòng ngân lưu dương.

Suất sinh lợi nội tại danh nghĩa (IRR) bằng 7,7% cao hơn chi phí vốn của dự án 5,36% (WACC). Giá trị hiện tại ròng NPV = 416,59 triệu USD > 0; tỉ số lợi ích- chi phí B/C = 2,56 > 1. Từ kết quả trên cho thấy, theo quan điểm của dự án việc thực hiện dự án đường cao tốc Đà Nẵng – Quảng Ngãi có lợi về mặt tài chính.

Hệ số an toàn trả nợ (DSCR)

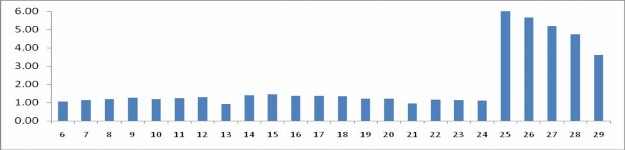

Hình 4.2 Hệ số an toàn trả nợ qua các năm.

Để đảm bảo an toàn trả nợ, các tổ chức tài chính cho vay thường yêu cầu DSCR hàng năm > 1,2. Đối với dự án đường cao tốc Đà nẵng – Quảng Ngãi, DSCR bình quân = 2,02 >1,2. Từ hình 4.2 cho thấy rằng, trong 2 năm liền (năm 2016 và 2017),

năm 2023 và 4 năm sau đó (năm 2031 đến 2034) tiền mặt sẵn có để trả nợ của dự án không đủ để đáp ứng nghĩa vụ trả nợ. Xét trên tổng thể thì IRR ngân lưu ròng của dự án bằng 7,7%, cao hơn chi phí vốn bình quân trọng số trước lãi vay (WACC) 5,36%. Điều đó có nghĩa là dự án có khả năng hoàn vốn. Vấn đề trục trặc ở đây là trong những năm đầu, dự án không có đủ tiền mặt để trả nợ. Xem xét ngân lưu, ta có thể thấy lý do của tình trạng này là: trong 2 năm đầu tiên (năm 2016 và 2017) do dự án mới đi vào hoạt động; trong năm 2023, DSCR chỉ bằng 0,93 (do là năm đầu tiên chịu chi phí duy tu); Còn trong các năm từ 2031 đến 2034 với hình thức trả nợ theo niên kim năm sau cao hơn 10% so với năm trước đó thì gánh nặng đặt vào những năm cuối trước khi đáo hạn nợ vay.

Theo cơ chế BOT13, số tiền để thực hiện nghĩa vụ trả nợ chỉ có thể đến từ ngân lưu ròng của dự án. Nếu cơ chế này áp dụng cho dự án đường cao tốc Đà Nẵng – Quảng Ngãi, thì vào năm 2016 và 2017, dự án sẽ không có khả năng trả nợ. Trên thực tế, các chủ đầu tư cam kết bù đắp cho mọi khoản thiếu hụt tài chính trong quá trình đầu tư, vận hành và hoàn trả nợ vay. Như vậy, các chủ đầu tư sẽ phải đóng góp thêm vốn trong những năm 2031 - 2034 để đảm bảo dự án hoàn trả đủ nợ. Tuy nhiên, đứng trên quan điểm của tổ chức cho vay, dự án có mức độ rủi ro tài chính cao.

Mặt khác các ngân hàng thương mại sẽ không chấp nhận tài trợ gần như toàn bộ chi phí đầu tư của dự án. Chính tỷ lệ nợ gần bằng 1 này là lý do làm giảm hệ số an toàn trả nợ của dự án.

Với những lý do trên, việc đầu tư có thể gây quan ngại cho các ngân hàng thương mại. Dù vậy, mối quan ngại này có thể được giải quyết bằng cách thay đổi hình thức cho vay hoặc thay đổi cơ cấu huy động vốn cho dự án, cụ thể như sau:

- Chủ đầu tư và tổ chức tài chính cho vay có thể xem xét tăng thời gian ân hạn, tăng kỳ hạn cho vay. Có thể thấy rằng bất cứ điều chỉnh nào ở trên sẽ đều có lợi cho chủ

13 Built-Operation-Transfer (Xây dựng-Vận hành-Chuyển giao). Theo cơ chế này các chủ đầu tư chỉ có trách nhiệm hữu hạn đối với dự án.

đầu tư và bất lợi cho tổ chức tài chính cho vay. Do vậy, lãi suất của khoản vay sẽ phải tăng lên để bù đắp cho bên cho vay.

- Chủ đầu tư (VEC) cần cân đối với các dự án đang thực thực hiện nhằm tạo tài khoản dự trữ nợ vay bù đắp cho các năm thiếu hụt hoặc để có thể tài trợ bằng vay nợ thương mại, VEC sẽ phải bỏ ra vốn chủ sở hữu với tỷ lệ cao hơn.

Tóm lại, mô hình tài chính của dự án đường cao tốc Đà Nẵng – Quảng Ngãi được xây dựng trên cơ sở các thông số đầu vào về chi phí đầu tư, chi phí vận hành bảo trì hàng năm và chi phí duy tu; mức thu phí các phương tiện tham gia giao thông. Từ kết quả phân tích theo quan điểm dự án, cho thấy IRR cao hơn chi phí vốn của dự án; NPV = 416,59 triệu USD > 0 và B/C = 2,56 > 1. Do vậy, theo quan điểm của dự án việc thực hiện dự án đường cao tốc Đà Nẵng – Quảng Ngãi có lợi về mặt tài chính. Ngoài ra trong một số năm, tiền mặt sẵn có để trả nợ của dự án không đủ để đáp ứng nghĩa vụ trả nợ. Việc này có thể được chủ đầu tư và tổ chức tài chính cho vay khắc phục bằng cách thay đổi hình thức cho vay hoặc thay đổi cơ cấu huy động vốn cho dự án.

CHƯƠNG 5

PHÂN TÍCH RỦI RO

Trong Chương này, tác giả sẽ tiến hành phân tích độ nhạy dựa trên xác định tác động của những thay đổi trong các biến số trọng yếu đối với giá trị tài chính hiện tại ròng và suất sinh lợi nội tại của dự án. Sau đó, phân tích các kịch bản dựa trên giả định về sự thay đổi mức lệ phí giao thông; cuối cùng tập trung vào phân tích rủi ro thông qua quá trình thực hiện mô phỏng Monte Carlo các biến số quan trọng có tác động lớn đến NPV và IRR của dự án.

5.1 1 2 Phân tích độ nhạy

Dự án có nhiều khả năng chịu rủi ro từ các thông số trong dự án. Vì vậy, cần có phân tích độ nhạy để xác định tác động của những thay đổi trong các biến số trọng yếu đối với giá trị tài chính hiện tại ròng và suất sinh lợi nội tại của dự án. Các biến được kiểm định là: tỉ lệ lạm phát, lưu lượng xe, phí giao thông, chi phí đầu tư và chi phí vận hành, bảo trì và duy tu thay đổi. Vì vậy, việc thẩm định tài chính cũng phải phân tích tác động đến kết quả tài chính của dự án khi các thông số ở trên thay đổi theo hướng bất lợi.

1 3 5.1.1 Xác định biến rủi ro

Mô hình Dự án đường cao tốc Đà Nẵng – Quãng Ngãi được xây dựng dựa trên nhiều thông số cơ bản, tron số đó có nhiều thông số được giả định cũng như dược dự báo dựa trên những chỉ số khác. Chính vì vậy, cần có phân tích độ nhạy của các thông số này để xác định tác động của những thay đổi trong các biến số trọng yếu đối với giá trị tài chính hiện tại ròng của dự án. Qua tiến hành phân tích tổng hợp cũng như xác định khả năng chính xác trong công tác dự báo. Tác giả đã chọn các biến đưa vào kiểm định một chiều gồm: tỷ lệ lạm phát, lãi suất LIBOR, lưu lượng

xe, phí giao thông, chi phí đầu tư. Các biến này được so sánh với mô hình cơ sở14.

14 Mô hình được tính toán theo các thông số giả định ban đầu.

Tỷ lệ lạm phát VND: Từ năm 2016 trở đi nhận các giá trị: 3%, 5%, 6% và 10%.

Lãi suất LIBOR: nhận các giá trị: 3%, 4,5%, 5% và 12%.

Lượng xe lưu thông (các loại, các tuyến đường và các năm) giảm đi 10% và 20% so với mô hình cơ sở

Chi phí đầu tư (tất cả các hạng mục, ngoại trừ lãi vay trong thời gian xây dựng) tăng lên 10% và 20% so với mô hình cơ sở.

Tiến hành chạy độ nhạy hai chiều đối với thông số nhạy cảm với NPV là lượng xe lưu thông và chi phí đầu tư, hai thông số này được tính toán dựa trên những dự báo hay phụ thuộc vào nhiều thông số khác như lạm phát, điều chỉnh kỹ thuật nên khó có được mức ổn định. Cụ thể như sau:

Lượng xe lưu thông (các loại, các tuyến đường và các năm) giảm đi mỗi lần 5% (100% xuống 80%) và chi phí đầu tư (tất cả các hạng mục, ngoại trừ lãi vay trong thời gian xây dựng) tăng lên mỗi lần 10% (100% lên 140%) so với mô hình cơ sở.

5.1.2 Kết quả phân tích

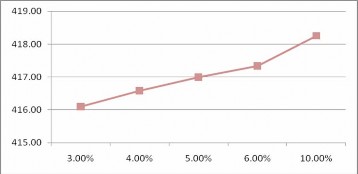

Bảng 5.1 Độ nhạy của IRR và NPV tài chính đối với lạm phát

4% | 3% | 5% | 6% | 10% | |

IRR dự án, danh nghĩa | 7.70% | 7.70% | 7.71% | 7.71% | 7.71% |

NPV dự án, danh nghĩa | $416.59 | $416.10 | $416.99 | $417.33 | $418.25 |

Nhận xét: NPV danh nghĩa của dự án không quá nhạy cảm với lạm phát của VND do lạm phát tác động đến cả đến dòng lợi nhuận lẫn chi phí của dự án. Tuy nhiên, tác động đến dòng lợi nhuận nhiều hơn. |

Hình 5.1 Mối quan hệ giữa NPV danh nghĩa của dự án và lạm phát VND.