2016 không có chênh lệch nhiều dao động tăng trong khoảng 500 tỷ đồng/ năm. Tuy nhiên, giai đoạn 2017 – 2018 có sự gia tăng đột biến khi các NHTM đồng loạt tung ra nhiều gói tín dụng hỗ trợ đối với DNNVV, do vậy số vốn vay đã tăng trong khoảng 1000 – 1500 tỷ đồng/ năm, tốc độ tăng trưởng lượng vốn vay hàng năm bình quân giai đoạn 2013 - 2018 đạt 29,63%/năm. Đối với DN vừa, lượng vốn vay ngắn hạn năm 2018 đạt 11.715,9 tỷ đồng tăng hơn 3 lần so với năm 2013, tốc độ tăng trưởng lượng vốn vay hàng năm bình quân giai đoạn 2013 - 2018 đạt 25,87%/năm.

Bảng 4.8. Số lượng vốn vay NH của các DNNVV tỉnh Thái Nguyên phân theo thời hạn và quy mô

Đơn vị tính: tỷ đồng

DN siêu nhỏ | DN nhỏ | DN vừa | Tổng | ||||

Ngắn hạn | Trung, dài hạn | Ngắn hạn | Trung , dài hạn | Ngắn hạn | Trung, dài hạn | ||

2013 | 850,0 | 661,3 | 1.517,8 | 1.322,6 | 3.703,5 | 3.103,0 | 11.158,1 |

2014 | 1.131,4 | 872,6 | 2.036,5 | 1.620,5 | 4.374,8 | 3.739,6 | 13.775,3 |

2015 | 1.668,2 | 909,1 | 2.600,4 | 1.649,8 | 5.544,3 | 4.175,0 | 16.546,7 |

2016 | 1.894,6 | 1.148,1 | 3.033,6 | 2.340,4 | 6.349,1 | 5.343,3 | 20.109,2 |

2017 | 2.430,4 | 1.280,6 | 3.914,8 | 2.473,8 | 8.207,9 | 5.946,8 | 24.254,2 |

2018 | 3.263,7 | 1.499,6 | 5.558,9 | 2.606,7 | 10.715,9 | 7.285,7 | 30.930,7 |

Có thể bạn quan tâm!

-

Chỉ Tiêu Đánh Giá Chất Lượng Tín Dụng Nh Của Dnnvv

Chỉ Tiêu Đánh Giá Chất Lượng Tín Dụng Nh Của Dnnvv -

Số Lượng Dnnvv Tỉnh Thái Nguyên Phân Theo Loại Hình Dn

Số Lượng Dnnvv Tỉnh Thái Nguyên Phân Theo Loại Hình Dn -

Kết Quả Huy Động Và Cho Vay Vốn Tại Các Nhtm Tỉnh Thái Nguyên Giai Đoạn 2013 - 2018

Kết Quả Huy Động Và Cho Vay Vốn Tại Các Nhtm Tỉnh Thái Nguyên Giai Đoạn 2013 - 2018 -

Phân Tích Các Yếu Tố Ảnh Hưởng Đến Tiếp Cận Tín Dụng Nh Của Dnnvv Từ Phía Nh

Phân Tích Các Yếu Tố Ảnh Hưởng Đến Tiếp Cận Tín Dụng Nh Của Dnnvv Từ Phía Nh -

Tổng Hợp Kết Quả Phân Tích Efa Các Yếu Tố Phía Dnnvv

Tổng Hợp Kết Quả Phân Tích Efa Các Yếu Tố Phía Dnnvv -

Tổng Hợp Sự Khác Biệt Về Mức Độ Tiếp Cận Vốn Tín Dụng Nh Của Dnnvv

Tổng Hợp Sự Khác Biệt Về Mức Độ Tiếp Cận Vốn Tín Dụng Nh Của Dnnvv

Xem toàn bộ 238 trang tài liệu này.

(Nguồn: Tổng hợp báo cáo hoạt động của các chi nhánh NHTM giai đoạn 2013 - 2018)

Đa số các DNNVV tiếp cận vốn tín dụng NH trong ngắn hạn lớn hơn trung, dài hạn, cụ thể: giai đoạn 2013 - 2014 sự chênh lệch giữa vay ngắn hạn và trung dài hạn của DN siêu nhỏ khoảng 200 tỷ đồng/năm, giai đoạn 2015 - 2016 khoảng trên 600 tỷ đồng/năm, giai đoạn 2017 - 2018 sự chênh lệch khoảng trên 1200 tỷ đồng/năm; Đối với DN nhỏ: sự chênh lệch cũng có sự khác biệt trong các năm trong đó thấp nhất là năm 2013 với 200 tỷ đồng, sai đó có sự biến động liên tục dao động quanh mức 1000 tỷ đồng/năm, năm 2018 sự chênh lệch lớn nhất đạt 2900 tỷ đồng/năm; Nhóm DN vừa có mức chênh lệch giữa cho vay trong ngắn hạn và dài hạn/năm lớn nhất luôn đạt trên 1000 tỷ đồng/năm, đặc biệt năm 2018 mức chênh lệch đạt trên 3000 tỷ đồng/năm. Trên thực tế, các NHTM ưa thích cho vay ngắn hạn vì sự an toàn tín dụng và nguồn vốn huy động của NH đa số có thời hạn dưới 1 năm. Hơn nữa, tính rủi ro trong các khoản vay dài hạn sẽ ảnh hưởng lớn đến kết quả kinh doanh

của chi nhánh nên số lượng DN được NHTM chấp thuận cho vay dài hạn thường là nhóm DN có quy mô vừa, có uy tín cao và phương án kinh doanh khả thi.

Bảng 4.9. Một số chỉ tiêu phản ánh chất lượng tín dụng NH của DNNVV

ĐVT | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

Nợ xấu của DNNVV | Tỷ đồng | 121,1 | 118,8 | 116,8 | 115 | 113,4 | 112,1 |

Tổng nợ xấu của NH | Tỷ đồng | 610,1 | 618,3 | 615,9 | 634,2 | 657,1 | 668,5 |

Tổng dư nợ của NHTM | Tỷ đồng | 22.316 ,2 | 26.491 ,0 | 30.928 ,5 | 36.562 ,1 | 42.776 ,4 | 50.706 ,0 |

Tổng dư nợ của DNNVV | Tỷ đồng | 11.158, 1 | 13.775, 3 | 16.546, 7 | 20.109, 2 | 24.254, 2 | 30.930, 7 |

Tỷ trọng nợ xấu của NH/tổng dư nợ | % | 2,73 | 2,33 | 1,99 | 1,74 | 1,53 | 1,32 |

Tỷ trọng nợ xấu/tổng dư nợ DNNVV | % | 1,08 | 0,86 | 0,71 | 0,57 | 0,47 | 0,36 |

Tỷ trọng nợ xấu của DNNVV/tổng nợ xấu của NH | % | 19,84 | 19,22 | 18,97 | 18,14 | 17,25 | 16,77 |

(Nguồn: Tính toán của tác giả từ báo cáo kết quả kinh doanh của các chi nhánh NH)

Chất lượng tín dụng của DNNVV giai đoạn 2013 – 2018 có tín hiện tích cực: tỷ trọng nợ xấu/tổng dư nợ DNNVV tại các NHTM tỉnh Thái Nguyên liên tục giảm, năm 2018 đạt 0,36% tức là giảm 0,72% so với năm 2013. Giá trị này cho biết khi NH cho DNNVV vay 100 đồng thì có 0,36 đồng chuyển sang nợ xấu. Như vậy mức rủi ro khi cho DNNVV vay không cao, thấp hơn nhiều so với tỷ trọng nợ xấu của NH/tổng dư nợ (1,32%). Hiện nay khoảng 61% tổng dư nợ cho vay của NHTM tỉnh Thái Nguyên dành cho khối DNNVV, tỷ trọng nợ xấu của DNNVV/tổng nợ xấu của NH giảm dần mặc dù không nhiều, dao động quanh mức 18%/ năm. Năm 2018 Tỷ trọng nợ xấu của DNNVV/tổng nợ xấu của NH là 16,77% nghĩa là: cứ 100 đồng nợ xấu của NHTM có 16,77 đồng nợ xấu thuộc nhóm DNNVV - đây vẫn là con số tạm chấp nhận, đặc biệt khi tổng nợ xấu của NH có xu hướng tăng nhưng nợ xấu của DNNVV giảm dần theo năm. Trong thời gian tới các chi nhánh NHTM tỉnh Thái Nguyên cần có các chính sách hỗ trợ tín dụng tốt hơn đối với khối DN này, cần coi

DNNVV là nhóm khách hàng tiềm năng, quan trọng của NH để có ưu đãi phù hợp - Đây là hướng đi đúng đắn giúp NH đạt kết quả kinh doanh tốt hơn.

Biểu đồ 4.6. Thị phần dư nợ cho vay DNNVV của các NHTM năm 2013 và 2018

(Nguồn: Tính toán của tác giả từ báo cáo kết quả kinh doanh của các chi nhánh NH)

Cần lưu ý, thị phần cho vay DNNVV của các NH trên địa bàn tỉnh có sự phân hóa khá rõ rệt, cụ thể nhóm NH mạnh trong hệ thống gồm: NH Vietinbank, NH Agribank, NH BIDV, NH Quân đội, NH Vietcombank luôn chiếm tỷ lệ lớn nhất đạt trên 65%/tổng dư nợ. Điều này cho thấy uy tín của các NH có cổ phần Nhà nước nắm giữ luôn tạo sự tin tưởng cho DN và lượng vốn cho vay lớn nên luôn được DN lựa chọn giao dịch đầu tiên. Điểm cần chú ý là năm 2018 thị phần dư nợ cho vay của các chi nhánh NHTM còn lại giảm đi 7% so với năm 2013 chiếm 28%, tuy có sự gia tăng về quy mô dư nợ nhưng thị phần giảm sút. Điều này khiến lãnh đạo các chi nhánh cần xem xét và có hướng đi cụ thể trong thời gian tới để chi nhánh có thể gia tăng cả quy mô và thị phần dư nợ, nhờ đó vị thế của NH mới được khẳng định.

4.3.3. Đánh giá nhu cầu và khó khăn của DNNVV khi vay vốn NH thông qua số liệu điều tra

4.3.3.1. Nhu cầu và tỷ lệ vốn vay được từ NH của DNNVV

Tổng hợp từ số liệu điều tra, khảo sát từ phía DNNVV, tác giả nhận thấy: Nhu cầu vay vốn NH của DN siêu nhỏ chủ yếu từ 1 - 2 lần/năm, trong đó số tiền vay được đạt 50 - 60% so với số tiền đề nghị vay chiếm tỷ lệ lớn nhất. Mặc dù các DN siêu nhỏ có mong muốn vay nhiều hơn nhưng do đặc điểm quy mô gây cản trở lớn đến việc tiếp cận vốn NH. DN nhỏ có nhu cầu vay vốn khá lớn 59% DN muốn vay từ 1- 2 lần/năm và 41% DN muốn vay từ 3 - 4 lần/năm, trong đó, số vốn vay được đáp ứng lớn nhất đạt 50 - 60% so với số tiền đề nghị vay. Các khoản vay của DN vừa thường không quá lớn cho mỗi lần vay và sử dụng tài sản hiện vật để bảo đảm nên có thể vay từ 3 - 4 lần/năm với nhiều khoản vay được chiếm 60 - 70% nhu cầu vay. Một số DN có quy mô vừa vay từ 1 - 2 lần/năm thường giá trị mỗi khoản vay lớn và hạn mức vay đạt 70%/ nhu cầu vay.

Bảng 4.10. Tổng hợp nhu cầu và tỷ lệ vốn vay được của các DNNVV điều tra

Đơn vị tính: %

Quy mô | Ngành nghề | |||||

Siêu nhỏ | Nhỏ | Vừa | Nông, lâm nghiệp | Công nghiệp - Xây dựng | Thương mại, dịch vụ | |

Nhu cầu vay vốn/năm | ||||||

1 - 2 lần | 81 | 59 | 66 | 78 | 62 | 43 |

3 - 4 lần | 19 | 41 | 34 | 22 | 38 | 57 |

Tỷ lệ vốn vay được/nhu cầu vay | ||||||

40 - 50% | 30 | 26 | 21 | 52 | 30 | 18 |

50 - 60% | 41 | 46 | 42 | 37 | 34 | 23 |

60 - 70% | 19 | 28 | 37 | 11 | 36 | 59 |

(Nguồn: Tổng hợp từ phiếu điều tra DNNVV năm 2017)

Một lưu ý, các NH chỉ cho vay tối đa 70% giá trị tài sản nhằm đảm bảo tính an toàn của khoản vay. Các DN trong lĩnh vực nông nghiệp có nhu cầu vay vốn ít và tỷ lệ vốn vay được đạt 40 - 50% nhu cầu vay chiếm tỷ lệ lớn nhất. DNNVV trong lĩnh vực công nghiệp, xây dựng có nhu cầu vay vốn từ 1 - 2 lần/ năm nhưng số tiền vay trong mỗi lần vay khá lớn. DNNVV hoạt động trong lĩnh vực thương mại, dịch vụ vay với mục đích nhập hàng hóa nên số tiền không quá lớn và nhanh chóng thu hồi vốn nên có nhu cầu vay vốn nhiều trong năm. Với kết quả trên ta

thấy, tiếp cận tín dụng của các DN có quy mô vừa và quy mô nhỏ tốt hơn DN siêu nhỏ cả về số lần vay vốn cũng như số vốn được vay. Các DNNVV hoạt động trong lĩnh vực thương mại tiếp cận nguồn vốn tín dụng tốt nhất so với các ngành nghề khác do đặc thù của loại hình kinh doanh và tài sản đảm bảo. DN nông nghiệp vẫn còn nhiều hạn chế khi tiếp cận nguồn vốn NH do đặc điểm và cách thức kinh doanh.

4.3.3.2. Những khó khăn khi tiếp cận tín dụng NH của DNNVV

Trong quá trình phỏng vấn cán bộ NH cho biết, hiện nay chính sách tín dụng đối với DNNVV được NH tạo điều kiện hỗ trợ trên nhiều khía cạnh từ tư vấn, thủ tục, gói vay ưu đãi…và liên tục thay đổi nhằm phù hợp với các chính sách kinh tế vĩ mô và tình hình thực tế. Do vậy, số lượng cán bộ NH cho rằng quá trình vay vốn tại NH của DNNVV hiện nay đã có nhiều thuận lợi chiếm tỷ lệ cao đạt 26%, chỉ có 8% người được phỏng vấn cho rằng DN còn gặp rất nhiều khó khăn khi vay vốn tại NH. Giá trị trung bình đạt được là 3,22/5 điểm nghĩa là NH khá hài lòng với mức độ tiếp cận tín dụng đối với DNNVV hiện nay. Đây được coi là nỗ lực lớn của ngành NH nói chung và các NHTM nói riêng. Về phía DNNVV có sự khác biệt so với nhận định cán bộ NH đưa ra, cụ thể: 29,7% người được hỏi cho rằng DN gặp khó khăn trong việc tiếp cận vốn; 16% DN cho rằng rất khó khăn trong đó đa số là các DN hoạt động trong ngành công nghiệp chế tạo; chỉ có 11,3% DN cho rằng dễ tiếp cận và chủ yếu nằm trong nhóm DNNVV hoạt động trong lĩnh vực thương mại dịch vụ. Giá trị trung bình đạt được là 2,79/5 điểm điều đó cho thấy Mức độ tiếp cận tín dụng NH của DNNVV được đánh giá ở mức trung bình.

Bảng 4.11. Đánh giá mức độ tiếp cận tín dụng NH của DNNVV

Đơn vị tính: %

Rất khó khăn | Khó khăn | Bình thường | Thuận lợi | Rất thuận lợi | Giá trị trung bình | |

Đánh giá từ phía DNNVV | 48 | 89 | 74 | 55 | 34 | 2,79 |

Tỷ lệ | 16,00 | 29,70 | 24,70 | 18,30 | 11,30 | |

Đánh giá từ phía NH | 4 | 10 | 15 | 13 | 8 | 3,22 |

Tỷ lệ | 8,00 | 20,00 | 30,00 | 26,00 | 16,00 |

(Nguồn: Tổng hợp từ phiếu điều tra năm 2017)

Tác giả tiến hành tìm hiểu những khó khăn khi DNNVV tiếp cận nguồn tín dụng NH bằng phiếu điều tra, theo đó người trả lời có thể lựa chọn nhiều phương án được nêu ra. Về phía DNNVV, khó khăn đầu tiên được đa số chủ DN lựa chọn là

Tài sản đảm bảo không đáp ứng yêu cầu với 249/300 phiếu, tiếp theo là việc DN gặp nhiều khó khăn khi hoàn thiện các thủ tục vay vốn mà NH quy định với 239/300 phiếu, sau đó là những khó khăn liên quan đến hoàn thiện báo cáo tài chính, phương án SXKD, lãi suất của các khoản vay. Về phía NH những khó khăn trong vay vốn của DNNVV cũng có mức độ tương tự giống trả lời của DN. Chỉ riêng lãi suất vay cao xếp vị trí thứ 5 trong đánh giá của DNNVV thì NH có mức đánh giá thứ 6. Ngoài ra, theo ý kiến của người được phỏng vấn có nhiều khó khăn khác làm ảnh hưởng đến tiếp cận vốn của DN như: sự đa dạng của các gói tín dụng, mối quan hệ giữa NH - DN, trình độ của CBTD, trình độ của chủ DN…

Bảng 4.12. Những khó khăn của DNNVV khi tiếp cận tín dụng NH

ĐVT: %

Phỏng vấn DNNVV | Phỏng vấn NH | |||

Số phiếu đồng ý | Tỷ lệ | Số phiếu đồng ý | Tỷ lệ | |

1. Tài sản đảm bảo không đáp ứng yêu cầu | 249 | 83,1 | 53 | 84,1 |

2. Không có sự hoàn thiện các thủ tục vay vốn | 239 | 79,5 | 50 | 79,4 |

3. Báo cáo tài chính không đầy đủ, minh bạch | 214 | 71,4 | 45 | 71,4 |

4. Phương án sản xuất không khả thi | 192 | 63,9 | 40 | 63,5 |

5. Lãi suất vay cao | 182 | 60,7 | 33 | 52,4 |

6. Lịch sử tín dụng của DN kém | 173 | 57,5 | 38 | 60,3 |

7. Ý kiến khác… | 131 | 43,5 | 26 | 41,3 |

(Nguồn: Tổng hợp từ phiếu điều tra năm 2017)

4.4. Phân tích các yếu tố ảnh hưởng đến tiếp cận tín dụng NH của DNNVV tỉnh Thái Nguyên

4.4.1. Sự tác động của môi trường và chính sách kinh tế vĩ mô đến tiếp cận tín dụng NH của DNNVV

Vị thế và vai trò của DNNVV ngày càng được nâng cao, vì vậy phát huy sức mạnh của khối DN này nhằm nâng tầm kinh tế Việt Nam là trọng tâm trong các chính sách của Đảng và Nhà nước những năm gần đây. Hàng loạt các chính sách hỗ trợ cho DNNVV đã được ban hành trong đó có hỗ trợ vốn cho DNNVV (Phụ lục 7a) như: Nghị quyết số 35/NQ-CP ngày 16/5/2016: “Về hỗ trợ và phát triển doanh nghiệp đến năm 2020” với nhiều hành động mạnh mẽ và thực tế đã tạo niềm tin cho các DN đang hoạt động tại Việt Nam. Mục tiêu chính của Nghị quyết liên quan đến

hỗ trợ vốn cho DN là yêu cầu các NHTM cần: Đổi mới quy trình cho vay theo hướng đơn giản hóa thủ tục vay vốn, rút ngắn thời gian giải quyết cho vay, giảm bớt phiền hà cho DNNVV; các NHTM đã gỡ bỏ nhiều giấy tờ không quá liên quan để giảm bớt phiền hà cho DN cũng như rút ngắn thời gian hoàn thiện hồ sơ. Một cú hích cho kinh tế Việt Nam đó là Luật hỗ trợ DNNVV được ban hành ngày 21/06/2017 và Nghị định 39/2018/NĐ-CP ngày 11/3/2018 về Quy định chi tiết một số điều của luật hỗ trợ DNNVV có hiệu lực trong năm 2018 với nhiều hy vọng cho sự phát triển tốt hơn nữa của khối DNNVV trên cả nước. Trong thời gian tới, các NHTM sẽ có nhiều động thái tích cực liên quan đến đơn giản hóa thủ tục cho vay nhằm đáp ứng tốt hơn nhu cầu vốn của DN. Nhờ đó đến tháng 12 năm 2018 tổng số DNNVV đang hoạt động lên đến trên 620.000 DN. Dựa vào số liệu được tổng hợp từ Báo cáo hoạt động của NHNN và các chi nhánh NHTM tỉnh Thái Nguyên giai đoạn 2013 - 2018, tác giả nhận thấy số lượng DNNVV vay được vốn và số tiền được vay đều có xu hướng tăng qua các năm. Đặc biệt trong 3 năm trở lại đây, Chính phủ đã thực hiện đồng loạt nhiều biện pháp từ miễn, giảm, giãn nợ thuế cho DN như: thuế tiêu thụ đặc biệt, thuế thu nhập DN, thuế xuất nhập khẩu, thuế đất…đối với nhiều loại hình DN và các ngành nghề kinh doanh khác nhau nhằm thúc đẩy mạnh mẽ sự phát triển của DN, trong đó cần kể đến: Thông tư số 76/2015/TT-BTC, Nghị định 55/2015/NĐ-CP, Quyết định số 1726/QĐ-TTg, Luật số 04/2017/QH14…Để các chính sách phát huy tác dụng, một hệ thống các cơ quan nhà nước, tổ chức hiệp hội…được thành lập nhằm thực thi các nội dung của chính sách, hỗ trợ các DNNVV. Hệ thống này bao gồm nhiều cơ quan từ Trung ương đến địa phương như Hội đồng khuyến khích phát triển DNNVV; Cục Phát triển DN; Sở Kế hoạch và Đầu tư các tỉnh/thành phố…và các cơ quan khác như VCCI, hiệp hội DNNVV…đã phối hợp thực hiện có hiệu quả các chính sách hỗ trợ DNNVV tiếp cận vốn tín dụng NH. Từ những chỉ đạo cấp vĩ mô, lãnh đạo tỉnh và ban giám đốc NHNN chi nhánh Thái Nguyên đã có những định hướng cụ thể, đưa ra nhiều chính sách phù hợp liên quan đến việc hỗ trợ tín dụng cho DNNVV trên địa bàn.

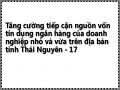

Biểu đồ 4.7. Số lượng DNNVV vay được vốn NH giai đoạn 2013 - 2018

(Nguồn: Tổng hợp báo cáo hoạt động của các chi nhánh NHTM giai đoạn 2013 - 2018)

Trong giai đoạn 2015 - 2017, hàng loạt các chính sách liên quan đến tín dụng cho DNNVV đã được UBND tỉnh Thái Nguyên và chi nhánh NHNN chi nhánh Thái Nguyên ban hành như: Nghị quyết 2279/2015/QĐ-UBND về Thành lập Quỹ bảo lãnh tín dụng cho DNNVV tỉnh Thái Nguyên; Quyết định số 28/QĐ-UBND về Thành lập Quỹ đầu tư phát triển tỉnh Thái Nguyên…đã giúp nhiều DNNVV tiếp cận tốt hơn với nguồn vốn NH. Tăng cường kết nối với các đối tượng liên quan cho phát triển tín dụng, tổ chức Chương trình kết nối Ngân hàng - Doanh nghiệp với nhiều buổi gặp gỡ, hội thảo, đối thoại, tháo gỡ khó khăn trong vay vốn giữa NH - DN. Đặc biệt đối với DNNVV hoạt động trong lĩnh vực nông lâm nghiệp sau khi Quyết định số 34/2016/QĐ-UBND về Chính sách hỗ trợ đặc thù khuyến khích doanh nghiệp đầu tư vào nông nghiệp, nông thôn giai đoạn 2016-2020 được ban hành, số lượng và số vốn vay được của DN nông nghiệp đã tăng lên. Hiện nay, tỉnh Thái Nguyên có 06 KCN với 153 DN đang hoạt động (UBND tỉnh Thái Nguyên, 2017) góp phần giải quyết lượng lao động lớn cho tỉnh và các địa phương lân cận. Tỉnh đã có nhiều chính sách ưu đãi đối với các DN khi tham gia vào khu công nghiệp như: miễn giảm thuế đất, miễn nộp thuế thu nhập DN theo giai đoạn, ưu đãi về vốn và hỗ trợ cơ sở hạ tầng…Nhờ vào sự quan tâm chỉ đạo, hỗ trợ của chính quyền, khối DNNVV tại tỉnh Thái Nguyên đã có bước phát triển vượt bậc, tính hết